P2P网贷出借人投资决策行为的影响因素及其监管要点

——基于借款人信息的视角

2016-08-08吴庆田卢香潘彬

吴庆田,卢香,潘彬

(1. 中南大学商学院,湖南长沙,410083;2. 温州金融研究院,浙江温州,325035)

P2P网贷出借人投资决策行为的影响因素及其监管要点

——基于借款人信息的视角

吴庆田1,卢香1,潘彬2

(1. 中南大学商学院,湖南长沙,410083;2. 温州金融研究院,浙江温州,325035)

摘要:基于中国 P2P 网贷平台拍拍贷的 1640条交易数据,从借款人信息的视角出发,运用结构方程模型对影响P2P网贷出借人投资决策行为的主要因素及因素之间的关系进行了实证分析。分析结果表明:影响网贷出借人投资决策行为的因素依次是借款人的声誉、借款特征、借款人个人特征、财务特征。以此为依据,提出P2P网贷的行为监管框架必须包括三个要点,即明确网贷平台确保借款人信息真实性的义务、建立网贷信用体系和行业评价机制、建立网贷出借人权益保护制度。

关键词:P2P网贷;出借人;投资决策行为;监管要点

一、引言

2007年6月我国首家P2P网贷平台——拍拍贷在上海成立。自2012年下半年以来,我国P2P网贷平台呈现爆发式增长,平台数与年借贷额由2011年底的50家31亿元迅速发展为2015年底的2 595家9 823.04亿元,4年间分别增长了近52倍和317倍。与此同时,P2P平台风险事件频频爆发,发生倒闭、跑路、恶意诈骗、提现困难等问题的平台数激增,2012—2015年这4年中分别有6家、67家、281家和896家。我国P2P网贷短期内的发展历程告诉我们:一方面,P2P网贷借助于互联网,将金融服务的门槛和成本降低,使得中国最庞大的金融弱势群体——众多小微企业、中低收入工薪族和学生可以较容易甚至平等地获得金融服务,符合普惠金融发展目标;另一方面,P2P网贷借助于互联网运行,其伴生的技术、信息、安全等所带来的新风险使平台和出借人的风险大大增加。因此,构建一套完善的P2P网贷监管体系,促进P2P网络融资健康发展,就显得非常必要而又紧迫了。事实上,自P2P网贷风险产生以来,监管部门陆续出台了涉及P2P网贷的多种监管政策,对于约束P2P行业乱象有积极作用。然而,无论是学界、政界还是业界基本都忽视了这么一个事实,那就是,借助于具有虚拟特征的互联网金融平台出借资金的出借人的投资决策依据、方式和行为与中商业银行信贷决策依据、方式和行为均不同,这对P2P网贷运行与风险也起着不同的作用。我们认为只有在对P2P网贷出借人投资决策行为影响因素进行实证检验的基础上,探寻P2P网贷行为监管的要点,为构建完善的P2P网贷行为监管框架提供思路,才更加贴近实际。

二、文献回顾

目前,国内外学者对于P2P网贷出借人投资决策行为的影响因素和P2P网贷监管是区分开来研究的。

(一) 对 P2P网贷中出借人投资决策行为影响因素的研究

国内外文献中对于P2P网贷中出借人投资决策行为影响因素的研究,大多集中在与借款人相关的信息方面,主要从四个方面展开:一是借款人的自然特征因素,包括借款人的性别、年龄、种族、婚姻状况、所在地区等。Herzensteinet 等认为借款人的性别对出借人投资决策的影响较小[1];Pope和Sydnor研究表明投资人对35岁以下的借款者成功投标率最高,60岁以上者则最低[2];而Ravina发现借款人的性别、年龄、体重、外貌和种族都是影响出借人投资决策的决定因素,借贷双方同在一个城市、同属一个民族(或种族)都会增加潜在出借人借出资金的可能性[3]。二是借款人的收入和资产状况因素。吴小英的实证研究表明借款人的住房情况对借款成功率影响不大[4],王会娟认为借款人收入越高工作时间越长,出借人越愿意出借资金,且借款利率越低[5]。魏李良研究得出借款人的收入、购车情况分别与P2P网贷出借人出借资金量呈显著性的正、负相关关系[6]。三是借款特征因素,包括借款金额、利率、期限等。Collier和Hampshire的研究表明,借款成功率与借款利率、金额均负相关[7],王会娟发现借贷期限不对出借人的决策产生影响,借款人对借款描述的字数越多,越不容易获得借款,且借款利率越高[5]。四是借款人的网络社会特征因素,包括借款人网络信用等级分和网络社会关系等。Lin认为借款人信用等级越低,出借人投资越少;信用等级相同,信用分的高低不同,对出借人的投资决策的影响程度也不一样[8];陈冬宇等发现借款人的信用等级对出借人的决策起着决定性的作用,但对借款利率的影响较小[9]。温小霓等研究得出,借款人历史成功次数越多、信用积分越高、审核项目数越多,越容易获得出借人的资金[10]。Lin发现,借款人朋友数目对出借人投资决策产生正向的影响,而对贷款利率和事后违约率产生负向的影响,且经过平台验证的好友更易获得出借人的资金[11]。Freedman和Jin则认为,借款人为某团体成员,且在团体中的声誉越好,出借人越愿意借出资金,借款利率也越低[12]。

收稿日期:2015-10-30;修回日期:2015-12-14

基金项目:国家社科基金重大项目“创新与完善我国民间金融监管协调机制研究”(14ZDA045);国家社科基金项目“众筹模式中的价值共创机制研究”(14BJY008);湖南省社科基金项目“金融包容农村小微企业的社会绩效、影响因素和机制创新”(15JD62)

作者简介:吴庆田(1970-),女,湖南岳阳人,博士,中南大学商学院教授,主要研究方向:互联网金融,农村金融与经济管理;卢香(1990-),女,湖南娄底人,中南大学商学院硕士研究生,主要研究方向:互联网金融;潘彬(1969-),男,湖南长沙人,博士,温州金融研究院教授,博士生导师,主要研究方向:民间金融,企业财务

(二) P2P网贷监管的研究

自P2P网贷产生以来,特别其风险频出之后,吸引了大批学者对于P2P监管问题的研究,但由于P2P网贷产生的时间不长,所以高水平的研究成果较少。李渊琦、陈芳从P2P网贷风险识别入手,构建了一个包含政府监管和行业自律的P2P网贷风险防范制度框架[13],彭赛、孙洁和李洪德在对英、美、日等国P2P网贷监管政策进行分析的基础上提出我国应通过明确监管主体、完善立法、加强监管和行业自律、完善征信体系、加强消费者权益保护等手段实现P2P网贷监管[14-15]。黄金金研究了网贷信用评级监管[16],雷舰则认为P2P网贷监管应当围绕P2P行业的准入机制、运行机制及退出机制来设计,以行为监管和金融消费者保护为主[17]。王勇以对P2P网贷监管失败为教训,提出宏观审慎基础上的协同监管模式[18]。王嘉正提出建立以法律为中心的P2P网贷监管体系[19]。

综上所述,学者们分别对P2P网贷出借人投资决策行为的影响因素和P2P网贷监管进行了研究,这些研究成果主要存在四个问题:一是对出借人行为的考察仅限于是否做出投资行为,并以借贷成功率指标表示,而对出借人所做出的出借多少金额这一投资决策行为鲜有研究,更没有深入探寻出借人决策行为及其影响因素对 P2P网贷监管会产生什么样的影响和需求。二是研究对象大多取自美国的 Prosper平台。由于中美两国借贷用户在文化、制度、理财思想上不同,同时两国经济发展水平、金融体制和互联网金融发展水平等方面的差异,使得两国P2P网贷平台的用户行为特征和决策规律可能会存在一定差异,因而两国P2P网贷的监管要求也不应相同。三是从研究方法来看,对P2P网贷出借人投资决策行为的研究大多采用描述性统计分析、多元线性回归模型等方法。对于P2P网贷来说,有许多信息可能存在测量误差,且各信息间的关系比较复杂,既有显性变量又有潜变量,上述方法无法有效地揭示各变量间的结构关系。四是对P2P网贷监管问题大多从风险识别、借鉴他国经验、信用评级、法律等视角进行研究,没有从借款人信息的视角,采用主体行为分析法来研究P2P网贷行为监管的要点。而事实上,P2P网贷的风险很大程度上来自于各相关主体的行为,特别是借款人在提供自身信息时的有意无意的隐瞒、遗漏或欺诈等行为。基于此,本文选取中国首家P2P网贷平台——拍拍贷作为研究对象,考虑到出借人投资决策行为有“借不借”“借多少?”两个方面,且对前者的研究已有较多文献,再者从出借人的投标金额上就可以得知出借人“借不借”的投资决策行为,我们选择研究出借人投标金额这一决策行为的影响因素,构建能同时分析多个潜变量之间的结构关系的结构方程模型,从借款人信息的视角,实证分析P2P网贷出借人投资行为决策的影响因素及各因素之间相互影响的关系,并据此探寻P2P网贷行为监管的要点。

三、理论分析、研究假设与模型设定

(一) 理论分析与研究假设

P2P网贷是借贷双方在虚拟网络上进行的,双方几乎从未谋面,互不认识更不了解对方。借款人将自己的相关信息和借款要求上传至平台后,出借人据此进行独立评价,并在符合自身风险偏好、收益追求和流动性要求的条件下,选择满意的投资标的,作出出借与否和出借多少的投资决策。一般情况下,借款人在 P2P平台上的信息主要来自于借款人主动上传和P2P网贷平台及其他社交网络上关于借款人的网络社交信息圈两个途径。这些信息包括借款人个人特征如性别、年龄、照片、身份情况,借款人财务特征如收入水平、固定资产(主要包括购车情况、住宅情况)、工作年限等,借款人的借款特征如借款金额、利率、期限、借款用途、每月偿还情况等,以及借款人银行贷款和偿还情况。我们将借款人的银行贷款及偿还情况(用网络上的信用分数表示)、网络信用等级、网络借款(用网络上的信用分数、审核数、借款成功次数和失败次数表示)等情况统归为借款人声誉。借款人的这些信息就成为影响出借人投资与否以及投资多少的主要因素。同时,这些信息之间也会有复杂的相互影响的关系。具体来说,第一,从借款人的个人特征来看,借款人的年龄大小可能会影响到出借人对其资历、社会经验、学识乃至财富积累的评判,有可能年龄稍大的借款人更容易获得出借人的信任,而年龄太大又会使出借人对其收入能力产生怀疑,从而不易获得出借人的投资;借款人有无照片会影响到出借人对借款人的第一印象和感性评判;等等。第二,从借款人的财务特征来看,借款人收入越高、固定资产越多、财务状况越好,其偿还能力就越强,其信用等级就越高,那么,借款人自身愿意支付的利率便越低,借款期限便越短,出借人也越愿意出借更多的资金。第三,从借款特征来看,借款金额相对越小、借款期限越短、借款利率越低,出借人的投资风险越小,越愿意出借资金。第四,从借款人的声誉来看,借款人信用等级越高,良好的借贷经历越多,偿还记录和品行越好,越容易获得出借人的投资。第五,借款人财务状况越好,其信用等级就越高,借贷经验和偿还历史记录也可能越好。由此,我们提出以下假设:

H1:借款人个人特征对出借人投资决策行为产生正向影响;

H2:借款人财务特征对出借人投资决策行为产生正向影响;

H3:借款特征对出借人投资决策行为产生负向影响;

H4:借款人声誉对出借人投资决策行为产生正向影响;

H5:个人特征对声誉产生正向影响;

H6:财务特征对声誉产生正向影响;

H7:财务特征对借款特征产生负向影响;

H8:借款人的个人特征与其财务特征互为影响。

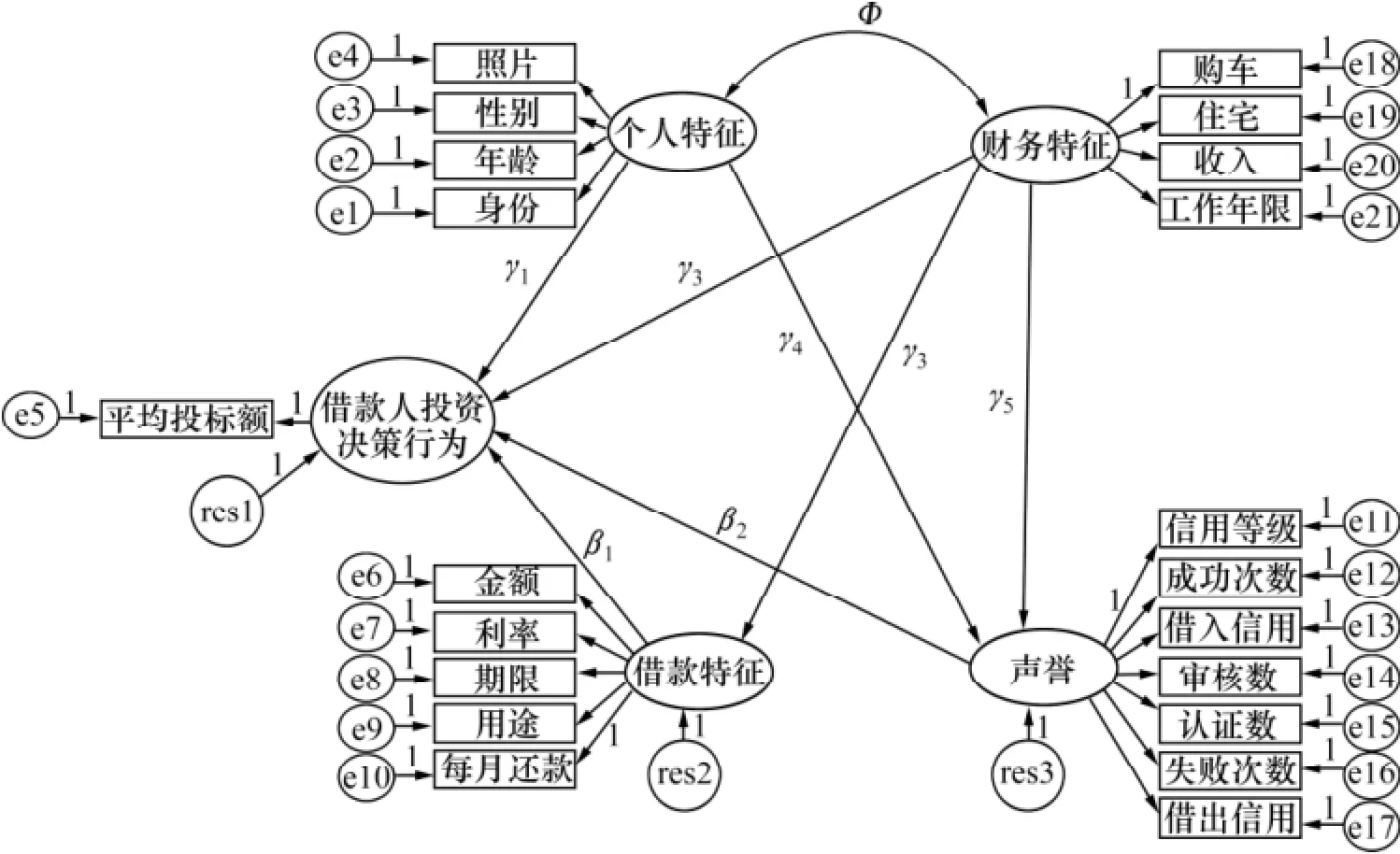

依据以上假设,本文构建了基于借款人信息视角的P2P网贷出借人投资决策行为影响因素的模型结构图(见图1)。该模型包含5个变量,分别为出借人投资决策行为、借款人个人特征、财务特征、借款特征、声誉。单向箭头表示自变量对因变量的直接效应,双箭头表示两个变量间的相关关系。

图1 出借人投资决策行为影响因素的模型结构图

(二) 模型设定

结构方程模型包含测量模型和结构模型两个模型,其中,测量模型反映潜在变量与可测变量之间的关系,结构模型则反映潜变量之间的因果关系。它们的矩阵方程及其代表的含义如下:

测量模型:

结构模型:

其中:ξ和η分别为外衍潜在变量和内衍潜在变量,X 为ξ的观测变量,Y为η的观测变量,Λx为联结X变量与ξ变量的系数,Λy为联结Y变量与η变量的系数,δ和ε分别为X 变量和Y变量的误差,B为η变量的回归系数,Γ描述外衍变量ξ对内衍潜在变量η的影响,ζ为η的误差。

依据上述的理论分析与研究假设,我们构建了P2P网贷出借人投资决策行为影响因素的结构方程模型。其中,测量模型反映了P2P网贷借款人的个人特征、财务特征、借款特征、声誉四类外生潜变量和其观测变量间的关系,结构模型表示这四类外生潜变量与内生潜变量(即出借人投资决策行为)间的因果关系。图2是该结构方程模型的路径图,图中椭圆内是潜在变量,方框内是观测变量,圆形内是测量误差,测量误差不能直接观测到,用e1~e21表示各观测变量的测量误差,res1~res3表示潜在变量的测量误差,规定每一测量误差的回归系数均为 1。我们对无法直接测量的潜在变量通过观测变量估计,运用可观测变量的数据来分析影响P2P网贷出借人投资决策行为的因素及其影响程度。各变量类别与定义如表1所示。

图2 结构方程路径图

四、实证分析

(一) 描述性统计分析

我们选取了中国成立最早的P2P网贷平台——拍拍贷2014年10月的1648条处于竞标全部完成状态的借贷交易数据。首先对获取的数据进行预处理,删除遗漏了重要信息的数据,并去除噪声数据,整理得到1 640条有效交易数据。通过描述性统计分析样本数据特征,从表2可知,成功获得出借人资金的借款人中:男性占比90.05%,平均年龄为30.61岁,有照片、房产和车产的占比分别为38.50%、65.75%和31%,平均月收入为3 000~5 000元,工作年限平均在3年左右。借款金额取自然对数的平均值为 8.667 9,最小值为8.01,最大值为12.40,即借款人最少能借到3 000元,最多能借到 242 339元。成功借款的利率平均为13.62%,最低和最高利率分别为9%和24%。成功获得出借人资金的期限平均为 9.135个月,最短和最长分别为3个月和24个月。成功获得出借人资金的借款人信用等级都较高,平均为5.695。借款人平均出借、借入信用记录分数分别为166.12和37.527 5分,借款人平均借款成功、失败次数分别为 2.687 5、0.497 5次,认证、审核项目数分别为1.705、4.285项,出借人平均投资额的均值为244.08元,最高和最低平均投资额分别为786.25元和55.76元。

(二) 数据质量分析

1. 信度检验

我们运用SPSS19.0对Cronbach'α信度系数进行检验,结果表明,所有观测变量Cronbach'α值为0.827,各个潜变量借款人个人特征、财务特征、借款信息、声誉和出借人投资决策行为的观测变量Cronbach'α值分别为0.856、0.783、0.743、0.834和0.919,表明数据的一致性和可靠性较高,满足信度要求。

2. 效度检验

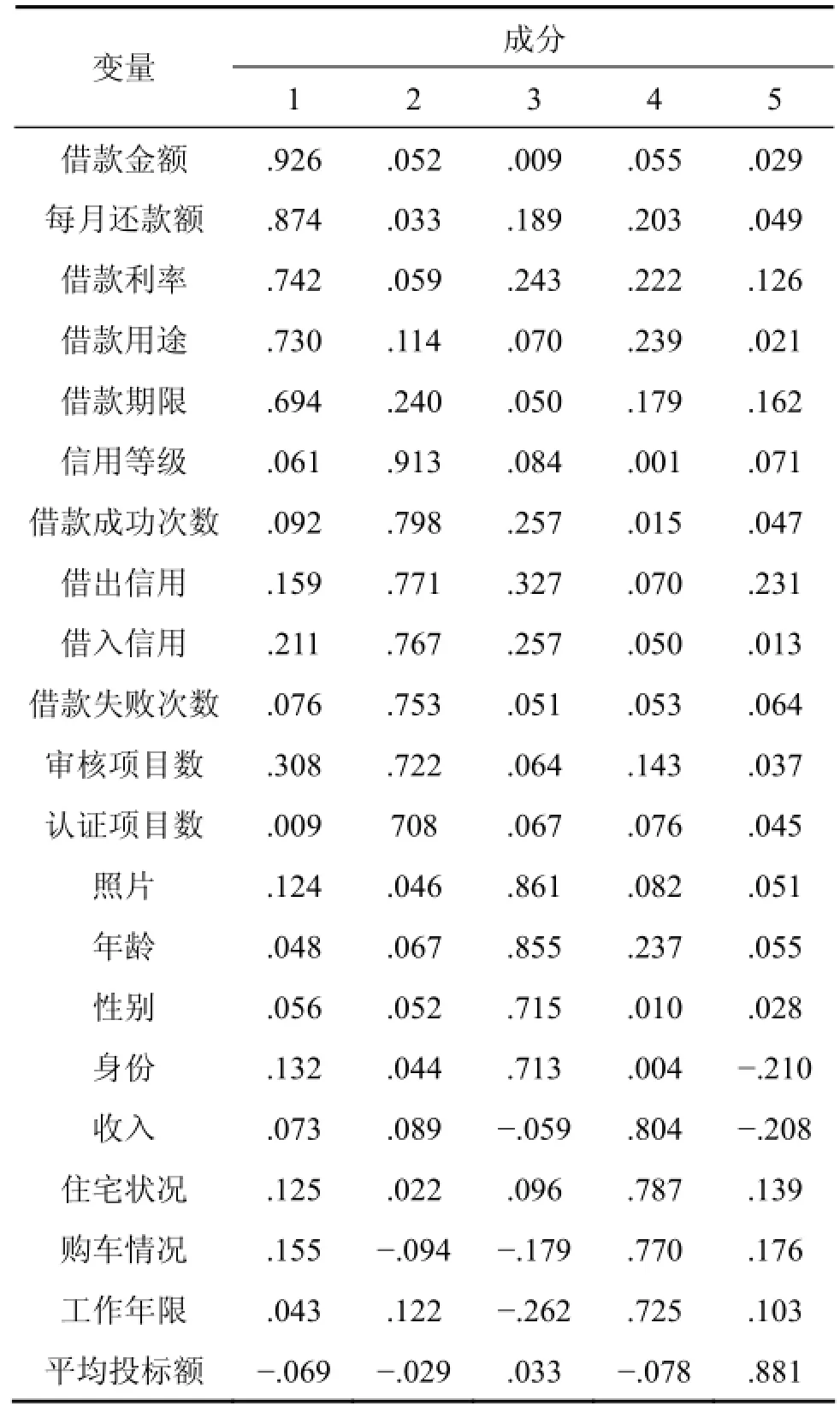

使用因子分析进行建构效度检验,得到KMO值为0.78,且Bartlett的球形度检验统计值的显著性概率为0,特征值大于1的主成分为5个,总方差解释度累计值为77.8%,大于60%的常用标准。因此,可以做因子分析,且提取5个因子是合适的。使用因子分析的负荷量效度和区别效度如表3所示,将21个变量提取五类主成分因子:分别为借款人个人特征、财务特征、借款信息、声誉、出借人投资决策行为,每一类因子在自己所属成分中其因素负荷量接近于 1,收敛效度较好,每一类因子在其不所属成分中,其因素负荷量接近于0,其区别效度较好。

(三) 模型评价与参数估计

1. 模型拟合度评价

从表4可以看出,模型的绝对适配度指数χ2(卡方)和GFI、AGFI、RMR、SRMR、RMSEA值均符合一般评价标准,说明样本数据与模型拟合程度较好;增值适配度指数NFI、TFI、CFI、RFI及TCI均完全符合标准,基准模型比较进一步说明了本文理论模型有较高的拟合度;简约适配度指数值PNFI和PGFI都大于0.5,符合一般评价标准,χ2/df小于3,在可接受范围内,AIC和CAIC的值也并不是很大,模型较简约。总体上看,该模型拟合程度较好。

表1 变量定义

表2 主要变量的描述性统计结果

表3 旋转成分矩阵a

2. 参数估计

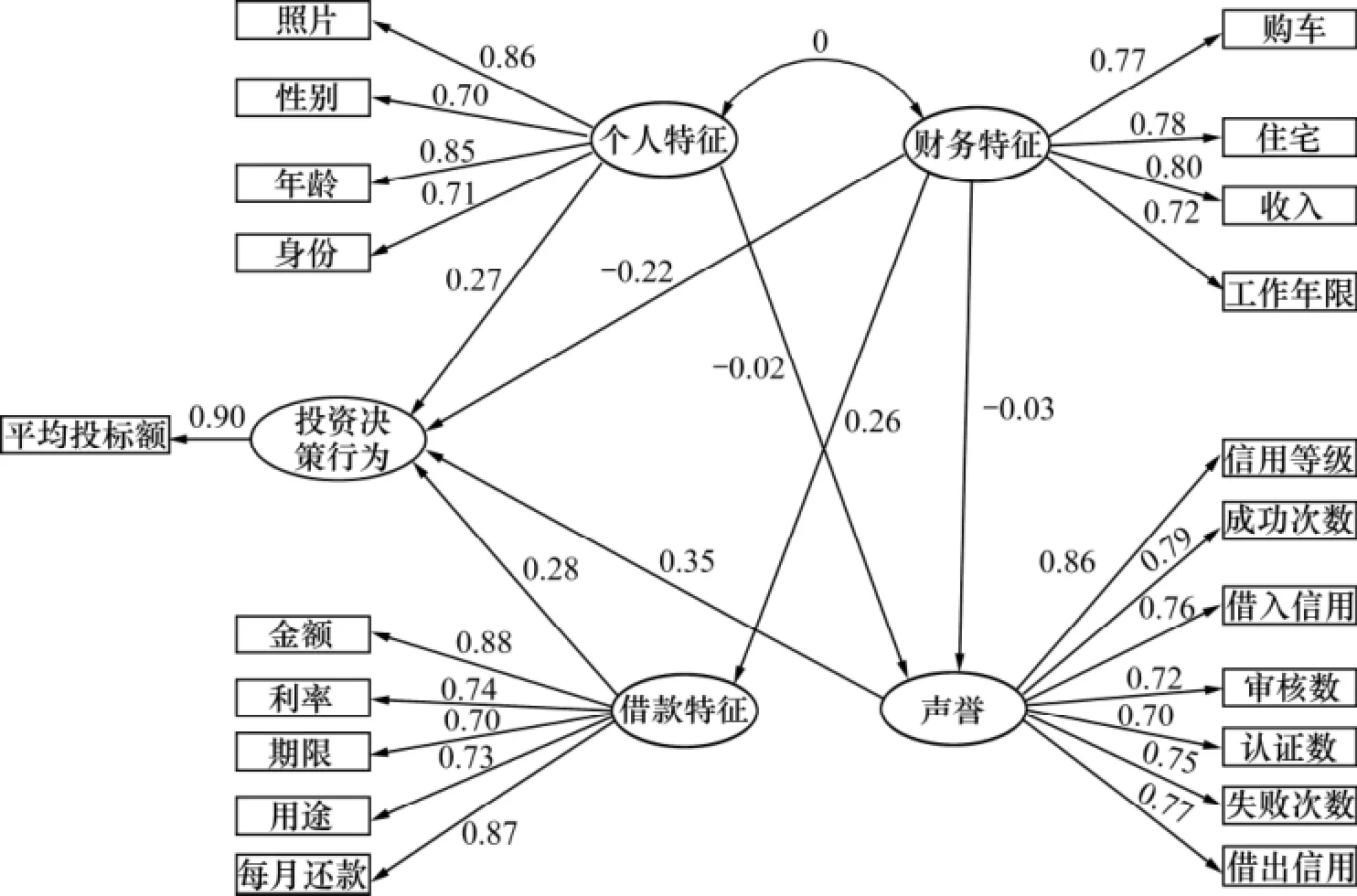

运用AMOS17.0软件,采用最大似然估计法进行模型参数估计,估计结果如图3、表5和表6所示。

(1) 测量模型评测结果

测量模型估计获得的参数的大小反映各观测变量与其所对应的外生变量间关系的疏密程度。从图3 可以看出,各观测变量与其所对应的外生变量间的路径系数全部分布在0.7~0.88之间,表明前者均能很好地解释后者。其中,借款金额和每月还款额对借款特征的解释程度最好;借款人有无照片及年龄大小对借款人的个人特征解释最好;借款人的月收入和信用等级分别能最好地测量借款人的财务特征和声誉。

(2) 结构模型的评测结果

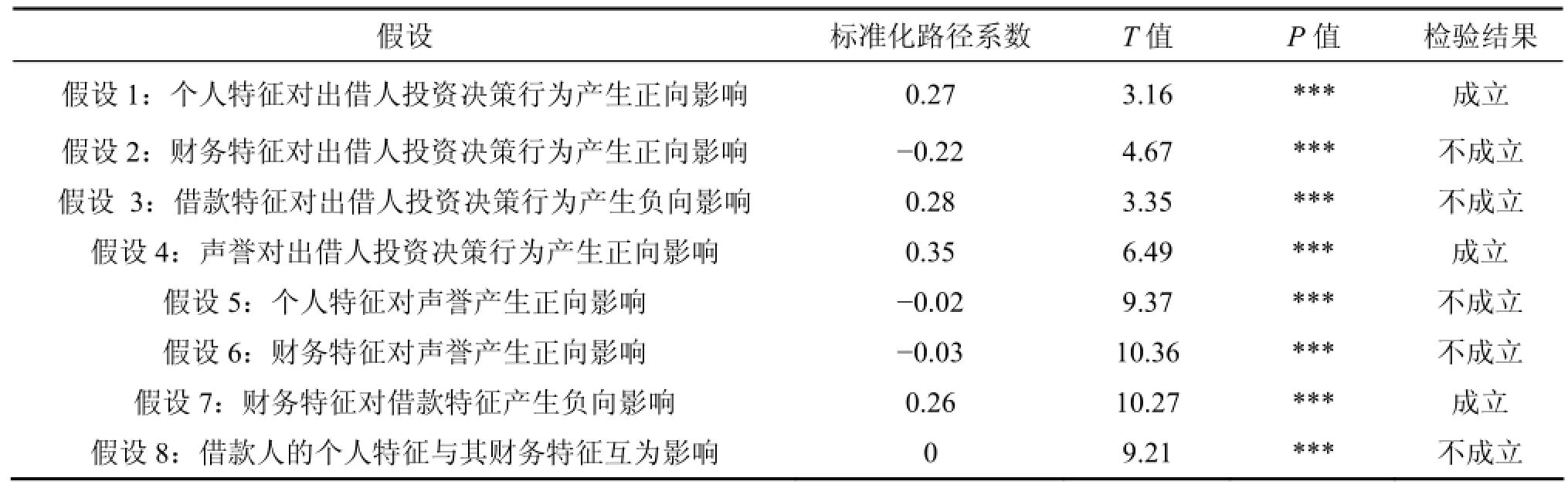

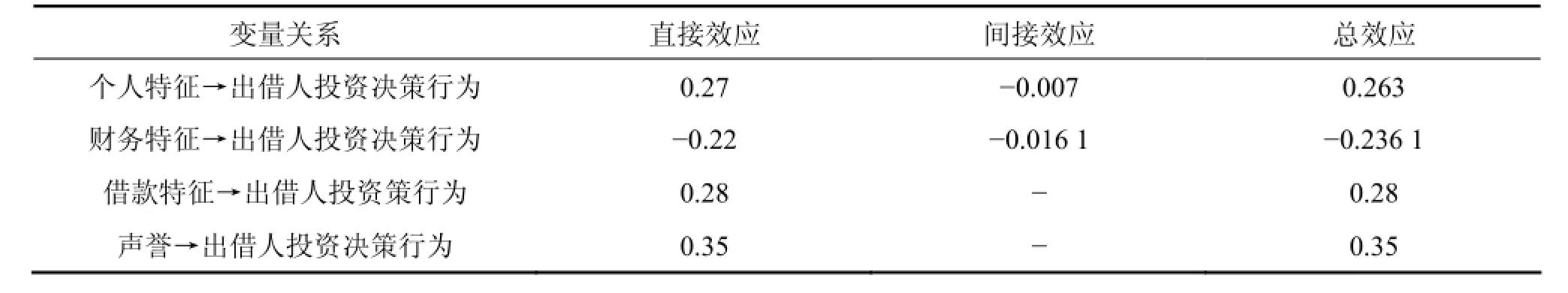

结构模型通过外生潜变量的路径系数大小及外生潜变量之间的相关系数检验,既能验证外生潜变量之间可能存在的相互关系,也能反映外生变量与内生变量间的因果关系。同时,路径系数的大小反映出不同潜变量对内生变量的影响程度。图3、表5、表6显示假设1、假设4、假设7成立,假设2、假设3、假设5、假设6和假设8不成立。具体体现在两个方面:一方面,在4个影响出借人投资决策行为的因素当中,借款人声誉对出借人投资决策行为的影响最大(0.35)。这说明信用等级、借出信用、借款失败次数、认证数目、借入信用、审核项目数、借款成功次数等是影响出借人投资决策行为的重要因素;其次是借款特征(0.28);再次是借款人的个人特征(0.263),其间接效应(-0.007)小于直接效应(0.27),说明其中介变量作用不大。而借款人的财务特征对出借人投资行为产生负向的影响(-0.236 1),其间接效应(-0.016 1)小于直接效应(-0.22),这说明购车情况、住宅状况、收入、工作年限是对出借人投资决策行为产生负向影响的直接因素。另一方面,各影响因素之间的关系也不尽相同:一是个人特征和财务特征对声誉均产生弱的负向影响(-0.02和-0.03);二是财务特征对借款特征产生正向影响(0.26);三是个人特征与财务特征不产生相互影响(0)。

表4 模型整体适配度指标值结果

五、实证结果讨论与行为监管要点的提出

图3 标准化参数估计值模型图

表5 假设及显著性检验

表6 潜在变量之间的影响效应

由实证结果可知,P2P网贷借款人信息对出借人投资行为影响的重要程度依次是声誉、借款特征、个人特征、财务特征,且借款人的个人特征和财务特征又对借款人的声誉产生负向影响。那么,建立一个能真实全面反映借款人信用状况及其在网络上借贷活跃情况的权威、科学、完善的网络信用体系就十分关键了;借款人在设计其借款期限、利率、金额和还款方式等借款特征时,是依据其还款资金来源匹配还是为迎合出借人的喜好而错配其借款需求,对P2P网贷风险产生非常重要的影响;而借款人个人特征和财务特征信息的真实性也会通过影响出借人的投资决策而对P2P网贷风险产生影响。而现实操作中,P2P网贷借款人与平台断然不会从P2P网贷行业和出借人资金安全的角度出发,提供完全真实、客观、全面的相关信息。首先,既然借款人声誉因素是正向影响出借人投资决策的首要因素,那么,平台和借款人就有可能为了使出借者相信其信用水平或者还款能力,愿意将更多的资金投给借款人而不惜合谋提供对借款人有利的虚假信用信息;其次,借款人有照片、年龄相对较大、男性、工薪族身份等个人特征更易获得出借人的资金,那么,在没有有效监管措施的条件下,借款人完全可以为提高借款成功率上传虚假的年龄、性别、身份等相关信息;再次,借款人的财务特征对出借人投资决策行为产生负向的影响,说明投资者更愿意投标给无车、无房、低收入、工作年限较短的借款者,那么,借款人就很难做到对自身的资产状况进行客观描述。同时,借款人的财务特征对借款金额、期限、利率等特征产生正向的影响,那么,借款人在设计其借款期限、利率、金额和还款方式等借款特征时,很可能为迎合出借人的喜好而不顾自身财务状况和资金周转周期,错配其借款期限和借款金额,或设计过高借贷利率;最后,借款特征对出借人投资决策行为产生负向的影响,说明借款金额越大、期限越长,利率越高、用途为实体经营、每月还款额大,出借人投资金额会越高,那么,借款人也会产生如前所述的错配资金行为。由此,为避免P2P网贷借款人与平台以诱惑出借人的投资资金为目的而提供虚假信息的行为,P2P网贷中借款人与平台的行为监管和投资者保护就成为P2P网贷监管的重要内容,为此需要将以下三大要点纳入P2P网贷行为监管体系之中。

(一) 明确P2P网贷平台的义务,引导出借人作出正确的投资决策

首先,平台应做好尽职调查,保证借款人个人身份、财务特征等信息的真实性,防止借款人为获得出借人的信任而虚夸其信息,甚至伪造、冒用他人身份向出借人非法集资;其次,要求P2P平台采取技术手段,限制同一借款人的借款金额和单笔借款的借款人数,以防范违约风险和非法集资风险;再次,对于自愿设立风险保障金平台,要明确要求平台建立风险保证金的保障范围、提取、清偿、信用风险承担等保障规则,防止平台以设置保障金和担保机构为噱头,引诱借款人参与平台撮合的P2P网贷交易。

(二) 明确要求 P2P网贷平台建立网贷信用体系以及科学的网贷信用评价机制

实证分析告诉我们,真实、全面的借款人信用信息是确保P2P借贷安全的关键。各自为政而又零散不全的信用信息是阻碍P2P网贷平台安全运行的重要因素。中国人民银行征信系统是目前最为权威而又相对完全的信用信息系统。因此,监管部门应当明确要求P2P网贷平台接入该系统,并充分挖掘和整合平台从网络上获取的客户信息,建立“守信激励,失信惩戒”机制,形成P2P网贷自己的信用体系。同时积极推动P2P网贷行业建立一套统一的信用评价机制,实现信息的共享。这既能获取比较客观全面的信用信息,避免借款人的虚假信息,又能避免借款人的多头借贷。

(三) 建立P2P网贷出借人保护制度,避免网贷平台风险和出借人风险的发生

网贷出借人的投资决策行为决定了网贷能否成功,由于网贷平台和借款人在业务、技术、信息拥有上对普通客户具有充分的不对等优势,一般投资者不易充分了解其风险,为了促成网贷投资人尽快作出出借的决策,平台和借款人往往有意无意侵害到其利益,导致风险发生。为了整个P2P行业的健康发展,以及充分保护投资者的各项权益,需要建立一套P2P网贷投资人保护制度,这包括:建立和完善网贷投资者保护的法律法规体系;建立网贷运营信息披露制度;建立投资者信息保护制度,禁止擅自动用客户资产或泄露客户信息;建立互联网金融消费者教育机制;建立快速反应的网贷投资者投诉和处理机制。

六、结论

通过上文研究,我们发现P2P 网贷主要依赖于虚拟的互联网运行,其借款人向网贷平台提供的私人信息是出借人投资决策的主要依据,具体来说:一方面,P2P网贷借款人的声誉、借款特征、个人特征依次对出借人投资决策行为产生正向影响,而借款人财务特征对出借人投资决策行为产生弱的负向影响;另一方面,借款人个人特征和财务特征均对其声誉产生弱的负向影响,借款人财务特征对借款特征产生正向影响,而个人特征与财务特征间不产生相互影响。那么,P2P借款人为了借款目的而向出借人提供何种信息,其信息的完整性、真实性,就成为决定P2P借贷是否成功以及P2P网贷风险形成的重要因素。这就为P2P网贷行为监管框架的构建提供了一定的理论和实证依据。为避免P2P网贷借款人与平台以诱惑出借人的投资资金而提供有利于自身的虚假信息的行为,促进P2P网贷行业的健康发展,需要将借款人和平台的行为纳入到P2P网贷监管框架内,构建包含明确网贷平台确保借款人信息真实性的义务、建立网贷信用体系和行业评价机制、建立网贷出借人权益保护制度三大要点在内的P2P网贷行为监管体系。

参考文献:

[1] Herzenstein M, Dholakia U M, Andrews R L. Strategic herding behavior in peer-to-peer loan auctions [J]. Journal of Interactive Marketing, 2011, 25(1): 27-36.

[2] Pope D G, Sydnor J R. What's in a picture? Evidence of discrimination from prosper. com [J]. Journal of Human Resources, 2011(46): 53-92.

[3] Ravina E. Beauty, personal characteristics, and trust in credit markets [C]// American Law & Economics Association Annual Meetings, 2008: 67.

[4] 吴小英, 鞠颖. 基于最小二乘法的网络借贷模型[J]. 厦门大学学报(自然科学版), 2012(6): 980-984.

[5] 王会娟, 张路. 借款描述对P2P投资决策行为的影响研究[J].金融理论与实践, 2014(8): 34-36.

[6] 魏李良. P2P网络信贷影响因素分析[D]. 呼和浩特: 内蒙古农业大学硕士学位论文, 2014: 26-35.

[7] Collier B C, Hampshire R. Sending mixed signals: Multi-level reputation effects in peer-to-peer lending markets [C]// Proceedings of the 2010 ACM Conference on Computer Supported Cooperative Work. ACM, 2010: 197-206.

[8] Lin M. Peer-to-peer lending: An empirical study. 15th Americas conference on information systems [C]// San Francisco Association for Information Systems, 2009.

[9] 陈冬宇, 赖福军, 聂富强. 社会资本、交易信任和信息不对称——个人对个人在线借贷市场的实验研究[J]. 北京航空航天大学学报(社会科学版), 2013(7): 75-83.

[10] 温小霓, 武小娟. P2P网络借贷成功率影响因素分析——以拍拍贷为例[J]. 金融论坛, 2014(3): 3-8.

[11] Lin MF, Prabhala N R, Viswanathan S. Judging borrowers by the company they keep: Friendship networks and information asymmetry in online peer-to-peer lending [J]. Management Science, 2013, 59(1): 17-35.

[12] Freedman S, Jin G Z. Do social networks solve information problems for peer-to-peer lending? Evidence from prosper. com [EB/OL]. NET Institute Working Paper, 2008: 8-43.

[13] 李渊琦, 陈芳. 我国 P2P网贷的风险分析及监管对策[J]. 上海金融, 2015(7): 78-81.

[14] 彭赛, 孙洁. P2P网贷国际监管经验[J]. 中国金融, 2015(9):71-72.

[15] 李洪德. P2P网贷模式国际监管经验对我国的启示[J]. 黑龙江金融, 2015(1): 19-20.

[16] 黄金金. 对 P2P网贷信用评级监管现状的思考[J]. 东方企业文化, 2015(5): 206-210.

[17] 雷舰. 我国 P2P网贷行业发展现状、问题及监管对策[J]. 国际金融, 2014(8): 71-76.

[18] 王勇. 对 P2P网贷宜采取协同监管模式[N]. 证券时报,2014-04-16(A08).

[19] 王嘉正. 我国P2P网贷平台监管法律问题研究[J]. 当代经济,2015(21): 84-87.

[编辑: 谭晓萍]

中图分类号:F830.49

文献标识码:A

文章编号:1672-3104(2016)02-0107-09

On the influence factors of the lender’s investment decision-making behavior and regulation in P2P lending: From the perspective of borrower’s information

WU Qingtian1, LU Xiang1, PAN Bin2

(1. School of Business, Central South University, Changsha 410083, China;2. Wenzhou Institute of Finance, Wenzhou 325035, China)

Abstract:Based on 1640 transaction data of the first P2P network lending platform in China, and using structural equation model from the perspective of the borrower's information, we conduct an empirical study on the main influence factors of lending behavior of investment decision and the relations among the factors. The results show that the factors that influence the lender's investment decision-making behavior include the borrower's reputation, loan characteristics, personal characteristics, and financial characteristics. Abiding by this, we suggest that regulatory framework in P2P network lending platform should include such three key points as a clear obligation of net loan platform, the establishment of net loan credit system and the industry evaluation mechanism, and the set-up of interests protection system for net loan investors' rights.

Key Words:P2P network lending; the lender; investment decision-making behavior; regulatory framework