非利息收入业务对上市商业银行综合经营绩效影响的实证研究

2016-08-08岳意定李依瑶

岳意定,李依瑶

(中南大学商学院,湖南长沙,410083)

非利息收入业务对上市商业银行综合经营绩效影响的实证研究

岳意定,李依瑶

(中南大学商学院,湖南长沙,410083)

摘要:以往学术界通常采用总资产收益率和股权收益率两个指标衡量银行的经营绩效,而这两个指标仅仅只能反映银行的盈利能力,不能全面反映银行的经营绩效。考虑到这两个指标的局限性,通过考察上市商业银行盈利性、流动性、风险性、清偿能力及安全性,应用银行综合经营绩效来衡量银行经营绩效,选取沪深两市 16家上市商业银行 2007—2014年的相关数据,构建面板回归模型分析了非利息收入业务对上市商业银行综合经营绩效的影响。研究结果表明,非利息收入业务与上市国有控股商业银行综合经营绩效显著负相关,与上市股份制商业银行综合经营绩效显著正相关。

关键词:银行非利息收入业务;银行综合经营绩效;面板数据模型分析

一、问题的提出与研究的回顾

随着我国经济进入新常态,商业银行贷款增速回稳、存贷利差收窄将成为银行业的一种长期趋势。同时,利率市场化、互联网金融的兴起及商业银行利息收入坏帐风险提高都进一步挤压银行传统存贷款业务的生存空间,打破了商业银行长久以来依靠存贷利差带来的高利润的盈利环境。商业银行开始逐渐转变经营策略,寻求多元化的收入模式,大力发展非利息收入业务成为商业银行经营探索的重点。纵观国内外关于非利息收入业务的研究文献,主要集中在发展现状、问题及对策研究。如Eisemann[1]与Brewer[2]认为以佣金和手续费收入为基础的非利息收入业务较少依赖于利率的变动,可以减弱银行利息收入带来的不利影响,为银行提供稳定的收入来源。Roise Smith[3]对商业银行非利息收入业务面临的困难和对策建议进行了深入分析,并指出商业银行非利息收入的增加不能降低银行的经营风险,但在非利息收入遇到困难时,也不会直接导致银行经营风险增加。

国内外实证研究文献对于非利息收入业务与商业银行经营绩效关系的研究存在着较大的分歧,一种观点认为非利息收入业务的增加有利于商业银行经营绩效的提高。Aggeler 和 Feldman[4]运用实证研究方法分析了美国商业银行1992—1997年的数据,提出了利息收入的增长速度要落后于非利息收入,非利息收入的增长有助于提高银行的效益。Vincenzo Chiorazzo和Carlo Milani[5]实证分析了 1993—2003年间意大利商业银行的非利息收入和银行盈利能力之间的关系,得出商业银行多元化的收入结构有利于提高银行的经营绩效,而且非利息收入占比较低的小型商业银行从该占比的提高中将得到更高的收益。刘瑜、李佳[7]将14家上市银行分为国有控股银行、股份制银行以及城市商业银行三类,以2000—2010年的数据为研究样本,考察了非利息收入对我国商业银行经营绩效的影响。认为国有商业银行提高非利息收入业务会降低经营绩效水平,另外两类会增加经营绩效水平。三类银行应增加与其他非银行金融机构的交叉经营。刘明彦[8]对美国、德国银行业及其代表性银行金融危机以来的数据进行了实证分析,得出了增加非利息收入占比可提高银行的盈利能力,但不能降低银行的经营风险。岳宁、陈立新[9]以2006—2012年的数据为研究样本,考察了收入结构对我国商业银行盈利能力的影响。认为非利息收入业务占比的增加会提高我国商业银行的盈利能力,在非利息收入业务的构成中,手续费和佣金收入占比对商业银行的盈利能力具有明显的正效应。

收稿日期:2015-10-19;修回日期:2016-02-01

基金项目:国家自然科学基金“农村土地流转的信托模式研究”(70873136)

作者简介:岳意定(1953-),男,湖南新邵人,中南大学教授,博士生导师,主要研究方向:货币金融理论,金融工程;李依瑶(1990-),女,侗族,湖南长沙人,中南大学硕士研究生,主要研究方向:金融管理

另一种观点认为非利息收入业务对商业银行经营绩效的提高不产生显著影响甚至存在负相关关系。如Steve Mercieca 和Klaus Schaeck[6]对欧洲15个成员国755家商业银行的非利息收入与银行资产收益率之间的关系进行研究,得出小型商业银行非利息收入与银行盈利能力呈现负相关关系,收入多元化并未对盈利能力产生有利影响。张羽、李黎[10]选取了1986—2008年的相关数据,从整体和银行两个层面考察了我国银行业非利息收入增长与银行风险的关系,得出非利息收入增长对我国银行业具有一定的风险分散化效应,但是由于非利息收入比利息收入具有较高的波动性和周期性,所以随着非利息收入的不断增加,风险分散的边际收益逐渐减少,最终会使得边际收益小于边际成本。姚文韵[11]选取了 2000—2010年的银行相关数据,考察了商业银行非利息收入与银行绩效之间的关系,得出非利息收入对总资产收益率产生不显著的负相关关系。

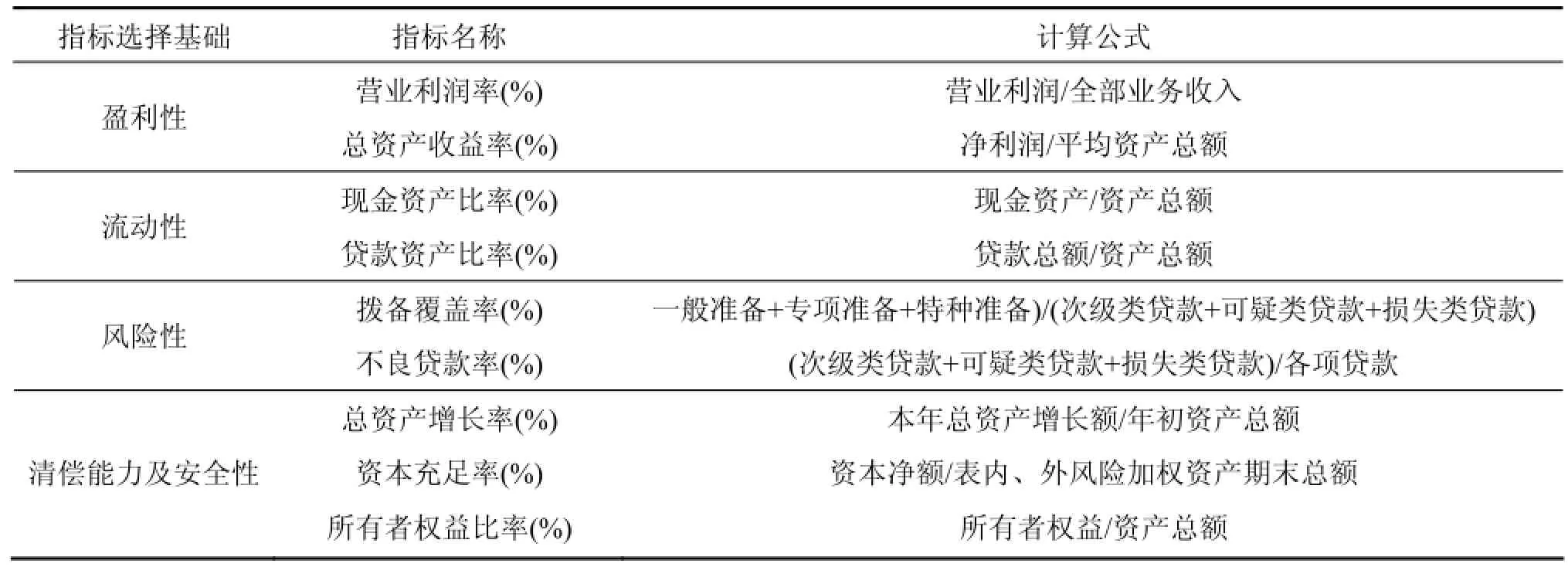

二、上市商业银行综合经营绩效的评价指标

本文运用杜邦分析的基本思想,从盈利性、流动性、风险性、清偿能力及安全性5个方面来考察上市商业银行的经营绩效,选取9个指标进行因子分析,提取银行综合值F作为衡量上市商业银行综合经营绩效的指标。完善了以往只靠盈利性单一指标来衡量经营绩效的方式。

根据因子分析的基本原理,首先对不良贷款率这个反向指标进行同向化处理,即取其倒数作为原指标的替代指标,并对经营绩效9个指标进行标准化处理后,进行了因子分析,下面以2014年的分析为例进行介绍。

(一) KMO和Bartlett检验

KMO测度是用来检验变量之间的偏相关关系的,其取值范围是0~1,一般大于 0.5即可接受,本文的样本数据KMO取值为0.693,大于0.5,说明数据可以进行因子分析。Batrlett检验值为82.669,显著水平为0.000,说明相关系数阵不是单位矩阵,可以进行因子分析。

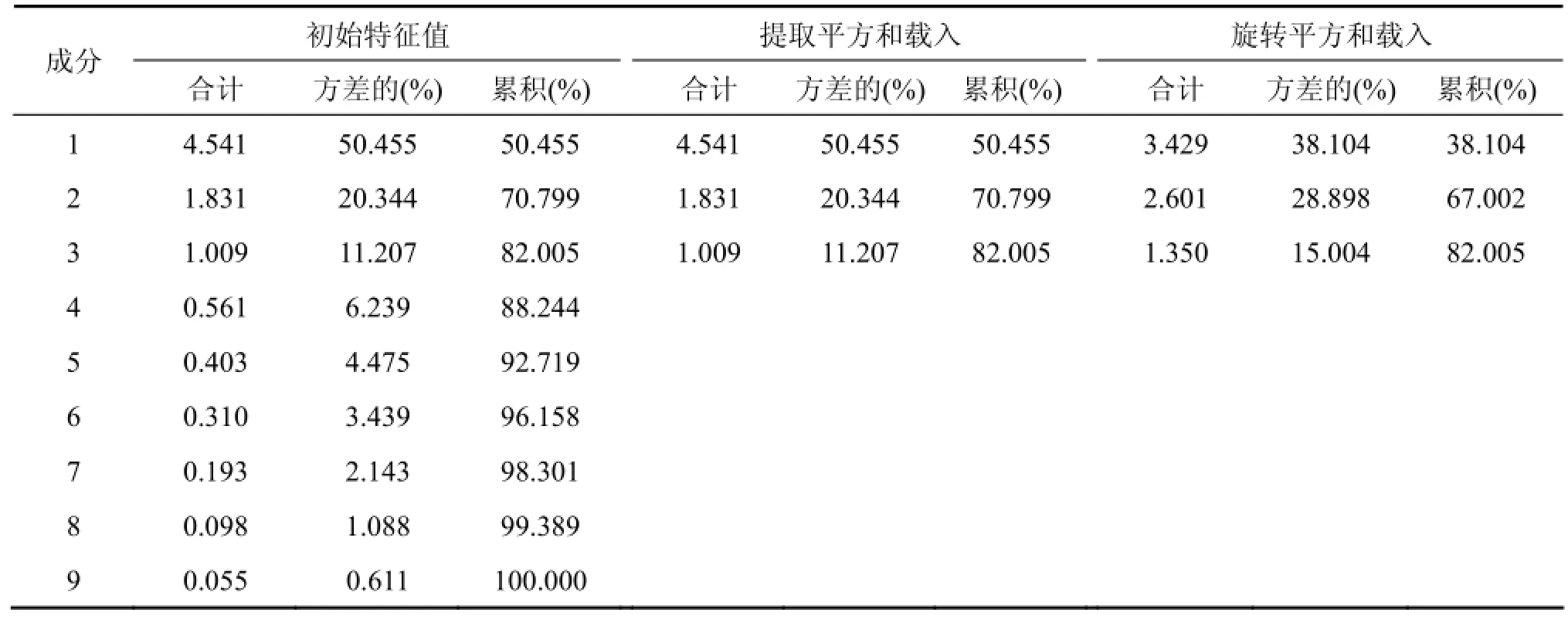

(二) 提取公共因子

依据主成分提取标准,选择特征根大于1的成分因子,由表2可知,前三个因子的特征值分别为 λ1= 3.429, λ2=2.601, λ3=1.350,累积方差贡献率达到了82.005%,基本上涵盖了原始指标所反映的信息的82.005%,所以可以选取前三个主成分来代替原有的9个指标,从而达到降维的目的。

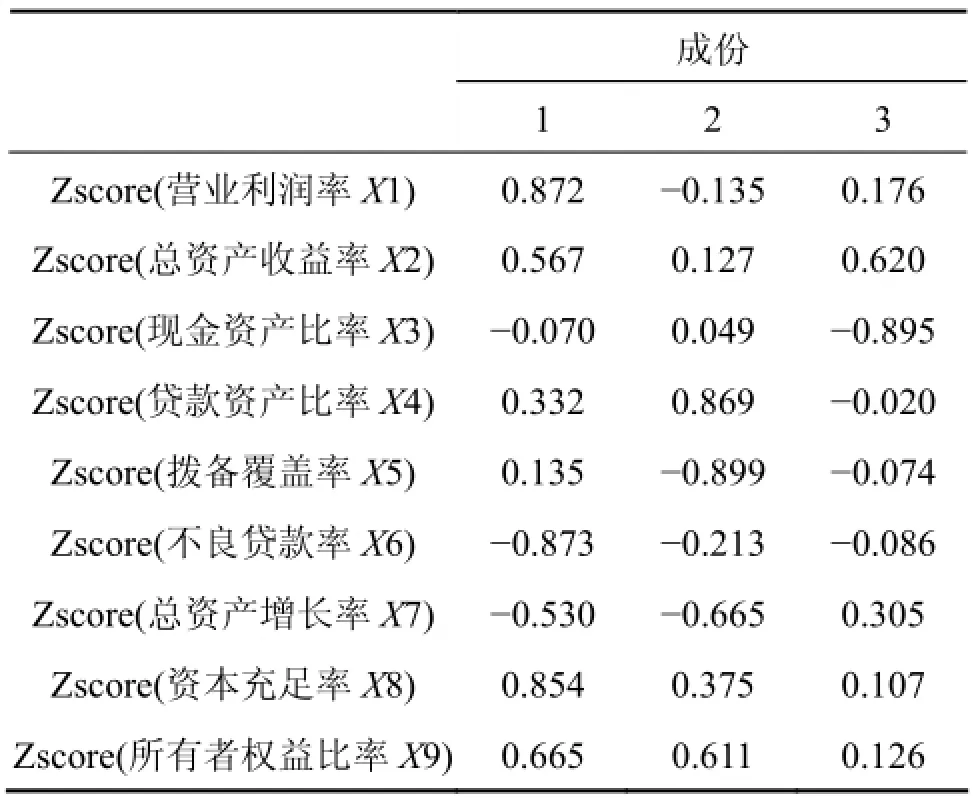

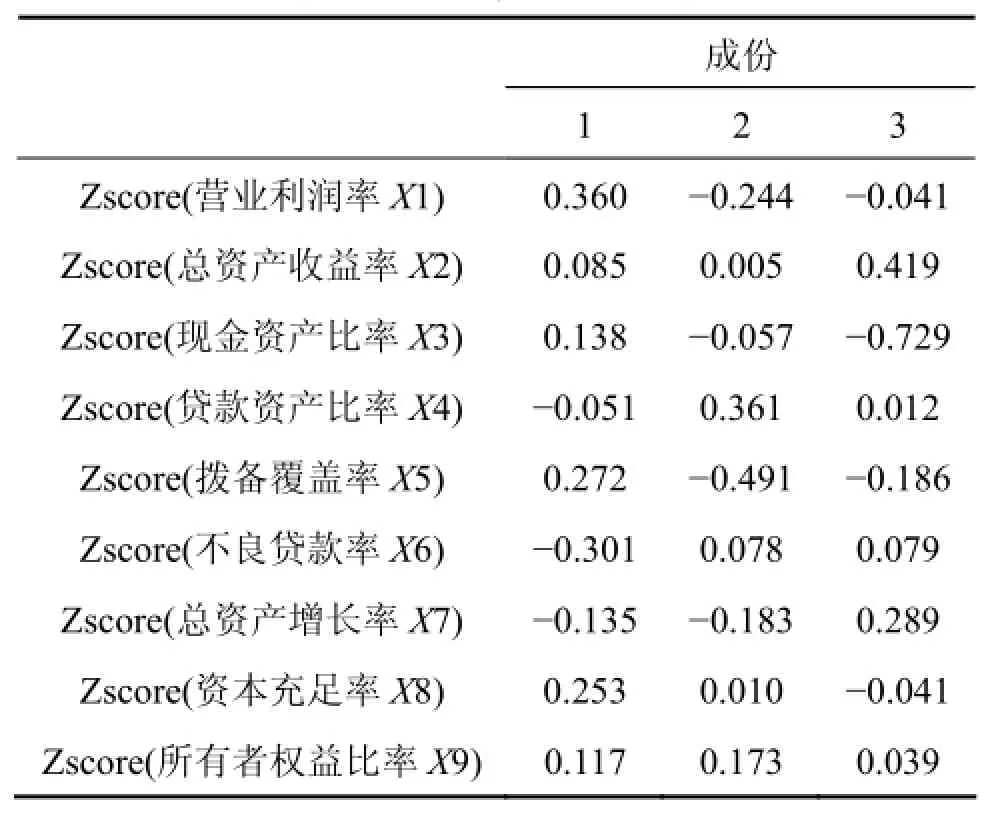

(三) 建立因子载荷矩阵并对因子命名

为了使因子之间的信息更加独立,本文采用最大方差正交旋转法进行旋转,使得因子载荷系数向0和1两级分化,使大的载荷更大,小的载荷更小,这样使结果更具可解释性。

由表3的数据可以得出,第一主成分因子F1营业利润率X1、不良贷款率X6、资本充足率X8、所有者权益比率X9四个绩效衡量指标上的荷载值比较大,这四个指标主要反映银行的清偿能力及安全性,因此可以将主成分因子F1命名为清偿能力及安全性因子。第二主成分F2在贷款资产比率X4、拨备覆盖率X5、总资产增长率 X7三个绩效衡量指标上的荷载值比较大,它们主要反映了银行的流动性及风险性,故将主成分因子 F2命名为流动性及风险性因子。第三主成分在总资产收益率X2和现金资产比率X3两个绩效衡量指标上的荷载值比较大,主要反映了银行的盈利性,所以将F3定义为盈利性因子。

表1 上市商业银行综合经营绩效评价指标

表2 解释的总方差

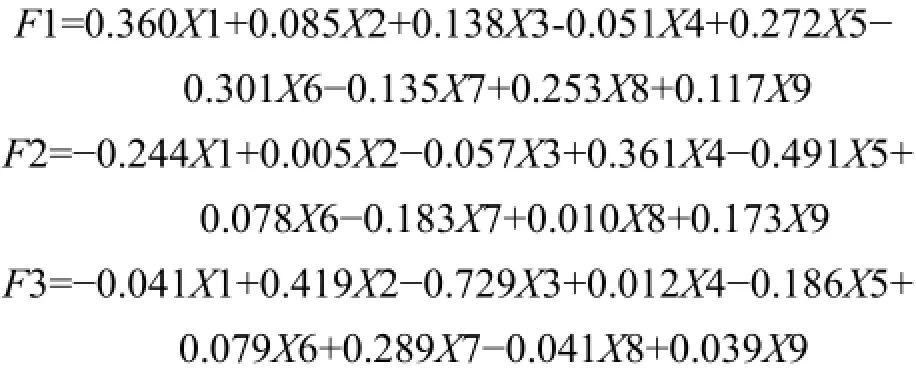

(四) 计算各公共因子及综合因子的得分

表4为成分得分系数矩阵,根据其结果,本文的各主成分表达式可以表述为:

表3 旋转成份矩阵

随后以各主成分的方差贡献率在所有因子总方差贡献率中的比重作为权重进行加权求和,即得到银行综合经营绩效,F得分越高,综合经营绩效就越好。

依据此模型可以计算出 2014年上市商业银行综合经营绩效,由表6可知,国有控股商业银行中农业银行的综合经营绩效较差,低于其他国有控股商业银行,建设银行综合经营绩效最佳。股份制商业银行的综合经营绩效差异较大,华夏银行的综合经营绩效最差,宁波银行综合经营绩效最佳。

表4 成分得分系数矩阵

三、实证分析与检验

(一) 实证模型设计

本文选取我国沪深两市16家上市商业银行2007 —2014年的数据为样本,并将数据分为5家大型国有控股商业银行(中国银行、农业银行、工商银行、建设银行、交通银行)及股份制商业银行(招商银行、民生银行、浦发银行、兴业银行、中信银行、光大银行、平安银行、华夏银行、北京银行、南京银行、宁波银行)两个样本进行面板数据的回归分析。数据来源于锐思数据库及各上市商业银行年报。

本文用银行综合经营绩效作为被解释变量;选取非利息收入占比(NIIR)作为本文的解释变量,定义其为非利息收入/营业收入;考虑到银行资产规模对经营绩效的影响,选取总资产规模的自然对数(INASSET)作为控制变量。

表5 上市商业银行经营绩效综合值F的截面数据描述性统计

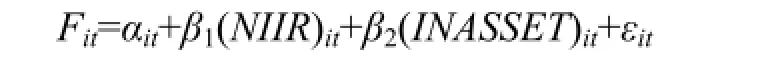

本文考察非利息收入业务对上市商业银行综合经营绩效影响的整体情况,而非银行个体之间的差异比较,因此允许个体成员存在个体影响,并用截距项的差别来表示。所以考虑建立面板数据变截距模型进行回归分析,模型的回归方程式如下:

式中:Fit表示第i家银行第t年的综合经营绩效,表示第i家银行第t年的非利息收入占营业收入的比重,表示第i家银行第t年资产规模的自然对数,αit表示个体影响,εit是随机误差项,β1、β2为待估参数。

(二) 样本银行非利息收入的描述性统计

图1为我国16家上市商业银行非利息收入的总量和增长率。可见,两类上市商业银行非利息收入总量均呈大幅增长态势。其中,国有控股商业银行非利息收入总量明显高于股份制商业银行,但股份制商业银行非利息收入增长速度明显高于国有控股商业银行。

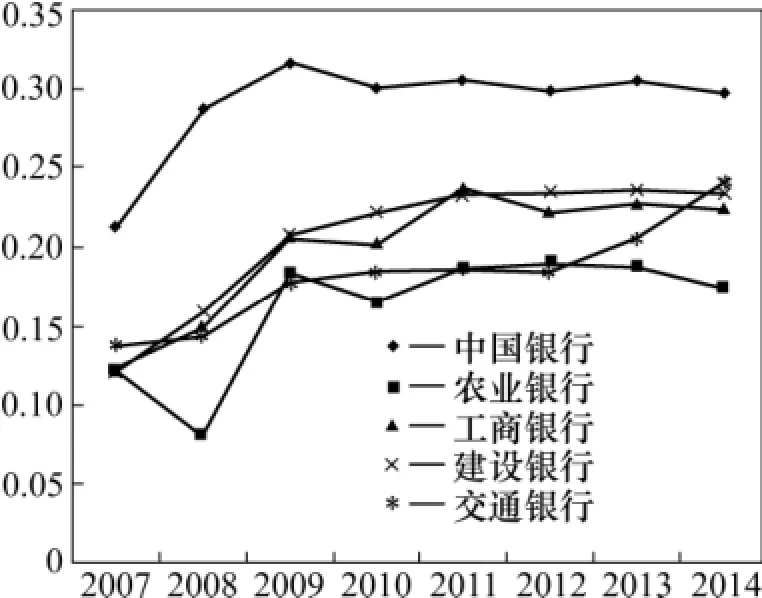

图2是我国上市国有控股商业银行非利息收入占比情况,2009年后,中国银行凭借其强大的国际业务,非利息收入占比一直维持在30%上下,始终是上市国有商业银行中占比最高的。而农业银行非利息收入占比在 2009年后维持在17%上下,是上市国有商业银行中占比最低的。

图1 16家上市商业银行非利息收入总量与增长率

图2 5家上市国有控股商业银行非利息收入占比

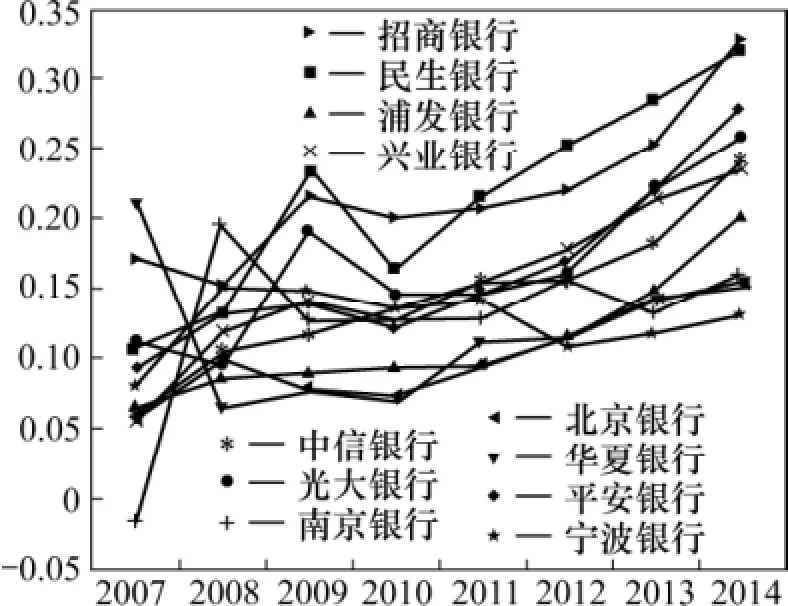

图 3 是我国上市股份制商业银行非利息收入占比情况。由图可知在2007年,招商银行非利息收入占比就达到了17%左右,而最低的南京银行则为负数,到2014年,招商银行及民生银行非利息收入占比都达到了30%以上,而宁波银行非利息收入占比依旧处在15%之下,华夏银行、北京银行、南京银行非利息收入占比也处在较低的位置。由此可见,上市股份制商业银行非利息收入占比之间差异明显。

(三) 平稳性检验

1. 单位根检验

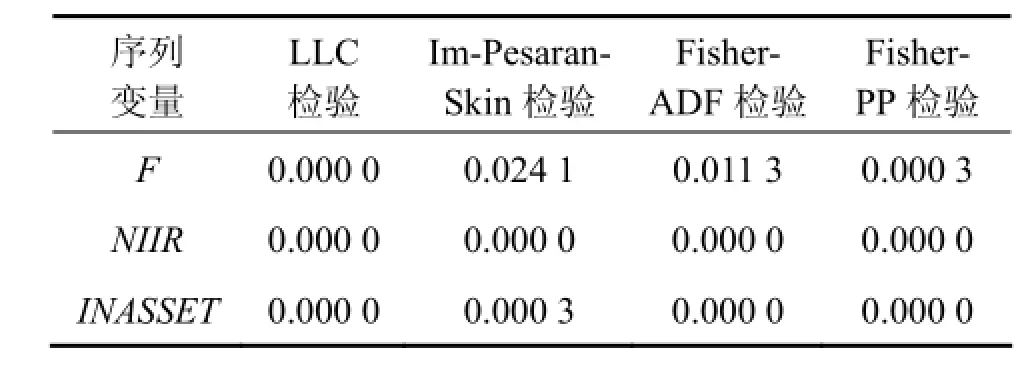

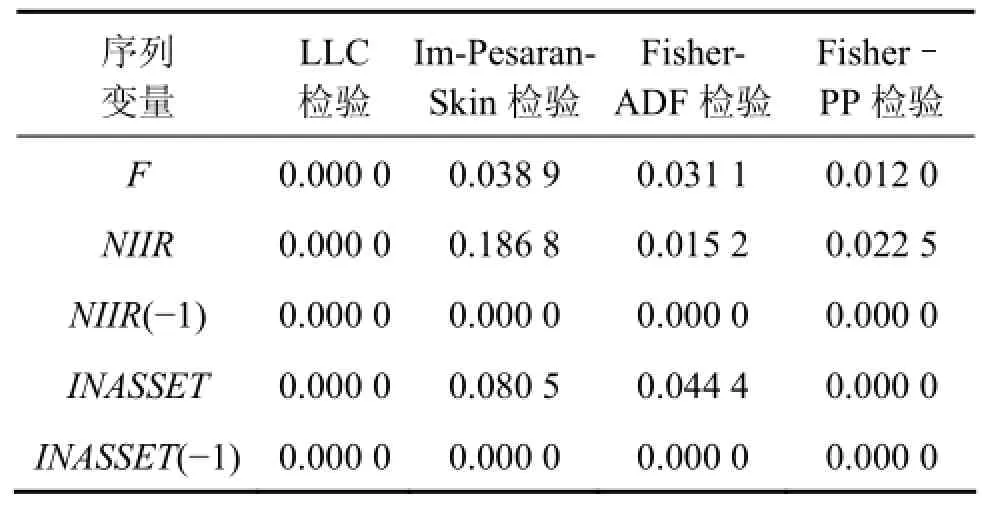

为了避免模型存在伪回归,本文对模型选取的变量进行了单位根检验以考察其序列平稳性,结果如表6和表7所示。

图3 11家上市股份制商业银行非利息收入占比

表6 上市国有控股商业银行面板数据序列单位根检验结果

表7 上市股份制商业银行面板数据序列单位根检验结果

由表7可见,银行综合经营绩效(F)、非利息收入占比(NIIR)和资产规模对数(INASSET)均为零阶单整I(0)。

由表 8可见,银行综合经营绩效(F)为零阶单整I(0),非利息收入占比(NIIR)和资产规模对数(INASSET)为一阶单整I(1)。

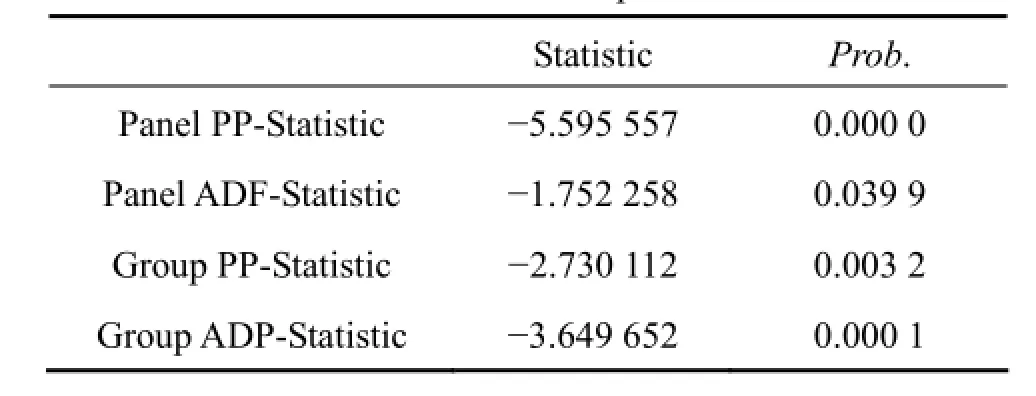

2. 协整检验

对于上市股份制商业银行模型 Fit=αit+β1(NIIR)it+ β2(INASSET)it+εit存在两个一阶单整变量,所以本文对NIIR和INASSET两个变量进行建立在Engle Granger二步法检验基础上的 pedroni检验,结果表明变量之间存在协整关系。

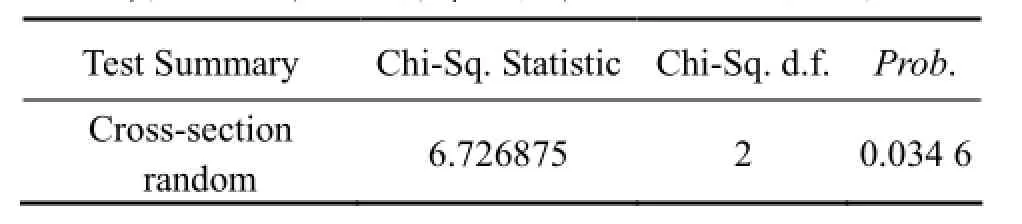

3. Hausman检验

在样本通过了平稳性检验后,本文进行Hausman统计量检验来判断建立个体固定效应回归模型还是个体随机效应回归模型。

原假设:个体效应和回归量不相关(个体随机效应模型)

备择假设:个体效应和回归量相关(个体固定效应模型)

对上市国有控股商业银行进行Hausman检验,结果如表9所示,Prob值为0.009 6,故拒绝原假设,接受备择假设,建立变截距固定效应模型。

表8 上市股份制商业银行pedroni检验结果

表9 上市国有控股商业银行Hausman检验结果

对上市股份制商业银行进行Hausman检验,结果如表10所示,Prob值为0.034 6,故拒绝原假设,接受备择假设,建立变截距固定效应模型。

表10 上市股份制商业银行Hausman检验结果

四、结论与建议

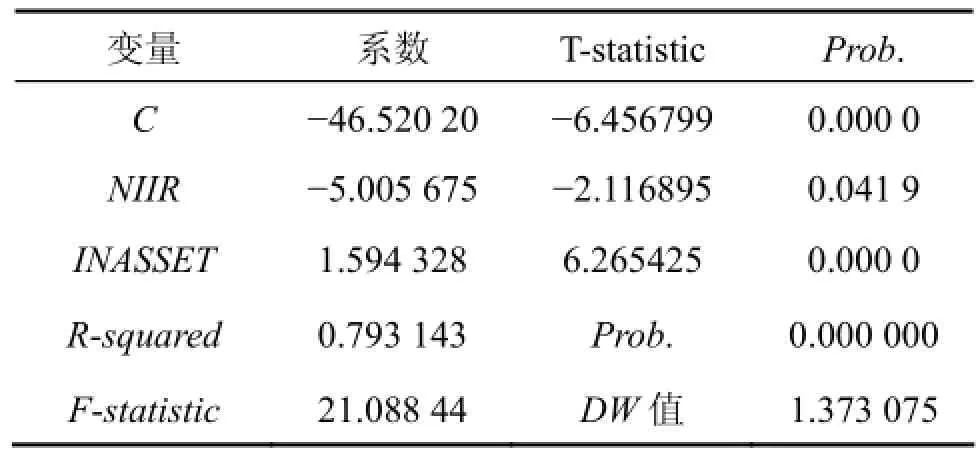

表11为我国上市国有控股商业银行的回归结果,由表可知:

表11 上市国有控股商业银行回归结果

模型拟合的可决系数R-squared为0.793 143,拟合度较为理想,表明被解释变量被选取的解释变量解释的程度良好,DW值为1.373 075,接近于2,说明模型中不存在一阶自相关。我国上市国有控股商业银行的非利息收入占比(NIIR)系数为-5.005 675,p值为0.041 9,表明非利息收入业务与上市国有控股商业银行综合经营绩效在 5%的置信区间下存在显著的负相关关系,说明上市国有控股商业银行增加非利息收入会降低银行的综合经营绩效。上市国有控股商业银行的资产规模(INASSET)在5%的置信区间下与银行综合经营绩效存在正相关关系,说明提高上市国有控股商业银行的资产规模有利于提高银行综合经营绩效。

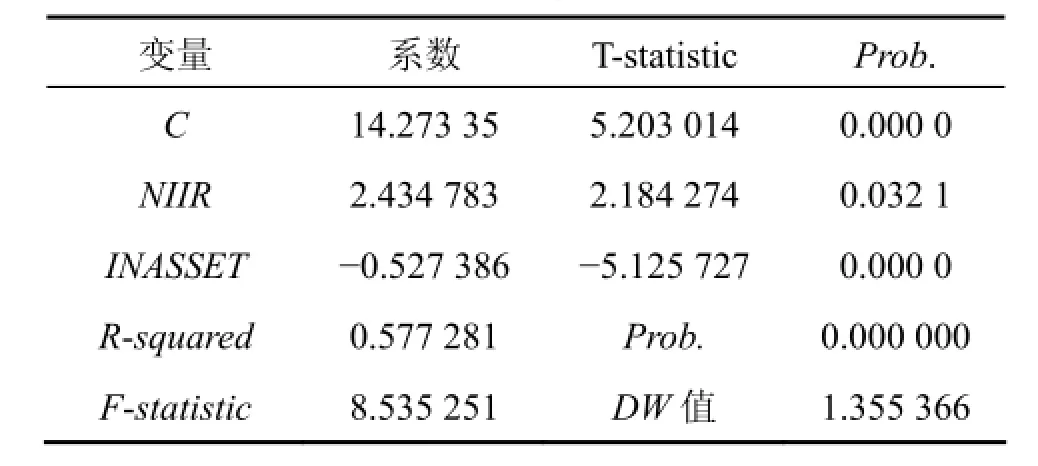

表12为我国上市国有控股商业银行的回归结果,由表可知:

表12 上市股份制商业银行回归结果

模型拟合的可决系数R-squared为0.577 281,表明自变量解释因变量的程度一般,DW值为1.355 366,接近于 2,说明模型中不存在一阶自相关。我国股份制上市商业银行的非利息收入占比(NIIR)系数为2.434 783,p值为0.032 1,表明非利息收入业务与上市商业银行综合经营绩效在 5%的置信区间下存在显著的正相关关系,上市股份制商业银行增加非利息收入业务,可以提高银行的综合经营绩效。上市股份制商业银行的资产规模(INASSET)在5%的置信区间下与银行综合经营绩效存在负相关关系,资产规模每扩大 1%,银行综合经营绩效会相应减少 0.52%。说明上市股份制商业银行单纯盲目的扩张是不能提高综合经营绩效的,反而会导致成本的增加,银行在寻求新的经营策略时,应该更注重提高业务创新能力,积极探索高效益、多元化的收入结构。

实证结果表明对于非利息收入业务与银行综合经营绩效的关系,上市国有控股商业银行与上市股份制商业银行的实证结果截然不同,究其原因有:上市股份制商业银行处于非利息收入业务开展的初期阶段,即非利息收入来源主要来自于银行的中间业务收入。在此阶段,上市股份制商业银行凭借客户基础、网点数量及商业信誉等,利用原有的固定成本足以满足非利息收入业务的开展,同时在此阶段,多数的非利息收入业务是由传统存贷款业务衍生而来,类似于银行卡手续费、结算与清算手续费等,收益的风险波动性较小,所以在此阶段,银行可以通过增加非利息收入业务占比来提高银行经营绩效。而上市国有控股商业银行非利息收入业务起步早于股份制商业银行,且发展总量及占比上均优于上市股份制商业银行,即非利息收入来源除中间业务外,还源于担保、信用证、汇兑、投资收益等业务。当非利息收入业务发展到一定阶段时,原有的固定成本不能再满足非利息收入业务的开展,从而衍生出了更多的员工薪酬成本及相应的固定成本投入和管理费用,这一阶段的非利息收入业务的经营成本会提高从而抵消了非利息收入业务所带来的收益。同时,银行更注重优化非利息收入的结构,提高了类似于汇兑收益及投资收益等高附加值的非利息收入业务,增加了银行收益的波动性,因此上市国有控股商业银行非利息收入业务与银行的综合经营绩效在一定阶段可能存在负相关关系。

上市国有控股商业银行应该明确佣金及手续费占非利息收入的主体地位,有效控制汇兑收益及投资收益等高附加值的非利息收入业务带来的收益风险,同时加大对非利息收入业务的投入,发展到一定的规模,产生规模效应后,上市国有控股商业银行非利息收入业务开展所需的成本费用才会逐渐减少,从而提高银行经营绩效。

上市股份制商业银行非利息收入主要来源于手续费及佣金收入,即结算业务、代理业务、银行卡业务等较为低端的业务,产品可替代性强、缺乏自身特点、同业竞争激烈以及对客户吸引力小。股份制商业银行应该通过提高非利息收入业务的质量,加强产品的研发和创新能力,以此来吸引客户资源。如可以综合考虑客户的实际需求,为不同客户群体量身定制不同类型的产品;制定各种非利息收入业务的产品组合,以此来加强产品和服务的差异性,提升整体水平,促进银行的综合经营绩效;运用成本控制手段,降低非利息收入业务的成本费用;注重电子化建设,利用网络优势,以电子支付手段为媒介,降低经营成本;并在控制风险的前提下,注重发展理财产品业务、投资业务、托管业务等高附加值的业务,不断优化中间业务的收入结构,以此来提高银行经营绩效。

参考文献:

[1] Eisemann P. Diversification and the congeneric bank holdingcompany [J]. Journal of Bank Re-search, 1976, 7(1): 68-77.

[2] Brewer E. Relationship between bank holding company risk and non-bank activity [J]. Journal of Economics and Business, 1989,1(4): 337-353

[3] Rosie Smith. None-interest income and total income stability [R]. Bank of England: Working Paper, 2011: 198.

[4] Aggeler H. Feldman R. Record bank profitabilitiy: how, who and what does it means, Federal Reserve Bank of Minneapoils [J]. Fedgazette, 1998(4): 2-4.

[5] Vincenzo Chiorazzo, Carlo Milani, Francesca Salvini. Income diversification and bank performance: Evidence from italian banks [J]. Journal of Financial Services Research, 2008,(33):181-203.

[6] Steve Mercieca, Klaus Schaeck, Simon Wolfe. Small European banks: Benefits from diversification? [J]. Journal of Banking and Finance, 2007, (31): 1975-1998.

[7] 刘瑜, 李佳. 非利息收入对我国商业银行经营绩效的影响[J].生产力研究, 2012(12): 67-70.

[8] 刘明彦. 银行业收入结构: 美国、德国和中国的一项比较研究[J]. 财贸经济, 2012(5): 68-74.

[9] 岳宁, 陈立新. 收入结构对我国商业银行盈利能力的影响[J].财经问题研究, 2014(S1): 33-37.

[10] 张羽, 李黎. 非利息收入有利于降低银行风险吗?——基于中国银行业的数据[J]. 南开经济研究, 2010(4): 69-91

[11] 姚文韵. 我国商业银行非利息收入与绩效关系研究[J]. 上海金融, 2012(12): 34-37.

[编辑: 苏慧]

中图分类号:F830.33

文献标识码:A

文章编号:1672-3104(2016)02-0092-07

An empirical study on the effect of non-interest income business on the comprehensive business performance of listed commercial banks in China

YUE Yiding, LI Yiyao

(School of Business, Central South University, Changsha 410083, China)

Abstract:In the past, the academic circles in our country generally used the total assets return rate and the stock return rate of two indicators to measure the bank's business performance, but these two indicators could only reflect the profitability of the banks rather than the business performance of the banks. The present study, by considering the limitations of these two indicators, adopts the bank's comprehensive business performance to measure business performance, selects data from 16 listed commercial banks from 2007 to 2014 as a sample, lists profitability, liquidity,risk, solvency and security, and constructs the panel data regression model to analyze the effect of non-interest income on the performance of listed commercial banks in China. Research results show that the non-interest income has a significant negative correlation with the performance of listed state-owned commercial banks. And non-interest income has a significant positive correlation with the performance of listed joint-stock commercial banks.

Key Words:non-interest income business; banks' comprehensive business performance; panel data regression model