货币政策风险承担渠道的中国实证

——基于商业银行的视角

2016-08-08代军勋李俐璇

代军勋,李俐璇

(武汉大学经济与管理学院,湖北武汉,430072)

货币政策风险承担渠道的中国实证

——基于商业银行的视角

代军勋,李俐璇

(武汉大学经济与管理学院,湖北武汉,430072)

摘要:使用GMM动态面板模型估计方法,基于2004—2013年间34家中国商业银行的年度数据,实证检验了货币政策调整对我国商业银行风险承担以及银行微观特征差异是否会导致其风险承担对货币政策调整的异质性反应的影响,主要结论如下:由于银行微观特征的差异,导致银行风险承担水平对货币政策信号调整的敏感性发生变化,从而证实了我国货币政策传导的银行风险承担渠道的存在性和异质性。

关键词:货币政策;风险承担渠道;存在性;差异性;银行微观特征

一、引言

传统的货币政策传导机制,包括货币渠道和信贷渠道,强调货币政策变化改变投资者预期和资产估值,进而影响金融机构贷款供给数量,最终影响实体经济。但传统的货币政策传导机制主要关注于货币资金总量,把金融机构作为一个整体看待,而未考虑金融机构微观决策的差异性和能动性。美国次贷危机引致的全球金融动荡,使得货币政策调整与金融机构微观特征之间的关系开始进入研究视野。Borio 和Zhu将银行风险承担渠道定义为:货币政策的变动能通过金融加速器、风险转移、收益追逐以及央行沟通反馈等机制通过影响银行的风险容忍度改变银行的资产组合以及信用风险定价及相关决策,从而影响金融稳定与实体经济。[1]风险承担渠道的研究可以追溯到 Amato,他认为货币政策调整很大程度上影响着银行信用风险的定价。但是,理论界对货币政策传导的银行风险承担渠道是否存在还是存在比较大的争议。[2]

Jiménez等通过实证研究发现,在西班牙短期内低利率会减少存量贷款人的利率负担,并因此减少未偿付的浮动利率贷款的违约率;而在中长期,银行的风险承担水平趋于上升,主要原因在于抵押品价值上升以及商业银行对收益的追求使其倾向于放松贷款标准、提高风险贷款规模。[3]Ioannidou等通过研究玻利维亚的数据发现,该国利率变化对贷款定价的影响主要表现在,较低的利率在增加新增风险贷款数量的同时,会降低对较高风险贷款人的贷款利率。[4]Brissimis 和 Delis则从银行的个体特征出发,重点考虑银行在货币政策风险承担过程中的异质性表现,即货币政策的波动是否会使不同的银行在制定贷款和风险承担决策的过程中表现出明显的差异。[5]Delis和Kouretas通过实证方法研究欧盟国家2001—2008年的银行数据,发现:长期的低利率会显著增加银行风险承担的可能性。[6]Altunbas等以欧盟和美国的上市银行为分析对象,研究发现,银行的微观特征会影响货币政策的风险承担渠道,资本存量越高、流动性越强的银行,相应的风险承担意愿越低、偿付能力越强,但低利率持续的时间越长将降低资本和流动性的缓冲作用。[7]

于一和何维达通过考察中国50家商业银行1999 —2009年的数据发现,货币政策会对不同银行信贷质量和风险偏好产生不同的影响,扩张性的货币政策会刺激不同的银行做出异质性的风险承担反应。[8]徐明东和陈学彬则通过考察中国 59家商业银行 1998—2010年的数据发现,大银行和高资本银行的风险承担行为对货币政策的敏感性较低,扩张性货币政策对银行风险承担的激励作用强于紧缩性政策的约束作用,并由此证明了我国货币政策风险承担渠道的存在性。[9]江曙霞和陈玉婵通过研究发现,银行的风险承担水平随着实际利率水平或准备金率的下降而提高,银行的资本充足率水平对货币政策影响银行风险承担行为具有决定性作用。[10]

收稿日期:2015-09-16;修回日期:2016-03-04

基金项目:国家自然科学基金项目“资本和流动性双重约束下的银行行为研究:机理与影响评估”(71473181);教育部哲学社会科学研究重大课题攻关项目“经济发展新常态下我国货币政策体系建设研究”(15JZD013);中央高校基本科研业务费专项资金资助(410500200)

作者简介:代军勋(1976-),男,湖北天门人,博士,武汉大学经济与管理学院副教授,主要研究方向:货币金融学,银行管理,金融机构风险管理;李俐璇(1992-),女,回族,湖北钟祥人,湖北省武汉市武汉大学经济与管理学院硕士研究生,主要研究方向:货币金融学,银行管理,金融机构风险管理

已有的研究均表明货币政策立场和银行微观特征均会对银行风险承担产生直接或间接的影响,但其缺陷主要表现在未将二者结合起来、综合考虑具有微观差异的商业银行对货币政策反应的异质性及其对商业银行风险承担的影响。本文试图在考虑中国银行业信贷资源配置特征的基础上,选取更具直观且更具现实意义的风险承担指标,统一考察货币政策、银行微观特征以及风险承担渠道等三个因素,实证检验我国货币政策传导的银行风险承担渠道是否存在以及银行微观特征的差异是否会导致其风险承担对货币政策调整的异质性反应。

二、实证模型构建

(一) 实证模型选择

基于研究目的,本文实证部分分为两个部分,一部分检验我国货币政策的银行风险承担渠道的存在性;另一部分则验证包括资本充足性、资产规模、流动性水平等在内的银行特征变量对银行风险承担行为的影响,即考察银行的微观特征是否会产生银行风险承担对货币政策调整的异质性反应。参考 Altunbas等[11],Delis和Kouretas[6]等的相关研究构建基本模型方程,见式(1):

其中:Riskit表示i银行第 t期的风险承担水平,Mpt货币政策指标,Controlit为反映银行特征的控制变量,Gdpgapt表示利用 H-P滤波技术分解得到国民生产总值(GDP)增速的周期成分;Mact表示银行业的市场结构;vi代表个体固定效应;Uit代表的是模型的误差项。

式(1)主要验证银行特征变量间接对银行风险承担的影响,通过对交互项符号和显著度的考查,来判断银行微观特征差异对货币政策立场和银行风险承担行为之间敏感性变化的影响。经由交互项的构造,我们可以得到:货币政策对银行风险承担的边际影响系数=交互项系数*银行特征变量+货币政策变量的系数,因此交互项系数的符号和大小直接决定了银行特征变量对货币政策的银行风险承担效应的影响方向和影响程度。

(二) 相关变量的选取

1. 货币政策代理变量的选取

在我国,央行使用的货币政策工具很多,包括中央银行再贷款、利率、公开市场操作、法定存款准备金、再贴现、指导性信贷计划和信贷政策等,其中能够反映央行货币政策立场且具有广泛告示效应的工具主要是法定存款准备金率和存贷款基准利率。本文选择法定存款准备金率Rr和一年期存款基准利率Dr作为货币政策代理变量①。

2. 反映宏观结构特征的控制变量的选取

为了控制宏观经济和金融结构对银行风险的影响,我们在模型中引入了能够反映宏观结构特征的控制变量。[14, 15]通常我们认为,在宏观经济状况较好的背景下,银行倾向于扩张信用以获得较高收益。我们用Gdpgapt表示利用H-P滤波技术分解得到Gdp增速的周期成分,当其值大于0时说明经济处于上行周期,反之当其值小于0时说明经济处于下行周期。此外,银行的市场结构也会影响银行的风险承担,一般来说竞争越激烈,银行越有可能放松信贷标准以获得更多利润。我们用Mact表示银行业的市场结构,也即银行业的竞争程度,考虑到工、农、中、建、交五大国有商业银行在我国银行市场的主导地位,我们以五大行资产总额占全部银行业资产总额比例作为衡量指标。

3. 反映银行特征的控制变量的选取

一般来看,用于反映银行微观特征的常用控制变量还包括反映银行盈利能力的指标如ROA、是否公开上市以及银行属于国有、股份制还是城商行等指标。但我们从监管的角度出发,考虑到历史发展因素以及商业银行流动性管理要求等因素,借鉴以往文献研究[3, 9, 12, 14],选取包括资本充足率水平Cap、资产规模变化 Ta和流动性比率 Liq作为本文的控制变量Controlit。通常认为:①由于《巴塞尔协议》的实施使得资本充足率水平成为了制约银行经营行为和体现银行风险偏好的重要指标,资本充足率越高的银行,其面对的监管压力越小;②由于历史和体制的原因,银行资产规模在我国具有特殊重要的意义,银行的公司治理结构、经营战略和竞争策略都与资产规模密切相关,规模越大的银行,受到政府的影响越大;③流动性比率的高低反映了银行的流动性风险状态和资产配置结构,是银行经营策略和风险偏好的重要体现。

4. 风险承担指标的选取

方程(1)中Riskit表示i银行第t期的风险承担水平。由于风险计量的复杂性和银行风险的多样性,如何通过一个或多个指标全面准确反映银行的风险承担水平,一直是困扰相关实证的重要难题。以往文献反映银行风险承担的指标包括Z值、风险资产占比、不良贷款率、特许权价值和预期违约频率。[9]但上述指标要么受制度因素制约,要么内生性太强,并不能准确反映货币政策引导下的中国银行系统风险承担的实际状态,而且部分指标在现实中也难以获取。随着《巴塞尔协议》的实施和资本约束的强化,其内嵌的风险-成本机制使得中国银行体系的风险敏感性增强,银行的风险偏好和风险承担将会通过其具体的资产配置状态展示出来,银行经营的复杂性也决定其风险承担行为的复杂性,我们很难通过某一单一指标衡量银行的风险承担状态。②本文参考黄宪等人的研究[14],选择贷款集中度、贷款拨备覆盖率、中长期贷款占比、对公贷款占比四个直观指标来分别衡量银行的风险承担状态,这也与当前我国银行业资产配置的偏贷款化相吻合。尽管这四个指标主要反映的只是银行的信用风险承担,且对信用风险承担测度的角度迥异,但其对银行风险偏好的反映还是具有较强的一致性。③即上述四个指标在衡量银行的风险承担状态上具有同质性,因为它们都是受同样的风险偏好驱动而展示为不同的经营行为。本文以贷款集中度、中长期贷款占比和对公贷款占比三个指标来进行货币政策风险承担渠道存在性和异质性的实证,以贷款拨备覆盖率作稳健性检验。

5. 其他指标的选取

基于货币政策Mpt本身的时滞性及对银行风险行为的影响,本文认为上一年度的货币政策立场对本年度银行风险行为的影响存在滞后效应。本文将参考黄宪和熊启跃的研究结论,通过构建长期弹性系数(Long-run Coefficients),并对该系数进行Wald显著性检验的基础上,考察此种长期累积效应。[15]

(三) 估计方法和数据样本

1. 估计方法

为避免解释变量 Riskit-1与随机干扰项 uit之间可能存在的相关性,本文将采用GMM方法并引入适当的工具变量控制内生性问题,以更好地刻画货币政策调整下银行风险承担的动态调整过程。Bond认为,相对于两步GMM,单步系统GMM能够在避免标准误产生向下偏差的同时更有效地利用数据信息,从而得出相对来说更为准确的结论。本文将采用单步系统GMM估计方法对式(1)及其方程进行估计。

2. 数据样本

鉴于样本数据的可得性及代表性以及动态面板模型对截面时间序列长度的要求,我们选取了我国 34家商业银行2004—2013年的年度非平衡面板数据。为满足动态面板模型对截面时间序列长度的要求,在剔除连续样本期不足4年的银行后,样本银行包括:中国银行、工商银行、建设银行、农业银行、交通银行等5家大型商业银行和华夏银行、中信银行、兴业银行、光大银行、平安银行、浦发银行、民生银行、招商银行、广发银行、渤海银行、恒丰银行、浙商银行等12家股份制商业银行和北京银行、南京银行、上海银行、重庆银行、大连银行、杭州银行、青岛银行、徽商银行、洛阳银行、宁波银行、日照银行、温州银行、莱商银行、汉口银行、潍坊银行、天津银行、江苏银行等17家城市商业银行,合计共34家商业银行。

本文以银行资本约束作为制度背景,选取的样本区间为2004—2013年④。2004—2008年我国宏观经济有过热倾向,货币政策立场不断收紧;2008年由于金融危机爆发危及我国实体经济,为实施政府的大规模经济刺激计划,从2008年到2013年货币政策逐渐逆转,转向相对宽松的立场。总体来看,2004—2013年间货币政策经历了相对完整的紧缩和宽松周期,这种货币政策立场的变化对研究银行风险承担是非常关键的。同时考虑到我国银行上市主要集中在 2004年以后,基于数据样本可得性和货币政策周期变化,本文采集了2004—2013年共10年的年度数据,相关数据主要来自于Bankscope数据库、各银行年报以及中国银监会官网公布的相关统计数据,而宏观经济变量则来源于《中国统计年鉴》。各变量的含义及描述性统计见表1。本文使用了STATA.11作为计量分析的工具。

表1 变量名称及描述性统计

三、实证结果分析

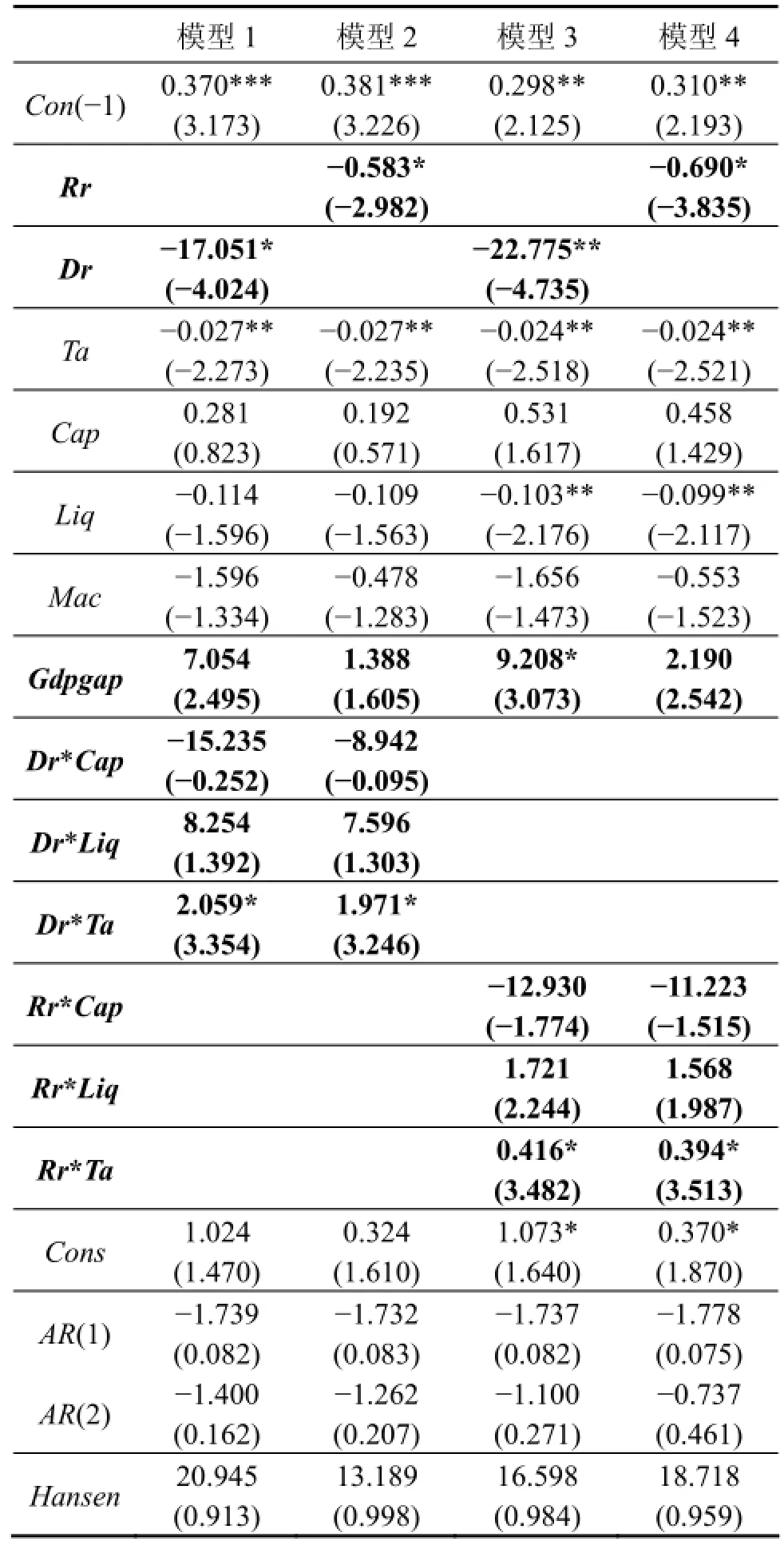

为检验银行微观特征变化是否会导致风险承担对货币政策调整的异质性(Heterogeneity)反应,我们重点考察式(1)中银行特征变量和货币政策的交互项的显著性和系数。本文以贷款集中度、中长期贷款占比和对公贷款占比三个指标来进行货币政策风险承担渠道异质性的实证,也就是说,根据货币政策信号和银行特征变量的组合,我们对货币政策风险承担渠道异质性的实证模型有以下四个:Dr-(Dr*Cap,Dr*Liq,Dr*Ta)(模型1),Rr-(Dr*Cap,Dr*Liq,Dr*Ta)(模型 2),Dr-(Rr*Cap,Rr*Liq,Rr*Ta)(模型 3),Rr-(Rr*Cap,Rr*Liq,Rr*Ta)(模型4)。由此,以贷款集中度、中长期贷款占比和对公贷款占比三个风险承担指标为出发点,表2~4分别列示了模型(1)~(4)的估计结果。

(一) 基于贷款集中度指标的分析

由表2可知,交互项Dr*Ta、Rr*Ta的长期弹性系数在10%置信水平上显著为正。按照前述的货币政策对银行风险承担的边际影响系数=交互项系数*银行特征变量+货币政策变量的系数,银行规模的货币政策变量的系数为负,而交互项系数为正,这说明银行规模越大,对货币政策的影响越有抵消作用,贷款集中度风险承担指标对货币政策调整的反应越不敏感。由描述性统计表1可知,五大国有商业银行资产规模占据银行业的52.14%,由于拥有产权背景优势以及“大而不倒”的隐性保险预期,在发放贷款方面多集中于国家基础设施建设以及大型项目上,倾向于“贷大、贷长、贷垄断”,虽能带来较高的潜在特许权价值,却较少考虑货币环境波动所带来的系统性风险,导致大银行虽然贷款集中度高,但对货币政策调整不敏感。另外,大银行的债务选择具有替代效应,在紧缩性货币政策下大银行资金运用受货币政策影响较小,因而银行规模越大贷款集中度风险承担指标对货币政策变化反应越不敏感。

在表 2中,我们也可以看到交互项 Dr*Cap和Rr*Cap的长期弹性系数为负,说明资本约束对货币政策传导的银行资本渠道可能有促进作用,Dr*Liq和Rr*Liq的长期弹性系数为正,说明流动性状况对货币政策传导的银行资本渠道可能有抑制作用。但因为交互项的长期弹性系数均不显著,说明银行的资本充足性和流动性状况对货币政策引导下的银行风险承担的影响不稳定,这主要是由于我国银行系统的资本充足率都已经达到了 8%的要求,而且拥有充裕的超额储备,使得这两种微观特征变量的货币政策弹性较低。

表2中的模型Con(1)-Con(4)均通过了Hansen工具变量的过度识别检验,残差相关系数检验的结果说明模型的构建也是合理的。

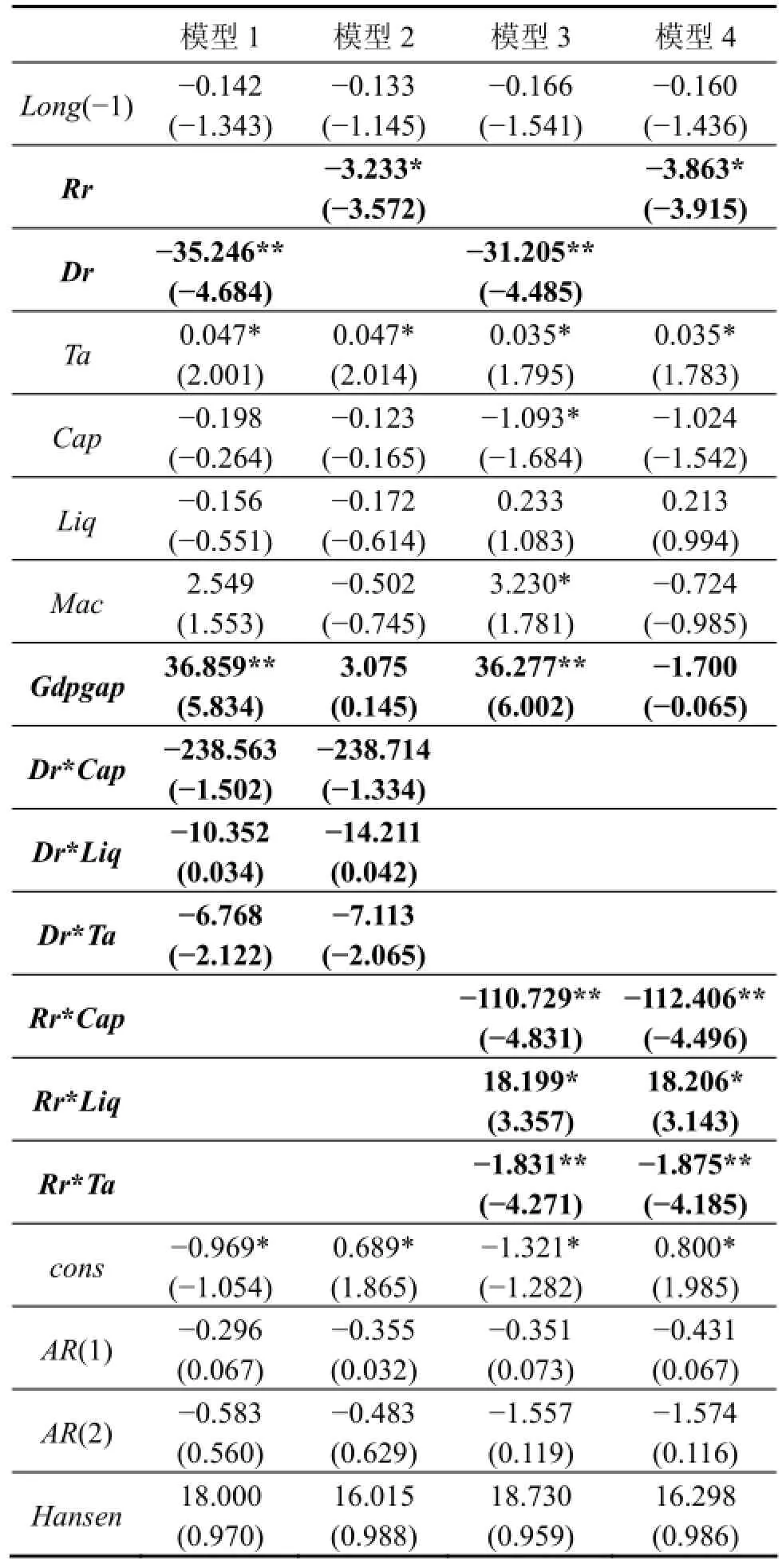

(二) 基于中长期贷款占比指标的分析

表3显示,交互项Rr*Cap的长期弹性系数在5%置信水平上显著为负,说明银行资本充足性越高(越低),中长期贷款占比对货币政策调整越敏感(越不敏感)。Van den Heuvel等对美国的实证研究发现短期银行资本不足以产生信贷收缩现象,进而影响实体经济。更重要的是较高的资本充足性将降低银行外源融资溢价,有助于其信贷扩张。因而扩张性货币政策在降低债务融资成本的同时,强化了银行发放中长期贷款的偏好,但也增加了潜在的信贷风险。

表3显示,Rr*Liq的长期弹性系数显著为正,说明银行流动性越强(越弱),中长期贷款比对货币政策变化越不敏感(越敏感)。中长期贷款的变动具有一定的粘性,且高流动性银行信贷资产期限结构中中长期贷款占比较少。紧缩性货币政策时具有较高流动性的银行能够及时调整可变现资产的数量,以解决对可用资金的需求,资金运用受限较小,因而高流动性银行其中长期贷款受货币政策变化的影响较小。

表3还显示,Rr*Ta的长期弹性系数显著为负,说明银行规模越大(越小),其中长期贷款比对货币政策立场越敏感(越不敏感)。对于大银行而言其资金来源多样化并具有规模经济优势,在贷款总量控制下基于流动性和盈利性考虑,大银行必然具有追求中长期贷款的激励;相反小银行出于流动性需要必然审慎对待中长期信贷资产占比。

表2 贷款集中度实证结果

表3 中长期贷款占比实证结果

方程Long(1)- Long(4)均通过了Hansen工具变量的过度识别检验,残差相关系数检验的结果说明模型的构建也是合理的。

(三) 基于对公贷款占比指标的分析

表4显示,交互项Dr*Cap长期弹性系数在5%置信水平上显著为正,说明银行体系资本越充足(稀缺),则风险承担(对公贷款占比)对货币政策调整越不敏感(越敏感)。原因在于资本充裕的银行比资本稀缺的银行在管理经营风格上更加谨慎。

表4还显示,交互项Dr*Ta、Rr*Ta的长期弹性系数都显著为负,说明银行规模越大(越小),对公贷款对货币政策变化越敏感(越不敏感)。“大而不能倒”(Too big to fail)所带来的抵御风险优势使大银行有承担风险的激励;另外大型国有商业银行是系统重要性银行,更是充当了政府宏观调控的工具,在控制信贷总量下其投放政策导向明显,多集中于基础设施、大型项目等公司业务,故而大银行的对公贷款对货币政策变化反应较为敏感。

方程Busi(1)-Busi(4)均通过了Hansen工具变量的过度识别检验,残差相关系数检验的结果说明模型的构建也是合理的。

表4 对公贷款占比实证结果

四、稳健性检验

为确保模型估计结果的有效性,本部分选择贷款拨备覆盖率作为银行风险承担指标对货币政策风险承担渠道的存在性和异质性进行稳健性检验。为了检验货币政策风险承担渠道的异质性,我们以贷款拨备覆盖率为被解释变量,采用式(1),基于不同的货币政策信号(Dr和Rr),构建货币政策信号和银行特征变量的不同交叉项组合,可以得到模型(1)~模型(4)。具体估计结果见表5。

表5 贷款拨备覆盖率实证结果

由表5可知,解释变量Rr、Dr的系数都显著为负,说明了货币政策信号对商业银行的风险承担行为的影响是显著的,即货币政策传导的风险承担渠道是存在的。

由表5可知,交互项Rr*Cap长期弹性系数在10%置信水平下显著为负,说明资本充足率越高(越低)的银行,其贷款拨备覆盖率对货币政策立场的反应越敏感(越不敏感)。这是由于扩张性货币政策时,高资本银行相对于低资本银行更容易增加贷款,在股东价值最大化目标导向下贷款减值准备(拨备)的计提必然冲击到银行的净利润水平,因此资本充足性越高的银行其贷款拨备率对货币政策变化越敏感。Rr*Ta长期弹性系数显著为正,则说明银行规模越大(越小),贷款拨备覆盖率对货币政策变化越不敏感(越敏感)。这是由于大银行可通过其发达的金融安全网络转移经营失败的风险,再加上政府的隐性担保和对大银行的评级优势,大银行抵御风险能力较强,所以相对于货币政策变化其信贷投放具有一定的“粘性”(贷款拨备覆盖率的分母效应),从而对货币政策变化的敏感性下降。

综合来看,货币政策对银行风险承担有着显著负向影响,并且商业银行的微观特征显著影响银行风险承担渠道对货币政策调整的异质性反应,模型的稳定性较好。

五、结论

本文使用GMM动态面板模型估计方法,将货币政策、银行特质性与银行风险承担有机统一起来,以贷款集中度、贷款拨备覆盖率、中长期贷款占比、对公贷款占比四个直观指标来分别衡量银行的风险承担状态,以银行资本充足率水平、资产规模变化和流动性比率作为商业银行的特征变量,并基于2004—2013年间34家中国商业银行的年度数据,实证检验了不同银行微观特征下我国货币政策传导的银行风险承担渠道的存在性和异质性,主要结论如下:由于银行微观特征的差异,导致银行风险承担水平对货币政策信号调整的敏感性发生变化,从而证实了我国货币政策传导的银行风险承担渠道的异质性。

传统的货币政策理论均把银行看作风险中性者,忽视了不同宏观制度框架和不同微观特质性下银行风险承担行为的主动性和差异性,导致货币政策信号在银行体系的传导出现了偏差,从而在一定程度上降低了货币政策的有效性。随着资本约束的强化,商业银行的风险敏感性也不断增强,货币政策传导的银行风险承担渠道已确实存在,其对货币政策信号传导的影响也越来越大。因此,货币当局应当高度重视不同特质性银行在货币政策冲击下的差异化反应对实体经济造成的影响,在制定货币政策时必须考虑不同特质性银行在货币政策传导中的各种风险承担行为的差异,制定针对性的货币政策,提高货币政策的有效性。另外,在经济结构多元化、经济主体自我决策意识增强的情况下,货币供给内生性增强,单纯地依靠中央银行的货币政策调控,其作用力度和影响范围是有限的,为此,货币当局必须考虑将金融监管纳入到统一的宏观金融调控体系中来,探索以资本约束为代表的金融监管手段的货币工具化。

注释:

① 如果一年内法定存款准备金率和一年期存款基准利率有调整,取其时间加权平均值。

② 本课题组也尝试过采用主成分法寻求反映银行风险承担的综合指标,但解释力有限。

③ 在本文相关的课题研究中,我们对不同类型银行(主要是大银行和中小银行)的贷款集中度、贷款拨备覆盖率、中长期贷款占比、对公贷款占比这四个指标的时间序列进行了聚类考察,发现这四个指标的分布趋势具有较强的内在一致性。当然,由于影响因素的差异,这四个指标的变化并非完全同步,变化幅度也不尽相同。

④ 2004年3月,我国银监会正式颁布了《商业银行资本充足性管理办法》,标志着我国的银行监管开始步入与发达国家接轨的资本监管。

参考文献:

[1] BorioC Zhu. Capital regulation, risk-taking and monetary policy:A missing link in the transmission mechanism? [J]. BIS Working Papers, 2008(12): 268.

[2] Amato. Risk Aversion and Risk Premia in the CDS Market [J]. BIS Quarterly Review, 2005(12): 55-68.

[3] Jimenez G S. Ongena J, Peydró and J. Saurina. Hazardous Times for Monetary Policy: What Do Twenty-Three Million Bank Loans Say about the Effects of Monetary Policy on Credit Risk-Taking?[J]. AFA 2009 San Francisco Meetings Paper,2007(10): DP6514.

[4] Ioannidou, Ongena and Peydró-Alcade. Monetary Policy,Risk-Taking and Pricing: Evidence from A Natural Experiment [J]. European Banking Center Discussion Paper 2009(5):2009-04s.

[5] Brissimis S, Delis M. Bank Heterogeneity and Monetary Policy Transmission [J]. European Central Bank working Paper Series,2010(10): 1233.

[6] Delis M D, Kouretas G P. Interest rates and bank risk-taking [J]. Journal of Banking & Finance, 2011, 35(4): 840-855.

[7] Altunbas Y L. Gambacorta D. Marques Ibanez. Do BankCharacteristics Influence the Effect of Monetary Policy on Bank Risk?[J]. Economics Letters, 2012, 117(1): 220-222.

[8] 于一, 何维达. 货币政策、信贷质量与银行风险偏好的实证检验[J]. 国际金融研究, 2011(12): 59-68.

[9] 徐明东, 陈学彬. 货币环境、资本充足率与商业银行风险承担[J]. 金融研究, 2012(7): 48-62.

[10] 江曙霞, 陈玉婵. 货币政策、银行资本与风险承担[J]. 金融研究, 2012(4): 1-16.

[11] Altunbas Y L. Gambacorta D. Marques Ibañez. Does monetary policy affect bank-risk taking [J]. BIS Working Papers, 2010(3):298.

[12] Ehrmann, and etc. Financial Systems and The Role of Banks in Monetary Policy Transmission in The Euro Area [J]. European Central Bank Working Paper, 2001(12): 105.

[13] 黄宪, 代军勋, 马理. 资本充足性约束下银行风险偏好和行为研究[M]. 武汉: 武汉大学出版社, 2012.

[14] 黄宪, 熊启跃. 银行资本缓冲、信贷行为与宏观经济波动——来自中国银行业的经验证据[J]. 国际金融研究, 2013(1): 52-65.

[15] 刘晓欣, 王飞. 中国微观银行特征的货币政策风险承担渠道检验——基于我国银行业的实证研究[J]. 银行业研究,2013(9): 75-88.

[编辑: 苏慧]

中图分类号:C812

文献标识码:A

文章编号:1672-3104(2016)02-0084-08

Empirical study of risk-taking channels of monetary policy in China: A case study of commercial banks

DAI Junxun, LI Lixuan

(School of Economics and Management, Wuhan University, Wuhan 430072, China)

Abstract:Using GMM dynamic panel model estimation method and based on the annual data collected from 34 commercial banks in China from 2004 to 2013, the present essay conducts an empirical study to test whether monetary policy adjustment and the heterogeneity of bank characteristics will affect the risk-taking channels. The conclusion can be deduced as follows. Differences in bank microscopic characteristics will result in adjustment of banks' risk-taking on monetary policy signals, which confirms the heterogeneity of risk-taking channels of monetary policy transmission in China.

Key Words:monetary policy; risk-taking channels; existence; differences; banks' characteristics