货币国际计价职能发展过程中子金融市场的作用

——基于边限协整模型的实证研究

2016-07-09赵然伍聪

赵 然 伍 聪

一、引言

“一带一路”战略思想和“亚洲基础设施投资银行”的建立为人民币国际化提供了清晰的拓展路径,也为人民币的国际输出提供了良好的发展平台,但是在这个进程中如果一味注重贸易的发展而忽略金融市场的深化,则会给人民币国际化战略带来极大的困扰,甚至走向失败。尽管货币国际化的前提是贸易市场的发展,但是随着世界经济一体化进程的不断深化和国际金融市场的不断创新和发展,经济体之间的金融联系日益密切,货币在国际金融市场中所发挥的各项职能更加突出,金融市场的发展对一国或地区货币国际化的影响程度日趋显著,金融市场的发展程度和深度成为影响货币国际化进程的一个核心因素。

金融市场并不是一个孤立的概念,而是由各种能实现融资活动的市场所组成的,那么在这些市场中,每个市场对于一国或地区货币海外拓展的影响都是一样的吗?答案显然是否定的,为了能够在最短的时间里实现货币海外拓展效益的最大化,就需要有重点地进行发展,也就是需要对各个市场对一国或地区货币国际化的影响程度进行判断,这是本文的一个重要创新点。2015年6月,中国资本市场遭到重挫,上证综指从5 178点迅速震荡至3 500点,资本市场作为金融市场的重要组成部分,其对货币国际化会产生巨大影响是不言而喻的,然而其是否与货币国际化之间存在长期协整关系?它的短期波动又是否会对货币国际化产生显著影响?影响程度如何?当资本市场过度震荡期间,人民币国际化是否可以通过其他金融市场得到稳定发展?我国商业银行在海外拓展的过程中,应该着重大力发展本币的资产负债业务还是外币的资产负债业务?这些都是本文试图解决的问题。为了回答这些问题,本文分别对主要国际货币国家(或地区)的相关数据进行了实证研究,构建了目标货币的金融市场国际计价职能指数并检验各主要子金融市场对目标货币国际化进程的影响方向及程度。

二、文献综述

针对金融发展对货币国际化的影响机理,传统的经济学研究主要是以国际金融的相关理论为基础,从主要国际货币发行国或地区的金融市场和金融体系的发展历史出发,分析其对本国货币国际化以及国际货币体系都带来了哪些方面的影响以及影响程度如何。而现阶段,各国金融发展速度不断加快,国家或区域间的金融联系更加紧密,全球背景下的虚拟经济规模不断得以膨胀和发展;货币作为虚拟经济的重要载体,势必也会随着全球金融市场和虚拟经济的发展而发生革命性变化,货币国际化的影响因素必然会随之而改变。而从国际政治经济学的视角来看,货币霸权是金融霸权的最高级表现形式,而金融霸权又是货币霸权实现进程中所必不可少的坚实后盾。只有在强大的贸易和金融市场中,才能树立起强大的货币;也只有在强大的贸易市场实现了向金融市场升级和转换的背景下,才能最终建立起强大的国际货币。

传统的货币国际化决定理论认为,经济规模、贸易规模、币值稳定和货币惯性是决定一国或地区的货币是否能成为国际货币的关键因素;然而,货币惯性对货币国际化的影响程度随着货币转换成本的大幅下降而逐渐减弱(Eichengreen,2005[1]),取而代之的是金融市场发展的深度与广度。近年来很多国内外经济学家都对金融市场发展与货币国际化之间的关系进行了研究, 如 Williams(1968)[2]、 Bergsten(1975)[3]、Kenen(1988)[4]、 Tavlas(1997)[5]、 Eichengreen(1998)[6]、 Greenspan(2001)[7]、 Mundell(2003)[8]、Chinn和 Frankel(2005)[9]、 Papaioannou 和 Portes(2008)[10]、 Flandreau 和 Jobst(2009)[11]、 Chitu 等(2012)[12]、 Ehlers和 Packer(2013)[13]等。 Williams(1968)[2]提出国际货币的流动性对发行国实体经济的依赖程度较低,却对该国的金融市场和金融体制的发展高度依赖,第一次世界大战之前英镑占据国际市场中的核心地位正是得益于伦敦高度发达且紧密集中的国际银行体系。与Williams(1968)[2]观点类似的还有 Kenen(1988)[4]和 Flandreau 和 Jobst(2009)[11],Kenen(1988)[4]认为一国(或地区)的货币要国际化,必须要有充足的货币供给,而且资本的自由流动是构建货币国际化深度和广度的必要条件,所以一国(或地区)金融市场的自由化程度以及成熟程度是决定该国(或地区)货币能否国际化的关键因素;Flandreau和 Jobst(2009)[11]则通过对 Krugman(1980)[14]所构建的汇率结构模型的扩展推导出流动性是决定一国(或地区)货币能否成为国际货币的首要条件。国内学者邱崇明和刘郁葱(2010)[15]则提出了不同的看法,他们认为一国实体经济的产业竞争力才是支撑国际货币长久发展的决定性因素,金融市场的竞争力只是在短期内起到显著作用。此外,Chitu等(2012)[12]构建了Tobit模型对33个国家1914年至1946年国外公共债务货币构成的数据进行了实证分析,得出结论认为美国金融市场的深化发展是美元在债券市场所占份额超越英镑的最主要原因。

但大多数文献只是关注于金融市场的整体发展对货币国际化的影响,侧重于某一具体子市场研究的还比较少,其中比较有代表性的是杨荣海(2011)[16]、丁一兵和钟阳(2013)[17]以及丁一兵和付林(2014)[18]的研究。 杨荣海(2011)[16]以及丁一兵和钟阳(2013)[17]都着重研究了债券市场与货币国际化之间的关系,并认为债券市场的发展会显著影响货币国际化进程。丁一兵和付林(2014)[18]通过对5种世界主要货币的国际地位进行双向固定效应面板数据模型检验发现货币发行国股票市场、债券市场发展与金融深化均会显著正向影响其货币的国际地位。但是这些研究首先没有将主要的子金融市场对货币国际化进程的影响进行系统分析和对比,只是专注于一个或两个子金融市场对货币国际化的影响;其次没有区分金融市场发展对货币某一具体国际职能的影响。国际货币的主要职能包括国际交易媒介职能、国际价值尺度职能和国际储备职能,其中货币的价值尺度职能包括两个方面:记账单位的使用和计价货币的使用,而与金融市场最息息相关的就是货币的国际计价职能,基于此,本文将着重研究货币的计价职能指数与目标国子金融市场发展之间的联系。本文有两大创新点:首先编制了以各子金融市场的市场规模为基础进行加权平均的国际货币金融市场国际计价职能指数,更加清晰准确地反映了主要货币国际计价职能的变化轨迹;其次,本文引入了柯布—道格拉斯生产函数构建了六重套利模型和边限协整模型,并以该国际货币金融市场国际计价职能指数为被解释变量来检验各子金融市场的发展是否会对该指数造成显著影响,它们之间是否有长期的协整关系。

三、变量选取与实证模型构建

本文将着重研究各主要子金融市场对一国货币国际化程度的影响,选择的目标货币为SDR篮子中的四种货币,即美元、欧元、日元和英镑。考虑到欧元的问世时间,采用了1999—2012年美国、欧元区、英国、日本的季度时间序列数据进行估计。本文的计量软件使用的是Microfit 5.01软件。

(一)变量定义与数据来源

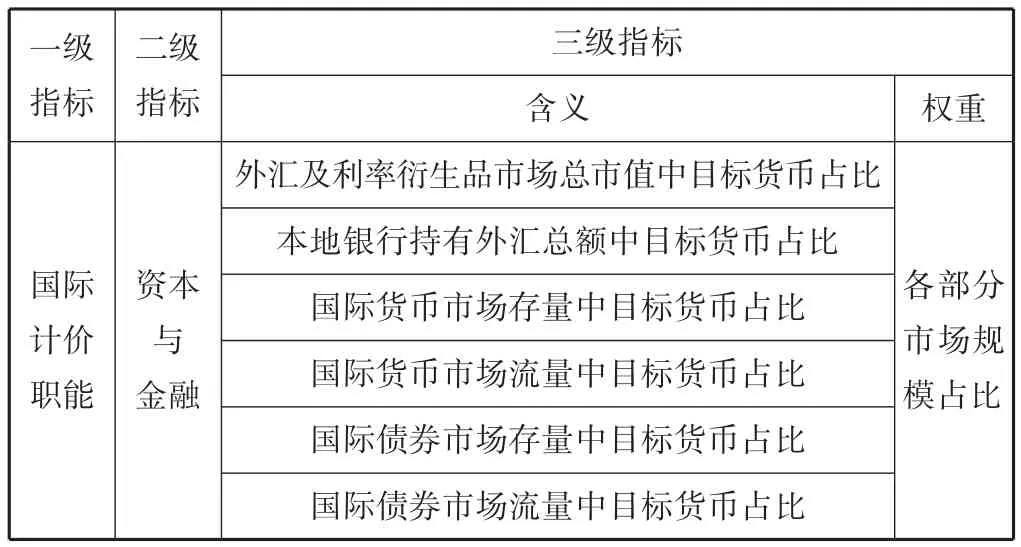

和以往研究多采用年度数据进行估计不同,本文选用了季度数据以使一国货币国际化程度的演变趋势变得更为清晰。综合考虑了数据可获得性并对比了各子金融市场的涉及范围后,选取的子金融市场包括:资本市场、银行海外本外币业务拓展市场、国际债券市场、国际货币市场和衍生品市场,具体指标选择如表1所示。

表1 自变量选取

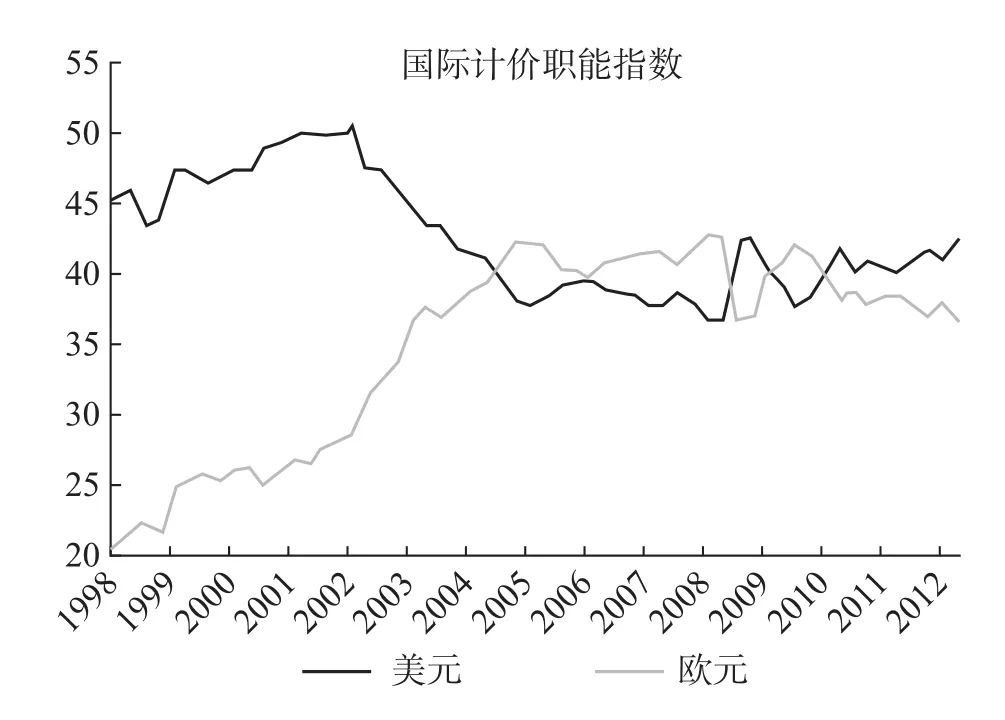

Detken和 Hartmann(2000)[19]、 Chinn和 Ito(2005)[20]、 Thimann(2009)[21]、 张光平(2011)[22]以及陈雨露等(2012)[23]等国内外学者都曾提出过衡量货币国际化程度的量化方法,但这些研究都使用年度数据,并且采用数学平均的方法构建指数。本文在这些研究的基础上创建了以各子金融市场的规模为基础进行加权平均的季度金融市场国际计价职能指数(见图1和图2),更加清晰地表示出了一国货币国际计价职能发展程度的发展轨迹。本文的国际货币金融市场国际计价职能指数估算方法如表2所示。

表2 货币金融市场国际计价职能指数指标体系

图1 美元和欧元国际计价职能指数

图2 日元和英镑国际计价职能指数

2000年初伴随着欧元的产生,美元的部分国际职能被欧元所取代,美元的货币国际化程度有所下降,而近两年欧洲次贷危机的发生,又在一定程度上冲击了欧元的国际地位。作为世界上最强势的两种国际货币,美元和欧元之间相互替代和补充的关系得到了学界的广泛认可(Kenen,2002[24];Lim,2006[25]; Chinn 和 Frankel, 2005[9]; Eichengreen,2009[26]等)。此外,随着日本经济进入低迷时期,日元的国际货币地位从90年代末开始逐渐下降,日元在其本国的进出口贸易中所占的比例也极其有限。而英镑在2000年初至欧洲债务危机发生之前,一直保持坚挺,且汇率长期保持稳定,而且有伦敦这个强大的国际性金融中心做后盾,英镑的国际化程度在2000年后也是逐渐超过日元的,有很多学者在这一点上也达成了共识(Shirono,2009[27]; 刘瑞,2012[28]等)。由图2可以看出,根据本文构建的加权平均指标体系计算得出的主要国际货币计价职能指数一定程度上和市场整体宏观反映是相一致的。

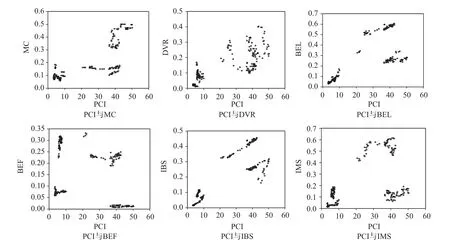

从图3中可以看出,本文计算出的目标货币金融市场国际计价职能指数与目标国资本市场规模(MC)、银行业务海外本币资产负债规模扩展水平(BEL)、国际债券市场发展(IBS)、国际货币市场发展(IMS)以及衍生产品交易规模(DVR)之间均呈现出明显的正相关关系,而银行业务海外外币资产负债规模的发展水平(BEF)与国际货币计价职能之间的正相关关系并不明显。

图3 自变量与因变量散点图

(二)模型设定与估计方法选择

1.多重套利理论模型设定。

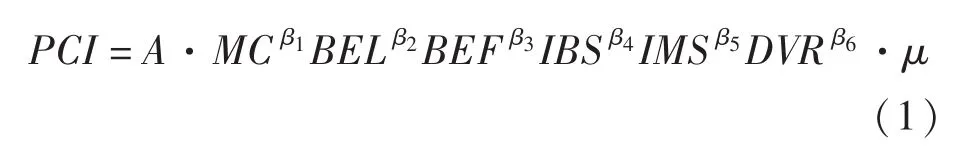

本文以柯布—道格拉斯生产函数的基本形式为基础,进行了一定的扩展,并将其四个前提假设扩展为:(1)影响货币国际计价职能(PCI)的因素只有MC、BEL、BEF、IBS、IMS以及 DVR;(2) 这几个因素之间可以互相替代;(3)这些影响因素的效用受边际递减规律制约。则本文设定的六重套利模型如下:

在模型(1)中,PCI为货币国际计价职能指数,A为常数项,即不受资本市场规模、银行业务海外本币和外币资产负债规模扩展水平、国际债券市场发展、国际货币市场发展以及衍生产品交易规模影响的货币国际计价职能发展的部分。 β1, β2, β3, β4, β5,β6分别是资本市场规模、银行业务海外本币资产负债规模扩展水平、国际债券市场发展、国际货币市场发展以及衍生产品交易规模对货币国际计价职能发展水平贡献的弹性系数。μ是与MC、BEL、BEF、IBS、IMS以及DVR都无关的独立的随机扰动项。

以上构建的基于资本市场规模、银行业务海外本币资产负债规模扩展水平、国际债券市场发展、国际货币市场发展以及衍生产品交易规模的六重套利模型可以较全面地解释推动货币国际计价职能水平发展的主要影响因素。

2.ARDL模型构建。

为了能更好地分析各变量之间的长期关系,本文借鉴了Pesaran等(2001)[29]在ARDL模型的基础上提出的边限协整检验方法(PSS)。首先,Johansen协整分析方法,Park的增加变量法以及其他基于残差来检验协整零假设的方法均要求变量是同阶单整的,这可能会涉及一定程度的预检验问题,而预检验会使变量间长期关系分析的不确定性增加。而PSS检验却可适用于变量为I(0)或者I(1)、变量为I(0)和I(1)交叉型三种情形。其次,PSS方法适用于小样本,Engle,Granger和Johansen提出的适用于大样本的协整检验方法并不适用于本文的模型估计,本文四种国际货币的样本容量均为58,若采用传统协整检验方法,实证检验结论将可能具有很大的不可靠性。

Pesaran等(2001)[29]推导出的VECM模型如下:

其中,Yt=(lnPCI,lnMCt,lnBELt,lnBEFt,lnIBSt,2,…,p-1。Π和Γi均是7×7系数矩阵,分别代表长期乘数以及VECM模型的短期动态系数。由模型(2)推出各个变量之间的长期关系可以由以下条件VECM模型表示:

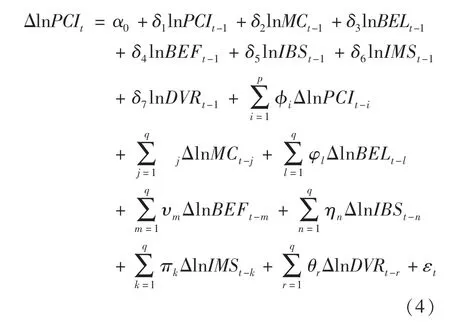

根据模型(3),则可以得出本文的条件VECM模型 ARDL(p1, q1, q2, q3, q4, q5, q6) 如下:

其中δi是长期乘数,α0是漂移项,εt为白噪声。

3.边限协整检验程序。

第一步:估计模型(4),然后利用F检验来判定各个变量之间是否存在长期均衡关系;其中原假设H0为 δ1= δ2= δ3= δ4= δ5=0, 则假设 H1为 δ1, δ2,δ3, δ4, δ5不全为 0①如果估计出来的F值大于临界值上限,则无论协整的阶数是多少都可以拒绝原假设,即变量间存在长期协整关系;若F值低于临界值下限,则不能拒绝原假设;若F值处在临界值上限和下限之间,则不能确定各变量间是否存在长期关系。。

第二步:设定 lnPCIt的条件ARDL(p1,q1,q2,q3,q4,q5,q6)长期模型如下。然后根据AIC准则选择 ARDL(p1, q1, q2, q3, q4, q5, q6) 模型的七个最优滞后阶数。

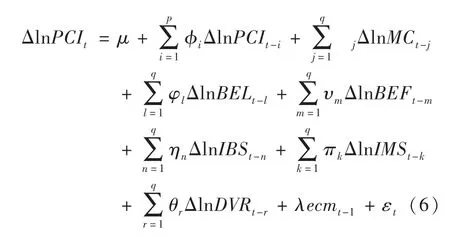

第三步:通过对短期修正模型(ECM)式(6)进行估计获得短期动态参数:

其中,φ,ε,φ,υ,η,π,θ为模型向均衡回归的短期动态系数,λ代表lnPCIt的短期修正速度系数。

四、实证结果及分析

(一)实证模型构建

根据上文提到的六重套利模型(1),本文构建的四种国际货币的估计模型为①由于数据的自然对数变换不会改变原有的协整关系,并能使其趋势线性化和消除时间序列中存在的异方差现象,在本文的研究中对式(1)两端分别取自然对数。:

其中,PCIi,t代表货币C第i个截面在时间t的货币国际计价职能指数;MCi,t代表货币C第i个截面在时间t的资本市场市值占全球比重;BELi,t代表货币C第i个截面在时间t的银行海外本币资产负债业务占全球比重;BEFi,t代表货币C第i个截面在时间t的银行海外外币资产负债业务占全球比重;IBSi,t代表货币C第i个截面在时间t的国际债券市场存量份额;IMSi,t代表货币C第i个截面在时间t的国际货币市场存量份额;DVRi,t代表货币C第i个截面在时间t的衍生产品交易规模占全球比重;εi,t则表示为服从正态分布的随机扰动。

(二)边限协整模型估计

1.单位根检验。

在进行ARDL边限协整检验之前,为了确保变量不存在I(2)或者更高阶单整,而是I(0)或I(1)或者I(0)和I(1)的交叉型,需要先进行单位根检验,由表3可知本文的四个模型中美元和英镑模型的序列中都出现了I(0)和I(1)交叉的情形,符合边限协整检验要求。

表3 各时间序列变量的ADF平稳性检验结果

续前表

2.边限协整检验。

首先对(4)式条件ARDL-VECM模型进行估计,则四种货币的模型估计结果如表4所示。

表4 ARDL边限检验结果

由上表可以看出,美元、欧元和日元的估计模型在5%的显著性水平下均超出临界边限的上限值,所以变量之间不存在长期均衡关系的原假设可以被拒绝,即lnPCIUSD,lnPCIEUR,lnPCIJPY分别与其估计模型中的各变量之间存在长期协整关系。此外,本文对设定的美元、欧元和日元的ARDL-VECM模型分别进行了 Lagrange-Multiplier检验、Reset检验、Bera-Jarque检验、Koenker-Bassett检验以及CUSUM和CUSUM平方和检验。可以判定,在5%的显著性水平下,自相关检验、模型形式检验、正态性检验以及自回归条件异方差检验均不能拒绝原假设,即本文的这三个ARDL模型拟合效果良好。且CUSUM和CUSUM平方和检验也说明本文估计的参数在选定的样本空间内是稳定的。此外,通过AIC最小原则本文的模型最优形式不含常数项,说明本文选择的变量较好地覆盖了影响 lnPCI的所有子金融市场②限于篇幅原因,这里不再将四个ARDL模型的检验结果详细列出。。但是以lnPCIGBP为被解释变量的ARDL模型没有通过PSS的F检验,即lnPCIGBP与其他变量之间不存在长期协整关系,或者通过现有数据无法判断它们之间是否存在长期关系。

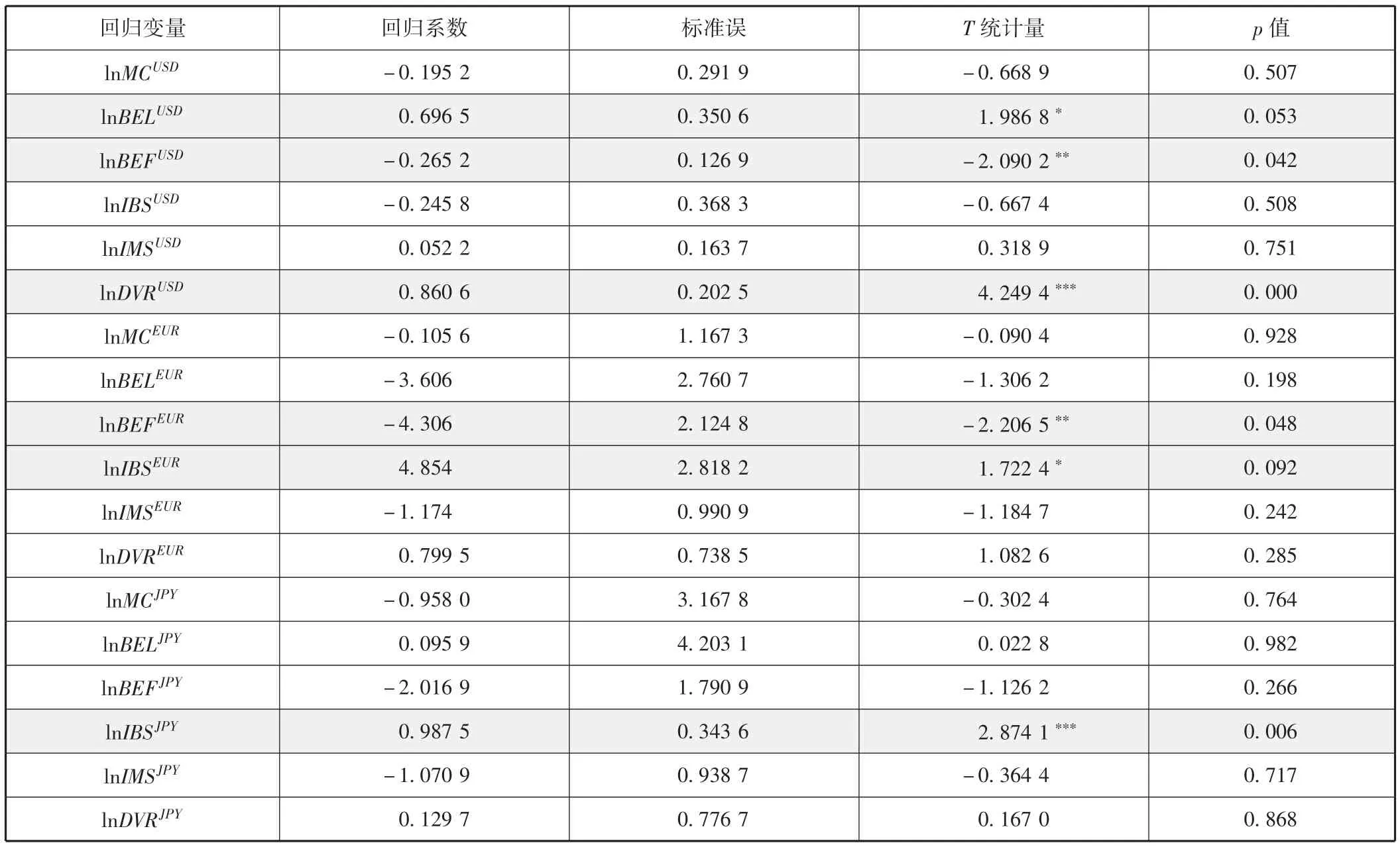

对美元、欧元和日元的模型(5)进行估计的结果如表5所示。

表5 各变量间的长期均衡关系

从各变量间的长期关系可以看出,显著影响美元、欧元和日元金融市场国际计价职能发展的子金融市场各不相同。银行海外本外币业务的拓展和本国衍生品市场的拓展会显著影响美元国际计价职能的发展,其中,银行海外本币资产负债业务占全球比重和美国衍生产品交易规模占全球比重会对美元的国际计价职能指数产生正向影响,二者每增加1%会使美元国际计价职能指数分别提升0.7%和0.86%;而银行海外外币资产负债业务占全球比重则会产生显著负向影响,即每增加1%会导致美元国际计价职能指数下降约0.27%。对欧元来说,银行海外本外币业务的拓展和本地区衍生品市场的拓展不再显著影响欧元国际计价职能的发展,对其产生显著影响的因素变为银行海外外币资产负债业务占全球比重和国际债券市场的发展。同美元一样,欧元区银行海外外币资产负债业务占全球比重会对欧元的国际计价职能产生显著负向影响,每增加1%会导致欧元国际计价职能指数下降约4.31%;而欧元区国际债券市场对欧元国际计价职能水平的影响程度高达4.85%。欧元自产生以来,欧元区银行的海外拓展都以本币的资产负债业务为主,美国银行海外的资产负债中更是绝对以美元为主,外币资产负债业务所占的比重微乎其微。根据BIS的相关数据,欧元在世界货币市场和债券市场中的存量份额占比已经由1999年年初的25.5%和26.8%上升至2012年6月的41.7%和41.2%。国际金融市场在欧元的国际地位提升和国际使用范围方面都起到了至关重要的作用。欧元也正是由于抓住了国际金融市场近20年快速发展的机遇,才能达到今天的国际地位,欧元的国际职能发展轨迹非常值得我们研究和借鉴。中国和日本都属于金融市场开放相对保守的国家,其货币国际化的路径也更为相似。从本文的估计结果来看,在本文选择的子金融市场中,影响日元国际计价职能的显著因素只有日本国际债券市场的发展。日本国际债券市场份额每增加1%会使日元国际计价职能指数提升约0.99%,而银行海外本币业务的拓展并不显著影响日元的国际化进程,这主要是由日本政府对东京金融市场设置的诸多限制所导致的,对银行海外本币业务发展的限制也成为制约日元国际化进程的重要因素(Tavlas和Ozeki,1992[30])。

国际债券市场是非常重要的国际金融市场之一,是国际金融体系中不可或缺的部分,一个统一、成熟的债券市场是国际金融市场存在和发展的重要基础。近年来,国际债券市场的类别结构和币种结构都发生了显著变化,而且欧洲债券的发行规模远远超过外国债券。截至2012年2季度,欧元区在国际债券市场和国际货币市场中所占的比例分别为40%与55%,而美国的相应数据仅为26%和7%。欧元区国家在国际债券市场中发行的债券主要以欧洲欧元债券为主,很大程度上推动了欧元的国际化发展。反观日元,随着日本经济实力的落寞,其在国际金融市场中融资的能力也有所下降,欧洲日元债券规模迅速缩减,这是造成日元国际计价职能指数大幅下滑的主要原因。

此外,值得注意的是,本文的研究发现长期来看目标国资本市场规模与美元、欧元和日元的国际计价职能水平之间均不存在显著关系,这一点对资本市场处于剧烈震荡中的中国来说具有较高的指导意义,不能因为资本市场的短期震荡就对人民币国际化的长远发展产生质疑。此外,一些观点认为衍生品市场规模的发展会在一国(或地区)货币国际计价职能发展的进程中起到非常重要的作用,但是本文的实证检验却否定了这一观点。虽然衍生品市场发展会显著影响美元的国际化进程,但这主要是因为大部分大宗商品都是以美元作为计价货币的。本文的实证模型同样说明一国(或地区)银行海外外币业务的发展不仅不能对该国(或地区)的货币国际计价职能带来显著的正向影响,还会带来负面的影响,而国际货币市场的发展并不会显著影响货币国际化的进程。综合对美元、欧元和日元的分析,要使一国货币的国际计价职能得到扩展,需要着重从国际债券市场和银行的海外本币业务拓展两个方面着手。

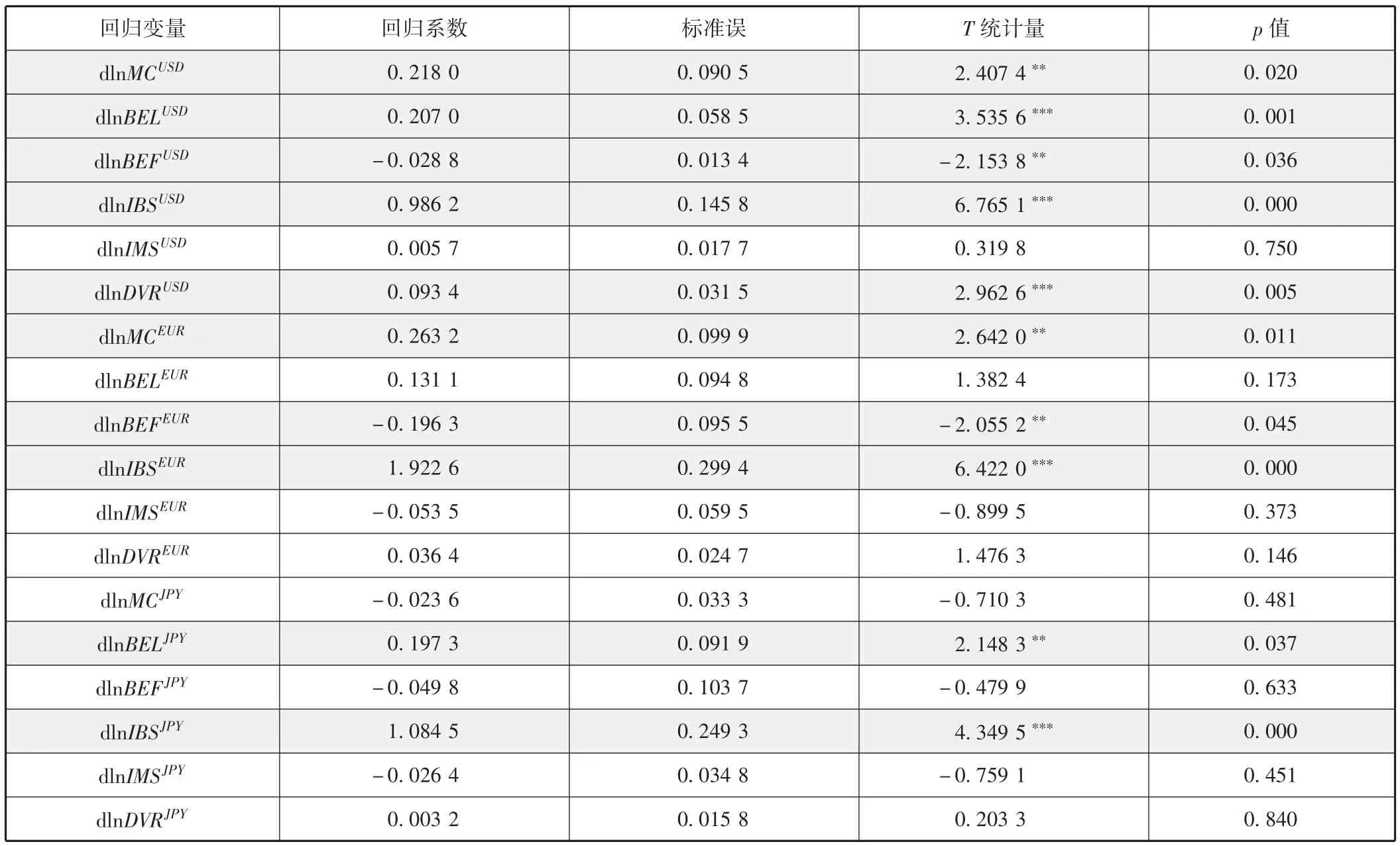

与长期协整关系相关联的各变量间的短期动态系数将以模型(6)为基础利用ECM模型进行估计,详见表6。

表6 基于ARDL模型的短期误差修正结果

各个变量的短期动态系数符号与长期协整关系基本上相一致,但是短期显著影响因素明显增加。国际债券市场份额的短期波动不仅显著影响欧元和日元国际计价职能水平的短期变化,而且对美元该指标短期变化的影响也是高度显著的。其次,虽然银行海外本币资产负债业务占全球比重长期内对日元国际计价职能没有产生显著影响;但是短期波动却会在5%的显著性水平下对其产生正向的显著影响;且无论是短期还是长期,银行海外外币资产负债业务占全球比重对美元和欧元国际计价水平都只会产生负向的显著影响,而国际货币市场的发展均不会显著影响三种货币国际计价水平的发展。这里尤其值得注意的是,虽然资本市场的发展和美元、欧元国际计价水平发展之间不存在长期的均衡关系,但是其短期波动却会在5%的显著性水平下显著影响美元和欧元国际计价水平的短期变化。

由以上检验可以看出,货币国际计价职能水平的发展对国际债券市场和银行海外本币业务的发展长期和短期的敏感性都非常显著;而资本市场整体规模的扩展仅会在短期内对目标国(或地区)货币的国际计价职能发展产生显著的正向影响,长期影响却并不显著。长期来看,为了扩展一国(或地区)货币的国际计价水平,应该倾向于国际债券市场和银行海外本币业务的发展。这个实证结果对人民币的国际化发展有着指向性的实际意义,中国在进行国际金融市场扩展的时候,应当有所侧重,银行在进行海外业务扩展的时候也应该更加侧重本币业务的发展,加快本币业务海外投资产品的创新。2008年以来我国的资本市场一直处于低迷状态,2015年更是经历了巨幅震荡,通过“组合投资理论”可知投资者会按照效用最大化的方式来将财富分配于不同可用资产之间。国内资本市场的低迷会使得国外投资者的资本利得下降,造成一定的国际资本流出,继而国际市场对人民币的需求也会降低,这样的低迷和不稳定状态短期内会对人民币国际化有所影响,但是不会长期制约人民币国际计价职能水平的发展。

五、结论及建议

本文采用边限协整模型基于1999年至2012年美国、欧元区、日本和英国资本市场、银行海外本外币资产负债业务、国际债券市场、国际货币市场和衍生品市场的数据,对影响美元、欧元、日元和英镑金融市场国际计价职能指数的因素进行了分析,得到以下基本结论。

首先,本文构建的四种货币的ARDL模型的边限检验结果显示,美元、欧元和日元的金融市场国际计价职能水平与美国、欧元区和日本的资本市场、银行海外本外币资产负债业务、国际债券市场、国际货币市场和衍生品市场之间存在长期协整关系,但是根据现有数据无法判断英镑与英国相关子金融市场发展之间是否存在长期协整关系。

其次,综合分析美元、欧元和日元的ARDL边限协整检验结果显示无论是长期还是短期内,国际债券市场都是影响欧元和日元国际化水平的显著因素,欧元区国际债券市场对欧元国际计价职能水平的影响程度甚至高达4.85%,且国际债券市场对美元国际计价职能水平短期变化的影响也是高度显著的;但是国际货币市场作为短期融资市场,其长期变化和短期波动均不会显著影响这三种货币国际计价水平的发展。虽然银行海外本外币业务的拓展仅与美元的国际计价职能水平之间存在长期均衡关系,但是其短期波动却会在5%的显著性水平下对日元的国际计价职能指数短期变化产生正向的显著影响;而且无论是短期还是长期,银行海外外币资产负债业务对美元和欧元国际计价水平都会产生一个显著的负向影响。此外,一些观点认为衍生品市场规模的发展会在货币国际计价职能发展的进程中起到非常重要的作用,但是本文对欧元和日元的实证检验却否定了这一观点。综合对美元、欧元和日元的分析,要使一国货币的国际计价职能得到扩展,需要着重从国际债券市场和银行海外本币业务拓展两个方面着手。

最后,本文研究发现,虽然资本市场的发展和美元、欧元国际计价水平发展之间不存在长期的均衡关系,但是其短期波动却会在5%的显著性水平下显著影响美元和欧元国际计价水平的短期变化。这个结论表明中国资本市场近年来低迷和不稳定的状态短期内会对人民币国际化有所影响,但是不会长期制约人民币国际计价职能水平的发展。

伴随着资本账户的逐步开放,中国的资本市场将成为国外游资和投机资本主要冲击的目标。虽然资本市场的发展不会长期制约货币国际计价职能水平的发展,但是其短期波动的影响却非常显著,为了有效抵御大规模资本流动的短期冲击,必须要加强一国(或地区)宏观审慎监管的能力和效率。货币国际化首先需要的就是一个健康稳定的宏观经济环境和成熟完善的金融体系和金融市场,一个稳健有效的金融体系以及深度发展的金融市场,可以在货币国际化进程中帮助一国(或地区)的经济抵御国际资本的大规模冲击,并且能在资源的有效配置和承受风险中发挥积极作用,成为一国(或地区)货币经济开放过程中最好的自我保护屏障。为了实现这一系列的目标,保障货币国际化战略进程的稳健发展,加强宏观审慎监管力度是必然的选择。此外,为更加有效地推动人民币国际化的发展,笔者建议应当加大人民币离岸市场的建设深度与广度,首先要对非居民发行欧洲人民币债券放宽限制,包括扩大发行机构、放宽发行条件、放宽数量限制以及扩大主办银行的范围等;其次大力鼓励企业走出去,只有企业走出去,商业银行的海外人民币业务才可能得到实质性推动和发展。

[1]Eichengreen B.Sterling's Past, Dollar's Future:Historical Perspectives on Reserve Currency Competition[R].NBER Working Paper, No.11336,May,2005.

[2]Williams D.Essays in Money and Banking in Honor of R.S.Sayers[A]//Whittlesey C R,Wilson J S J.The Evolution of the Sterling System[C].Oxford:Clarendon Press,1968.

[3]Bergsten C F.The Dilemma of the Dollar:the Economics and Politics of United States International Monetary Policy[M].New York:New York University Press,1975.

[4]Kenen P B.International Money and Macroeconomics[A]//K.A.Elliott K A,Williamson J.World Economic Problems[C].Institute for International Economics, Washington, 1988.

[5]Tavlas G S.The International Use of the US Dollar:An Optimum Currency Area Perspective[J].The World Economy, 1997(6):709-747.

[6]Eichengreen B.The Euro as a Reserve Currency[J].Journal of the Japanese and International Economics, 1998(12):483-506.

[7]Greenspan A.The Euro as an International Currency[C].Paper presented at the Euro 50 Group Roundtable, Washington D.C., November, 2001.

[8]Mundell R A.The International Financial System and Outlook for Asian Currency Collaboration[J].The Journal of Finance, 2003(58):3-7.

[9]Chinn M, Frankel J.Will the Euro Eventually Surpass the Dollar as Leading International Reserve Currency? [R].NBER Working Paper,No.11510, July, 2005.

[10]Papaioannou E, Portes R.Costs and Benefits of Running an International Currency[R].European Commission Economic Papers, No.348, November,2008.

[11]Flandreau M, Jobst C.The Empirics of International Currencies:Network Externalities, History and Persistence[J].The Economic Journal, 119,2009(119):643-664.

[12]Chitu L, Eichengreen B, Mehl A J.When Did the Dollar Overtake Sterling as the Leading International Currency?Evidence from the Bond Markets[R].NBER Working Paper, No.18097, May, 2012.

[13]Ehlers T, Packer F.FX and Derivatives Markets in Emerging Economies and the Internationalisation of Their Currency[J].BIS Quarterly Review,December, 2013(12):55-67.

[14]Krugman P.Vehicle Currencies and the Structure of International Exchange[J].Journal of Money, Credit and Banking, 1980(12):513-526.

[15]邱崇明,刘郁葱.产业竞争力对货币国际化的决定性作用研究[J].福建论坛(社会科学版),2010(6):9-14.

[16]杨荣海.货币国际化与债券市场发展关系的实证分析[J].经济经纬,2011(4):155-160.

[17]丁一兵,钟阳.货币国际化中国际贸易与债券市场发展的作用——基于非平衡面板数据的实证研究[J].经济问题,2013(5):85-89.

[18]丁一兵,付林.金融市场发展影响货币国际地位的实证分析[J].吉林师范大学学报(人文社会科学版),2014(3):101-106.

[19]Detken C, Hartmann P.The Euro and International Capital Markets[R].CFS Working Paper, No.2000/08, 2000.

[20]Chinn M, Ito H.What Matters for Financial Development? Capital Controls, Institutions, and Interactions[R].NBER Working Paper,No.11370, May, 2005.

[21]Thimann C.Global Roles of Currencies[R].ECB Working Paper,2009.

[22]张光平.货币国际化程度度量的简单方法和人民币国际化水平的提升[J].金融评论,2011(3):40-48.

[23]陈雨露等.2012人民币国际化报告[J].中国人民大学中国财政金融政策研究中心系列报告,2012.

[24]Kenen P B, The Euro versus the Dollar:Will There be a Struggle for Dominance[J].Journal of Policy Modeling, 2002(4):347-354.

[25]Lim E G.The Euro's Challenge to the Dollar:Different Views from Economists and Evidence from COFER and Other Data[R].IMF Working Paper, WP/06/153, June, 2006.

[26]Eichengreen B.The Dollar Dilemma[J].Development Outreach, 2009(3):47-49.

[27]Shirono K.Yen Bloc or Yuan Bloc:An Analysis of Currency Arrangements in East Asia[R].IMF Working Paper, No.WP/09/3, 2009.

[28]刘瑞.日元国际化困境的深层原因[J].日本学刊,2012(2):96-111.

[29]Pesaran M H, Shin Y, Smith R J.Bounds Testing Approaches to the Analysis of Level Relationships[J].Journal of Applied Econometrics, 2001,6(3):289-326.

[30]Tavlas G S, Ozeki Y.The Internationalization of Currencies:An Appraisal of the Japanese Yen[R].IMF Occasional Paper, No.90, 1992.