上市公司证券发行及资本成本与资本结构研究

——以青岛海尔为例

2016-06-25宝音朝古拉

宝音朝古拉,白 静

(内蒙古大学 经济管理学院,内蒙古 呼和浩特 010021)

上市公司证券发行及资本成本与资本结构研究

——以青岛海尔为例

宝音朝古拉,白 静

(内蒙古大学经济管理学院,内蒙古呼和浩特010021)

[摘要]本文根据青岛海尔公司融资历史,对该公司证券发行的基本条件做了符合性测试,发现青岛海尔公司的融资以股权融资为主,因此认为青岛海尔公司的证券发行基本符合《公司法》和《证券法》的相关规定。其次,本文利用资本资产定价模型计算了公司的股权资本成本,并对其他证券的资本成本进行了估算,通过比较分析,得出结论:青岛海尔公司的股权成本最高,长期债券成本最低,但企业在进行融资决策时往往采用加权平均资本成本。最后,分析了青岛海尔公司的相关财务指标数据,以资本结构理论为基础,对青岛海尔公司的最优资本结构调整给出了如下建议:对于青岛海尔这样的大型企业,在防范财务风险的同时还应该增加债权融资比例,从而增加公司的市场价值。本文的意义在于为青岛海尔这样的大型企业融资管理给出了相应的分析方法,对其以后的投资决策具有重要参考价值。

[关键词]融资管理;证券发行;资本成本;资本结构;青岛海尔

一、引言

青岛海尔股份有限公司的前身是成立于1984年的青岛电冰箱总厂。经中国人民银行青岛市分行1989年12月16日批准募股,1989年3月24日经青体改[1989]3号文批准,在对原青岛电冰箱总厂改组的基础上,以定向募集资金1.5亿元方式设立股份有限公司。1993年3月和9月,经青岛市股份制试点工作领导小组青股领字[1993]2号文和9号文批准,由定向募集公司转为社会募集公司,并增发社会公众股5000万股,于1993年11月在上交所上市交易,股票代码600690。首次股票发行价格为7.38元,首日开盘价是12.00元,预计募资3.69亿元,实际募资3.69亿元,主承销商为华夏证券股份有限公司,上市保荐人为华夏证券股份有限公司。

青岛海尔作为一家较早成立的大型企业,上市时间也较早,其筹资方式多样,对于我国的家电行业来说,研究青岛海尔较为典型。已有文献中,马海涛等研究了后金融危机时期我国地方政府投融资管理机制(马海涛等,2010);杨大楷和王劲松利用我国2004~2006年发行的104只企业债券为样本构建线性回归模型,验证我国企业债券发行条件的非市场性及其程度。认为我国企业债券发行条件具有较强的非市场性;随着时间的推移,我国企业债券的发行条件将日趋下降(杨大楷,王劲松,2011);孟晓俊等研究了企业社会责任信息披露与资本成本之间存在互动关系(孟晓俊,2010)。本文在已有研究的基础上,将债券发行的基本条件、资本成本和资本结构等因素进行综合考虑,以青岛海尔为例,来说明家电行业的债券发行情况、投融资资本成本大小以及在做融资决策时如何使得资本结构最优。

二、证券发行的基本条件符合性测试

(一)青岛海尔融资历史

青岛海尔自上市以来,共进行了两项再融资业务即股票增发和配股。累计增发3次股票,3次增发共募集到净额56.69亿元,具体情况如下表。

表1 青岛海尔第一次增发股票情况

数据来源:Wind资讯.

表2 青岛海尔第二次增发股票情况

数据来源:Wind资讯.

表3 青岛海尔第三次增发股票情况

数据来源:Wind资讯.

该股自上市以来累计配股3次,实际募资净额为13.89亿元,具体情况如下表。

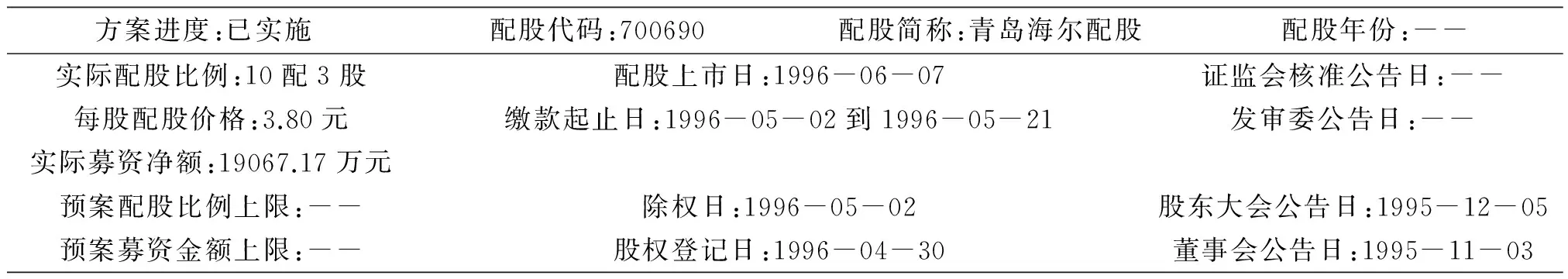

表4 青岛海尔第一次配股情况

数据来源:Wind资讯.

表5 青岛海尔第二次配股情况

数据来源:Wind资讯.

表6 青岛海尔第三次配股情况

数据来源:Wind资讯.

(二)《证券法》和《公司法》等相关法律中对证券发行的相关规定

根据《证券法》第13条规定,公司公开发行新股,应当符合下列条件:

(1)具备健全且运行良好的组织机构;

(2)具有持续盈利能力,财务状况良好;

(3)最近三年财务会计文件无虚假记载,无其他重大违法行为;

(4)经国务院批准的国务院证券监督管理机构规定的其他条件。上市公司非公开发行新股,应当符合经国务院批准的国务院证券监督管理机构规定的条件,并报国务院证券监督管理机构核准。对于公司再融资即配股、增发、可转债、分离债等也同样适用。

根据《证券法》第16条规定,公开发行公司债券,应当符合下列条件:

(1)股份有限公司的净资产不低于人民币3000万元,有限责任公司的净资产不低于人民币6000万元;

(2)累计债券余额不超过公司净资产的40%;

(3)最近3年平均可分配利润足以支付公司债券一年的利息;

(4)筹集的资金投向符合国家产业政策;

(5)债券的利率不超过国务院限定的利率水平;

(6)国务院规定的其他条件。公开发行公司债券筹集的资金,必须用于核准的用途,不得用于弥补亏损和非生产性支出。上市公司发行可转换为股票的公司债券,除应当符合第一款规定的条件外,还应当符合本法关于公开发行股票的条件,并报国务院证券监督管理机构核准。

在《证券法》和《公司法》等相关法律条文当中,还对增发、配股等作出了明确的财务指标说明:

(1)最近二十四个月内曾公开发行证券的,不存在发行当年营业利润比上年下降百分之五十以上的情形。

(2)最近3年以现金方式累计分配的利润不少于最近3年实现的年均可分配利润的百分之三十。

(3)最近3个会计年度加权平均净资产收益率平均不低于6%。(增发特别条件)

(4)发行价格应不低于公告招股意向书前20个交易日公司股票均价或前1个交易日的均价。(增发特别条件)

(三)青岛海尔公司财务指标与证券发行条件符合性测试

本文以青岛海尔第三次增发股票为例,进行青岛海尔公司财务指标与证券发行条件符合性测试。根据上述法律条文,对于公司增发股票需要满足以下几个条件:

(1)最近二十四个月内曾公开发行证券的,不存在发行当年营业利润比上年下降百分之五十以上的情形。

(2)最近3年以现金方式累计分配的利润不少于最近3年实现的年均可分配利润的百分之三十。

(3)最近3个会计年度加权平均净资产收益率平均不低于6%。(增发特别条件)

(4)发行价格应不低于公告招股意向书前20个交易日公司股票均价或前1个交易日的均价。(增发特别条件)

本文利用财务指标对以上几个条件一一进行了符合性测试:

(1)13年营业利润为617633万元,14年营业利润为773658万元,发行当年的营业利润是上一年度的125%。满足第一个条件。

(2)根据公司年报12年的可供分配利润为840102万元,发放的的现金股利99749万元,13年的可供分配利润为1043841万元,发放的现金股利为99748万元,14年的可供分配利润为1417830万元,发放的现金股利为125158万元,所以三年累计发放的现金股利为324654万元,三年累计可分配的利润为3301773万元,比例为9.8%,没有超过30%。不满足条件二。

图1 青岛海尔股份有限公司2014年7月23日股价图数据来源:Wind资讯

(3)年度平均净资产收益率=净利润/(期初净资产+期末净资产)/2。本文用表中的股东权益来算净资产于是可得,12年的ROE=326946/(1156260+1542614)/2=24.23%,13年的ROE=417402/(1542614+2003086)/2=23.54%,14年的ROE=499156/(2003086+2911997)/2=20.31%,三年年度加权平均净资产收益率=22.69%满足第三个条件。

(4)根据当时的股价图图1可以看出满足条件

(四)结论

本部分主要通过相关数据查找,总结了青岛海尔公司自上市以来的融资历史,即主要进行了三次股票增发和三次配股融资,并对其中的第三次增发做了发行证券的符合性测试,对于此次融资,其中有一项不符合发行条件,即最近3年以现金方式累计分配的利润不少于最近3年实现的年均可分配利润的百分之三十,这可能与海尔公司的经营策略有关。总的来看,其财务指标基本符合实际证券发行情况,从融资历史来看,青岛海尔公司的股权融资比例较高,而债权融资比例较低。

三、资本成本估算

(一)青岛海尔公司融资来源及其资本结构

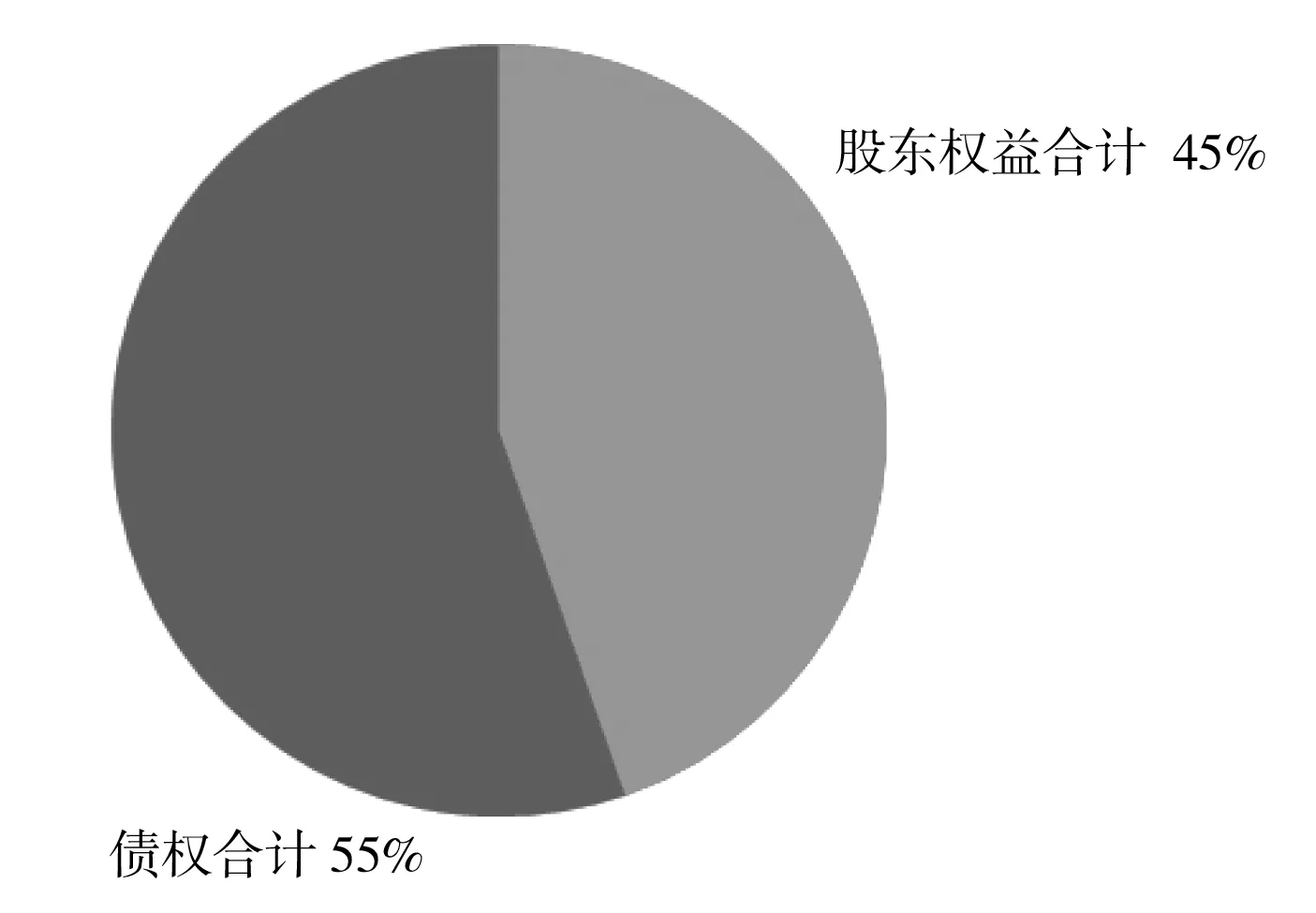

图2 青岛海尔股份有限公司资本结构图数据来源:青岛海尔资产负债表

青岛海尔股份有限公司主要通过增发、配股和发行可转换债券方式来募集资金,截止2015年6月30日股东权益合计为3370901.11万元,负债和股东权益合计为7541719.13万元,公司资本结构如图2所示。

(二)青岛海尔公司债务成本估算

本文查找了青岛海尔股份有限公司2014年长期借款和发行债券情况,通过年报财务指标等相关数据查找,现仅估算2014年长期借款资本成本和长期债券资本成本。

2014年青岛海尔股份有限公司向银行借款利率为7.1%,企业所得税率为优惠税率即15%,因长期借款筹资费用率数据难以查找和测算,在这里假定为0。利用公式

估算长期借款资本成本。其中Ki表示长期借款资本成本,Ri为长期借款利率,T表示所得税,Fi为长期借款筹资费用率。代入数据即得出长期借款资本成本为

Ki=7.1%×(1-15%)=6.035%

2014年青岛海尔股份有限公司发行可转换债券进行融资,其票面利率为1.5%,企业所得税优惠税率为15%,同长期借款成本估算方式相同,仍忽略债券筹资费用率,根据公式

其中Kb表示长期债券资本成本,代入数据得出

Kb=1.5%×(1-15%)=1.275%

(三)青岛海尔公司股权成本估算

本文利用夏普等学者的资本资产定价模型来估算青岛海尔公司的股权资本成本,在估算之前测算了公司股票β值。

(1)公司股票β值估算

本文查找了2014年9月30日至2015年9月30日的青岛海尔股票每股收盘价的月度数据以及上证收盘指数的的月度数据,并计算了市场平均收益率以及青岛海尔股票收益率,利用此数据以及SLOPE函数估算出β值为0.6437。

(2)根据CAPM模型计算公司股权成本

由资本资产定价模型Kf=Rf+βi(Rm-Rf)可知,Kf为股权资本成本,Rf为无风险报酬率(国债利率),βi为股票系统风险,Rm为市场平均收益率。

本文利用锐思数据库查找了2015年上半年市场平均收益率即上证指数的平均值为0.1765,2015年短期国债利率为0.042,代入公式计算。

Kf=0.0420+0.6437×(0.1765-0.0420)=0.1286

因此青岛海尔股份有限公司股权成本为12.86%。

表7 近期青岛公司及上证指数收盘价

数据来源:Wind资讯.

(四)青岛海尔公司加权平均资本成本估算

本文利用账面价值法来估算加权平均资本成本,即利用公式

Kw=(1.275%+6.035%)×55%+12.85%×45%=9.81%

因此,青岛海尔公司加权平均资本成本为9.81%。

(五)结论

通过对债权资本成本和股权资本成本的估算,初步得出对于青岛海尔股份有限公司在进行融资决策时,借债的资本成本要小于发行股票的成本。其中长期借款成本为6.035%,长期债券资本成本为1.275%,股权成本为12.86%。但在具体投资一个项目时,往往并不是选择其中一个资本成本作为贴现率,而是利用加权资本成本作为贴现率来确定投资决策,这样可以避免企业的无谓损失。以上利用账面价值法所计算出的加权平均资本成本为9.81%。但在本文中,在估算加权资本成本时,采用的是账面价值法,由于资本的账面价值可能与市场价值有一定差距,计算结果与实际有偏差,因而还需进一步改进。

四、青岛海尔公司资本结构分析

(一)上市公司最优资本结构决策

对于一个企业来说,负债的偿还能力是建立在未来盈利能力基础之上的。研究资本结构,不能脱离企业的盈利能力,一般用息税前利润(EBIT)表示。负债筹资是通过它的杠杆作用来增加股东财富的。确定资本结构不能不考虑它对股东财富的影响。股东财富用每股收益(EPS)来表示。利用EPS和EBIT-EPS即分析法来分析股东的资本结构,可以判断符合公司最优的资本结构。

EBIT-EPS分析法是利用每股收益的无差别点进行的。每股收益无差别点是指每股收益不受融资方式影响的息税前利润水平。根据每股收益无差别点,可以分析判断在什么样的息税前利润水平下适用何种资本结构。

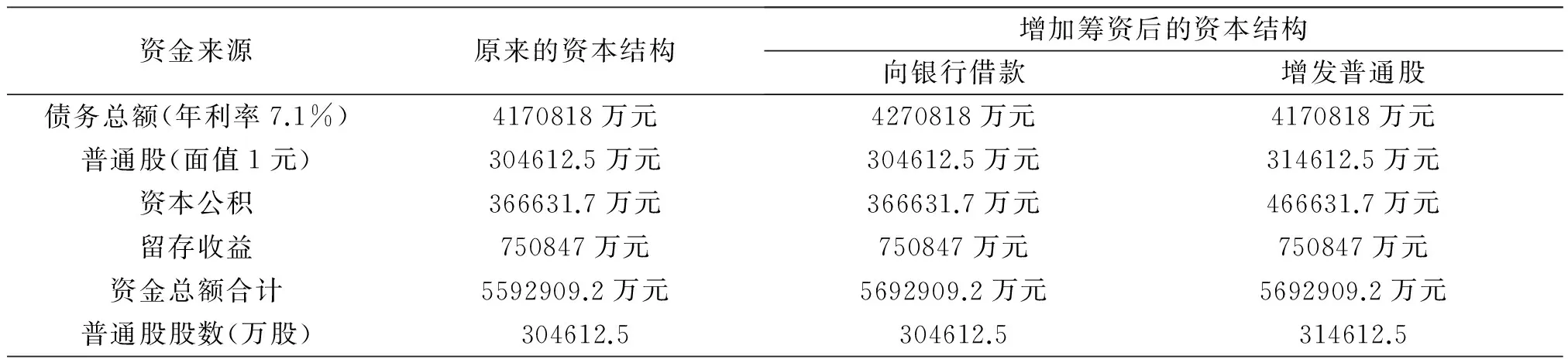

本文在青岛海尔2015年6月30日所公布的资本结构基础上,进行了适当的假设,即假设青岛海尔公司投资10亿元的项目,如果进行融资决策有两种可供选择的方案。方案一是向银行借款10亿元,年利率为7.1%(此利率为真实查到数据);方案二是发行普通股票,面值1元,发行价为10元。最终青岛海尔公司资本结构变化情况如下。

根据上表数据可知,

在两个方案筹资无差别的情况下,EPSb=EPSs,可解得

EBIT=519398.522(万元)

此时,EPSb=EPSs=0.71(元)

表8 青岛海尔公司资本结构变化情况

图3 EBIT-EPS分析图

由此可知,当EBIT>519398.522万元,EPSb>EPSs,采取债券融资;

当EBIT=519398.522万元,EPSb=EPSs,两种融资方式无差别;

当EBIT<519398.522万元,EPSb>EPSs万元,采取股票融资。

(二)青岛海尔公司财务政策分析

(1)相关财务指标计算

任何企业的生产经营都会产生一定的负债因而会给企业带来一定的财务风险。但是负债对于企业也有很多好处。例如股东的收益可以因负债比例增加而提高,因为债务利息支出在税前利润中扣除,股东可以因此增加税后可分配的利润。其中财务杠杆是衡量企业财务风险大小的一个重要尺度。

本文利用财务杠杆系数来衡量青岛海尔公司的财务风险。即财务杠杆系数越大,财务风险也就越大,反之,财务风险越小。

根据财务杠杆系数计算公式

其中I表示债务利息,需先求出EBIT的值。

已知=经营利润+投资收益+营业外收入-营业外支出+以前年度损益调整

利用青岛海尔公司的资产负债表和利润表求得

EBIT=1983893(万元)

根据青岛海尔公司的报表可以查到,其财务指标债务利息额为2337.9万元,则

代入数据得,DFL=1.001179831

从中可知,对于青岛海尔公司来说,其债权比例在总资产中所占比重很小,即对公司价值的影响不大。一方面原因与青岛海尔公司所从事行业有关,此行业主要以无形资产即人力资本、先进技术来占领市场,因而决定了其负债比例不大;另一方面青岛海尔是一家影响力很大的国际性跨国公司,在海内外的声誉较好,盈利能力较强,融资方式多样,负债比例相对较小。

(2)政策分析与判断

为了更为准确的分析和判断青岛海尔公司的资本结构优劣,本文利用同行业的浙江苏泊尔股份有限公司进行了比较分析。

浙江苏泊尔股份有限公司是中国最大、全球第二的炊具研发制造商,中国厨房小家电领先品牌,是中国炊具行业首家上市公司(股票代码002032)。苏泊尔公司于1994年成立,2004年在深交所上市。

青岛海尔公司与苏泊尔公司在很多方面相似,例如成立的时间都相对较早,上市时间也较早,在家电行业领域具有举足轻重的地位,都是由大集团控股的大企业等。

本文查找了苏泊尔公司的近年报表,利用相关财务指标数据计算了苏泊尔公司的财务杠杆系数。

通过青岛海尔公司与苏泊尔公司的财务杠杆系数对比,本文发现对于同是家电行业的大品牌其财务杠杆系数都不大,因而负债比例很小,这很大程度上与大公司防范风险有关,其次与家电行业的无形资产所占比重较大也有关系。

(3)资本结构的调整方法

对于青岛海尔公司来说,本文认为资本结构需要进行增量调整,主要是从外部取得增量资本,例如发行公司债券、举借新贷款或者进行融资租赁等。青岛海尔公司目前资本结构属于保守型,其负债比例较低,因而需要增加公司负债比例来增加公司价值。

(三)结论

本部分主要分析了青岛海尔公司的资本结构,先通过EBIT-EPS分析法给出了确定公司最优资本结构的方法,即先确定一个无差别的EPS值,然后以其为临界点来选择股权融资或债券融资方式。然后又通过计算青岛海尔公司的财务杠杆系数,分析了企业的财务风险,并且与苏泊尔公司的财务杠杆系数比较之后得出,对于家电行业来说,财务杠杆系数较小,因此财务风险较小,这与两个企业都是大型企业以及经营状况较好有关,同时该行业领域的无形资产所占份额较大也是一个影响财务杠杆的重要因素。本文建议青岛海尔公司应适当调整资本结构,增加债权比例,可以通过发行公司债券、贷款等多种方式来实现,从而增加公司的市场价值。

五、总结

本文首先通过相关数据查找,总结了青岛海尔公司自上市以来的融资历史,即主要进行了三次股票增发和三次配股融资,并对其中的第三次增发做了发行证券的符合性测试,对于此次融资,其中有一项不符合发行条件,即最近3年以现金方式累计分配的利润不少于最近3年实现的年均可分配利润的百分之三十,这可能与海尔公司的经营策略有关。总的来看,其财务指标基本符合实际证券发行情况。从融资历史来看,青岛海尔公司的股权融资比例较高,而债权融资比例较低,这也直接影响了后面部分的财务杠杆分析以及资本结构情况。第二部分估算了债权资本成本和股权资本成本,其中长期借款成本为6.035%,长期债券资本成本为1.275%,股权成本为12.86%。因此对于青岛海尔公司来说,利用长期债券资本融资的成本最低,而利用股权来融资的成本最高。但这样也不意味着要多进行债权融资,融资方式与企业的声誉等也息息相关,企业在决定投资决策时要综合考虑多方面因素,做出较为谨慎合理的融资决策。在第二部分的最后,本文估算了加权平均资本成本,计算结果为9.81%,在企业的日常投资决策中,企业使用的多为加权平均资本成本来计算融资成本,但在本文中,在估算加权资本成本时,采用的是账面价值法,由于资本的账面价值可能与市场价值有一定差距,计算结果与实际有偏差,因而还需进一步改进。第三部分主要分析了青岛海尔公司的资本结构,为了确定最优的资本结构,本文采用分析法确定了一个无差别的值,然后以其为临界点来选择股权融资或债券融资方式。接下来计算了青岛海尔公司的财务杠杆系数,并且与其公司状况相同的苏泊尔公司进行了比较,两公司都成立较早,上市时间也较早且都是国际跨国公司,在世界影响力较大。青岛海尔公司和苏泊尔公司的财务杠杆系数计算结果都接近于1,因此财务杠杆都较小,财务风险较小,债券比例在资本结构中所占比例较低,本文建议青岛海尔公司应适当调整资本结构,增加债权比例,可以通过发行公司债券、贷款等多种方式来实现,从而增加公司的市场价值。

[参考文献]

[1]陈琦伟.公司金融[M].北京:中国金融出版社,2003:145-146.

[2]马海涛,邓鸿志,任文.后金融危机时期我国地方政府投融资管理机制问题研究[J].经济研究参考,2012,(10):1-10.

[3]孟晓俊,肖作平,曲佳莉.企业社会责任信息披露与资本成本的互动关系[J].会计研究,2010,(9):25-29.

[4]陈玉清,马丽丽.我国上市公司社会责任会计信息市场反应实证分析[J].会计研究,2005,(11):76-81.

[5]毛洪涛,张正勇.社会责任信息披露影响因素及经济后果研究述评[J].科学决策,2009,(8):87-94.

[6]宋献中,龚明晓.社会责任信息的质量与决策价值评价——上市公司会计年报的内容分析[J].会计研究,2007,(2):37-43.

[7]杨大楷,王劲松.我国企业债券发行条件非市场化实证研[J].经济问题,2011,(2):109-115.

[8]胡少安.企业债券市场发展与产权制度创新[J].财经科学,2002,(2):72-77.

[9]陈锐.企业债券市场的政府约束与市场约束选择[J].上海金融,2002,(6):07-09.

[10]陈德萍,曾智海. 资本结构与企业绩效的互动关系研究——基于创业板上市公司的实证检验[J].2012,(8):66-71.

[11]肖作平.上市公司资本结构与公司绩效互动关系实证研究[J].管理科学,2005,(6):16-22.

[12]洪锡熙,沈艺峰.我国上市公司资本结构影响因素的实证分析[J].厦门大学学报(社科版),2000,(3):114-120.

[13]汪炜,蒋高峰.信息披露、透明度与资本成本[J].经济研究,2004,(7):107-114.

[14]黄娟娟,肖珉.信息披露不透明度与上市公司权益资本成本[J].中国会计评论,2006,(1):69-84.

[15]王兵.盈余质量与资本成本——来自中国上市公司的经验证据[J].管理科学,2008,(6):67-73.

[16]Claus,J. and J. Thomas.Equity Risk Premium as Low as Three Percent? Evidence from Analysis Earnings Forecasts for Domestic and International Stocks[J].Journal of Finance,2001,(56):1629-1666.

[17]Ohlson,J. and B.Juettner-Nauroth. Expected EPS and EPS Growth as Determinants of Value[J].Review of Accounting Studies, 2005,(10):349-365.

[18]刘娥平,中国上市公司可转换债券发行公告财富效应的实证研究[J].金融研究,2005,(7):45-56.

[19]刘力,王汀汀,王震.中国A股上市公司增发公告的负价格效应及其二元股权结构解释[J].金融研究,2003,(8):60-71.

[责任编辑:安锦]

Reasearch on Securities Issuance,Cost of Capital and Capital Structure of Chinese Listed Companies—Take Qingdao Haier as an Example Baoyinchaogula, BAI Jin

(School of Econornics and Mangagement,Inner Mongolia University,Hohhot 010021,China)

Abstract:According to Qingdao Haier financing history, the basic conditions for the issuance of securities of the company to do a compliance test, found that Qingdao Haier’s main financing to equity financing, so that the issuance of securities in line with Haier’s “Company Law” and the “Securities Act” the relevant provisions. Secondly, the use of the capital asset pricing model to calculate the company’s cost of equity capital, and cost of capital other securities were estimated by comparing the analysis, concluded: Qingdao Haier’s highest cost of equity, long-term bonds the lowest cost, but enterprises often using the weighted average cost of capital when making financing decisions. Finally, the Qingdao Haier Company’s financial indicators data related to capital structure theory is based on the optimal recapitalization Qingdao Haier Company gives the following recommendations: Qingdao Haier for large enterprises, while in the prevention of financial risks also should increase the proportion of debt financing, thereby increasing the company’s market value. The significance of this paper lies in Qingdao Haier such a large corporate finance management gives the corresponding analysis has important reference value to their future investment decisions.

Key words:finance management; securities issuance; cost of capital; capital structure; Qingdao Haier

[收稿日期]2016-04-09

[作者简介]宝音朝古拉(1967-),男(蒙古族),内蒙古通辽人,内蒙古大学经济管理学院助教,硕士,从事会计学研究.

[中图分类号]F832

[文献标识码]A

[文章编号]2095-5863(2016)03-0104-09