成交量与股票收益率关系的实证分析

2016-06-20李超

李 超

(南京审计大学 金融学院,江苏 南京 211815)

成交量与股票收益率关系的实证分析

李超

(南京审计大学 金融学院,江苏 南京 211815)

摘要:选取2005年至2015年上证指数数据,对上海证券交易所的股票成交量与股票收益率进行理论分析和实证研究,建立了股票日成交量变化率与日收益率回归模型、周成交量变化率和周收益率回归模型,得出股票收益率与股票成交量变化率呈正相关关系的结论。

关键词:股票成交量;股票收益率;中国股市;上证指数

股票成交量与收益率是股票市场最重要的两个统计指标[1],因此,人们对股票收益率与成交量之间关系的研究,一直是研究资本市场的一个重要方面。根据我国社会制度的特殊性,并且以2005年为分水岭,可以把我国股票市场分为两个阶段。2005年之前我国股市处于股权分置时代。在这一阶段,我国股市有一半以上的股票是非流通股。截至2005年5月,我国上市公司的总股本为7466亿股,非流通股为4792亿股,非流通股约占总股本的64%,只有约36%的流通股可以在二级市场交易[2]。2005年5月我国进行股权分置改革。股改之后,原来的非流通股变成了流通股,即可以在二级市场交易,从此时起我国股票市场进入了全流通时代。股票全流通使得二级市场的成交量与股改前的成交量发生巨大变化,股票成交量对股票收益率的影响也发生了巨变。

2015年是股改后的第11个年头,笔者以2005年股改为起点,定量研究股票交易量与收益率之间的相关性。证券市场投资者通过股票交易量的变化,可以判断股票收益率的变化,以增加收益、减少损失。上市公司通过判断其股价走势,可以增强上市公司的风险控制能力,提升其生产投资效率。证券监管机构通过发现异常交易等违法行为,能够更好地控制金融系统风险,防范危机发生。

一、文献回顾

鉴于量价关系在股票市场的重要作用,研究者从不同角度对资本市场的量价关系进行了深入研究。Peter K.Clark研究认为,股票交易量与收益率受到不可预测的信息流影响,股票收益率的绝对值与交易量呈正相关关系[3]。Jonathan M.Karpoff研究了金融市场中的量价关系,支持Peter等人的研究结论[4]。Gallant等人研究了纽约证券交易所的历史数据,发现股票价格的大幅波动会导致股票交易量的大幅波动,调节滞后股票交易量会大幅减少杠杆效应,同时会产生一种正风险收益关系[5]。Fama and French通过对北美、欧洲、日本和环太平洋的股票市场进行研究,发现股票动量能够有效地影响股票收益率。Kaniel采用 Gervais 等人的研究方法,通过研究41个国家的股票市场,发现了普遍的高交易量溢价[6]。Shekar和Hafizur通过对孟加拉国股票市场研究,发现在新兴股票市场中股票成交量与收益率之间存在负相关的关系[7]。股票收益率和成交量都存在着自相关的关系,也都受相关信息的影响。

国内学者在股票成交量与收益率方面的研究成果颇丰。王燕辉、王凯涛将股票交易量加入研究模型中,构建了EGARCH模型。研究结果显示,当前股票交易量可以显著降低条件方差波动的持续性(ARCH效应)[8]。赵振全、薛丰慧使用上海、香港、纽约股票市场的日交易数据,检验了股票交易量与收益率之间的动态影响关系,检验结果表明,纽约股票市场和香港股票市场之间存在信息的“溢出效应”和“反馈效应”,而上海股票市场处于一种相对的信息封闭状态[9]。郑方镳、吴超鹏、吴世农选取1996年至2003年的沪深股市255只股票,对其成交量与股票收益率序列相关性进行研究,研究结果显示,高成交量交易日的股票收益率在随后的交易日中将出现“反转”,并且在信息不对称的情况下更易出现反转[10]。

田利辉、王冠英以换手率和成交额为代理变量构造了交易量因子,并建立了新的资产定价模型。该模型可以很好地解释交易量溢价,并且显著提高了模型的解释力。在2004年至2012年的后期样本中,交易量对股票预期收益率的影响更加显著[11]。林德钦在运用分位数回归模型对上证指数的收益率和成交量之间的关系研究后发现,在收益率的左端,收益率与成交量之间存在显著的负相关关系,在收益率右端,两者之间存在显著的正相关关系[12]。

国内研究股票成交量的文献大多关注当期成交量与收益率之间的关系,以及成交量和收益率之间的因果关系,较少有人研究股票成交量对预期收益率的预测能力,也没有人针对我国股改后股票的量价关系进行研究。笔者试图对股改后我国股票市场成交量与收益率之间的关系进行研究,探讨股改后的成交量对收益率的预测能力。

二、实证研究

笔者以上证指数的数据为研究对象,文中使用的所有数据全部来自锐思数据库。样本包括2005年1月1日至2015年6月12日共2535个交易日的上证指数的收盘价和成交量。

(一)对股票日数据的处理

将股票的日成交量数据取对数,然后将前后两个交易日的数据相减,得到股票每日交易量的变化率。再用获取的上证指数每日收盘价Pt,求出股票日收益率Rt。根据二者之间的关系可得:

Rt=(lnPt-lnPt-1)×100%,

(1)

Vt=Trdvolt-Trdvolt-1。

(2)

(二)对股票周数据的处理

对获取的日数据按周进行划分,经计算可得出每周的日平均收益率WR与每周的日平均成交量变化率WV,并以此作为周收益率与周成交量变化率的代理变量。所有数据的分析均使用stata14软件。

(三)模型构建

根据行为金融学相关理论,假设当期的收益率变化不完全是由当期的成交量变化引起的,而有可能是由之前的成交量变化引起的,再假设收益率与成交量之间存在时滞相关性,则前3期的成交量变化率对第四期的收益率有显著的预测能力。构建模型如下:

Rt=α0+β1Vt+β2Vt-1+β3Vt-2+β4Vt-3+εt。

(3)

在(3)式中,Rt为第t个交易日的上证指数日收益率,Vt为上证指数在第t个交易日的成交量变化率,Vt-1为上证指数在第t-1个交易日的成交量变化率,Vt-2为上证指数在第t-2个交易日的成交量变化率,Vt-3为上证指数在第t-3个交易日的成交量变化率,β1、β2、β3、β4表示上证指数日成交量变化率对日收益率的影响系数,εt表示残差项。

(四)回归估计

将数据处理完之后,使用stata14进行回归估计,得出实验结果,将β1、β2、β3、β4的估计值数据代入模型,得到的预测方程式为:

Rt=0.04887+0.02177Vt+0.00949Vt-1+0.00605Vt-2+0.00660Vt-3+εt。

(4)

由(4)式我们可以发现:该模型对当期股票收益率的预测能力最强,当期股票成交量变化率每增长1%,股票收益率增长0.02177个百分点;对滞后1期的交易日成交量预测能力次之,滞后1期的成交量变化率每增长1%,可以使当期收益率增长0.00949个百分点。滞后两期与滞后3期对当期收益率的影响相差不大,基本上为0.006个百分点。从滞后期的系数可以发现,股票成交量变化率对股票收益率的影响是随着时间的增加而减少的。

在以上结果中笔者量化了模型的预测能力,下面将对模型的有效性进行检验。

(五)模型检验

1.对变量进行正态性检验

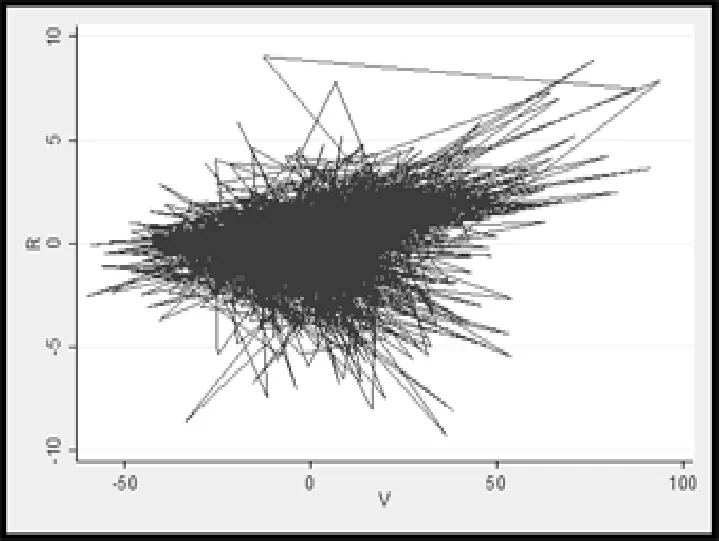

使用Shapiro-Francia方法进行检验,得到的P值均为0.0001,该数据在1%的显著水平上拒绝正态分布假设。如果将股票交易量变化率作为解释变量,那么散点走势如图1所示,去散点连线如图2所示。从图1和图2中可以看出,样本的散点分布不符合正态性。通过对数据进行相关性检验,得出相关系数,如表1所示。从表1中我们发现,股票日成交量变化率和日收益率的系数为0.2159,日成交量变化率与日收益率之间存在相关性,因此,股票日成交量变化率与日收益率符合建模的前提条件。

图1散点走势图

图2 去散点连线图

相关系数日收益率日成交量变化率日收益率1.00000.2159日成交量变化率0.21591.0000

2.ADF单位根检验

如果在数据不稳定的情况下进行直接回归,那么就很容易造成伪回归,为此,我们需要对数据进行ADF单位根检验。通过对收益率做单位根检验,得出该值为-49.659,小于1%置信水平下的-3.430,表明数据是平稳的。同样,对日成交量变化率做单位根检验,数据也是平稳的。对样本数据进行线性回归拟合以及拟 合优度,检验结果如表2所示。检验结果显示,在1%的

置信水平下线性回归显著,股票日成交量变化率与收益率之间存在线性相关关系,但是拟合优度为0.0466,拟合度稍差,未获得预期效果。

表2 线性回归结果

注:表2中的***、**、*分别表示1%、5%、10%置信水平。本文其他表格中的表示方法类同。

3.时滞相关性检验

由于该模型是在假设收益率与成交量之间存在时滞相关性的基础上建立的,我们需要使用延时分析法单独对成交量与收益率的时滞性进行研究。假设前一时刻的交易量与下一时刻的收益率存在较强的相关性,并且将成交量延时至5位为止。实验结果如表3所示。

从表3可以发现,在滞后0~3期时,成交量变化率与股票收益率之间存在正相关关系,这一点正好支持了我们的假设模型。若滞后4~6期,则对当期收益率无影响。但是我们发现,在滞后7期时,在10%的置信水平下,成交量变化率与收益率之间存在负相关关系,成交量变化率每变化1个单位,就使得收益率减少0.278%个单位。这说明在7个交易日后股价会产生反转现象。

表3 滞后阶数分析

4.日交易数据回归稳定性检验

根据模型(3)和通过滞后期回归,得到的数据如表4所示。回归结果显示,对于整体研究期间,不论是当日成交量变化率,还是滞后3期成交量变化率,均在1%的置信水平上,并且与收益率之间存在显著正相关关系。这说明原先假设的模型成效非常显著。

表4 回归结果检验

(六)周相关性研究

1.模型构建

通过对日成交量变化率与日收益率之间的关系进行研究,从数据分析中发现日成交量变化率与日收益率存在正相关关系,这与原先假设的模型相符合。在实际操作过程中,由于股市在双休日和其他节日休市,投资者在进行股票投资时,不仅要关注股票每日的变化,而且要关注股票每周的变化,尤其在双休日期间,要对过去一周的股票行情进行认真分析,对下一周的股票投资做出预判。

以上分析了日成交量变化率与日收益率之间存在的关系,那么,周成交量变化率与周收益率之间会存在什么样的关系呢?

与日收益率的分析一样,一周的收益率变化不仅受同时期成交量变化的影响,而且还受到之前成交量变化的影响。单独检验滞后1期到5期周成交量变化率对周收益率的影响,得到在10%的置信水平上,滞后1期、2期、3期对当期周收益率都存在显著的正相关关系。因此,对滞后3期的股票情况进行研究,并对模型(3)改进如下:

WRt=γ0+α1WVt+α2WVt-1+α3WVt-2+

α4WVt-3+εt。

(5)

2.回归分析

将周数据处理完之后使用stata14回归分析,并将实验结果代入方程式(4)得到:

WRt=0.4228+0.05221WVt+0.02142WVt-1+0.00171WVt-2+0.01103WVt-3+εt。

(6)

由方程式(6)可以发现,当期周成交量变化率每增长1%,收益率增长0.05221个百分点,滞后1期的周成交量变化率预测能力次之。如果滞后1期成交量变化率增长1%,则可以使当期收益率增长0.02142个百分点。由此可见,该模型对周收益率的预测能力明显强于对日收益率的预测能力,对周收益率的预测效果更好。这说明投资者在以周为单位进行分析时,显得更加理性。

下面我们对模型的显著性进行检验。

3.模型检验

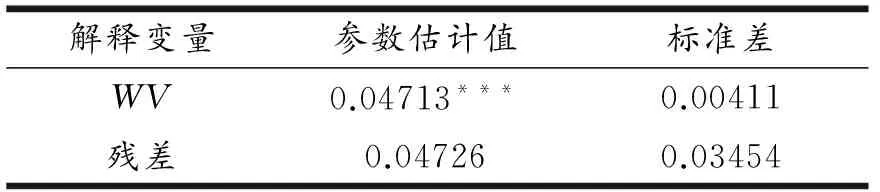

通过对周数据进行正态性检验及ADF检验,检验结果显示,数据不符合正态性,但数据平稳。对此,笔者进行了回归分析,分析结果如表5所示。

表5 周变化分析

从表5可以看出,在1%的置信水平下,周成交量变化率与周收益率之间存在显著的正相关关系,并且周相关系数远大于日相关系数。这说明周数据的相关性更强。

通过对滞后期回归进行分析,可以得到回归分析检验数据,见表6。

表6 回归分析检验

从回归分析检验结果可以看出,当期与滞后1周的成交量变化率对当期收益率影响通过了1%显著性水平的检验,滞后3期的成交量变化率对收益率的影响通过了5%显著性水平的检验。这说明原先假设的模型具有较强的显著性。

三、结论与建议

笔者利用2005年1月1日至2015年6月12日共2535个交易日的上证指数的收盘价及每日成交量数据,研究了股票成交量变化率对股票收益率的影响以及对股票收益率波动性的影响。

笔者实证了中国股市的股票在实行全流通之后,股票交易量对股票收益率的影响,由此可以得出以下三点实验结论。

其一,线性回归研究发现,股票收益率与股票成交量变化率之间存在线性相关关系。就某个交易日而言,前三个交易日股票成交量变化率与第四个交易日的收益率之间存在正相关关系。股票成交量变化率对收益率的影响将在第七个交易日出现反转,并存在负相关关系。

其二,由模型回归分析检验结果可知,滞后3期的股票成交量变化率与当期的股票收益率之间存在显著的正相关关系。当期股票成交量变化率对股票收益率的影响最大,且影响强度随时间的推移而递减。通过对日数据以及周数据的比较发现,当期的周成交量变化率对收益率的影响大于当期的日成交量变化率对收益率的影响,运用周成交量变化率预测周收益率的预测效果会更好一些。

我国股市经历股改后,进入了股票全流通时代,股票成交量已经成为股市中重要的技术分析指标之一,并在证券投资领域被广泛用来判断股票市场状况及预测股票未来走势。

根据笔者的研究结果,在此对投资者提出以下两点建议。

第一,对于短期投资者来说,要关注股票成交量的日变化率。在短期内,应根据成交量的变化买入或卖出股票,尤其要关注三个交易日内股票成交量的变化,在股价上涨时买入,在股价下跌时卖出。在持有股票七个交易日时应该适当减仓,这样可以避免由于股价下跌而造成投资损失。

第二,对于中期投资者来说,要关注股票成交量的周变化率,投资者应以四周为一个分析周期,在周成交量放大时买入股票,萎缩时卖出股票。

参考文献:

[1]林德钦.上海股市收益率与成交量的动态关系研究:基于分位数回归模型的分析[J].金融教学与研究,2014(5):48-52.

[2]刘晓娜.股权分置改革对我国股票市场风险的影响研究[D].广州:暨南大学,2008.

[3]CLARK P K.A Subordinated Stochastic Process Model with Finite Variance for Speculative Prices[J].Econometrica,1973(1):135-155.

[4]KARPOFF J M.The Relation Between Price Changes and Trading Volume: A Survey[J].Journal of Financial and Quantitative Analysis, l987(1):109-126.

[5]GALLANT A R,ROSS P,TAUCHER G.Stock Price and Volume[J].Review of Financial Studies,1992(2):199-242.

[6]KANIEL R,OZOGUZ A,STARKS L.The High Volume Return Premium:Cross-country Evidence [J].Journal of Financial Economics,2012(2):255-279.

[7]SHEKAR B,HAFIZUR R.Examing the Relationship Between Stock Return Volatility and Trading Volume: New Evidence from an Emerging Economy[J].Applied Econmics,2015(18):1899-1908.

[8]王燕辉,王凯涛.股票交易量对收益率波动性的影响:对深市个股的实证分析[J].金融研究,2004(12):81-88.

[9]赵振全,薛丰慧.股票市场交易量与收益率动态影响关系的计量检验:国内与国际股票市场比较分析[J].世界经济,2005(1):64-79.

[10]郑方镳,吴超鹏,吴世农.股票成交量与收益率序列相关性研究:来自中国股市的实证证据[J].金融研究,2007(3):140-150.

[11]田利辉,王冠英.我国股票定价五因素模型:交易量如何影响股票收益率?[J].南开经济研究, 2014(2):54-75.

[12]FAMA E F, FRENCH K R.Size,Value and Momentum in International Stock Returns[J].Journal of Financial Economics,2012(5):457-472.

【责任编辑李敬】

收稿日期:2015-11-29

基金项目:南京审计大学2015年硕士研究生科研及实践创新计划项目(MG2015015)

作者简介:李超(1990—),男,江苏南京人,硕士研究生,研究方向:资本市场、金融风险管理。

中图分类号:F832.5

文献标识码:A

文章编号:2095-7726(2016)04-0015-05