公司风险承受与独立审计质量关系的实证研究

——基于不完全信息博弈模型

2016-06-17王永海石青梅

王永海,石青梅

(武汉大学 经济与管理学院,湖北 武汉 430072)

审计理论研究

公司风险承受与独立审计质量关系的实证研究

——基于不完全信息博弈模型

王永海,石青梅

(武汉大学 经济与管理学院,湖北 武汉430072)

[摘 要]以不完全信息博弈为基础,采用沪深A股上市公司2004—2014年的相关数据,实证检验了上市公司风险承受水平与独立审计质量之间的关系。研究发现,公司风险承受水平与独立审计质量显著负相关;在低法治水平地区的公司和非四大审计的公司,公司风险承受水平与独立审计质量之间的负相关关系更为显著。进一步检验发现,仅当“高风险承受、低审计质量”的信息未公开披露时,公司价值才会提升。

[关键词]公司风险承受;独立审计质量;不完全信息博弈;审计收费;审计意见;审计独立性;审计合谋;审计风险

一、 引言

现有研究表明,公司风险承受水平影响独立审计质量,公司风险承受水平与独立审计质量正相关[1-8],如Charles等提出,审计收费作为独立审计质量的代理变量,“四大”会计师事务所审计收费与财务错报风险显著正相关[2]。还有研究认为,公司风险承受水平与独立审计质量负相关[9-11],且在利益驱动的审计合谋下最为明显。赵国宇认为审计合谋行为与异常审计收费显著正相关[10]。现有研究较少关注过度风险承受可能导致的经济后果及其可能引发的审计合谋。本文主要研究公司风险承受水平对独立审计质量是否有影响?是正向影响还是负向影响?对这一问题的研究,不仅有助于明确公司风险承受水平与独立审计质量之间的关系,而且有助于理解公司风险承受水平对独立审计质量影响的内在机理。

基于利益驱动,上市公司和审计人员之间可能存在“审计合谋”的行为博弈。因此,本文以两者之间的博弈行为为切入点推导出研究假设,并运用面板Logit估计方法进行实证分析。本文的研究贡献可能在于:(1)现有研究文献主要注重公司某一方面风险对独立审计质量的影响,本文丰富和拓展了公司风险承受对独立审计质量影响的研究。(2)本文运用二维视角衡量审计质量,以审计人员的审计意见是否与上市公司的财务状况相符合来衡量审计质量高低,这在一定程度上改善了以往研究中直接将标准审计意见认定为低质量审计所产生的偏误。

二、 文献综述

关于公司风险承受水平与独立审计质量之间的关系,目前学术界主要有两种观点:一种观点认为两者是正相关关系,另一种观点认为两者是负相关关系。

持正相关观点者认为,公司风险承受水平越高,独立审计质量越高。以审计投入量——审计费用作为审计质量的替代变量时[12],基于风险防范的考虑,当上市公司某一方面风险较高时,会计师事务所将收取较高的审计费用,如公司法律风险、财务错报风险、盈余操纵风险、公司治理风险、内部控制风险等风险与审计费用显著正相关[1-4,6-7]。以审计过程产出——非标准审计意见作为审计质量的代理变量时,为规避被诉讼,规模较大的会计师事务所更可能出具非标准审计意见[12]。冯延超、梁莱歆研究发现,法律风险与非标准审计意见显著正相关[6]。Lennox等发现债务杠杆高、破产可能性较大的公司容易被出具非标意见[13]。方军雄认为,CPA在出具审计意见时非常关注客户的风险程度,风险大则出具非标意见的可能性高[8]。Mutchler等认为,上一期审计意见为“非标准”意见类型的公司在本期被出具“非标准”意见的可能性更大[5]。

持负相关观点者认为,公司风险承受水平越高,独立审计质量越低。DeAngelo提出,审计质量是发现违规和愿意披露违规的联合概率,其中,愿意披露违规的概率取决于审计人员的独立性[14]。审计人员能否保持独立性以及客观发表审计意见受到利益和制度环境的影响。利益驱动的审计合谋使会计师事务所主动迎合上市公司的财务造假需要,做出不恰当的审计报告。赵国宇认为,证券监管部门对会计师事务所和上市公司的同时处罚可以看作是审计合谋的一个信号,他还选取审计合谋的上市公司样本研究发现,审计合谋行为与异常审计收费显著正相关[10]。李峰等研究发现,基于利益驱动,上市公司虚假披露与审计人员的审计过程存在着“合谋”的行为博弈[15]。王良成等发现,鉴于目前证券监管部门对上市公司盈余管理的监管力度不够、处罚不严,审计人员在利益驱动下很可能会接受上市公司对标准审计意见的购买[9]。

制度缺陷是导致我国审计质量出现问题的首要原因,如赵国宇研究发现,我国证券市场上出现审计合谋的根本原因在于维持证券市场有序运行的法律和声誉机制均处于失效状态,处罚机制、声誉机制的作用十分有限[16]。宋云玲等研究发现,证券监管的处罚行为并没有降低上市公司发生业绩预告违规的概率[17]。黎文婧研究发现,诚信档案制度对上市公司会计信息质量提高的效果并不显著[18]。刘峰等认为,审计师面临的法律风险较低,审计声誉机制的作用不明显[19]。王杏芬认为,目前审计市场是品牌竞争与低价竞争尤其是恶意低价竞争并存的格局,本土四大和其他中小会计师事务所仍存在显著的恶意低价竞争,这种恶意低价竞争导致高审计质量供给缺乏[20]。王咏梅等认为,缺乏行业和市场需求的行政合并,并没有给国内大型会计师事务所带来规模经济效应[21]。

分析上述文献可以发现,现有研究文献主要关注公司某一方面风险对独立审计质量的影响,较少涉及风险承受水平;现有文献研究以非标准审计意见衡量审计质量的居多,且经常直接将标准审计意见认定为低质量审计,较少以审计人员的审计意见是否与上市公司的财务状况相符合来衡量审计质量高低;法律、声誉机制和审计质量的供给状况是国内外学者持正、反不同观点的主要原因。

三、 博弈模型与研究假说

(一) 构建博弈模型

基于利益驱动和分散公司风险考虑,风险承受较高的公司管理当局常常有贿赂审计人员,进行审计合谋的动机;在财务报表审计过程中,审计人员面临着“成本-效益”的约束,利益驱动常使其参与审计合谋或产生低审计质量的投机行为,导致审计信息失真。为实现各自利益最大化,上市公司管理当局与审计人员在审计过程中不断进行着博弈。博弈模型的假设前提如下。

1. 博弈双方均为理性经济人,为追求个体利益最大化而做出决策选择,上市公司与其管理当局具有利益一致性,会计师事务所与其审计人员具有利益一致性。

2. 公司风险承受水平会影响其财务报告策略,按照公司风险承受水平大小,上市公司可供选择的财务报告策略分别为:高风险承受财务报告、低风险承受财务报告。

3. 公司财务状况会影响审计人员的审计意见策略,按照审计意见是否与公司财务状况相符合,审计人员具有两种可供选择的审计质量策略,即低审计质量策略和高审计质量策略,其中,低审计质量又分为两种,一种是规范审计下的低审计质量,因接受贿赂而提供低质量审计报告;另一种是不规范审计下的低审计质量,因审计成本节约、审计投入减少而出具低质量审计报告。具体见表1。

表1 审计质量分析

4. 审计人员具有相应的专业胜任能力,只要严格按照审计准则进行规范审计,给予应有的职业关注,完全可以发现上市公司的重大舞弊行为;政府监管机构对上市公司与会计师事务所的违规行为和审计合谋进行事后监督,并分别对其惩罚。

5. 基于信息不对称性,博弈双方选择策略具有随机性,博弈一方无法获知对方的策略或所选策略的概率分布,故该模型属于不完全信息博弈。

在审计人员与上市公司管理当局进行的不完全信息博弈中,上市公司(管理当局)首先行动,审计人员依据对方的策略选择采取有利于自身利益的审计质量策略。除不规范审计导致的低审计质量策略之外,假定在规范审计中审计人员完全可以发现上市公司高风险承受财务报告中存在重大会计差错和财务舞弊行为,上市公司会基于“成本-收益”原则考虑是否贿赂,审计人员会面临抵制(坚持高审计质量)或审计合谋(低审计质量)的策略选择。

上市公司与会计师事务所的博弈扩展式如图1所示。图1中在每个结点的收益中,第一个数字为上市公司的收益,第二个数字为会计师事务所的收益。

图1 上市公司与会计师事务所的博弈扩展式

有关符号的定义如下:R表示上市公司进行高风险承受财务报告所获得的增量收益(基础收益为零);W表示审计人员因不规范审计带来的审计成本节约;b表示上市公司对审计人员的贿赂金额;S1表示进行高风险承受财务报告或审计合谋被政府监管机构查处后,上市公司的预期损失;S2表示因节约审计成本进行不规范审计而出具了低质量审计报告或审计合谋被政府监管机构查处后,会计师事务所的预期损失,S1和S2与违规处罚概率正相关;X为事务所提供高质量审计服务所树立的良好声誉,进而带来的预期收益(与社会或审计声誉机制的健全与否相关);F表示事务所因坚持高质量审计而流失客户所致的预期损失;M=X-F,表示事务所实施高质量审计策略所获得的或有净收益。会计师事务所出具低质量审计报告的概率为n,出具高质量审计报告的概率为1-n;上市公司高风险承受财务报告的概率为q,低风险承受财务报告的概率为1-q;上市公司与会计师事务所审计合谋的概率为t,会计师事务所抵制审计合谋的概率为1-t,0≤n、p、q、t≤1。

或有损失和或有收益的存在使博弈双方的得益大小存在不确定性,很难找到纯策略纳什均衡,博弈双方通常依据对方策略的选择情况而采取相应的最佳应对策略,因此只存在混合策略纳什均衡,不完全信息静态博弈中双方的支付矩阵如表2所示。

表2 会计师事务所与上市公司的收益矩阵

上市公司的期望收益为:

E1=qn(R-S1)+q(1-n)t(R-b-S1)

(1)

会计师事务所的期望收益为:

E2=qn(W-S2)+q(1-n)[t(b-S2)+(1-t)M]+(1-q)n(W-S2)

(2)

对公式(1)的q求导并使其一阶导数等于零;对公式(2)的n求导并使其一阶导数等于零,可得混合策略纳什均衡解为:

上市公司管理当局以q*的概率选择高风险承受财务报告,会计师事务所以n*的概率选择低审计质量策略。

(二) 博弈分析与研究假设

参见博弈扩展式图1,基于利益驱动,会计师事务所除了因节约审计成本而导致低审计质量之外,还可能与被审公司进行审计合谋,当审计人员发现上市公司高风险承受财务报告下的舞弊行为后,依据逆推归纳法,审计人员接受贿赂的前提条件是b>M+S2,而M和S2的大小取决于社会信用水平和资本市场的监管力度,鉴于目前我国法律机制和审计声誉机制不能有效发挥其应有的效用[16-19],M的短期经济效应不明显,S2或有损失的发生概率较小,会计师事务所可能更注重眼前的贿赂收益b,使得会计师事务所接受贿赂的概率t增加,基于理性经济人的上市公司管理当局在合理推断出博弈对方的t概率之后,将会实施贿赂策略,而上市公司实施贿赂的前提是R-b-S1>0,贿赂金额b由上市公司决定,在不注重S1或有损失的审计环境下,b通常不大于高风险承受财务报告的增量收益R,进而上市公司倾向选择高风险承受财务报告的策略,“高风险承受财务报告,低审计质量策略”更符合博弈双方的利益。综上所述,利益驱动下的审计合谋常导致审计信息失真,这与现有实证文献的研究结论相符合[9-10,15]。对此,我们提出假设1。

假设1:给定其他条件下,公司风险承受水平与独立审计质量显著负相关,公司风险承受水平越高,独立审计质量越低。

法律机制是否有效直接关系到违规收益和或有损失的实现程度,对此,我们在假设1的基础上继续分析不同法治水平环境下博弈双方的均衡策略选择。基于混合策略纳什均衡解,审计人员选择高审计质量策略的概率(1-n*)与上市公司高风险承受财务报告的增量净收益(R-S1)正相关,与上市公司贿赂金额b负相关;上市公司高风险财务报告的概率q*与审计人员低审计质量策略的增量净收益(W-S2)正相关。

在低法治水平地区,司法机关常缺乏独立性,政府部门或政府官员经常干预司法机关的审判工作,导致法律规范不能有效实施[22],执法上比较松懈,随意性较大[23],上市公司和会计师事务所的法律风险较低[16,19]。在低法治水平环境下,上市公司和会计师事务所违规受到处罚的概率较低,或有损失(S1)的概率降低增加了上市公司违规增量净收益(R-S1),基于审计风险考虑,会计师事务所可能会选择高审计质量策略。但是,或有损失(S2)的概率降低增加了会计师事务所违规增量净收益(W-S2),基于利益驱动,会计师事务所可能又会选择低审计质量策略,打破两种相反审计质量策略选择的关键在于审计人员权衡风险与收益的大小,鉴于低法治环境下S2发生的概率较低,审计人员肯定会追求违规收益W或b,即获取不规范审计下成本节约的收益或者发现财务舞弊后接受对方的贿赂,而贿赂金额b又与会计师事务所高审计质量策略负相关,金额b越大,审计人员接受贿赂的概率越大(t增加)。上市公司为追求低法治水平下高风险承受财务报告的增量净收益(R-S1),将会实施贿赂策略,选择高风险承受财务报告策略。总之,低法治环境下的利益驱动使博弈双方最终形成“高风险承受财务报告、低审计质量策略”的均衡策略。同理可知,在高法治水平环境下,基于风险驱动,博弈双方可能倾向“低风险承受财务报告、高审计质量策略”。在统计意义上则表示为,在低法治水平地区,公司风险承受水平越高,审计质量越低。基于上述分析,我们提出研究假设2。

假设2:给定其他条件下,低法治水平地区的公司风险承受水平与独立审计质量显著负相关。

审计质量的供给状况关系到会计师事务所对违规收益、或有损失和声誉的重视程度,进而影响上市公司的贿赂策略及风险承受财务报告策略。对此,我们区分“四大”和非“四大”会计师事务所,分析不同会计师事务所对混合策略纳什均衡解的影响。基于混合策略纳什均衡解,上市公司高风险财务报告的概率q*与审计人员接受贿赂增量净收益(b-S2)负相关,且与因提供高质量审计报告而带来的或有净收益M负相关。

基于“深口袋理论”,“四大”的诉讼风险通常较高,相应地S2较高,为弥补“四大”较高预计损失,所需要支付的贿赂金额b也就较大,“四大”要求的高增量净收益(b-S2)增加了贿赂难度,高贿赂难度使上市公司高风险财务报告的增量净收益降低(R-b-S1),选择高风险承受财务报告策略的概率降低;基于“声誉效应”,相对于因坚持高质量审计而流失客户所致的预期损失F,“四大”更注重提供高质量审计服务所树立的良好声誉所带来的预期收益X,抵制贿赂的可能性(1-t)较大,进而使上市公司降低高风险承受财务报告的概率。总之,“四大”倾向于高审计质量策略,上市公司倾向于低风险承受财务报告策略。而对于本土会计师事务所而言,基于交易成本视角,缺乏行业自身需求的行政合并没有给国内大所带来规模经济效应,并未出现合并导致审计质量提升的现象[21],恶意低价竞争导致高质量审计供给不足[20],因此,相对于“四大”,非“四大”的金额b较小、贿赂难度较低。鉴于法律风险低和审计声誉机制作用不明显[19],相对于“四大”,非“四大”可能不太注重或有损失S2和声誉效应X,而是更关注眼前的实际收益b和担心因高质量审计所致的客户流失损失F,利益驱动使会计师事务所参与审计合谋的概率t加大,进而使上市公司贿赂的动机加大。总之,相对于“四大”会计师事务所,上市公司和非“四大”会计师事务所更容易进行审计合谋。基于上述分析,我们提出研究假设3。

假设3:给定其他条件下,非“四大”审计的公司风险承受水平与独立审计质量显著负相关。

四、 研究设计

(一) 样本选取及数据来源

本文选取2004—2014年沪深两市A股上市公司为研究对象,并对样本数据进行如下处理:(1)剔除金融行业的上市公司;(2)剔除数据缺失的上市公司;(3)剔除分年度分行业时,观察值不足10的样本。最后,在剔除了相关控制变量缺失值后,我们共获得1876家上市公司、10644个样本观测值,本文所使用的样本数据主要来源于CSMAR数据库。为避免极端值的影响,我们对所有连续型变量小于l%分位数或大于99%分位数的观测值进行了Winsorize处理。本文使用Stata12统计软件对样本数据进行面板Logit回归分析。

(二) 变量选取

1. 被解释变量

独立审计质量(Auditquality)。本文运用二维视角衡量审计质量,以审计意见是否与上市公司的财务状况相符合来衡量审计质量高低。对于存在(不存在)财务重述、违规处罚和操控性应计利润等财务错报情形的上市公司[24],审计人员对其出具“非标准审计意见”(“标准审计意见”),上述情形下的审计意见类型均表明高审计质量,这在一定程度上改善了以往研究中直接将标准审计意见认定为低质量审计所产生的偏误。如为高审计质量,赋值为1,否则为0。

2. 自变量

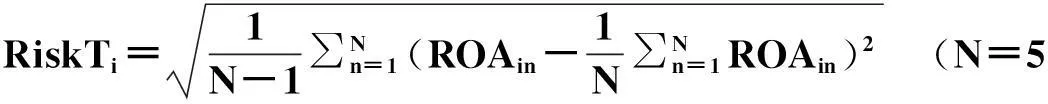

公司风险承受水平(RiskT)。借鉴现有研究文献中公司风险承受水平的常用代理变量,其中,公司收益的波动性被广泛地用于衡量风险承受水平[25],因此,本文选用公司总资产净利润率(ROA)的波动性衡量风险承受水平。为消除其他因素的影响,我们对ROA进行了行业中位数调整,RiskT取值越大,公司收益的波动性越大,公司风险承受水平越高。具体计算公式如下:

其中:i代表公司;n代表在观测时段内的年度,取值为1到5;N代表一个观测时段,ROAi,n=(EBITDAi,n/ASSETi,n),EBITDAi,n代表公司i在n期的息税折旧摊销前利润,ASSET代表公司i在n期的总资产。

3. 控制变量包含公司一般特征、治理特征和会计师事务所特征,具体变量包括:公司产权性质(Soe)、公司规模(Size)、经营业务复杂程度(Complex)、公司财务风险(Lev)、公司盈亏状况(Loss)、公司业绩的盈余操纵(Oacc)、股权集中度(Top1)、两职合一(Duality)、国际四大(Big4)、审计收费(Fee)。此外,我们还设置了年度哑变量和行业哑变量,以控制年度和行业的影响。具体变量定义见表3。

表3 变量定义

(三) 模型设定

本文采用面板Logit回归,回归模型设定如下:

AuditQ=β0+β1RiskT+∑βi×controli+∑βj×industryj+∑βk×yeark+ε

(3)

五、 实证结果与分析

(一) 描述性统计与变量的相关系数检验

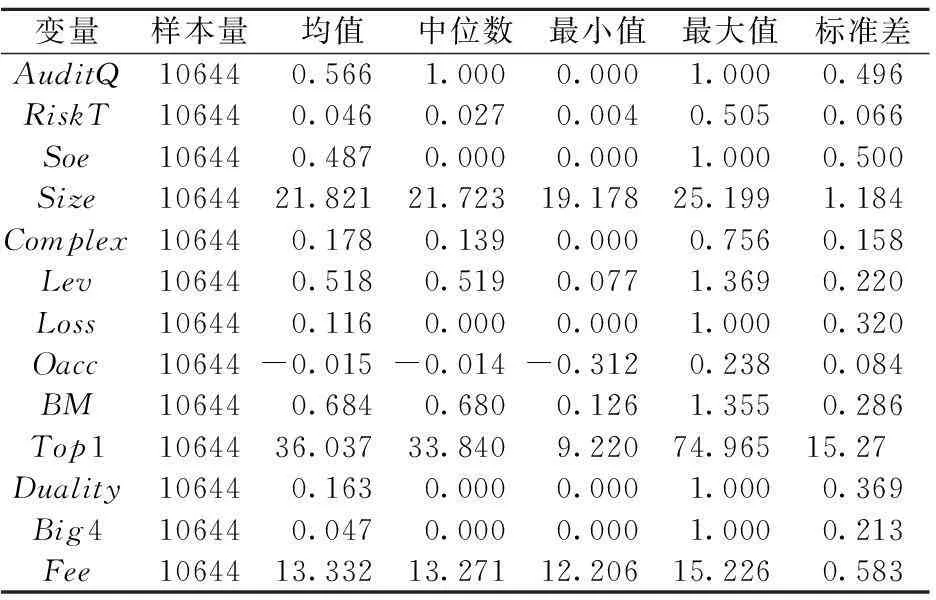

表4为全样本描述性统计结果,全样本下独立审计质量均值为0.566,可以看出,就全国而言,上市公司的审计质量处于中等水平。公司风险承受水平均值为0.046,相对较低,但是最大值0.505是最小值0.004的126倍,说明不同上市公司之间风险承受水平存在较大差异。

表5为变量的相关系数检验,RiskT与AuditQ显著负相关,初步表明公司风险水平越高,实质上的独立审计质量越低,但是该结论仅为单变量分析结果,没有控制其他因素的影响,因此最终的研究结论应以后文的多元回归分析为准。变量的相关系数均不超过0.5,VIF最高值为2.91,平均为1.46,这表明模型不存在严重的多重共线性问题。

表4 主要变量描述性统计

(二) 回归结果与分析

1. 单变量分析

本文按照年度、行业的风险承受中位数划分“高、低风险承受“样本组,表6列示了主要变量的组间均值、中位数差异,结果表明,除资产负债率(Lev)的组间中位数不存在显著差异之外,其他变量的组间均值和中位数差异均在1%或5%的水平上显著。其中,高、低风险承受组中,审计质量的均值分别为0.528、0.603,这表明风险承受水平越高,审计质量越低,即表6的单变量分析结果为假设1提供了初步支持。

表5 Pearson相关系数表

注:*、**、***分别表示10%、5%、1%的显著性水平,下同。

表6 单变量分析

注:分样本组均值差异的检验使用独立样本t检验(2-tailed),中位数差异的检验使用Wilcoxon秩和检验。

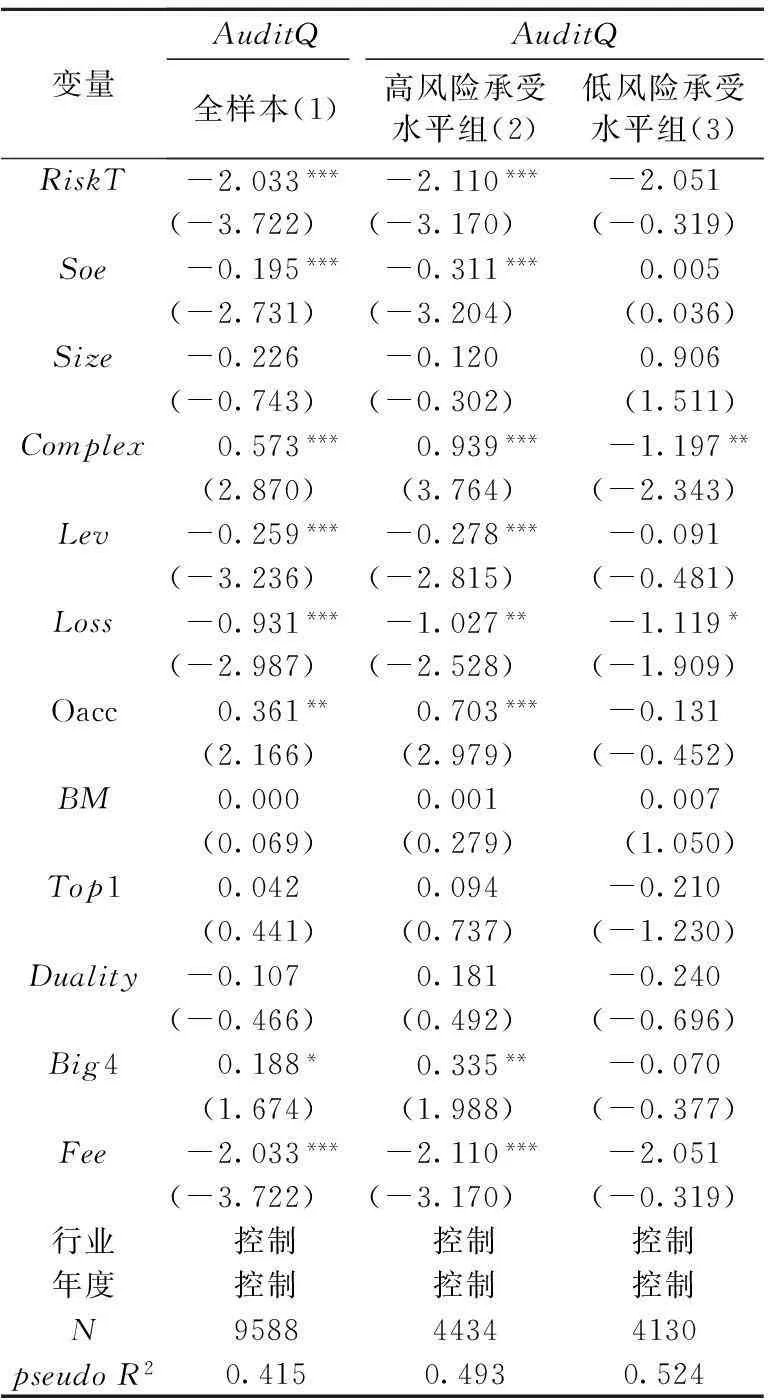

表7 公司风险承受水平与独立审计质量

注:括号内为t值,下同。

2. 多元回归分析

表7列示了公司风险承受水平与独立审计质量关系的检验结果。第(1)列的结果表明,全样本下公司风险承受水平在1%的水平上与独立审计质量显著负相关。同时,我们按照公司年度、行业风险承受水平的中位数划分为“高、低风险承受水平组”进一步检验。第(2)列的结果表明,高风险承受水平组的公司风险承受水平在1%的水平上与独立审计质量显著负相关,即公司风险承受水平越高,独立审计质量越低,实证结果支持本文假设1。

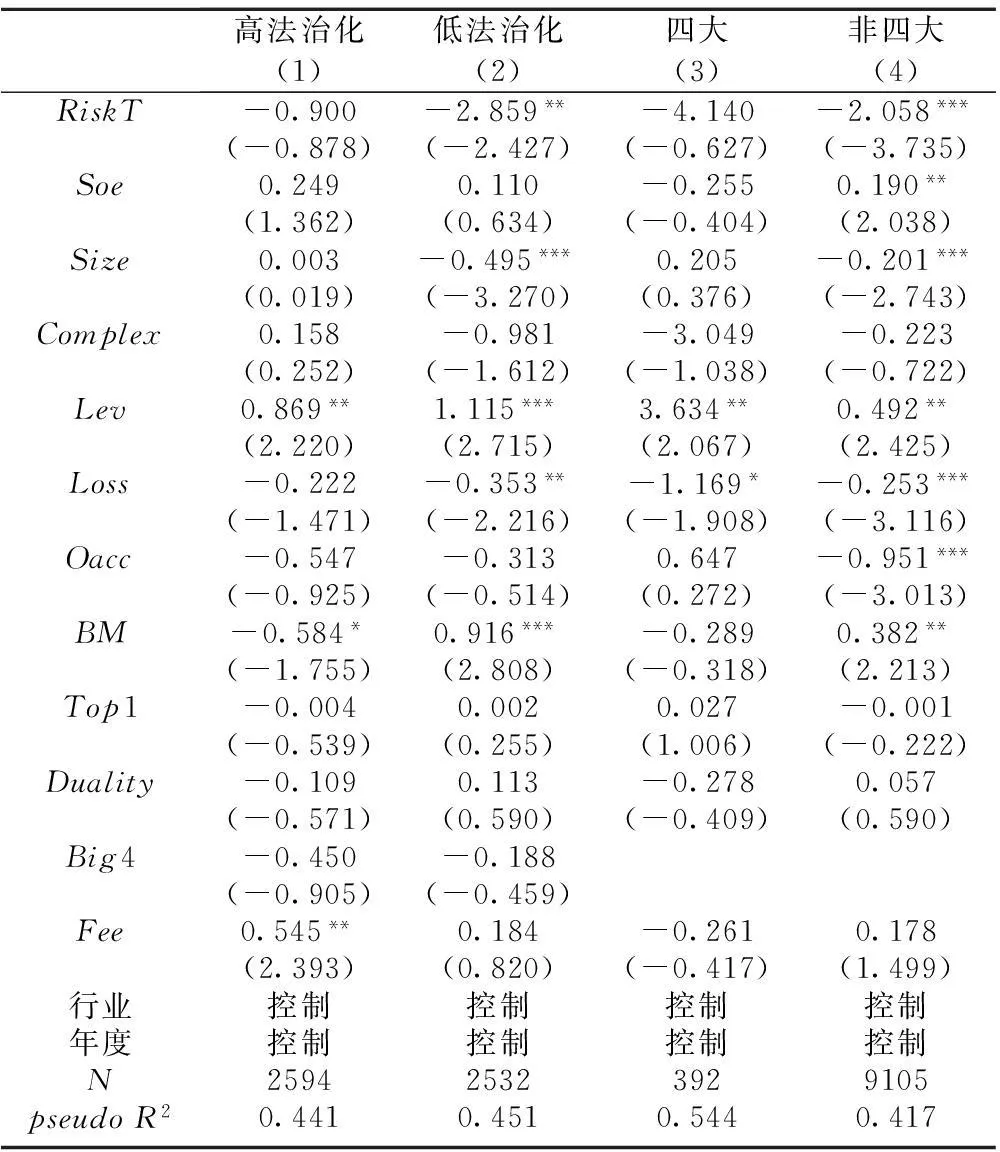

为检验法治环境和审计供给方差异对公司风险承受和独立审计质量关系的影响,我们以樊纲等编制的1997—2009年我国各地区的市场化指数体系中的“市场中介组织的发育和法律制度环境”指数衡量各地区法治水平,指数越小,该地区的法治化水平越低,并且按照法治水平指数*“市场中介组织的发育和法律制度环境”指数涵盖1997—2009年,而我们的样本期间包括2004—2013年,对于2010至2013年的指数,本文采用两年移动平均法计算获取。的上下四分位把全样本分为“高、低”法治水平样本。按照审计主体的规模,将样本划分为“四大、非四大”样本,具体检验结果见表8。

从表8法治水平的分组样本看,第(2)列的风险承受系数在5%水平上显著负相关,即低法治水平地区的公司风险承受与独立审计质量显著负相关,这表明薄弱的法治环境是影响高风险承受、低审计质量的重要因素,研究结论支持假设2。从事务所规模的分组样本看,第(4)列的风险承受系数在1%的水平上显著负相关,即非四大审计的公司风险承受与独立审计质量显著负相关,这表明我国高质量审计供给较为缺乏,而国际四大在遏制风险承受负向影响、提高审计质量方面的效果较好,研究结论支持假设3。

六、 进一步的检验:高风险承受、低审计质量纳什均衡的经济后果

“高风险-高回报”的投资理念已成为共识,风险承受是经济长期持续增长的一项根本动力,有利于公司价值的提升,然而,过度的风险承受将产生严重的经济后果。为了检验“高风险承受、低审计质量”样本中公司风险承受对公司价值的影响,我们将待检验的模型设定为:

TobinQi,t+1=α+β2RiskTi,t+∑βi×controli+∑βk×industryi+∑βk×yeark+ε

(4)

其中,我们分别以托宾Q值A、托宾Q值B衡量公司价值,其他变量的定义与模型(1)相同。为避免公司风险承受水平与公司价值之间可能存在的内生性问题,我们采用下一期企业的平均托宾Q值进行检验。

表9列示了“高风险承受、低审计质量”在负面信息是否公开的情况下对公司价值的不同影响。按照负面信息是否公开披露,我们将“公开披露样本组”定义为重述、违规下的“高风险承受、低审计质量”样本,“未公开披露组”定义为非重述、非违规下的“高风险承受、低审计质量”样本。表9回归结果显示,第(1)列、第(3)列(公开披露组)的风险承受系数不显著;第(2)列、第(4)列(未公开披露组)的风险承受系数在1%的水平上显著为正,上述结论在一定程度上表明“高风险,高收益”的结论应该在确保财务信息质量的前提下才会成立,过度风险承受会损害企业价值;对于未公开披露组的“高风险承受、低审计质量”提升公司价值的现象,可能与法治环境薄弱和资本市场信息披露不完善有关,使博弈双方在利益驱动下产生投机行为。

表8 法治环境和审计供给对公司风险承受与审计质量关系的影响

七、 稳健性检验

为了确保本文模型估计结果的有效性,我们还做了多项稳健性检验。

第一,内生性问题。(1)遗漏变量所导致的内生性问题。鉴于滞后变量为前定变量,本文选取RiskTt-1作为工具变量,利用工具变量进行IV Probit回归,并对外生性原假设(H0:ρ=0)进行沃尔德检验,结果显示,RiskT为外生变量(ρ为0.002、Wald test的P值为0.8968),不存在因遗漏变量导致的内生性问题,从而支持本文假设。(2)自选择问题。会计师事务所普遍倾向选择低风险的客户,这导致公司风险承受水平并不是随机的,可能存在自选择问题,对此,本文采用两种方法加以处理。第一,使用处理效应模型来纠正会计师事务所对公司风险选择所导致的样本自选择问题。基于最大似然估计(MLE)和两阶段估计法对连续型因变量和内生变量为哑变量的要求,本文采用修正Jones模型中的操控性应计利润的绝对值(|DAit|)来衡量审计质量,按照公司风险承受水平的年度、行业中位数划分高、低虚拟变量,并以RiskTt-1作为工具变量。本文分别使用最大似然估计和两阶段估计法来估计处理效应模型,回归结果见表10。第二,考虑到RiskTt-1作为工具变量的稳妥性问题,我们仍采用面板Logit回归,但是把两阶段估计法中第一阶段的“四大”、非“四大”逆米尔斯比率作为面板Logit回归中的控制变量,以尽量降低会计师事务所对公司风险承受水平的选择性影响,其结果仍然支持本文假设。表10中的第(1)栏—第(3)栏列示的是极大似然估计的结果,第(4)栏和第(5)栏列示的是两阶段估计结果。在两种估计结果中,第(2)栏、第(5)栏的athrho、Lambda系数均显著,表明确实存在自选择问题;第(1)栏、第(4)栏的RiskT的系数显著为正,表明控制内生性之后,与简单的OLS回归的结果相同,风险承受水平越高,审计质量越低。

表9 高风险承受、低审计质量纳什均衡中的风险承受与公司价值

第二,主要变量的其他衡量指标。本文采用近三年的年股票收益波动率衡量风险承受;采用分年度分行业修正的Jones模型中的操控性应计利润的绝对值(|DAit|)衡量审计质量。

以上检验结果均不存在实质性改变。这表明,本文的研究结论比较稳健。

表10 公司风险承受对独立审计质量的影响

注:由于保留三位小数,所以表中个别数据出现0.000。仅汇报第二阶段结果。

八、 结论及政策建议

本文以2004—2014年沪、深两市A股非金融上市公司为研究样本,研究发现,公司风险承受水平与独立审计质量显著负相关,即公司风险水平越高,独立审计质量越低。这种负向关系在低法治水平地区的公司、非“四大”审计的公司里更为显著。进一步检验发现,当“高风险承受、低审计质量”的信息未公开披露时,公司价值才会提升。以上研究结论说明,法治监管薄弱、高质量审计供给缺乏是导致公司风险承受与独立审计质量显著负相关的重要因素;证券市场上法律机制、声誉机制和违规信息披露机制的不完善性助长了利益驱动下博弈双方的投机行为。本文实证结果表明了国务院、财政部等部门近年来持续推进资本市场发展、提倡公司全面风险管理、提高独立审计质量为导向的资本市场改革、审计政策安排的必要性,该研究结果对于今后的相关审计政策制定具有重要的启示作用。

针对上市公司风险管理和事务所审计质量提升,我们的政策建议是:(1)加强审计环境建设,提高违规处罚成本,进一步完善违规信息披露机制,进一步完善政府管制与市场驱动的审计市场;(2)实施上市公司重大错报风险评估的审计流程披露制度*2014年5月,国际审计与鉴证准则理事会(IAASB)发布了一项建议书(征求意见稿),建议对涉及上市公司评估重大错报风险等审计整个流程进行披露。,以有利于恰当评估上市公司风险承受水平,合理安排审计程序,提升审计质量,更好地保护投资者正当权益,发挥独立审计的经济监督职能,维护资本市场平稳发展。

参考文献:

[1]Seetharaman A,Ferdinand A G,Lynn S G.Litigation risk and audit fees:evidence from UK firms cross-listed on US markets[J].Journal of Accounting and Economics,2002,33(1):91-115.

[2]Charles S L,Glover S M,Sharp N Y.The association between financial reporting risk and audit fees before and after the historic events surrounding SOX[J].Auditing:A Journal of Practice & Theory,2010,29(1):15-39.

[3]Bédard J C,Johnstone K M.Earnings manipulation risk,corporate governance risk,and auditors’ planning and pricing decisions[J].The Accounting Review,2004,79(2):277-304.

[4]Hogan C E, Wilkins M S.Evidence on the audit risk model:do auditors increase audit fees in the presence of internal control deficiencies?[J].Contemporary Accounting Research,2008,25(1):219-242.

[5]Mutchler J F,Williams D D.The relationship between audit technology,client risk profiles,and the going-concern opinion decision[J].Auditing:A Journal of Practice & Theory.1990,9(3):39-54.

[6]冯延超,梁莱歆.上市公司法律风险、审计收费及非标准审计意见[J].审计研究,2010(3):75-81.

[7]张天舒,黄俊.金融危机下审计收费风险溢价的研究[J].会计研究,2013(5):81-96.

[8]方军雄,洪剑峭,李若山.我国上市公司审计质量影响因素研究:发现和启示[J].审计研究,2004(6):35-43.

[9]王良成.政府管制,事务所规模与审计意见——基于我国SEO管制的实证研究[J].审计与经济研究,2012(3):32-39.

[10]赵国宇.异常审计收费趋势与审计合谋行为[J].山西财经大学学报,2010(4):100-105.

[11]DeFond M,Zhang J.A review of archival auditing research[J].Journal of Accounting and Economics,2014,58(2):275-326.

[12]Reynolds J K,Francis J R.Does size matter?The influence of large clients on office-level auditor reporting decisions[J].Journal of accounting and economics,2000,30(3):375-400.

[13]Lennox C.Do companies successfully engage in opinion-shopping?evidence from the UK[J].Journal of Accounting and Economics,2000,29(3):321-337.

[14]DeAngelo L E.Auditor size and audit quality [J].Journal of Accounting and Economics,1981,3(3):183-199.

[15]李峰,殷蓉.社会审计独立性的博弈分析[J].审计与经济研究,2009(1):46-49.

[16]赵国宇,制度安排缺陷,声誉机制缺陷与审计合谋[J].山西财经大学学报,2011(7):115-124.

[17]宋云玲,李志文,纪新伟.从业绩预告违规看中国证券监管的处罚效果[J].金融研究,2011(6):136-149.

[18]黎文靖.会计信息披露政府监管的经济后果——来自中国证券市场的经验证据[J].会计研究,2007(8):13-21.

[19]刘峰,赵景文,涂国前,等.审计师聘约权安排重要吗?——审计师声誉角度的检验[J].会计研究,2010(12):49-56.

[20]王杏芬.审计市场格局:低价竞争抑或品牌竞争[J].山西财经大学学报,2015(6):113-124.

[21]王咏梅,邓舒文.事务所合并可以提高审计质量吗?——基于中国审计市场的研究[J].管理世界,2010(12):180-181.

[22]Allen F,Qian J,Qian M.Law,finance,and economic growth in China[J].Journal of financial economics,2005,77(1):57-116.

[23]肖作平.公司治理影响审计质量吗?[J].管理世界,2006(7):22-33.

[24]Armstrong C,Larcker F, Ormazabal G, et al. The Relation between equity incentives and misreporting:the role of risk-taking incentives[J].Journal of Financial Economics,2013,109(2):327-350.

[25]John K,Litov L, Yeung B.Corporate Governance and Risk Taking[J].The Journal of Finance,2008,63(4):1679-1728.

[责任编辑:刘茜]

Empirical Research on the Relationship between Corporate Risk-taking and Audit Quality:A Game Model with Incomplete Information

WANG Yonghai, SHI Qingmei

(School of Economics and Management, Wuhan University, Wuhan 430072, China)

Abstract:Based on the incomplete information game,the paper examines the relationship of corporate risk-taking and audit quality using a large sample of China listed companies for the period 2004—2014.We find that corporate risk-taking is significantly negative correlated with the audit quality;we also find that the negative association is more obvious in companies which are in a lower level of rule of law areas and are audited by big four.Further results show that only when the information of high corporate risk-taking and low audit quality is not disclosed can the corporate values improve.

Key Words:corporate risk-taking; independent audit quality; incomplete information game; audit fee; audit opinion; audit independence; audit conspiracy; audit risk

[收稿日期]2015-09-11

[基金项目]教育部哲学社会科学研究重大课题攻关项目(10JZD0019)

[作者简介]王永海(1965— ),男,湖北随州人,武汉大学经济与管理学院教授,博士生导师,从事国家审计、财务会计信息质量研究;石青梅(1980— ),女,河南开封人,武汉大学经济与管理学院博士研究生,从事审计、内部控制研究。

[中图分类号]F239.43

[文献标识码]A

[文章编号]1004-4833(2016)03-0010-11