其他综合收益、管理防御与分析师预测

2016-06-17张云,赵艳,2

张 云,赵 艳,2

(1. 天津财经大学 商学院,天津 300222;2. 山东理工大学 商学院,山东 淄博 255012)

财务与会计研究

其他综合收益、管理防御与分析师预测

张云1,赵艳1,2

(1. 天津财经大学 商学院,天津300222;2. 山东理工大学 商学院,山东 淄博255012)

[摘 要]以2009—2013年A股非金融上市公司为研究对象,基于管理防御视角,研究了其他综合收益(OCI)对分析师预测的有用性。研究发现,分析师盈余预测时更充分反映了正值其他综合收益,对负值其他综合收益反映不足;其他综合收益为负值时,分析师会向下修正预测值,且会造成预测误差;而其他综合收益为正值时,却没有向上修正预测值,也没有导致预测误差。进一步研究发现,相对于管理防御程度高的情况,仅在管理防御程度低时,其他综合收益才对分析师预测有用。

[关键词]其他综合收益;OCI;分析师盈余预测;分析师预测修正;预测误差;管理防御;决策有用性

一、 引言

会计盈余信息有用性研究是会计领域资本市场实证研究的重要课题之一。早期实证研究下的会计盈余遵循的是“收入费用观”,即收益计量采用的是一定时期收入和费用配比的方法。而综合收益概念(comprehensive income,简称CI)*美国会计准则委员会(FASB)1980年在第3号财务会计概念框架中最早提出综合收益概念。的提出,意味着收益的确定已由“收入费用观”转变为“资产负债观”,“资产负债观”认为收益是某一期间内净资产的变动额。从财务业绩报告改革的国际动态来看,综合收益表取代利润表已然成为业绩报告改革的必然趋势。因此,综合收益及其他综合收益(other comprehensive income,简称OCI)信息的有用性研究拓展了会计盈余信息有用性研究。

我国资本市场起步较晚,金融工具及衍生金融工具的发展也落后于西方发达国家,直到2009年《企业会计准则解释第3号》才正式要求上市公司在利润表中披露“其他综合收益”和“综合收益”信息,也因此引发了对其他综合收益能否为资本市场尤其是新兴资本市场提供增量信息并有助于投资者决策的广泛讨论。已有研究主要通过价格模型和回报模型检验其他综合收益的价值相关性,以此确定其他综合收益信息对投资者决策的直接影响,而较少考虑分析师在其他综合收益信息传递给投资者过程中的信息中介作用。相对于非专业的投资者,证券分析师有着信息处理的优势(如专业知识、经验和对私有信息的挖掘能力),可对披露的财务信息进行加工之后再传递给投资者。那么,当财务报告披露的其他综合收益信息传递到资本市场时,其他综合收益是否对分析师预测有用,是一个有待实证检验的问题。同时,随着公司治理实践的发展,由于管理者维护自身职位而衍生的管理防御(Managerial Entrenchment)问题日益受到关注。管理者在企业内外部控制机制下,选择有利于固守职位并追求自身效用最大化的行为[1],这一行为直接影响了管理者激励与约束,并对企业财务决策和会计信息供给产生影响,进而影响投资者决策。其他综合收益确认的是企业未实现的利得和损失,未实现利得和损失(即正值和负值的其他综合收益)的确认会影响企业未来的业绩,在一定程度上代表了企业潜在的经济形势。管理者对其他综合收益项目的确认时间和计量金额有选择权,可将其作为管理防御的一种手段,那么,管理防御行为是否会影响其他综合收益对分析师预测的有用性以及分析师是否能够识别企业管理防御程度,正确判断其他综合收益的决策有用性?

基于上述问题,本文将检验其他综合收益信息的披露对分析师预测的影响,以及企业管理防御行为是否会影响其他综合收益对分析师预测的有用性。本文可能的贡献在于:第一,将视域扩展到分析师的角度来检验其他综合收益信息的决策有用性,丰富了其他综合收益有用性研究。第二,目前已有不少文献检验了管理防御对财务政策选择和企业业绩的影响,却没有进一步探讨管理防御对财务政策选择或企业业绩影响之后,继而对业绩信息决策有用性产生的影响。因此,探讨管理防御行为对其他综合收益和分析师预测关系的影响,有助于分析师和投资者正确判断其他综合收益的决策有用性,并为评价分析师在资本市场信息沟通中的有效性提供了新证据。第三,本文结论对准则制定者关于利润表向综合收益表的改革有一定的指导意义。

二、 文献综述

(一) 其他综合收益与分析师预测研究

现有文献主要对其他综合收益的价值相关性问题进行了探讨。Ohlson认为包含在其他综合收益中的项目是暂时性的,因此不会有价值相关性[2]。一些经验证据都表明了其他综合收益在净利润之外很少为解释股票报酬率提供有用的信息,或并未在净利润的基础上有效提高会计盈余的信息含量[3-5]。相反地,也有学者认为其他综合收益项目确认的是企业未实现的利得和损失,未确认的项目尽管没有包括在净利润中却有可能和核心的经济活动有关,因此与企业的业绩有关[6],其他综合收益在净利润的基础上具有增量价值相关性[7-10],以及其他综合收益项目在利润表中披露比直接计入股东权益变动表具有更高的价值相关性[6,11]。除了直接验证其他综合收益价值相关性的研究之外,也有学者探讨了有经验的财务信息使用者如分析师,是否可以通过综合收益发现盈余管理,如Hirst和Hopkins的研究表明分析师对盈余管理的判断会受到综合的计算和披露的影响[12]。

相对而言,探讨其他综合收益对分析师预测影响的研究则要少得多。在资本市场文献中,分析师的预测被认为是市场预期的一个代理变量。分析师被认为大量使用利润相关的信息,并专注于核心盈利为基础来预测未来的收益,同时对于包含在GAAP盈余中的一次性项目有选择地进入他们的估值模型,展示了分析师在处理盈余信息方面的专长[13]。2015年5月特许金融分析师协会(CFA)发布关于其他综合收益定位的研究报告《分析银行业绩:其他综合收益的定位》,认为其他综合收益信息是业绩报告中不可分割的一部分,其他综合收益具有有效经济信息,其他综合收益损失比损益表中的损失更为常见,分析师应当提醒投资者更多注意其他综合收益各项目的表现。

(二) 管理防御与公司业绩研究

根据利益冲突理论,管理者作为股东的代理,为了追求自身的利益,有动机采取非委托人价值最大化的行为。Morck等最早提出了管理防御假说,检验了管理者持股与公司业绩的关系,研究发现:随着管理者持股比例的增加,管理者在公司地位得以稳固,促使他们追求私人利益而非公司价值的最大化,从而导致公司业绩呈现先升后降的趋势[1]。Walsh和Seward提出了管理防御的两种情况,即以组织结构为基础的公司内部控制机制下的内部管理防御和以市场为基础的外部控制机制下的外部管理防御[14]。管理防御一直被认为是代理问题代价最高的表现之一,已有研究结果表明,进行防御的管理者更有可能选择非股东利益最大化的投资、资本结构政策和股利政策等财务政策[15-17],管理者固守职位进行的防御会导致投资者财富的征用以及公司资源的不当配置[18]。

综上所述,价值相关性研究大多采用价格模型和收益模型来检验其他综合收益是否具有价值相关性,而很少从分析师的角度来检验其他综合收益的决策有用性。既有研究大多用管理防御理论来解释企业的财务政策选择问题,进而对企业业绩产生的影响,而鲜有进一步探讨管理防御行为对企业业绩影响之后,继而对业绩信息的决策有用性产生的影响,尤其是基于中国这种新兴资本市场背景的研究更加缺乏。在这样的背景下,研究其他综合收益信息对分析师预测的有用性,并从中国特殊的内部控制机制下形成的管理防御行为的视角展开研究,使本研究在具有理论价值的同时更凸显出其现实意义。

三、 理论分析与研究假设

(一) 其他综合收益与分析师预测

信息的报告对于理性投资者的决策是有用的,这一理论称为决策有用论。决策有用论有两种观点,一种是信息观(information approach),另一种是计量观(measurement approach)。随着公允价值在财务报表中的运用大幅增加,决策有用性正朝着计量观的方向发展,计量观认为将现行资产负债价值的计量纳入财务报告可以帮助投资者做出更好的预测。特定资产或负债因公允价值变动产生的未实现损益则是其他综合收益产生的“催化剂”,依据计量观观点,确认和披露其他综合收益可以提高财务报告的决策有用性。其他综合收益核算的是企业未实现的损益,未实现损益实现时会转入利润,分析师在进行预测时需要考虑这些未实现项目的最终实现以及对未来盈余的影响。另外,其他综合收益的披露增加了公有信息的供给,使得分析师能够相对较少依赖于主观解读和其他私有信息形成自己的盈利预期,从而增加其预测的一致程度。因此,可推断其他综合收益对分析师盈余预测是有用的。

业绩报告的改革只涉及其他综合收益的披露,而没能解决未实现损益的确认和计量问题。管理者对其他综合收益项目的确认时间和计量都有很大的自主决定权,当企业财务状况良好,他们不需要确认未实现的利得来提高收益,而将其保留以扩大未来盈余平滑的空间;当企业财务陷入困境,管理者通常会推迟对未确认损失的确认,同时确认未实现利得,以增加当期的收益,来避免未实现损失对净利润的负面影响。换言之,未实现利得(损失)代表了表现得比预期好(差)的企业在未来潜在的经济形势。此外,分析师通常被认为对积极的信息或好消息会过度反应,未实现利得的确认会增加未来的盈余(好消息),加之管理者推迟未实现损失的行为,二者共同的影响会导致未实现利得比未实现损失对未来盈余具有更高的预测能力,因此,可推测分析师在进行盈余预测时会更多地使用正值的其他综合收益,而对负值的其他综合收益反映不力。由此,我们提出本文的研究假设1。

H1:其他综合收益对分析师盈余预测是有用的,且分析师在进行盈余预测时会更多地使用正值的其他综合收益,而对负值的其他综合收益反映不力。

已有研究表明,分析师预测报告的有用性源于两个途径:公开信息再加工和对企业内幕消息挖掘,且在盈余公告前后信息挖掘的作用占据主导。在我国资本市场的发展中,内幕交易始终困扰着有关各方,这种特殊的制度背景决定了即使分析师的信息解读能力足够强,通过各种方式从上市公司获取私有信息仍是其构筑核心竞争力的关键[19]。分析师需要依靠其专业优势以及获取的公共和私有信息,对管理者是否已根据潜在的经济业绩来选择其他综合收益项目的确认时间和计量金额做出判断,并依此来更新他们的预测。在当年财务报告披露之后,分析师会根据披露的未确认项目的影响,来修正在财务报告披露之前对下一年盈余预测时反映不足的未实现损失项目造成的误差,因此,在对下一年盈余预测进行修正的时候会更多地考虑负值的其他综合收益。

此外,研究发现分析师并不能把相关会计信息全部包含在他们的盈余预测中,由于受到对企业私有信息挖掘的深度和信息加工有效性的限制,以及分析师个人心理偏差对预测的系统性影响,分析师在盈余预测时不可能完全理解其他综合收益与未来盈余的关系,也就不可能对未来盈余做出无偏的预测,即其他综合收益会造成分析师预测误差,且其他综合收益金额越大,未来盈余的波动性就越大,分析师判断未实现项目对未来盈余的影响就越困难,造成的分析师误差就越大。同时,分析师在进行盈余预测时更充分地反映正值的其他综合收益信息,而对负值的其他综合收益信息反映不力的结果,则会导致较之正值的其他综合收益,负值的其他综合收益造成分析师预测误差的可能性更大,即正、负值的其他综合收益信息对分析师预测误差存在着不对称性的影响。由此,我们提出本文的研究假设2和假设3。

H2:分析师进行盈余预测修正时会使用其他综合收益,且对正负值的其他综合收益的使用具有不对称性,即相对正值的其他综合收益,分析师进行预测修正时会更多地考虑负值其他综合收益。

H3:其他综合收益金额越大,分析师预测误差就越大,并且其他综合收益正负值对分析师预测误差的影响是不对称的,即相对正值的其他综合收益,负值的其他综合收益造成分析师误差的可能性更大。

(二) 其他综合收益、管理防御与分析师预测

管理者是业绩信息的提供者,业绩指标则是管理者受托责任的衡量尺度。一方面,受托责任观确定了财务报告的受托管理责任角色,因为会计业绩指标反映了管理者经营公司的绩效,所以也间接衡量了管理者的努力程度。另一方面,基于利益冲突理论,管理者与所有者之间的利益冲突会诱发管理防御行为。管理防御理论表明,企业管理者存在追求职位稳固和高额薪酬以实现自身效用最大化的动机。而管理者固守职位获得收益的前提是要达到所有者对受托责任的监督考核,因此,作为企业业绩信息的提供者,管理者很可能出于管理防御的动机选择可以达到业绩指标的会计政策和处理方法。基于会计准则没有明确规定其他综合收益项目的确认条件,其计量金额也存在一定模糊性的背景,以及内部控制机制(管理者监督与激励)不完善的情况下,如果企业的管理防御程度较高,管理者选择其他综合收益项目作为防御策略组成部分的可能性就会比较高,此时,其他综合收益信息质量就比较低。

分析师通常被认为是理性的,分析师出具的分析报告必须满足投资者的需求,否则无法引起投资者关注和使用,这就需要分析师能对公共信息和私有信息进行有效解读,包括对企业内部控制机制下的管理防御程度做出正确判断。所以,当企业管理防御程度较高,分析师也应该能“看透”收益中所包含的有关未来现金流的信息,而不受低质量其他综合收益信息的影响,因此,他们在进行盈余预测和预测修正时就会放弃使用其他综合收益信息,其他综合收益也就不会导致分析师预测误差。反之,如果管理防御程度较低,管理者不需要使用其他综合收益项目进行防御,那么分析师在进行盈余预测和预测修正时就不能忽略未实现项目对未来盈余的影响,其他综合收益可以帮助他们为投资者提供更有用的业绩信息。同时由于乐观主义的经济动机和行为认知偏差的影响,分析师不可能完全理解其他综合收益与未来盈余的关系,从而会导致分析师预测误差。由此,不考虑外部控制机制的前提下,我们提出本文的研究假设4。

H4a:只有在管理防御程度低的情况下,分析师进行盈余预测才会使用其他综合收益信息;而在管理防御程度高的情况下,分析师盈余预测与其他综合收益无关。

H4b:只有在管理防御程度低的情况下,分析师进行预测修正才会使用其他综合收益信息;而在管理防御程度高的情况下,分析师预测修正与其他综合收益无关。

H4c:只有在管理防御程度低的情况下,其他综合收益才会造成分析师预测误差;而在管理防御程度高的情况下,分析师预测误差与其他综合收益无关。

四、 研究设计

(一) 样本选择

本研究以2009—2013年*样本期间选择原因是2009年《企业会计准则解释第3号》首次要求上市公司在利润表中披露其他综合收益和综合收益,截止时间2013年则是度量分析师预测修正的需要。发行A股的上市公司为初始样本,样本公司的选择标准为存在其他综合收益和分析师盈余预测值,并剔除金融行业、ST类公司,所有者权益为负值的公司。为了度量分析师预测修正,本文定义了两个期间(period1和period2),period1界定为从年度资产负债表日起到年度财务报告披露日前1天止;period2界定为从年度财务报告披露日后1天起到当年7月31日止,分析师预测修正需要在这两个期间都有分析师盈余预测数据。经过上述选择标准删除缺失值后,本文共得到1566个其他综合收益与分析师盈余预测/预测误差的公司-年度观测值,1242个其他综合收益与分析师预测修正公司-年度观测值。为消除极端值的影响,本文将模型中主要的连续变量进行了极端值Winsorize(1%和99%水平)处理。分析师预测数据和管理防御变量涉及数据来自国泰安数据库,其他数据来自锐思数据库。

(二) 变量定义

1. 被解释变量

分析师盈余预测值(AF):取值为period 2的分析师盈余预测值的均值,如果在此期间分析师发布多次预测,使用分析师的第一次预测值。

分析师预测修正(FREV):定义为t年财务报告披露之后,分析师对t+1年的一致盈余预测的变化值,并用期初股价加以标准化。财务报告披露前的分析师的一致盈余预测值(AF0)为period 1的分析师盈余预测值的均值,如果分析师在此期间发布了多次预测,取最后一次预测值。

分析师预测误差(ERROR):分析师预测误差用分析师一致盈余预测与实际盈余之差来衡量,并用期初股价加以标准化。

图1 被解释变量界定的时间轴

2. 解释变量

其他综合收益(OCI):采用利润表中披露的OCI数据,用期初权益市场价值予以标准化。并定义哑变量DP。当OCI为正值时,DP=1;否则,DP=0。

每股收益(EPS):企业实际每股收益。

管理防御(ME):由于我国正处于经济转型期,公司中总经理的权力并不等同于国外企业CEO的权力,重要事项的决策权主要由公司的董事长行使,因此本文将管理防御的主体界定为公司的董事长。依据管理防御理论,管理防御行为主要受内外部控制机制的影响。在没有外部威胁的情况下,管理防御程度主要受企业内部激励和内部约束机制的影响。同时,高阶管理理论认为,高层管理者人口统计学特征能有效地解释企业管理结果,因此,高层管理者特征也是管理防御程度的一个重要解释变量。由此,在不考虑外部控制机制的情况下,本文主要从管理者特征、管理者激励和管理者监督三方面选取了6个特征指标来衡量管理防御程度,具体定义见表1。在选取上述6个指标的基础上,本文采用主成分分析法计算管理防御综合得分,综合得分越高,表明管理防御程度越高。

表1 管理防御指标构建

表2 控制变量

3. 控制变量

由于分析师预测会受到特定的企业因素的影响,因此本文在借鉴已有文献的基础上,选取企业规模、盈利能力、财务杠杆、所有权性质、企业成长能力和亏损企业6个变量作为控制变量。此外,本文还加入了行业和年度变量以控制宏观因素的影响。控制变量具体定义见表2。

(三) 回归模型

1. 其他综合收益与分析师盈余预测

AFi,t+1=β0+β1Epsi,t+β2OCIi,t+β3Size+β4Roai,t+β5Levi,t+β6Statei,t+∑Year+∑Industry+ξ

(1a)

为检验管理防御程度不同的情况下,其他综合收益对分析师盈余预测的有用性是否存在差异,本文按照管理防御指标的中位数分成两组对模型(1a)进行多元回归,定义管理防御指标大于等于中位数的为管理防御程度高组(ME-high),管理防御指标小于中位数的为管理防御程度低组(ME-low)。

本文在模型(1a)的基础上加入哑变量DP,以检验分析师盈余预测时对正负值OCI反映程度的差异,构建模型如下:

AFi,t+1=β0+β1Epsi,t+β2OCIi,t+β3DPi,t+β4OCIi,t×DPi,t+β5Sizei,t+β6Roai,t+β7Levi,t+β8Statei,t+∑Year+∑Industry+ζ

(1b)

2. 其他综合收益与分析师盈余预测修正、分析师预测误差

FREVi,t+1=γ0+γ1UEi,t+γ2OCIi,t+γ3Sizei,t+γ4Roai,t+γ5Levi,t+γ6Statei,t+γ7BM+γ8Loss+∑Industry+ψ

(2)

ERRORi,t+1=γ0+γ1OCIi,t+γ2Sizei,t+γ3Roai,t+γ4Levi,t+γ5Statei,t+γ6BM+γ7Loss+∑Year+∑Industry+ψ

(3)

因为分析师预测修正时会将他们之前的预测误差包含在里面,所以模型(2)添加了当期的预测误差作为一个控制变量。当期预测误差(UE)等于实际盈余减去分析师对t年盈余的预测值,并用年初股价予以标准化。

为检验正负值的OCI是否对分析师预测修正和预测误差存在不对称的影响,以及管理防御程度不同的情况下,OCI对分析师预测修正和预测误差的影响是否存在差异,本文对模型(2)和模型(3)分别按照OCI正负值和管理防御程度高低分成两组进行分组检验。

五、 实证结果

(一) 描述性统计

表3列示了主要变量的描述性统计,可以看出OCI的均值和中位数都为负数,说明大多数上市公司存在未实现的损失。分析师盈余预测修正(FREV)均值和中位数均为负数,说明在样本年度期间,分析师平均地向下修正了盈余预测值,这与Richardson 等(2004)的研究结果一致[20],即分析师最初预测一般是乐观的,在接近财务年度末时会向下修正其预测值。分析师误差(ERROR)均值和中位数均为正数,说明分析师在进行盈余预测时存在着乐观性倾向。从各变量间的Pearson+Spearman相关系数矩阵来看,解释变量(OCI)与被解释变量(AF、FREV和ERROR)之间存在相关关系。各变量的相关系数绝对值都小于0.5,说明所选变量多重共线性较低*限于篇幅,Pearson+Spearman相关系数表未列示,如有需要可向作者索取。。

表3 主要变量的描述性统计结果

注:NIt+1、NIt、OCIt、MV单位为百万元。

(二) 回归结果

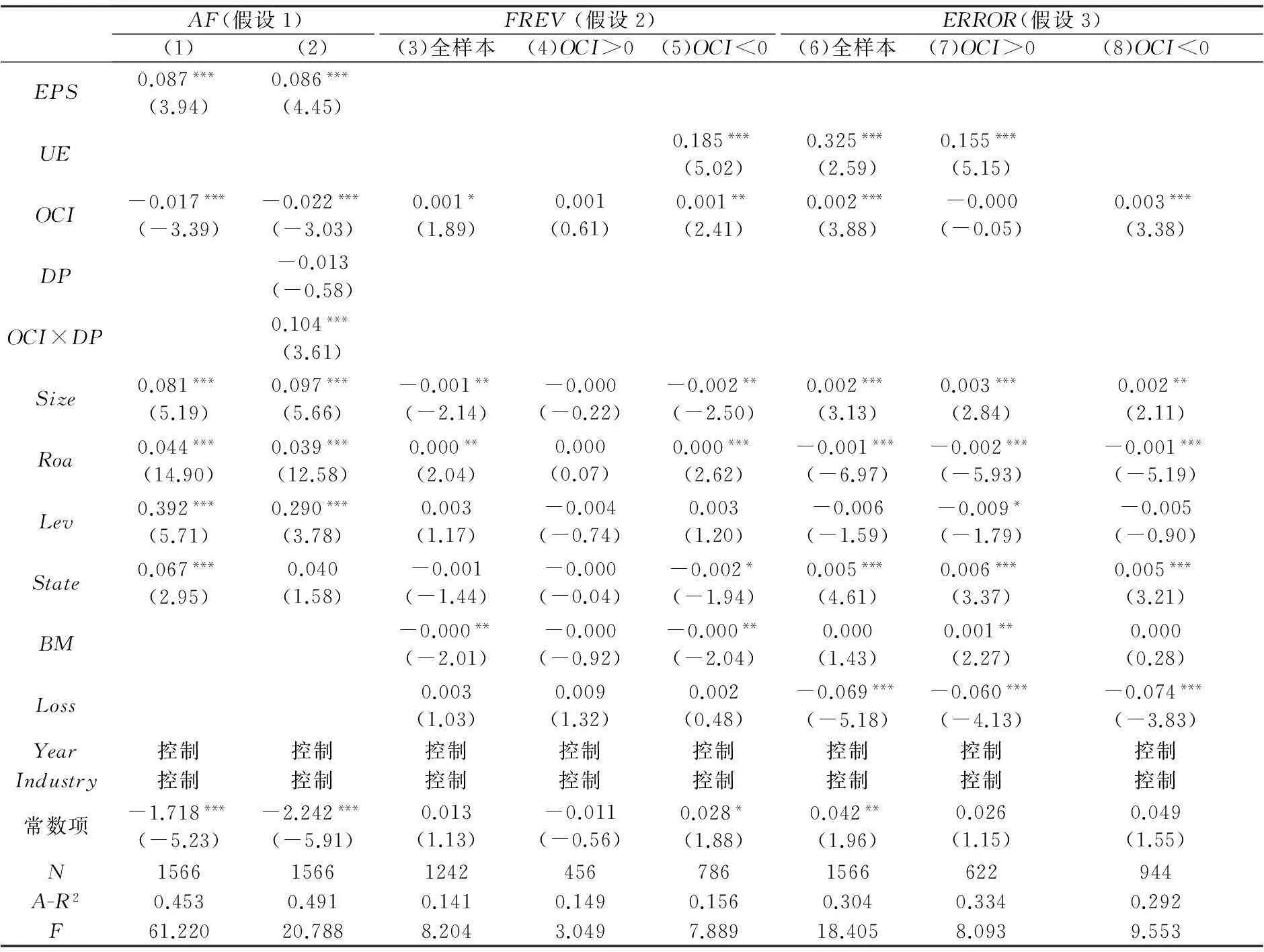

表4第(1)列和第(2)列为其他综合收益与分析师盈余预测的全样本检验,检验结果显示当期的每股收益(EPS)与分析师每股收益预测值(AF)在1%水平显著相关,OCI与分析师盈余预测(AF)在1%水平显著相关,说明分析师在进行盈余预测时会同时使用净利润和OCI信息。交乘项OCI×DP显著为正,每单位正值的OCI对分析师盈余预测值影响(0.082)*当OCI为正值时,OCI每增加一单位会引起分析师盈余预测值增加0.082(-0.022+0.104)。要大于每单位负值OCI对分析师盈余预测值的影响(0.022),表明分析师在进行盈余预测时充分考虑了正值OCI的影响,而对负值的OCI反映不足,检验结果验证了假设1。

表4 OCI与分析师盈余预测/分析师预测修正/预测误差

注:括号内为t值,***、**、* 分别表示在1%、5%、10%的水平上显著。

表4第(3)列检验结果显示当期的分析师预测误差(UE)与分析师预测修正(FREV)在5%水平显著正相关,说明分析师会以当期的预测误差为基础来修正下一年的盈余预测值,即当t年报告盈余比分析师预测值好(坏),分析师会向上(下)修正对t+1年的盈余预测值。表中第(4)列、第(5)列和第(7)列、第(8)列部分是按照OCI为正值和负值的分组检验,从检验结果可以看到,当OCI>0时,OCI与分析师预测修正(FREV)及预测误差(ERROR)都不相关。当OCI<0时,OCI与分析师预测修正(FREV)在5%水平显著相关。检验结果表明当t年OCI为负值时,分析师会向下修正t+1年的盈余预测值;但是当OCI为正值时,分析师却没有对应地向上修正t+1年的盈余预测值,即分析师对正负值OCI的使用存在着不对称性,假设2得到了验证。OCI<0时,OCI与预测误差(ERROR)显著正相关,说明随着未确认损失的增加,分析师预测越乐观。因为分析师在对未来盈余进行预测时会更充分地考虑未实现的收益信息,但对未实现损失信息反映不足(已得到验证),因此相对于未实现的收益,未实现损失更可能导致分析师预测误差,检验结果表明正、负值的OCI对分析师预测误差存在着不对称影响,验证了假设3。

表5报告了按照管理防御程度高(ME-high)和管理防御程度低(ME-low)分成两组的情况下OCI对分析师预测的影响结果。检验结果显示,在管理防御程度低的组,分析师盈余预测值(AF)与OCI在5%水平显著相关,分析师预测修正(FREV)与OCI在10%水平显著相关,预测误差(ERROR)与OCI在1%水平显著相关;而在管理防御程度高的组,OCI的系数都不显著。此外,无论管理防御程度高和低,分析师对下一期盈余预测的修正(RREV)与当期的预测误差(UE)都在1%水平显著相关。检验结果首先说明了相对于OCI,分析师在对未来盈余预测进行修正时更关注的是当期的预测误差;其次只有在管理防御程度低的情况下,OCI对分析师盈余预测是有用的,分析师才会使用OCI进行预测修正,且OCI会造成预测误差。而当管理防御程度高时,分析师盈余预测和预测修正时不会使用OCI,OCI也不会导致预测误差,假设4全部得到验证。

表5 OCI、管理防御与分析师预测

注:括号内为t值,***、**、* 分别表示在1%、5%、10%的水平上显著。

从表5检验结果来看,在考虑了管理防御因素之后,控制变量企业规模、盈利能力、财务杠杆、所有权性质和企业成长能力都不同程度的影响了分析师预测;而亏损企业变量与分析师预测不相关,在没有考虑管理防御因素之前(对比表4检验结果),没有发现分析师对亏损企业的乐观倾向,反而表现出悲观倾向(亏损企业变量与分析师预测误差显著负相关)*与Das(1988)的研究结果不一致,Das(1988)研究发现相对于盈利企业,分析师对亏损企业更倾向存在乐观偏差,预测准确度也越低。,这可能是由于在我国资本市场环境下,分析师对亏损企业的态度还是比较谨慎和保守的。

(三) 稳健性检验

1. 被解释变量替换

本文将分析师盈余预测(AF和AF0)取值由分析师盈余预测值的均值替换为分析师盈余预测值的中位数,重新计算分析师预测修正值(FREV)和预测误差(ERROR)。对OCI、管理防御与分析师预测的关系按照替换后的被解释变量重新进行检验,检验结果与前文基本一致。

2. 管理防御衡量指标替换

对于管理防御(ME)变量重新定义,本文采用连续积分变量法,即ME=ME1+ME2+ME3+ ME4+ ME5+ME6。当ME≥5时为管理防御高组,否则为管理防御低组,主要解释变量的回归结果与前文一致*限于篇幅,稳健性检验结果未列示,如有需要可向作者索取。。

六、 研究结论

本文以2009—2013年A股非金融行业上市公司为研究对象,检验了分析师是否把其他综合收益信息反映在他们的盈余预测以及预测修正和预测误差中,研究发现分析师在盈余预测时能够对正值的其他综合收益进行充分地考虑,因此其他综合收益为正值时与预测误差无关,因而也无需进行预测修正;而当其他综合收益为负值时,分析师进行盈余预测对负值的其他综合收益反映不足,从而造成预测误差,因此分析师会根据披露的负值其他综合收益进行向下的预测修正。进一步从管理防御的视角,本文按照管理防御程度高和低两组分别检验了其他综合收益对分析师预测的影响,研究发现,只有在管理防御程度低的情况下,分析师进行盈余预测和预测修正时才会使用其他综合收益,其他综合收益才会造成预测误差;而在管理防御程度高的情况下,其他综合收益与分析师预测无关。本文的研究结论对其他综合收益决策有用性文献做了有益补充,从研究结果可以看出专业的资本市场信息处理人士——分析师能有效的鉴别管理防御程度对其他综合收益决策有用性的影响,起到了资本市场信息沟通的重要作用,为我国综合收益报告的发展和建立公正透明的投资环境提供了重要的经验证据,对准则制定者关于利润表向综合收益表的改革具有一定的指导意义。

参考文献:

[1]Morck R,Shleifer A,Vishny R W.Management ownership and market valuation:an empirical analysis [J].Journal of Financial Economics,1988(20):293-315.

[2]Ohlson J.On transitory earnings [J].Review of Accounting studies,1999(4):145-162.

[3]Dhaliwal D,Subramanyam K R,Trezevant R.Is comprehensive income superior to net income as a measure of firm performance?[J].Journal of Accounting and Economics,1999,26(1):43-67.

[4]Cahan S F,Courtenay S M,Grone Woller P L, et al.Value relevance of mandated comprehensive income disclosures [J].Journal of Business Finance and Accounting,2000,27(9/10):1273-1301.

[5]吴祖光,万迪昉,罗进辉.综合收益提高了会计盈余的信息含量吗?——来自A股上市公司的经验证据[J].中南财经政法大学学报,2012(4):79-86.

[6]Maines L A,McDaniel L S.Effects of comprehensive-income characteristics on nonprofessional investors’ judgments:the role of financial statement presentation format [J].The Accounting Review,2000,75(2):177-204.

[7]Chambers D,Linsmeier T J,Shakespeare C, et al.An evaluation of SFAS No.130 comprehensive income disclosures [J].Review of Accounting Studies,2007,12(4):557-593.

[8]Kanagaretnam K,Mathieu R,Shehata M.Usefulness of Comprehensive Income Reporting in Canada [J].Journal of Accounting and Public Policy,2009,28(4):349-365.

[9]王鑫.综合收益的价值相关性研究———基于新准则实施的经验证据[J].会计研究,2013(10):20-27.

[10]张云,赵艳.其他综合收益与非经常性损益价值相关性的比较研究[J].广东财经大学学报,2015(3):74-85.

[11]徐经长,曾雪云.综合收益呈报方式与公允价值信息含量———基于可供出售金融资产的研究[J].会计研究,2013(01):20-27.

[12]Hirst D E,Hopkins P E.Comprehensive income reporting and analysts’ valuation judgments [J].Journal of Accounting Research,1998(36):47-75.

[13]Gu Z,Chen T.Analysts’ treatment of nonrecurring items in street earnings[J].Journal of Accounting and Economics,2004(38):129-170.

[14]Walsh J P,Seward J K.On the efficiency of internal and external corporate control mechanisms [J].Academy of Management Review,1990(15):421-458.

[15]Hu A,Kumar P.Managerial entrenchment and payout policy [J].Journal of Financial and Quantitative Analysis,2004(39):759-790.

[16]Kang S K,Kumar P,Lee H.Agency costs and corporate investment:The role of executive compensation and corporate governance [J].Journal of Business,2006(79):1127-1148.

[17]Kumar P,Rabinovitch R.CEO entrenchment and corporate hedging:Evidence from the oil and gas industry [J].Journal of Financial and Quantitative Analysis,2013(48):887-917.

[18]Shleifer A,Vishny R W.A survey of corporate governance [J].The Journal of Finance,1997,52(2):737-783.

[19]赵良玉,李增泉,刘军霞.管理层偏好、投资评级乐观性与私有信息获取[J].管理世界,2013(4):33-46.

[20]Richardson S, Teoh S, Wysocki P. The walkdown to beatable analyst forecast: the role of equity issuance and insider trading incentives[J]. Contemporary Accounting Research, 2004(21):885-924.

[责任编辑:高婷]

Other Comprehensive Income,Managerial Entrenchment and Analysts’ Forecasts

ZHANG Yun1, ZHAO Yan1,2

(1. School of Business, Tianjin University of Finance and Economics, Tianjin 300222, China;2. School of Business, Shandong University of Science and Technology, Zibo 255012, China)

Abstract:Our sample consists of A-share listed companies in China from 2009 to 2013.This paper examines whether the information of OCI can be used as a useful decision for analysts under the different level of managerial entrenchment.Our results support the notion that analysts’ earnings forecast makes the full use of the positive numbers of OCI,but does not fully reflect the negative numbers of OCI;and analysts revise their next year’s forecast downward when OCI is negative but they do not revise the forecast upward when OCI is positive;otherwise,the negative numbers of OCI are related with forecast errors,but the positive numbers are not.We also find that only under the condition of low degree of managerial entrenchment,OCI is associated with analysts’ forecast,but the same is not true under the condition of high degree of managerial entrenchment.

Key Words:OCI; analysts’ earnings forecast; analysts’ forecast revisions; forecast errors; managerial entrenchment; decision-making validity

[收稿日期]2015-12-08

[基金项目]国家社会科学基金青年项目(13CGL034);山东省社会科学规划研究项目(15CGLJ26);山东省自然科学基金项目(ZR2015GL004)

[作者简介]张云(1954— ),女,山东烟台人,天津财经大学商学院教授,博士生导师,从事资本市场会计监管研究;赵艳(1980— ),女,山东烟台人,天津财经大学商学院博士研究生,山东理工大学讲师,从事资本市场财务会计研究。

[中图分类号]F235.99

[文献标识码]A

[文章编号]1004-4833(2016)03-0053-10