小额信贷“瞄不准”原因分析与瞄准精度测度——从需求主体竞争角度出发

2016-04-13陈方

陈 方

(中国社会科学院 农村发展研究所, 北京 100732)

小额信贷“瞄不准”原因分析与瞄准精度测度

——从需求主体竞争角度出发

陈方

(中国社会科学院 农村发展研究所, 北京100732)

摘要:文章基于耗散结构理论,从需求角度分析了小额信贷“瞄不准”的原因,测度了不同情况下小额信贷的瞄准精度。研究发现“瞄不准”的原因包括:第一,信贷产品多样化,信贷基础设施优越以及良好的信用文化是小额信贷存续的前提;第二,在信贷资源匮乏、竞争不充分的信贷市场上,需求主体的增长率和市场饱和程度是影响瞄准精度的重要因素;第三,市场竞争度与小额信贷的瞄准精度呈正相关关系。得出结论:在一个创新机制完善、成熟的完全竞争市场上,小额信贷不可能实现完美瞄准,瞄准结果只能是不断向完美瞄准状态靠拢。

关键词:小额信贷; 耗散结构; 资源竞争; 瞄准精度

一、引言

小额信贷对社会弱势群体的扶持作用得到了普遍的认可,然而在操作层面仍存在许多难点。小额信贷成功操作的难点之一是贫困农户的识别问题或瞄准问题[1]。组建小组和中心是简单的,整借零还是很简单的,而保证参加小组和中心的人都是贫困农户则是很难的。扶贫资金尤其是贴息贷款和无偿援助在抵达贫困农户之前就发生偏离,被乡村中的非穷人抢走,这是一个迄今为止仍未得到解决的世界性高难问题,被称之为“瞄不准”现象或定律[2]。目前,不论国内还是国外,谈及瞄准,绝大多数学者都是就一方面谈瞄准,比如瞄准主体(比如NGO、政府或MFI),瞄准对象(如不同贫困程度组等),瞄准方法(如行政瞄准、基于社区的瞄准、自瞄准、基于市场的瞄准等),还有成本和收益、瞄准工具以及项目资源,等等。但是,农村问题从来都不单单是一个经济问题或者金融问题,而是一个错综复杂的系统性问题,瞄准也不仅仅是瞄准工具或者单个主体的问题。因此,解决小额信贷的瞄准问题需要借助系统理论的思想,而耗散结构在这方面能够发挥重要的作用。

耗散结构(Dissipative Structure)是指一个远离平衡状态的开放系统(包括力学的、物理的、化学的、生物的,乃至经济的、社会的系统),通过不断的与外界交换物质和能量,外界流入足够强的负熵流,就能抵消系统内部产生的正熵,并使系统总熵减少,而使系统从原来的无序状态转变为在时间上、空间上或功能上的稳定化的有序状态,在外界条件的变化达到一定临界值时,某些涨落被放大,形成新的高级的有序。这种在远离平衡态情况下所形成的新的有序结构,被称为“耗散结构”。耗散结构理论是讨论一个系统如何从无序状态向有序状态转化的学说,具有普遍的哲学意义,耗散结构在自然界和人类社会都普遍存在,因此,耗散结构理论被广泛应用于各个领域,其中包括社会领域[3]。许多学者的研究都认为金融系统也是一个远离平衡态的、开放的、服从耗散结构的动态复杂系统,具有明显的非线性、路径依赖、自组织和自进化的特征。金融系统还不断受到外界的影响而产生无数个“小涨落”,当涨落影响程度达到一定结果时,系统便产生“巨涨落”,从当前状态跃到更有序的状态,形成新的耗散结构,从而不断推动金融系统向前发展[4-7]。

事实上,国外在管理层面和瞄准方法上已经有了“瞄准系统”这样的提法[8],即Targeting System。正如Castaneda等人对家庭瞄准系统(Household Targeting Systems)的描述,认为瞄准系统是一系列瞄准方法(或瞄准机制)的组合(Combination)[9]。此外,许多学者都提出了农村贫困问题的解决方法不应该仅仅是信贷,还需要一个网络(Network)这样的观点[10]。针对农村贫困人口的金融服务需要跨部门的合作[11]。以上这些论述都隐含了系统的观点。但是,扶贫瞄准绝不仅仅是一个技术和方法问题,也不仅仅是一个过程,而是一个系统性问题,小额信贷的瞄准也不例外。也就是说,小额信贷瞄准系统(Microfinance Targeting System)是小额信贷机构为了实现消除贫困和财务可持续的平衡,在公平和效率的基础上缓解贫困的特定功能,选择特定的瞄准方法和瞄准工具,将小额信贷资金分配给目标人群的系统[12]。本文将通过构造小额信贷瞄准系统演化机制的动态结构模型来分析小额信贷瞄不准的原因,并测度瞄准精度。

二、小额信贷瞄准系统演化机制的动态结构模型

(一)在信贷资源无限供给的前提下,小额信贷瞄准系统演化机制

首先考虑农村信贷覆盖人口的规模。假设最贫困者都希望实现自我就业(self-employed);假设信贷是贫困者需要的主要金融服务;假设小额信贷机构都可以实现财务可持续。将影响农户是否成为小额信贷机构客户的因素简单地假设为两类。一类是积极因素k(如多样的信贷产品、简单的申请手续、公开透明的批贷流程以及灵活的还款方式等),小额信贷刚出现时,农户或者对它一无所知,或者对其充满疑惑。当一部分人参加了小额信贷项目后感到提升了自己的经济能力后,便向亲朋好友宣传这种贷款的方便高效,于是吸引来尚未参加项目的人们。设t=0时,已有x0数量的农户参加小额信贷。在t时刻已参加项目的农户总数为x,并设每当一个农户参加小额信贷单位时间内平均吸引k个顾客。另一类是消极因素(如单一的信贷产品、严重的信贷员腐败以及频繁的中心会议制度等),这类因素使参加小额信贷机构项目的农户人数有一个负的增长率d;x是当地农村居民获得贷款人口数,则可以得出方程(1):

(1)

k为当地农村居民获得贷款人数增长系数;d为当地农村居民获得贷款人数下降率。

那么以后时刻的获得贷款人数相应于指数增长方程,为x=x0e(k-d)t。

当k

(二)在信贷资源有限供给的前提下,小额信贷瞄准系统演化机制

现实中,农村当地的需求主体总量从未出现过无限增长的现象,原因在于方程(1)没有考虑极为重要的饱和因素,即信贷资源不是无限供给的,而是有限的。在小额信贷项目中,一般每户只需要或者只能够贷款一定数目,即单个人参加小额贷款项目时,贷款有最大额度限制,那么,整个市场的需求量也有一个上限,进而整个市场能容纳的客户数也有一个上限,设为N。N为饱和容量,其取值决定于信贷资源总量的“承受能力”,原因在于信贷资源总量的承受能力是有限的,信贷的覆盖人口数增长始终受到信贷资源的限制。因此,一定会达到这样的阶段,即受益人数接近或达到所谓的“饱和水平”。此外,考虑到农村信贷需求主体之间的竞争,即使在信贷环境不发生变化时,有些群体的需求会被满足,有些群体的需求会被排斥。

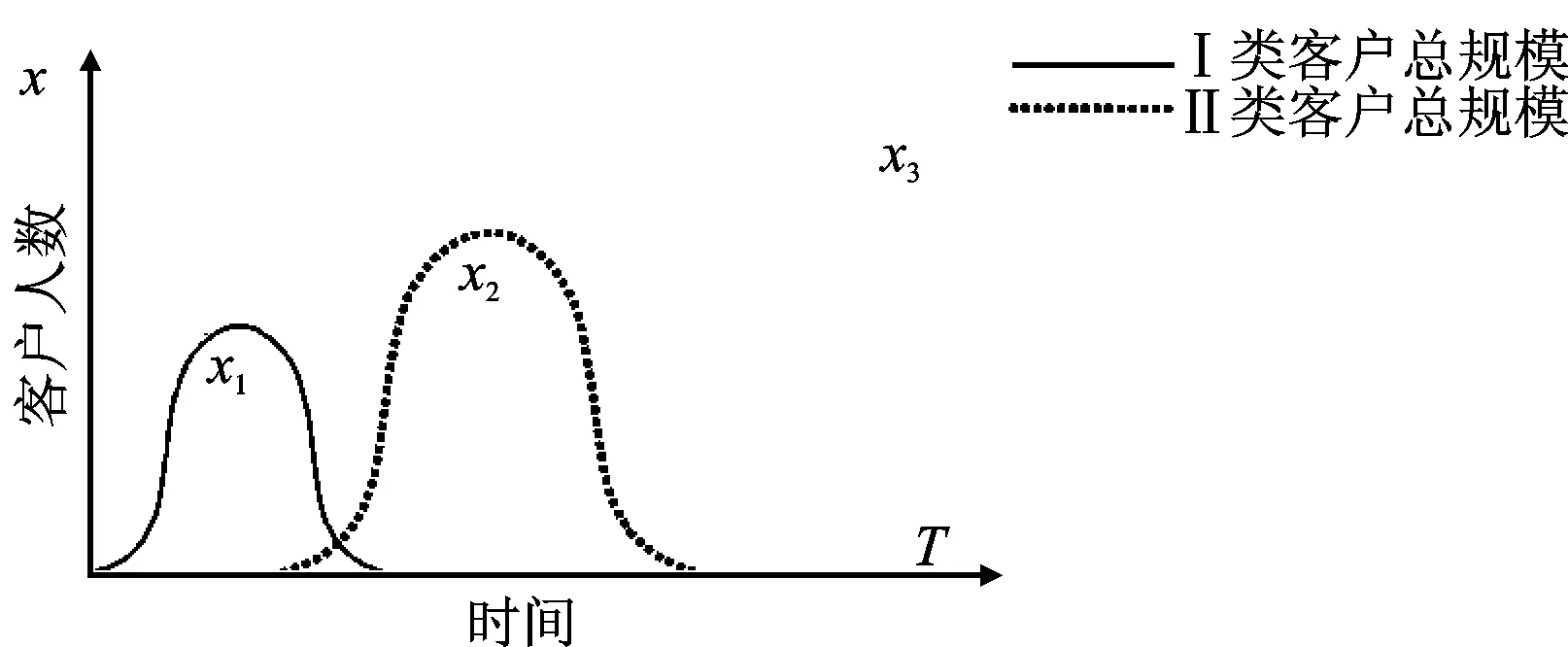

从任意初始条件出发,考虑有两类客户的竞争方程,Ⅰ类是较富有客户,其总规模为X1,该类客户获得贷款的人数为x1;Ⅱ类是较脆弱客户,总规模为X2,该类客户获得贷款的人数为x2。

假设在t时刻已参加项目的两类农户总数为x1和x2,并设对于两类客户来说,每当一个农户参加小额信贷单位时间内平均分别吸引k1和k2个顾客,两类客户数下降率分别为d1和d2,整个市场能容纳的客户上限为N。于是,可以认为客户增长速度与已参加项目人数x和与剩余市场的需求个体规模(N-x1-x2)的乘积成正比,则方程(1)则变成方程(2):

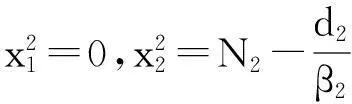

(2)

两类客户除受各自发展方程的影响以外,还受相互竞争作用的影响。下面按照不同情况来讨论系统的阀值和相应的稳定状态。

1.同质信贷资源竞争的原因和结果

在许多不发达国家农村地区,由于金融竞争不充分或者是完全没有竞争,仅有的信贷供给主体在该区又具有垄断力量,提供的信贷产品就是单一的,对于不同收入水平的人来说,他们争夺的信贷资源就是同质的。给非穷人贷款这一行为过程对于客户和小额信贷机构来说都是更加成本有效的(cost effective)。对于大部分发展计划,服务的人口数量越多,成本越大;而小额信贷项目则随着可持续性的实现,成本逐渐下降。而且当小额信贷机构完成了服务客户的基础设施建设时,服务穷人的边际成本是递减的[13]。由于信贷这种金融资源具有稀缺性,在农村地区,穷人和非穷人都对小额信贷有需求,因此,这两类人群在小额信贷资源上是存在竞争的。两类客户争夺的信贷资源是同质的(利率结构、期限结构、还贷方式、担保方式等都相同),每类客户的存在都是对另一类客户的威胁。这时,二者竞争结局,即方程(2)的解为:

2.不同质信贷资源竞争的结果

我们现在假定,由于某一偶然事件出现,出现了为Ⅱ类客户设计的新的信贷产品,这就是原有平衡的信贷结构中的一个偶然变异——微涨落。过了一段时间后,可能有足够数目的x2存在,则可以用下述系统方程去描述它们的增长或消失。具体由方程(3)表示:

(3)

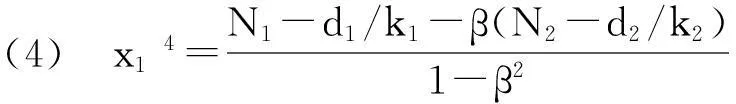

这里引入因子β(0≤β≤1),为了方便讨论,按照昂萨格倒易关系把两个方程中的交叉影响项取相同值,即β1,2=β2,1=β,则得出方程(4):

(4)

当两类客户获得的信贷是同质的,即新旧产品没有差别,β取值为1,方程(4)又回到了方程(2)。在农村金融市场或者信贷市场空白或者由一种金融机构垄断控制的情况下,信贷产品单一,只有具有竞争优势的群体会在市场中保留下来,其他的群体则被排斥。现实中,往往被保留下来的群体是该区域的非贫困群体,这类人群通常具有较差的还款记录,所以对于小额信贷机构来说,非穷人通常意味着会增加信贷风险。事实上,这一事实给为什么要瞄准最贫困者这一问题提供了最初的基础解释[16]。20世纪70年代和80年代农业信贷项目的经验事实证明,由于较富裕人群比穷人更可能拥有政治力量和获得贷款的第二渠道,如果机构贷款给他们,更可能会出现不良贷款。如果这是事实,小额信贷机构要将目标客户群“向上漂移(upward drift)”就必须在实践和哲学层面都要慎之又慎[13]。

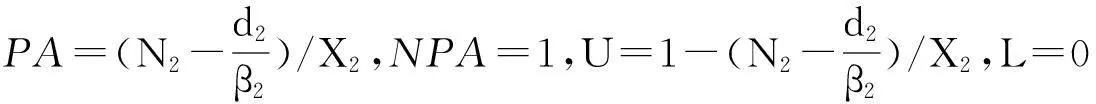

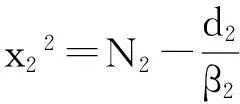

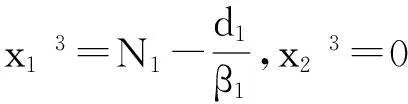

一般情况下,两类客户的新旧信贷资源不完全相同(如利率、贷款额度限制、期限以及担保方式不同等),这时0<β<1,竞争方程(4)的定态方程用方程(5)表示:

(5)

突变个体出现前的初态方程用方程(6)表示:

(6)

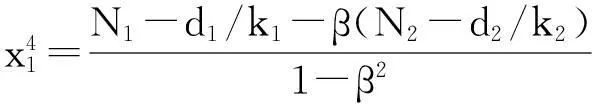

方程(6)的四组定态解为:

(1)x11=0,x21=0

三、瞄准精度分析

(一)同质信贷资源竞争瞄准精度分析

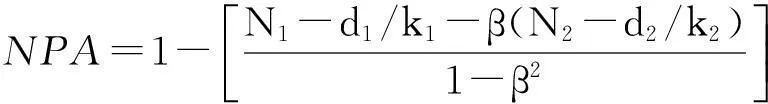

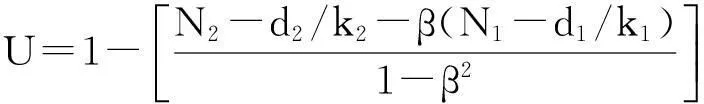

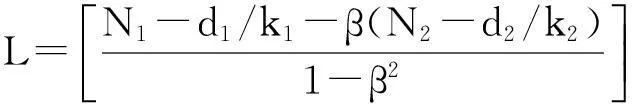

很多学者还通过计算瞄准的两种错误程度来测度瞄准的效果。两种错误分别是排斥错误(exclusion error)和纳入错误(inclusion error),衡量两种错误可以用漏出率(leakage,)和补不足率(under-coverage)来表示,有效的瞄准对避免漏出和补不足至关重要[17]。Sudarno Sumarto和Asep Suryahadi认为瞄准的结果包括两种成功的结果和两种错误的结果[18]。成功的结果是穷人参与了扶贫项目,同时非穷人没有参加。相反地,错误的结果是穷人没能参与扶贫项目(排斥错误),同时非穷人参与了项目(纳入错误)。Christophe Muller和Sami Bibi 认为对于不完美瞄准(imperfect targeting)只有被认定为是穷人的穷人才会从扶贫计划中受益,另一方面,非穷人也得到了救助。那么不完美瞄准会出现两种错误[19],一类错误(补不足)(under-coverage)意味着没能将资源覆盖到目标群体中,正如Atkinson所言,与完美瞄准相比,这种失误来自于瞄准水平的低效率[20]。Ricardo Bitran和Claudia Muoz认为发生一类错误的原因在于,一是一些受益人不知道扶贫项目的存在;二是选择受益人的机制太繁琐(比如程序过于官僚);三是潜在的受益人不希望自己被别人认为自己是贫穷的[21]。

当福利发放给非目标群体时,二类错误(The Type II error)就发生了。补不足的原因有的时候是因为真正有资格参与的人对扶贫项目和其限制条件不了解,有时候是因为真正有资格参与的人认为参与该项目的成本大于收益。而漏出的原因可能是因为项目设计中存在的问题[22]。Ricardo Bitran和Munoz认为发生二类错误的原因有四种。一是为了得到补贴,非穷人提交了虚假信息;二是非穷人向负责受益人分类的人员行贿;三是尽管非穷人并不符合受益人的标准,但是他们凭借自身的影响得到补贴和服务;四是选择受益人的标准有误导致贫困分类错误[21]。

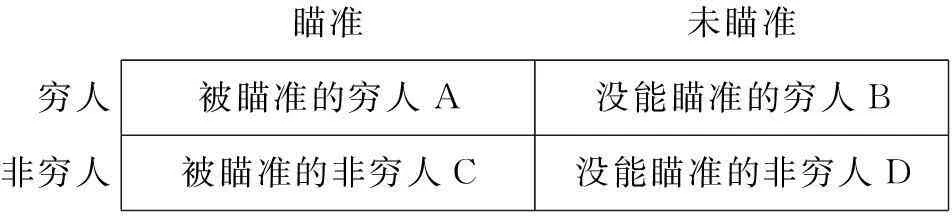

按照John Hoddinott的研究,漏出问题是解决不了的,但是补不足问题可以解决,覆盖的人越多,补不足率越小[22]。两类错误的程度以及漏出率和补不足率可以用图1来得出:

瞄准未瞄准 穷人非穷人被瞄准的穷人A没能瞄准的穷人B被瞄准的非穷人C没能瞄准的非穷人D

图1小额信贷瞄准一般分类矩阵

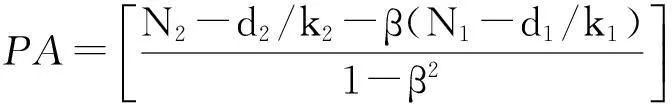

瞄准贫困精度PA=A/(A+B);瞄准非贫困精度NPA=D/(C+D);补不足率U=B/(A+B);漏出率L=C/(A+C);排斥错误程度=B/(A+B+C+D);纳入错误程度=C/(A+B+C+D)。

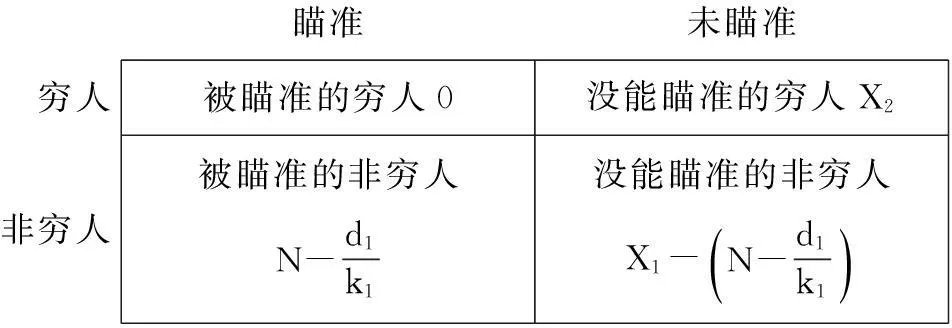

从而得到,同质资源竞争的情况下,当达到稳态时的一般分类矩阵和各指标,具体如图2所示。

瞄准未瞄准 穷人非穷人被瞄准的穷人0没能瞄准的穷人X2被瞄准的非穷人N-d1k1没能瞄准的非穷人X1-N-d1k1()

图2同质资源竞争的情况下一般分类矩阵

从上面得出结论,在信贷资源有限供给、品种单一的情况下,弱势群体获贷能力差,获贷可能性小,信贷资源会流入非穷人手中,事实上,按照测度指标来分析,项目的所有客户都是非穷人,随着项目资源投入的增加,排斥错误程度取极大值,补不足率和漏出率都保持1,直到资源非常充足,到达某种程度(非穷人客户的需求全部被满足时),排斥错误程度、补不足率和漏出率三个指标才开始下降,补不足率在未来某处(穷人客户的需求被完全满足时)为零,但是,漏出率永远不可能下降到零,纳入错误程度随着资源量的增加,逐渐上升,在未来某处(穷人客户的需求被完全满足时)取极大值X1/(X1+X2)。项目把所有穷人识别成非穷人,所有非穷人识别成穷人,这种情况即最差瞄准(“worst case” targeting)[22]。

(二)不同质信贷资源竞争瞄准精度分析

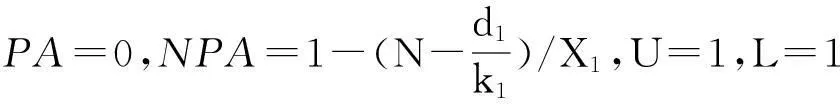

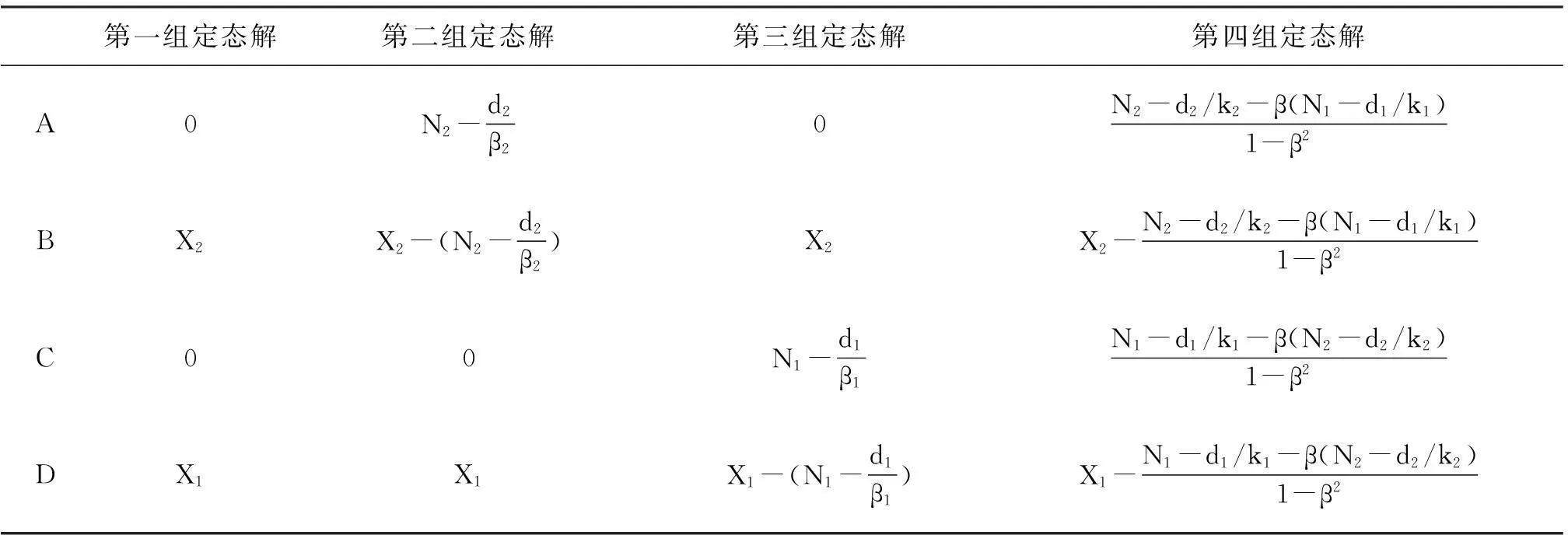

按照前面的方程,我们可以得到四组定态解的联合一般分类矩阵,如表1。

表1 四组定态解的联合一般分类矩阵

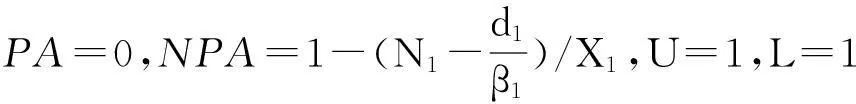

1.N1-d1/k1<0,N2-d2/k2<0时,只有x11=0,x21=0的解是稳定的。这说明,两类客户在恶劣环境条件下,都无法获得贷款。这种情况下,当达到稳态时的各指标为:

PA=0,NPA=1,U=1,L=0,排斥错误程度=X2/(X1+X2),纳入错误程度=0。

单从指标上面来看,瞄准非贫困精度是1,纳入错误程度和漏出率是零,似乎是可取的,但是从实际意义上讲,没有任何人能获得贷款,瞄准贫困精度是0,补不足率是1,排斥错误程度取极大值,这种情况既没有效率也没有公平,是不可取的。

从指标上面来看,瞄准非贫困精度是1,纳入错误程度和漏出率是零,表示项目精确地排斥了非穷人并精确地识别了穷人,随着项目资源投入的增加,补不足率从和排斥错误程度逐渐下降至零,漏出率为零,到达完美瞄准点,补不足率和漏出率都为零,没有出现排斥错误和纳入错误,从而实现了完美瞄准[23-24]。如果继续追加投入,由于Ⅱ类客户的需求已全部满足,因此补不足率依然为零。但是,随着追加资源流入其他有效需求者(Ⅰ类客户)手中,漏出率和纳入错误程度将逐渐上升。

从测度指标来分析,与同质资源竞争的情况相类似,Ⅰ类客户依然被保留下来,获得贷款,而原有Ⅱ类客户获得的信贷被Ⅰ类客户占有,Ⅱ类客户被挤出市场,项目的所有客户都是非穷人,随着项目资源投入的增加,补不足率和漏出率都保持1,排斥错误程度取极大值,纳入错误程度不断上升,直到资源非常充足,到达某种程度(非穷人客户的需求全部被满足时),纳入错误程度取极大值X1/(X1+X2),其他三个指标开始下降,补不足率在未来某处(穷人客户的需求被完全满足时)为零,但是,漏出率永远不可能下降到零,这种情况依然是最差瞄准(“worstcase”targeting)。现实意义上讲,由于较富有客户对于信贷机构来说更“优质”,信贷成本较低,风险较小,很快占据统治地位,较脆弱客户的信贷需求不能被满足,这种情况是不公平的,贫者愈贫,富者愈富,贫富差距扩大,脆弱人群的承受能力进一步减弱,社会责任心弱化,最终会影响到经济增长,导致社会凝聚力下降,加剧经济秩序和社会秩序的混乱,如此,社会是不可持续的。

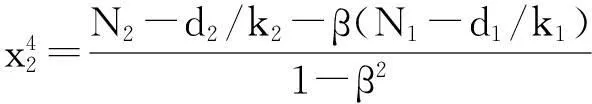

4.当N2-d2/k2>β(N1-d1/k1)以及β(N2-d2/k2) x14+x24 第四种情况中,两类客户共存是农村信贷市场的一种进化,这种进化确保了信贷机构的“双赢”,即有效地解决了各类人群的贷款需求,又让参与农村信贷的投资者的资金安全有保障并且有利可图。这种进化是出于共存状态的两类客户能共同更有效、更充分地开发、利用信贷资源,从而使农村经济整体发展,农民收入整体提高。 当β=1时,即两类客户完全享用同种信贷资源就不存在这种新资源的开发,也不会有共存的发生,那时不是Ⅰ类客户被挤出市场(如果是条件苛刻的小额信贷的话),就是Ⅱ类客户被挤出市场(如果是一般商业贷款的话)。方程(4)所表现的客户共存情况如图3所示。 图3 客户共存情况图 图3是在参数P1=N1-d1/k1,P2=N2-d2/k2平面上,方程(4)的各个稳定定态解区域。 这种情况下,当达到稳态时的各指标为: 排斥错误程度= 纳入错误程度= 这种情况下两类客户共存,从指标上分析,虽然漏出率和纳入错误程度永远不可能是零,瞄准非贫困精度也不可能向1靠拢,瞄准精度不及完美瞄准时刻,但是比最差瞄准要好。而现实中并不存在完美瞄准,一般而言,瞄准的效果介于完美瞄准与最差瞄准之间。此外,随着资源总量的增加,漏出率和纳入错误程度永远不可能是零且逐渐向X1/(X1+X2)靠拢,瞄准非贫困精度向0靠拢,瞄准贫困精度向1靠拢,补不足率和排斥错误程度向0靠拢。从实际意义上讲,信贷资源的竞争是无止境的,图4反映了这种连续不断的进化情况。 图4 进化中覆盖客户情况 Ⅰ类客户一开始作为优质客户被小额信贷机构认定为目标客户,达到Ⅰ类客户最大需求时,开拓型小额信贷机构会自动寻找Ⅱ类客户,给予能被充分利用的另一种信贷资源。接着当Ⅱ类客户达到最大需求时,小额信贷机构继续开发新型客户,于是小额信贷服务的对象自动转向更脆弱人群,每一次取代都导致信贷资金的更充分利用,每次进化又使信贷资源能供应的个体数增加(图4上方实现不断上升)。正如杜晓山所言,某些情况下,平均贷款额随着小额信贷机构的发展而增加,而且小额信贷机构变得越来越商业化,表明较富有的客户被包括进来,但是,这并不意味着贫穷客户被抛弃,而且贫穷客户的绝对数可能会随着服务客户总量的增加而增多。 在不断开发新资源的情况下(0<β<1),不仅会出现更多类型客户,而且由于各类客户间的共存导致了客户类型的增加,信贷资源触及客户的脆弱程度越来越高,这种新客户群产生而旧客户群依然存在的共存现象,来自小额信贷机构的充分竞争,信贷资源的不断丰富以及金融创新(包括瞄准方法和工具的创新,担保方式的创新,以及金融工具的创新等),最终导致农村信贷市场欣欣向荣的活跃景象。 四、结论 (一)小额信贷“瞄不准”的原因 从瞄准精度测算的结果来看,影响瞄准精度的因素主要是资源的供给量和产品的针对性。只有在N2-d2/k2>N1-d1/k1时,小额信贷机构的瞄准精度才可以实现完美瞄准,其他情况下,小额信贷是肯定“瞄不准”的,尤其是不可能实现完美瞄准。因此,在系统演化过程的研究中,我们得出了需求主体角度出发的“瞄不准”原因。 1.不论信贷资源无限供给还是有限供给,不论是同质信贷资源竞争还是不同质信贷资源竞争,四类模型都告诉我们,如果信贷环境恶劣、信贷市场失灵,信用文化缺失、产品设计不合理,两类客户都无法获得贷款,既没有效率也没有公平。因此,丰富多样的信贷产品,优越的信贷基础设施,良好的信用文化是小额信贷存续的前提。 2.增长率和市场饱和程度,即N-d/k大的需求主体更可能存活于信贷市场,反之被排斥。也就是说,一方面,第二类资源的市场饱和度越小,瞄准精度越高,而市场饱和度取决于市场上信贷资源规模,信贷资源越充足,饱和程度越小,而信贷资源多少取决于信贷机构的数量和每个信贷机构的规模;另一方面,弱势群体信贷需求越旺盛,瞄准精度越高,因为弱势群体信贷需求取决于他们是否有可盈利的项目,项目越多,盈利性越大,相应的d2越小,k2越大,则该类群体信贷需求越旺。 3.小额信贷的瞄准精度取决于信贷机构的数量。因为,信贷市场供给主体数量越多,信贷供给规模越大,竞争也越充分,信贷机构更可能在不同层级的需求主体中、不同的地域里开展业务,因此,竞争的充分扩大了覆盖广度和深度[26]。 (二)提高小额信贷瞄准精度的措施 1.扩大农村金融机构规模,发展多种形式的金融组织和机构。一是发展多种形式的中小型农村商业金融机构。大力发展村镇银行、小额贷款公司等小型、社区型和专业型金融机构,对源于计划经济体制的金融机构的要做好内生化改造,发展县域内自组织的农村金融机构,促进金融机构之间的竞争。二是发展民间金融。对民间金融要以负面清单方式界定民间金融的秩序框架和运作空间。以要其提高透明度,降低风险和提供预警信息等方式对民间金融实行监管,使其保持活力。三是规范发展农村合作金融。合作金融是合作组织成员的内部互助融资,能够有效解决农村外部金融机构面临的高风险和高成本问题。坚持社员制、封闭性、民主管理和不对外吸储放贷等原则,防止出现以金融合作互助之名行圈钱投机之实的现象。合作金融组织可以由县金融部门负责核准,提供指导和监督管理,不纳入审慎监管。四是大力发展互联网金融。尽快制定网络金融发展的法律法规;整合小额贷款公司、村镇银行和农村信用社等面向农村提供金融服务和面向农村的电商平台等各种资源,在市场化基础上建立全国性、地区性面向“三农”服务的网络金融;在信贷、税收、土地使用和人才安置等政策上,向网络金融倾斜,为网络金融奠定一个良好的发展环境;鼓励网络金融不断进行体制创新、组织创新和产品创新,使其在不断创新的基础上实现可持续发展。 2.政府为各类金融机构搭建一个公平的制度框架。一是建立分层监管体制。按照“谁审批设立、谁负责监管、谁处置风险”的原则,根据金融机构是否跨地区运作,加快构建中央和地方分层监管体制,由地方政府切实肩负起地方中、小和社区金融机构的监管责任。二是建设全口径征信系统。建立县域综合性征信中心,所有违规和法院处罚等信息均进入信用记录系统,解决因金融机构与中小企业之间的信息不对称而出现贷款难的问题。三是严厉打击金融诈骗。防范不法分子以高回报理财产品等方式,利用电话、信息等通讯手段对农民群众进行金融诈骗。进一步加强农村地区金融知识和金融政策的宣传普及工作,保护农村金融生态,促进发展健康良好的金融文化环境。 (三)小额信贷瞄准的评估 以上讨论我们可以得出,在一个创新机制完善、成熟的完全竞争市场上,小额信贷的瞄准精度永远不可能将完美瞄准的六个指标同时实现,原因如下: 1.小额信贷机构虽有扶贫的社会责任,但是,小额信贷资源与以往的扶贫资源(如食品救济或者直接的货币救济)不同,小额信贷资源不是一种消耗品,而是一种可回收利用的循环资源。因此,它不一定只能惠及农村地区的贫困群体,一方面是因为信贷是嫌贫爱富的,经济人是趋利避害的,商业性小额信贷机构独立于政府运作和经营,不接受任何形式的补贴,自负盈亏,他们为了保持其自身操作级财务上的独立和可持续,追求利润最大化,所以,其服务对象最初不可能完全是脆弱人群;另一方面是因为在我国这样一个贫富分布不均,城乡居民收入差距较大的国家,农村地区的非穷人也是脆弱的,应该被包含在小额信贷客户群之中[13]。信贷资源流向非穷人,特别是不发达国家或地区的非穷人手中并不一定代表资源分配没有效率。也就是说,小额信贷机构的贷款对象中,应该是较脆弱客户与较富有客户共存,进而实现公平和效率的平衡。无论资源是否充足,在市场处于平衡态时,漏出率、非贫困瞄准精度以及纳入错误程度三个指标都不可能处于完美瞄准状态,并且随着资源量总规模的增加,以上三个指标向最差瞄准状态靠拢。 2.在一个创新机制完善、成熟的完全竞争市场上,补不足率、贫困瞄准精度以及排斥错误程度三个指标不可能处于最差瞄准状态,因为小额信贷的瞄准过程是逐级瞄准,即起初目标客户为较富有客户,随着市场竞争越来越充分,新型金融机构的产生和成长,以及资源量总规模的增加,较富有客户的信贷需求不断被满足,商业性小额信贷由于逐利行为,自动将目标转向相对脆弱人群,不断开发新的产品(更加灵活的贷款方式,包括能补偿管理费用、资金成本、与通货膨胀有关的资金损失以及贷款损失的利率、差异化的贷款周期、多样的担保方式等),更低端客户逐渐被开发,周而复始,目标客户脆弱性逐渐增加,扶贫效果渐渐显现,上述三个指标向完美瞄准状态靠拢。 参考文献 [1]王满仓,王骞.陕西农村小额贷款公司可持续发展模式构建[J].西安财经学院学报,2011(3):108-112. [2]世界银行.中国:战胜农村贫困[M].北京:中国财政经济出版社,2001:55-56. [3]Harvey D L, Reed M. Social science as the study of complex systems[M].Ann Arbor: The University of Michigan Press,1996:126-141. [4]方先明,熊鹏.基于复杂性经济学的金融危机解析:生成机理与预警防范[J].南京社会科学,2005(9):1-10. [5]郭金龙.金融复杂系统演进与金融发展[D].沈阳:辽宁大学,2006:159-170. [6]南旭光.金融脆弱性的动态视角:金融熵及制度变迁[J].重庆广播电视大学学报,2005(6):42-44. [7]向新民.金融系统的脆弱性和稳定性[M].北京:中国经济出版社,2005:280-288. [8]Bitrán R,Giedion U.Waivers and exemptions for health services in developing countries[M].Washington D C:The World Bank March,2003:255-271. [9]Castaneda T K,et al.Designing and implementing household targeting systems:lessons from Latin America and the United States[R].Washington D C:The World Bank,Social Protection Unit,2005:90. [10]Chavan P,Ramakumar R.Micro-credit and rural poverty:an analysis of empirical evidence[J].Economic and Political Weekly,2002(3):955-965. [11]CGAP.Financial services for the rural poor[J].CGAP Donor Brief ,2003(15):75-80. [12]陈方.小额信贷瞄不准问题综述[J].贵州社会科学,2010(2):73-77. [13]Graham Wright,Aleke Dondo.Are you poor enough? client selection by microfinance institutions[J].Micro Save-Africa Briefing Note,2001(7):88-95. [14]Kempson E,Whyley C.Kept out or opted out? understanding and combating financial exclusion[M].New York:Joseph Rowntree Foundation,1999:210-212. [15]Kempson E,Whyley C.Understanding and combating financial exclusion[M].New York:Joseph Rowntree Foundation,1999:74-75. [16]Gibbons,David S.The Grameen reader - training materials for the international replication of the Grameen bank financial system for reduction of rural poverty[R].Dhaka:Grameen Bank,1992:60. [17]Proloy Barua,Munshi Sulaiman.Targeting the poorest in microfinance:poverty outreach of BDP ultra poor programme[J].CFPR/TUP Working Paper Series,2006(13):1-21. [18]Sudarno Sumarto,Asep Suryahadi. Principles and approaches to targeting: with reference to the Indonesian social Safety Net Programs[J].Development Economics Working Papers from East Asian Bureau of Economic Research,2001(80):60-66. [19]Christophe Muller,Sami Bibi.Focused transfer targeting against poverty evidence from Tunisia[J].THEMA Working Papers from THEMA,2008(90):67-76. [20]Atkinson A B.Public spending and the poor,theory and evidence[J].The Johns Hopkins University Press for the World Bank,1995(78):51-53. [21]Bitran Ricardo,C Munoz.Targeting methodologies: conceptual approach and analysis of experiences[R].Washington D C:Partnerships for Health Reform Project,2000:441-445. [22]John Hoddinott.Targeting: principles and practice[J].Technical Guide,1999(9):70-75. [23]Fao.Targeting for nutrition improvement: Resources for advancing nutritional well-being[R].Washington DC:Food and Nutrition Division,2001:80. [24]Solange Rosa,Annie Leatt, Katharine Hall. Does the means justify the end? [R].Cape:University of Cape Town,2005:77. [25]杜晓山.非政府组织小额信贷机构可能的发展前景[J].中国农村经济,2008(5):79-86. [26]关玉娟.对商业银行拓展优质个贷客户的思考——以黑龙江建设银行为例[J].哈尔滨商业大学学报:社会科学版,2011(6):63-69. (责任编辑:王晓红) Analysis of Causes of “Mis-targeting” of Micro-credit and Measurement of Targeting Accuracy:From the View of Demanders Competition CHENFang (Institute of Agricutrual Development,Chinese Academy of Social Sciences,Beijing 100732,China) Abstract:By constructing a dissipative structure model, this research analyses the causes of “mis-targeting” of micro-credit from the view of demand point, and measures the targeting accuracy of micro-credit in different situations. This research found three causes of “mis-targeting” of micro-credit include: First, the credit environment is the crucial factor. A variety of credit products, superior credit infrastructure, and good credit culture are the premises of the existence of microfinance. Second, in a inadequate competition market which is lack of resources, the growth rate of demand and the degree of market saturation are main influencing factors for targeting accuracy. Third, the more competition in the market, the higher targeting accuracy. In addition, in a mature and fully competitive market with perfect innovative mechanism, targeting accuracy of micro-credit can never achieve the six indicators of perfect targeting in the same time, and there is no perfect targeting, only continue to move closer to perfection targeting state. Keywords:micro-credit;dissipative structure;resource competition;targeting accuracy 中图分类号:F830.5 文献标识码:A 文章编号:1672-2817(2016)02-0018-09 作者简介:陈方(1983-),女,山西太原人,中国社会科学院农村发展研究所助理研究员,博士,研究方向为金融学。 收稿日期:2015-02-15