中国基本养老保险制度可持续发展研究

2016-03-04韦樟清

● 韦樟清

中国基本养老保险制度可持续发展研究

● 韦樟清

中国基本养老保险制度为保障离退休职工的基本生活、促进经济社会转型发展贡献巨大,但面对如今人口老龄化加剧、覆盖面受限、财务可持续难度加大等现实挑战的情况下,制度改革势在必行。一方面要真正建立多支柱体系,并将个人账户从“统账结合”的制度中分离出来,重新梳理各支柱内容及其之间的关系,另一方面要调整费率、费基、遵缴率、退休年龄等制度参量,提升制度可持续发展的能力,并在此基础上,尽快实现养老保险全国统筹,化解地区差异性矛盾,提高制度抗风险能力。

养老保险 可持续发展 改革

在当前我国经济新常态下,经济增长速度减缓,政府、企业和个人均面临着较重负担。政府养老补助金额迅速增加,到2015年政府补贴已达到4716亿元,企业和个人在缴费率偏高的情况下,做低制度参数和放弃参保等行为越来越严重。同时,我国人口老龄化不断加剧,2015年人口老龄化高达16%,且这一比例未来将持续上升,这使得制度抚养比和替代率双双下滑,制度的公信力严重受损。因此,在这双重压力之下,中国基本养老保险制度是否还能按照原来设计轨道持续发展呢?这问题值得我们进一步深入研究。

长期以来,养老保险制度的可持续问题是学界讨论和研究的焦点。Gillion(2000)对养老保险制度可持续性的目标定位和制度设计提出了指导性原则。Nicholas Barr(2000)分析了预筹积累制养老保险制度与人口老龄化的关系,探讨了基金积累制与劳动力市场效率的关系,提出了养老金制度设计的相关约束条件及其适宜的政策选择。世界银行(1994)也指出,人口老龄化是待遇确定型养老金不可持续的主要成因,提出了缴费确定的养老金模式和多支柱模型。国内学者对我国基本养老保险制度可持续性问题的研究主要是基于效率与公平的视角。大多数学者认为,我国基本养老保险制度在效率与公平权重上的失衡导致了制度的不可持续性。申曙光(1997)认为,制度改革不能只偏向效率,否则将影响制度改革的价值取向和可持续发展。周志凯(2005)认为,制度改革要在注重效率的基础上更加关注公平,指出我国养老保险制度可持续发展的关键是建立多支柱模式和基金的市场化运营。何文炯(2009)甚至认为,应当将公平和可持续这两个方面作为构建我国养老保障体系的核心理念。郑功成(2001,2008)也指出市场机制天然追求效率,但基本养老保险制度天然追求公平,公平是基本养老保险制度的核心价值。

这些研究成果为我国当前基本养老保险制度可持续发展指明了方向,但面对当前中国养老保险制度可持续发展的现实挑战,尚未进行系统性分析,并提出针对性措施。为此,本文试图从可持续性发展的纵向和横向两个视角,不仅考量制度可持续发展的历史进程及外部因素,而且关注制度内结构改革与参量调整,并较为系统的提出改革路径。

一、基本养老保险制度可持续发展的历史梳理

中国基本养老保险制度至20世纪50年代初建立以来,经历了曲折的发展历程,制度在探索可持续性发展过程中经过了由“建立—发展—停滞”到“探索—建立—发展”的两个时期。从不同考量维度考察中国基本养老保险制度可持续发展历程,则呈现出以下四条明显的发展脉络。具体如下表1。

(一)统筹层次由“国家—企业保险”向“社会保险”转变

1951年2月,政务院颁布了《中华人民共和国劳动保险条例》,这标志着中国社会保险制度真正开始建立。在资金来源上,职工个人无需缴纳养老保险费,企业按职工工资总额的3%缴纳保险费。其中,30%上缴中华全国总工会作为全国范围的社会保险统筹基金,其余的70%给企业基层工会用作退休人员的退休金及其他项目的保险金、职工福利使用,每月结算后剩余部分上交省、市级工会组织调配。虽然制度运行管理的主体是企业,但这一制度最后的承担者是国家,其实质是国家保险。

1969年2月,财政部颁布了《关于国营企业财务工作中几项制度的改革意见》,明确了国家不再向国营企业提取社会保险费,企业退休职工的退休金等由企业改在营业外列支。这样,原有的养老保险制度就失去了社会统筹的功能,迫使职工的退休养老成了其所在单位内部事务,迫使社会养老保险退化为企业养老保险。

1986年7月,国务院颁布了《国营企业实行劳动合同制暂行规定》,明确规定了国营企业退休养老实行社会统筹,企业和工人共同缴费,其中,企业按照工人工资总额的15%左右缴费,个人按照工资的3%缴纳。不足部分由国家给予补贴,并具体规定缴费额及养老保险待遇。虽然这一改革只是国营企业劳动制度改革的一项内容,并未成为一项单独的社会保险制度,但它所包含的内容却真实地表明国家已摒弃了传统的企业养老保险模式,逐步建立了责任共担的社会化养老保险制度的追求。从而实现了统筹层次由传统的“国家-企业保险”向“社会保险”的转变。

(二)财务运行模式由“现收现付制”向“统账结合的部分积累制”转变

在传统体制下,我国养老保险制度通过单位以低工资的形式,实现更多资本积累在全国范围内统一调配使用,然后又通过单位为职工提供福利。因此,从筹资的角度来看,这种财务运作模式属于现收现付制,同时通过行政化的管理方式实现全国统筹,这种统筹局面一直持续到“文化大革命”时期。

在文化大革命期间,我国基本养老保险制度处于几乎停滞、混乱状态。为了使养老保险工作得以持续开展,1969 年2月财政部下发了《关于国营企业财务工作中几项制度的改革意见》,规定不再统一筹集养老基金,每个企业按照各自的养老金负担筹集费用。从表面上看,这一规定使养老保险制度丧失了现收现付制的再分配功用。但是从财务运行实际来看,在当时的企业的利益与国家利益高度一致的情况下,离退休金的主要来源虽然是从当期企业利润中提取,但其本质上依然是完全的现收现付制。

改革开放之后,传统筹资模式与国有企业改革的矛盾日益突出。为此,国务院于1986 年发布了 77 号文件,要求在企业缴纳一定保险费的基础上,建立独立于企业之外的县、市一级的退休费统筹机制,打破了由单个企业承担养老责任的养老保险模式,在一定范围内实现了社会统筹。

1991年6月,为了增加缴费,国务院发布了《关于企业职工养老保险制度改革的决定》,明确了实行社会统筹与个人账户相结合的部分积累制,养老保险费由国家、企业、个人三方负担。这一决定就确立了我国当前基本养老保险制度筹资模式的雏形,真正实现了由“现收现付制”向“部分积累制”的转变。

表1 建国后中国基本养老保险发展脉络

(三)责任主体由“国家单方负担”向“国家、单位和个人三方共担”转变

1951年2月,政务院颁布了《中华人民共和国劳动保险条例》,规定职工个人无需缴纳保险费,企业则逐月按职工工资总额的3%缴纳社会保险费。在当时的条件下,企业缴纳的保险费最终还是由国家来承担,表面上看,运行主体是单位(企业),而国家是最后的买单人①。因此,当时的养老保险主要是由国家单方负担。但是,到了1986年7月,国务院颁布了《国营企业实行劳动合同制暂行规定》,明确规定了企业职工养老保险实行社会统筹,资金主要来源由企业和工人缴纳,收不抵支时由国家给予补贴,真正确立由国家、单位、个人三方共担的原则。在1997年国务院颁布的《关于建立统一的企业职工基本养老保险制度的决定》中,也明确指出,养老保险费由国家、企业、个人三方共担。2015年,国务院出台了《关于机关事业单位工作人员养老保险制度改革的决定》,规定了机关事业单位推行国家、单位和个人三方共担的责任。至此,实现了城镇所有职工都必须承担缴纳养老保险费的责任,建立了三方共担机制。

(四)制度建设由“分到合”向“再分到再合”转变

1951年2月,政务院颁布了《中华人民共和国劳动保险条例》,规定了城镇企业职工养老保险制度的实施范围、实施内容、待遇标准等内容。随后,政务院进行了改革与调整,使这一制度覆盖范围扩大到当时几乎所有的企业单位。与此同时,国家机关、事业单位人员的退休制度也开始着手建立。1955年12月,国务院颁发了《国家机关工作人员退休处理暂行办法》、《国家机关工作人员退职处理暂行办法》、《关于处理国家机关工作人员退职、退休时计算工作年限的暂行规定》等法规,标志着在国家机关、事业单位中也建立起了退休保障制度。但在待遇等方面与企业职工的养老保险制度略有差异,两项制度分开运行。鉴于此种情况,国务院在1958年2月和3月连续颁布了《关于工人、职员退休处理的暂行规定》、《关于工人、职员退职处理的暂行规定》,使养老保险从劳动保险条例中脱离出来,成为了独立的企业、机关事业单位的养老保险制度,实现了城镇正规就业职工养老保险制度的整合。

养老保险制度在“文化大革命”期间停滞之后,1978年6月,国务院颁布了《关于安置老弱病残干部的暂行办法》和《关于工人退休、退职的暂行办法》,标志着养老保险制度从此进入了制度恢复期,但同时也将1958年统一起来的企业和机关事业单位退休、退职制度重新分化为两个分离的制度。

改革开放之后,企业职工养老保险制度建设取得了较大发展。1991年6月,国务院发布了《关于企业职工养老保险制度改革的决定》,用于规范所有企业养老保险制度。1997年7月,国务院在总结各地养老保险制度改革的基础上,颁发了《关于建立统一的企业职工基本养老保险制度的决定》,确定了企业职工养老保险制度的总体框架,制度走向成熟。在这一阶段,农村养老保险事业也有了一定发展。1992年,民政部在总结几年的试点经验基础上,制定了《县级农村社会养老保险基本方案》,并决定在全国有条件的地区逐步推广,推动了农村养老保险制度建设进程。同时,一些地方还出现了针对农民工特点而建立模式各异的农民工养老保险制度。至此,在机关事业单位依然沿袭1958年传统的国家保险制度的情况下,我国当时基本养老保险制度呈现出了针对不同群体而设立的“碎片化”格局。

但是,2009年之后随着新型农村养老保险制度和城镇居民养老保险制度的先后建立,以及2015年,国务院出台了《关于机关事业单位工作人员养老保险制度改革的决定》,实现了“去多轨制”的改革,建立了面向所有国民的统一基本养老保险制度。

总之,从建国以来,尽管我国基本养老保险制度经历了曲折而又艰难的发展历程,但始终朝着制度可持续性方向发展。从传统的国家、企业承担向国家、企业和个人三方共担,并逐步建立多支柱模式发展;从完全现收现付制向“统账结合”的部分积累制转变;从仅仅针对城镇正规就业职工的覆盖范围向面对所有国民的全覆盖转变,制度可持续性建设得到了长足发展。但是,我国基本养老保险制度在实际运行中,依然有许多深层次问题亟待解决,同时面对制度外部诸如人口老龄化等不确定因素,可持续发展任重而道远。

二、基本养老保险制度可持续发展的现实挑战

自1997年我国基本养老保险制度推行“统账结合”的部分积累制以来,经过近20年的发展和完善,筹资渠道多元化、参保群体实现全覆盖、管理社会化等方面取得了重大成就。但是,从制度可持续发展的角度来看,制度在结构设计和参量调整方面依然亟待改革。

(一)人口老龄化挑战着养老保险制度的可持续发展

人口老龄化意味着参保缴费者的数量减少,而老年人口的预期寿命延长,养老金收支面临着更大的挑战,这成为中国养老保险制度的头号难题,对养老保险可持续发展影响深远(林义,2015;蔡昉,2016)。Bongaarts(2004)研究发现,人口老龄化导致绝大多数OECD国家养老保险制度难以持续,原因在于这些国家采取的是收现付制筹资模式。Sin(2005)建立精算模型测算发现,自2030年起中国基本养老保险基金出现当期收支缺口且逐年扩大趋势,如果只通过提高缴费率来实现基金收支平衡,缴费率就必须高达37%。艾慧等(2012)研究发现,城镇职工基本养老保险统筹账户基金在2018—2036年出现当期赤字,在2023—2035年出现累计赤字。据统计,中国2015年60岁以上老人达2.22亿,占总人口的16.1%,抚养比是3.04:1。全国城镇职工基本养老保险基金总收入为29341亿元,基金总支出为25813亿元,从表面上看收大于支,但是如果扣除财政补贴后的收入仅为24625亿元,实际亏空达1188亿元。因此,中国在人口老龄化压力日益加剧的情况下,正面临着养老基金支付缺口风险加大与企业降费减负要求增强的两难困境。

(二)养老保险扩大覆盖面出现“瓶颈”

扩大制度覆盖面可以在一定的范围内缓解制度基金压力。1995年,国务院颁发了《关于深化企业职工养老保险制度改革的通知》,制度建设步入正轨,将在正规部门就业的职工纳入制度保障范围,参保率一直维持在45%左右。但是,到了2005年,这种状况有了明显的改变。这是因为当年国务院出台了《关于完善企业职工基本养老保险制度的决定》,规定城镇个体工商户和灵活就业人员都要参加基本养老保险。之后的十年中,基本养老保险的参保率呈直线上升态势,由2004年的44.88%上升到2014年的64.95%。但是,2015年以后,参保率呈下降趋势,在2011年以20%的低档缴费率参保的个体身份人群年增长还有11.36%,可是到了2015年,下滑到了2.93%,这说明依靠个体工商户和灵活就业人员参保而实现扩面的空间变得越来越有限。同时,2015年,国务院出台了《关于机关事业单位工作人员养老保险制度改革的决定》,推开了城镇职工养老保险“去双轨制”的改革,实现了养老保险制度扩面升级。但是这种扩面在短期内就结束。因此,在当前依靠继续扩面,以增加参保率来实现养老保险制度的可持续发展变得愈来愈困难。

(三)制度财务可持续性困难

养老基金的收支平衡是衡量制度可持续发展的重要指标。2015年,城镇职工养老保险制度当年盈余为3528亿元,年末累计结余高达35345亿元,但是,实际上自制度建立之初其财务可持续性就存在隐患。2014年,当年征缴收入和总支出之间出现了1321亿元的缺口,2015年,这缺口进一步扩大为2797亿元②。因此,当前养老金收支平衡越来越困难。与此同时,随着我国抚养比、费基、费率和遵缴率等制度参量不断下降,必然使制度财务平衡“雪上加霜”。从费基来看,一般而言,在费率确定的情况下,保费收入取决于缴费基数的大小。当前,我国养老保险制度在实施过程中,往往用缴费工资作为缴费基数,而缴费工资又往往是社保部门同企业谈判的结果,一般是就高不就低,这导致实际的费基较低且不实,缴费基数严重缩水。从费率来看,按当前制度规定,企业缴纳20%,个人缴纳工资的8%,与其他国家相比较而言,这种缴费率相对较高,这无疑加重了企业和个人的负担,也影响了企业和个人参加保险的积极性,因此降低费率的呼声很高。而转轨以后保费遵缴率又呈逐年下降趋势。1997年的遵缴率为99%,而到了2014年,遵缴率仅为50%。这无疑加重了养老金的压力。从退休年龄和缴费年限来看,退休年龄直接关系着养老基金的收支平衡,退休年龄越高,养老基金的收入将越多,反之亦然。当前我国职工退休年龄依然沿用20世纪50年代的政策,平均仅为54岁,明显低于国际平均水平,这必将是我国面临人口老龄化背景下的养老保险基金更加失衡。再加上职工个人缴费15年以上就可以享受退休时领取养老金权利的规定,这么低的缴费年限,无法实现在职期间劳动收入积累与退休后养老金的均衡。而且,一部分人在缴费满15年之后会主动选择停止缴费,这将进一步恶化制度的可持续性。

(四)单一支柱形势难以为继

按照我国养老保险制度改革设计,城镇职工养老保险制度推行由基本养老保险、企业年金(职业年金)、商业养老保险三支柱构成的保障体系。但是,至今三支柱发展极不平衡,基本养老保险“一支独大”,企业年金(职业年金)发展滞后,商业养老保险处于几乎停滞状态。截至2015年底,全国参加基本养老保险人数为85833万人,制度综合覆盖率达80%以上,其中,参加城镇职工基本养老保险人数为35361万人,而参加企业年金的职工只有2239万人,仅占企业参加职工基本养老保险人数的6.55%,建立企业年金的企业仅为7.55万户,不足全国企业单位总数的0.35%,领取企业年金的人数也只有89.7万人,仅占当年参保离退休人数的0.98%。在商业养老保险方面,根据《中国家庭财富调查报告(2016)》对1.2万户样本的调查显示,只有8.16%的被调查者为应对养老风险购买了商业养老保险。因此,在当前我国企业年金和商业养老保险一直处于低迷状态的情况下,养老保险制度实际上是单一支柱的运行模式。

(五)省级统筹模式下地区间养老保险负担比差异显著

当前,我国养老保险制度统筹层次依然处于省级统筹,在此情况下,由于各省的缴费者和退休者的比例差异显著,使得各省的制度负担比也存在差别。一般而言,人口结构年轻且劳动力流入地的养老保险制度的负担比低,反之则比较高。2011年,全国平均养老保险制度负担比为0.32,广东省的负担比为0.11,是全国负担比最低的地区;而黑龙江省的高达0.63,是全国最高的地区,两者相差5.8倍。这种差异性的负担比必将导致各省养老保险基金余缺的差异。当年广东省的养老金结余达518.58亿元,而黑龙江省的养老金缺口达421.11亿元。从全国来看,当期全国整体收支盈余为1251亿元,但是由于养老保险实行省级统筹,各省养老金收支情况不同。如果从地域上来看,2014年全国32个省级统筹单位(包括新疆建设兵团)中有24个出现赤字,其中,黑龙江、吉林、辽宁东北三省的赤字最为严重,分别达到66.12%、47.81%和43.60%③。

(六)养老保险的统筹账户与个人账户结构设计不合理以及基金平衡困难

统筹账户和个人账户相结合的部分积累制的基金平衡既要实现统筹账户内部“现收现付制”资金的横向平衡,又要实现包含个人账户在内的基金纵向平衡。从横向平衡来看,就是当前在职的“中人”和“新人”缴费能否满足当前离退休“老人”和“中人”的养老需求。在当前人口老龄化迅速发展的形势下,要确保当前养老金不变,就必须提高缴费率和投资收益率。而在实际运行中,提高缴费率的压力很大,投资收益率增长的空间非常有限,因而,养老统筹基金的缺口将愈来愈大。从纵向平衡来看,就是要实现个人账户长期收入与退休后消费的纵向平衡,这很大一部分取决于收益率能否大于工资增长率。一方面,由于政府在转轨过程中尚未真正承担起转制成本的责任,再加上统筹账户与个人账户混账管理,使得个人账户长期处于“空账”状态,另一方面,个人账户又要以一年期银行利息率计息,增加了制度的负债率。在我国当前工资高速增长的背景下,个人账户基金难以实现纵向平衡。

因此,从总体来看,我国基本养老保险制度转轨以来,统筹账户与个人账户筹资和给付的横向和纵向平衡均存在困难,既未实现二者精算平衡和基金积累的风险控制,又缺乏相应的激励作用,与建立部分积累制的改革初衷相违背,制度的可持续发展困难重重。

三、推进基本养老保险制度可持续发展的改革路径

中国基本养老保险制度经过近半个多世纪的发展演变正朝着可持续方向发展,而如今制度面临着人口老龄化加剧、覆盖面受限、制度关键参量不合理等方面的挑战,改革势在必行。

(一)建立四支柱养老保险体系

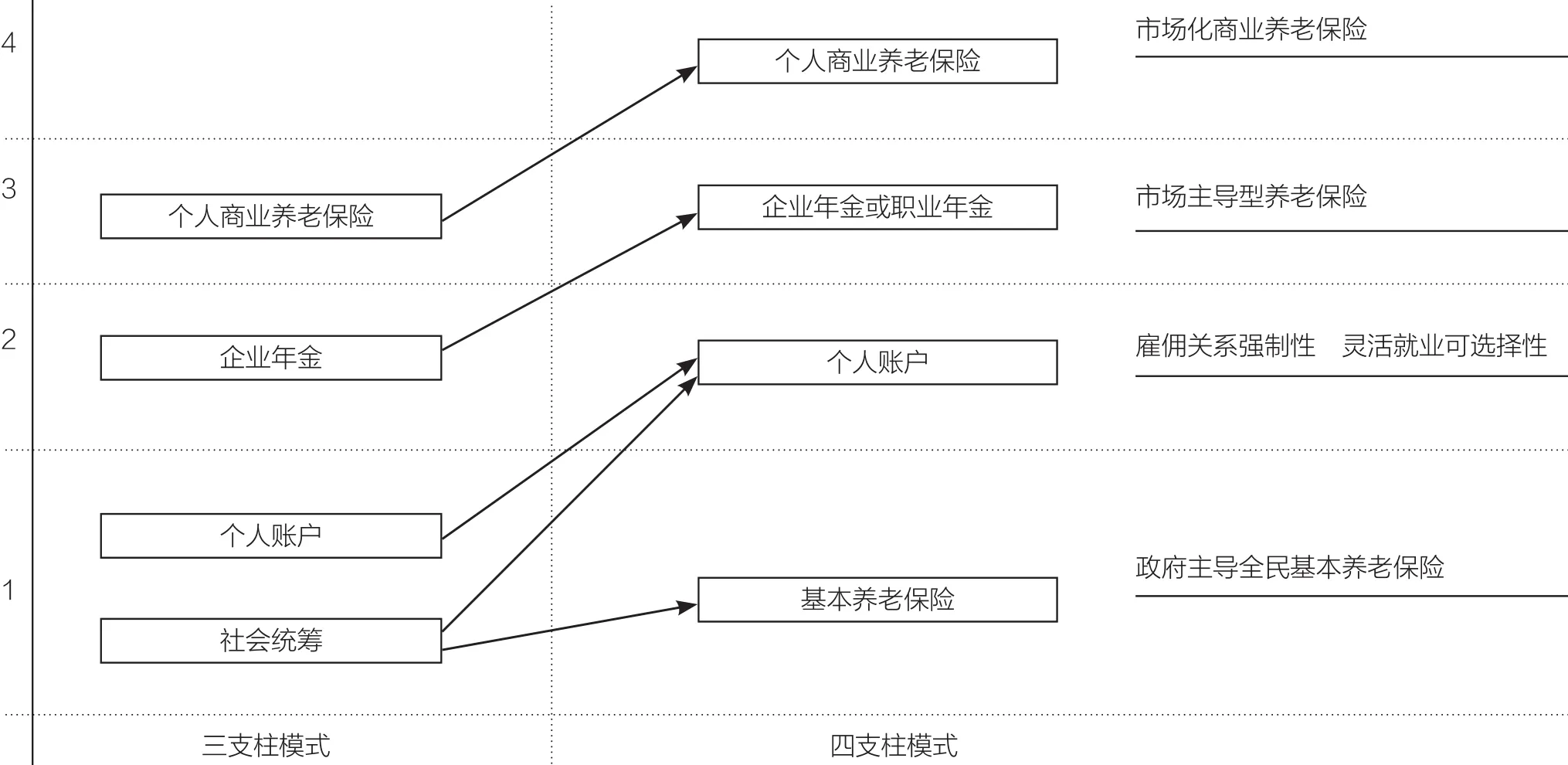

面对我国人口老龄化的日益加剧以及家庭养老功能的相对弱化的现实,必须改变养老保险制度实际运行中的单一支柱结构,进行结构调整,建立多支柱的养老保险体系。首先,建立面向所有国民的第一支柱,即具有普遍性的国家基本养老保险。这一支柱主要由政府主导,经费主要来源于国家税收,让所有国民都可以享受到非缴费的基本养老保险待遇,以实现制度的公平性。其次,将现行个人账户从“统账结合”的混账管理中分离出来,变职工个人单独缴费为用人单位与职工共同缴费,建立独立的个人账户制度,成为养老保险制度的第二支柱。中央政府进行顶层设计,制定统一制度框架,将账户基金交由有资质的商业机构负责市场运营,并建立相应的个人账户风险调剂基金和收益担保制度,实现制度的安全性和收益性的平衡。这一支柱对正规部分的雇员必须强制参加,对非正规部分的雇员可自愿参加,区别对待。这一支柱的保障目标是30%的替代率,以弥补较低替代率的第一支柱,使制度改革平稳推进。再次,建立企业年金或职业年金,使之成为养老保险制度的第三支柱。这一支柱在自愿的基础上,由用人单位与个人共同缴费,属非强制性,采取基金积累制。政府通过税收优惠政策鼓励用人单位与个人参与,并施之一定的监管。最后,建立个人商业养老保险,使之成为养老保险的第四支柱。这一支柱是投保个人根据自愿原则与商业保险公司之间签订的一种老年保障合同,更多地体现个人在养老方面的责任,国家仅给予政策优惠和监管。具体见图1。

图1 中国基本养老保险四支柱基本框架

(二)优化养老保险机制关键参量

在对我国养老保险制度进行结构改革的同时,适当调整养老保险机制的关键参量,也是实现制度可持续发展的重要措施。首先,适当降低养老保险费率。当前28%的保险费率偏高已成为共识,为此,《中共中央关于全面深化改革若干重大问题的决定》和《中华人民共和国国民经济与社会发展第十三个五年规划纲要》中都提出要“适时适当降低社会保险费率”。2016年4月13日,国务院常务会议决定阶段性降低企业社保缴费费率。人社部和财政部发布了《关于阶段性降低社会保险费率的通知》,规定从2016年5月1日起,企业缴费比例超过20%的省份,将缴费比例降至20%;单位缴费比例为20%的省份可以阶段性降低至19%④。截止目前,已有17个省份出台了相关方案。据预测,降低养老保险单位缴费率能降低企业成本约380亿元⑤。只有切实降低保险费率,才能确保养老保险收入的可持续增长。其次,提高缴费基数和遵缴率。当前,养老金缴费基数偏低,导致养老金压力不断增大。基于此方面的考虑,应该尽量减少参保人缴费时的博弈行为,缩小缴费工资基数与实际工资的差距。一方面,要实现正规部门职工劳动收入的工资化和非正规部门职工收入的透明化,另一方面,要加强征缴监管力度,提高信息化管理水平。在这个基础上,也要相应提高遵缴率,只有遵缴率和缴费基数均上升,才能有利于实现养老金财务的平衡。最后,延长缴费年限和退休年龄。如果要实现基金平衡,那么退休年龄过低,必然导致缴费率上升,进而压迫就业,或者是养老金持续走低,导致制度保基本的目标尚未实现,甚至出现大量的老年贫困现象。从国际经验来看,通过适当延长退休年龄,抗衡人口老龄化的压力,已经成为国际化的趋势。因此,在我国当前退休年龄偏低的情况下,逐步延长退休年龄可以有效缓解养老金压力。同时,适当延长职工缴费年限,增加养老金收入。

总之,通过适当降低缴费率、逐步延长缴费年限和退休年龄、切实提高缴费基数和遵缴率的“一减四加”的参量调整改革,实现基本养老保险制度财务上可持续发展。

(三)尽快落实基本养老保险全国统筹

基本养老保险全国统筹的目标就是打破当前地区分割,真正实现国家法定的统一制度,这既有利于解决各地基金负担不平衡问题,实现费率、费基等参量的一致性,又有利于参保者养老保险关系实现“无障碍”转移接续,推进统一劳动力市场的形成。为达到这一目标,关键是要将参保者的养老保险事权收归中央,尽快实现基金在全国范围内统收统支,消除地区间制度负担比的差异性,平衡地区间资金收支余缺。首先,切实履行社会统筹账户与个人账户彻底分离,分账管理。将企业和个人的缴费分别记入两个账户,各自独立运行。社会统筹部分采取全国范围内的统收统支,中央政府承担主导责任;个人账户要厘清历史债务责任,逐步做实,并建立全国统一的账户投资收益率。其次,采取统一的费基和费率。为保证筹资的公平性,必须统一缴费基数的计算口径和缴费费率,避免地区的差异化。再次,明确中央与地方的分担责任。按制度设计,国家承担基本养老保险的兜底责任。在当前“分灶吃饭”的财政体制下,中央财政单独承担,不太现实可行。要根据不同地区经济发展水平,分档次明确中央与地方分担责任。最后,建立统一监管体制。中央统一行使监督管理权,确保制度得以落实。在实际操作中,要坚持管办分离的原则,设立独立法人资格的机构,负责养老保险制度的实际运行工作。

总之,推进基本养老保险全国统筹,分账管理是前提,统收统支是核心,中央与地方政府明确责任是保障,管理体制改革是关键。由此可见,切实实现全国统筹是一项系统工程。

注 释

①李珍:《基本养老保险制度分析与评估——基于养老金水平的视角》,人民出版社,2013年版,第1页。

②③李珍、黄万丁:《职工基本养老保险1.0时代的反思与2.0时代的重构》,‘建立更加公平可持续社会保障制度’学术研讨会论文集,2016年10月15日,第5页。

④《李克强主持召开国务院常务会议(2016年4月13日)》,中华人民共和国中央人民政府网(http://www.gov.cn/guowuyuan/2016-04/13content_5063747. htm)。

⑤《人力资源和社会保障部2016年第二季度新闻发布会》,中华人民共和国人力资源和社会保障部网(http://www.china.com.cn/zhibao/2016-07/22/ content_38915203.htm)。

1.何文炯、杨一心:《职工基本养老保险:要全国统筹更要制度改革》,载《学海》,2016年第2期,第58–63页。

2.科林·吉列恩 (Colin Gillion) 等(编著),杨燕绥等(译):《全球社会养老保障》,中国劳动社会保障出版社,2002年版,第10页。

3.李珍:《基本养老保险制度分析与评估——基于养老金水平的视角》,人民出版社,2013年版。

4.李珍、黄万丁:《职工基本养老保险1.0时代的反思与2.0时代的重构》,“建立更加公平可持续社会保障制度”学术研讨会论文集,2016年10月15日,第1–11页。

5.人力资源与社会保障部:《中国社会保险年度发展报告2015》,中国劳动社会保障出版社,2016年版。

6.王延中:《中国社会保障发展报告2015》,社会科学文献出版社,2015年版。

7.韦樟清:《社会养老保险制度整合模式研究—基于养老保险关系转移接续视角》,载《福建农林大学学报(哲社版)》,2012年第3期,第68–72页。

8.郑秉文:《供给侧:降费对社会保险结构性改革的意义》,载《中国人口科学》,2016年第3期,第2–11页。

9.郑秉文:《中国养老金发展报告2015》,经济管理出版社,2016年版。

10.郑功成:《从地区分割到全国统筹——中国职工基本养老保险制度深化改革的必由之路》,载《中国人民大学学报》,2015年第3期,第2–11页。

11.Nicholas Barr. Reforming Pensions: Myths, Truths and Policy Choices. IMF Working Paper.2000.

■责编/倪超 E-mail:nc714@163.com Tel: 010-88383907

Study on the Sustainable Development of China's Basic Old-age Insurance System

Wei Zhangqing

(Fujian Normal University)

China's basic old-age insurance system had great contributions to protect the basic living of retired workers and the economic and social development. However, in the face of the current challenges such as aging population, limited coverage, and fnancial sustainability, it is imperative to reform the system. On the one hand, it is necessary to establish a multi-pillar system and separate the individual accounts from the system of "unifed account and account", re-examine the contents of the various pillars and their relationship, on the other hand, it is necessary to adjust the rate, base pay, compliance rate, retirement age and other institutional parameters to enhance the capacity of sustainable development of the system and to achieve national pension insurance to resolve the regional contradictions and Improve the system anti-risk ability.

Pension; Sustainable Development; Reform

韦樟清,福建师范大学公共管理学院、协和学院,副教授,经济学博士。电子邮箱:weizq2001@163.com。

本文受国家社科基金项目“农民工市民化进程中城乡要素平等置换分层路径研究”(13BJL064)、福建省社会科学规划项目“养老保险并轨后个人账户制度运行跟踪评价及政策优化研究”(FJ2015B189)和2015年度福建省高校新世纪优秀人才支持计划资助。