中国特色之“央票利率”对长、短期基准利率影响研究

2016-02-17郑志林��苏国强��

郑志林��苏国强��

摘 要:

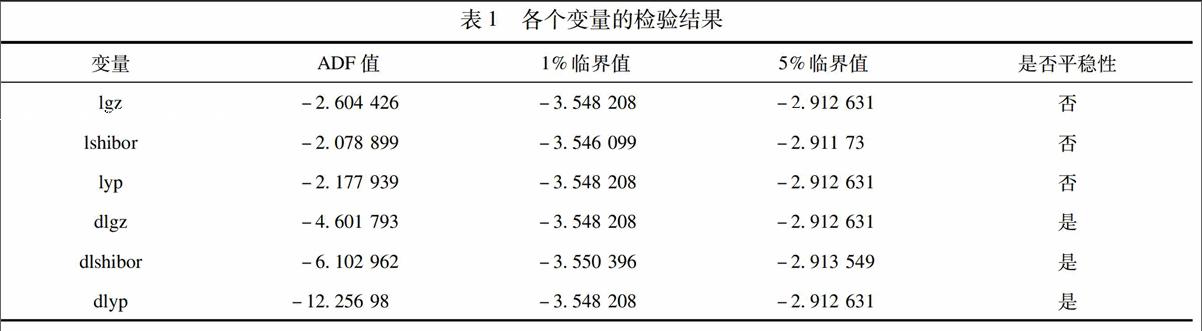

从具有中国特色的“央票”回收流动性功能、利率市场化以及商业银行自选择的角度分析,运用协整、Granger因果检验及VAR模型,分析了央票利率对长、短期基准利率的影响关系。得出以下结论:第一,央票利率对长期国债利率、短期Shibor利率存在长期稳定关系,但影响作用受限;第二,央票充当基准利率功能不断弱化;第三,以2012年为例,由于“双顺差”格局的缓解,在以上因素的影响下,导致该年份无任何一笔新央票的发行。

关键词:

央行票据;基准利率;利率市场化;流动性

中图分类号: F8321 文献标志码:A 文章编号:1009-055X(2015)06-0016-10

一、引 言

中央银行票据(简称“央票”)是中央银行为调节商业银行超额准备金而向商业银行发行的短期债务凭证。央票原本只是为解决外汇占款、贸易顺差带来的基础货币投放压力,且由于国债发行结构不合理、发行数量有限等问题,而采取的临时性的策略。只是,央票这一“临时策略”持续了近10年,导致央票现在已经成为央行公开市场业务的一个重要手段。总的来说,央票主要发挥两方面的作用:第一是作为对冲外汇“顺差”结余的手段;第二,引领市场利率。央行在历次央票发行公告中,都明确表示货币市场利率基本稳定是发行央票的主要目的之一。近几年,我国的外汇收支趋于均衡,2011 年,我国经常项目顺差 2 017 亿美元,同比下降 15%,资本和金融项目顺差2 211亿美元,下降23%;国际收支总顺差4 228亿美元,较 2010年下降19%,更低于2007—2010年的年均顺差4 686亿美元的规模。[1]2012年前三季度,我国国际收支经常项目顺差1 480亿美元,资本和金融项目逆差368亿美元。[2]另一方面,央票的发行利率对货币市场的指导作用也越来越受到质疑,它对于长期和短期利率的影响作用不明确,需要进一步分析和研究。再者,3个月期央行票据的参考收益率一直是中国人民银行监测市场利率的主要风向标,即使是在金融危机以及多次上调存款准备金率后市场资金非常紧张的时候,3个月期央行票据的发行也极少中断过,然而在2012年,没有发行任何一笔央票,这点让人迷惑。因此,央票这一具有鲜明中国特色和时代特征的货币政策工具的必要性和可持续性已经成为重点关注的问题。

本文希望通过对央票发行利率、长期债券收益率和短期货币工具收益率的研究,阐明央票在其中所起的作用以及央票的发展前景。

二、文献综述

从国外研究来看,研究央票和长期利率、短期利率关系的文献很少,原因在于,央票是中国的特有产物。但是,对于此问题的相关领域,如利率期限结构、长短期利率关系等方面研究较为深入。利率期限结构是货币政策的重要参考,是资本资产定价模型和套利模型应用的重要条件。因此,长期利率和短期利率的关系稳定与否,央票的指导利率对于期限结构的影响程度,关系到货币政策制定者能否通过调整央票发行利率来有效影响市场中的短期、长期利率。Lanne 和Saikkonen(2003)[3]利用混合自回归模型,以美国的利率数据实证检验了该国的利率期限结构,发现该模型对利率期限结构的水平持续和波动持续等特征都能较好地反映。Cook 和 Thomas(1989)[4]利用回归模型,以美国联邦基准利率数据,验证对10年期、20年期的国债影响,认为,基准利率对它们具有正相关。Kutter(2001)[5]利用单方程模型,发现联邦基金利率显著影响10年期国债利率,联邦利率变动l单位,10年期国债利率正向变动032单位。长短期利率方面,Bernanke 和 Blinder( 1992)[6]利用格兰杰因果检验法检验了联邦基金利率、M1、M2、国库券利率、国债券利率等货币政策变量和产出及物价等宏观经济变量的关系,发现,联邦基金利率对经济变化的预测能力最强,因此它是较好的货币政策指标。Buttiglion(1997)[7]研究了1987—1995年间9个工业国家政策利率变化对市场短期利率和长期利率产生的不同影响。

国内方面,既有对利率期限结构的研究,也有关于央票是否适合作为基准、指导利率的探讨。汤晓军(2010)[8]利用事件序列研究方法,研究了货币政策对交易所和银行间市场的收益率曲线的影响。发现,交易所交易的品种,其利率期限结构受扩张性的货币政策影响较大,也更为迅速;银行间市场对货币政策反应滞后。吴丹、谢赤(2005)[9]运用单方程协整检验和向量自回归模型对银行间国债市场的利率期限结构进行预期理论检验,发现,我国银行间国债市场的长期利率与短期利率之间存在着预期理论所描述的稳定关系。陈勇、吴金友(2008)[10] 通过实证检验,研究了我国货币市场利率传导机制在Shibor推出前后的对比情况,认为, Shibor的推出逐步体现了政策制定者的意图,但其成为基准利率还有一定的距离。卢遵华(2005)[11] 利用协整及格兰杰因果检验等方法,研究了一年期央行票据和3月期央行票据的发行利率与银行间五年期国债利率之间的关系。蔡超(2006)[12]通过分析不同时期央行票据的政策职能和调控效率,认为不能单从成本角度就得出央票应“淡出”的结论,央行票据的去留应服从于货币政策大局。李华(2011)[13] 构建误差修正模型,并运用脉冲响应、方差分解方法,研究以3月期央票利率为代表的短期利率对长期利率的影响,发现,我国银行间央行票据利率与银行间10年期国债利率存在稳定的长期均衡关系,但影响作用并不大,央行发行票据影响利率,进而影响宏观经济,效果不一定显著,央行需要利率和货币供应量二者都能考虑的中介目标。姚余栋、谭海鸣[14]采用新古典主义经济学传统的个体优化方法,建立商业银行利润最大化模型,并且运用Granger因果检验、反差分解等方法进行实证分析,发现并证明了央票发行利率能够综合代表数量型和价格型的货币政策,其可测性、可控性、相关性比较理想。李宏瑾、项卫星[15]以美国公开市场操作为引导,利用格兰杰因果分析和Johansen检验,发现央票利率已初步具备了中央银行基准利率的特征,央票利率与产出缺口和通胀缺口还具有显著的线性关系。严长松、田湘龙(2009)[16]通过对相关数据的分析发现,当前票据市场利率变动与Shibor走势基本吻合,表明目前票据市场利率已呈准市场化状态。张雪莹、陆红、汪冰(2010)[17]考察央票利率对长期利率的影响,将通胀和债券市场资金面因素引入实证研究中,发现与CIP和资金面因素相比,短期央票利率对长期国债利率影响程度较弱。郑振龙、莫天瑜[18]利用主成分分析结果,构建回归方程,实证研究了央票发行利率与央票市场利率间双向关系的周内效应,发现央行货币政策利率传导的途径和效果在金融危机时期与经济正常波动时期是不同的。郭爽(2009)[19]发现,央票有效对冲率从2003年的53.27%下降到2007年的11.30%,认为,随着央行票据的滚动发行,其对冲作用在逐渐降低,并对国债发行有消极影响。吕江林、汪洋[20]分析了储蓄存款利率、再贷款利率、再贴现利率、国债利率和同业拆借利率,认为,银行间同业拆借利率具备了基准利率应有的特征,最宜作为基准利率。李嘉(2012) [21]认为,培养 Shibor 作为我国货币市场基准利率相对其他利率优势较多,在我国目前货币市场中,Shibor 的基准地位也得到了一定程度的体现。