参股基金公司持股与分析师乐观性

2016-01-31周铭山

姜 波,周铭山

(西南财经大学 金融学院,四川 成都 611130)

参股基金公司持股与分析师乐观性

姜波,周铭山

(西南财经大学 金融学院,四川 成都 611130)

摘要:文章研究了券商所参股基金公司的重仓持股对旗下分析师评级客观性的影响以及市场对这种利益冲突行为的反应。研究发现:(1)关联分析师对参股基金公司重仓持有股票的评级显著高于非关联分析师,而且其乐观程度与券商参股比例、参股基金公司规模以及股票在关联基金公司投资组合中的比重成正比。(2)关联分析师的乐观评级主要针对绩优基金的重仓股,对新基金和绩差基金重仓股的评级则与非关联分析师不存在显著差异。(3)投资者并不能有效识别这种利益冲突行为,关联评级仍会对投资者行为产生显著影响,相同评级下关联评级与非关联评级的短期市场反应并无显著差异,但其长期投资价值显著低于非关联评级。

关键词:参股基金公司持股;分析师乐观性;“造星”行为

中图分类号:F830.91

文献标识码::A

文章编号::1001-9952(2015)01-0118-14

收稿日期:2014-05-28

作者简介:姜波(1985-),男,重庆垫江人,西南财经大学金融学院博士研究生;

Abstract:This paper studies the impact of affiliated funds’ Chong Cang stockholding on the objectiveness of analysts’recommendations and market reaction to this interests conflict. It arrives at the following conclusions: firstly, the recommendations of affiliated analysts on affiliated funds’Chong Cang Gu are substantially more favorable than independent analysts, and the optimism extent is positively related to the proportion of shareholding, the size of affiliated fund companies and stock weight in affiliated fund companies’ portfolios; secondly, the optimistic recommendations of affiliated analysts mainly focus on Chong Cang Gu of funds with good performance, and the recommendations on new funds and Chong Cang Gu of funds with poor performance are not significantly different from ones of independent analysts; thirdly, investors cannot effectively recognize this interests conflict, and affiliated analysts’ recommendations still have positive impacts on investor behavior; and there is no significant difference between short-term market reaction of affiliated and independent analysts’ recommendations under the same recommendations, but the long-term investment value of affiliated recommendations are far lower than the one of independent recommendations.

周铭山(1976-),男,江西上饶人,西南财经大学金融学院副教授,博士。

一、引言

作为普通投资者与上市公司之间的信息中介,证券分析师的研究报告能够提高上市公司公开信息的传播速度和股价的信息含量,降低股价的同步性,从而在一定程度上解决信息不对称问题,提高股市的有效性和资本市场的运行效率(朱红军等,2007)。然而,券商研究所的收入只有很小一部分来自研究报告的销售收入,而绝大部分是由机构投资者的分仓佣金和对其他业务部门(承销、自营和资产管理)的利润贡献组成;分析师的个人报酬也主要是由机构投资者打分决定的分析师排名(国内最重要的是新财富最佳分析师)、投行业务贡献和研究覆盖股票规模所决定的,与其预测准确度并不直接相关(Emery和Li,2009;Groysberg等,2011)。因此,不管是证券分析师的个人利益还是其任职券商的机构利益,都与投资者追求报告准确性的利益是冲突的,其发布的研究报告很难做到绝对的客观和准确。

国内外学者的大量研究表明,不管是盈利预测还是投资评级,证券分析师整体上都比实际情况要乐观。在此基础上,学者从不同的切入点考察了分析师乐观性的动机,给出了不同的解释,比较典型的有以下几类:迎合管理层以获取独家信息(Francis和Philbrick,1993)、招揽承销业务(O’Brien等,2005;潘越等,2011)、诱发股票交易(Jackson,2005;Cowen等,2006)、机构投资者分仓佣金压力(Gu等,2012;Firth等,2013)以及辅助自营或资产管理部门创造利润(Mola和Guidolin,2009;曹胜和朱红军,2011)。

大量文献对迎合上市公司管理层、招揽承销业务、诱发股票交易以及机构投资者分仓佣金压力等动机进行了深入研究,但由于缺少详细的基金公司股权信息和分仓佣金信息,利润创造动机则较少涉及。Mola和Guidolin(2009)针对美国的研究只考虑了关联股票在基金公司投资组合中的比重对分析师评级的影响,而没有区分同一基金公司旗下不同基金的重仓股,未能找出关联分析师乐观评级的直接动机。曹胜和朱红军(2011)的研究则只考虑了国内券商的自营部门持股对分析师评级的影响,而券商自营所持有的股票市值占A股总市值的比例相当小,持仓信息也不像基金重仓股那么透明,所以样本代表性和研究意义都略显不足。

本文研究券商参股的基金公司的重仓持股对关联分析师独立性的影响,主要基于两方面考虑:一方面,相对于其他可能影响分析师独立性的因素,参股基金公司的重仓持股对关联分析师独立性的影响更大。券商必须通过发起设立基金公司才能从事公募基金业务,截至2013年12月31日,在89家公募基金公司中,券商参股的有51家,其中控股的达到45家,券商平均持股比例为43.0%,涉及券商47家;*截至2013年12月31日,证监会批准设立的证券公司共有114家,其中18家为其他证券公司的全资子公司,单独从事经纪、承销或资产管理业务。同时,参股的基金公司2013年为券商平均贡献了23.7%的营业收入和32.7%的净利润。为了提高参股基金公司的业绩,券商分析师面临的压力远远大于承销客户和分仓基金,要维持自身的独立性更加困难。

另一方面,参股基金公司所产生的利益冲突对投资者利益的损害可能也更大。作为资本市场最大的机构投资者,公募基金的投资行为对于引导个人投资者的投资行为起着举足轻重的作用。截至2013年12月31日,公募基金持有的流通股票市值达1.32万亿元人民币。在每个季度公布基金重仓股后,这些股票总是受到个人投资者的追捧,如果再辅以关联分析师过度乐观的投资评级,则会导致更多个人投资者和其他机构投资者的竞相买入。假如重仓基金借此时机出货,高位接盘投资者将受到巨大的利益损失。而基金投资者也会因这些被打造的明星后续平庸甚至糟糕的业绩而利益受损。

基于上述情况,本文系统研究了既从事卖方研究业务又参股公募基金公司的券商所参股基金公司的重仓持股对旗下分析师投资评级客观性的影响以及非关联评级与关联评级短期市场反应和长期投资价值的差异。研究发现:(1)关联分析师对参股基金公司重仓持有股票的评级显著高于非关联分析师,而且其乐观程度与券商参股比例、参股基金公司管理资产规模以及股票在关联基金公司重仓股总市值中的比重成正比。(2)关联分析师的乐观评级主要针对业绩排名靠前基金的重仓股,而对新基金和绩差基金重仓股的评级则与非关联分析师不存在显著差异。(3)投资者并不能有效识别这种利益冲突行为,关联评级仍会对投资者行为产生显著影响,多数情况下关联评级与非关联评级的短期市场反应并无显著差异,但其长期投资价值显著低于非关联评级。

本文的贡献主要体现在:(1)拓展了关于分析师利益冲突行为的研究。以往的研究主要集中在迎合上市公司管理层、招揽承销业务、诱发股票交易和分仓佣金压力等角度,而忽略了更为直接也可能更为严重的为任职券商参股或控股的基金公司输送利益而损害其他股票投资者利益的行为。本文从国内特殊制度造成的券商普遍参股基金公司的角度切入,系统研究了券商所参股基金公司的重仓持股对关联分析师评级客观性的影响及市场反应,为关于分析师利益冲突行为的研究提供了新的视角。(2)为基金公司“造星”行为提供了部分实证证据。以往关于基金公司“造星”行为的研究主要关注“造星”的动机以及如何识别“造星”行为,而没能找到“造星”的具体途径。本文绕开看似黑盒子的基金公司内部投资行为,从外部的分析师评级角度入手,发现券商会利用乐观而有偏的研究报告来帮助参股的基金公司打造明星基金,为“造星”行为提供了直接的经验证据。

二、假设与模型

(一)假设

基金公司的大部分利润都会以分红的形式返还给股东。即使不分红,只要券商对参股基金公司的经营活动有重大影响,根据2007年生效的新会计准则,在计算投资收益时也要采用权益法。在权益法下,投资企业的投资收益为被投资企业税后利润中按持股比例应分得的数额,而不管被投资企业是否以股利形式分配利润。如果券商控股基金公司,则基金公司的资产负债表和利润表甚至将直接并入券商的合并报表。因此,参股基金公司的业绩对券商的业绩具有直接而重要的影响,券商有强烈的动机通过各种途径来提高参股基金公司的业绩。对参股基金公司旗下基金(下称关联基金)重仓股(下称关联股票)发布乐观的评级报告(下称关联评级)以提升基金业绩,进而增加参股基金公司(下称关联基金公司)的资产管理规模和利润,就成了关联分析师的一种理性选择。基于上述分析,本文提出以下假设:

假设1:对于参股基金公司旗下基金重仓股,关联分析师会发布更为乐观的评级报告。

不管是成本法下的分红金额,还是权益法下的利润分成或者合并报表中的全面加总,券商从参股基金公司获得的收益都主要由参股基金公司的利润总额和参股比例所决定。对于利润总额相近的基金公司,券商参股比例越大,应计利润或分红规模就越大,因此我们预期分析师对关联股票评级的乐观程度与其任职券商的参股比例成正比。另外,作为基金公司的主要收入来源,管理费是按照资产管理规模的固定比例计提的,因此基金公司管理资产规模越大,其收入和利润就越高,在相同参股比例下券商可获得的投资收益也就越高,我们预期分析师对关联股票评级的乐观程度与关联基金公司管理资产规模正相关。

然而,一家基金公司少则管理数只、多则管理数十只偏股型基金(开放式股票型、封闭式股票型、偏股混合型和平衡混合型),*我们只考察这四种类型基金的重仓股,这是因为:一方面,它们都是主动管理型基金,只有这类基金的业绩才能反映基金经理和基金公司的投资管理能力,进而带来资金净流量的变化;另一方面,股票资产在这四类基金投资组合中的占比较高,乐观的评级报告可能带来有意义的业绩变化。不同基金的重仓股即使有重合也不可能完全相同,那么整个基金公司的重仓股至少有几十只,券商分析师不可能面面俱到,更不可能对所有股票一视同仁。即使同为重仓股,持股比例不同的股票对单只基金或者关联基金公司整体业绩的贡献也不尽相同。而分析师需要在发布乐观但有偏的评级报告所带来的业绩和资金净流量增长与个人和机构声誉受损之间进行权衡,理性的选择则是挑选对关联基金公司业绩贡献较大的股票。Mola和Guidolin(2009)研究了同时从事研究业务和资产管理业务的美国全能型投行中分析师的利益冲突行为,发现关联股票在资产管理部门投资组合中的比重越大,关联分析师的评级越乐观。因此,我们预期分析师对关联股票评级的乐观程度与持股市值占关联基金公司持股总市值的比例成正比。基于上述分析,本文提出以下假设:

假设2a:关联基金公司管理资产规模越大,分析师对其旗下基金重仓股的评级越乐观。

假设2b:任职券商参股比例越高,分析师对基金公司旗下基金重仓股的评级越乐观。

假设2c:关联基金公司投资组合中股票市值占比越高,分析师对该股票的评级越乐观。

除了个人的风险偏好外,基金投资者在选择基金时主要参考其历史业绩(Sirri和Tufano,1998),不少研究发现单只基金甚至整个基金公司的资金净流量都与基金业绩正相关。Nanda等(2004)、林树等 (2009)以及王擎等(2010)都发现,明星基金同时存在“明星效应”和“溢出效应”,即不仅能为自身带来正的资金净流量,还能为同一公司的非明星基金带来正的资金净流量。此外,Sirri和Tufano(1998)以及林树等(2009)还发现,排名靠后的基金并没有明显的资金净流出现象,即业绩对资金流动的影响是非对称的,只有对明星基金的奖励,而没有对绩差基金的惩罚。由此,基金公司及其股东就有很强的动机集中有限的资源打造少数明星基金,即实施“造星”行为,以此为整个基金家族吸引更多的资金流入,而对少数有潜力成为明星的基金持有的重仓股发布乐观的评级报告则是券商帮助参股基金公司“造星”的一种理想途径。因此,我们预期分析师在评级时会对任职券商所参股基金公司旗下不同表现的基金的重仓股采取不同的态度,对业绩排名靠前基金的重仓股特殊对待,而对排名靠后基金的重仓股公正处理以维持个人或者任职券商的声誉。

此外,为了避免新基金在解除封闭期后遭遇投资者的大规模赎回,基金公司可能存在为新基金“抬轿”的行为(屈源育和吴卫星,2014)。然而,由于成立不足6个月的新基金不参与业绩排名,它们的业绩对整个基金公司的资金净流动并不会产生显著影响。同时,新基金有6个月的封闭建仓期,而且在发行当季一般不公布重仓股信息,第2个季度的管理报告也至少要在季度结束后15个工作日左右才公布(半年报60日内公布,年报90日内公布),关联分析师要想赶在封闭期结束之前通过乐观评级来提升新基金的业绩为时已晚。即使建仓期结束后基金公司有动机抬升新基金业绩以防止客户赎回,这对基金公司资金净流量的影响也应小于明星基金,效果将大打折扣。因此,我们预期关联分析师不会对新基金的重仓股发布乐观的评级报告。基于上述分析,本文提出以下假设:

假设3:对于业绩较好的关联基金重仓股,关联分析师更可能发布乐观的评级报告;而对于排名靠后或者新基金的重仓股,关联分析师与非关联分析师的评级不存在显著差异。

即使以上3个假设都成立,要达到提高关联基金业绩或者“造星”的目的,关联分析师的评级必须能够改变投资者对关联股票内在价值的认知并对其投资行为产生影响。已有研究大多发现,即使关联分析师的评级仍能影响投资者决策,但其市场反应和投资价值是否与非关联分析师的评级有显著差异存在争议。Barber等(2007)以及Agrawal和Chen(2008)研究了承销业务利益冲突对投资评级和评级调整市场反应的影响,都发现关联分析师评级的市场反应虽然弱于非关联分析师,但是仍能对投资者行为产生显著影响。Gu等(2012)及Firth等(2013)研究了分仓佣金压力对分析师评级市场反应的影响,同样发现关联分析师评级对投资者行为有影响,但弱于非关联分析师评级。然而,曹胜和朱红军(2011)研究了国内券商自营持股对券商乐观性的影响及其市场反应,发现市场在短期内并不能识别这种利益冲突行为,对关联分析师和非关联分析师评级的市场反应并无显著差异。Mola和Guidolin(2009)研究了美国全能型投行资产管理部门持股对研究部门研究报告市场反应的影响,发现关联分析师调升和维持评级的市场反应反而显著强于非关联分析师。

由于中国A股市场是典型的散户市场,作为专业投资者代表的机构投资者比例过小,而多数个人投资者并不具备鉴别利益冲突行为的专业知识,因此我们预期投资者并不能有效识别关联分析师的乐观偏差行为,关联评级与非关联评级的市场反应无显著差异。但由于存在利益冲突行为,关联分析师推荐关联股票并不一定是真正看好,而且关联基金可能趁机大量减仓,因此我们预期关联评级的长期投资价值低于非关联评级。基于上述分析,本文提出以下假设:

假设4:投资者不能有效识别这种利益冲突行为,关联评级与非关联评级的市场反应并无显著差异,但其投资价值显著低于非关联评级。

(二)模型

为了检验假设1,我们构建了以下模型:

Recommendation(q)ij=β0+β1ShareholdingAffiliation(q-1)ij+controls+εij

(1)

借鉴Gu等(2012)的做法,我们采用了3个不同的分析师评级指标:初始评级REC0、相对评级REC1和调整评级REC2。券商i在季度q对股票j的首次评级(最低三个等级合并在一起)即为初始评级REC0(q)ij,其取值为1、2和3,分别代表中性(卖出减持)、增持和买入,推荐程度递增。相对评级REC1的取值为0和1,如果券商i在季度q对股票j的初始评级大于所有券商当季对该股票初始评级的均值,则相对评级REC1(q)ij取值为1,否则为0。调整评级REC2的取值为-1、0和1,分别代表调降、沉默和调升。如果券商i在季度q对股票j的初始评级低于前次,或者在上一季度无评级,而当季初始评级为1,则REC2(q)ij取值为-1;如果在季度q的初始评级高于前次,或者上一季度无评级,而当季初始评级为3,则REC2(q)ij为1;如果在季度q无评级,而前后4个季度都至少各有一次评级,则REC2(q)ij为0。*我们对REC2的定义与Gu等(2012)有所不同,但REC2的均值和各个分位数取值都与Gu等(2012)十分接近,因此REC2定义的不同对实证结果没有实质性影响。

由于REC0和REC2均取3个离散值,且评级的推荐程度呈顺序排列,因此我们采用OrderedProbit模型进行检验。而REC1只取0和1,我们采用标准Probit模型进行检验。

为了检验假设2,我们在式(1)的基础上加入股票在关联基金公司重仓投资组合中的比例portfolio_wgt、发布报告券商参股关联基金公司比例shareholding和关联基金公司资产管理规模fundco_asset。这3个变量仅在发布评级的券商所参股基金公司持有该股票时(sh_aff=1)才取非零值,从而实际上等同于各自与关联基金持股虚拟变量sh_aff的交乘变量。

为了检验假设3,我们进一步将股票在关联基金公司重仓投资组合中的比例portfolio_wgt按照是否新基金以及老基金的业绩分解为四部分。首先,我们将关联基金中成立不足6个月的归为一组,如果该组基金持有某只股票,则new_fund取值为1,new_fund_wgt表示该组基金持有某只股票的市值占其重仓股总市值的比例。然后,我们按照截至上一季度末当年业绩(剔除新基金)分类排名,将所有偏股型基金中的老基金分成三组,排名处于前1/3的归入绩优组,后1/3的归入绩差组,剩下的归入中间组。如果绩优组关联基金持有某只股票,则high_ret_fund取值为1,high_ret_wgt表示绩优组所有关联基金持有某只股票的市值占其重仓股总市值的比例。median_ret_fund、median_ret_wgt、low_ret_fund和low_ret_wgt的定义以此类推。从定义中可以看出,这8个变量实际上等同于各自与关联基金持股虚拟变量sh_aff的交乘变量。

为了检验假设4,我们采用事件研究法,分别用累积超额收益率(CAR)和买入并持有超额收益率(BHAR)来检验分析师评级报告的短期市场反应和长期投资价值。我们剔除了与前次评级间隔时间少于3个交易日的样本*我们主要采用时间区间(-1,1)共3个交易日的累积超额收益率来度量短期市场反应,所以要求前后两次评级的时间间隔不少于3个交易日。以消除事件叠加的影响;此外,我们还剔除了报告披露日后3个交易日无交易的评级样本。对于估计窗口,我们选择报告披露日前240个交易日至前11个交易日,并剔除长度小于100个交易日的样本。我们在估计参数时剔除了IPO前3个交易日的收益率。在得到CAR和BHAR后,我们采用以下回归模型来检验关联基金持股对分析师评级市场反应的影响:

CARi(-1,1)BHARi(2,90)=β1D(rank=4)+β2D(rank=5)

+β3D(rank≤3)×Indicator of Affiliation(q-1)

+β4D(rank=4)×IndicatorofAffiliation(q-1)

+β5D(rank=5)×Indicator of Affiliation(q-1)

+controls+ε

(2)

此外,我们还检验了分析师评级调整的市场反应,检验模型如下:

CARi(-1,1)BHARi(2,90)=β1D(downgrade)+β2D(upgrade)

+β3D(downgrade)×IndicatorofAffiliation(q-1)

+β4D(reiterate)×Indicator of Affiliation(q-1)

+β5D(upgrade)×IndicatorofAffiliation(q-1)

+controls+ε

(3)

如果券商的当次评级低于前次评级,则downgrade取值为1,否则为0;如果当次评级高于前次评级,则upgrade取1,否则取0;如果当初评级与前次评级相同,则reiterate取1,否则取0。

由于已有研究发现分仓佣金和承销关系都会影响分析师的独立性,我们加入了分仓佣金关联关系虚拟变量fee_aff和承销关系虚拟变量ib_aff作为主要控制变量。此外,大量文献发现机构投资者持股和声誉机制对分析师评级的乐观性有一定的抑制作用(Ljungqvist等,2007;Fang和Yasuda,2009),因此我们还加入了机构投资者持股比例变量inst_ownership、个人声誉代理变量(是否入选最近一次新财富最佳分析师的虚拟变量star_analyst)和券商声誉代理变量(上一年度发布报告的分析师数量的自然对数broker_size)。

借鉴Gu等(2012)以及Mola和Guidolin(2009)的做法,我们还加入了股票季度交易量quarterly_volume、跟踪分析师数量num_follow、前6个月累积收益率bhar_m6、公司规模firm_size、杠杆比率leverage、账面市值比btm、季度总资产周转率asset_turnover、季度净资产收益率roe、EPS和股价比率(市盈率的倒数)EP。此外,我们还加入了年份和季度虚拟变量以控制年份和季度固定效应。

三、数据与样本

由于2005年之前的分析师评级很少,本文的研究始于2005年,选取了2005-2013年国内券商证券分析师对沪深A股发布的220 414条投资评级作为样本。此外,本文还需使用公募基金公司股权变更信息、基金季度重仓股数据、基金半年度分仓佣金数据、新财富最佳分析师排名数据以及上市公司、基金公司和券商的财务数据,这些数据主要来自CSMAR财经数据库、Resset金融数据库、天相投资分析系统、同花顺iFind金融数据终端和Wind资讯金融终端。

与国内现有研究一致,在研究券商与基金关联关系时,我们只考虑基金季度前十大重仓股,这是因为:一方面,公募基金每半年才公布一次详细持股信息,而每个季度都需要公布重仓股信息;另一方面,多数基金投资者和证券分析师只关注基金重仓股,基金前十大重仓股市值平均占偏股型基金股票总市值的50%。

本文主要利用分析师研究报告中的股票投资评级来研究分析师的乐观性,*国内证券分析师在预测股票投资价值时更倾向于高估PE,而不是调高EPS,我们对盈利预测数据的分析结果也验证了这一观点。而投资评级则是分析师在综合对EPS和PE的预测后给出的一个投资建议,能够更好地反映分析师的利益冲突行为。由于不同券商的评级标准有所差别,为了便于比较,我们将分析师评级标准化为五个等级,由低到高分别是卖出、减持、中性、增持和买入。数据显示,所有年份超过80%的评级都集中在最高的两个等级,且处于最高等级和最高两个等级的比例基本上逐年增加,表明分析师评级乐观性没能随监管的加强而有所改善,反而越来越严重。由于最低两个等级占比不到1%,我们在下文实证检验中将最低的3个等级归入同一等级。*我们还将最低两个等级合并为一个等级做了稳健性检验,实证结果并无显著差异。

为了提高样本的代表性,我们删除了研究报告总数少于10份的研究机构的评级,以及季度发布报告的评级机构少于3家的股票评级样本。此外,我们还删除了上市公司或者券商财务数据缺失的样本,最终得到149 094条评级。表1报告了按是否关联评级以及关联评级中基金业绩排名分类的三个评级指标REC0、REC1和REC2的分布情况。从初始评级REC0来看,关联评级处于最高等级和最高两个等级的比例显著高于非关联评级,而在关联评级中,业绩越好的基金重仓股的评级越高,绩优组基金重仓股的评级显著高于其他组。从相对评级REC1来看,关联评级也显著高于非关联评级。在关联评级中,业绩越好的基金重仓股的评级比平均评级乐观的可能性越大。从调整评级REC2来看,关联评级被调高的概率高于非关联评级,被调低的概率显著低于非关联评级。在关联评级中,除了新基金重仓股评级被调升的比例显著低于其他组外,不同业绩基金的重仓股评级被调升的概率差别不大,但绩优组重仓股评级被调降的概率显著低于其他组。

注:由于一只股票可能同时被同一基金公司旗下不同排名等级的基金所持有,四类基金重仓股只数之和大于关联基金公司重仓股只数之和。

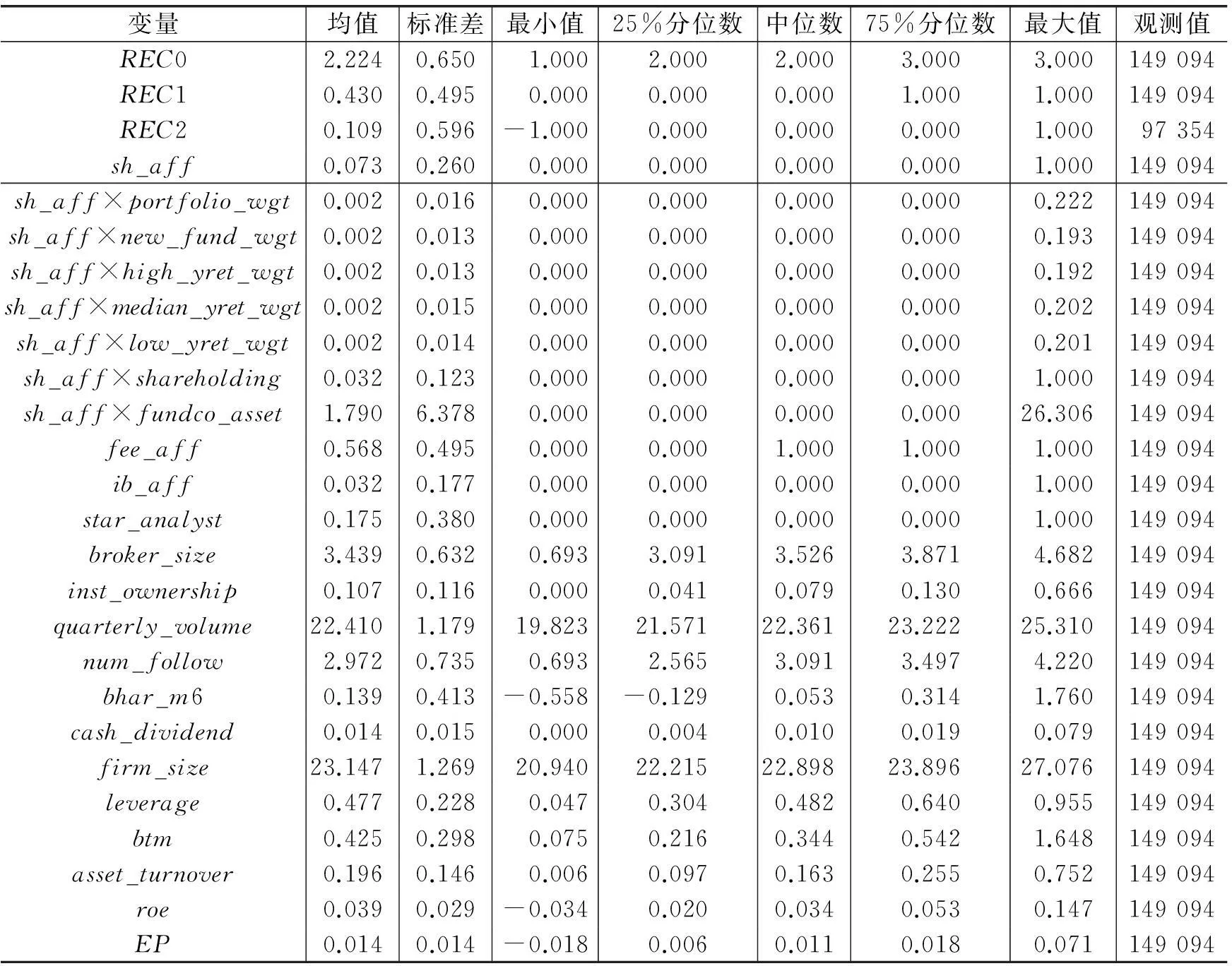

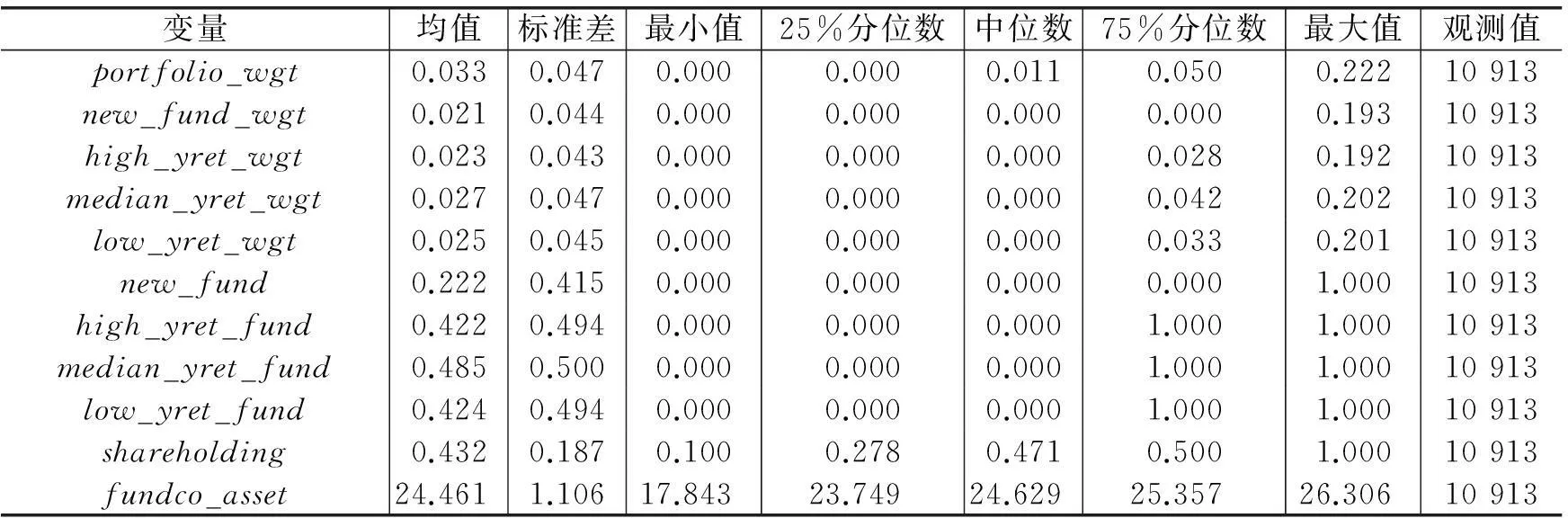

为了避免极端值的影响,我们对所有连续型自变量进行了上下1%的缩尾处理(Winsorize),对连续型因变量进行了上下1%的截尾处理(Trim)。表2给出了主要变量的描述性统计特征,表3则给出了sh_aff=1时主要变量的描述性统计特征。

表2 主要变量描述性统计

表3 关联基金相关变量描述性统计(sh_aff=1时)

四、实证结果

(一)参股基金公司持股对评级乐观性的影响

表4给出了分别以初始评级REC0、相对评级REC1和调整评级REC2作为被解释变量,加入关联基金持股交乘变量前后和采用不同投资组合比例指标的回归结果。在加入关联基金持股的交乘变量前,不管是采用哪一种评级指标,关联基金持股虚拟变量的系数都显著为正。在加入关联基金持股比例(公司组合比例或业绩组组合比例)、关联基金公司管理资产规模和券商参股比例与关联基金持股的交乘变量后,当以上几个交乘变量取各自典型值(中位数或均值)时,关联基金持股虚拟变量的边际效应显著为正,表明参股基金公司持股对分析师评级乐观性的确具有显著的正向影响,假设1得到了验证。

在引入关联基金持股的交乘变量后,券商参股比例、关联基金公司管理资产规模和关联股票在关联基金公司重仓投资组合中比例的交乘变量系数基本上都显著为正,表明任职券商参股比例越高、关联基金公司管理资产规模越大、股票在关联基金公司重仓投资组合中的比例越高,关联分析师更可能给予该股票更高的初始评级和相对评级,当季调升或维持最高评级的可能性也更大,假设2得到了验证。

在将关联股票占关联基金公司重仓投资组合的比例分解成分别占新基金组和三个业绩组重仓投资组合的比例后,列(3)和列(6)中绩优组不仅系数最大,显著性也最高,而绩差组和新基金组系数则不显著。以上结果表明,只有业绩较好的基金重仓股才会显著影响券商分析师的独立性。对于业绩较差的基金,由于没有对其资金净流量的惩罚,为了维持个人或者任职券商的声誉,关联分析师并不愿意牺牲准确性而对重仓股发布乐观但有偏的评级。对于成立不足6个月的新基金,由于不参与业绩排名,“明星效应”和“溢出效应”都不存在,关联分析师也没有动力对其重仓股发布乐观的评级。假设3得到了验证。

注:括号内为t统计值,*、**和***分别表示在10%、5%和1%的水平上显著,常数项及年份和季度虚拟变量的估计系数未报告。下表同。

此外,我们发现即使在控制了参股基金公司持股后,分仓佣金和承销业务关联也会影响分析师的独立性,分析师会对任职券商分仓的基金公司重仓股和前五年由任职券商担任首发或增发主副承销商的股票发布更加乐观的评级,这也验证了Lin和McNichols(1998)、Gu等(2012)、Firth等(2013)等的研究发现。然而,我们并没有发现声誉机制对分析师评级乐观性具有明显的抑制作用。明星分析师的评级显著高于非明星分析师,大型研究机构分析师的评级也显著高于小型研究机构分析师的评级,这与Gu等(2012)的结果基本一致。虽然声誉机制没能发挥抑制作用,但我们发现机构持股对分析师评级乐观性具有一定的抑制作用。机构持股比例越高,分析师的初始评级越保守,这与Ljungqvist等(2007)的结果一致,但机构持股对评级调整并无显著影响。

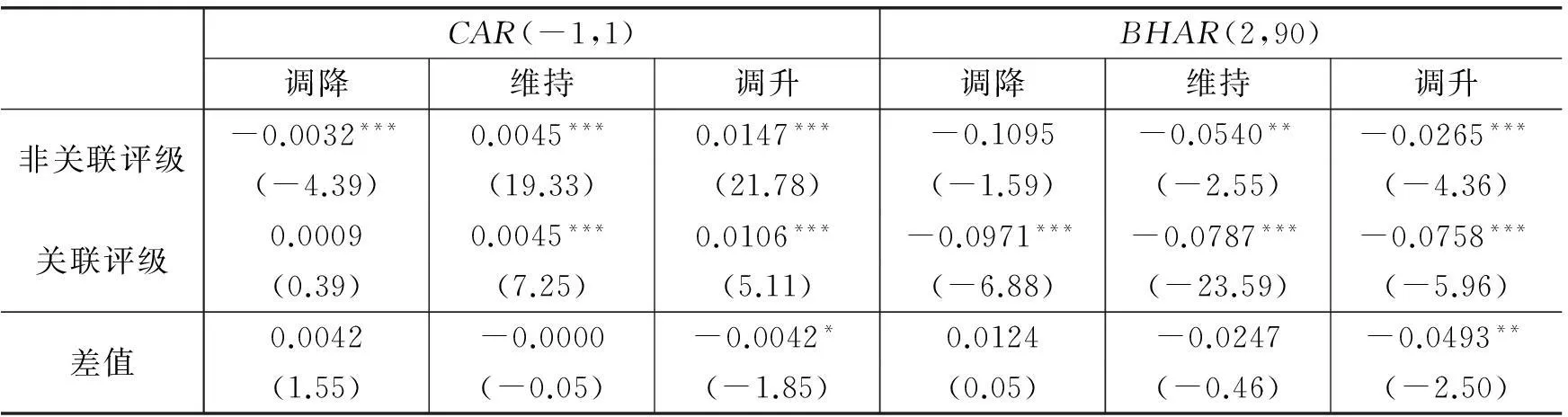

(二)分析师评级的市场反应

表5和表6给出了关联分析师和非关联分析师评级市场反应和投资价值的检验结果。从中可以看到,不管是关联评级还是非关联评级,市场反应都很强烈,分析师的买入和增持以及调升和维持评级的短期市场反应都显著为正,市场只对非关联分析师中性(卖出减持)评级的反应为负。除了买入评级外,投资者并不能识别这种利益冲突行为,同等评级的市场反应并无显著差异。所有评级的BHAR都显著为负,表明分析师评级并无长期投资价值。除了调升评级外,关联分析师和非关联分析师评级的长期投资价值也并无显著差异。

表5 分析师评级的短期市场反应和长期投资价值

注:均值差异检验采用的是Wilcoxonrank-sumtest,表6同。

表6 分析师评级调整的短期市场反应和长期投资价值

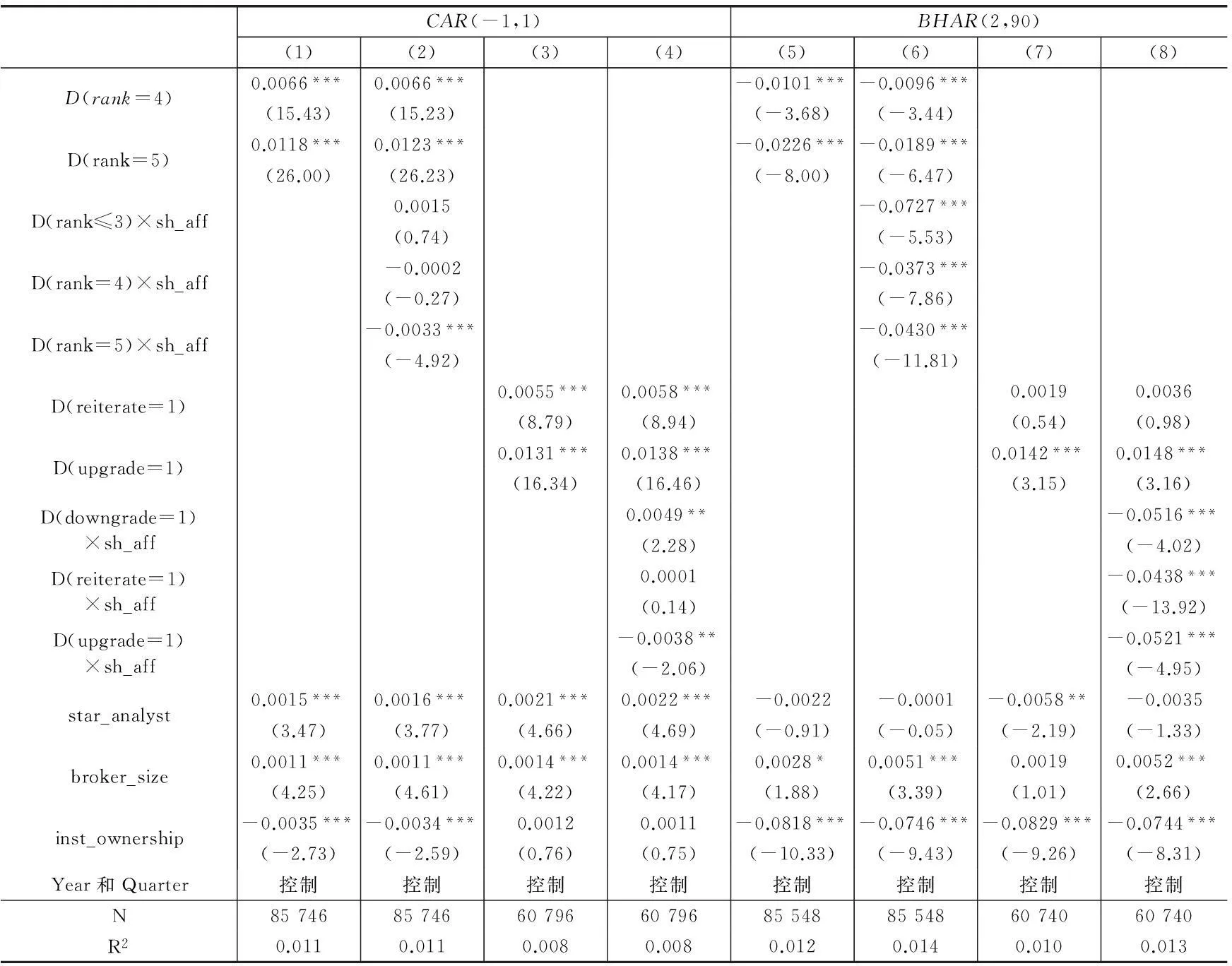

为了更加准确地检验参股基金公司持股对分析师评级市场反应的影响,我们在控制了分析师和任职券商声誉、机构投资者持股比例以及年份和季度固定效应的情况下,分别以每次评级的CAR(-1,1)和BHAR(2,90)作为因变量进行了OLS回归分析,结果见表7。从列(1)-列(4)中可以看到,分析师评级及其调整对相应股票的短期超额回报率具有显著影响,表明分析师评级及其调整能够显著影响投资者决策。相对于非关联分析师的卖出、减持或中性评级,增持和买入评级的短期CAR反应系数都显著为正,而且评级越高,系数越大。

然而,与表5和表6结果类似,除了买入评级外,关联分析师与非关联分析师评级的短期市场反应并无显著差异。这表明投资者没能充分认识到关联评级具有系统性偏差并避免受其影响,关联分析师的增持和买入以及维持和调升评级的市场反应都显著为正。

从买入并持有超额收益率(BHAR)回归结果来看,不管是否独立,分析师评级整体上都没有投资价值,并不能预测个股未来的走势。而相对于非关联分析师的同等评级,关联分析师评级的BHAR分别低7.27%、3.73%和4.30%,差异比短期市场反应更加显著,关联分析师评级的长期投资价值显著为负。

相对于非关联分析师的调降评级,维持评级的反应系数虽然为正但不显著,而调升评级能够带来1.48%的超额收益,如果与其短期CAR加总,平均能够带来2.86%的超额回报,表明非关联分析师的调升评级具有一定的投资价值。然而,相对于非关联分析师的相同评级调整,关联分析师调降、维持和调升评级的市场反应分别低5.16%、4.38%和5.21%,不管是BHAR的绝对值还是与CAR加总后的累积超额回报率,三种情况下都显著为负,表明关联分析师的评级调整不仅毫无投资价值,反而会严重损害投资者的利益。

以上结果表明,参股基金公司所导致的乐观评级不仅在短期内对投资者的利益有损害,在中长期其损害程度会进一步加大。如果按照关联分析师的投资建议买卖股票,投资收益将远远低于非关联分析师的建议。假设4得到了验证。

表7 分析师评级及其调整的市场反应

从两个声誉变量和机构投资者持股变量来看,star_analyst对CAR的系数显著为正,对BHAR的系数则基本上为负但不显著,表明投资者更加重视明星分析师的评级报告,但是明星分析师比非明星分析师并没有更强的荐股能力。而broker_size的系数大多显著为正,表明大型券商分析师的报告不仅受到投资者更高的重视,其荐股能力也比小型券商分析师要强。从总体上看,大型券商分析师和明星分析师的评级报告的确具有更高的投资价值,买入大型券商明星分析师推荐的非关联股票将获得显著为正的超额回报。机构投资者持股变量inst_ownership的系数除了对评级调整的短期市场反应不显著外,在其他情况下都显著为负,表明机构重仓股在短期内受分析师评级的影响更小,而由于他们可能会趁机减仓,这些股票在区间(2,90)内的累积超额收益显著更低。

(三)稳健性检验

为了进一步探索关联分析师评级的长期持有超额回报率显著为负的原因,我们还检验了关联基金是否会借助分析师乐观评级减仓甚至清仓。我们借鉴Bushee和Noe(2000)以及Gu等(2012)的方法,针对本文的实际情况对模型进行了适当修改。研究发现,对于关联分析师当季发布增持或买入评级的重仓股,关联基金当季减持该股票的比例显著高于中性评级和未发布关联评级的股票。在将基金按业绩分组后,我们发现绩优组和中间组基金的减持比例远远高于绩差组,绩优组的减持比例稍高于中间组,而绩差组基金的持仓变化对于关联分析师是否发布评级并不敏感。以上结果表明,业绩较好的关联基金的确会借助关联分析师的乐观评级出货,让跟随买入的投资者接盘,从而造成关联评级的长期投资价值显著低于非关联评级。

五、结论

本文研究了参股基金公司的持股行为对券商分析师评级客观性的影响以及市场对这种利益冲突行为的反应。研究发现,关联分析师对参股基金公司重仓股的评级显著高于非关联分析师,而且其乐观程度与券商参股比例、参股基金公司规模和股票在关联基金公司重仓投资组合中的比重成正比。进一步研究发现,这种乐观性仅针对绩优基金的重仓股,关联分析师对新基金和绩差基金重仓股的评级与非关联分析师不存在显著差异,表明关联分析师发布乐观评级的主要目的是打造或维护明星基金,利用明星基金的“明星效应”和“溢出效应”为整个基金家族带来正的资金净流量,进而增加管理费收入和基金公司利润。

然而,投资者并不能有效识别这种利益冲突行为,同等评级下关联评级的市场反应与非关联评级并无显著差异,关联分析师的买入和增持评级以及各种评级调整都能产生显著为正的市场反应。由于存在这种利益冲突,而且关联基金可能借机出货,关联分析师评级及其调整的投资价值远远低于非关联分析师,如果投资者按照其投资建议买卖股票,投资收益将远远低于非关联分析师的建议。

虽然国外研究发现声誉机制能够在一定程度上抑制分析师评级的乐观偏差,但这种机制在我国没能有效发挥作用,而且A股长期以来缺乏做空机制,分析师乐观偏差现象在我国更加严重。当然,我们发现机构投资者持股能够在一定程度上抑制分析师乐观性,机构投资者持股比例较高的股票受到分析师评级的影响较小,机构重仓股对分析师评级的市场反应也较弱。鉴于此,我国应继续大力发展机构投资者,提高机构持股比例,更好地发挥其改善上市公司治理结构和监督证券分析师行为的作用。

参考文献:

[1]曹胜,朱红军.王婆贩瓜:券商自营业务与分析师乐观性[J].管理世界,2011,(7):20-30.

[2]林树,李翔,杨雄胜,等.他们真的是明星吗?——来自中国证券基金市场的经验证据[J].金融研究,2009,(5):107-120.

[3]潘越,戴亦一,刘思超.我国承销商利用分析师报告托市了吗?[J].经济研究,2011,(3):131-144.

[4]屈源育,吴卫星.基金家族的造星策略——基于共同持股股票收益率差异视角[J].财经研究,2014,(4):103-116.

[5]王擎,吴玮,蔡栋梁.基金评级与资金流动:基于中国开放式基金的经验研究[J].金融研究,2010,(9):106-122.

[6]朱红军,何贤杰,陶林.中国的证券分析师能够提高资本市场的效率吗?——基于股价同步性和股价信息含量的经验证据[J].金融研究,2007,(2):110-121.

[7]Agrawal A, Chen M A. Do analyst conflicts matter? Evidence from stock recommendations[J]. Journal of Law and Economics, 2008, 51(3): 503-537.

[8]Barber B M, Lehavy R, Trueman B. Comparing the stock recommendation performance of investment banks and independent research firms[J]. Journal of Financial Economics, 2007, 85(2): 490-517.

[9]Bushee B J, Noe C F. Corporate disclosure practices, institutional investors, and stock return volatility[J]. Journal of Accounting Research, 2000, 38(Supplement): 171-202.

[10]Cowen A, Groysberg B, Healy P. Which types of analyst firms are more optimistic?[J]. Journal of Accounting and Economics, 2006, 41(1-2): 119-146.

[11]Emery D R, Li X. Are the Wall Street analyst rankings popularity contests?[J]. Journal of Financial and Quantitative Analysis, 2009, 44(2): 411-437.

[12]Fang L, Yasuda A. The effectiveness of reputation as a disciplinary mechanism in sell-side research[J]. Review of Financial Studies, 2009, 22(9): 3735-3777.

[13]Firth M, Lin C, Liu P, et al. The client is king: Do mutual fund relationships bias analyst recommendations?[J]. Journal of Accounting Research, 2013, 51(1): 165-200.

[14]Francis J, Philbrick D. Analysts’ decisions as products of a multi-task environment[J]. Journal of Accounting Research, 1993, 31(2): 216-230.

[15]Groysberg B, Healy P M, Maber D A. What drives sell-side analyst compensation at high-status investment banks?[J]. Journal of Accounting Research, 2011, 49(4): 969-1000.

[16]Gu Z, Li Z, Yang Y G. Monitors or predators: The influence of institutional investors on sell-side analysts[J]. Accounting Review, 2012, 88(1): 137-169.

[17]Jackson A R. Trade generation, reputation, and sell-side analysts[J]. Journal of Finance, 2005, 60(2): 673-717.

[18]Lin H-W, McNichols M F. Underwriting relationships, analysts’ earnings forecasts and investment recommendations[J]. Journal of Accounting and Economics, 1998, 25(1): 101-127.

[19]Ljungqvist A, Marston F, Starks L T, et al. Conflicts of interest in sell-side research and the moderating role of institutional investors[J]. Journal of Financial Economics, 2007, 85(2): 420-456.

[20]Mola S, Guidolin M. Affiliated mutual funds and analyst optimism[J]. Journal of Financial Economics, 2009, 93(1): 108-137.

[21]Nanda V, Wang Z J, Zheng L. Family values and the star phenomenon: Strategies of mutual fund families[J]. Review of Financial Studies, 2004, 17(3):667-698.

[22]O’Brien P C, McNichols M F, Hsiou-Wei L. Analyst impartiality and investment banking relationships[J]. Journal of Accounting Research, 2005, 43(4):623-650.

[23]Sirri E R, Tufano P. Costly search and mutual fund flows[J]. Journal of Finance, 1998, 53(5):1589-1622.

Affiliated Funds’ Stockholding and Analyst Optimism

Jiang Bo, Zhou Mingshan

(SchoolofFinance,SouthwesternUniversityofFinanceandEconomics,Chengdu611130,China)

Key words:affiliated funds’ stockholding;analyst optimism;star-creating activity

(责任编辑康健)