遗产税、民生财政与中国经济结构转型

2016-01-31卞世博

张 熠,卞世博

(1.上海财经大学 公共经济与管理学院,上海200434;2.新加坡国立大学 经济学系,

新加坡117570;3.上海立信会计学院 风险管理研究院,上海201620)

遗产税、民生财政与中国经济结构转型

张熠1,2,卞世博3

(1.上海财经大学 公共经济与管理学院,上海200434;2.新加坡国立大学 经济学系,

新加坡117570;3.上海立信会计学院 风险管理研究院,上海201620)

摘要:文章运用拓展的迭代模型分析了征收遗产税用于社会保险、教育等民生领域对宏观经济、产业结构和社会福利的影响。研究表明:(1)当遗产税补贴积累型社会保险时为完全中性。(2)在补贴现收现付制社会保险和教育时会减少储蓄、提高老年消费、降低代际财富转移;如果补贴教育或和收入关联的现收现付制,还将推动教育的上升并且前者的影响更大。(3)遗产税收入具有“拉弗曲线特征”。(4)实证检验除证实上述结论外还表明相对于补贴现收现付制,在遗产税收入补贴教育时更有利于实现“稳增长、调结构、促消费”这三个重要的宏观经济管理目标,并大大减少社会福利损失。在存在计划生育时,经济增长率更高,社会福利损失将更小;在生育率内生时,遗产税将推动生育率恢复,但对劳动力供给的影响存在不确定性。

关键词:遗产税;民生财政;经济结构转型;利他主义

中图分类号:F810.41

文献标识码::A

文章编号::1001-9952(2015)01-0004-17

收稿日期:2014-10-16

基金项目:上海市哲学社会科学基金项目(2013EJB001);上海市教委、上海市教育发展基金会“晨光计划”(12CG46);国家自然科学基金项目(71301105)

作者简介:张熠(1983-),男,山西长治人,上海财经大学公共经济与管理学院讲师;

Abstract:By an extended over-lapping generation model, this paper investigates the effect of the imposition of inheritance tax in people’s livelihood fields like social insurance and education on macro-economy, industrial structure and social welfare. It arrives at the following conclusions: firstly, inheritance tax is completely neutral when tax revenues are used to subsidize accumulation-based social insurance; secondly, when tax revenues are used to subsidize the “pay-as-you-go” social insurance and education, it leads to the decrease in savings, the rise in the consumption of the elderly and the reduction in the inter-generation wealth transfer; when compensating for education or earnings-related pay-as-you-go system, inheritance tax promotes the rise in education and the former has greater effect; thirdly, inheritance tax revenues are featured by Laffer curve; fourthly, the empirical test confirms the conclusions above-mentioned and also shows that compared to subsidies for pay-as-you-go system, subsidies for education from inheritance tax revenues are more conducive to the realization of critical macro-economic management targets, namely stabilizing growth, adjusting structure and promoting consumption, and the decrease in welfare losses by a big margin. When the family planning policy exists, inheritance tax results in higher economic growth rate and smaller social welfare losses; when the fertility rates are endogenous, inheritance rate promotes the recovery of fertility rates, but its effect on labor supply is uncertain.

卞世博(1981-),男,河北石家庄人,上海立信会计学院风险管理研究院副教授。

一、引言

目前,我国宏观经济的管理目标主要是“稳增长”、“调结构”和“促消费”。改革开放以来,中国经济一直保持着高速增长,但是这种高增长主要依赖于高储蓄和高投资拉动,未来经济增长的质量和可持续性却令人担忧(沈坤荣和孙文杰,2004)。因此,如何能够从传统的资本或劳动密集型经济转向知识与技术密集型经济,以及从投资拉动转向消费内需拉动,是关系着未来中国经济前途的重要问题。而经济转型和产业结构升级的关键在于找到合适的政策工具以实现经济增长引擎的变换,即在降低对高储蓄、高投资依赖的同时,促进消费经济、知识与技术密集型经济的发展。本文研究表明恰当地征收遗产赠与税有助于同时实现稳增长、调结构和促消费这三个目标。*遗产赠与税属于财产税,以遗产税为主税,赠与税为辅税,所以以下简称遗产税。

针对我国的高储蓄与高投资现象,学术界先后提出了不同的解释,如“经济增长说”(陈利平,2005)、“预防性储蓄说”(龙志和和周浩明,2000;Kennickell 和Lusardi,2004;杨汝岱和陈斌开,2009)、“人口结构与生命周期说”(袁志刚和宋铮,2000;Modigliani 和Cao,2004)以及“政府储蓄说”(Kuijs,2005;徐忠等,2010)等假说。然而,值得注意的是,我国社会中存在大量的代际财富转移行为,其中以父母甚至祖父母现金馈赠或资助购买房产最为典型。财产遗赠成为一个重要的储蓄动机。Mirer (1979)发现美国老年人财富下降速度远小于生命周期理论的预测结果。Kotlikoff 和Summers(1981)的研究进一步表明美国储蓄的70%是由遗赠行为引起的,而生命周期假说只能解释30%的资本积累。贾俊雪等(2011)的研究表明,受儒家传统文化的影响,我国的家庭内部的利他性行为会更明显,因而遗赠行为对中国宏观经济的影响可能远远大于美国。而课征遗产税将使遗赠的成本大幅增加(McGarry,2001)。进而有可能抑制遗赠规模,从而对资本积累和整个宏观经济产生重要的影响。

图1 遗产税对宏观经济的作用机制

如图1所示,本文旨在分析在我国开征遗产税对经济增长、产业结构和社会福利的作用机制,探讨如何通过恰当的政策设计以实现稳增长、调结构和促消费的经济目标以及尽可能减少税收的社会福利损失。由图1可知,遗产税对宏观经济的影响通过直接和间接两条传导路径来实现:第一,遗产税改变了代际遗赠规模,从而影响了居民的储蓄和消费行为以及生育决策,储蓄是物质资本形成的主要因素,进而遗产税作用于社会资本存量和劳动力供给。生育率的变化也会通过家庭照顾时间变化影响劳动力供给,通过稀释作用(Delusion Effect)对物质资本产生影响,而物质资本和劳动力供给最终影响经济增长、产业结构和社会福利;第二,遗产税收入用途方面。本文假设税收收入用于教育和社会保险两个领域,其中教育是人力资本形成的主要因素。通过这些民生领域投入的增加,遗产税对众多经济变量产生新的反馈作用,这样会抵消或加强其直接效应。上述作用机制刻画了经济增长的三个主要的推动力,即物质资本、劳动力和人力资本。实际上,这三者之间此消彼长的关系也决定了经济中的产业结构究竟是以资本密集型产业、劳动密集型产业为主,还是以知识密集型产业为主,而消费、闲暇、生育等又决定了社会福利的水平。

此外,遗产税还与我国财政收支结构、人口以及社会公平问题紧密相关。首先,在中国经济快速发展的同时还伴随着巨大的“民生欠账”,财政在教育、社会保险和医疗等民生领域投入不足,家庭在这些方面开支较大且负担沉重。为此,我国政府和学术界提出了“民生财政”的设想,即财政支出主要流向重要的民生领域;国际上,Diamond 和Orszag(2005)也提出用遗产税充实社会保险基金的设想。本文将分析遗产税收入用于民生领域的不同方面会产生怎样不同的影响。其次,从民生财政的内涵和逻辑上说,民生财政不仅应体现在支出流向方面,还应当从税收来源上进行转型,使高收入群体成为税负的主要承担者,遗产税即是一个重要的手段。我国目前税收体系以增值税、营业税等间接税为主,所得税、遗产税等直接税所占比例很低。例如,2011年间接税收入占政府税收收入的63.6%,而直接税仅占25.3%。以间接税为主的税制结构被认为加剧了国民间的收入差距,也损伤了经济效率,开征遗产税有助于优化税制结构。最后,近年来,中国人口总和生育率持续下降,已经成为了全世界人口生育率最低的国家之一。根据2011年《中国人口与就业统计年鉴》的数据, 2010年中国妇女总和生育率仅为1.18,甚至有六个省份总和生育率不足1。低生育率将对中国社会和经济长期可持续发展带来深远的影响;而且,我国低生育率问题已不仅仅是由计划生育政策引起的,而且生育成本高也是重要的原因。遗赠是一项重要的生育成本,一旦开征遗产税,遗赠规模的变化将如何影响居民生育决策呢?

基于上述背景本文试图回答如下关于遗产税的重要问题:假如我国开征遗产税,并用于追加教育、社会保险和医疗等领域的投入,那么这种民生财政政策是否能够降低储蓄并促进消费,即实现所谓的“驱钱出笼”,又是否会减少代际遗赠行为呢?开征遗产税后税收收入将如何?遗产税的不同用途会产生怎样不同的影响?遗产税对生育率和劳动供给又有怎样的影响,是否能够实现稳增长和调结构的目标?遗产税对社会福利又有何种影响?

二、文献综述

虽然经济学家很早就对遗赠行为表现出了浓厚的兴趣,但是大部分遗产税方面的研究都着重于分析遗产税对收入分配的影响。Bossman等(2007)在一般均衡模型中引入了家庭的异质性,认为遗产税将降低基尼系数,有助于降低社会收入分配不公平现象。其他类似研究还有Gokhale等(2001)以及Horioka(2009)等。虽然各国开征遗产税的主要目的在于调节收入分配,但鉴于以往在这方面的研究已颇为丰富,而且引入异质性会使模型丧失简洁性,本文没有考虑遗产税的收入再分配效应,而是将改善收入分配直接视为政府开征遗产税在社会公平方面的“收益”。

以往也存在一些关于遗产税与宏观经济关系方面的研究,主要侧重于遗产税对消费储蓄行为的研究。Stiglitz(1978)在探索遗产税对收入公平影响时直接将遗产税降低储蓄作为了假设前提,认为遗产税将从两个方面导致储蓄的减少:其一,遗产税相当于将个人应获得遗赠部分转移给全体国民,后者的边际消费倾向更高,因而可以降低储蓄;其二,遗产相当于个人下一期可以消费的资源,而遗产税将导致下一期消费价格的变动,进而通过替代效应减少储蓄。Caballe(1995)通过迭代模型研究了遗赠、人力资本投资和不同财政政策之间的关系,认为遗产税的确降低了国民储蓄。Shoven 和 Wise(1996)也认为对遗产征税将降低家庭的养老储蓄。

然而,并不是所有的学者都认可遗产税能够降低储蓄的说法。Gale 和 Perozek(2001)通过数理模型分析认为,遗产税对储蓄的效果取决于不同的遗赠动机,在一些情况下,遗产税将导致储蓄的增加。经济学家通常将遗赠动机分为偶发、乐施(Joy of Giving)、利他和交换等(Cremer 和 Pestieau,2003)。大多数研究认为现实中的赠与并非无意识的偶发行为,因为遗产税往往导致了生前馈赠的增加,并且可能影响赠与时间(Brnheim,1987;Poterba,2001;Page,2003; Joulfaian,2005)。从我国现实社会中的观测不难发现,遗赠主要发生在家庭代际,而社会慈善捐赠的比例很低,因此乐施动机应不是遗产赠与的主要动因。国际上关于利他和交换动机的研究均比较多,前者如Barro(1974),后者如Cox(1987)、Shleifer 和 Summers(1985)等。另外,也有研究发现利他主义和交换动机在同样的折现率下对储蓄和经济增长率的影响是等价的(Zhang 和 Zhang,2001)。目前,国内仍缺乏关于我国居民遗赠行为究竟是基于利他还是交换动机的研究。从现实情况来看,交换动机主要存在于欠发达和农村地区,而这些地区的居民收入和财产都较少,基本不在遗产税征收范围;而更进一步可以看到,随着社会保险体系的发展,我国代际遗赠行为没有减少的迹象,这不符合交换动机理论。因此,本文采用了具有利他动机的模型。

以往研究中也有部分关于遗产赠与对家庭生育行为和劳动力供给影响方面的研究。Cremer 和Pesieau(1991)以及Futagami等(2006)的研究分析了交换动机下遗赠对家庭生育决策的影响,但是这些研究没有考虑遗产税的影响。Joulfaian(2000)通过实证分析认为遗产税改变了课征对象的行为,将刺激劳动力供给的增加。一种广泛存在的说法是如果开征遗产税,那么年轻人将无法依靠父母的赠与,而被迫更辛勤地劳动以满足当前生活需要。但是本文认为遗产税对家庭生育行为和劳动力供给的影响比较复杂,在生育率内生时可能产生相反的效应,因为遗产税可能导致生育率提高,而生育率的提高一方面将导致居民更多地从事家务劳动而非社会生产,另一方面也将引起因消费需求增加而带来的社会生产的增加。

在国内,大多数研究侧重于是否开征遗产税的定性解释、遗产税的国际经验介绍以及税制设计等方面的具体问题,如刘佐(2003)、高萍(2004)以及郭月梅和杨慧芳(2011)等。杨海燕(2004)提供了一个国内外研究的综述。禹奎(2009)关于遗产税的研究在内容上比较全面,涉及遗产税开征的意义、税制设计以及开征后可能对财政收入、再分配以及宏观经济的影响,但是这项研究没有建立一个统一的分析框架,且只采用了局部均衡分析方法。

相对于以往研究,本文的主要贡献体现在:(1)将遗产税与宏观经济各个方面的问题纳入到一个统一的具有世代交叠结构的一般均衡模型框架中分析,从而能够捕捉到要素价格变化产生的反馈效应,另外通过假设遗产税收入用于社会保险和教育等方面,避免局部均衡分析中的税收收入溢出问题;(2)以往国内外研究均忽略了生育率、劳动供给或经济增长内生的问题,本文填补了这种空白,特别是结合我国国情,加入了遗产税对生育、劳动、长期经济增长、产业结构和社会福利的影响以及计划生育政策的作用,丰富了遗产税的研究范围,提出一些具有中国特色的宏观经济管理的政策建议;(3)由于我国尚未开征遗产税,因此无法通过计量经济学方法和实际数据研究遗产税对我国宏观经济以及产业结构的影响,本文通过校准模拟在一定程度上弥补了这种缺憾。*本文的研究重点虽然仅放在了遗产税问题上,但如果不考虑模型中的工作和退休两期迭代结构,本文的研究模型和大部分结论同样适用于更广泛的财产税问题。

三、理论框架与稳态均衡

(一)理论框架。

本文的模型框架采用了三期迭代模型(Caballe, 1995;Zhang,1995),该模型在传统两期迭代模型(Diamond,1965)的基础上加入了遗赠行为。

1.家庭。假设一个代表性消费者一生包含三个阶段:第一阶段为少年时期,除接受教育以外不进行任何经济决策;第二阶段为青年时期,消费者一方面接受父母给予的遗赠,另一方面通过劳动获取工资收入,所有收入一部分用于当期消费,一部分用于储蓄,最后一部分用于对子女的教育投资;第三阶段为老年时期,消费者利用年轻时的储蓄满足退休后的生活需要,并且将剩余储蓄遗赠给子女。在时刻t,社会中存在Lt个代表性消费者。设第i(i∈Lt)个代表性消费者的目标函数为:

(1)

代表性消费者青年时期的消费预算为:

(2)

消费者退休后的消费预算为:

(3)

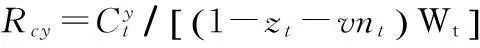

为求出显式解,不妨假设效用函数为对数函数形式,即消费者目标函数最大化问题变为:

(4)

β衡量了消费者在工作和退休两期间消费的时间偏好,β越小,则消费者越倾向于当期消费;γ衡量了消费者对拥有子女数量的偏好,γ越大,则生育意愿越强;χ衡量了消费者对闲暇的偏好,χ越大,则闲暇带来的效用越大。鉴于近年来我国计划生育政策的改革,在求解式(4)中最大化问题时同时考虑生育率外生和内生两种情形,从而研究遗产税与生育决策之间的关系。

2.生产部门。假设生产部门为完全竞争性的,生产函数为:

(5)

Kt为资本投入,li,t为第i个代表性消费者的劳动供给,Hi,t是其具有的人力资本。式(5)中生产函数采用了Cobb-Douglas函数形式,θ为资本产出弹性,1-θ为有效劳动产出弹性。同时假设人力资本生产函数为:

(6)

式(6)的含义是下一代的人力资本取决于教育投资和上一代人的人力资本,δ衡量了教育对人力资本的贡献;1-η衡量了人力资本对社会的贡献,即外溢效应。为了使分析重点更为突出,在理论推导中假设η=1;在校准模拟时,根据Heckman(2003)及Yu和Zhang(2009)的研究,假设η=0.5。由于生产部门处于完全竞争市场环境中,工资和利率由劳动和资本的边际生产率决定:

(7)

(8)

3.政府。根据式(3),在t时刻政府税收收入是τbt。然而,在一般均衡框架下,这笔收入并不会消失,本文假设政府将这笔收入用于民生财政,主要是三种用途:*表面上看,我们仅指定了三种遗产税的使用渠道,但是实际上分别代表了补贴给老年人、青年人和未成年人三种情况,已经概括了大多数民生财政领域。譬如,由于老年人医疗开支远大于青年人,所以遗产税用于补贴医疗开支也就类似于补贴现收现付的社会保险体系;由于通常青年人对住房需求更高,所以用于补贴住房保障也就类似于补贴积累制的社会保险体系;如果遗产税用于未成年人福利等,也就类似于补贴家庭教育投资。

(9)

lt=1-zt-vnt

(10)

(二)稳态均衡分析。

1.情形1:遗产税用于补贴教育。由于教育是人力资本形成的主要要素,补贴教育有可能实现经济增长引擎从投资驱动向人力资本驱动的变换,进而实现调结构和稳增长的目标。

求解一阶条件可求得储蓄率、遗赠率和青年消费率,如定理1,证明过程见附录(2)。

定理1表明:第一,当其他参数不变时,储蓄率与利他倾向呈线性正相关,说明遗赠行为对储蓄率和资本存量的重要影响;第二,储蓄率与遗产税率成反比关系,如Caballe(1995)的研究,遗产税的确降低了储蓄,可以达到了“驱钱出笼”的政策目标。由于储蓄的减少,资本存量将下降,再根据式(8)和式(9),利率必然趋于上升。然而,从定理1来看,遗产税同时降低了青年消费率和老年消费率,这似乎导致了一个悖论:储蓄和消费同时下降。

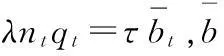

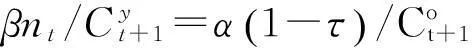

定理2表明当将遗产税用于补贴教育时,遗产税将提高家庭的教育投入,这将改善社会的人力资本状况;并且,由于税收收入的驼峰形态,教育补贴必定也将呈现出类似形态,因此在税率较低时教育投入将增长,而在税率较高时将下降。关于遗产税对劳动力供给的影响,在生育率外生时,由于年轻人无法再依靠父母的赠予,青年消费率将下降,而闲暇机会成本也将提高,遗产税对劳动力供给的刺激效应的确存在。然而,当生育率内生时,遗产税使父母不需要为子女赠予大量财富,那么生育率可能提高,从而引发家庭照顾时间的增加,抵消消费率下降带来的刺激效应。因此,遗产税对人均劳动力供给的影响是不确定的,这是一个有异于通常说法的结论。稳态均衡中的生育率为:

(11)

遗产税对经济增长率的影响如下:

(12)

正如大量人口经济学研究所表明的,生育率与经济增长率呈现反向变动关系(Razin和Sadka,2003)。根据式(12)可知,这种反向变动源于三个方面:第一,高生育率稀释了人均教育投入,导致更低的人力资本;第二,高生育率使得家庭照顾时间增加,从而减少劳动力供给;第三,高生育率稀释了人均物质资本。同样根据式(12)可知,在补贴教育时,遗产税对经济增长的影响来自四个方面:第一,补贴引发教育投入增长,从而推动了经济增长率趋于上升;第二,遗产税降低了储蓄率和社会资本存量,又使经济增长率趋于减缓;第三,遗产税在生育率外生时提高了劳动力供给,而在生育率内生时此影响不确定;第四,遗产税导致生育率上升,而更高的生育率对人均物质资本产生稀释效应,导致增长率下降,所以可以预计当存在计划生育时,生育率上升受到抑制,经济增长率将更高。由此可见,遗产税降低了物质资本,提高了人力资本,的确可以实现经济增长引擎的变换,但仅根据理论推导还不能断定是否可能实现稳增长的目标。

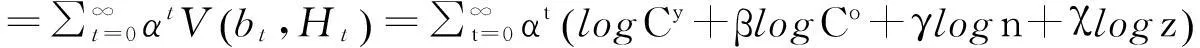

此外,为了分析遗产税对社会福利的影响,定义社会福利函数为:

(13)

本文通过求解整条转移动态路径的方法来计算社会福利(Zhang,2003)。当不存在任何外部性时,根据福利经济学第一定理,引入遗产税将导致社会福利损失。为了统一度量这种损失,本文计算了等价收入,等价收入的公式如下:

(14)

2.情形2:遗产税用于补贴现收现付制的社会保险体系。同补贴教育相比,遗产税用于补贴现收现付制的主要区别来自两个方面:第一,遗赠规模下降略小;第二,家庭教育投入变化取决于补贴是否与收入相关,见下文定理4。

定理3表明,当遗产税用于补贴现收现付制的社会保险体系时,储蓄率情况与补贴教育相同,出现了大幅度的下降,这将引起资本存量下降和利率的上升。定理3还表明,遗产税用于补贴现收现付制时,遗赠率随遗产税率下降而下降,但略小于补贴教育时的情形。当退休补贴待遇与收入关联时,遗产税收入也将刺激教育投入的增长;这是因为个人收入是教育的回报,教育的回报率提高将会刺激家庭增加教育投入。但是,定理3同时表明,这种刺激效应小于直接补贴教育时的情形。

3.情形3:遗产税用于补贴积累制的社会保险体系。这时可以得到定理4:

比较没有遗产税时与遗产税用于补贴积累制时的一阶条件即可发现,两者完全相同,因此定理4成立。原因是一旦政府征收遗产税并强迫遗产接受者延迟使用,那么遗产接受者在自愿储蓄为正时,将对等地减少自愿储蓄,所以定理4实际上是Samuelson(1975)关于积累制中性理论在遗产税上的扩展。

综上所述,理论推导表明,遗产税在补贴教育和现收现付制的社会保险体系时,将降低储蓄率和资本存量,引起利率的上升,并且通过刺激“银发消费”提高了社会总消费水平。遗产税降低了代际遗赠规模,引起生育率的上升。在生育率外生时,遗产税减少了闲暇,并刺激劳动力供给增长。在生育率内生时,对劳动力供给的影响存在不确定性。当遗产税补贴教育时,提高了家庭教育投入,当遗产税补贴现收现付制时,与补贴教育类似,但是遗赠率下降幅度略小。当补贴与收入挂钩时,还将引发教育投入的增加,但这种增加幅度小于直接补贴教育时的情况;然而,当遗产税收入在补贴积累制的社会保险体系时,其影响是中性的。虽然理论推导产生了大量结论,并且给出了影响经济和社会福利的变化方向,但由于这些要素对经济增长和社会福利的影响存在相反的效应,实际效果仍然需要通过数据模拟加以判定。

四、校准与模拟

(一)参数校准。

李稻葵等(2012)的研究在参考Bai等2006)的研究后将生产函数中资本的产出比例设为0.4632-0.586;本文将资本产出比例θ设定为0.5。在顾六宝和肖红叶(2005)的研究中,居民折现率设为0.02;考虑到迭代模型跨期较长,个体存在加速折现倾向,并参考部分国际研究(Zhang,2003)中的校准参数,本文将居民年折现率设定为0.035。*本文迭代模型预设的代际时间跨度为25年,因此年折现率为0.035时,β≈0.4,如表1所示。

表1 外生参数校准值与内生变量初始值

根据王第海和龚六堂(2007)、汪伟(2009)、董丽霞和赵文哲(2011)的研究,我国近年来居民储蓄率维持在大约51%的水平,本文因此将储蓄率校准至51%,代表性消费者利他倾向α为0.51。假设v=0.4,即生育2.5个子女时夫妇必须有一人全职从事子女照顾。根据第六次全国人口普查数据,我国2010年人口总和生育率为1.18,据此可反推出γ=1.265。同时,假设一天可利用时间为16小时,将闲暇的偏好χ校准为1.2,此时标准工时恰约为8小时。A和D本身并没有特别的经济意义,只是为了将经济增长率和利率校准到与现实经济相吻合的范围内来。虽然我国经济正处于高速增长路径中,年经济增长率一直保持在7%以上;但是根据各国发展经验可知,长期继续保持如此高的增长率困难较大。王第海和龚六堂(2007)的研究中将经济增长率设定在3%-9%之间,本文参考以往研究将长期经济增长率预设为5%,将A和D分别校准为5和5.5,生成的长期利率约为4.6%,接近于长期国债利率。此外,根据李玲(2004)等的研究,本文通过定理2中教育支出比的表达式将δ校准为0.24,此时家庭教育支出占收入比为15.8%,与迟巍等(2012)的研究结论一致。由此得到基准情形下外生参数校准值和内生变量初始值如表1所示,进一步可以得到初始的遗赠率为21%,而这笔遗赠相当于青年人收入的41%。

(二)模拟结果。

由于在补贴积累制的社会保险体系时,遗产税的影响呈现中性,等同于其他情形下税率为0时的情况,所以下面比较另外两种情形。

图2 各项比例随税率的变化情况 图3 闲暇、工作和抚育随税率的变化情况

图4 遗产税收入与人均教育投入的变化情况 图5 经济增长率与利率的变化情况 注: 左纵坐标为遗产税税收收入与工资收入的比注: 左纵坐标为经济增长率,右纵坐标为利率;横坐标为遗产税率。例,右纵坐标为单个子女教育支出占工资收入的比例;横坐标为遗产税率。

1.情形1:遗产税用于补贴教育。如图2所示,各项比例随税率的变化与定理1结果完全一致。由于遗赠在本文中是一个重要的储蓄动机,在遗产税补贴教育时,储蓄率出现了明显的下降;随着税率的增加,遗赠率也出现了大幅下降,在遗产税超过50%时,遗赠规模几乎减为0。如理论推导所证明的那样,青年消费率和老年消费率随着税率增加而降低,但如果对老年消费进行时点调整就会发现老年消费率始终处于大幅度增长中,这说明遗产税促进消费主要是通过拉动“银发消费”来实现的。由于实际参数满足家庭对子女数量的要求不太强的假设,遗赠下降对生育率的促进作用超越了消费下降对生育率的抑制作用,从而使生育率出现了一定程度的上升,表明遗产税有助于生育率的恢复。图3显示了代表性个体的时间计划,随着遗产税率升高,闲暇趋于下降,但由于生育率的上升造成家庭抚育子女的时间增加,因而遗产税对劳动供给的刺激作用比较微弱。

图4描述了遗产税收入和子女人均教育投入的变化情况。由于遗赠规模随税率增加而下降,所以遗产税收入呈现“拉弗驼峰曲线”特征,在税率为30%左右时达到峰值,这与多数税收研究结论相吻合。总体来看,遗产税税收收入相对较小,在平均税率为10%时,不到工资总额的3%,这与多数国家遗产税规模较小的事实是吻合的。图4同时显示人均教育投入的增长得益于政府的教育补贴,因此在遗产税收入最高时政府可提供的教育补贴也是最多的,人均教育投入也达到峰值。如图2和图5所示,遗产税降低了储蓄和资本存量,并引起利率大幅度上升,但是由于教育投入增加带来人力资本提升,为经济增长提供了新的动力,经济增长率在相当大的税率范围(τ∈[0,0.27])内保持了稳定或提高,并且整个经济结构也将发生根本的转变,经济增长更依赖于消费,也更依赖于知识技术密集型产业,这表明开征遗产税并用于教育投资完全可能实现“稳增长、调结构、促消费”的宏观经济管理目标。

2.遗产税补贴现收现付制的社会保险体系。校准模拟结果显示,此时储蓄率出现与前一情形同等幅度的下降。虽然青年消费率、老年消费率、遗赠率等的变动幅度较补贴教育时略小,但基本趋势高度一致。以遗赠率变化为例,如图6所示,补贴现收现付制时遗赠规模同样出现了大幅度下降,只是幅度略小,在税率较高时,差异消失。在多数情况下,代表性个体时间计划也基本类似。不过,如图7所示,在退休补贴与收入完全挂钩时,闲暇下降不足以弥补家庭照顾时间的上升,在相当长的税率范围内出现了劳动供给小于没有遗产税时的情况,验证了理论推导的预测,这表明遗产税刺激劳动力供给增长的情况可能不存在。

图6 遗赠率随税率的变化情况 图7 闲暇、工作和抚育时间随税率的变化情况

图8 不同情形下单个子女教育投入的比较 图9 不同情形下资本有效劳动比随时间的变化情况

图10 不同情形下经济增长率的比较 图11 不同情形下等价收入的比较

图8验证了定理3的论断,虽然退休补贴与收入关联时也会带动教育投入增长,但是与直接补贴教育相比,前者引致的教育投入增长十分微弱。在退休补贴与收入不关联或者关联较弱时,由于生育率的上升,单个子女的教育投入反而出现了下降。这意味着如果遗产税补贴现收现付制的社会保险体系,那么在投资大幅减少时并不会产生新的增长引擎,这将对经济增长产生不利影响。由图9可见,由于没有引起人力资本的增长,这时的资本有效劳动比高于补贴教育时的情况。同时,图9也表明资本有效劳动比趋向于稳态均衡的收敛速度非常快,在经过1期后,资本有效劳动比已经完成到稳态均衡路径的75%以上,2期后则完成了全部路径的90%以上,这意味着不需要经过太长的时间,遗产税的各项效应就将得到释放。

由于没有产生新的增长引擎,遗产税补贴现收现付制引起了经济增长率的下滑,而退休补贴与收入关联时又会引发教育微弱的增长,所以下滑幅度略轻。不过对于长期经济增长率来说,图10说明增长率下降幅度较大,并将引发较大的社会福利损失;图11度量了这种损失随税率变动的等价收入。在税率为10%时,情形2的福利损失即达到约8%,并且随着税率的上升,福利损失急剧增加。相比而言,遗产税补贴教育引发的福利损失要小得多,尤其是在税率较低时;在税率10%时福利损失的等价收入也仅为3%左右,这是一个非常温和的损失。

3.计划生育政策。

图12 计划生育对教育投入和经济增长的影响 图13 计划生育对等价收入的影响

在实行计划生育时,遗产税引起了遗赠规模的下降,但遗赠的减少不能促进生育率的恢复。由于生育率和经济增长率的反向关系,这引起了一个更高的经济增长率。图12和图13描述了以情形1为例实行计划生育时的教育投入、经济增长率和社会福利的变化。由于总教育投入的增长和生育率无法调整,单个子女的教育投入随税率出现更大幅度的提升,由此也带动经济增长率升高,并且在更宽的税率范围(τ∈[0,0.36])内维持经济增长率不变或提升。从社会福利角度来看,图13显示存在计划生育时遗产税引致的社会福利损失更小。由于校准模拟中加入了一定的人力资本外部性,甚至在税率很低时出现了一个较宽的福利改善区间(τ∈[0,0.07]),即便在平均税率达到20%时,福利损失依然小于10%的等价收入。

五、结论与政策启示

本文通过世代交叠模型和校准模拟全面分析了遗产税对宏观经济和社会生活多个方面的影响。研究表明:遗产税在补贴积累制社会保险体系时具有中性效应,只是改变了社会储蓄中自愿储蓄和强制储蓄的份额;在遗产税补贴教育和现收现付制的社会保险体系时,降低了储蓄率、资本存量和代际遗赠规模,并且通过提振“银发消费”促进了社会总消费;遗产税减少了闲暇,但在生育率内生时,由于生育率的变化,其对劳动供给的刺激效应十分微弱甚至不存在;在遗产税补贴教育或收入关联型的社会保险体系时将促进教育投入的增长,不过前者效应远大于后者;除非用于补贴教育,遗产税对经济增长具有明显的负面效应;随着税率的提高,遗产税引致的福利损失将大幅增加;在生育率内生时,由于遗赠负担的下降,遗产税促进了生育率的恢复,而在实行计划生育时开征遗产税,经济增长率会更高,社会福利损失也会更小。基于上述理论与校准模拟结果,本文的政策启示包括:

1.开征遗产税的意义。近年来我国政府一直将“稳增长、调结构、促消费”作为最重要的宏观经济政策目标。本文研究表明:首先,遗产税可以降低国民储蓄率和资本存量,达到“驱钱出笼”的目的,同时遗产税改变了总体消费的结构,其对消费的刺激作用主要体现在刺激老年群体的消费上。随着我国人口老龄化的不断加深,通过遗产税启动养老产业的意义将越来越凸现。如果恰当地使用遗产税,不仅有助于调整我国目前的产业结构,促使经济转向更加集约化的发展路径,而且也可以为经济提供新的增长引擎,实现稳增长的目标。其次,遗产税大幅度减少了代际财富转移,这有利于将整个社会建立在更为公平的竞争环境下,有效地改善社会财富分配。再次,我国目前生育率水平过低,长期维持如此低的生育率将对经济和社会发展带来不利的影响;从国际经验来看,生育率的恢复是一个缓慢的过程;而遗产税导致遗赠的大幅下降,使得父母养育子女的成本降低,有助于生育率的恢复。最后,遗产税收入在一定程度上也将有利于纠正我国目前的税制结构。

2.不同遗产税的用途和税率问题。相比遗产税收入补贴现收现付制或积累制的社会保险体系,补贴教育对社会教育投入增长的贡献更大,可有望同时实现“调结构、稳增长、促消费”这三个宏观经济管理目标,更有利于长远的经济稳定与可持续发展。从社会福利角度来看,遗产税补贴教育时引起的社会福利损失远小补贴现收现付制社会保险体系时的情形。同时,本文研究表明,由于遗产税对代际遗赠规模有显著影响,在遗产税率较高时,政府税收收入将大幅减少,也就无法通过税收收入发挥调节社会经济的功能;而且随着遗产税率的提高,社会福利损失也将急剧增加。因此,遗产税税率不宜设定过高。

参考文献:

[1]陈利平.高增长导致高储蓄:一个基于消费攀比的解释[J].世界经济,2005,(11):3-9.

[2]迟巍,钱晓烨,吴斌珍.我国城镇居民家庭教育负担研究[J].清华大学教育研究,2012,(3):75-82.

[3]董丽霞,赵文哲.人口结构与储蓄率:基于内生人口结构的研究[J].金融研究,2011,(3):1-14.

[4]高萍.关于遗产税的研究[J].税务研究,2004,(2):48-51.

[5]顾六宝,肖红叶.基于消费者跨期选择的中国最优消费路径分析[J].统计研究,2005,(11):39-43.

[6]郭月梅,杨慧芳.文化视角下我国开征遗产税的困境与突破[J].财政研究,2011,(11):51-54.

[7]李稻葵,徐欣,江红平.中国经济国民投资率的福利经济学分析[J].经济研究,2012,(9):46-56.

[8]李玲.中国教育投资对经济增长低贡献水平的成因分析[J].财经研究,2004,(8):40-51.

[9]刘佐.关于目前中国开征遗产税问题的一些不同看法[J].财贸经济,2003,(10):74-77.

[10]龙志和,周浩明.中国城镇居民预防性储蓄实证研究[J].经济研究,2000,(11):33-38.

[11]沈坤荣,孙文杰.投资效率、资本形成与宏观经济波动——基于金融发展视角的实证研究[J].中国社会科学,2004,(6):52-63.

[12]汪伟.经济增长、人口结构变化与中国高储蓄[J].经济学(季刊),2010,(1):29-52.

[13]王弟海,龚六堂.增长经济中的消费和储蓄——兼论中国高储蓄率的原因[J].金融研究,2007,(12):1-16.

[14]徐忠,张雪春,丁志杰,等.公共财政与中国国民收入的高储蓄倾向[J].中国社会科学,2010,(6):93-107.

[15]杨海燕.现代遗产税和赠与税理论研究综述[J].经济学动态,2004,(2):69-72.

[16]杨汝岱,陈斌开.高等教育改革、预防性储蓄与居民消费行为[J].经济研究,2009,(8):113-124.

[17]禹奎.中国遗产税研究:效应分析和政策选择[M].北京:经济科学出版社,2009.

[18]袁志刚,宋铮.人口年龄结构、养老保险制度与最优储蓄率[J].经济研究,2000,(11):24-32.

[19]Bai C, Hsieh C, Qian Y. The return to capital in China[J].Brookings Papers on Economic Activity, 2006,37(2):61-102.

[20]Barro R.Are government bonds net wealth? [J].Journal of Political Economy, 1974, 82(6):1095-1117.

[21]Bossman M,Kleiber C,Wälde K. Bequests, taxation and the distribution of wealth in a general equilibrium model[J]. Journal of Public Economics, 2007, 91(7-8):1247-1271.

[22]Bernheim D.Does the estate tax raise revenue? [A].Summers L.Tax policy and the economy[C].Cambridge,MA:MIT Press,1987.

[23]Bernheim D, Shleifer A, Summers L H. The strategic bequest motive[J].Journal of Political Economy, 1985, 93(6):1045-1076.

[24]CaballeJ.Endogenous growth, human capital, and bequests in a life-cycle model[J]. Oxford Economic Papers, 1995, 47(1):156-181.

[25]Cox D.Motives for private income transfer[J].Journal of Political Economy, 1987, 95(3):508-546

[26]Cremer H, Pestieau P.Bequests, filial attention and fertility[J]. Economica , 1991, 58 (231):359-375

[27]Cremer H, Pestieau P.Wealth transfer taxation:A survey[R].DELTA Working Paper No.2003-20,2003.

[28]Diamond P A. National debt in a neoclassical growth model[J].American Economic Review, 1965, 55(5):1126-1150.

[29]Diamond P A, Orszag P R. Saving social security: A balanced approach[M]. Washington, D. C.:Brookings Institution Press, 2005.

[30]Futagami R, Kamada K, Sato T. Bequest motives and fertility decisions[J]. Economics Letters, 2006, 92(3): 348-352

[31]Gale W,Perozek M. Do Estate Taxes Reduce Savings? [M]. Washington, D. C.:Brookings Institution Press, 2001.

[32]Gokhale J, Kotlikoff L, Sefton J, et al. Simulating the transmission of wealth inequality via bequests[J].Journal of Public Economics, 2001,79(1):93-128.

[33]Horioka C Y. Do bequests increase or decrease wealth inequalities? [J].Economics Letters, 2009, 103(1):23-25.

[34]Heckman J. China’s investment in human capital[J].Economic Development and Cultural Change,2003,51(4):795-804.

[35]Kennickell A,Lusardi A. Disentangling the importance of the precautionary saving mode[R]. NBER Working Paper No. 10888, 2004.

[36]Kuijs L.Investment and saving in China[R]. World Bank Policy Research Working Paper No.3633,2005.

[37]Kotlikoff L, Summers L. The role of intergenerational transfers in aggregate capital accumulation[J]. Journal of Political Economy, 1981, 89(4):706-732.

[38]Joulfaian D.Taxing wealth transfer and its behavioral consequence[J]. National Tax Journal, 2000,53(4):933-958.

[39]Joulfaian D.Choosing between gifts and bequests: How taxes affect the timing of wealth transfers[J]. Journal of Public Economics, 2005, 89(11-12):2069-2091.

[40]McGarry K. Behavioral responses to the estate tax:Inter vivos giving[J]. National Tax Journal, 2001, 53(4): 913-932.

[41]Mirer T.The wealth-age relation among the aged[J]. American Economic Review, 1979, 69(3):435-443.

[42]Modigliani F,Cao S L. The Chinese saving puzzle and the life-cycle hypothesis[J]. Journal of Economic Literature, 2004,42(1):145-170

[43]Page B R. Bequest taxes, inter vivos gifts, and the bequest motive[J].Journal of Public Economics, 2003, 87(5-6):1219-1229.

[44]Poterba J.Estate and gift taxes and incentives for inter vivos giving in the US[J]. Journal of Public Economics,2001,79(1):237-264.

[45]Razin A,Sadka E.Population Economics[M].Cambridge MA:The MIT press, 2003 .

[46]Samuelson P. Optimum social security in a life-cycle growth model[J]. International Economic Review, 1975,16(3):539-544.

[47]Shoven J B, Wise D A. The taxation of pensions: A shelter can become a trap[R]. NBER Working Paper No. 5815, 1996.

[48]Stiglitz J.Notes on estate taxes, redistribution and the concept of balanced growth path incidence[J].Journal of Political Economy, 1978, 86(2):137-150.

[49]Shi Y, Zhang J.On high fertility rates in developing countries: Birth limits, birth taxes, or education subsidies? [J].Journal of Population Economics, 2009, 22(3):603-640.

[50]Zhang J. Optimal debt, endogenous fertility, and human capital externalities in a model with altruistic bequests[J].Journal of Public Economics, 2003, 87(7-8):1825-1835.

[51]Zhang J. Social security and endogenous growth[J]. Journal of Public Economics, 1995,58(2): 185-213

[52]Zhang J, Zhang J. Bequest motives, social security, and economic growth[J]. Economic Inquiry, 2001, 39(3):453-466.

Inheritance Tax, Public Finance of People’s

Livelihood and the Transformation

of Economic Structure in China

Zhang Yi1,2,Bian Shibo3

(1.SchoolofPublicEconomicsandAdministration,ShanghaiUniversityofFinanceandEconomics,

Shanghai200434,China;2.DepartmentofEconomics,NationalUniversityofSingapore,

Singapore117570,Singapore;3.ChinaLixinRiskManagementResearchInstitute,Shanghai

LixinUniversityofCommerce,Shanghai201620,China)

Key words:estate tax;public finance of people’s livelihood;transformation of economic structure;altruism

(责任编辑许柏)

附录:简略证明

(1)一阶条件。根据式(2)和式(3)求解式(4)中的最大化问题得:*以下公式中单下划线表示情形1即补贴教育时特有,双下划线表示情形2补贴现收现付制和社会保险体系时特有。

(A.1)

(A.2)

(A.3)

(A.4)

(A.5)

(5)社会福利函数。

(A.6)