多种税收返还模式下碳税对中国的经济影响——基于动态CGE模型

2016-01-31肖宏伟吕郢康

刘 宇,肖宏伟,吕郢康

(1.中国科学院 科技政策与管理科学研究所,北京100190;2.国家信息中心 经济预测部,

北京100045;3.中国农业大学 经济管理学院,北京100083)

多种税收返还模式下碳税对中国的经济影响

——基于动态CGE模型

刘宇1,肖宏伟2,吕郢康3

(1.中国科学院 科技政策与管理科学研究所,北京100190;2.国家信息中心 经济预测部,

北京100045;3.中国农业大学 经济管理学院,北京100083)

摘要:文章基于中国工业化和城市化加速发展中碳排放快速增长给可持续发展带来严峻挑战的背景,在无税收返还、减免消费税和减免生产税三种情景下运用动态CAS-GE模型,模拟了中国2015年开征100元/吨碳税的经济影响,研究发现:宏观经济层面,征收碳税使GDP增速大致下降1%并在税收返还时这一影响会得到显著缓解;碳减排效果层面,碳税使全国碳排放总量下降8.15%,减免消费税情形下更是达到了8.49%;物价和内需层面,碳税不但没有推高CPI,相反还有利于抑制通货膨胀和改善内需结构;行业产出层面,征收碳税对大多数行业来说是负面影响,冲击的幅度与行业排放强度成正比——其中减免消费税使私人消费品行业受益但对出口份额较大的行业有负面冲击,而减免生产税则可以大幅抵消各行业的负面影响。文章最后还对上述影响机理进行了详细分析,并据此提出了相关政策建议。 [4]国家统计局.中国统计(2013)[M]. 北京:中国统计出版社,2013.

关键词:碳税;税收返还;经济影响;CGE模型

中图分类号:F810.42;F124.5

文献标识码::A

文章编号::1001-9952(2015)01-0035-14

收稿日期:2014-10-11

基金项目:国家科技部重点基础研究发展计划973项目(2012CB955700);国家自然科学基金重大集成计划(91325302);中国科学院战略性先导科技专项(XDA 05150300)

作者简介:刘宇(1977- ),男,黑龙江齐齐哈尔人,中国科学院科技政策与管理科学研究所副研究员;

Abstract:Based on the background that sustainable development encounters serious challenges resulting from rapid growth of carbon emissions in accelerated development of industrialization and urbanization in China, this paper employs dynamic CAS-GE model under no tax relief, the reduction in consumption taxes and the reduction in production taxes to simulate the economic effect of the imposition of carbon taxes since 2015. It arrives at the following conclusions: at macro-economic level, the imposition of carbon taxes leads to the reduction in GDP growth rate roughly by 1% and this effect will be significantly alleviated by tax relief; at the effect level of carbon emission reduction, carbon taxes result in the decrease in total carbon emissions by 8.15% and even by 8.49% owing to the reduction in consumption taxes; at the levels of price levels and domestic demand, carbon taxes do not advance the rise in CPI, but are beneficial to the inhibition of inflation and the improvement of domestic demand structure; at industrial output level, the imposition of carbon taxes has negative effects in the majority of industries,and the shock margin is directly related to industry emission strength,namely the reduction in consumption taxes is beneficial to consumption products industries but has negative shocks to industries with large share of exports,and the reduction in production taxes offsets the negative effects in industries by a big margin.Finally,it makes a detailed analysis of effect mechanisms above-mentioned and provides corresponding policy suggestions.

肖宏伟(1983- ),男,湖南常宁人,国家信息中心经济预测部助理研究员;

吕郢康(1991- ),男,湖北襄阳人,中国农业大学经济管理学院在读博士研究生。

一、问题提出

随着工业化和城市化进程的加快,中国的二氧化碳排放量持续快速增长,进而引发了诸多的环境问题,制约了中国经济社会的发展。为了应对这一严峻的挑战,中国政府在哥本哈根世界气候变化大会上做出承诺,宣布二氧化碳减排的目标:到2020年,中国单位GDP二氧化碳排放量比2005年下降40%-45%。为了实现这一目标,中国政府需要适时出台一系列相关政策,而征收碳税无疑将是一项可行的选择。作为一项可以促进碳排放减少的长效制度安排,碳税不仅是政府积极调控气候变化的重要工具,也是实现减排的有效手段。近十几年来,欧洲众多国家和地区先后开征碳税或气候变化税,在促进其国内降低能源消耗、减少碳排放、开发和应用先进技术等方面发挥了重要作用。而在中国,关于碳税、环境税的立法问题也在十八届三中全会上被正式纳入讨论。在这种背景下,对于碳税的政策影响评估也就具有极其重要的战略意义。因此,中国是否要征收碳税、不同税收返还方式下的减排效果如何以及是否会对经济造成冲击等问题也就成了政府和学者广泛关注的重点。

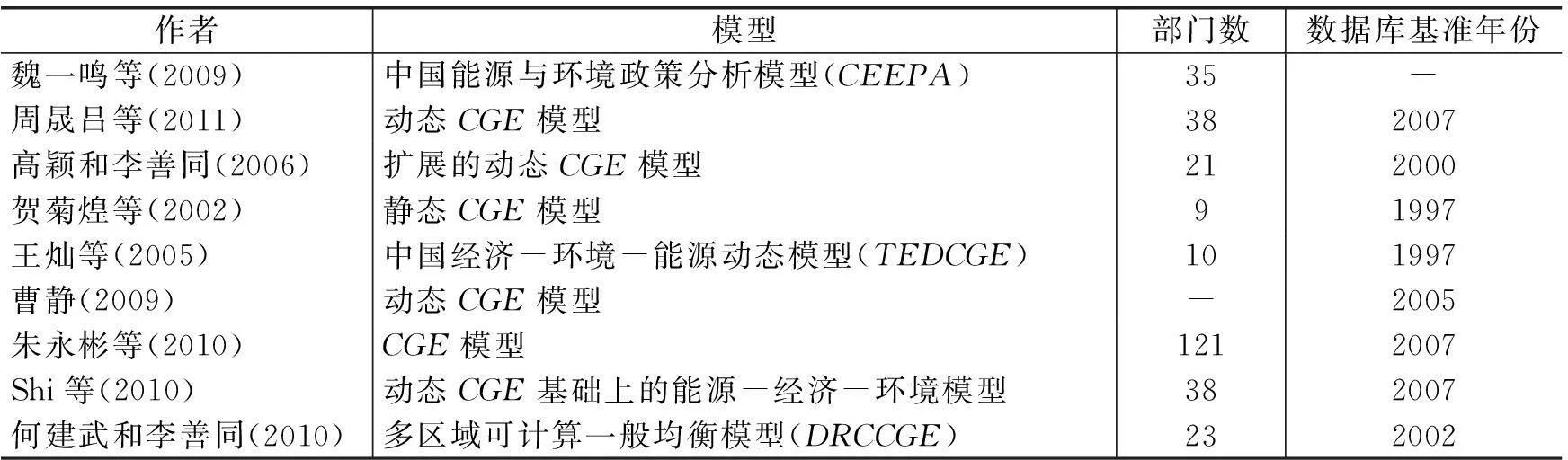

目前,许多学者利用一般均衡模型(CGE,ComputableGeneralEquilibriumModel)对碳税问题进行了研究。贺菊煌等(2002)把生产税拆分成产值税、增值税和碳税,利用静态CGE模型分析了不同等级、不同形式的碳税对宏观经济和产业经济的影响;王灿等(2005)利用中国“经济-环境-能源”动态模型,通过模拟不同的减排目标后发现中国实施减排措施将有助于能源效率的提高;魏一鸣等(2009)利用中国能源与环境政策分析模型对征收碳税进行了模拟,同时考虑了对能源密集型产业免征碳税和碳税返还抵消生产者间接税这两种情况;朱永彬等(2010)把碳税分为生产性税和消费性税,分析了两种不同征收方式对宏观经济和产业发展的不同影响;高颖和李善同(2009)利用扩展的动态CGE模型分析了将税费归为政府收入或者将税费返还给居民企业的不同影响,与此类似,曹静(2009)以及周晟吕等(2011)也都在模拟研究中分析了不同的税费返还方式对于征税影响的缓解作用;Shi等(2010)的研究设定了多种不同的碳税政策组合方案,结合经济增长、碳税征收、投资调整和技术进步,找到了最高效的政策组合方案;何建武和李善同(2010)分析了全国各省的碳排放情况,并利用多区域CGE模型模拟分析了统一碳税和差别碳税对不同地区的经济影响。

表1 相关文献所使用的模型信息

数据来源:作者根据相关文献整理。

但是,上述研究也存在诸多不足之处:第一,对于不同税收返还方式的研究不足。类似的研究多数只简单地模拟了征收碳税的经济影响,只有少数考虑了不同的税收返还方式。贺菊煌等(2002)、王灿等(2005)、朱永彬等(2010)以及何建武和李善同(2010)的研究都没有考虑碳税的返还;Shi等(2010)的研究设置了税费返还,但是在模拟中碳税被直接归为政府收入,并没有区分不同返还模式进行分析;魏一鸣等(2009)考虑了对能源密集型产业免征碳税和碳税返还抵消生产者间接税这两种情况,但碳税返还方式也是单一的;周晟吕等(2011)以及高颖和李善同(2009)都从目标上区分了将碳税直接归政府所有,或者将税收返还给企业、居民,但并没有从结构上对碳税返还进行区分。本文利用动态CGE模拟了碳税的征收,并且从减免消费税、减免生产税和无减免这三种情景入手,着重分析了不同税收返还情形下征收碳税对于中国经济的影响。第二,数据库陈旧、行业划分粗略。CGE模型对于现实经济模拟的准确性,是建立在数据的真实性和模型的正确性基础之上的,如果不能及时更新数据,对于模拟结果的真实性无疑将产生严重的影响。本文不但使用了最新的2007年数据库,而且还包含了详细的137个产业部门,可以说在考虑了时效性的同时也兼顾了部门的细节。第三,缺乏对宏观经济和行业影响的综合分析。目前大多数CGE模型的研究重点是关注宏观经的济影响,而少有对产业影响的详细解释。对于造成不同影响的产业间的相互关联,更是鲜有深入的分析。本文对模拟结果的解读是从宏观和产业两个角度进行,并且从产业间关联的角度对碳税的经济影响进行了详细的阐述。

二、研究方法与模拟方案

(一)CAS-GE模型的介绍。

CAS-GE(ChineseAcademyofScienceGeneralEquilibriumModel)模型是一个基于MONASH动态可计算一般均衡模型的中国动态CGE模型(Dixon等, 1982)。该模型是由中国科学院科技政策与管理科学院研究所与澳大利亚MONASH大学CPS(CenterofPolicyStudies)中心共同研制和开发的研究成果。模型数据是以国家统计局公布的中国2007年投入产出表为基础,该模型包含137个产业部门、3种投入要素(劳动力、资本和土地)和6个经济主体(生产、投资、家庭、政府、国外和库存),模型同时还考虑了8类流通投入(Margin),分别为:海运、空运、铁路、公路、管道运输、保险、贸易(批发和零售)和仓库贮存(Dixon和Maureen,2002)。

CSA-GE模型是在融合了MONASH模型主要结构的基础上,依据中国经济有关特征和数据而建立的系统模型。它的基础是瓦尔拉斯一般均衡理论和投入产出理论,其基本的方程体系包括了生产模块、需求模块、流通消耗模块、进出口贸易模块和价格模块。同时,为了实现模型的动态化,CAS-GE模型还加入了一系列动态化的元素,如跨期动态链接、数据的动态更新和劳动力模块等(Dixon和 Maureen,2002)。另外,CAS-GE模型还可以通过校准历史时期的参数进行未来的产业预测(刘宇等,2010)。最近,模型在长期预测和实证检验方面也取得了长足的进展(Dixon 和Maureen,2010)。

2007-2015年CAS-GE模型的基准情景设置主要是参考了澳大利亚MONASH大学CPS中心的动态校准和预测方法(Mai,2006)。该模型对2007-2012年的宏观变量进行了校准,包括私人消费、政府消费、固定资本形成、总进口、总出口、GDP价格指数和劳动力等数据(《中国统计摘要2013》)。2013-2015年的GDP、投资、消费、政府支出等指标,数据主要是来自IMF的世界经济展望(WEO,WorldEconomicOutlook)预测数据库。

(二)CAS-GE模型改进。

本文对CAS-GE模型的改进工作主要集中在以下三个方面:

1.更新模型数据库。原始模型数据库采用的是2002年的投入产出表,但是随着经济发展和产业结构的变化,很显然这样的数据已不能满足现实研究工作的需要。因此,利用国家统计局出版的2007年投入产出表和CPS中心的叉熵和RAS程序对核心数据库进行了全面系统的更新。

2.开发碳税模块和构建二氧化碳排放数据库。通常的核心经济CGE模型不具备分析碳税的功能,改进的模型嵌入了能源产品之间的替代和二氧化碳排放账户,可以用于分析碳税和二氧化碳排放量变化的经济影响。

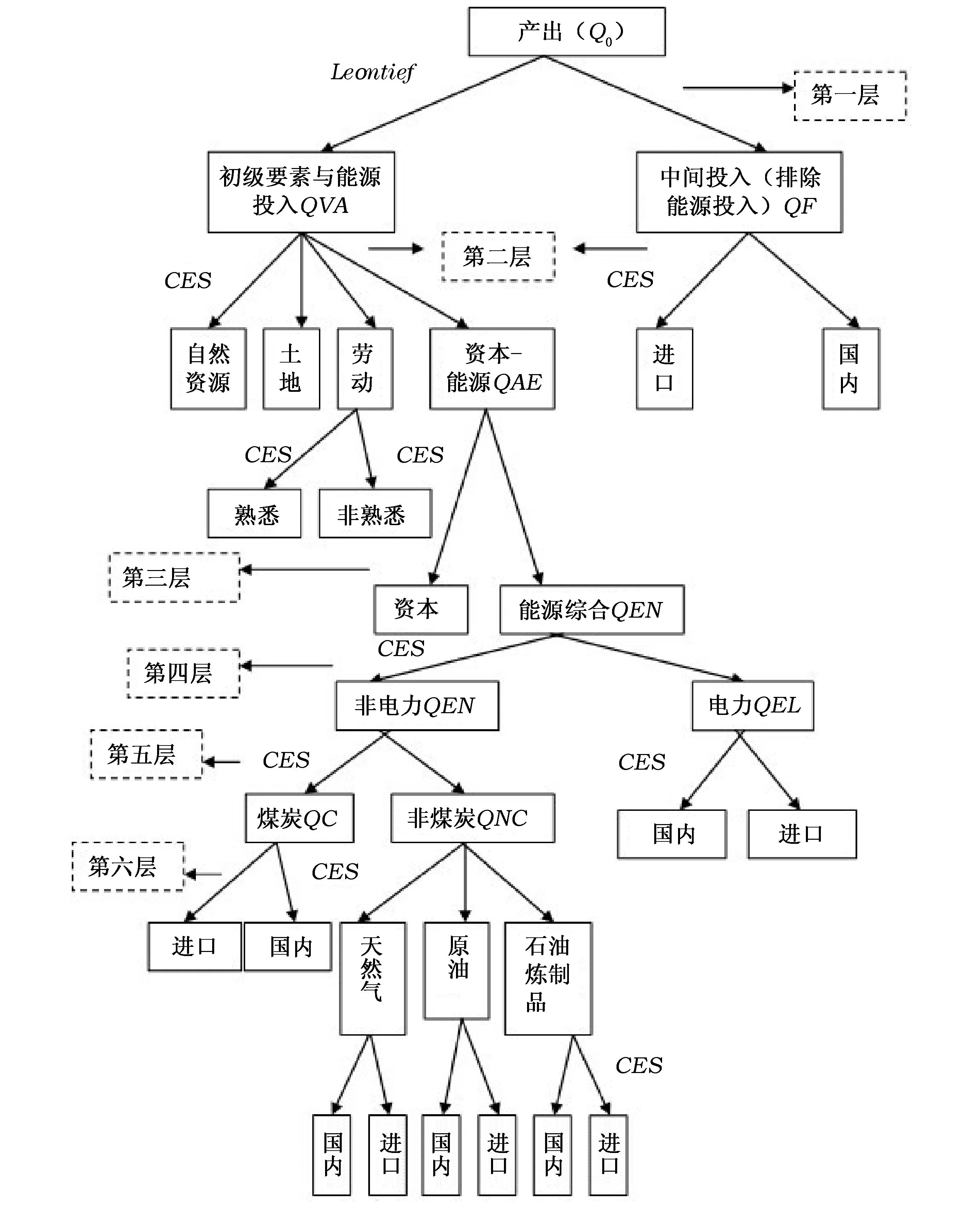

(1)能源替代模块。为了研究碳税等市场化减排政策的经济影响,CAS-GE模型中引入了能源产品之间的替代关系,在模型中各种能源需求之间、能源与初始要素之间建立了替代关系(见图1)。其理论依据是,通常能源使用和二氧化碳排放的减少与资本等要素投入之间存在反向变化关系。例如火电企业投资修建了一个大型的节能设备,该设备形成的资本必然会导致其能源消耗和二氧化碳排放的下降。因此,我们引入了资本与能源之间的替代,也即:存在一种技术的可能性,可以使企业多投入资本而少消耗能源。

图1 CAS-GE模型改进后的生产模块结构图

在以往的模型中,煤炭和石油等能源产品都是中间投入,与产出完全是Leontief生产函数的关系,而且中间投入和初始投入之间不存在任何的替代。改进后的生产模块引入了化石能源与资本的替代,目前模型的投入分为六级嵌套(如图1所示)。在最上层,总产出由各种非能源中间投入与能源/初始要素复合投入决定,采用Leontief生产函数;在第二层,能源/初始要素复合投入变为能源/资本复合投入、劳动力和土地,三项采用CES函数组合而成;在第三层,能源/资本复合投入由综合能源投入与资本投入组合而成;在第四层,综合能源投入由电力和非电力构成;在第五层,非电力又分为煤炭和非煤炭投入;在第六层,非煤炭综合投入又分为石油、天然气和石油制品。各种投入品中进口部分和国产部分采用CES函数复合而成。而在生产中各种要素间可替代的程度取决于它们的替代弹性和在基年生产过程中的份额。

(2)碳税的引入。在模型中碳税的模拟主要是以消耗化石能源的间接税税率变化引入的。由于碳税是以从量税征收的,要将碳税引入到模型中,首先需要将从量税转化为从价税。其基本思路为:

C×Q×I=(T-1)×TaxBASE

(1)

式(1)的左边是用从量税表示的碳税收益,式(1)右边是以从价税表示的税收。碳税的引入思路就是从式(1)左边的从量税推导出右边的从价税税率。

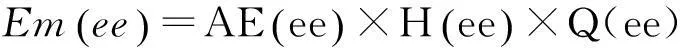

其中,C为碳税(单位:元/吨),在模型中是外生变量(政策控制变量),通过改变碳税的变化来模拟其对整个经济的影响;Q是对应每个行业的二氧化碳排放量(单位:万吨),这个系数包含在构建的分行业二氧化碳排放账户中;TaxBase是碳税征收的税基(单位:万元),原有的核心经济CGE模型中就包含该系数;I是为了同质化检验的价格指数,我们假设其跟随物价指数同步变动;T是1+税率(Powertax),表示由于征收碳税导致行业消耗化石能源的间接税率上涨幅度。

(3)二氧化碳排放数据库。CAS-GE模型的二氧化碳排放数据库主要是基于国家统计局最新公布的2007年《全国投入产出表》和2008年《中国能源统计年鉴》以及IPCC的排放因子计算得到。该数据库考虑的是直接的生产过程排放,而不是终端能源使用的排放。具体构建过程分为以下5步:

步骤1:根据能源平衡表计算各省每种能源的总排放。

(2)

其中,Em(ee)为燃烧能源产品ee的总排放;Q(ee)为能源产品i的总消耗量;AE(ee)为IPCC排放因子,单位为kgCO2/TJ;H(ee)为能源实际量转化为热量的转化因子,单位为KJ/m3。

步骤2:IO能源产品与能源平衡表的对应(见表2)。

步骤3:加总能源产品排放。

(3)

其中,Em(ee)为能源部门投入到各部门使用产生的总排放,单位为万吨;E(e)为使用能源部门e的产品的总排放,单位为万吨。

步骤4:处理IO表。

第一,一次能源生产部门对本部门中间投入数量大,但产生CO2排放很少,在此忽略不计;

第二,石油和天然气开采业对石油加工业的中间投入、天然气开采业对燃气生产和供应业的中间投入、石油加工炼焦业对燃气生产和供应业的中间投入过程中能源产品的损耗较小,也忽略该过程产生的二氧化碳排放;

第三,考虑煤炭在制焦炭过程中会产生二氧化碳排放。采用能源平衡表计算得出各省煤制焦炭的投入产出率,根据该比例扣除煤炭开采业对石油加工炼焦业的部分中间投入,计算剩余部分产生的二氧化碳排放。

表2 投入产出与能源平衡表的部门对应

步骤5:计算各省各行业排放。

(4)

3.构建税收返还模块。为分析不同税收返还机制的影响,在模型中建立了不同税收返还的机制。该税收返还的机制(税收中性)是通过控制政府的预算赤字不变,调整返还经济主体的税率变化。征收的碳税收益首先是直接进入了政府收入账户中,如果不进行返还,税收只会改善政府的财政状况;如果返还税收,那么政府的预算情况不变,而返还的经济主体(如生产者、消费者等)的税率将下降。模型中的税收返还是通过外生化政府的预算赤字和内生化相应经济主体的税率来实现。由于模型只是外生化政府赤字一个变量,在税收返还时各经济主体的税率只能调整相同的比例,如果调整不同的比例,会导致模型的方程个数与内生变量个数不相等而无法求解。

(三)模拟方案设定。

根据研究目的,本文设计了三个模拟方案:无返还税收情景、减免消费税情景和减免生产税情景。三个情景都模拟在2015年征收100元/吨的碳税,三者的区别在于是否考虑将税收进行返还以及采取不同的返还方式。具体的设定方案为:S1,无返还税收情景,将税收全部纳入政府的预算,用来改善政府的收支状况,但不存在任何形式的税收返还机制;S2,减免消费税情景,保持政府的预算不变,将税收全部用于减免消费税;S3,减免生产税情景,保持政府的预算不变,将税收全部用于减免生产税。

三、模拟结果与分析

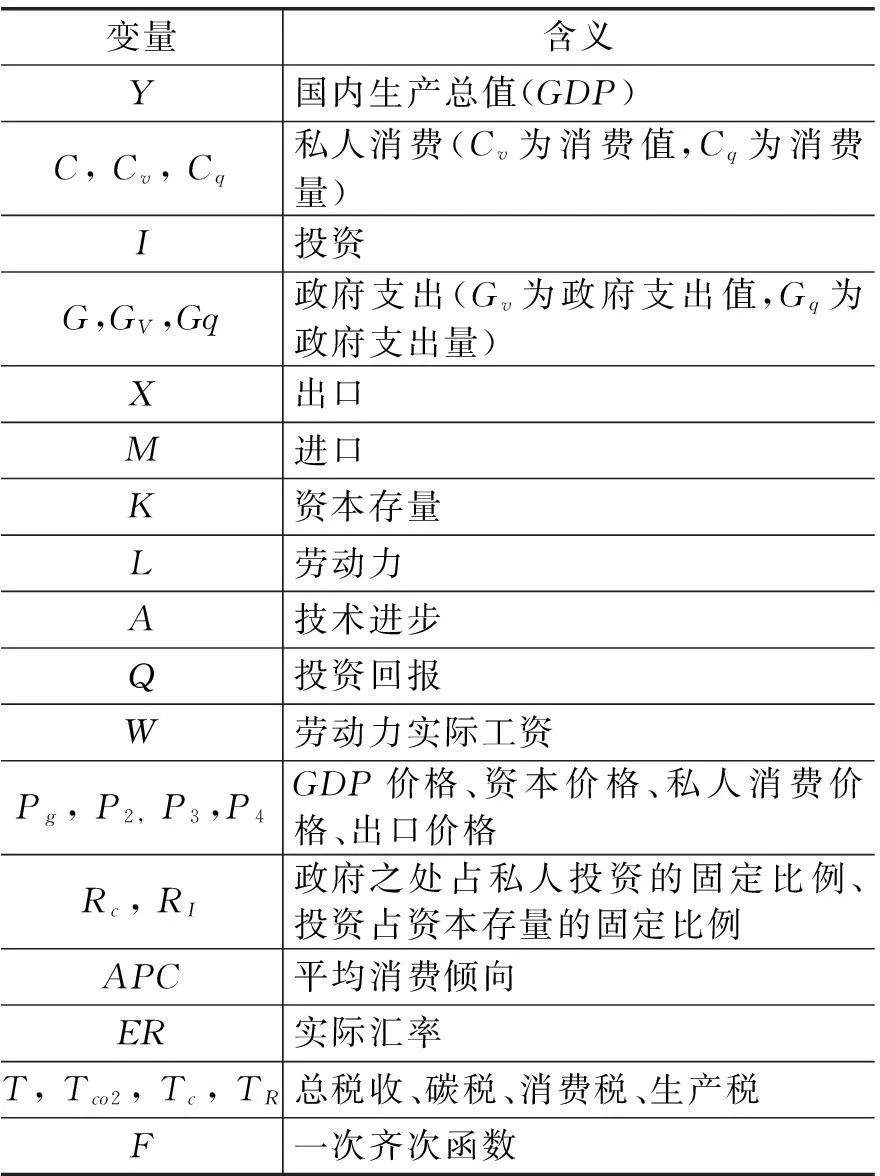

(一)理论模型分析。

与其他CGE模型类似,CAS-GE模型内部的经济框架可以通过一组公式变量的传导来表达,这组关系即定义为BOTE(Back of the Envelope)模型,*BOTE模型分析,是指可计算一般均衡模型分析过程中的核心框架,通过简化的等式关系描述受到政策冲击后宏观经济变量的变化情况。用来简明刻画各个部门间内部传导的核心机制,在本研究中主要用来阐释征收碳税对宏观经济运行的影响机制。BOTE模型的主要方程式有:

收入法GDP:Y=A×FY(K,L)

(5)

支出法GDP:Y=C+I+G+(X-M)

(6)

(7)

(8)

私人消费:CV=APC×Y

(9)

私人消费值与量的关系:CV=Cq×P3

(10)

政府消费:Cq/Gq=RC

(11)

投资:I/K=RI

(12)

出口:X=FX(P4)

(13)

进口:M=FM(Y,ER)

(14)

税收结构:T=FT(TCO2,TC,TP)

(15)

其中,各变量的含义见表3。式(5)和式(6)分别为按收入法和支出法计算的GDP;式(7)表示资本要素的回报决定于一个单位劳动力的资本量的一次齐次函数乘以技术进步、税收的倒数以及贸易平衡项;式(8)同理说明了劳动力要素回报即工资的决定因素;式(9)表示私人消费等于平均消费倾向乘以GDP;式(10)解释了消费量(Quantity)与消费值(Value)的关系;式(11)表示在模型中假设政府消费与私人消费成固定比例;式(12)表示在模型中假设投资与资本存量成固定比例;式(13)表示出口决定于出口价格;式(14)表示进口决定于GDP,即国内需求和实际汇率;式(15)表明了税收的组成结构。

基于以上对各公式的解读,接下来对碳税冲击的经济影响机制进行说明。通过式(1)将碳税由从量税转换为从价税,首先影响的是式(7)中的税收T。由于在长期闭合中资本要素回报率保持不变,即式(7)的等式左边保持不变,碳税的征收使得T增大,技术不变即(A(1/T))减小,一般而言(Pg/P2)代表的贸易条件变动幅度很小,所以为了使得等式右边保持不变,FK(K/L)则减小,由于FK为增函数,且在长期闭合中劳动力L变动很小,所以资本存量K减小。同理,K减小在式(8)中导致实际工资W的下降和式(12)中投资I的下降。

由于资本存量K减小,由式(5)可知Y也会减小;由式(9)可知私人消费Cv决定于平均消费倾向APC和Y,在长期闭合中设定APC不变,所以私人消费Cv将减小;进而由式(11)可知政府支出Gq将减小。这里需要说明的是,在私人消费C与Y的关系中,使用的是值(Value)的概念,即Cv;但在私人消费C与政府支出G的关系中,使用的是量(Quantity)的概念。

式(6)中Y的变动幅度与(C+I+G)的变动幅度是不一样的,在本文中,Y的减小幅度小于(C+I+G)的减小幅度,所以贸易平衡项 (X-M)增大。由式(13)和式(14)可以发现,出口决定于出口价格,进口决定于GDP和实际汇率,而FX为减函数,FM为增函数;所以,如果实际汇率贬值以及出口价格降低,那么出口将增长。进口增长方面总体呈下降趋势,但是由于结构性的变动,少数产业的进口增长呈现出略微增长的情况。

表3 变量的定义

以上分析解释了征收碳税对宏观经济运行的影响机制,在此基础上式(15)进一步刻画了总税收的组成结构,其中碳税、消费税和生产税相互替代,不同方式的税收返还便可以由此实现了。

(二)实证模拟结果分析。

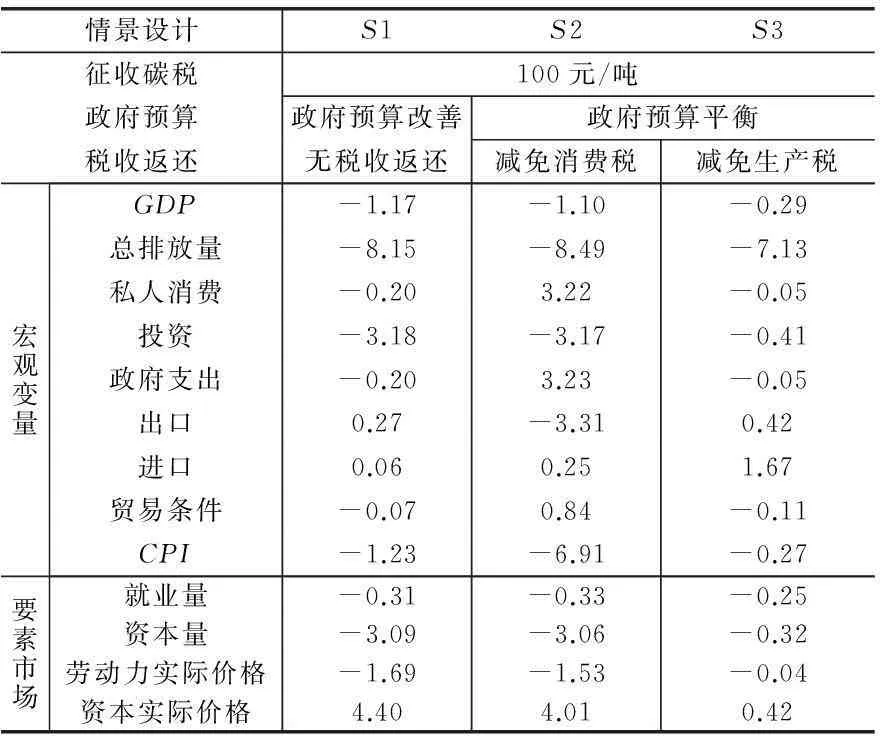

1.对宏观经济的影响。(1)宏观经济所受影响不大,而且税收返还会缓冲对经济的冲击。从表4可以看出,在无返还税收情景(S1)下,2015年征收100元/吨碳税对中国GDP的影响为-1.17%;所以,总体来看,征收碳税对经济的影响不大。而且,在考虑税收返还的情况下,征收碳税对经济的负面冲击将进一步缩小,在减免消费税情景(S2)和减免生产税情景(S3)下,GDP分别下降1.1%和0.29%。这是因为中国经济的消费比重较低,更多的是生产性行业,所以,消费税的减免对宏观经济的影响远不如减免生产税对宏观经济的影响。由于征收碳税首先冲击的都是高排放和高能耗等行业,而这些行业恰恰是资本密集型行业;所以,资本减少是经济下滑的主要原因。另外,这也说明了碳税“双重红利”中的“蓝色红利”效果,*“双重红利”的基本含义是:环境税的征收不仅能够有效地抑制污染,改善生态环境质量(“绿色红利”),达到保护环境的目标,而且还可以利用其税收收入降低现存税制对资本和劳动力市场产生的扭曲,从而有利于社会就业、经济持续增长等(“蓝色红利”)。即通过征收碳税增加的收入可以用来减少其他税收,从而会减少现存税负对经济的扭曲作用。在征收100元/吨的碳税并无税收返还的情况下,同类文献研究结果显示GDP的影响一般在-0.09%至-0.38%之间,平均影响水平为-0.196%;与之比较,本文的GDP降幅相对偏大。*造成结果显著差异的原因大致有三点:(1)数据库不同和基准情景不同,(2)相关的弹性和参数设定差异,(3)模型的嵌套方式不同。

(2)征收碳税政策的减排效果明显,尤其是在消费税返还情景。在无返还税收情景(S1)下,征收碳税将使中国的碳总排放下降8.15%;在减免消费税情景(S2)下,总排放降幅增加到8.49%,这是因为消费税的下降增加了消费支出,消费品更多的是排放强度较低的产品,所以整个经济中消费品比重的增加减少了碳总排放;而在减免生产税情景(S3)下,碳总排放降幅减少到了7.13%,这是因为生产税的补贴降低了企业的成本,从而部分抵消了减排的效果。同类文献的平均减排幅度均值为7.7%,介于S2(-8.5%)与S3(-7.1%)的减排幅度之间;可见,本研究与已有成果较为接近。

(3)物价水平并没有被推高,相反还有一定的抑制。2015年的模拟结果显示,居民消费物价指数(CPI)在三个情景中均出现下降的趋势。虽然征收碳税会导致一些行业的成本增加,从而会起到推高部分产品的价格,但是由于整体的经济收缩会导致劳动力和土地等要素价格的下滑,而要素市场的价格下降将导致大部分产品的价格下降。其中,无返还税收情景(S1)和减免生产税情景(S3)将使物价水平分别下降1.23%和0.27%,而减免消费税情景(S2)将使物价水平下降6.91%。这是因为减免消费税情景(S2)中税收全部用于消费者补贴,所以消费者价格指数大幅下滑。

(4)内需结构将会有一定程度的改善。模型结果显示,在无返还税收情景(S1)和减免生产税情景(S3)下,私人消费均出现小幅下降,分别为-0.2%和-0.05%。这主要有两方面的原因:一是经济的收缩导致国民收入减少从而降低了消费,二是贸易条件的恶化也导致消费下降。在模型中,假设政府支出随私人消费支出发生同步变化。三种情景下,投资均大幅下降,这是由于碳税直接冲击了资本密集型行业,而资本存量下降将导致投资需求减少。在减免生产税情景(S3)下,由于减免了行业的生产税,所以投资降幅较小。从内需结构看,私人消费支出和政府支出下降幅度较小(无返还税收情景S1和减免生产税情景S3),而投资下降幅度较大,所以三种情景都在一定程度上改善了中国的内需结构。在减免消费税情景(S2)下,由于减免了消费税,刺激消费支出大幅增加3.22%,所以该情景改善内需结构的效果最为显著。

(5)征收碳税对进出口贸易有所改善。在无返还税收情景(S1)和减免生产税情景(S3)下,出口均显示扩张。这是因为出口的服装和电子产品等所属产业都是劳动密集型产业,而模型中显示劳动力的价格大幅下跌,所以这些行业的产品出口价格下降。减免消费税情景(S2)却显示相反的趋势,这是由于消费支出的增加也相应增加了对产品的需求,推高了出口产品价格。对于进口,所有情景下都呈现增加的趋势。这是因为进口品多为资本密集型产品,而这些产品直接受到碳税冲击,国内产品价格上涨较大,所以形成了进口替代。特别是在减免生产税情景(S3)下,进口增长尤其快,这是由于生产税的返还减少了对总体经济的冲击,与其他两个情景相比,国产品的价格降幅较小(相对价格较高),所以刺激了进口的大幅增加。另外,较小的经济冲击也对进口的下降起到了一定的抑制作用。

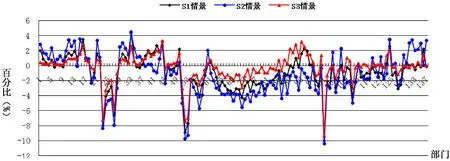

2.对不同行业的影响。在不同情景下,行业产出变化的趋势大致相同,所以这里只给出了S1情景下行业产出和排放强度的关系变化图(见图2)。模拟结果显示,绝大多数行业都受到负面的冲击,而且冲击的幅度与行业排放强度成正比。*此处的二氧化碳排放强度(吨/万元)是指行业的二氧化碳排放量除以该行业总产值。如天然气供应、焦炭、成品油、化工行业、水泥和煤炭等行业的排放强度高,所以,征收碳税对这些行业将产生较大的负面影响。

当然,也有一些行业的排放强度与产出变化不一致。如一些排放强度相对较小的行业,但产出下降都较大。这些行业包括管道运输、林业、建筑业、水供应、地质勘探业、水利技术服务业、仓储业、金属矿开采和非金属矿开采。这些行业按其影响原因不同可以分为三类:

表4 不同情景下2015年中国征收

数据来源:CAS-GE模型模拟结果。

第一类,宏观经济的总需求下降(收入效应)。如建筑业,该行业主要是用作投资品,由于总体投资下降,从而减少了对建筑业的需求。

第二类,上下游行业联动效应。林业主要是用于建筑业(45%)和橡胶制品(19.4%),由于这两个行业产出下降,所以其对上游的林业需求也会减少。水供应下降是由于下游行业的建筑业和批发零售业的产出下降所致。地质勘探业和水利技术服务业的产出下降主要是由于下游的建筑业和煤炭开采加工业收缩所致。租赁业主要受下游建筑业、批发零售业和保险业的影响。同样,下游金属和非金属制造和压延业产出的下降减少了对金属矿开采和非金属矿开采的需求。

第三类,间接需求的减少。管道运输主要是用来运送成品油和天然气,*管道运输属于Margin产品,并不是直接用来消耗,而是由于需要其他投入品而导致的间接需求。模型中的Margin产品有8种,分别为铁路货运、公路货运、水路货运、航空货运、管道运输、仓储、贸易和保险行业。模型数据库显示管道运输用于成品油和天然气运输的比重分别为98.8%和1.2%。但是由于这两个行业排放强度较高受到直接冲击较大(分别下降4.3%和10.0%),所以成品油和天然气的产出下降间接导致对管道运输的需求减少。仓储业主要是用于水泥和非金属矿开采业,所以下游行业产出下降导致对仓储业的需求减少。

还有一些行业的排放强度较大,但是产出下降较小。比如化肥、水泥和电力行业。其中,电力行业虽然排放强度很大,但是由于直接使用电力不产生排放;所以,当征收碳税时,电力的使用价格变得相对便宜,各行业纷纷用电力替代煤炭和石油从而增加了电力的需求。

另外,并不是所有的行业都会受到冲击,还有一些行业的产出会出现小幅增加。一个主要的特征是这些行业的排放强度都比较低,大部分是零;也就是说,第一轮的碳税征收对这些行业基本没有太大的影响。当然,不同行业之所以会产出增加其原因也有所差异,大致来说主要有以下几种:

(1)高度劳动密集型的产业将会获得成本优势。主要包括住房服务、健康、娱乐业等服务业、初级农产品和肉制品等行业。模拟表明,劳动力的实际价格是相对下降的,所以,这些劳动密集型的行业受益于要素成本下降。而农产品和畜产品加工业,主要是以初级农产品和畜产品为主要投入,因而获得了成本的下降优势,刺激了产出增加。

(2)实际汇率贬值将会使出口导向型行业受益。比如轻工业品,包括电子设备、摄像机、仪器仪表、办公用品和旅游业等行业。这些行业主要都具有较高的出口份额,属于出口导向型行业;因此,实际汇率贬值刺激了这些行业的出口。

(3)下游行业的拉动效应。如烟草、饮料、纺织服装业和玩具行业,除了受到实际汇率贬值的影响外,行业之间关联效应也发挥了作用。尤其是纺织服装业,其产出的扩张直接刺激了化工纤维等上游行业的增长。

数据来源:CAS-GE模型模拟结果。图2 2015年中国行业排放强度与行业影响的关系

情景二相对于情景一而言,将碳税收入作为消费税进行了返还。通过观察模拟结果,发现情景二的行业产出呈现出以下几个变化趋势:

(1)主要用于私人消费或政府支出的产品将会受益。这是因为私人消费税率下降从而刺激了消费支出的增加,而且模型假设政府支出与私人消费是同步变动的;因此,私人消费或政府支出比重较大的产品就会受益。如公共管理中几乎所有的产品都提供给政府,所以,政府支出增加大幅刺激了该行业的产出。这还包括体育和社会福利等产品。私人消费支出直接拉动的产业增长包括教育、住房、旅游、铁路运输和城市公共交通等。

(2)出口份额较大的产业将会受到负面冲击。与情景一相比,情景二增加了消费支出和政府支出;所以,要素价格上涨将导致产品出口价格上升,从而出口导向型行业将会受损。这类产品包括服装和纺织,还包括一些电子产品、零部件等产品。

(3)产品的关联效应。最后一类产品并没有受到直接的冲击,而是通过行业的链条或宏观需求间接进行传导的。如主要用于投资品的行业将会受损。在情景二下总投资进一步下降,所以,农业机械和特殊机械等主要是用于投资的产业将受到冲击。还有一类是下游行业产出下降导致的上游行业受损。如棉花产业主要是用于纺织品和服装业,所以,纺织品和服装业的产出下降将降低对棉花的需求;铁矿石、金属压延业等主要是受到机械制造等行业需求下降的影响。

情景三与情景一相比,由于将税收作为生产税进行返还,部分抵消了碳税对行业的负面冲击,所以大部分行业的产出下降幅度较小。从间接效应看,与情景一相比,劳动力成本增加而资本品价格下降,所以劳动密集型行业将受损。如一些农产品和公共服务业,包括铁路客运、城市公交、旅游业、居民服务和其他服务业、教育、健康和娱乐业等。但也有些劳动密集型产业的产出增加,如大米、蔬菜和葡萄,这是因为这些行业有很大的份额用于私人消费,而在情景三下,私人消费有一定程度的增加。还有如林业和伐木业,林业产出的增加一方面是由投资拉动,另一方面是由建筑业的产出带动;而伐木业的产出增加则主要是受木材加工和建筑业产出的拉动。

成本上涨推动农产品加工业产出下降。农产品加工业的主要投入品是初级农产品,因此,上游产品价格上涨导致下游行业成本增加。尤其是鱼肉制品的产出将大幅下降,这主要是由上游渔业的成本上涨所推动,而且该行业有27%的产品用于出口,产品价格的上涨也将导致其出口的大幅下降。

下游行业产出下降导致纺织服装业、皮革的产出下降。如针织品、纺织行业下降导致纺织品、纤维和麻纺织等上游行业的收缩。此外,本文还发现服装和皮革尽管有很大的出口份额而且属于劳动密集型产业,但是其产出并没有下降反而还略有上升,这是因为这两个行业的产品有超过30%以上用作私人消费,私人消费的扩张增加了其产品的需求。

由于一些行业出口份额较大,所以价格上涨导致其产出下降。这包括玩具体育娱乐用品制造业、仪器仪表制造业和居民服务和其他服务业;其中,仪器仪表制造业的出口份额超过90%。这主要是因为价格上涨导致其出口大幅下滑从而带动产出下降。

本文还发现产出扩张为主的行业主要有四个特征:第一,对各个行业进行直接的补贴将使它们都受益,但这种直接影响并不是特别大;第二,宏观需求扩张的拉动(消费和投资)。如建筑业由投资拉动,艺术品制造由消费拉动。由消费需求拉动的产品还包括其他交通运输设备、家用电器、邮政、电信、餐饮、保险和房地产;第三,出口导向型行业主要是由于出口价格下降刺激其出口增加;第四,行业之间的关联效应,钢铁制造和水泥等非金属制品业受到下游交通运输等行业的产出拉动而扩张。

图3 不同情景下2015年中国征收碳税政策模拟的行业变化(%)

四、结论及政策建议

本文运用动态CAS-GE模型对不同的碳税征收政策影响中国经济的情形进行了模拟。结果表明:征收碳税对中国宏观经济影响不大,并且考虑税收返还后对经济的冲击更小;征收碳税有利于碳排放减少,其中消费税返还情景下减排效果尤为明显;征收碳税不仅没有推高物价水平,相反还有利于抑制通货膨胀;征收碳税有利于改善中国的内需结构,其中减免消费税情景下的效果最为显著;征收碳税有利于改善进出口贸易,通过税收严控高耗能、高污染等产品的出口,进一步改善进出口贸易的结构;征收碳税对大多数行业造成负面影响,但影响较小,冲击的幅度与行业碳排放强度成正比,减免消费税情景下出口份额较大的产业所受负面冲击较大,但减免生产税可以部分抵消碳税对该行业的负面冲击。

基于以上结论,本文认为国家应该积极推进碳税等市场化的减排方式。相比于传统的拉闸限电等“一刀切”的行政手段而言,征收碳税是一种低成本且有效的市场化减排方式,不但其减排效果显著,而且对经济的负面影响也明显小于行政手段。另外,在国际贸易中实施碳税还可以应对国际贸易中可能出现的碳关税冲击,减少中国的外贸摩擦。因此,为应对气候变化和减排的需要,中国应该积极推进碳税实施,切实推进碳税的立法进程,早日实现碳税的开征。具体来说,下一步征收碳税的政策建议如下:

(1)依托现有税制体系,在生产环节征收碳税。国际上一般依托已有税制征收碳税,而中国现行消费税对成品油的征收,资源税对煤炭、天然气和石油的征收均在生产环节,所以,将征税环节设在生产环节能够减少税收征管成本且保障碳税的有效征收。在上游生产环节征税实际上就是在化石能源的生产加工环节和进口环节征收碳税,纳税人为中国境内化石能源生产加工精炼企业或批发企业。具体地,对煤炭、石油和天然气来说,纳税人为资源开采企业;对汽油、柴油等成品油而言,纳税人为石油的精炼、加工企业。中国的煤炭、天然气、发电等行业多为国有企业,在上游征税只需对少数经济实体征税即可涵盖生产环节,且能够向生产链及早传递信号,在税收征管上较为便捷和直接。然而,能源市场的固定价格契约或规制,可能阻止其向能源经营用户传递价格信号。基于中国能源管制的特殊国情,碳税价格激励信号的有效传递需要同时理顺能源价格体系。

(2)设计差异化的、分级的税率,以低税率起步并循序渐进。以各国碳税实践来看,主要做法是从量征收和差别税率。中国应借鉴发达国家的实施经验,同时结合中国特殊的减排目标、能源结构与产业结构,对不同能源品种和行业部门实行差异化的、分级化的税率;在碳税起始阶段,特别要对能耗大、竞争力差、出口导向型行业实行低税率或税收减免。大多数实施碳税政策的国家都是从较低税率起步以后逐渐提高的,中国也可借鉴其经验,短期内选择低税率,在对碳税实施效果的监测和评估逐步改进后,循序渐进地提高税率。

(3)对出口导向型行业、高耗能行业和低收入群体实行税收优惠政策。税收优惠政策可减少开征的阻力和对国内能源密集型工业的不良影响,也可以保护出口导向型企业。在碳税的实施中,根据实际情况,对受影响较大的能源密集型行业给予合理的税收减免与返还,使出口导向型行业和能源密集型行业在减排达到一定标准时能获得税收返还。从税收返还方式的角度看,因为返还生产税对经济的负面冲击小,单位损失换取的减排效果高,所以返还生产税是更为高效的减排手段。同时,研究表明碳税的征收对低收入者的影响更为明显,因此有必要对低收入者采取减免等优惠政策。但碳税优惠政策一定程度上会削弱碳税的减排效果,因此对能源密集型企业的补偿应逐步减少,而对低收入群体的补偿等政策能增进社会福利和分配公平,有必要长期保留。

(4)协调碳税与其他对化石能源征收的税费,整体考虑政策设计。按照OECD国家的广义定义,中国的税收中已经包含了与环境资源相关或者说与碳相关的税种,并且在非税收收入中也有一些与环境相关的费用,如排污费和城市水资源费等。借鉴发达国家的经验,中国也可以在开征碳税时,进行税制改革,协调碳税与现存能源税费的关系,避免重复和冲突。一个思路是可将其作为能源税的一个税目,或以“碳/能源税”的复合形式征收碳税,以含碳量或发热量,或同时以能源含量为计税依据,逐步过渡到独立征收碳税。实施碳税的多数国家在碳税实施前已存在碳排放交易和能源环境税等,在碳税引入时为避免冲突和政策优化进行了整体的研究和调整。因此,从能源税、资源税、消费税与碳税的联系来看,我国的碳税设计必须考虑到与现行相关税种在征收范围、环节和税率上的区别以及造成纳税人额外的负担和相关税种引入的时间与方式等进行整体考虑。

(5)关注区域间与城乡间差异,分阶段推进碳税试点和转移支付。中国在碳税研究中引以为鉴的欧洲国家均为一些小国,这些国家经济发展的区域差异较小;因此,大多数国家在设计和完善碳税机制时主要考虑产业部门的差异,例如荷兰、丹麦等国对不同产业施行差异化碳税税率。而中国区域间和城乡间的经济发展存在显著差异,这就要求中国在制定碳税政策时,还必须根据国情研究实施有针对性的政策措施。由于产业结构和要素禀赋不同,因此碳税对中国不同地区的碳减排、能源消耗和经济发展都将有不同的影响。中国东部地区的经济发展相对于中西部地区其科技含量较高、资源消耗较低,而中西部地区的经济发展仍然依靠高投入、高消耗和低效率的发展模式。

中国可以考虑设计基于各省情况或者大区域情况先对各地区试点征收不同的碳税,且在碳税政策上对中西部地区倾斜。建议在东部地区先行试点征收碳税,而对中西部地区征收碳税时,通过东部向中西部的转移支付和建立碳税基金,促进中西部地区的产业结构升级,从而在控制碳排放的同时促进中国区域间经济的协调发展。由于中国经济具有城乡二元性,因此建议在分阶段推进不同省市的试点后,进行深入的碳税影响评估,并在此基础上制定城乡差异化的碳税税率和补贴政策,避免因碳税实施扩大城乡差距。

最后,在着力完善碳税制度时,中国也应该关注另一种市场化的减排机制——碳交易。相比于碳税,碳交易制度可以更灵活地通过市场机制自动地调节碳排放(无论最初的排放权如何分配,碳交易市场都会自发地以最低的成本完成最合适的权限分配)。然而,碳交易制度要求在整个市场给定一个合理的总碳排放量,同时,它也依赖完善的金融体制和严格透明的管理和监督;这在目前的中国,可能尚需时日,当然也都是限制我们碳交易制度发展的重要原因。总而言之,在当今中国,无论是碳税还是碳交易都面临着机遇与挑战并存的局面,中国的市场化减排制度究竟会走向何方,还需要更多的探索与思考。

参考文献:

[1]曹静. 走低碳发展之路:中国碳税政策的设计及CGE 模型分析 [J]. 金融研究, 2009, (12): 19-29.

[2]高颖,李善同. 征收能源消费税对社会经济与能源环境的影响分析[J]. 中国人口·资源与环境. 2009, (2): 30-35.

[3]国家统计局. 中国能源统计年鉴(2008)[M]. 北京:中国统计出版社, 2008.

[5]贺菊煌, 沈可挺, 徐嵩龄. 碳税与二氧化碳减排的CGE 模型[J]. 数量经济技术经济研究, 2002, (10): 39-47.

[6]何建武,李善同. 二氧化碳减排与区域经济发展[J].管理评论,2010, (6): 9-16.

[7]刘宇,范剑平,张亚雄. 2010-2030年中国交通运量预测[R].中澳管理项目报告,2010.

[8]彭志龙. 中国投入产出表:2007年[M]. 北京:中国统计出版社,2009.

[9]王灿,陈吉宁,邹骥. 基于CGE模型的CO2减排对中国经济的影响[J]. 清华大学学报,2005,(12):1621-1624.

[10]魏一鸣, 廖华. 中国能源报告 (2010) 能源效率 [M]. 北京: 科学出版社,2009.

[11]周晟吕,石敏俊,李娜,等. 碳税政策的减排效果与经济影响[J]. 气候变化研究进展, 2011, (3): 210-216

[12]朱永彬,刘晓,王铮. 碳税政策的减排效果及其对我国经济的影响分析[J]. 中国软科学,2010,(4):1-9.

[13]Dixon P B, Parmenter B R, Sutton J,et al.Multisectoral model of the australian economy[M]. Amsterdam: North-Holland Publishing Company, 1982.

[14]Dixon P,Rimmer M. Dynamic General equilibrium modelling for forecasting and policy. A practical guide and documentation of MONASH [M]. Amsterdam :North Holland Publishing Company ,2002.

[15]Mai Y. The Chinese economy from 1997-2015:Developing a baseline for the MC-HUGE model [R].IMPACT Centre Working Paper No.G-161 ,2006.

[16]Shi M, Li N, Zhou S, et al. Can China realize CO2mitigation target toward 2020? [J] Journal of Resources and Ecology,2010, 1(2): 145 -154

On Economic Effect of Carbon Taxes in China under

Several Tax Relief Modes:Based on Dynamic CGE Model

Liu Yu1, Xiao Hongwei2, Lü Yingkang3

(1.InstituteofPolicyandManagement,ChineseAcademyofSciences,Beijing100190,China;

2.EconomicForecastingDepartment,StateInformationCenter,Beijing100045,China;

3.CollegeofEconomicsandManagement,ChinaAgriculturalUniversity,Beijing100083,China)

Key words:carbon tax;tax relief;economic impact;CGE model

(责任编辑许柏)