动态CGE框架下中国公共债务的情景预测与风险分析——兼论“营改增”对公共债务的影响

2016-01-31张晓娣

张晓娣

(复旦大学 经济学院,上海 200433)

动态CGE框架下中国公共债务的情景预测与风险分析

——兼论“营改增”对公共债务的影响

张晓娣

(复旦大学 经济学院,上海 200433)

摘要:文章首先在考虑地方政府债务的情境下,运用主权债务门槛(Sovereign Debt Threshold)模型测算出中国公共债务警戒值约为GDP的72%;其次,基于未来10年的考虑,运用DSA模型与动态CGE模型相结合的方法模拟出中国的债务与GDP之比将由2014年的40.07%提高到2025年的65.53%;再次,若全面实施增值税扩围改革,则GDP与公共债务之比将呈现先小幅下降后加速增长再增长放缓的趋势,而税收收入与公共债务之比则呈现先小幅提高后加速下降再小幅反弹的趋势,随着GDP和税收总量的增加,2025年的公共债务率将下降至48.68%;最后,引入宏观经济风险因素,运用蒙特卡洛(Monte Carlo)模拟描绘出预测期各年公共债务概率分布,结果显示:增长、利率和汇率冲击可能导致债务水平波动并且其超过警戒值的概率最高可提升至10%,而营改增则能使债务水平在整个预测区间内保持在警戒值以下。

关键词:公共债务;债务警戒值;情景模拟;动态CGE

中图分类号:F062.6

文献标识码::A

文章编号::1001-9952(2015)05-0042-13

收稿日期:2015-01-25

基金项目:国家社会科学基金重大项目(11&ZD073);中国博士后基金项目(2012M520788)

作者简介:张晓娣(1983-),女,湖北武汉人,复旦大学经济学院博士后流动站研究人员。

Doi[12]T, Hoshi T, Okimoto T. Japanese government debt and sustainability of fiscal policy[J]. Journal of Japanese and International Economies, 2011, 25(4): 414-433.

Abstract:Taking local government debt into consideration, this paper calculates the threshold for China’s public debt (about 72% of GDP) based on sovereign debt threshold model. A dynamic CGE is combined with debt sustainability model to project the evolution of public debt in the future 10 years. Simulation results show that China’s debt/GDP ratio will increase from 40.07% in 2014 to 65.53% in 2025; then with the complete implementation of the replace of business tax with value added tax, GDP or tax revenues/public debt ratio experiences a trend from slight decrease or increase,to quick growth or decrease and then to slow growth or slight rebound respectively,while the VAT reform might contribute to a temporary increase in GDP and tax revenue growth, reducing debt-GDP ratio to 48.68% in 2025. Finally by introducing macroeconomic risk into the model, a Monte Carlo stochastic simulation describes the probability distribution of public debt in each year of the projection horizon. Results indicate that shocks from growth, interest rates and exchange rates may lead to fluctuations in debt level with a maximum probability of 10% concerning exceeding the threshold value; but VAT reform would maintain debt level below the threshold in the whole prediction district.

一、引言

表面上看,债务问题似乎不会对中国政府造成困扰,地方政府既无财政赤字也无自主债务,2013年国家外债余额仅占GDP的9.6%。然而,政府的或有债务(contingentliabilities)和隐性债务(implicitdebt)长期存在,构成了财政稳定的潜在威胁;面对全球金融危机和人口老龄化等不利的外部条件,中央政府将扩张性财政政策看作刺激经济平稳增长的强心剂以致赤字和发债偏好继续增强,而地方早已视举债为推动地区经济增长的重要手段;未来经济乃至财政收入可能长期保持“常态”甚至“低”增长。在此背景下,全面评估和预测公共债务风险显得十分必要。*本文从政府债务占GDP比重的未来走势的角度界定公共债务风险,如果未来该比重在政策改革和宏观经济冲击等因素的影响下超过某一警戒水平,则认为存在公共债务风险。

鉴于此,本文在动态CGE框架下,利用DSA(DebtSustainabilityAnalysis)模型,对中国未来10年的经济增长、税收和公共债务演化路径进行描绘,并基于MonteCarlo随机模拟来估计未来宏观经济波动对债务水平的冲击。此外,作为中国最重要的税制改革之一,营业税改增值税无疑将与公共债务水平息息相关,因为它不仅直接影响着国家税收收入以及预算平衡,更将通过“税基→投资需求→利率”与“国民收入→储蓄/消费→利率”这两条主要传导途径作用于债务水平。想要全面窥探增值税扩围的影响,仅仅从静态层面测算营业税的减幅和增值税的增幅是不够的;只有将其纳入一般均衡框架,才能从关联互动的动态视角探析税制改革对整个经济系统的影响。因此,本文建立两类政策情景(全面营改增和无税制改革)来比较分析债务风险的动态差异。

在中国财政与债务的可持续性研究方面,已有不少成果。周茂荣和骆传朋(2007)基于1952-2006年的时间序列分析,认为中国财政在1%的显著性水平下具有可持续性。郭玉清和杨栋(2008)运用三变量误差修正模型检验了中国政府预算支出与收入之间的长期以支定收的平稳性因果联系。李辉文(2009)基于结构突变的BP方法证实了中国公共财政目前尚可持续,但是政府对未来可能的财政隐患反应不足。邓晓兰等(2013)指出中国政府债务水平仍处于比较合理的水平,并且是中国经济长期增长的重要因素。黄显林(2014)认为中国现今的政府赤字水平较低,可以通过扩大赤字规模和货币化公共债务来刺激经济发展。这些研究通常将跨期预算约束作为债务持续与否的标准,通过单位根或协整检验以考察赤字和债务的均值回归特征,但存在以下缺陷:第一,研究结果往往因方法和样本而异,因而很难就债务的平稳性得出定论;第二,时间序列计量方法无法考虑地方政府的隐性和或有负债(目前仅有2010年和2012年的地方政府债务官方统计数据),只能将政府赤字和显性债务作为研究对象,进而得出相对乐观的结论。

CGE框架一直是分析税收影响的主要工具。Diamond和Zodrow(2013)从1998年至今便致力于将CGE与OLG模型结合,动态地审视美国近10年来各主要税收调整措施的经济和福利效果。TOH和Lin(2005)分析了中国1994年税制改革尤其是工业企业产品税改为增值税,对中国行业产出、经济效益和价格水平的影响。Radulescu和Stimmelmayr(2012)建立动态CGE模型,模拟了德国企业所得税改革对企业跨期投资决策以及GDP、国民消费和居民效用等宏观经济变量的影响。程子建(2012)利用投入产出方法得到增值税扩围改革将改善居民福利但具有累退性的结论。蒋云赟(2013)则关注代际均衡,认为在增值税扩围的同时还需要提高营业税税率,才能缓和中国目前的代际不平衡状况。田志伟和胡怡建(2014)使用CGE模型,动态地预测增值税扩围将使国家税收收入先下降再回升,并在短期内提高经济增长速度而在长期内提高经济总量。然而,上述研究的重点在于税收的产业及宏观经济影响,对政府财政的关注度较低(通常将财政支出作为给定变量而仅考虑收入变动),对债务动态发展的探讨则更少。

与上述研究相比,本文的边际贡献在于:第一,本文将截至2012年底的地方政府债务余额纳入考察范围,利用DCGE模型预测未来公共债务的走势。第二,将利率和增长率内生化,而非作为外生变量。近年来预算赤字与公共债务不断累积,政府债券实际利率却长期保持低位,公共债务的利率效应并不明显;内生化利率意在探究政府债务与利率之间的相关性,模拟利率不受管制的完美市场环境,为中国利率市场化改革提供公共债务角度的测评。第三,将CGE模型的关注重点从产业和增长扩展至公共财政和债务,使公共投资与产业变动挂钩,不再将政府行为全盘外生化。

二、中国公共债务警戒值的初步估计

2010年底,国家审计署公布的地方政府债务规模为10.72万亿元,而全国地方政府的实际收入为72 960亿元,债务率高达146.89%;截至2012年底,抽查的36个地方政府本级政府性债务余额为38 476亿元,比2010年增长12.94%。穆迪基于此报告推算,从2010年末至2012年末,中国地方政府的直接和担保债务可能已经上升13%达到12.1万亿元。本文基于可得资料,对2012年底中央和地方政府各种可能来源的显性、隐性和或有债务进行了估算(结果见表1)。欧盟《马斯特里赫特条约》规定,各国政府公债占名义GDP的比重不得超过60%;而中国的债务与GDP之比已接近危险临界值。

表1 中国公共债务风险可能来源(2012年底)*国企累积亏损与粮食企业挂账并无权威统计信息来源,只能参照其他学者的数据。

《马斯特里赫特条约》制定的临界值(60%)仅针对欧洲国家。2012年,国际货币基金组织和世界银行国际发展联合会(TheInternationalDevelopmentAssociation)设计了包括中低收入国家在内的公共债务警戒值(SovereignDebtThreshold)评估体系,一旦国家债务超过这个警戒值,便有可能在未来陷入债务困境或危机。IMF-IDA利用Probit模型,将债务指数、国家政策与治理评级(CountryPolicyandInstitutionalAssessment,CPIA)以及其他宏观经济控制变量作为自变量,来评价一个国家出现主权债务危机的可能性。债务指数越高,制度建设水平越低,则主权债务清偿的能力越低。本文将这个模型运用于21个主要中等收入及以上国家,具体形式如下:

P(Yit=1)=F(β0+β1DEBTit+β2HICitGROWTHit+β3CREDITit+β4GROWTHit)

其中,如果国家遭遇债务困境,则Y=1,否则Y=0;P代表出现债务困境的可能性。F代表累积分布函数,DEBT为公共债务占GDP的比重,CREDIT为2012年标准普尔国家信用风险等级(由于CPIA评级仅针对中低收入国家),GROWTH为GDP增长率,HIC为高收入国家的虚拟变量,HICGROWTH为二者交互项。

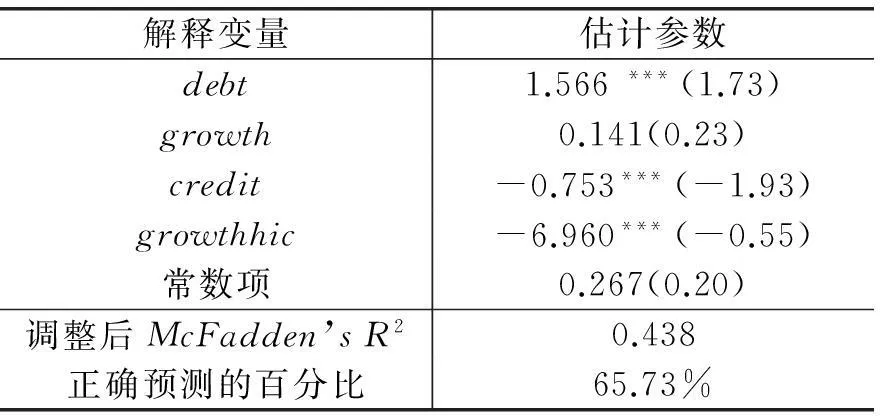

模型估计结果如表2所示,公共债务占GDP比重每增加1个百分点,债务危机的可能性将会增加1.6个百分点;国家信用等级的提升对债务危机具有显著的抑制效应。值得注意的是,经济增长并未像预期的那样起到缓解债务压力的作用,主要原因可能是大多数(发展中)国家经济的增长仍依赖于借贷投资,尤其是政府通过大规模举债扩张公共投资;GROWTHHIC的系数显著为负,由于经济结构相对合理,高收入(发达)国家的增长能够显著地降低公共债务负担。这个结论也从公共债务方面说明了中国转变经济增长方式以及改变过度依赖投资(尤其是公共投资)的必要性和迫切性。

表2 公共债务风险模型估计结果

注:括号里为t统计量;*、**和***分别代表在10%、5%和1%水平上显著。

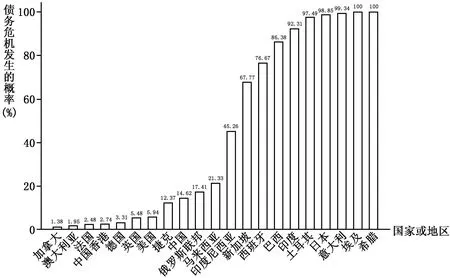

各国爆发债务困境的可能性预测结果如图1所示。中国爆发债务危机的概率(15%)虽然远远低于债务稳定性极差的国家(如意大利、西班牙、巴西和印尼等),但是却比其他大国(如美国、德国、英国、澳大利亚和俄罗斯等)高得多。

图1 主要国家爆发公共债务危机的概率

根据世界银行对各国的实证观察,过去30年一共出现过37次债务危机,发生国当时的风险概率估计值在12%~78%不等,因此并非只有概率高于50%或60%甚至更高时,才有发生真实危机的可能性。如果将15%作为债务危机爆发的平均概率,那么对模型求反函数,并代入各国2012年具体的GDP增长率和信用等级,即可得到一国的债务警戒值。表3展示了主要国家债务警戒值的计算结果,根据中国目前经济形势可以计算出公共债务风险临界值约为72%,高于当前实际的债务比重。但是,债务率在未来是否将超过这道警戒红线还需要利用动态CGE模型进行预测。

表3 各国公共债务警戒值比较

资料来源:GDP增长率来自TheWorldBankDatabank,国家信用评级来自Standard&Poor’sGovernmentSovereignsRatings。

三、动态CGE-DSA模型

本文将标准动态CGE模型与世界银行提出的DSA模型相结合,对2014-2025年的公共债务水平进行预测。选择CGE模型的理由在于:(1)避免了计量方法对公共债务时间序列数据的依赖,仅依靠t=0时期的初始值,根据生产者和消费者最优决策内生性地逐年递推求解出产出、市场利率、财政收入与支出以及政府债务等;(2)作为CGE数据基础的Leontief投入产出分析严格地区分了中间产品投入和创造新增价值的劳动资本投入,因而便于模拟增值税和营业税以及调整两税种的税基。*当然,新古典CGE方法在反映中国制度因素和特殊情况等方面有局限性。例如,由于所有内生变量的求解均服从经济主体最优选择,实际上模型包含了产品要素市场完全竞争的假设;由此解出的利率和政府收入没有体现中国利率非市场化和土地财政等因素。但是,自由利率和不考虑政府土地收入只可能使政府债务问题更加突出和恶化;既然本文的目的在于警示,那么考虑最坏的情况比考虑较好的情况可能更有意义。此外,本文将政府对各产业的生产性投资内生化,而不是将其作为外生变量,这在一定程度上体现了产业结构变动以及政府投资在经济增长中的重要地位。

(一)生产部门。产品总产出X的计算采用Leontief生产函数,增加值Y则利用CES生产函数:

(1)

其中,DI为中间产品投入,Y是新增价值(最终产品)而非总产出,X还包含生产过程中消耗的其他产业产品(中间产品)。

(2)

企业最优投资规模通过均等化投资边际成本与资本边际收益mb决定。mb是实物资本现在和未来边际收益的贴现总和:

(二)居民部门。假定居民具有对数形式的即时效用函数,最大化跨期效用如下:

(3)

其中,ρH为时间偏好率,Cp为消费者价格,C为总消费;S为储蓄,LS为劳动供给,λ为居民接受的资本收入占比,GT为政府转移支付,D为公共债务,τi为劳动收入所得税率。

根据F.O.C.,居民最优消费路径取决于利率与贴现率之比,由此可得:

(4)

最优总消费决定后,利用线性需求系统模型(LinearExpenditureSystem)计算消费支出在各类产品上的分配Ci,可得:

(三)税收。本文将多种税收引入模型(尽管有些并未被使用到),以便模拟各类税制改革情景。设τj为行业j的法定税率,产业m征收营业税,其余则征收增值税;那么,产业j的税负额Tj为:

(5)

加总所有纳税行业,则流转税收入总额如下:

T=∑jTj=∑j≠mτjPpj(1-ajj)Xj-∑j≠m∑k≠jτkPpkakjXj+τmPpmXm

=∑jτjPpjXj-∑j≠m∑kτkPpkakjXj

=∑jτjPpjYj+∑j∑kτkPpkakjXj-∑j≠m∑kτkPpkakjXj

=∑jτjPpjYj+∑jτjPpjajmXm

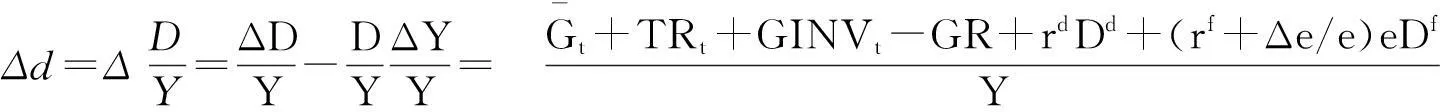

(四)政府部门与公共债务。采用世界银行的债务可持续性分析DSA框架,对公共负债率进行调整。该模型旨在对公共财政指标(财政收入、支出、预算平衡和公共债务等)进行展望和预测。DSA模型研究3大模块之间的相互联系和影响:(1)宏观经济模块,涉及经济增长、价格、利率和汇率等;(2)预算模块,涉及公共财政和政府预算,主要研究政府税收与非税收收入、经常性支出(工资、养老金、转移支付、利率支付)与资本性支出、融资需求等;(3)债务模块,计算用于国家信用水平和流动性评估的债务指标(如债务余额与GDP之比、偿债支出与财政收入之比等)。

四、情景模拟与结果分析

本文设置两类政策情景,即无税制改革情景和全面营改增情景:情景1(基准情景)假设政府沿用目前的财政和债务政策;情景2(“营改增”税制改革)假设从2015年开始服务行业全部由营业税改为增值税,租赁服务适用 17%税率,交通运输和物流服务业适用11%税率,包括金融、房地产在内的其他服务业适用6%税率。

CGE模型基本数据结构来自美国普渡大学开发的The GTAP 8 Database,利用2010年中国投入产出延长表进行更新,并将产业部门合并为25个。首先对2011-2013年的历史变量进行校准:模型预测这3年间GDP增长率为8.06%,与实际值8.2%基本一致;其余重要变量误差也不超过2%,在一定程度上反映了模型设置及参数选取的可靠性。然后,分两类情景对2014年以后的情景进行模拟预测。财政类历史数据主要来自《中国统计年鉴》、《中国财政统计年鉴》、中国人民银行《中国区域金融运行报告》和国家审计署《全国地方政府性债务审计结果》;汇率利用Logistic生长曲线拟合其长期趋势函数,找到极限值为6.05,并将其作为未来20年的均衡汇率。当然,本文的汇率预测不够精确,但由于中国外债占比较低以及可以利用随机冲击产生汇率波动,因此汇率取值不会对预测结果产生较大影响。由于表1中国有企业亏损缺口、粮食企业亏损挂账、金融机构的不良资产和社会保障资金缺口的数据来源并不权威,因此模型中的债务总额仅包括前6类。

模型运算是通过GAMS和系统决策与风险分析软件ANALYTICA实现的。ANALYTICA具有独立的系统动力学仿真、风险分析和灵敏度分析功能,尤其是其内置的高效Monte Carlo模拟器能够允许我们快速评估风险和不确定性。同时,ANALYTICA支持随时间变化的动态建模,能够很好地体现中期预算的长期性和动态性。并且,它具有结构化的构模方式,能够实现模型的分层,从而将复杂的系统集成为几个大的模块,而每个模块又可以继续分解和整合下去。因此,它非常适合规模庞大、数据众多、内在联系密切的宏观经济系统建模。

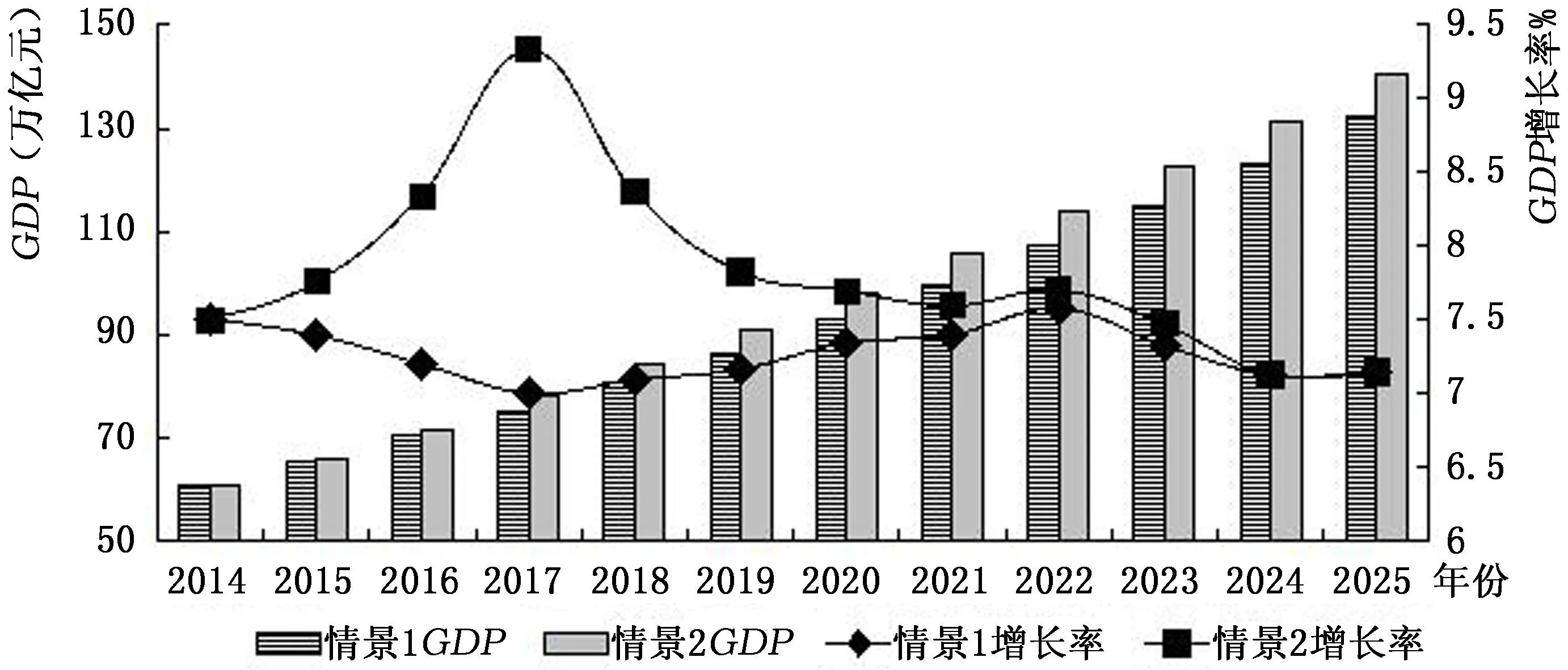

CGE模型解得的变量均为以当年价格计算的名义值,但可以根据价格动态,利用GDP平减指数调整为以2014年为基期的实际值;图2至图4中的值均为实际变动率。图2刻画了未来10年的GDP动态演进。增值税降低了服务行业的平均生产成本,刺激了企业扩大生产的积极性,根据中国当前商业服务业经营者的要素投入特征,其对劳动(包括劳动者的技术和知识)的需求迅速扩张,并推动了利率与工资率之比降低;而随着劳动力成本提高,资本品价格即利率则相对变低。因此,改革初期第三产业产值乃至GDP在减税的鼓励下缓慢扩张,随后投资需求在低利率的推动下迅速攀升,增速逐渐加快。另外,公共投资也随着政府税收收入的增长而扩大。基于新古典增长理论,社会资本的加速积累必然会带来经济增长速度的暂时性提高;因此2016年以后的四五年里,经济处于短暂的高速增长阶段,GDP增速提高并在2017前后达到最大值。而后资本的增长效应逐渐减弱直至消失,GDP增长速度放缓并回到与情景1相同的水平,进入稳态增长,但是整个总量路径已经有所升高,2025年的GDP水平比情景1提高了3.16%。

图2 两种情景下的GDP总量与增长率

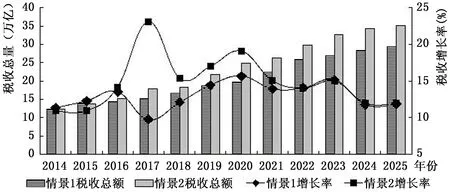

对税收的影响见图3。情景2下增值税平均税率略高于营业税而税基减少,在营改增的初年(2015年),国家税收总收入比情景1降低1 238.9亿元(约0.88%)。之后,随着包括服务业在内的各产业最终产出水平显著上升,增值税收入增量在第二年就超过营业税损失,税收总量开始高于基准情景。根据前文分析,由于GDP增长路径被抬升,因而在随后的10年间,情景2税收收入都将沿着高于情景1的轨迹而增长;到2025年税收总额达到35.12万亿,比情景1高出2.51%,是2014年的4倍。增长率除了在第一年突降以外,变动趋势与GDP变动类似,同样是先升高再逐渐回落到常态。增值税改革能够带动政府税收收入在未来10年内以12.1%的平均速度增长;如果不进行改革,年均增长率只有9.5%。因此,在中国经济和财政逐步由高增长步入常态化增长的时代,增值税扩围不失为一种有效的政府增收工具。

图3 两种情景下的税收收入总量与增长率

税制改革提升了政府税收收入,对公共债务负担的直接缓解作用十分明显。另外,其间接影响也不容忽视。免除了中间投入的课税之后,服务行业生产成本将降低,平均生产者价格水平也将下降;但是由于增值税具有相对较高的税率,消费者价格的降幅并不明显,部分行业甚至不降反升,因而改革对消费领域的拉动作用不大。国民收入增长的同时消费并无显著提高,结果便是社会储蓄水平即资本供给量将提高,从而对利率产生下行压力。低利率降低了政府的债务利息支出,减轻了公共债务负担;但另一方面,经济增长态势的良好、财政收入的充实与市场融资成本的下降也可能促进政府加剧公共投资以及追求更快增长目标,导致公共投资需求进一步扩张,这在一定程度上稀释了税制改革对公共债务的积极作用。汇总以上三种效应,情景2的债务与GDP之比如图4所示:首先,2015年它随着税收总收入的下降而略微抬升;而后在GDP与税收收入加速增长及市场利率降低的共同驱动下逐渐回落,并下降到情景1以下,下降趋势持续到2021年左右;之后便显现出上升趋势,但始终低于情景1。到2025年,情景2下公共债务与GDP之比从2014年的40.07%上升到48.68%,低于基准情景1的65.53%。

图4 两种情景下的公共债务指数

五、公共债务风险模拟

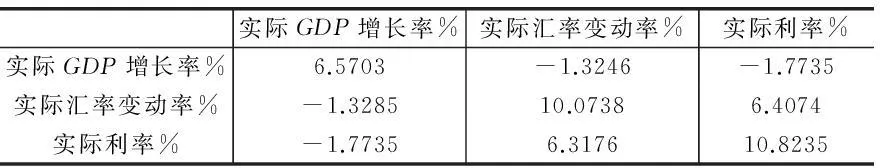

情景分析属于未来可以预见的变化,除此之外,各种不确定的冲击随时可能威胁着国家的财政稳定和债务安全。虽然未来的经济增长和利率变动路径已由DCGE模型解出,但是仍然存在波动或偏离的可能。为了将预料之外的冲击具体化,可以利用ANALYTICA软件的MonteCarlo模拟技术构造随机冲击,模拟债务的变动轨迹。本文假设随机性来自经济增长、利率与汇率波动,随机模型设计步骤为:(1)以上述三个经济变量在不同历史时期的相互关联为依据,构建1980-2012年的GDP增长率、国内利率和汇率的VAR模型;(2)对模型进行估计得到残差的协方差矩阵;(3)利用协方差矩阵构造服从Guassian分布的随机变量;(4)将随机变量作为外生冲击加入原来的CGE-DSA模型刻画增长率、利率与汇率的演变路径,进行10 000次模拟运算,计算公共债务水平的概率密度函数。可见,本文的随机变量选取并非随意而无根据,而是反映了中国经济主要变量之间联动关系的历史特征。

yt=c1+θ11yt-1+θ12rt-1+θ13et-1+ε1t

rt=c2+θ21yt-1+θ22rt-1+θ23et-1+ε2t

et=c3+θ31yt-1+θ32rt-1+θ33et-1+ε3t

(6)

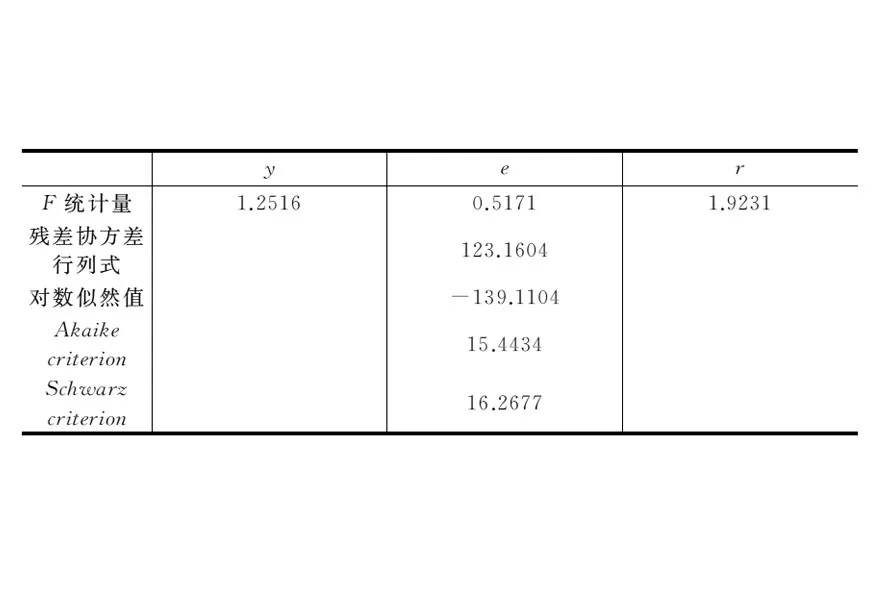

我们根据VAR的AR特征多项式逆根分析可知,VAR系统具有稳定性。进一步地,残差协方差矩阵估计结果见表5。

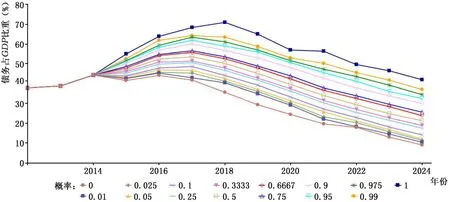

图5和图6通过扇形图,描绘了预测区间内各年的公共债务与GDP之比的概率分布。纵坐标代表百分位数,即债务水平的实际值;不同标记的折线则代表相应的百分位,即不同债务水平发生的概率,例如,由上至下第二条圆点折线为99百分位,说明债务水平有99%的可能性低于该年份对应的纵坐标值。因此,2014年以后发散开来的各条曲线,代表公共债务率遵循各种路径发展的概率。情景1中(图5),债务水平取值上限为100%。在经济增长、利率和汇率随机波动的不确定情况下,公共债务比重的峰值可能出现在2018年,并导致公共债务占GDP的比重最高有可能超过80%,虽然发生的概率仅为1%;然后在波动中渐渐回落,到2021年再次攀上一个小高峰,此时债务水平也有1%的概率接近80%。因此,根据经济发展的历史走势,2018年和2021年有可能是国内外宏观经济环境最恶劣年份。2015年公共债务与GDP之比超过72%警戒值的概率尚不足1%,2016年则接近2.5%;而到了2018年,72%的公共债务率对应的百分位是90%,说明这一年公共债务率超过警戒门槛值的可能性已经上升到10%;到2025年,公共债务率超过警戒值的概率降低到5%。根据先前的预测结果,情景1中2025年公共债务率约为65.53%,这就表明即使已经趋近于稳态,债务水平仍有5%左右的可能性在国内外宏观经济冲击下提高6.5个百分点。综上所述,随机模拟产生的结果提供了公共财政面对冲击的风险路径预览,为政府对公共债务进行全面监控、预警和管理提供了有效的参考。

表4 VAR模型估计结果

表5 VAR模型残差估计值的协方差矩阵

图6描绘了税制改革情景下的公共债务风险路径。显然,在增长、利率和汇率的波动干扰下,营改增对债务负担的缓解作用被推迟:图4中债务与GDP之比从2016年已经开始下降,而图6中上行趋势则一直延续到2018年。然而,在财政增收和利率下降双重效应作用下,纵轴百分位数的取值范围整体降低,说明各个概率水平下的债务指标都有明显下降,上限值也由100%下降到72%-73%,从而保证整个预测期内的债务水平都不会超过72%的警戒门槛值。2018年债务与GDP之比的最高值也仅为65%左右,且发生概率为1%;并且从2018年开始,各概率(百分位)对应的债务比率几乎都随时间单调递减,没有出现如情景1一样的升高情况。因此,税制改革显著降低了国家债务深化的风险,增强了公共财政抵御宏观经济冲击的能力。

一般均衡框架下的DSA风险模型对中国公共财政和债务的稳定性做出了全面的评价,因为它模拟了各个时间段、各种不同的预期以外的冲击影响。冲击的影响取决于冲击规模、相应的密度分布以及经济和公共财政对风险的暴露程度。当前,对任何一个开放经济体来说,冲击的规模和概率基本上都可看作是外生和不可控制的;因此,为了提高财政的抗风险能力和稳健性,公共政策应当从缩小冲击的作用面入手。具体来说,地方融资平台的兴起、国有金融机构呆坏账的累积、养老保险账户的亏空缺口等的危害程度都会受利率风险影响,尤其是当中国进行利率市场化改革后;而中国经济对出口的依存度较高,这也会使汇率风险的作用效果加强。因此,适当地放缓公共投资步伐,实施财政整固,提高国内需求对经济增长的驱动作用,有助于稳定并降低不确定环境下的公共债务风险。

图6 随机冲击下“营改增”情景公共债务与GDP之比的各百分位数

六、结论与启示

本文将世界银行的DSA模型与CGE相结合,利用ANALYTICA系统决策分析软件,评估了中国2014-2025年的公共债务状况。根据世界银行和国际货币基金组织的公共债务警戒评估标准,发现中国的债务风险概率远远大于美国、德国、英国和澳大利亚等经济稳定的发达国家;同时,计算出中国的债务警戒线为72%。如果将国企亏损、国有金融机构不良资产和政府融资平台债务纳入考察范围,2012年底中国公共债务占当年GDP的44%,离警戒线尚有一段距离。如果沿用当前的财政和税收政策,到2025年政府债务与GDP之比大概会上升到65%。如果全面推行服务业营改增的税制改革,尽管改革伊始会导致税收收入小幅度降低和公共债务率暂时提高;但接下来随着国民收入和税收收入的加速增长以及利率的降低,债务负担将稳步回落。在GDP增长速度放缓及公共投资需求扩张的推动下,债务水平虽然略有反弹,但到2025年仅上升到当年GDP的48%,远远低于不实施增值税扩围改革的情景。

在情景分析的基础上,本文利用MonteCarlo随机模拟考察了宏观经济环境中的不确定性对国家公共债务的冲击。将经济增长率、利率和汇率的VAR模型生成的随机变量引入基本模型后发现在最为恶劣的增长、投资和贸易条件下,2014-2025年间国家公共债务水平超过72%警戒值的概率最高可能上升到约10%,估计发生于2018年或2021年左右;如果政府加快增值税扩围改革步伐,则将有效地降低债务风险,维持未来10年公共债务指数位于警戒门槛值以下,从而提高公共财政的稳健性。基于上述结论,可得到以下启示:

1.虽然政府债务是近年来学术界较为关注的问题,然而现有大多数文献尤其是实证分析往往受制于数据缺乏,只能仅凭财政基本赤字和中央政府债务等指标判断中国公共财政前景。本文引入官方发布的地方政府债务之后,虽然估计得出当前及10年后政府债务水平低于主权债务风险的门槛警戒值,但仍应保持警惕;因为社保基金缺口、银行不良资产、金融债、政府担保的企业债以及政府承担的自然灾害支出、稳定本国金融市场的维稳支出等意外支出,由于数据来源缺乏精确性,仍然未纳入考量范围。当前国家政府财务透明度较差、信息披露不力,这既不利于政府加强债务管理和健全财务体制,也不利于学术研究以及财政风险预警。因此,当务之急是对地方财政、预算外收支和其他隐性政府债务进行历史清查核算,进行全局性把握。

2.模型预测显示,在税制改革带来的低利率诱导下,公共投资将会扩张进而推高债务水平;也就是说政府投资饥渴症是政府债务不断累积的重要推手之一。因此,这就需要改变粗放型增长方式,由投资型财政向消费型财政转变,以扩大国内不同层次居民的消费需求为目标进行经济结构性调整。此外,财政资金的使用要有策略性,不能简单地提高资本增量,更需要合理引导私人资本和技术等要素,发挥债务的引导与杠杆作用,优化经济要素的合理配置,才能提升地方政府债务的边际报酬水平。

3.不确定性是考察政府债务可持续性的关键。本文以历史规律为基础考察风险因素,但仍是全国性的和抽象的。未来研究需要从以下几个方面进行改进:第一,充分考虑地方经济运行的不确定性,把握地方经济的运作规律,预测未来走势,判断地方政府债务是会形成实际产出还是会转化为风险;第二,考虑经济、财政与金融的动态关联,全面评价债务在未来的短期和长期收益,逐年估算地方政府担保债务转化为实际负债的概率,更加准确地评估政府实际债务余额。

4.根据营改增情景模拟结果,税制改革不仅有利于降低整体税负,推动服务业壮大,优化产业结构调整;而且有助于增强政府财源,形成政府增收的强劲动力。但是,营业税是地方政府财政收入的主要来源,增值税扩围一旦全面实施,可能导致地方财政收入大幅减少,加剧本已沉重的地方债务负担。因此在评价增值税扩围的债务影响时,还需要明确营改增对地方收入的冲击和影响,建立科学的地方收入风险预警系统,对改革进程中不同阶段的地方财政收入风险进行预测,确定中央对地方财政弥补(转移支付和税收返还)的力度。

参考文献:

[1]程子建. 增值税扩围改革的价格影响与福利效应[J]. 财经研究,2011,(10):4-14.

[2]邓晓兰,黄显林,张旭涛. 公共债务、财政可持续性与经济增长[J]. 财贸研究,2013,(4):83-90.

[3]郭玉清,杨栋. 中国政府预算收支关系、一个三变量误差修正模型的检验[J]. 世界经济,2007,(7):28-38.

[4]邓晓兰,黄显林. 公共债务货币化与财政可持续性的互动影响关系研究——基于财政与货币政策协调配合的视角[J]. 经济科学,2014,(2):5-18.

[5]蒋云赟. 我国增值税扩围对财政体系代际平衡状况的影响[J]. 财贸经济,2012,(3):21-30.

[6]李辉文. 中国公共债务与财政可持续性分析——基于结构突变BP法的实证结果[J]. 经济问题,2013,(11):86-89.

[7]沈沛龙,樊欢. 基于可流动性资产负债表的我国政府债务风险研究[J]. 经济研究,2012,(2):93-105.

[8]田志伟,胡怡建. “营改增”对财政经济的动态影响:基于CGE模型的分析[J]. 财经研究,2014,(2):4-18.

[9]赵文先. 粮改的经济成本:粮食财务挂账的历史变迁与实证分析[J]. 农业技术经济,2007,(6):29-33.

[10]周茂荣,骆传朋. 我国财政可持续性的实证研究——基于1952~2006年数据的时间序列分析[J]. 数量经济技术经济研究,2007,(11):47-55.

[11]Diamond J, Zodrow G. Dynamic overlapping generations computable general equilibrium madels and analysis of tax:The Diamand-Iodrow model[A]. Dixan P,Jorgenson D. Handbook of Computable General Equilibrium Modeling[C]. New York:North-Holland, 2013.

[13]Erceg C, Lindé J. Fiscal consolidation in an open economy[J]. American Economic Review,2012,102(3):186-191.

[14]Sakuragawa M, Hosono K. Fiscal sustainability of Japan:A dynamic stochastic general equilibrium approach[J]. The Japanese Economic Review, 2010, 61(4): 517-537.

[15]Toh M, Lin Q. An evaluation of the 1994 tax reform in China using a general equilibrium model[J]. China Economic Review, 2005, 16(3): 246-270.

Scenario Prediction and Risk Analysis of China’s

Public Debt in a DCGE Framework: The Effect

of VAT Reform on Public Debt

Zhang Xiaodi

(SchoolofEconomics,FudanUniversity,Shanghai200433,China)

Key words:public debt;debt threshold;scenario simulation;dynamic CGE

(责任编辑许柏)