家族第二代参与管理与企业业绩下降:来自中国上市公司的经验证据

2015-06-10靳来群李思飞

■靳来群 李思飞

一、引言

家族企业在世界范围内广泛存在,这些企业的一个重要特点是股权高度集中,以及家族成员深入参与企业的经营管理活动。[1][2]在传统“家文化”的影响下,企业家在成功创办企业之后,往往会通过安排家族成员进入企业管理层来实现企业对于整个家族的福利,由此导致家族成员参与企业管理在我国的家族企业中非常普遍。与此同时,我们还注意到,由于目前大部分第一代成功创业的企业家将逐渐步入退休年龄,就要开始陆续将企业传承给第二代,因此第二代全面参与企业管理也成为我国家族企业的一个重要特征。本文搜集了2002—2010年间我国由家族控股的上市公司中家族成员参与企业管理的数据,从参与董事会和管理层两个维度实证检验了家族成员参与对于企业绩效的影响。

通常认为,当管理者拥有的所有权越多,代理成本相应降低。[3]因此,如果所有者管理企业,代理成本更低,企业绩效会更好。而根据Stewar的研究,在大多数文化背景中,家族成员之间有亲属关系,因而可以认为家族成员之间有“利他主义”的行为。也就是说家族可以看作一个整体,如果参与企业管理,可以消除所有权和经营权分离的问题,从而降低代理成本。[4]Villalonga和Amit通过分析财富五百强企业的数据发现,家族企业的创始人担任CEO或董事长,代理成本低,家族企业的价值更高。[5]在家族企业中,家族成员之间的信任可以使得家族经理人更好地管理企业,提升企业业绩。[6]因为相比起职业经理人,家族成员为保护家族名誉,延续家族的发展,会避免短视的决策,采取有利于企业长期发展的决策。[2]

关于家族管理对于业绩的负面影响,已有研究从管理防御、利他主义等理论来解释。管理防御指的是当管理人员持有公司股份较大时,其对公司具有较强的控制性,外部约束能力会下降,从而更有可能激发其追求个人目标,导致代理成本增加。[7]Morck等认为, 管理者有了较大的所有权后,可能会采取一些有利于个人利益而非增加企业价值的行为,而是否采取某一行为取决于管理者从中获取的个人利益和企业利润的比较。[8]在分析家庭企业经营管理绩效问题时,Schulze等引入“利他主义”和“自我控制”两个概念。一方面,“利他主义”可能会导致家族成员有“偷懒”和“搭便车”的行为,家族经理人可能会利用企业的资源对其他家族成员进行转移支付,一些家族成员即使不努力也能分得其他家族成员的成果。另一方面,所有者管理企业会降低外部监督机制的有效性,并且让公司陷入“自我控制”的问题,这可能会导致所有者采取损害企业利益的行为。[9]

现有文献中,还有一部分特别关注了家族企业传承中继承人(第二代)对于企业业绩的影响。家族企业能否长久地持续经营下去的一个关键,就是是否有周全的传承计划。许多学者从管理人才可挑选范围的大小、管理者的实际能力等方面,来解释第二代传承对于企业业绩的影响。Burkart等发现在对投资者法律保护完善的地区,聘请职业经理人优于让家族成员继承管理,因为在家族继承过程中,CEO的可挑选余地较小,不如职业经理人;而在法律保护不那么完善的地区,聘请职业经理人可能会带来双重代理问题。[10]Pérez-González认为通过家族关系继任的CEO,由于缺乏竞争,不利于企业绩效;通过家族关系继任的CEO管理的公司,在营利性以及市场价值方面都不如外部聘请的CEO。[11]

二、理论分析与假设推导

(一)家族成员参与管理与企业绩效

首先,从所有者与管理者之间代理理论的角度来看,家族成员参与企业管理可以降低所有者与管理者之间的代理成本。家族企业区别于其他类型企业的最根本特征,就是家族企业的最终控制人是整个家族或自然人。当家族是企业的所有者时,家族成员参与企业的经营管理可以将所有权与经营权合二为一。所有权与经营权的统一,可以减少两权分离带来的监督、激励管理层的成本。其次,从另一个角度来说,由于有家族血缘关系作为纽带,家族经理人会充当“管家”角色,以组织利益最大化作为目标。因此,在家族企业中,家族成员之间的信任可以使得家族经理人更好地管理企业,从而提升企业业绩。最后,相比起职业经理人,家族成员为保护家族名誉、延续家族的发展,会避免短视的决策,采取有利于企业长期发展的决策。

因此,我们认为,我国家族企业中,家族成员会更多地发挥“管家”职能,降低股东和经理人之间的代理成本,而较少产生管理者的防御动机去谋取私利。基于此,本文提出以下假设:

假设1:家族成员参与企业管理有利于提升企业绩效。

(二)第二代家族成员参与管理与企业绩效

参与企业管理的家族成员,可分为第一代(通常为企业创始人)和第二代 (创始人的后代)。对于家族企业而言,独特的资源可能是企业创始人的个人魅力、能力、声誉,以及创始人与客户、供应商、政府等利益相关者之间良好的人际关系等等。但是,这些隐性的资源难以转给“外人”(即通常所说的职业经理人),甚至也难以被创始人自己的后代完全继承。[12]在我国目前的商业环境下,第一代企业家们的无形资产、经营理念和管理经验才是企业成功的关键,而这些恰恰是第二代接班人最难以传承的。即便企业某些资源是可以传承给家族第二代成员的,二代成员们之间的权力争斗也不利于企业的发展。[13]另一方面,对于企业来说,选择家族第二代成员担任管理者意味着在相对更小的范围内挑选管理人才,但是,一些企业创始人的后代可能并不擅长管理企业。以上原因均会在第二代成员继承家族企业后,使企业绩效变差。综上所述,本文提出以下假设:

假设2:在家族成员管理的企业中,二代成员参与管理不利于企业绩效的提高。

三、研究设计

(一)样本选择与数据来源

本文以2002年至2010年中国上市公司中最终控制人为自然人或家族的公司为研究家族企业的原始样本,并按照以下原则对原始样本进行了筛选:(1)剔除了金融行业的样本;(2)剔除了财务状况或其他状况异常的样本,如ST或*ST公司;(3)剔除了财务数据严重缺失的样本;(4)按照样本1%与99%的取值范围,处理了样本中财务变量异常的数据。最终,本文得到的观测样本为2975个。家族特征相关数据为手工收集,上市公司财务信息相关数据来自于锐思数据库(RESSET)。

(二)变量定义

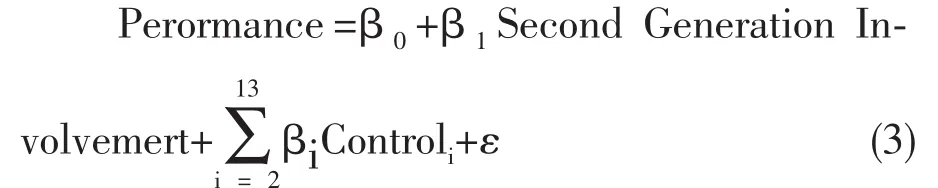

具体的变量说明参见表1。

(三)模型设定

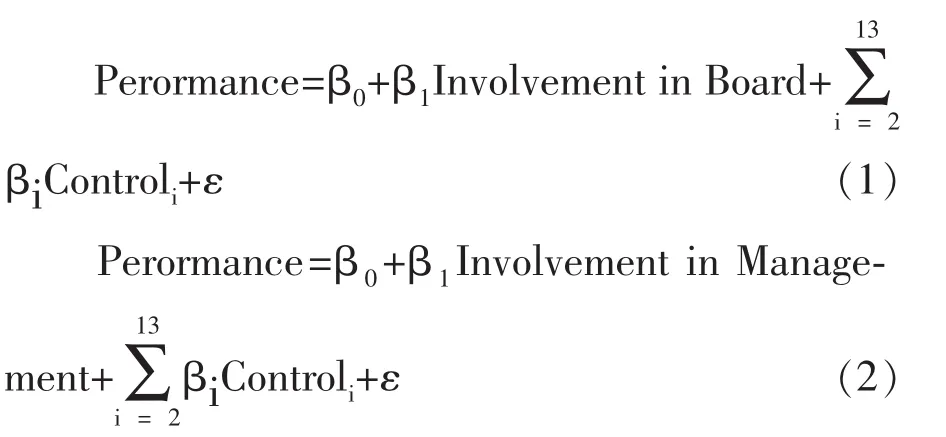

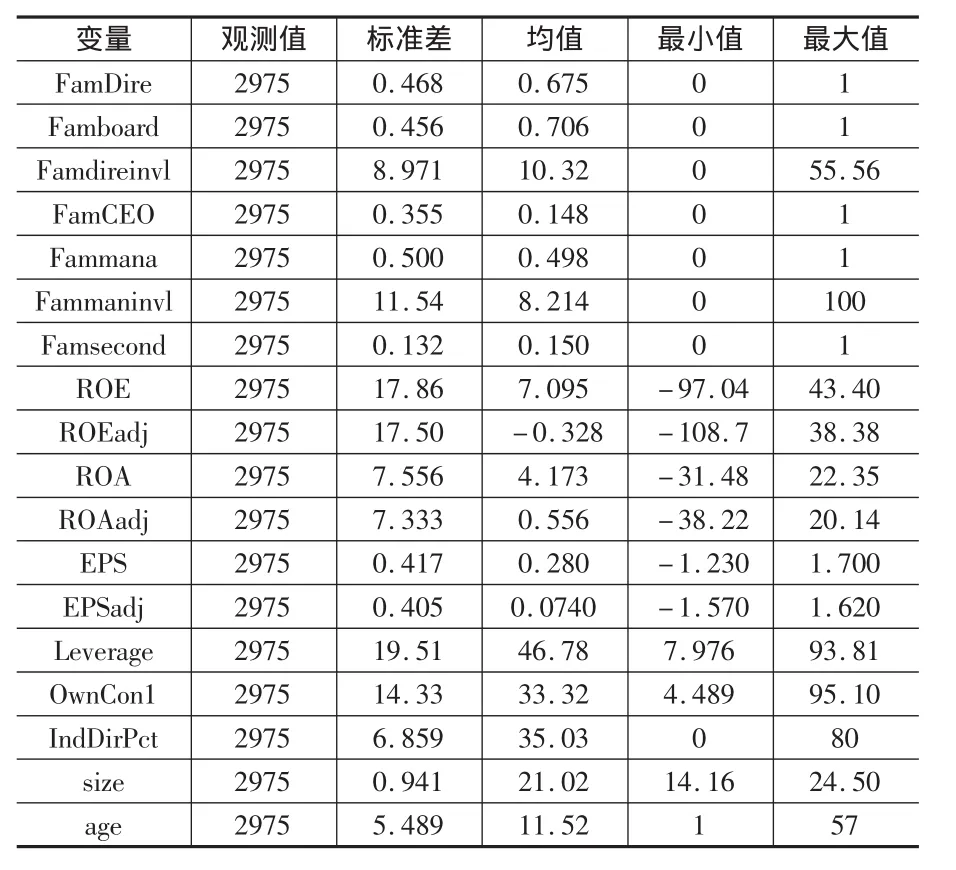

为了检验本文提出的假设1,本文构造了如下的多元回归线性模型,来分析家族成员参与董事会、管理层的情况与企业绩效之间的关系:

根据假设2,本文构造如下的多元回归线性模型,来分析家族第二代成员参与企业管理与企业绩效之间的关系:

Performance分别用经行业调整的ROE、ROA和EPS作为因变量;Involvement in Board分别为家族成员是否担任董事长、家族成员是否参加董事会、家族董事占董事会成员比例;Involvement in Management分别为家族成员是否担任总经理、家族成员是否参加管理层、家族管理人员占管理层比例;Second Generation Involvement为家族二代成员参与管理层;β0为常数项,β1和β2是系数;Control表示控制变量,综合了上文提到的所有控制变量;ε为扰动项,表示其他干扰因素。

表1 摇变量说明及定义

四、实证结果及分析

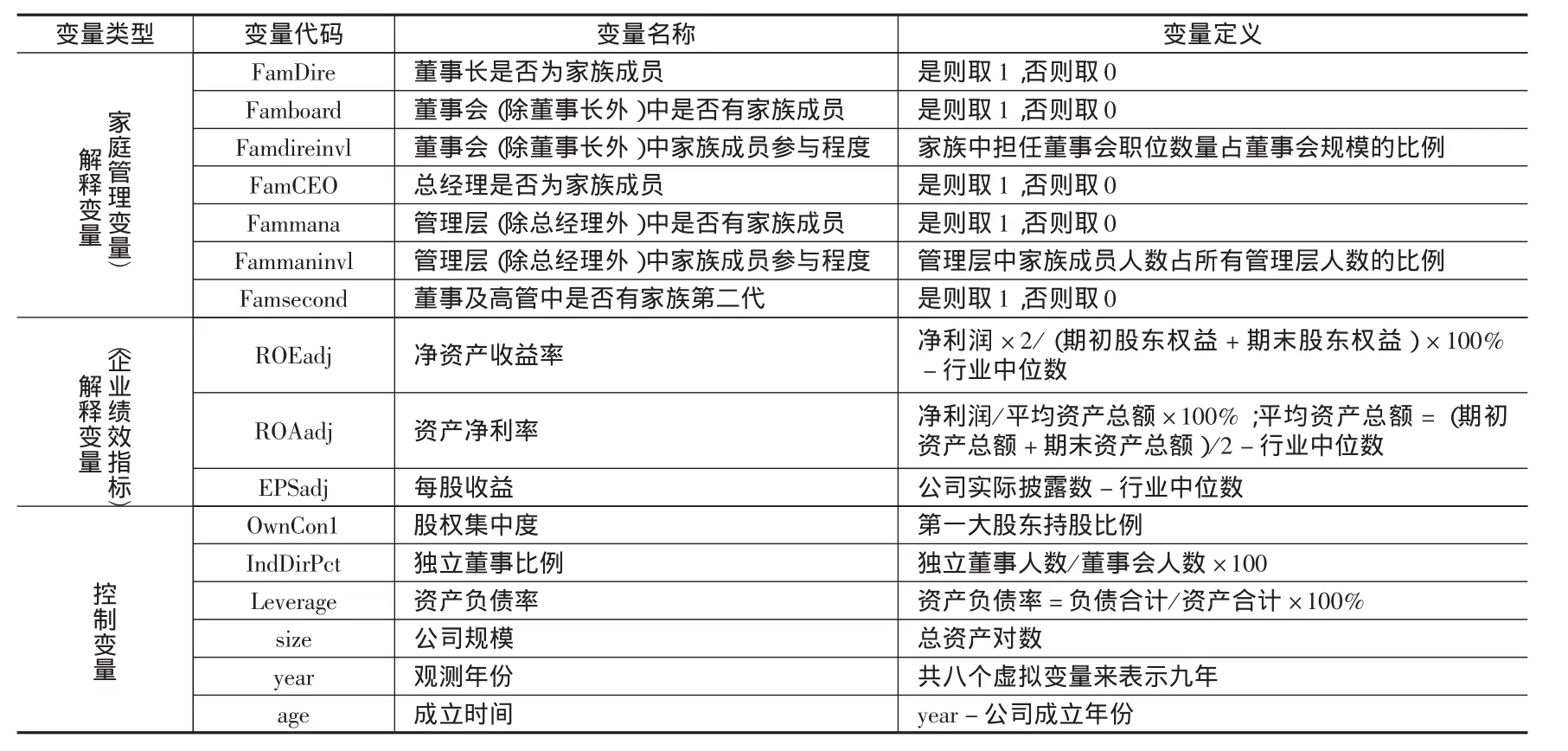

(一)描述性统计

表2列示了主要变量的描述性统计结果。从家族成员参与董事会的情况来看,67.5%的公司是由家族成员担任董事长,70.6%的公司有家族成员参与董事会。从董事会成员构成来看,董事会中平均有10.32%的成员是家族成员,最少的没有家族成员参与董事会,最多的有55.56%的董事会席位被家族成员占据。从家族参与管理层的情况来看,14.8%的公司是由家族成员担任总经理,49.8%的公司的管理层中有家族成员的参与,管理层中平均有8.214%是家族成员。从以上的数据可以发现,家族成员主要通过担任董事长控制企业,CEO职位更多的会聘请职业经理人,而家族成员参与的主要方式主要也是通过董事会。

(二)家族参与管理与企业绩效

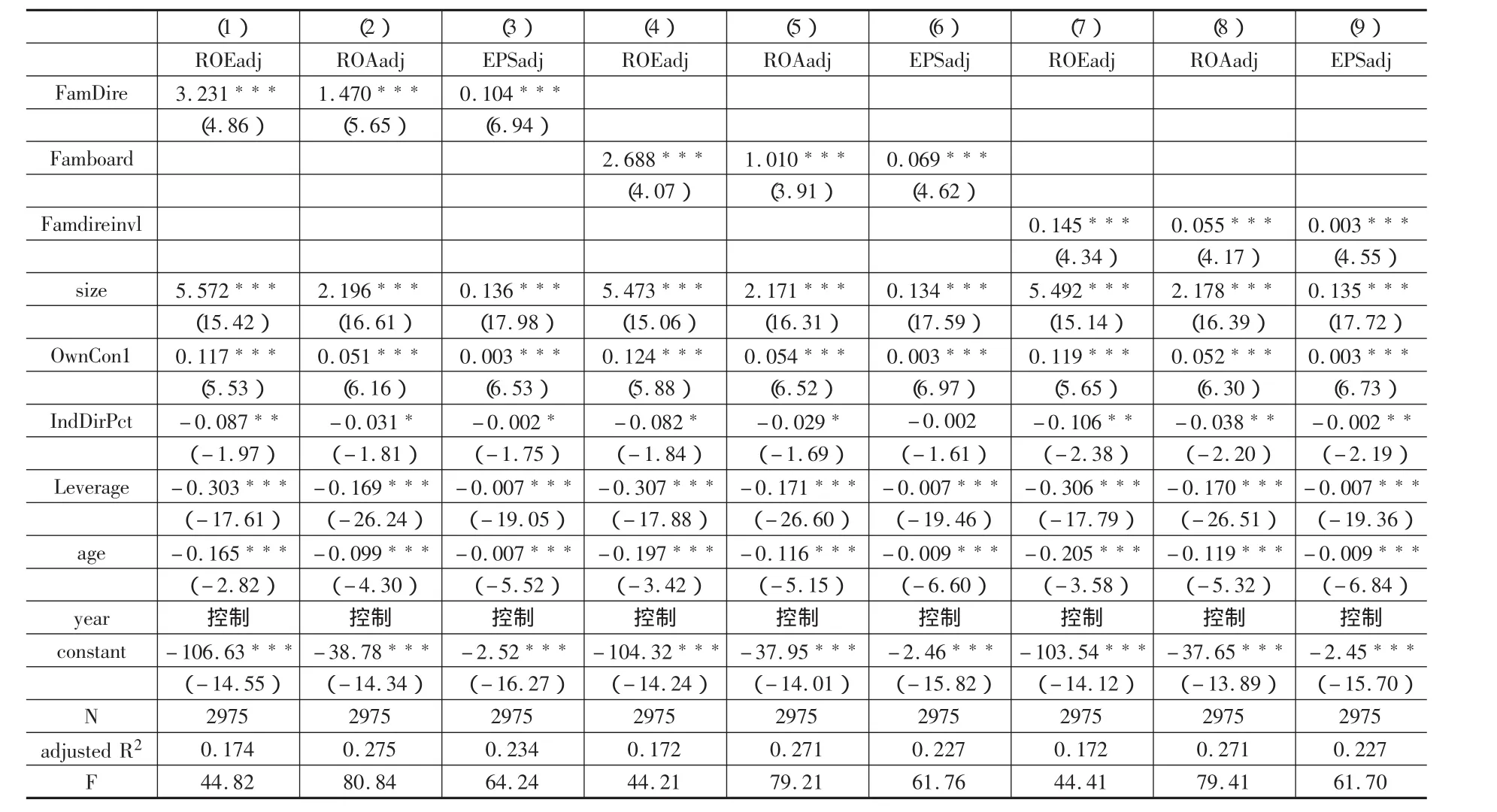

表3为企业业绩与家族成员参与董事会程度的回归结果。企业绩效分别用调整行业水平后的净资产收益率、资产收益率和每股收益来表示。实证结果显示,家族成员参与变量有显著为正的系数,说明家族成员担任董事长、参与董事会对企业绩效有显著的积极影响。这一结果说明,由于家族成员有亲缘关系作为纽带,彼此之间有着双向信任关系,减少了所有者与管理者之间的代理成本,企业绩效提高;家族成员可能还会为了家族企业的发展而避免短视的策略,由此提高企业绩效。

表2 摇主要变量的描述性统计

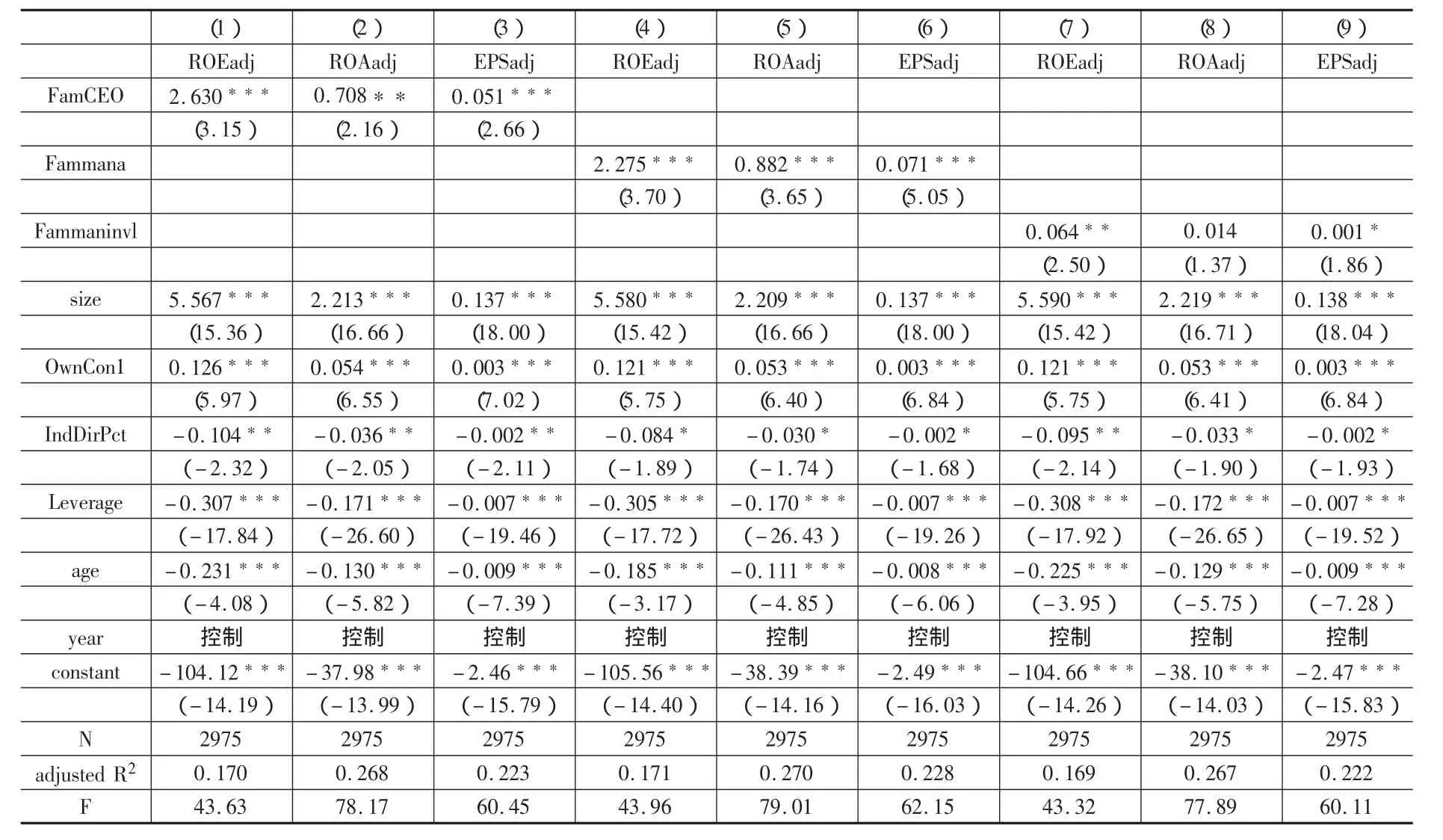

表4进一步检验了企业业绩与家族成员参与管理层程度的回归结果。与表3的结果相似,家族成员参与管理层的程度与企业绩效也呈正相关关系。这一结果说明,在我国家族成员担任总经理是有效率的,因为这种方式可以有效地降低所有者与经营者之间的代理成本。本文认为,这一结果的出现主要是由于家族经理人可以有效降低代理成本。在我国,经理人市场发展还不够完善,经理面临的被替代的压力较弱,市场机制发挥的监管作用不那样有力,第一类代理问题较为严重。家族企业中,家族成员担任总经理可以减少这类代理问题,原因在于家族成员之间有血缘关系作为纽带,信任作为基础,因此相比起非家族经理,家族经理会更多地考虑家族利益而非个人利益,因此可以降低第一类代理成本,从而提高企业绩效。

(三)第二代成员参与管理与企业绩效

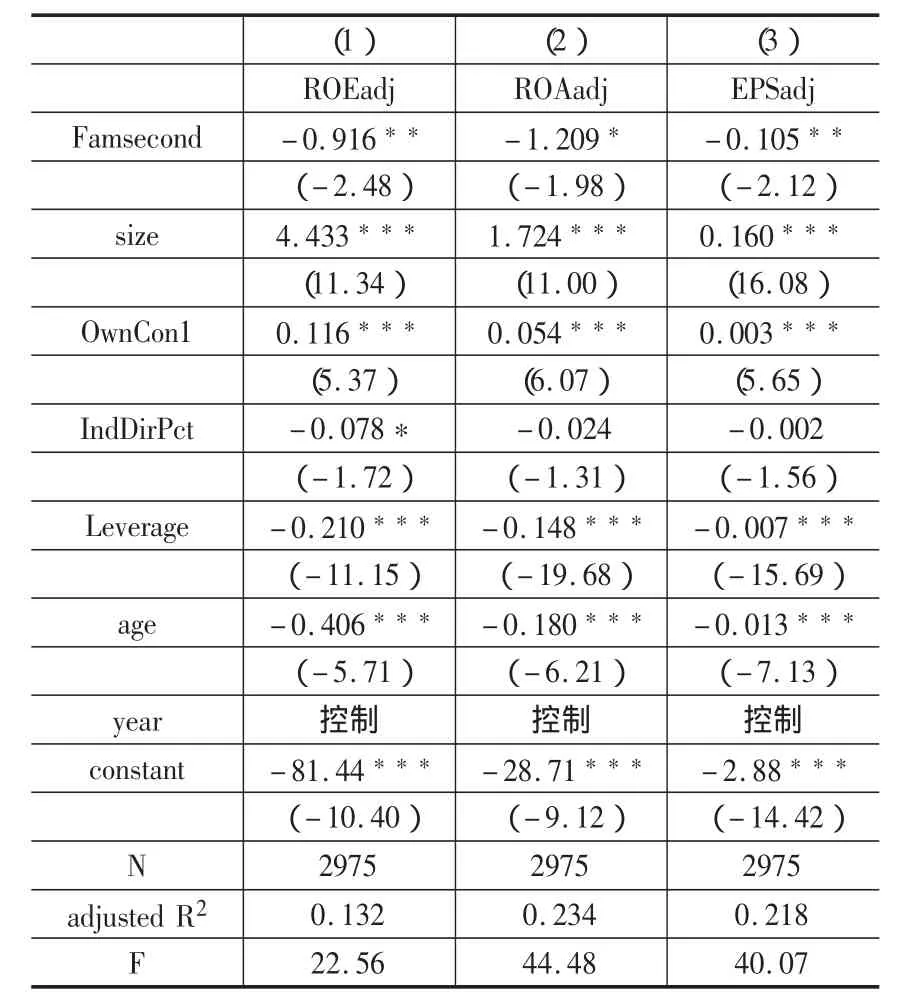

表5列示了企业业绩与第二代家族成员参与管理的回归结果。结果表明,第二代成员参与管理与企业业绩之间存在着显著的负相关关系,这说明当企业开始传承到第二代的时候,企业的绩效会有所下降。这一结果与Bennedsen等对亚洲的家族企业研究的结论相一致。[14]

五、研究结论

以家族企业为代表的民营经济目前已经成为我国经济发展中的重要力量,并且随着国家对非公经济的重视日益增强,这一经济形式也将发挥越来越重要的作用。家族参与管理是家族企业的一项重要特征,因此研究家族参与企业管理与企业业绩之间的关系对于促进家族企业健康发展,完善家族企业治理结构有着重要的理论和现实意义。

表3 摇企业业绩与家族成员参与董事会程度

表4 摇企业业绩与家族成员参与管理层程度

表5 摇企业业绩与第二代家族成员参与企业管理

在已有文献的基础上,本文不仅分析了家族成员担任董事长和总经理两个重要职位,更从家族参与董事会和参与管理层两个维度全面考察了家族成员参与管理的程度,在业绩指标上也选择了多样性的业绩指标。采用以上指标的实证研究发现,家族成员参与企业管理与企业业绩存在显著的正相关关系。这主要是由于家族成员参与企业管理可以有效降低代理问题。同时,出于对家族声誉和财富的珍惜,家族管理者会更努力地工作来提升企业业绩。针对我国家族企业面临的传承问题,本文特别研究了家族企业第二代参与管理与企业业绩的关系,研究发现,第二代成员参与管理的企业其业绩显著差于没有第二代成员参与的企业。

[1]La Porta R.,Lopez-de-Silanes F.,and Shleifer A..Corporate Ownership Around the World.The Journal of Finance,1999,(2).

[2]Anderson R.C.,and Reeb D.M..Founding-family Ownership and Firm Performance:Evidence from the S&P 500.The Journal of Finance,2003, (3).

[3]Jensen M.C.,and Meckling W.H..Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure.Journal of Financial Economics,1976, (4).

[4]Stewart A..Help One Another,Use One Another:Toward an Anthropology of Family Business.Entreprene urship Theory and Practice,2003, (4).

[5]Villalonga B.,Amit R..How Do Family Ownership,Control and Management Affect Firm Value?.Journal of Financial Economics,2006, (2).

[6]苏启林.基于代理理论与管家理论视角的家族企业经理人行为选择[J].外国经济与管理,2007,(2).

[7]李新春.内部人所有权与企业价值[J].经济研究,2008,(1).

[8]Morck R.,Shleifer A.,Vishny R.W..Management Ownership and Market Valuation:an Empirical Analysis.Jou rnal of Financial Economics,1988, (1).

[9]Schulze W.S.,Lubatkin M.H.,Dino R.N..Agency Relationships in Family Firms:Theory and Evidence.Organization Science,2001, (2).

[10]Burkart M.,Panunzi F.,Shleifer A..Family Firms.The Journal of Finance,2003, (5).

[11]Pérez-González F..Inherited Control and Firm Performance.The American Economic Review,2006,(17).

[12]Bennedsen M.,Fan J.P.H.,Jian M.,and YehY..Succession:the Roles of Family Assets and Transfer Costs.CUHK working paper,2014.

[13]郭萍,陈凌.华人家族企业如何基业长青?——第五届“创业与家族企业成长”国际研讨会侧记[J].管理世界,2010,(1).

[14]Bennedsen M.,Nielsen K.M.,Pérez-González F.Wolfenzon D..Inside the Family Firm:the Role of Families in Succession Decisions and Performance.The Quarterly Journal of Economics,2007, (2).