对小额贷款公司贷款情况的调查分析——基于全国小额贷款公司抽样调查

2015-06-09钱晔杭杨如冰

■ 张 睿,钱晔杭,杨如冰

一、引言

为了深入了解小额贷款公司业务经营情况,2015年4月,我们开展了全国小贷公司抽样调查活动,对小贷公司贷款客户群、行业、额度、期限、担保方式、贷款利率等方面的特点进行了数据采集与统计分析。

本次调查按华北、华东、华中、华南、西南、西北、东北七个地区的小贷公司实际数量比例,抽取了总计279家小贷公司样本,采集了各家小贷公司截至2014年9月底的贷款余额及笔数、贷款行业、贷款对象、贷款期限、贷款担保方式、贷款利率、贷款额度共八个方面的数据。

279家样本小贷公司中,华东和西南地区的比例较大,分别占比30.82%和19.35%。选取的小贷公司数据具有一定的代表性。

图1 样本小贷公司地区分布及比例

二、样本小额贷款公司贷款发放情况

(一)贷款余额普遍在亿元量级,贷款笔数普遍在百笔量级

从样本小贷公司的贷款余额分布来看,截至2014年9月底,样本小贷公司贷款余额均值是3.11亿元/家,中位数是1.93亿元/家。279家样本小贷公司中,仅有5%的小贷公司余额超过10亿元,83%的小贷公司余额都在5亿元(含)以下,其中,不足1亿元(含)的占到20%。

从样本小贷公司的贷款笔数分布来看,贷款笔数均值是1284笔/家,但中位数却是129笔/家,几乎仅是均值的1/10。原因是279家样本小贷公司中,仅有6%的样本贷款笔数超过1000笔,其中又有两家的贷款笔数分别高达219912笔与35894笔,极大地抬高了样本小贷公司的贷款笔数均值。整体来看,65%的小贷公司贷款笔数均未超过200笔,其中39%的小贷公司贷款笔数在100笔(含)以下。

图2 不同贷款余额及笔数区间的样本公司数量分布

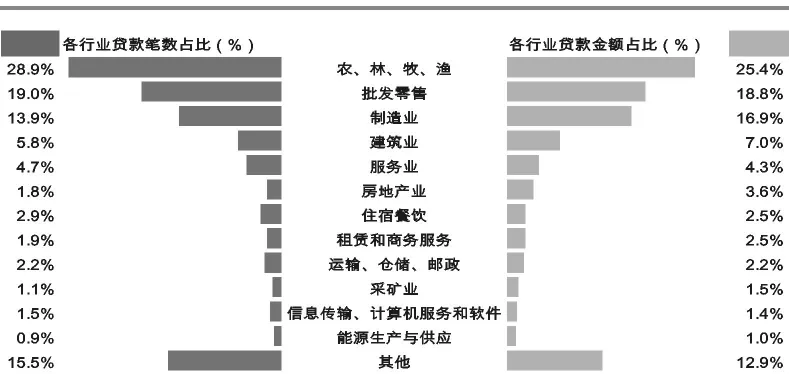

(二)贷款以传统行业为主,主要流向农林牧渔业

从行业看,样本小贷公司贷款主要投向农林牧渔业、批发零售业和制造业,三个行业的贷款笔数平均占比分别为28.9%、19%、13.9%,金额平均占比分别为25.4%、18.8%、16.9%,三个行业的总和占样本总数六成以上。其中,农林牧渔业贷款无论笔数还是金额都排在首位。能源生产供应、信息传输、计算机服务与软件行业得到的贷款几乎可以忽略不计,可见样本小贷公司贷款行业流向分布反映了小贷公司主要客户群体仍以传统行业为主。

图3 各行业贷款笔数与金额占比

(三)小微企业获近八成贷款,其中约半数为个人经营性贷款

从贷款笔数看,小贷公司以个人客户为主,笔数占比为56.6%,个体工商户贷款笔数占14.4%,而狭义的小微企业贷款(含以企业贷款形式发放的小型企业贷款和微型企业贷款,下同)笔数占24.3%。从贷款金额来看,个人贷款金额占到了46.2%,个体工商户贷款金额占12%,狭义的小微企业贷款占33.5%。

需要说明的是,广义的小微企业贷款不仅包括狭义小微企业贷款,还包括个体工商户贷款和个人经营性贷款(即以小微企业主名义发放的实际用于企业经营的贷款),由于个人贷款包括个人消费性贷款和个人经营性贷款,从前述样本小贷公司贷款的行业分布数据来看,“其他”类的贷款中包含了不具有行业属性的个人消费性贷款和未能列入具体行业的其他行业贷款,据此推算,个人消费性贷款的笔数占比不会高于15.5%,金额占比不会高于12.9%,也就是说,按保守估计,从个人贷款中剔除个人消费性贷款,剩下的个人经营性贷款的笔数和金额占比水平分别是41.1%和33.3%。因此,样本小贷公司广义的小微企业贷款(包括狭义小微企业贷款、个体工商户贷款和个人经营性贷款)的笔数和金额占比分别应该在79.8%和78.8%的水平。

图4 各贷款对象笔数与金额占比

(四)贷款以1年期以内为主,6~12个月的贷款占比最高

样本小贷公司绝大多数贷款期限集中在1年以内,12个月以上贷款只占笔数的6.3%,金额更不足5%。无论是贷款笔数还是金额,3个月以内、3~6个月占比相差不大,而6~12个月的贷款则均为最多,笔数和金额占比分别达到39.7%和39%。

(五)保证贷款占比超过一半,信用贷款占比较低

从样本小贷公司的贷款担保方式看,保证贷款是最主要的手段。无论是笔数还是金额,保证贷款都占据了近60%的份额;排在第二的是抵押贷款,笔数占19.4%,金额占了21.5%;信用贷款的笔数占比仅为16.1%,金额占比也仅有12%。

从样本小贷公司信用贷款占比分布可以更好地反映这一点。从笔数看,样本中73%的小贷公司信用贷款笔数占比低于20%,仅有4%的小贷公司信用贷款笔数超过80%。从金额看,81%的样本小贷公司信用贷款的金额小于贷款总额的20%,而信用贷款金额大于80%的小贷公司更是只有3%,结果与信用贷款笔数在样本小贷公司中的占比十分相似。

(六)贷款利率集中在10%~25%之间

样本小贷公司贷款利率分布较为分散,从低于10%到高于25%都有,但主要集中在10%~25%之间,其中,贷款利率在15%~20%(含)之间的贷款占比最高,笔数和金额都占三成。此外,几乎没有高于25%的利率,而低于10%的利率比重也很少。

图5 样本小贷公司利率区间笔数与金额占比

此外,样本小贷公司中,平均利率的中位数为17.42%,有1/4的样本小贷公司平均利率高于19.2%,最高达24%,也有1/4的样本小贷公司平均利率在14.60%以下。

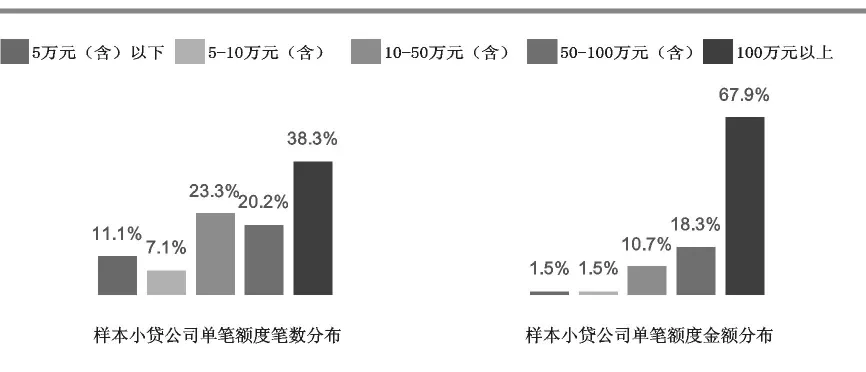

(七)小贷不“小”,百万元量级贷款客户仍是重点

279家样本小贷公司的平均笔均贷款余额为190万元/笔,中位数为127万元/笔,有1/4的样本小贷公司笔均贷款大于228万元/笔,有1/4的样本小贷公司笔均贷款小于75万元/笔。样本小贷公司笔均贷款在75~228万元/笔区间内较为集中。

从笔均贷款余额区间分布看,笔均贷款在100~200万元/笔之间的小贷公司数量最多,占35%;其次是笔均贷款在50~100万元/笔与200~500万元/笔(含)的贷款比重相仿。笔均贷款在10~50万元/笔的小贷公司略少,为12%。甚至还有6%的小贷公司的笔均贷款超过500万元/笔。而真正足够小的,笔均贷款在5万元/笔以下以及5~10万元/笔的小贷公司合计仅占2%。

进一步观察样本小贷公司单笔贷款额度的分布。单笔5万元 (含)以下的贷款笔数占比仅有11.7%,金额只占1.5%。相比之下,单笔100万以上贷款笔数占到了38.3%,金额占比高达67.9%,可见百万级别以上的贷款仍然是小贷公司的主要选择。

图6 样本小贷公司单笔笔数与金额分布

观察各家样本小贷公司不同额度单笔贷款占比的数据,会更清楚地看到,拓展万元级别小额贷款业务的小贷公司依然还是少数,超过八成的小贷公司单笔5万元(含)以下贷款笔数占比均低于20%,仅有5%的小贷公司单笔5万元以下的贷款笔数超过60%。当我们将单笔贷款额度放大至10万元(含)以下,只有不到10%的小贷公司发放单笔10万元(含)贷款的笔数超过其贷款总笔数的60%。

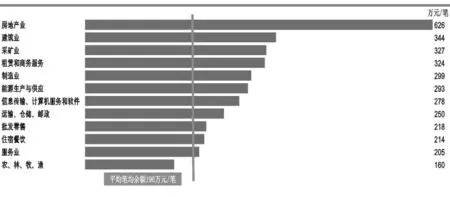

(八)各类贷款笔均差异

从各行业笔均贷款看,农林牧渔业、服务业、住宿餐饮业笔均贷款余额最低。笔均较大的行业主要分布在房地产业、建筑业和采矿业,尤其是房地产业,626万元/笔的笔均贷款余额几乎是排在第二位的建筑业的两倍。虽然这几类行业的贷款笔数与金额占比都不高,但仍拉高了小贷公司的整体笔均贷款水平。

图7 各行业笔均贷款余额

从各贷款对象笔均贷款余额看,个人笔均贷款余额129万元/笔,个体工商户笔均贷款余额119万元/笔,狭义的小微企业笔均贷款248.2万元/笔。其中,微型企业笔均贷款175万元/笔,只比个人笔均贷款余额略高,而小型企业笔均贷款400万元/笔是抬高小微企业笔均水平的重要因素。中型及以上企业笔均贷款为589万元/笔,与小型企业笔均贷款相比,虽然略高,但没有明显的量级差异,这在一定程度上反映了样本小贷公司对中型及中型以上企业客户的贷款持相对谨慎态度,这与小贷公司本身的体量以及贷款集中度管理内在需求有一定关系。

从各期限贷款的笔均贷款余额看,笔均贷款余额与期限呈现近负相关的关系,期限越短,笔均贷款余额越高。3个月以内的笔均贷款余额高达266万/笔,3~6个月的也有 217 万元/笔,6~12 个月期限的贷款所占金额与笔数最多,笔均贷款余额却少于前两者,为213万元/笔。一年以上贷款笔均余额最低,仅为130万元/笔。可见,作为传统金融机构的补充,小贷公司在提供短期大额资金周转(如过桥贷款方面)发挥了一定的作用。

从各类型担保贷款的笔均贷款余额来看,信用贷款笔均只有171万元/笔,保证贷款为247万元/笔,抵押贷款为271万元/笔,质押贷款更是高达319万元/笔。可见,小贷公司对于金额较小的业务,也在尝试使用信用贷款方式降低成本,而对于金额较大的业务,仍然以传统的风险管理办法为主。

从各利率区间笔均贷款余额看,笔均贷款余额在15%~20%(含)利率区间达到最高,为284万元/笔,然后随利率下降或上升,笔均贷款余额也递减。低于10%(含)和高于25%的利率区间的笔均贷款余额仅分别为150万元/笔和138万元/笔。

三、以发放小微贷款为主的小贷公司经营特点

为了更清楚地呈现坚持“小额分散”原则,做以低额度小微贷款为主的小贷公司的特征,我们从279家样本小贷公司中,选择笔均贷款余额小于10万元/笔,并且贷款笔数大于1000笔的小贷公司进行进一步分析,共得到7家样本小贷公司,其中,3家来自华北地区,2家来自西南地区,另外2家分别来自华南地区和西北地区。这7家样本小贷公司贷款余额笔数从1306笔到219912笔不等,笔均贷款余额均在10万元/笔以下,最小仅为1万元/笔。我们继续观察其在贷款对象、贷款行业、贷款额度、贷款期限、贷款担保方式、贷款利率方面呈现出来不同于总体分布的特征。

(一)贷款流向行业仍然以农林牧渔业为主,运输仓储邮政业比重明显上升

与279家小贷总体贷款流向类似的是,以发放小微贷款为主的小贷公司贷款中,农林牧渔业、批发零售业和制造业仍是最主要的三种行业。其中,农林牧渔业的比重明显提高,笔数占比从28.9%上升至39.7%,金额则从25.4%升至38.8%。此外,运输、仓储、邮政业和租赁与商务服务业这两类在总体分布中并不突出的行业却受到了以发放小微贷款为主的小贷公司的青睐,尤其是运输、仓储、邮政业,贷款笔数与金额占比分别从2.2%和2.2%提升到7.9%和6.6%。而建筑业、房地产业和采矿业这类所需资金较多、笔均较大的行业,所占比重与总体样本相比明显下降。此外,低贷款额度样本小贷公司贷款流向信息传输、计算机服务与软件业,能源生产与供应业,以及采矿业这三类行业的贷款最少,几乎可以忽略不计。

(二)个人贷款显著增加,个人经营性贷款尤为突出

7家样本小贷公司中,按贷款对象分类的贷款,个人贷款的笔数和金额占比分别为84.2%和76.6%,占据了小贷公司贷款的极大比例,显著高于总体水平(56.6%和46.2%)。与之对应的是流向企业客户的贷款大幅缩水。以发放小微贷款为主的小贷公司对狭义小微企业的贷款笔数和金额占比只有1.1%和5.8%,显著低于总体水平(24.3%和33.5%)。可见以发放小微贷款为主的小贷公司对企业的贷款选择更为谨慎。

由于行业分类中“其他”类贷款的大部分是个人消费性贷款,根据行业分布中“其他”类贷款,个人消费性贷款笔数和金额占比分别不超过9.7%和8.2%,从个人贷款中剔除个人消费性贷款,剩下的个人经营性贷款的笔数和金额占比保守估计为74.5%和68.4%,显著高于总体水平 (41.1%和33.3%)。而加上个人经营性贷款,广义小微企业贷款笔数和金额占比分别在85.4%和85.3%的水平,略高于总体样本的广义小微企业的占比 (79.8%和78.8%)。由此可见,以发放小微贷款为主的小贷公司更倾向于以个人经营性贷款的形式发放小微企业贷款。

(三)半年期以上贷款成主流,一年期以上贷款占比显著提高

以发放小微贷款为主的小贷公司在贷款期限选择上与总体样本小贷公司存在明显的区别。以发放小微贷款为主的小贷公司的贷款期限高度集中在6个月以上,笔数与金额占比分别高达95.6%与95.6%。其中,一年以上的贷款占比显著提升,笔数与金额占比高达19.5%和14.2%,而总体样本对应的比重分别只有6.3%和4.9%。在总体样本中,6个月(含)以下的贷款超过一半(笔数和金额分别为54%和56.1%),而以发放小微贷款为主的小贷公司这一期限的贷款比例无论是笔数还是金额均未超过5%。

(四)信用贷款显著提升,抵押贷款大幅下降

与总体样本相比,以发放小微贷款为主的小贷公司信用贷款的笔数与金额占比均大幅提高,笔数占比从16.1%提升至41.9%,金额占比从12%提升至41.2%。与之相对应的则是抵押贷款与质押贷款比例的明显下降,抵押贷款占比从19.4%和21.5%下降至0.8%和2.1%,质押贷款则几乎消失不见。

以发放小微贷款为主的小贷公司更多选择信用贷款与其特点有关。一方面,以发放小微贷款为主的小贷公司贷款笔数过大,必须选择成本更低的担保方式,即信用贷款。另一方面,这类小贷公司的贷款对象主要是个人与个体工商户,信用较之企业更容易控制;单笔贷款额度偏小也使得每一笔贷款违约损失更能被接受。因此,在贷款担保方式上与样本总体出现了显著的偏差。

(五)贷款利率分布更为集中,年平均利率低于总体水平

以发放小微贷款为主的小贷公司,其贷款利率在10%~15%(含)区间内的笔数和金额占比明显上升,分别为44.3%和45.7%,高于总体样本的26.5%和26.2%。贷款利率20%~25%(含)区间内的贷款笔数和金额占比下降最为明显,分别从29.9%和29.5%下降至17.8%和19.0%。

此外,从年平均利率看,以发放小微贷款为主的小贷公司年平均利率从11.7%~22.4%不等,主要集中在13%~17%。与样本总体相比,以发放小微贷款为主小贷公司的平均利率更为集中,且大多较总体样本中位数(17.42%)更低。

四、调查小结

从调查结果来看,总体上,样本小贷公司在贷款行业、贷款对象、贷款利率、贷款担保方式方面已经呈现出与商业银行等传统金融机构显著不同的特征,但在贷款期限、贷款额度上的差异并不十分明显,从资金流向看,样本小贷公司的贷款流向的最主要行业是农林牧渔业、批发零售业和制造业三类传统行业,新兴产业分流资金很少。小贷公司已经成为小微企业在商业银行以外的一个重要贷款来源,超八成贷款流向广义小微企业 (包括小型企业、微型企业和个体工商户贷款以及小微企业主个人经营性贷款),其中约半数为个人经营性贷款。小贷公司的利率大多分布在10%~25%之间,其年平均利率相对集中在17%左右的水平 (约合月息一分五,大致相当于商业银行信用卡透支的利率水平),与商业银行小微企业贷款相比较,小贷公司的贷款利率水平则相对更高。从贷款担保方式看,与商业银行以抵押担保为主相比,保证贷款是小贷公司最重要的担保手段,其次是抵押贷款,而与商业银行类似的是,信用贷款占比相对较低。

从贷款期限看,1年期以内的贷款成为样本小贷公司贷款的主流,这与商业银行小额贷款的期限相类似。从贷款额度看,虽然理论上,小额分散是小额贷款区别于大额贷款的主要特点,也是小贷公司与传统金融机构差异化经营的方向。但在实际中,小贷公司同样会根据自身的资源禀赋评估贷款的规模经济性,在做大量小额贷款和做少量较大额贷款之间做出选择。尽管样本小贷公司的体量普遍不大,贷款余额集中在亿元量级,贷款笔数集中在百笔量级。但与体量小形成反差的是,小贷的业务普遍却不小,百万级贷款客户仍是样本小贷公司的主要客户群,真正能做足够“小贷”的公司仍属少数。而这些以发放小微贷款为主的样本小贷公司在贷款对象、贷款期限、贷款担保方式以及贷款利率方面表现出与总体样本不同的特征,比较好地呈现了此类小贷公司的经营特点,真正坚持小而分散的经营原则,高度注重贷款客户数量而非单纯贷款金额的增长,实现了与传统金融机构的差异化竞争。

需要说明的是,在商业银行等传统金融机构不断下沉贷款客户结构重心的背景下,以百万元量级贷款为主的小贷公司面临着与商业银行直接的竞争。而那些已经和传统金融机构实现差异化竞争的真正经营小额贷款的小贷公司也并非高枕无忧,随着互联网金融的发展和个人征信市场的开放,基于数据驱动的小额贷款摆脱了人力和渠道的约束,效率大为提升,而成本显著降低,从而将得到快速发展,改变长期以来形成的小额贷款的市场格局,对小贷公司构成直接竞争,并且影响更为深远。