货币环境和流动性创造——基于中国银行业的经验数据

2015-06-09王周伟

■王 衡,王周伟

一、引言

央行决定自2014年11月22日起分别下调金融机构人民币贷款和存款基准利率0.4个百分点和0.25个百分点,2015年2月4日,央行宣布下调金融机构人民币存款准备金率0.5个百分点,接下来3月1日起,央行决定下调金融机构一年期基准利率下调0.25个百分点。降息、降准、SLO(短期流动性调节工具)、PSL (抵押补充贷款)、MLF(中期借贷便利)、SLF(常设借贷便利)、定向宽松……央行货币政策工具的运用确实令外行人眼花缭乱,这一系列有关货币政策关键词的讨论贯穿2014年始终。央行这些动作背后的货币政策调控意义何在?对待这一系列货币组合拳该做如何解读?产生的效果如何?

新常态下,中国的货币政策要为结构改革争取时间和空间,不能仅仅依靠放松货币政策来巩固经济发展势头,深化改革会激发出更多内生增长引擎(王永钦等,2007),货币政策不是万能的,它必须得到结构性改革的支持。中国货币当局在面对全球宽松货币竞赛时,应保持定力主动作为,采用定向调控思路,采用更灵活的货币工具,把金融改革推向纵深。货币是中性的,其数量本身并不影响经济活动水平,货币政策传导理论指出实体经济部门获得信贷的条件以及信贷数量才是与经济活跃度相关的。在考虑货币政策支持实体经济时,货币政策和流动性创造是什么关系?扩张性的货币政策能引起的流动性创造的改变量有多大?货币调控如何注重灵活性、前瞻性和稳健性?对银行流动性监管的研究有利于我国银行业稳定健康发展。基于以上分析,本文拟选取2005~2012年中国银行业资产负债表数据研究流动性创造和货币政策的相互关系。本文对以往经验数据的分析旨在为银行业监管当局和商业银行自身的流动性创造管理提供经验证据。

二、文献综述

根据现代金融中介理论,银行在发展历程中被普遍接受的两大职能即流动性创造和风险转移。商业银行依托银行信用联系社会资金需求和供给主体,使得储户高流动性的资金在银行系统内沉淀聚集,通过期限的错配贷给实体经济部门完成流动性创造的功能同时依托自己的信息优势达到风险转移的目的。关于商业银行的风险转移职能,已经形成了大量相关文献。

Diamond和 Dybvig(1983)指出银行的实质是一种流动性转换与创造。目前有两种方法测量银行创造的流动性。第一种是Deep和Schaefer(2004)提出的流动性转换缺口,这是一个相对指标,定义为:(流动性负债-流动性资产)/总资产,该指标没有完整考虑商业银行资产和负债的内部结构,也未考虑表外业务。第二种是Berger和Bouwman(2009)提出的考虑商业银行资产和负债完整的内部结构以及表外业务并将其划分为流动性、半流动性和非流动性三类,加权求和得出流动性创造指标。

自2009年该指标被提出之后,流动性创造才受到重视。从资本充足率监管方面:Berger和 Bouwman(2006,2008)发现资本对大银行的流动性创造具有积极的影响而对小银行具有负面影响。高资本通过改善流动性创造市场份额和盈利能力拯救了银行业危机时的大型银行。Acharya和 Anjan Thakor(2012)认为银行创造流动性时要综合考虑自有资本和所借债务的成本,确定最佳的资本结构。在合理的条件下,相对于社会最优水平银行选择过度杠杆为银行资本监管提供理论基础。而全面监管宽松政策可以消除传染,它也消除了所有的市场纪律。Franklin Allen(2014)认为在危机之前,银行监管在很大程度上依赖资本监管。流动性监管并没有广泛使用,在危机期间流动性问题导致流动性的呼声监管。因此,巴塞尔III协议引入了全球流动性标准,包括流动性覆盖比率(LCR)和净稳定资金比率(NSFR)解决流动性不匹配(田娟等,2014)。

Berger和 Bouwman(2009)通过研究美国从1984:Q1-2008:Q4的数据,探讨了银行流动性创造和货币政策之间的关系,研究结果:首先,样本期间流动性创造的数值处于大幅增加期;第二,货币政策对银行流动性创造的影响仅仅对小规模银行是有效的;第三,发现次贷危机时货币政策对小型银行最有效,对中型银行次有效,对大型银行最无效。Jason Parka,Janice Howb 和 Peter Verhoevenb(2014)使用美国银行业2003~2012年的数据研究贷款危机期间银行间市场的融资能力,一个功能良好的银行间市场对确保货币政策在危机时发挥有效性是有重要作用的。

国内关于流动性创造的研究还处于初始阶段。由于国内这方面的研究还处于起步阶段,上述研究中直击银行流动性创造和货币政策这个主题的文献较少:王浩(2010)运用 2002~2008年的季度流动性创造数据实证分析,发现对国有商业银行来说,存贷比与流动性创造是同向变动的;对股份制商业银行来说,流动性比率、法定存款准备金率和银行同业拆借利率与流动性创造具有负相关的关系;对于城市商业银行来说,存贷比和流动性比率与流动性创造负相关。李玲(2011)通过对2007~2010年的14家商业银行数据的研究,央行可以运用法定存款准备金率政策、存贷款基准利率政策、同业拆借利率政策和发行央行票据对中小规模银行的流动性创造产生影响,其作用结果要大于大规模银行。敬志勇、王周伟、范利民(2013)基于风险共担型流动性创造均衡分析了中国商业银行流动性危机。陈正骥(2014)测度了我国21家银行2005~2012年银行流动性创造。发现:(1)我国银行流动性创造总量逐年增加;(2)受到货币政策以及银行内部因素的影响,不同类型的银行流动性创造的增速不同,国有银行、城市商业银行的流动性创造增速明显慢于股份制银行。

三、研究设计

(一)流动性创造指标的选择与构建

本文采用的是Berger and Bouwman(2009)的流动性创造衡量方法,分三步建立流动性创造指标:

第一步:把银行所有的资产、负债、所有者权益以及表外业务按照流动性、半流动性和非流动性分成三类。考虑到中国银行业的资产证券化在样本期内尚不普遍,中美银行业的经营模式和业务种类不同,鉴于此本文修正了Berger and Bouwman(2009)的流动性创造衡量方法使之更适合中国的国情。本文将变现难度大且成本高的商业类贷款、住房抵押贷款、房地产投资、固定资产和无形资产划定为非流动性资产。

第二步:将前一步的分类授予权重。将非流动性资产、流动性负债和非流动性表外业务赋予权重0.5,流动性资产、非流动性负债及权益和流动性表外业务赋予权重为-0.5,半流动性资产、半流动性负债和半流动性表外业务赋予权重0。

第三步:根据前两步的业务流动性划分与权重,加权求和即可得到银行的流动性创造。流动性创造指标的计算公式为:

流动性创造=0.5×Σ (非流动性资产+流动性负债+非流动性表外业务)+0×Σ (半流动性资产+半流动性负债+半流动性表外业务)-0.5×Σ (流动性资产+非流动性负债+流动性表外业务)

(二)基准模型构建

其中 i=l,2,3....N 表示银行家数,t=l,2,3...N 表示不同的年份。 Lc_ait、lc_ai(t-1)分别代表第 i个银行第t年和t-1年的每单位资产的流动性创造值;mpit表示货币政策工具变量,包括:存款基准利率(depi)、贷款基准利率(loani)、存款法定准备金率(resr)、同业拆借利率(cji)和广义货币增速(m2);∏it代表控制变量,本文所选的控制变量包括:宏观经济变量中的经济增长率(gdp_n)和通货膨胀率(cpi),银行特征变量中的银行资产规模 (lna)、银行贷款增速(loan_n)、一级核心资本率(car1)。

为了准确考察货币政策对我国银行业流动性创造所产生的动态效应,将传统的静态面板数据模型扩展为动态面板数据回归模型,即在模型中包含因变量的一阶滞后值,具体模型可表述为:

(三)变量说明

1.流动性创造水平(lc_a)

依据之前流动性创造指标的构建步骤,本文计算了各个银行的流动性创造值。

图1 五大分类银行的年均单位资产流动性创造(LC_A)均值

注:数据由各家银行的资产负债表经过计算获得。

从图1可得知五大分类银行中,政策性银行的年均单位资产流动性创造(LC_A)普遍最低,这是因为政策性银行是由政府发起、出资成立,为贯彻和配合政府特定经济政策和意图而进行融资和信用活动的机构。不以营利为目的在特定的业务领域内,直接或间接地从事政策性融资活动。2009年以前全国性股份制银行年均单位资产流动性创造最高,2009年之后地方性商业银行超过全国性股份制银行在五大分类银行中成为最高。而近年来外资银行的年均单位资产流动性创造已经与全国性股份制银行不相上下,并大大超过五大国有银行,说明外资银行的流动性创造水平在逐年提高,也同时说明了中国金融开放度越来越大。

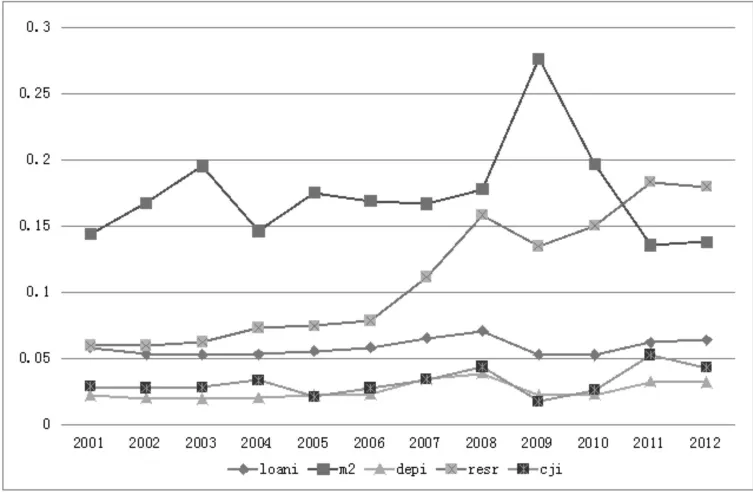

2.货币政策工具(mp)

广义货币年增长率(m2)可以同时反映现实和潜在购买力,对我国来说是狭义货币与准货币之和,是我国的一个重要的货币政策管理工具;我国央行曾多次调整法定存款准备金率(resr),本文所采用数据是依调整前后时间段为权重计算出来的年度平均法定存款准备金率,2001~2004年在这短短的四年中,我国的法定存款准备金率一直处于平稳阶段,2005~2008年的四年中,我国的法定存款准备金率有较大的改变,上涨幅度较大,但是在2008年出现了大幅度的波动下降,2008~2012年这四年中,我国的法定存款准备金率稳中求进的趋势,波动上涨;本文采用中国银行业90天同业拆借利率(cji)作为代理变量;鉴于一年期贷款基准利率(loani)、一年期存款利率(depi)也是年度内多次调整,本文同样是依调整前后时间长度为权重计算年度平均贷款基准利率和年度平均存款利率。五种代理变量的变化走势如图:

图2 五种货币政策代理变量的各年走势图

3.控制变量

宏观经济变量:经济增长率(gdp_n)、通货膨胀率(cpit);银行特征变量:总资产(lna)、一级核心资本充足率(car1)、银行贷款增速(loan_n)。

四、实证结果与分析

(一)样本选取和数据说明

本文的研究样本来自于Bankscope数据库,考虑到2004年以前的数据缺失严重性、2012年以来数据的不可得性以及股份制改造前后对资产负债表的影响,本文综合考虑各因素最终的样本区间选择为2005~2012年,剔除数据缺失严重的银行,样本总量包含五大国有银行、全国性股份制银行、外资银行和地方性商业银行共79家。数据来源于choice金融数据库以及中国统计年鉴。表1报告了本文主要变量的描述性统计结果,描述性统计结果显示样本商业银行的单位资产的流动性创造(lc_a)的值为0.41,说明中国的银行每1元资产可以创造0.41元的流动性。

表1 主要变量的描述性统计结果

(二)实证结果和分析

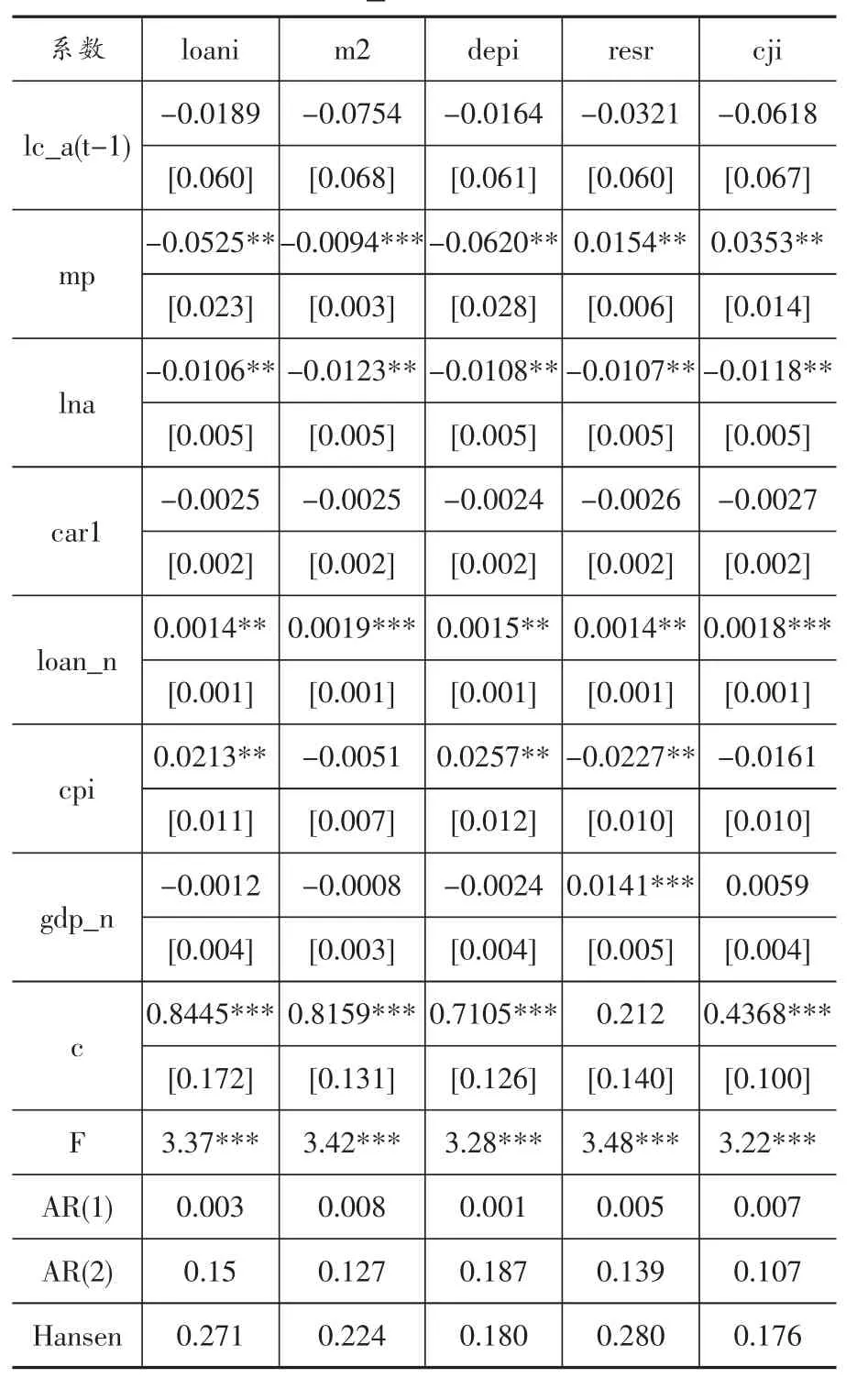

动态面板数据模型由于存在滞后项作为解释变量,采取GMM估计可以消除传统参数估计方法带来的有偏性和非一致性,本文采用statal2.0软件利用系统广义矩估计(System-GMM)方法。两个检验:过度识别检验采用Hansen检验判断工具变量使用是否合理,零假设为工具变量的使用是合理的。干扰项序列相关是通过检验差分方程的残差是否存在二阶序列相关来完成的,若存在二阶相关,意味着选取的工具变量不合理。表2给出的估计结果中,所有的Hansen检验结果中P值都是大于0.1,在10%的显著性水平下不能拒绝原假设,表明模型选取的工具变量是有效的;在所有二阶序列相关检验结果AR(2)的P值都是大于0.1的,说明模型的干扰项基本不存在显著的序列相关,本文的动态面板数据模型是合理的。

货币政策对流动性创造存在时滞性;银行规模越大流动性创造水平越高;存、贷款基准利率每下调1%,商业银行提供的流动性创造水平就会分别增加0.062%、0.053%。广义货币增速与商业银行整体的单位资产的流动性创造是负相关的,系数分别约为-0.009,同业拆借利率和存款准备金率每上升1%,单位资产的流动性创造就会分别减少约0.035%和0.062%。

流动性创造滞后一期的值对当期的系数均为负数,前一年流动性的减少会增加当年流动性增加的预期,这表明中国央行货币政策的执行在全面考虑稳定物价、充分就业和经济增长方面,更多的采取宏观审时度势的灵活操控策略。对信贷周期的逆周期操作:一方面抑制信贷膨胀,另一方面缓冲经济萧条。理论上,货币政策可以用来控制信贷周期,然而信贷周期与经济周期不同的持续期和非同步性,显示出缺失宏观审慎政策的货币政策在稳定宏观经济方面难以很好的发挥作用。

表2 货币政策工具变量mp对单位资产流动性创造lc_a的实证结果

货币政策代理变量的系数均在5%的显著性水平下通过检验,贷款基准利率(loani)的系数是-0.053,并在5%的显著性水平下通过检验。贷款基准利率每下调1%,商业银行提供的单位资产流动性创造就会增加0.053%。

广义货币的增速(m2)的系数是-0.009,表明广义货币发行的速度与整体银行的流动性创造是负相关的,但系数总体来看较小。外汇占款、央行的公开市场操作和财政性存款三者共同构成了中国的基础货币供应,通过乘数效应生成广义货币M2,M2反映现实和潜在的购买力,是全社会的货币存量,是某一时点承担流通和支付手段的金融工具总和。在基础货币的供应中,公开市场操作由央行控制,财政性存款则由财政部根据财政收支的情况掌握节奏。乘数效应的大小主要取决于存款准备金率和信贷政策,故受央行的制约较大。广义货币M2下降,实体经济对流动性的需求就会转移到商业银行,这样商业银行创造的流动性就会增多。

存款基准利率(depi)的系数为-0.062,说明存款基准利率每下调1%,商业银行流动性创造水平增加大约0.06%左右,央行制定的存贷款基准利率均属基准指导性利率,在利率体系中处于基础性地位,并与其他金融市场的利率具有较强的关联性,中央银行通过下调基准利率所发出的调控信号的直接目的就是刺激宏观经济和投资需求,间接利好证券和房地产等行业,会增加商业银行的住宅抵押贷款、企业和商业贷款其他贷款、房地产投资等非流动性资产,进而创造流动性。

法定存款准备金率(resr)的系数为0.0154,说明对整个银行体系来说法定存款准备金率与单位资产银行流动性创造是呈正相关的,法定存款准备金率越大,单位资产银行流动性创造水平越高。从直观上看,央行规定的法定准备率越高,商业银行等上缴的存款准备金就越多,可用资金的减少会导致社会信贷总量减少,由于金融中介收益目标的粘滞性,在保证契约投资者收益的前提下,逐渐减弱对高风险资产的敏感度,通过资产替代摒弃低收益资产加大对高回报资产的需求,减少流动性资产和非流动性负债权益。此时,银行会最大化利用单位资产的同时创造更多的流动性。

同业拆借利率(cji)拆借市场的资金价格,是货币市场的核心利率,对于该指标本文采用中国银行业90天同业拆借利率作为代理工具变量,其系数是0.035,表明同业拆借利率每上升1%,商业银行整体创造的流动性水平就会增加约0.035%。自1996年1月全国统一的同业拆借市场网络系统建立,放开各期限档次的同业拆借市场利率以后,使得我国同业拆借市场利率对重大经济、金融改革的调整及资金供求变化的反映日趋灵敏,当同业拆借率持续上升时,反映资金需求大于供给,预示市场流动性可能下降,此时商业银行创造的流动性就会增加。

五、结论

本文建立了一个动态面板模型,利用系统广义矩对中国79家商业银行2005~2012年的数据进行统计回归分析。对于整体商业银行,中国央行货币政策具有审时度势的灵活操控特点;货币政策对流动性创造存在时滞性。证监会正在研究商业银行在风险隔离基础上申请证券期货业务牌照,现行法律下我国金融体系属分业模式,未来混业经营是金融业发展的大方向。2008年,“建立存款保险制度”就写入政府工作报告,近期中国央行行长表示,出台存款保险制度的各方面条件已基本成熟,估计今年上半年可以出台。存款利率上限也有望放开。加快完成利率市场化改革,已经成为中国货币政策改革的关键所在。利率市场化的核心是建立由存款人与存款机构之间、借款人和贷款机构之间在市场上的充分竞争机制,加快利率“去行政化”的改革步伐,由央行直接调控公布存贷款基准利率水平,转变为各类市场参与主体公平竞争下均衡的间接调控。

由利率在竞争格局下的变化传导至商业银行的流动性创造,以利率为操作目标来影响广义信用总量的有效性取决于:一是稳定的风险溢价;二是足够的利率敏感性(李若愚,2014)。从现实情况看,要时刻掌握货币供应的变化情况,就必须对左右货币政策执行力度的重要参考指标影子银行(肖崎,2012)、互联网金融和企业融资成本变动建立统计监测体系,重点监控互联网金融的第三方支付,还包括众筹、互联网销售以及P2P等,还应注意正常的贸易和投资背景之外的热钱的存在。通过金融脱媒,倒逼商业银行等金融机构转型,降低存贷款业务比重,发展中间业务,提高金融竞争力。

[1]王永钦,张晏,章元,陈钊,陆铭.中国的大国发展道路——论分权式改革的得失[J].经济研究,2007,(01):4~16.

[2]Diamond,Douglas W.and Philip H.Dybvig,1983,“Bank Runs,Deposit Insurance,and Liquidity”,Jour-nal of Political Economy,Vol.91,No.3:401~419.

[3]Deep,Akash,and Guido G.Schaefer,2004,Are Banks Liquidity Transformers?KSG Working Paper No.RWP:04~022.

[4]Berger,Allen N.and Christa H.S.Bouwman,2009, “Bank Liquidity Creation”,The Review of Financial Studies,Vol.22,No.9:3779~3837.

[5]Berger,A.N.and C.H.S.Bouwman,2006,“ The Measurement of Bank Liquidity Creation and the Effect of Capital”Paper available online at SSRN:http://ssrn.com/abstract=672784;September.

[6]田娟,王鹏飞.巴塞尔流动性框架的最新修订及对我国的启示[J].金融与经济,2014,(01):59~63.

[7]Jason Parka,Janice Howb, Peter Verhoevenb,2014,“Liquidity Creation and Funding Ability During the Interbank Lending Crunch”,working paper.

[8]王浩.我国商业银行流动性创造研究[D].东北财经大学,2010.

[9]李玲.我国商业银行流动性创造影响因素理论与实证研究[D].东北财经大学,2011.

[10]敬志勇,王周伟,范利民.中国商业银行流动性危机预警研究:基于风险共担型流动性创造均衡分析[J].金融经济学研究,2013,(02):3~14.