资本结构与金融机构绩效之间的联系研究

2015-03-28徐佳

徐佳

(安徽大学 经济学院,安徽 合肥 230601)

资本结构与金融机构绩效之间的联系研究

徐佳

(安徽大学 经济学院,安徽 合肥 230601)

资本结构既能体现一个企业的偿债和再融资能力,也能预示一个企业未来的获利能力,是评价企业财务状况的一项重要指标。关于上市公司资本结构与经营绩效之间的相关性一直是学者争相研究的热点,随着市场经济不断发展以及经济全球化的不断加深,金融机构发挥着重要作用。因此,以银行业为例通过建立多元线性回归模型来探究金融机构的资本结构与绩效之间的相关关系,根据研究结果,提出适当降低负债比率,优化资本结构,加强管理层约束和规范绩效评价体系等建议。

资本结构;企业绩效;相关关系

资本结构表现为一家企业债权与股权的比例关系,而企业绩效则是指一定经营期间内,企业所取得的经营效益和经营者业绩。随着市场经济不断发展以及经济全球化的不断加深,金融行业在一个地区、一个国家甚至整个世界的贡献越来越突出,金融机构的发展也愈发引人关注。由于我国金融机构本身高负债经营的现状导致关于完善金融机构和规范金融体制的话题被越来越多地提及。另外,无论是金融机构还是其他行业的上市公司,在进行综合评价时,往往会选择从其股票行情以及企业绩效着手。

一、样本银行的资本结构与绩效的描述性分析

(一)样本数据的选取

以银行业为例来研究金融机构的资本结构与绩效之间的相关关系,选取了两大类银行,具体包括中国工商银行、中国农业银行、中国银行、中国建设银行、光大银行、招商银行、兴业银行和民生银行等8家银行。为确保样本数据的客观性、准确性、科学性和代表性,笔者选取样本及数据应遵循以下原则:一是剔除美国次贷危机的影响,放弃2008年左右的财务数据而直接选择2010年以后的财务数据;二是选择公共网站下载财务数据,笔者从凤凰财经和新浪财经等第三方网站来下载财务数据,确保所获得的财务数据没有经过任何修饰,均能做到客观严谨;三是选择多类型银行。选取的研究对象既包含四大国有银行又加入知名的股份制商业银行,使研究对象更具代表性,研究结果也更有说服力;四是财务数据具有连续性。选取2010年至2013年这4年而不是简单某一年的财务数据来进行研究,一方面可以确保研究对象的连续性,另一方面也能使研究结果更加科学准确。

(二)变量的选取

1.资本结构变量的选取

笔者研究的资本结构仅指总资本结构,不包括负债结构和股权结构。所以,用产权比率作为企业资本结构的代表指标。产权比率是指企业负债总额与所有者权益总额的比例关系,反映债权人提供的资金与股东提供的资金之间的相关关系,也即反映企业基本财务结构的稳定性。

2.企业绩效变量的选取

企业绩效通俗来讲就是一个企业在某个经营期间的经济效益,它包含企业的偿债能力、营运能力、盈利能力、发展能力、投资收益能力以及现金流使用能力等。笔者在对8家银行的绩效进行描述性分析以及在相关回归分析中均从偿债能力、盈利能力、发展能力、投资收益能力等四方面寻找代表指标。

(三)资本结构的描述性分析

从总体来看,上述8家银行的产权比率在2010年至2013年期间呈现逐年下降的趋势。但是,尽管已经有了下降,我们仍不能忽视的是其具体数值远远高于标准值120%。这说明目前我国金融机构的资本结构十分不协调,基本上是处于极高的负债经营,这可能与金融机构的信用制度存在一定的联系。另外,这也预示着目前我国金融机构要摆脱高负债经营或者说要保持良好的资本结构还有很长的路要走。

(四)企业绩效的描述性分析

1.偿债能力

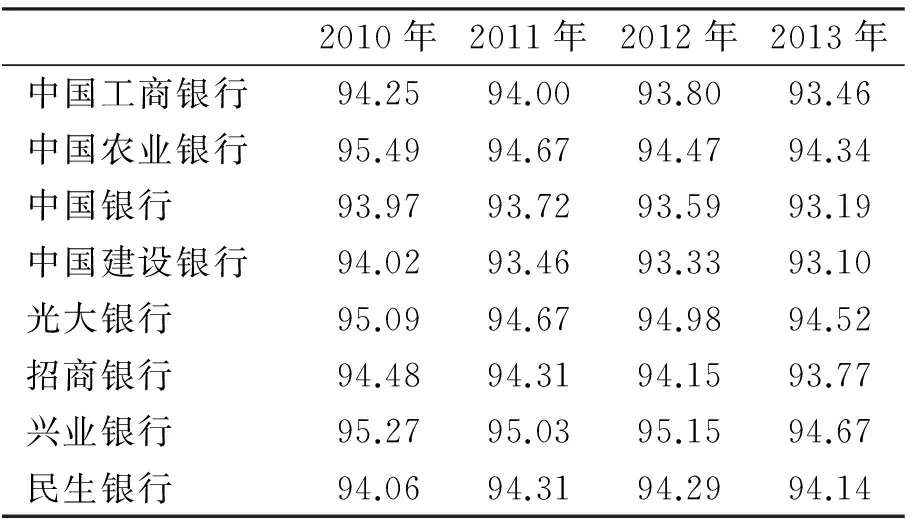

就目前来说,资产负债率保持在50%以下的企业的偿债能力是被普遍看好的。而上述8家银行的资产负债率较高,都保持在90%以上,远远高于标准值50%。虽然,从时间上来看,上述8家银行的资产负债率均呈现下降的态势,但下降的幅度并不大。这就表明目前我国金融机构负债比率过高,且下降幅度不明显,即偿债能力较低,甚至有资不抵债导致破产的危险。

表1 各银行偿债能力变量统计表(%)

注:数据来源于凤凰财经网和新浪财经网

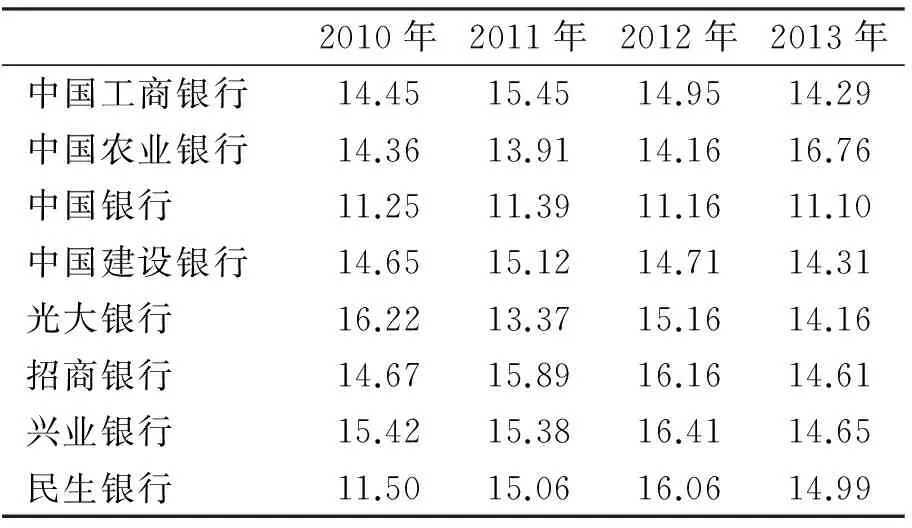

2.盈利能力

净资产收益率一般用来衡量企业运用自有资金的效益水平。一般来说,净资产收益率在10%左右说明盈利能力中等,超过15%说明盈利能力较强。从上述8家银行在2010~2013年期间的财务数据来看,其均处于10%以上,有些银行(兴业银行)甚至连续几年都高于15%,这说明目前我国金融机构的盈利能力还是十分可观的。另外,仔细观察数据,我们发现上述8家银行的净资产收益率年均值比较稳定,还保持小幅上涨的态势,说明我国金融机构未来的财务状况和盈利前景均表现出利好的信号。

表2 各银行盈利能力变量统计表(%)

注:数据来源于凤凰财经网和新浪财经网。

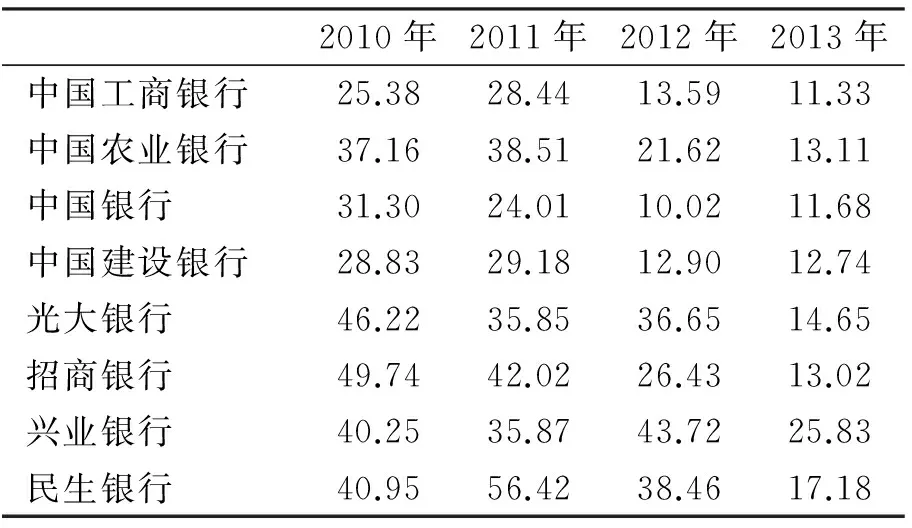

3.发展能力

一般来说,净利润增长率越高意味着企业税后利润的增长速度越快,也即发展扩张的能力越能够得到保障。而上述8家银行在2010~2013年期间,净利润增长率却呈现不断下降的趋势,并且下降幅度还比较大,比如招商银行从49.74%直接下降到13.02%。这说明目前我国金融机构可能受到高负债经营的影响,以至于未来发展前景并不乐观。

表3 各银行发展能力变量统计表(%)

注:数据来源于凤凰财经网和新浪财经网。

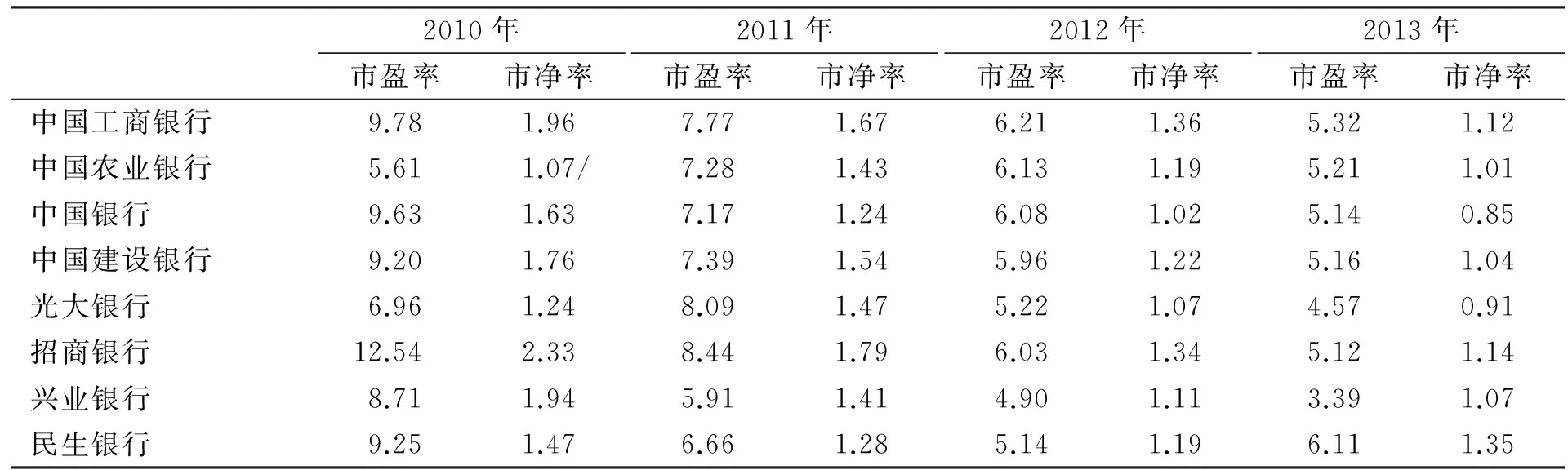

4.投资收益能力

市盈率是用来衡量一个企业的股票价值是否合理的重要指标。一般来说,市盈率处在0~13之间,表明该股票价值被低估;处在14~20之间,表明该股票价值正常;处在21~28之间,表明该股票价值被高估;高于28,表明股市出现投机性泡沫。从上述8家银行2010~2013年的数据来看,其均处于被低估的状态,有些银行(光大银行)在2013年竟低至4.57,并且不少银行的市盈率还呈现不断下降的趋势。这说明目前我国金融机构的股票价值广泛被低估,而其市场表现却较好,投资潜力也较大,预示着有强烈的利好信息。

表4 各银行投资收益能力变量统计表

注:数据来源于凤凰财经网和新浪财经网。

市净率是衡量一个企业投资风险与收益的重要指标。一般来说,市净率越低,则投资风险越低,那么其投资价值也就越高;反之,其投资价值则越低。从上述8家银行2010~2013年的数据来看,大多数银行的市净率保持在1倍左右的较低水平,只有极少数如招商银行在2010年达到2.33倍。而且上述8家银行的市净率还呈现逐年下降的态势,使其在2013年均保持较低水平。[1~2]这说明目前我国金融机构的市净率水平较低,即股票投资风险较低而投资收益较高,预示着投资潜力较大。

二、样本银行的资本结构与绩效的相关回归分析

(一)假设前提

假设1:变量之间的函数关系选择正确,也即线性回归模型是正确设定的,没有设定偏差。

假设2:解释变量均是非随机的或固定的,且各随机变量之间不存在多重共线性。

假设3:各解释变量在样本中具有变异性,且随着样本容量的无限增加,其方差则趋于一个非零有限常数。

假设4:随机干扰项具有条件零均值、同方差和不序列相关性,且满足正态分布。

假设5:解释变量和随机干扰项不存在相关关系。

假设6:除文中选取的变量以外,笔者所研究的金融机构的资本结构与绩效之间的相关关系不受其他因素的干扰。

(二)变量选取及变量之间的相关性分析

1.变量选取

将代表资本结构的产权比率作为被解释变量,将代表企业绩效的各财务指标作为解释变量。另外,所用的样本数据是合成数据,既包括时间系列数据又包括截面数据。

2.变量间的相关性检验

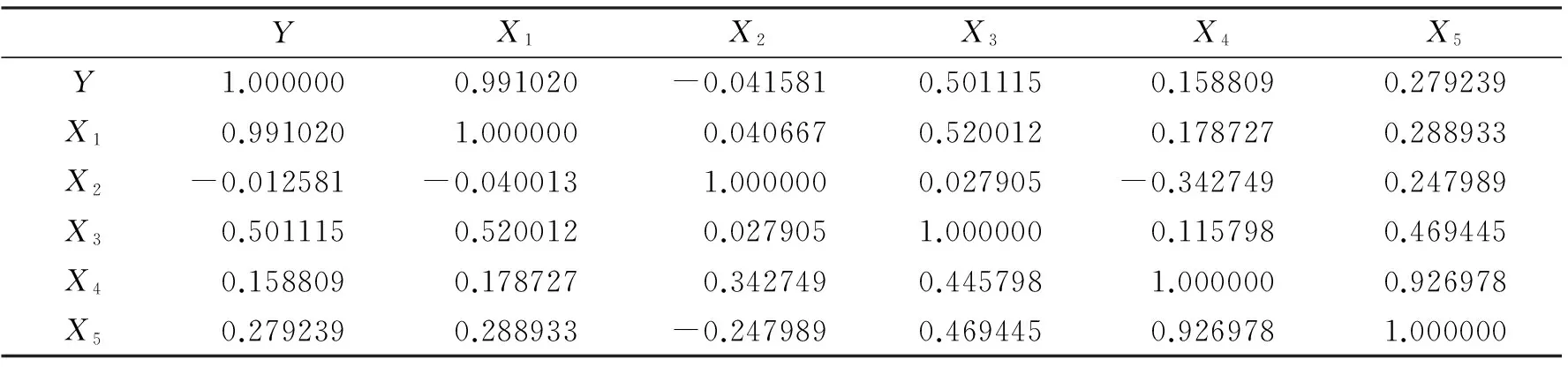

根据表5数据,我们可以看出:除了净利润增长率与产权比率之间的相关系数为0.041小于0.1以外,其他解释变量与被解释变量之间的相关系数均大于0.1。说明除了净利润增长率与产权比率之间的相关性不高,不适合做相关分析以外,其他变量均符合进行相关性分析的条件。并且这一结果与下文回归分析的结果也具有一致性。

表5 模型解释变量与被解释变量之间的相关性系数表

注:数据来源于凤凰财经网和新浪财经网。

(三)回归模型的设计

根据以上假设前提以及关于变量的选取,建立多元线性回归模型如下:

模型:Y=β0+β1×X1+β2×X2+β3×X3+β4×X4+β5×X5+μ

(1)

式中:Y代表产权比率,X1代表资产负债率,X2代表净资产收益率,X3代表净利润增长率,X4代表市盈率,X5代表市净率,β0代表常数项,β1、β2、β3、β4、β5代表自变量系数,μ代表随机干扰项。

(四)金融机构资本结构与绩效的相关回归分析

将研究对象在2010年至2013年这4年中的128个样本数据剔除某些指标缺失的数据后导入Eviews6.0,进行多元线性回归分析,结果如下。

1.拟合优度检验。通过检验可决系数为0.983418,非常接近于1,说明该多元线性回归模型的拟合优度较高。

2.方程总体线性的显著性检验(F检验)。F统计量为1387.789,且F统计量的概率P值为0.000000,无限接近于0,说明该模型中解释变量与被解释变量之间的线性关系是显著成立的。

3.变量的显著性检验(t检验)。通过检验,资产负债率和市盈率的t统计量均大于2,同时P值又均小于0.01,说明资产负债率和市盈率通过了1%的显著性检验;同理市净率也通过了5%的显著性检验;但是,净资产收益率和净利润增长率的t统计量均小于2,同时P值又分别为0.323和0.5786,说明净资产收益率和净利润增长率未能通过10%的显著性检验。因此,资产负债率、市盈率和市净率对产权比率的影响是显著的,而净资产收益率和净利润增长率对产权比率却没有显著的影响。

4.随机误差项的序列相关性检验。通过检验获得DW值为0.982273,非常接近于1而不是接近于0,说明该多元线性回归模型的随机干扰项的自相关性比较弱。

5.变量间的具体相关关系。根据上表3各变量的相关系数,我们可以得出:资产负债率和市净率与产权比率存在正相关关系,净资产收益率、净利润增长率和市盈率与产权比率存在负相关关系。那么该多元线性回归模型即为:

Y=-26836.24+302.44×X1-0.40×X2-0.11×X3-0.08×X4+0.39×X5

(2)

综上所述,该多元线性回归模型设计得较为合理,拟合效果较佳,模型的总体线性关系显著,并且随机干扰项也并没有存在明显的自相关性。

三、研究结果分析

(一)研究结论

根据上文实证分析的结果我们可以初步得出以下结论。

第一,目前我国金融机构的资本结构与资产负债率存在明显的正相关关系,且影响程度较大。因为笔者选取的代表资本结构的变量即产权比率指标恰好是资产负债率指标的一个变形,所以资本结构微小的变动就能导致资产负债率较大的变动。

第二,目前我国金融机构的资本结构与市净率也存在明显的正相关关系,且影响程度并不小。说明当降低我国金融机构的负债比率来改善其高负债经营的现状时,市净率的下降程度并不小,也就是说可以实现降低投资风险的效果。

第三,目前我国金融机构的资本结构与市盈率存在明显的负相关关系,但影响程度较小。说明即使我国金融机构降低负债比率,其市盈率也并不会有较大地提升,也就是说,股票价值依旧可以保持在被低估的状态。

第四,目前我国金融机构的资本结构与净资产收益率和净利润增长率并没有显著的相关关系。[3~4]说明当改变金融机构的资本结构时,其盈利能力和发展能力并不会发生明显变化。

(二)完善金融机构绩效的建议

由于目前我国金融机构高负债经营的特点所暴露出来的一系列缺陷,比如影响其偿债能力、举债能力甚至社会信用的过高的资产负债率,较低的资本充足率和影响其稳定发展的不断下降的净利润增长率等。因此寻找促进金融机构稳定发展的举措变得愈来愈迫切。

第一,优化资本结构。遵循优序融资理论,用留存收益来满足我国金融机构发展所需资金。在选择举债和权益融资时要合理有度,在充分发挥财务杠杆作用的同时还要做到控制风险和保障企业的市场价值。

第二,加强管理层约束。对于金融机构的管理人员,要建立激励与约束机制,充分提高管理人员的工作效率并尽可能减少在职浪费,降低代理成本。

第三,规范绩效评价体系。提高我国金融机构对于绩效评价体系的重视度,增强绩效评价在企业综合评价中的地位。

[1]陈超,饶育蕾.中国上市公司资本结构、企业特征与绩效[J].管理工程学报,2003(1).

[2]王娟,杨凤林.中国上市公司资本结构影响因素的最新研究[J].国际金融研究,2002(3).[3]陆庆平.企业绩效评价论:基于利益相关者视角的研究[M].北京:中国财政经济出版社,2006.

[4]张佳林,杜颖,李京.电力行业上市公司资本结构与公司绩效的实证分析[J].湖南大学学报(社会科学版),2003(3).

责任编辑 胡号寰 E-mail:huhaohuan2@126.com

On the Relationship between Capital Structure and Financial Institution Performance

XuJia

(SchoolofEconomics,AnhuiUniversity,Hefei230601)

Capital structure can reflect the debt service and refinancing ability of an enterprise,and it also can predict the future profit ability of an enterprise,and it is an important index to evaluate the financial situation of an enterprise.The correlation between the capital structure of the listing corporation and business performance has been the hot spot for scholars to study,with market economy continuous development as well as economic globalization continues to deepen,financial institution plays an important role.Therefore,in the banking sector,for example by establishing multiple linear regression model to explore the relationship between capital structure and performance of financial institutions,according to the results of this study proposed appropriate to reduce the debt ratio,optimize the capital structure,strengthen management constraints and regulate the performance evaluation system.

capital structure;enterprise performance;related relationship

2015-03-09

安徽省高等学校社会科学研究项目(2014257)

徐佳(1991-),女,浙江绍兴人,硕士研究生。

F275

A

1673-1395 (2015)05-0059-04