对我国上市银行资本结构的实证分析

2015-02-22李进霞

李进霞

(河南工业大学 经济贸易学院,河南 郑州 450001)

对我国上市银行资本结构的实证分析

李进霞

(河南工业大学 经济贸易学院,河南 郑州 450001)

摘要:采用动态面板数据模型,构建了我国上市银行资本结构的动态模型,并加以实证分析。结果表明,银行资本结构与银行规模显著正相关,而与盈利能力、成长率、破产成本等因素显著负相关。

关键词:上市银行;资本结构;动态调整

资本结构是指企业资本的构成及其比例关系。现代财务理论研究表明,企业资本结构的合理与否,直接关系生产经营活动能否顺利进行、企业的盈利状况以及企业的生存与发展。银行作为特殊的金融企业,目前对其资本结构方面的研究存在很大的局限性,传统的企业资本结构理论无法全面反映银行特殊、复杂的资本结构。在经济发展中,银行远比一般企业重要,监管部门对于银行资本的监管也更加严格,因此对银行资本结构的研究就变得相当困难。本文以金融全球化为背景,结合中国银行的具体特征,从实证角度来探讨上市银行资本结构的决定因素和动态优化机制。

1上市银行债权资本结构现状

1.1 资产负债率高,债务规模大

银行的主要经营资金来源于负债,中国上市银行有着极其庞大的债务规模。据银监会网站消息,截至2013年年底,我国银行业金融机构的总资产为148.05万亿元,总负债为137.92万亿元,银行总负债占银行总资产的93.16%。其中,大型商业银行总资产为62.66万亿,总负债为58.27万亿,总负债占总资产的92.99%;股份制商业银行总资产为26.74万亿,总负债为25.15万亿,总负债占总资产的94.05%;城市商业银行总资产为15.18万亿,总负债为14.18万亿,总负债占总资产的93.41%;其他类金融机构总资产为43.46万亿,总负债为40.32万亿,总负债占总资产的92.77%。在这一行业中,高负债率是极其重要的特征之一。

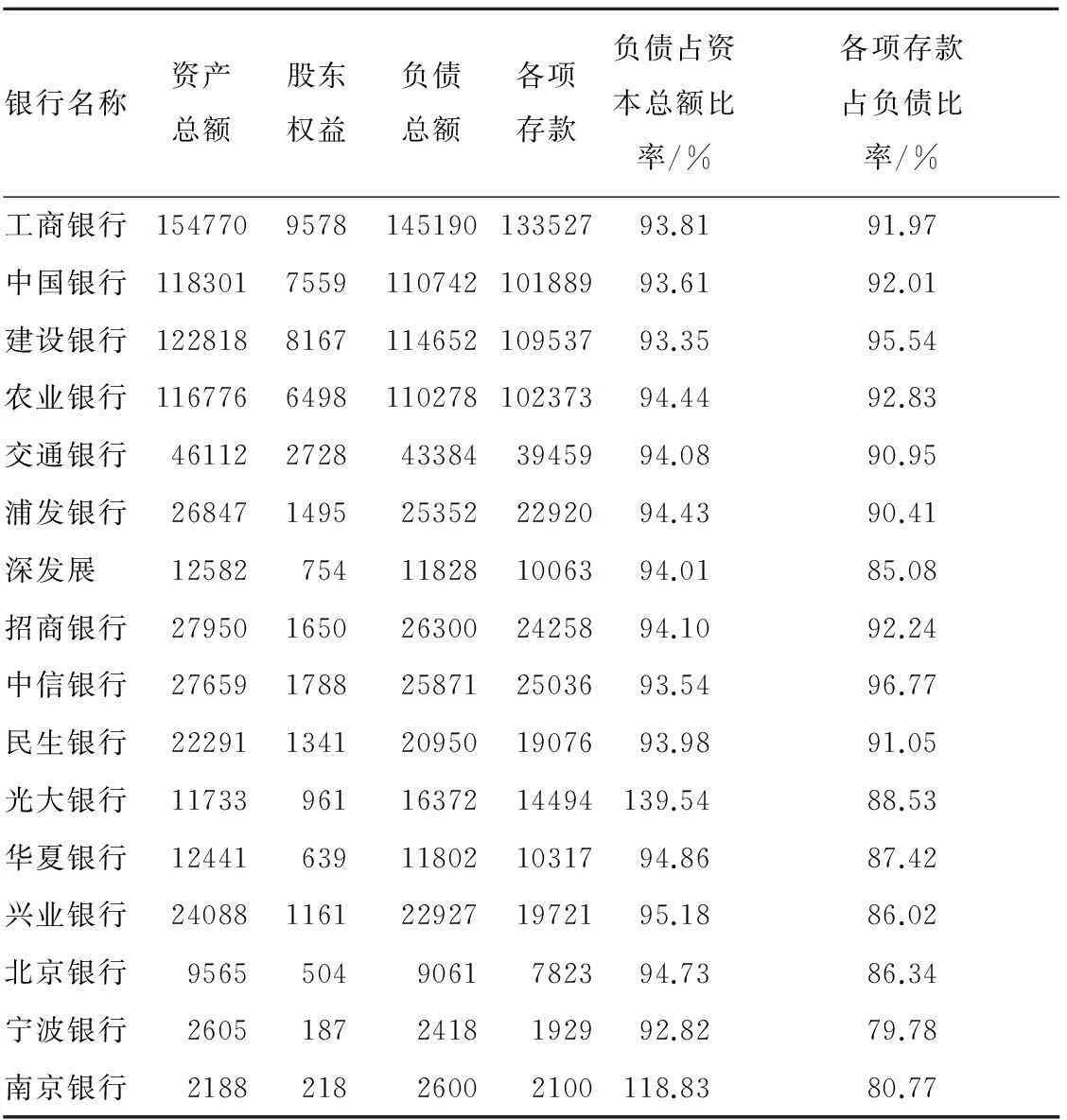

从表1中可以看出:2011年中国工商银行的负债总额是145 190亿元,占银行总资本的93.81%;中国银行的负债总额是110 742亿元,占银行总资本的93.61%;中国建设银行的负债总额是114 652亿元,占银行总资本的93.35%;中国农业银行的负债总额是110 278亿元,占银行总资本的94.44%;交通银行的负债总额是43 384亿元,占银行总资本的94.08%。从股份制银行来看,上海浦东发展银行、深圳发展银行、招商银行、中信银行、民生银行、光大银行、华夏银行和兴业银行的负债总额分别为25 352、11 828、26 300、25 871、20 950、16 372、11 802和22 927亿元,负债占资本总额的比率分别达到94.43%、94.01%、94.10%、93.54%、93.98%、139.54%、94.86%和95.18%。三家上市的城市商业银行的负债率也相当高,分别为:86.34%、79.78%、80.77%。这样的高负债率会给银行带来相应的财务危机,对银行长期稳定发展不利。

1.2 银行的债务资本主要来源于各项存款

各项存款是银行负债的主要组成部分。从数据上来看,2011年年底各项存款占负债资本的比率,中国工商银行高达91.97%,中国银行达到了92.01%,中国建设银行95.54%,中国农业银行92.83%;而从股份制商业银行来看,中信银行这一比率最高,达到了96.77%之多,深圳发展银行最低,却也占85.08%。由此看出,目前我国上市银行的负债资本结构比较单一,负债基本上靠存款来支撑,这样的状况使我国上市银行竞争力有限,不利于上市银行抵御外资银行的冲击。

表1 2011年年底中国上市银行资本结构 亿元人民币

2上市银行权益资本结构现状分析

权益资本是代表商业银行所有权的商业银行的自有资金。一般银行可以通过内部融资和外部权益资本融资两种途径得到权益资本;其中内部融资主要通过盈余公积、未分配利润两项体现出来,而外部权益资本融资则是由外部投资者投入的权益性资金。由于外部投资主体身份的不同,这一部分权益资本可以分为国家资本金、法人资本金、个人资本金和外商资本金四类。

我国上市银行的权益资本存在很大的弊端,主要表现在资本金不足、存在不良贷款两个方面。

一方面,银行的安全、稳健经营策略要求银行保持充足的资本金,因此我国制定了资本充足率制度,来规定、规范商业银行资产规模的扩张。从整体来看,我国上市银行的资本金充足率水平大体达到或已超过了8%的监管要求。特别是2007年以来,我国上市银行的资本充足率均有很大的提升,2011年各个季度总体上达到了国际活跃银行12%的资本金充足率的水平。但是各上市银行发展水平参差不齐,还有少部分上市银行的资本充足率与上述水平有相当大的差距。

另一方面各上市银行依然存在不良贷款。虽然与2009、2010年相比,2011年银行的不良贷款率明显下降,但是2011年我国银行业依然存在着4336亿元的不良贷款总额。不良资产的存在会很大程度上消耗上市银行资本,使上市银行无法达到最优资本结构水平,不利于上市银行长期稳健发展。

基于以上现状的分析,本文拟构建动态面板数据模型,来对中国上市银行资本结构的动态调整进行实证分析。

3实证分析

动态面板数据模型与固定效应或者是随机效应模型相比,其优势在于能够揭示变量之间的动态变化特征,估计模型时一般采用GMM(广义距估计)方法进行估计。由于本文研究的是上市银行资本结构的动态调整,且银行资本结构是随着时间推移而发生变化的,因而采用动态面板数据模型能够更好地刻画银行资本结构之间的变化特征,反映上市银行资本结构的动态调整。

3.1 数据来源

本文数据选取于发行A股的上市银行,主要来源于国泰君安CSMAR系列研究数据库以及2007至2011年期间的各银行年度报告,以2008年之前上市的11家上市银行的年度数据(面板数据)作为研究样本。

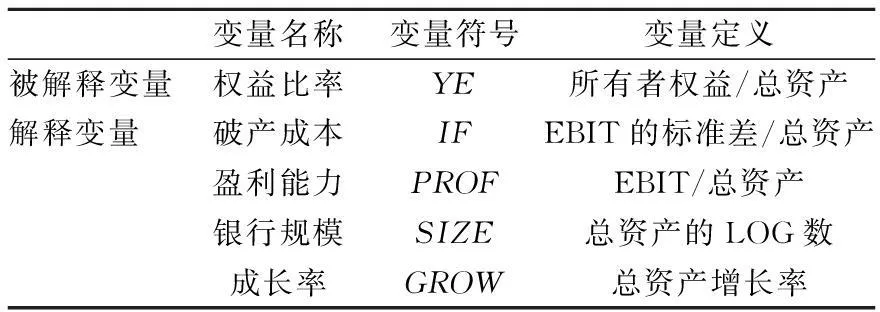

3.2 变量定义

①被解释变量。本文研究的对象是上市银行的资本结构,为了反映实际的银行资本结构状况,选用权益比率来作为上市银行资本结构的度量。

②解释变量。根据有关研究,并结合我国上市银行的实际情况,本文选取了破产成本、盈利能力、银行规模、成长率四个因素来作为实证分析的解释变量,并对变量做出如下定义:对于破产成本,考虑到上市银行息税前利润的标准差相对较大,所以本文采用息税前利润的离散系数即息税前利润的标准差与总资本之比来度量。对于上市银行的盈利能力本文采用息税前利润/总资产来表示。对于银行规模,本文选用总资产的自然对数来进行统计分析。银行的成长率是银行的实际成长性的反映,本文用(本期总资产-上期总资产)/本期总资产来度量其成长性。

3.3 数据的统计描述

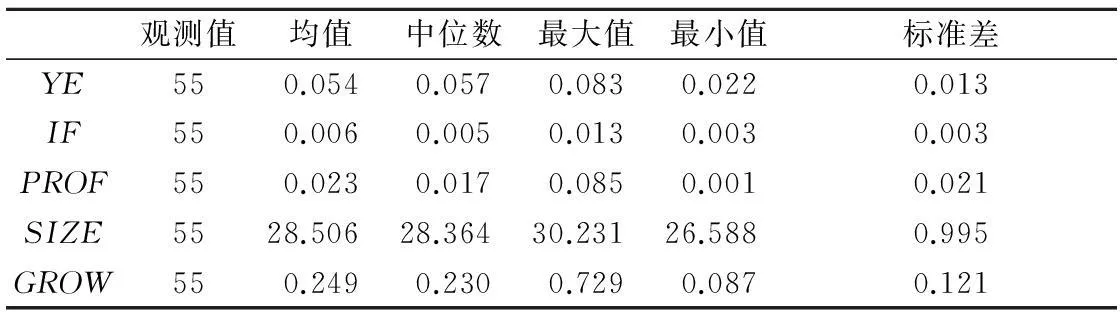

运用EVIEWS6.0对上市银行的样本数据进行统计性分析,得到表2、表3结果。

表2 变量定义表

表3 统计性描述

从表3可以看出,在本文研究区间内,11家上市银行的权益比率的均值为0.057,最大值、最小值分别为0.83、0.22,最大值比最小值大将近3倍,说明各银行的资本结构存在很大的差异;破产成本的均值为0.006,最大值、最小值分别为0.013、0.003,差别也相当大;盈利能力的均值为0.023,最大值、最小值分别为0.085、0.001,说明各银行的盈利能力存在很大差异;银行规模的均值为28.506,最大值、最小值分别为30.231、26.588,两个数值基本相当,说明我国上市银行的规模没有太大差异;成长率的均值为0.249,最大值、最小值分别为0.729、0.087,存在这样大的差异,可能是由上市银行所处发展阶段、资本结构合理性的不同而造成的。

3.4 模型建立

根据以上阐述,本文建立了关于上市银行资本结构的动态面板数据模型,该模型如下。

lnYEit=α+ρlnYEit-1+β1lnSIZEit+β2lnGROWit+β3lnPROFit+β4lnIFit+εit

(1)

在模型(1)中,YEit的含义是:上市银行i在年份t的权益比率,在回归分析时采用所有者权益/总资产的对数值来度量;

α是常数项;

βi是回归系(I=1,2,3,4);

YEit-1的含义是:滞后一期的权益比率,以此来体现动态面板数据模型;

SIZEit的含义是:上市银行i在年份t的银行规模,回归分析时采用总资产的LOG数的对数值来度量;

GROWit的含义是:上市银行i在年份t的成长率,回归分析时采用总资产增长率的对数值来度量;

PROFit的含义是:上市银行i在年份t的盈利能力,回归分析时采用EBIT/总资产的对数值来度量;

IFit的含义是:上市银行i在年份t的破产成本,回归分析时采用EBIT的标准差/总资产的对数值来度量;

εit是随机误差项。

3.5 实证结果与分析

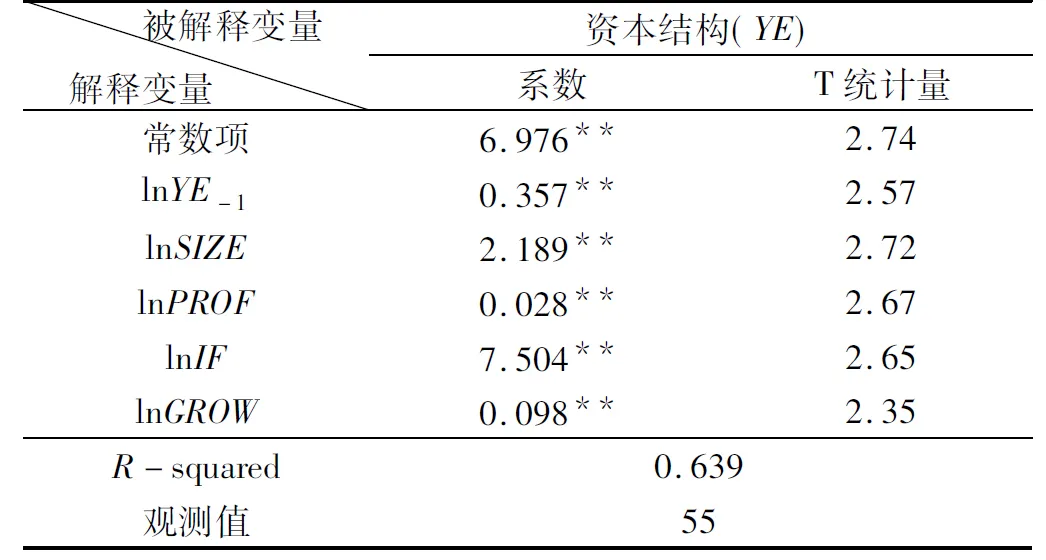

结合本文搜集的数据,对模型(1)进行回归,其结果如表4所示。

表4 动态面板数据回归结果

根据表4的动态面板回归结果,本文得出以下几点结论。

①滞后一期的权益比率lnYE-1的系数不仅为正,而且在5%显著水平上显著,从其系数大小可以看出,该系数的含义是,银行上一年的资本权益比率每提高1个百分点,会促进当期资本权益比率提高0.357个百分点;

②上市银行资本规模lnSIZE的系数不仅为正,而且在5%显著水平上显著,从其系数大小可以看出,该系数的含义是,上市银行资本规模每增加1个百分点,会促进银行资本权益比率提高2.189个百分点;

③上市银行盈利能力lnPROF的系数不仅为正,而且在5%显著水平上显著,从其系数大小可以看出,该系数的含义是,银行上一年的盈利每提高1个百分点,会促进银行资本权益比率提高0.028个百分点;

④上市银行破产成本lnIF的系数不仅为正,而且在5%显著水平上显著,从其系数大小可以看出,该系数的含义是,银行上一年的破产成本每提高1个百分点,会促进银行资本权益比率提高7.504个百分点;

⑤银行成长率lnGROW的系数不仅为正,而且在5%显著水平上显著,从其系数大小可以看出,该系数的含义是,银行上一年的成长率每提高一个百分点,会促进银行资本权益比率提高0.098个百分点。

4实证结论

本文选用2008年之前上市的11家上市银行的年度数据(面板数据)作为研究样本,采用动态面板数据模型,研究了上市银行资本结构的动态调整情况,表明我国上市银行资本结构调整过程存在动态性;且上市银行的资本结构会随着外部环境、银行内部经营状况和公司治理环境的变化而不断调整;宏观经济环境以及资本市场的不完善等因素都会对上市银行的资本结构调整行为产生重要影响。就银行资本结构影响因素来说,银行资本结构与银行规模显著正相关,而与盈利能力、成长率、破产成本等因素显著负相关,最终资本结构的调整必须通过对上述因素的调整来实现。

参考文献:

[1]李国重.资本结构定素:多层次动态研究[M].北京:中国人民大学出版社,2007.

[2]韩文亮.现代商业银行管理[M].北京:中国金融出版社,2007.

[3]刘巍,陈昭.计量经济学软件EViews 6.0建模方法与操作技巧[M].北京:机械工业出版社,2011.

[4]张雪丽.商业银行资本结构研究[J].财经问题研究,2004(1):33-36.

[5]王皓,赵俊.资本结构动态调整模型——沪深股市的实证分析[J].经济科学,2004(3):54-62.

AN EMPIRICAL ANALYSIS OF THE CAPITAL STRUCTURE OF LISTED BANKS

LI Jin-xia

(SchoolofEconomics&Trade,HenanUniversityofTechnology,Zhengzhou450001,China)

Abstract:The paper constructs a dynamic model of the capital structure of the listed banks using Dynamic Panel Data Model and conducts an empirical analysis of it.The results show that the banks’ capital structure and bank size are positively correlated with the size of the banks but negatively correlated with such factors as profitability, growth rate, bankruptcy costs, etc.

Key Words:listed bank; capital structure; dynamic adjustment

中图分类号:F830.4

文献标识码:A

文章编号:1673-1751(2015)02-0092-04

作者简介:李进霞(1974-),女,河南郑州人,博士,讲师,主要研究方向为农业经济、经济学理论研究。

收稿日期:2014-11-28