我国上市银行成长评价研究

2016-12-05杨雨兰

【摘要】本文对我国上市银行的成长性现状进行统计描述,基于熵值法构造了上市银行成长性评价指标体系,并根据构建的指标体系对16家上市银行进行定量分析。研究发现:上市银行成长性总体处于中等偏上水平,发展差距不大,大型商业银行和城市商业银行的成长性较为良好,而股份制商业银行的成长性表现较差。

【关键词】上市银行 成长性 评价指标

一、引言

从2008年的金融危机起,我国经济长期面临下行的压力,而今年央行公布1月新增人民币贷款2.51万亿后,我国的货币政策从“稳健”转向“略微宽松”的主基调已然奠定。但是,占据融资市场主要地位的商业银行却陷入了资本紧缺的风险中,出现了不良贷款率上升、静态资本充足率的不宽裕、资本金补充的外援渠道萎缩等现象。一旦银行出现资本紧缺风险,这不仅仅意味着银行将人为控制资产规模而减少信贷投放,也意味着正在高速发展的债券市场必将面临紧缩,给金融市场带来极大的冲击。因此,商业银行的发展状况与我国的经济发展息息相关,也对国家综合实力能否提升、人民生活水平能否提高起到了举足轻重的作用。

二、我国上市银行成长性现状

本文以16家上市银行为样本,将从上市银行的成长潜力、盈利能力情况的描述性统计来评价上市银行的成长性现状。

成长潜力主要是指资本增长潜力,衡量资本增长的指标很多,为了简要起见,本文选取了总资产增长进行分析。总资产增长率是本年总资产增长额与年初资产总额的比值,可以反映银行本年规模增长的情况,进而在一定程度上反映出银行的资本增长潜力。净利润增长率反映净利润的增长速度,总资产收益率反映单位资产的盈利情况,故本文选取了净利润增长率和总资产收益率来反映盈利能力。

各类银行2013~2014年总资产增长率 净利润增长率与资产收益率

从表中可知资本增长潜力大。以总资产增长率来衡量的资本增长潜力来看,2013年的均值为14.26%,高于同年银行业金融机构的13.27%,2014年的均值为14.88%,高于同年银行业金融机构的13.86%,连续两年都维持了较高的增速,足可见上市银行存在较大的资本增长潜力。

三、我国上市银行成长性实证研究

(一)我国上市银行成长性指标体系的构建

1.指标体系的设计原则。本文在设计上市银行成长性指标体系时主要遵循以下三个原则:

一是科学性原则。这一原则指的是在选取指标体系、评价方法以及指标的计算方法时,要以科学的理论为指导,以客观的事实为基础,两者结合构建出严谨、合理的指标体系。二是相关性原则。这一原则要求在选择指标时,要充分考虑到指标与上市银行成长性的相关程度,以便于深入研究上市银行真正的成长状况,充分体现上市银行的成长趋势。三是可操作性原则。这一原则是在基本能保证评价结果较为科学的前提下,尽可能选取一些易于采取的客观数据,简化指标体系和计算方法,避免过于繁琐带来的工作困扰。

2.成长性指标体系的构建。分别从成长潜力、盈利能力、流动性、安全性方面加入更多的二级指标,以更全面地评价上市银行的成长性。此外,根据指标的性质不同,可以分为正向指标、逆向指标和适度指标

①成长潜力指标。本文选取总资产增长率和成本收入比来反映成长潜力。这两个指标分别从银行规模增长情况和获取收入能力情况考察银行的成长潜力。总资产增长率越大,说明银行的发展速度快,成长潜力好,是正向指标。成本收入比越低,表明单位收入所付出的费用越小,成长潜力越好,所以属于逆向指标。

②盈利能力指标。孙立梅,任旭,沙静静(2008)选取了净利润增长率和总资产增长率来代表银行绩效,吴静(2008)在因子分析法中得出盈利因子在总资产收益率和净资产收益率方面有较高的载荷,故本文选取了总资产收益率、净资产收益率和净利润增长率作为盈利能力的下一级指标。这三个指标都能用来衡量上市银行的利润情况,体现银行的竞争实力,指标值越大,盈利能力就越强,其成长性往往也更好,更有助于其发展壮大。因此,盈利能力的三个二级指标都属于正向指标。

③流动性指标。余力,胡凯敏(2012)将资产负债率、流动性比率和贷存款比率作为流动性的下一级指标,孙立梅(2008)选取了流动比率、资产负债率来体现流动性风险防范情况,故本文结合两者选取了资产负债率、流动性比率和贷存款比率。这三者的结合可以有效地衡量上市银行的流动性情况,指标值越大,流动性越大。对于上市银行来说,过高或过低的流动性都不利于其发展,既要有必要的资金支持,又要减少资金的浪费,所以要维持适当的流动性,即流动性的这三个二级指标都应为适度指标。

④安全性指标。张科(2007)从不良贷款率和资本充足率来评价安全性风险管理能力,所以本文选取了核心资本充足率、资本充足率和不良贷款率作为安全性的下一级指标。核心资本充足率和资本充足率越高,不良贷款率越低,表示上市银行的安全性越好。银行安全性越高,有助于加强公众对银行的信任,得以提高业绩,核心资本充足率和资本充足率为正向指标,不良贷款率为逆向指标。

(二)上市银行成长性实证分析

1.数据选取与处理。考虑到数据的可得性与权威性,本文选取了中国银行、工商银行、农业银行、建设银行、交通银行、平安银行、宁波银行、浦发银行、华夏银行、民生银行、招商银行、南京银行、兴业银行、北京银行、光大银行、中信银行共计16家上市银行作为研究对象,选取2014年各银行数据,研究它们的成长性情况。数据来源于巨潮资讯网中各个银行2014年度,并经整理所得。但由于指标性质的不同,需要先将数据进行标准化处理,具体方法如下:

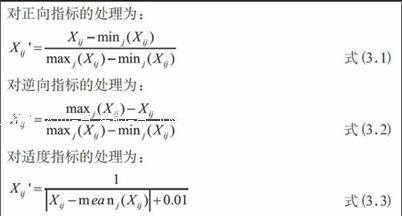

对正向指标的处理为:

式(3.1)

对逆向指标的处理为:

式(3.2)

对适度指标的处理为:

式(3.3)

其中,Xij代表第i个上市银行的第j个初始指标值,Xij代表第i个上市银行的第j个标准化处理后的指标值,maxi(Xij)、mini(Xij)和meani(Xij)分别代表最大值、最小值和平均值,i=(1,2,……,16),j=(1,2,……,11)。

2.评价指标的计算。熵值法是利用熵值来判断指标的离散程度。熵值越大,则说明该指标的离散程度越大,那么该指标对综合评价的影响也越大,重要性程度越高。本文将通过熵值法对上市银行成长性进行评价。

首先,将Xij*全部整理成矩阵形式,设为矩阵R。设fij为R中第j项指标下第i个指标值的比重,则有:

式(3.4)

设Ei为第j项指标的熵值,则有:

式(3.5)

其中,式(3.6)

设Wi为第j项指标的权重,则有:

式(3.7)

根据熵值法原理,指标熵值越大,被赋予的权重也越大,则在系统评价中的重要程度越高。因此,总资产增长率、成本收入比、净利润增长率、核心资本充足率和资本充足率的熵值较大,则说明成长潜力、盈利能力和安全性管理在综合成长性评价中较为重要,这也是提高上市银行成长性的重要因素。

3.成长性测定结果及分析。基于熵值法计算出各个二级指标的熵值和权重,对16家上市银行的标准化数据进行加权平均,从而得到综合得分和各个一级指标的得分,具体如下表。

上市银行成长性综合评价

整体上来看,16家上市银行总体成长性处于中上水平,发展差距不大。成长性排序依次为南京银行、工商银行、建设银行、兴业银行、浦发银行、北京银行、宁波银行、中国银行、农业银行、招商银行、光大银行、平安银行、民生银行、中信银行、华夏银行、交通银行。从大型商业银行来看,其成长性较好,安全性高,流动性适度,成长潜力和盈利能力较差。从各项指标得分来看,工商银行在流动性和安全性管理上有绝对的优势,成长潜力和盈利能力都处于中等水平。总体上来说,大型商业银行可能由于其国有性质对安全性十分重视,流动性控制也较为得当,但成长潜力和盈利能力表现平平,甚至是居于下游水平,这不得不采取措施加以提升。从股份制商业银行来看,其成长性较差,各个银行发展不均衡。从各项指标得分来看,兴业银行和浦发银行在成长潜力、盈利能力和流动性管理上都表现出相对的优势,但安全性方面存在较大的问题。总而言之,股份制银行发展很不均衡,虽然有些银行有自身的成长优势,但其他方面的不足还很明显,有很大的成长空间。从城市商业银行来看,其成长性较好,成长潜力好,盈利能力较强,安全性管理得当,只在流动性上稍有不足。从中可以得出,城市商业银行可能得益于地缘性优势而在各个方面的发展较为均衡,这样的发展方式很有利于上市银行的成长。

四、政策建议

根据全文的研究内容和主要研究结论,提出提高上市银行成长性的政策建议:

(一)优化外部环境

健康、安全的外部环境是我国银行业成长的基础和前提,能让商业银行集中精力开展业务,不被恶性商业行为所影响。所以,优化外部环境是提高上市银行成长性的有力举措,据此提出建议:第一,健全法律法规,在《银行法》、《商业银行法》等现有法律基础上,系统、全面地查漏补缺,在结合我国国情的同时注重与国际接轨,进一步完善法律体系。第二,创新监管模式,可以借鉴国外的功能性监管和分业监管的结合模式,有效防范金融风险的积聚。

(二)提高盈利水平

根据本文计算得出的净利润增长率的权重较大,即盈利能力在综合得分中的影响程度较高,这表明增强上市银行的盈利能力能有效提高其成长性,故提出以下对策:第一,对于大型商业银行而言,本文得出的结论是其盈利能力不强,这可能是其资产总额、上年净利润等指标基数大造成的,而其利润绝对值很可能高于其他商业银行,所以应当发挥其规模优势,创造规模经济效益,第二,股份制商业银行应当从创新角度打造属于自己的市场产品来提高其盈利水平,通过系统管理加速创新,如通过开展并购贷款达到差异化经营,增大客户群范围,形成自身的产品优势;

(三)加强安全性管理

根据本文计算得出,核心资本充足率和资本充足率的权重较大,不良贷款率的权重也不低,即安全性指标在综合得分中影响程度较高,这表明提高上市银行的安全性管理水平能有效提高其成长性,故提出以下对策:第一,大型商业银行虽然对安全性比较重视,对不良贷款率控制得也比较好,但是总分支行之间的层级冗长,管理效率低下,加大了风险集中度,所以可以考虑对其进行“扁平化管理”,不断减少层级数。第二,股份制商业银行创新、灵活的经营方式会加强其不稳定性,必须加强对决策、组织和评价过程中的风险控制,特别是要重视不良贷款率,加强监测重点贷款行业和客户,对不良资产进行预防和化解。

参考文献

[1]刘斌,葛兆强.商业银行成长:理论内涵与成长机理分析[J].当代财经,2007(6).

[2]张芳.中国银行业市场结构与绩效实证研究[D].东北财经大学,2011.

[3]郭涛.我国城市商业银行成长动力机制研究[D].天津大学,2012.

[4]邓颖.中国银行业的国际化成长战略[D].北京工业大学,2010.

[5]孙立梅,任旭,沙进进.我国商业银行成长性综合评价研究[J].商业经济,2008(3).

[6]吴静.我国上市商业银行成长性评价实证研究[J].商场现代化,2008(25).

[7]任英.我国商业银行财务绩效评价的实证研究[D].兰州交通大学,2013.

[8]Emilia Peni,Sami V?h?maa.Did Good Corporate Governance Improve Bank Performance during the Financial Crisis?[J].Journal of Financial Services Research,2012,411-412.

[9]Timothy King,Abhishek Srivastav,Jonathan Williams.Whats inaneducation?Implications of CEO education for bank performance[J].Journal of Corporate Finance,2016.

作者简介:杨雨兰(1994-),女,汉族,重庆江北人,毕业于重庆大学,研究方向:金融学。