税制结构对劳动收入份额的影响机制研究

2015-01-16周克清

周克清,毛 锐,罗 欢

(西南财经大学 财政税务学院,四川 成都 611130)

一、引 言

改革开放以来,我国经济规模和人均GDP水平不断上升,但是收入分配差距也在不断拉大,且日益成为社会经济可持续发展的重要障碍。学界普遍认为,劳动要素在国民收入分配中所占比重的高低是影响收入分配差距的重要原因。比如,谷书堂(2003)[1]、赵俊康(2006)[2]等认为我国劳动份额比重的不断下降会加大收入差距;Daudey 和 Garcia-Penalosa(2007)[3]的研究表明,劳动收入份额比重的提高能够降低居民收入的基尼系数;张车伟等(2010)[4]的研究表明劳动收入份额的下降对缩小收入分配差距非常不利;张亚斌等(2011)[5]的研究结果显示劳动收入份额对收入差距有显著的负向影响;邹红等(2011)[6]的研究表明,提高劳动收入份额能够有效缩小城乡收入差距。因此,缩小收入分配差距需要有效提高劳动要素在国民收入分配中的份额。

在影响劳动收入分配份额的诸多工具中,税收制度无疑具有非常重要的作用。税收制度的调节作用主要是通过税种的设计和组合来实现的,即通过税制结构的优化和调整来实现其目标。一直以来,国内外学者就税制结构对劳动收入份额的影响进行了初步的研究。比如,Deran (1967)[7]较早分析了社会保障税对要素收入分配的影响,认为开征社会保障税会减少资本分配份额,即能够增加劳动收入的份额;Lane(1998)[8]的研究表明,个人所得税会导致居民税前劳动收入大幅下降,但税后劳动收入未出现明显的下降;Kubler 和 Brown(2007)[9]认为,公司所得税率的上升会使劳动者的工资性收入下降;郭庆旺和吕冰洋(2011)[10]的研究表明,个人所得税对劳动征税的部分降低了劳动收入份额,间接税中的增值税也明显降低了劳动收入的份额。

显然,尽管国内外学界均基本认同税制结构对劳动收入的份额具有重要影响,但在其影响机制及影响程度方面则尚未达成一致性共识。为了准确判断税制结构对劳动收入份额的影响机制及其效果,本文借鉴现有文献的研究模式,并据此构造动态面板模型,希望能够在一定程度上厘清相关认识,并为我国下阶段税制结构的优化提供理论依据。

二、模型设计、变量选择与数据来源

(一)模型设计

为了探讨税制结构对劳动收入份额的影响机制及其效果,笔者根据相关理论基础设立了计量模型:

lnRLit=α+βlnTaxit+δlnZit+fi+ft+εit

其中,RLit为劳动报酬占比,Taxit是核心解释变量,分别考虑货劳税、所得税、财产税、其他税等四大类税种,以及各主要税种(如增值税、消费税、营业税、企业所得税、个人所得税)占全部税收收入的比重。Zit为控制变量,fi为个体固定效应,用以捕捉地理环境等地区异质性因素的影响;ft为时间固定效应,用以捕捉共同冲击的影响,εit为误差项。

(二)变量选择

1.被解释变量。根据相关理论基础,本文选取国民经济核算中劳动报酬占GDP的比重作为被解释变量。白重恩、钱震杰(2009)[11]发现我国收入法GDP核算在2004年发生了变化,即将个体经济业主的收入从劳动收入变为营业盈余,将国有集体农场的营业盈余变为劳动者报酬。据以调整劳动者报酬数据,被调整部分占原数据的4.8%,调整比例并不高,不会对实证结果产生根本性影响。因此,本文仍采用国家统计局公布的收入法GDP中的劳动者报酬数据来衡量劳动要素的收入份额情况。此外,郭庆旺、吕冰洋(2011)[10]认为,研究税收对劳动要素收入分配的影响应该排除税收的因素,即劳动要素的分配份额应该扣除已纳税部分。具体计算公式如下所示:

为此,下文的劳动收入份额数据按照上述方法进行了相关调整,扣除了税收因素的影响。

2.解释变量。本文研究税制结构对居民劳动收入份额的影响,故将税收制度中各主要税类及税种作为解释变量。我们借鉴OECD和IMF的分类方法,将现有税收分为货劳税、所得税、财产税和其他税,具体的分类标准可参见笔者以往的相关研究(周克清,2012)。[12]本文将首先考察四大税类对劳动收入份额的影响;其次考察主要税种对劳动收入份额的影响,包括增值税、营业税、消费税、企业所得税和个人所得税等。其中,主要税类和税种对劳动收入份额的影响将以其税收收入占GDP的比重作为代理变量,即将宏观税收负担进行分解。

3.控制变量。根据本文的研究目的并借鉴现有相关研究成果,依据现有理论与中国现实,主要考虑如下控制变量:(1)经济发展水平。大量文献均认为收入分配差距与经济发展水平具有密切的关联,而近期的研究则表明劳动收入份额随经济发展呈U型曲线变化(李稻葵等,2009[13];罗长远和张军,2009[14])。经济发展水平指标既有直接性的GDP和人均GDP指标,又有间接性的经济增长率等指标,本文选择人均GDP以控制经济发展水平对劳动收入份额的影响。(2)宏观税收负担。通常认为,宏观税收负担对于劳动报酬及其在国民收入中的份额具有重要影响。本文选择税收总收入占GDP的比重以控制宏观税负对劳动收入份额的影响。(3)政府支出规模。通常认为,政府支出规模对于劳动者就业及其报酬占GDP的份额具有重要影响。本文选择一般预算支出占GDP的比重以控制政府支出规模对劳动收入份额的影响。(4)经济结构。通常认为,经济发展阶段与经济结构紧密相连,并伴随着各产业资本报酬的差异,而经济结构的变迁必然带来资本收入在国民收入中份额的变化,进而引发劳动收入份额的变化。本文选择第三产业增加值与国民生产总值的比重以捕捉经济结构对劳动收入份额的影响。(5)市场开放程度。在开放市场条件下,劳动者报酬更易受到国际经济波动的影响。本文选取外商直接投资占比与对外贸易依存度两个指标以控制市场开放程度的影响,其中,前者用外商直接投资占全社会固定资产投资的比重表示,后者用进出口总额占GDP的比重表示。(6)经济国有化程度。一般认为,国有企业大多为资本密集型企业,经济国有化程度越高则意味着劳动收入份额越低。本文选择国有及国有控股企业增加值占GDP的比重,以控制经济国有化程度对劳动收入份额的影响。

(三)数据来源

本文数据来源于《中国统计年鉴》、《中国税务年鉴》、《中国财政年鉴》和《新中国60年统计资料汇编》、《新中国农业税历程》及各省历年统计年鉴。考虑到相关数据的可获得性,本文选取我国大陆省际1998~2012年时间长度T=15的数据,同时剔除了西藏、北京、天津、上海的相关数据,组成截面个体为N=27的面板数据。剔除西藏的原因是由于西藏社会经济发展水平与其他省份差异较大,且2007年之前缺少房产税数据;剔除北京、上海和天津的原因是由于上述地区总部现象明显,会极大影响企业所得税和要素分配份额的判断。

各省税收数据来自于各年度《中国税务年鉴》中“全国税务机关组织收入分地区分税种情况表”,本文取各税种(税类)占总税收的百分比作为解释变量。税收负担指标根据历年《中国税务年鉴》和《中国统计年鉴》计算而得,为各地区税收收入占GDP的比值。人均实际GDP指标采用经过价格指数平减后的不变价GDP,政府支出规模、经济结构及外商投资占比指标均根据《中国统计年鉴》、《新中国60年统计资料汇编》及各省统计年鉴数据汇总而得。对外贸易依存度指标采用名义进出口总额与名义GDP的比值,进出口总额选用各省统计年鉴中“按境内目的地和货源地分货物进出口总额”口径统计的数据。为了减少统计口径的误差,以确保数据的一致性,各省对各地区按境内目的地和货源地分货物进出口总额占GDP比重都用当年的平均汇率换算成以人民币为单位(亿元)的总额。

表1 变量设定

三、实证结果及其分析

(一)动态面板估计方法

为了保证计量结果的有效性,我们分别对面板数据进行Levin-Lin-Chu单位根检验和Westerlund ECM协整检验,其结果表明面板数据各变量均为一阶差分平稳,且变量之间存在协整关系。

由经验理论可知,要素收入份额是一个连续动态的过程,上期的要素收入份额分配会对当期要素收入份额产生某种影响。为了考虑劳动收入份额的动态效应,我们引入因变量的滞后一阶项作为动态面板模型的解释变量;而因变量的滞后项作为解释变量可能会导致解释变量的内生性问题,故而采用标准的随机效应或者固定效应对动态面板数据模型进行估计,必将导致估计量的非一致性及扭曲的经济含义。为解决这一问题,Arellano 和Bond(1991)[15]、Arellano 和 Bover(1995)[16]、Blundell 与Bond(1998)[17]提出了广义矩(GMM)估计方法。广义矩估计包括差分广义矩估计(GMM-DIF)和系统广义矩估计(GMM-SYS)。

Arellano 和 Bond(1991)提出的差分广义矩估计可以解决动态面板数据模型估计量的非一致性问题,但是就偏误和估计准确性而言,差分GMM估计方法仍存在一些缺陷。比如,在大多数情况下,变量的滞后值并不是一阶差分方程的理想工具变量,而且一阶差分GMM还存在着严重的有限样本偏误。系统GMM估计量综合了一阶差分方程和水平方程,即以合适的滞后水平值作为工具变量的标准一阶差分方程组和以合适的滞后一阶差分变量作为工具变量的水平方程组,显著降低了有限样本的偏误,提高了估计的准确性。为此,我们采用系统广义矩估计(GMM-SYS)方法对上文模型进行估计;在工具变量的设置上,本文将劳动收入份额的滞后项作为差分方程的GMM类型工具变量。

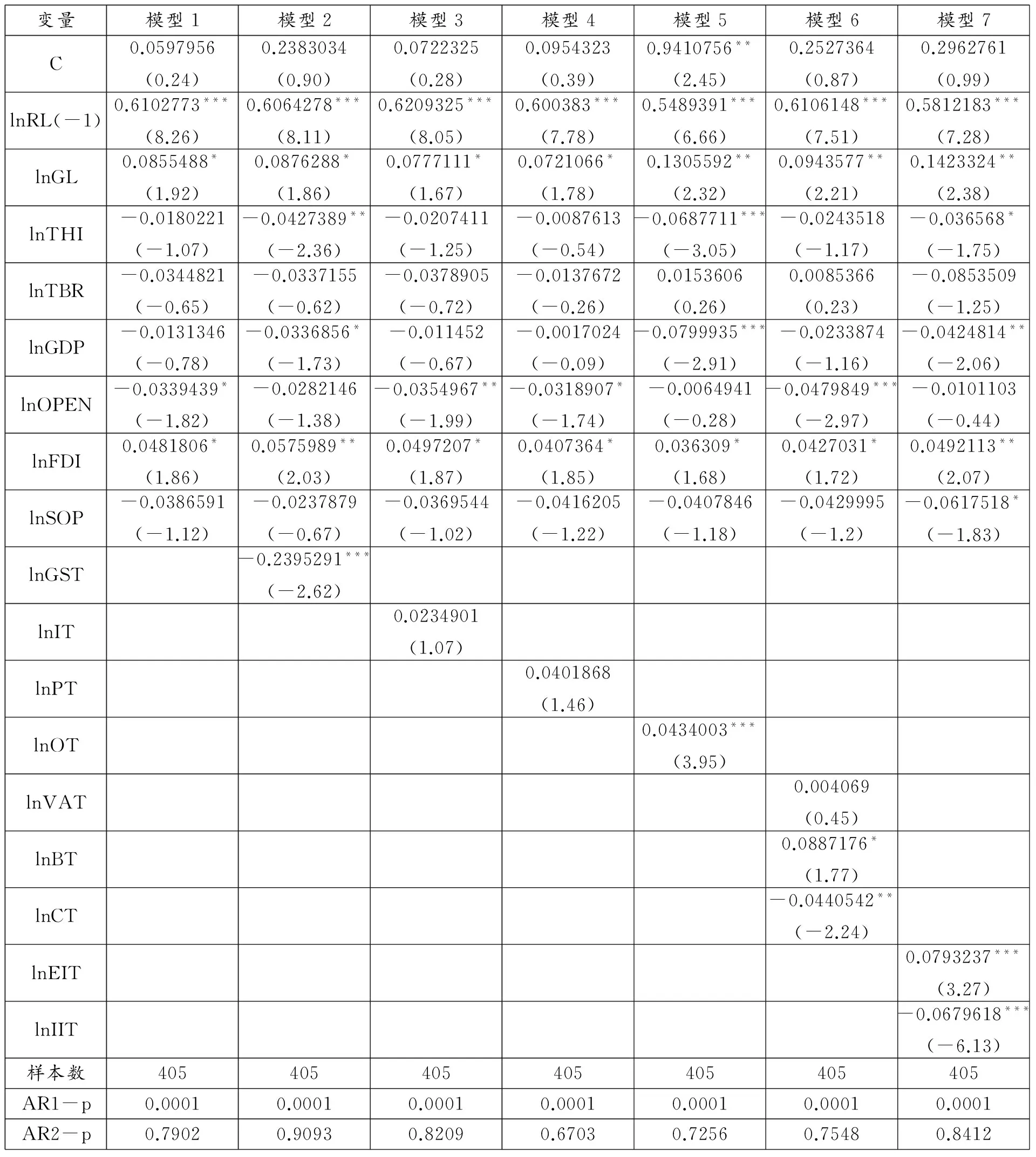

在用GMM-SYS进行估计前,首先进行了Hansen过渡识别检验,检验未通过;但考虑到Hansen检验的局限性,GMM-SYS更倾向于采用Arellano-Bond 的自相关检验方法(郭庆旺、吕冰洋,2011)。[10]检验结果表明,模型1至模型7均通过了Arellano-Bond 的自相关检验。在采用GMM-SYS进行动态面板估计时,考虑到异方差的影响,采用Robust稳健标准误进行估计。回归具体结果如表2所示:

表2 回归结果

注:“***”、“**”和“*”分别表示1%、5%和10%的显著性水平下显著;括号内为系数的t值。

(二)工具变量与控制变量对劳动收入份额的影响

在模型1至模型7中,因变量滞后项系数均为正值且在1%的水平上显著,表明本文将其引入工具变量是有效的。

政府支出规模变量(一般预算支出占GDP的比重)、外商直接投资占比的系数均为正值且通过显著性检验,表明政府支出规模和外商投资的上升能够提高劳动者的收入份额。人均GDP、经济国有化程度及第三产业比重的系数均为负值,但大部分未能通过显著性检验。人均GDP的系数为负,表明我国经济发展水平的上升并未能显著提高劳动者的收入份额,大部分收益由资本要素获得;经济国有化程度的系数为负,说明资本密集型行业的发展对于劳动者收入报酬份额的提升具有负向作用,与理论预期相符;我国第三产业的发展具有劳动密集型的特征,但第三产业比重的系数却为负,表明即使是劳动密集型产业,我国劳动者的报酬份额也较低,需要采取一定的优化措施。

对外贸易依存度的系数均为负,在第1、3、4、6个模型中通过了显著性检验,表明我国的对外贸易并没有提高劳动者收入的份额,与外商投资提高劳动者收入份额形成了鲜明的对比。税收负担的系数在5个模型中为负,在2个模型中为正,但都未能通过显著性检验。

(三)解释变量对劳动收入份额的影响

模型2中货劳税的系数为负,且在1%的显著性水平下通过检验,说明货劳税降低了劳动收入份额,并在一定程度上扩大了居民收入差距。模型6中增值税的系数为正,但无法通过显著性检验;营业税的系数为正,且在10%水平下通过显著性检验,表明营业税的增加能够提高劳动收入份额;消费税的系数为负,且在5%水平下通过显著性检验,表明消费税的增加对于劳动收入份额的提高具有负向作用。

模型3中所得税的系数为正,但未能通过显著性检验;模型7中,企业所得税的系数为正,且在1%的水平下通过显著性检验,表明企业所得税的增加能够提高劳动收入份额;个人所得税的系数为负,且在1%的水平下通过显著性检验,表明个人所得税比重的上升进一步降低了劳动收入的份额。

模型4中财产税的系数为正,但未能通过显著性检验;模型5中其他税的系数为正,且在1%的水平下通过显著性检验,表明其他税比重的上升对于提高劳动收入份额是一个利好因素。

四、结论与思考

从实证结果来看,货劳税的增加不利于劳动收入份额的提高,货劳税所占比重每上升1个百分点,劳动收入份额将下降0.24个百分点;营业税所占比重每上升1个百分点,劳动收入份额上升0.089个百分点;消费税每上升1个百分点,劳动收入份额将下降0.044个百分点,而增值税在模型中不显著。所得税在模型中不显著,但企业所得税每上升一个百分点,劳动在要素收入中所占的份额将上升0.079个百分点,个人所得税每上升一个百分点,劳动在要素收入中所占的份额将下降0.068个百分点。财产税在模型中不显著;但其他税的系数为正且通过显著性检验,表明其对劳动收入份额提高有正向的作用。

总体而言,货劳税对于劳动收入份额的提升具有不利影响,特别是消费税在抑制劳动收入份额提高的过程中起着较大的作用。因此,要提高劳动收入份额并缩小收入差距,需要进一步降低货劳税在整个税收收入中的比重。在“营改增”过程中要注意发挥原有营业税制度的优点,防止增值税收入的过度集中,避免“一税独大”;加大消费税改革,扩大消费税的征收范围,优化税率制度,降低其对劳动收入份额提升的负面影响。

就所得税而言,企业所得税对于劳动收入份额的提高有正向作用,而个人所得税会降低劳动收入份额。因此,个人所得税制度的改革需要尽快推行分类与综合相结合的税收制度,减少个人所得税对劳动收入份额的负面影响;而企业所得税制度的改革则需要配合个人所得税制度及货劳税制度的改革,发挥其对提高劳动收入份额的正向影响力。

财产税和其他税种对劳动收入份额的提高具有正向作用,故需不断优化和完善相关制度,提高其在整个税收收入中的比重,提升其在整个税收制度中的影响力,避免税收收入向货劳税和所得税的过度集中。

[1]谷书堂.对“按要素贡献分配”及其与收入差距扩大关系的思索[J].南开经济研究,2003,(5).

[2]赵俊康.我国劳资分配比例分析[J].统计研究,2006,(12).

[3] Daudey,E.and C.Garcia-Penalosa,The Personal and the Factor Distributions of Income in a Cross-section of Countries[J].Journal of Development Studies,2007, 43(5).

[4]张车伟.中国初次收入分配格局的变动与问题——以劳动报酬占GDP份额为视角[J].中国人口科学,2010,(5).

[5]张亚斌.劳动收入份额的地区差异实证研究——来自中国省级面板数据的证据[J].经济地理,2011,(9).

[6]邹红.劳动收入份额、城乡收入差距与中国居民消费[J]. 经济理论与经济管理,2011,(3) .

[7]Deran,E.Changes in Factor Income Shares under the Social Security Tax[J].Review of Economics and Statistics,1967, 49(4).

[8] Lane,P.R.Profits and Wages in Ireland,1987-1996[J].Journal of the Statistical and Social Inquiry Society of Ireland,1998, 28(5).

[9]Kubler and Brown. Approximate Generalizations and Computational Experiments [J].Econometrica,2007,75(4).

[10]郭庆旺,吕冰洋.论税收对要素收入分配的影响[J].经济研究,2011,(6).

[11]白重恩,钱震杰.国民收入的要素分配:统计数据背后的故事[J].经济研究,2009,(4).

[12]周克清.税收制度的分类与税制结构的比较[J].税收经济研究,2012,(4).

[13]李稻葵,刘霖林,王红领.GDP中劳动份额演变的U型规律[J].经济研究,2009,( 1 ).

[14]罗长远,张军.经济发展中的劳动收入占比:基于中国产业数据的实证研究[J].中国社会科学,2009,(4).

[15]Arellano and Bond. Some Tests of Specification for Panel Data: Monte Carlo Evidence and an Application to Employment Equations[J].The Review of Economic Studies,1991,58(2).

[16]Arellano and Bover. Another Look at the Instrumental Variable Estimation of Error-components Models[J].Journal of Econometrics,1995,68(1).

[17]Blundell and Bond. Initial Conditions and Moment Restrictions in Dynamic Panel Data Models[J].Journal of Econometrics,1998,87(1).