税务筹划、公司治理与股价暴跌风险

2015-01-16陈艳艳张亚娜

陈艳艳,张亚娜

(1.深圳大学 管理学院,广东 深圳 518060; 2.中南大学 商学院,湖南 长沙 410000)

一、引 言

股价暴跌风险是指股价负向跳跃式下跌的概率,股价暴跌会影响国家经济环境的稳定,甚至还会危害实体经济的发展,一直是国际金融界关注的热点问题。相比发达的市场经济国家甚至是同等发展程度的新兴市场国家,我国证券市场的信息环境较差,企业管理者占有一定的信息优势。由于税务筹划活动具有复杂性和不透明性,以及公司内部的薪酬激励机制的影响,管理者可能出于职业规划的考虑,利用税务筹划的特性隐瞒不良信息从事机会主义行为,如关联交易,利润操纵等。[1]如果管理者长时间持续掩盖公司的不良信息,会导致市场对该公司股价的严重高估,从而形成股价泡沫。当这些利空消息积累到极限点时,所有不良信息全部流入市场,个股价格必然产生相应的变化以消化这些信息,进而引发股价暴跌。[2]因此,企业所有者有必要权衡税务筹划的收益与成本,正确认识税务筹划对企业信息透明度和股票市场产生的经济影响,以及税务筹划与股价暴跌风险的传导机制。

Hanlon和Heitzman(2010)在总结税务筹划理论的研究进展时指出,未来的研究方向之一是研究税务筹划程度对公司内部决策的作用机制。[3]即未来的研究需更加关注税务筹划对薪酬政策、财务决策以及风险管理决策的影响过程及结果。国外已有学者做出了税务筹划对股票市场影响的研究,本文试图在中国市场环境下分析并验证税务筹划、公司治理与股价暴跌风险之间的关系,以期为中国股票市场上市公司的税务筹划决策提供理论依据。

二、理论分析与研究假设

(一)税务筹划与股价暴跌风险

税务筹划是现代企业财务管理活动的重要组成部分,传统理论将税务筹划视为一种价值最大化的行为。然而近年来基于代理理论的税务筹划研究被广泛关注。Desai(2005)通过案例分析得出,企业管理者在法律和制度许可的范畴内拥有一定的信息优势,存在进行机会主义行为的倾向[4]。管理者出于职位和薪酬的考虑,可能对不良信息进行选择性披露甚至隐瞒,导致公司的信息透明度降低[5]。Hutton等 (2009)实证考察了美国上市公司的信息透明度与股价暴跌风险间的关系,发现公司财务报告的透明度越低,股价同步性越高,公司股价越容易出现暴跌的现象。[2]综上,管理者在减少公司纳税义务的大目标下,存在利用税务筹划来管理利润或掩盖公司不良信息的倾向。同时,复杂且不透明的操作还会增大管理者利己行为的空间。

我国国内对股价暴跌现象的研究并不多,潘越等(2011)研究了我国上市公司信息不透明与股价暴跌风险之间的关系,与国外Jin等学者的结论相似,上市公司信息透明度越低,公司股价发生暴跌的风险越大。[6]在此基础上,王冲、谢雅璐(2013)从会计信息质量的视角,发现会计稳健性对股价暴跌存在显著的治理作用。[7]

基于上述研究,提出本文第1个研究假设:

假设1:上市公司的税务筹划程度越高,其股价暴跌的风险越大。

(二)公司治理对税务筹划与股价暴跌风险间关系的影响

市场对公司被卷入税务筹划事件的消极反映表明,投资者很关注税务筹划是否与管理者的机会主义行为存在关联。公司治理是激发外界投资者信心、提升企业运营业绩和效率的重要因素之一。较高的公司治理水平可以起到提高信息透明度、纠正股价偏离的作用。完备的内部监控系统可以有效抑制管理层的机会主义行为,保证公司管理者在对公司进行管理时,能以公司价值及所有者权益最大化为目标。

Desai和Dharmapala (2009)最先提出税务筹划对公司价值的影响会随着公司治理水平的不同而存在差异。对于治理水平较差的公司,税务筹划程度越高,公司价值越小,即增加的税后收入并没有导致公司价值的增加。他们在三年后进一步实证检验了公司治理在税务筹划与公司价值间关系的调节作用。[8]Wilson(2009)、Hanlon和Slemrod(2009)等学者的研究均得出一致结论,认为投资者对税务筹划的估值取决于公司治理的水平。

基于上述研究,提出本文第2个研究假设:

假设2:良好的公司治理水平会降低税务筹划对股价暴跌风险的影响。

三、研究设计

(一)样本选择和数据来源

本文以2011~2013年沪市A股公司为研究样本,按如下标准剔除样本:(1)剔除金融保险类公司;(2)剔除财务数据缺失的公司;(3)剔除参与回归的周收益率数据每年少于30个的公司;(4)剔除净资产为负的公司。最终本文得到2348组样本观察值。本研究数据是根据CSMAR 数据库手工收集得到的。主要包括企业所得税、周个股收益率与公司治理评价三方面的数据。

(二)变量设计

1.股价暴跌风险。本文使用两种计算方法对股价暴跌风险进行量化。

(1)股价暴跌概率(CRASH)。市场行情是判断个股是否发生暴跌的重要因素,因此本文借鉴Hutton等(2009)[2]的测量方法,采用扩展指数模型中得到的残差项来刻画个股暴跌现象。

首先,估计个股周回报率:

rj,t=αj+β1,jrm,t-2+β2,jrm,t-1+β3,jrm,t+β4,jrm,t+1+β5,jrm,t+2+εj,t

(1)

其中,rj,t表示股票j第t周的周收益率,rm,t表示第t周以流通市值加权计算的市场周收益率。εj,t是残差项,表示股价变化未被市场所消化的部分,每个公司的股票每年有52个周收益率。由于εj,t的分布是高度有偏的,所以对εj,t进行对数转换,并将转换后的值定义为估计的个股周收益率Wj,t:

Wj,t=ln(1+εj,t)

(2)

若第t周的Wj,t低于临界值,则定义第t周为股价震荡周。某公司股票在第y年经历一次或多次震荡周,则CRASH=1。具体判断标准为:

Wj,t≤Average(Wj,t)-3.09σj

(3)

(2)股票收益的负偏度(NCSKEW)的具体估计公式为:

(4)

其中,NCSKEWj,y为股票j在第y年收益率的负偏度。NCSKEWj,y的值越大,表明发生股价暴跌现象的可能性越大。

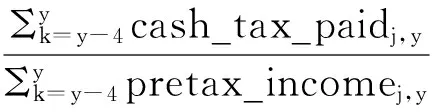

2.税务筹划程度。国内外学者普遍采用“有效税率”(Effective Tax Rate, ETR)衡量企业的税务筹划程度。但ETR的算法并不统一,目前主要有四种算法:公认会计准则有效税率(GAAP ETR)、当期有效税率(Current ETR)、现金有效税率(Cash ETR)和长期现金有效税率(Long-run ETR)。前三种方法为短期指标,而LRETR属于长期指标,其长期性可以避免递延情况对当期税费的影响,适宜正确评价公司长期税务筹划活动的有效性。因此,本文采用LRETR衡量企业的税务筹划程度,LRETR越高表示企业所得税成本较大,即税务筹划程度较低。与Kim等(2011)相同,笔者采用5年的测量周期来缩小有关的潜在误差。[9]

(5)

3.公司治理。本文借鉴DeFond等(2005)的评价方法[10],将公司治理水平分解为6个虚拟变量,分别为:(1) 两职分离(Sep):若公司的董事长和总经理两职分离,则Sep取1;(2)董事会规模(BS):若公司董事会人数大于或等于本年度非金融类上市公司(NFC)的中位数,则BS取1;(3)董事会独立性(BI):若公司独立董事的比例大于或等于本年度NFC的中位数,则BI取1;(4)董事会勤勉性(BD):若公司的年度董事会次数大于或等于本年度NFC的中位数,则BD取1;(5)董事会专业委员会设置情况(BC):若公司同时设立四个委员会,则BC取1;(6)出席股东大会情况(Att):若公司的年度股东大会出席率大于或等于本年度NFC的中位数,则Att取1。将上述6个指标相加即得到样本公司的综合治理指标CGS。本文将CGS>3的公司定义为治理水平较高的公司。若公司治理水平较高,则CGS取1,否则取0。

4.控制变量。根据有关股价暴跌方面的文献[6-8],本文中模型纳入的控制变量包括公司规模Size、总资产收益率ROA、杠杆比率LEV、年个股回报率RET。

(三)模型构建

为了检验H1,本研究构造的模型为:

(6)

以(6)式检验税务筹划程度与股价暴跌风险间的相关性。若LRETR的系数α1显著为负,则说明公司的长期有效税率越低,其税务筹划程度越高,股价暴跌的风险越大。

为了检验H2,本研究构造的模型为:

(qth Control Variabley-1)+ΣYear+ΣIndustry+εy

(7)

以(7)式检验公司治理水平是否会对税务筹划与股价暴跌风险间的相关关系产生影响,若交互项LRETRy-1XCGy-1的系数α3显著为正,则说明企业的公司治理水平较高时,税务筹划对股价暴跌风险的影响较弱。

四、实证检验结果及分析

(一)描述性统计结果

表1是我国沪市A股2011~2013年间发生股价暴跌现象的统计情况。大多数公司在样本期没有经历过股价暴跌,一年内发生一次股价震荡周的公司比例为9.54%。出现两次股价震荡周的公司数量大大降低,比例仅为0.09%。NCSKEW的平均值为-0.247,该值比Kim、Li和Zhang(2011)[11]研究中的数值小很多,表明本文样本的波动性较小。LRETR的平均值和中间值分别为17.89%和18.99%,说明超过半数的公司能够将有效所得税率维持在低于20%的水平。这些变量的分布情况与先前的研究大致相符。

本研究通过相关性分析,有如下初步发现:(1)长期有效税率与CRASH、NCSKEW的相关系数均在1%的水平上显著为负,初步显示出税务筹划与股价暴跌风险间的负向关系; (2)股价暴跌风险两个量化指标间的关系显著为正,说明两个代理变量之间存在较高的一致性;(3)SIZE、RET、ROA和LEV分别与股价暴跌风险存在明显的相关关系,则说明本文的控制变量很可能是有效的;(4)变量间的相关系数大部分在0.500以下,因此可以忽略多重共线性的影响。下面将控制其他变量的影响进行多元回归以得到更可靠的实证证据。

表1 描述性统计结果

表2 假设检验结果

(二)多元线性回归

表2为本研究假设检验的实证结果。在假设1的实证结果中,LRETR的系数均在1%的水平下显著,这充分说明公司的税务筹划程度是影响我国个股暴跌的关键因素之一,公司的有效税率越低,其税务筹划的程度越高,管理者利用税务筹划的复杂性隐瞒不良信息的倾向增加,导致股价暴跌的风险增大。

控制变量的回归结果中,财务杠杆与股价暴跌风险之间呈正相关,总资产收益率、公司规模的系数均显著为负,而年个股收益率没有通过显著性检验。以上结论在分年度回归中基本没有变化。

在假设2的实证结果中,税务筹划程度LRETR的系数依然显著为负,与预期相符,交互项LRETR*CG的系数值在1%水平上显著为正。说明当公司治理水平较高时,企业税务筹划对股价暴跌风险的影响会得到削弱。

为了进一步验证公司治理水平的调节作用,本文将样本按CGS值分成3组,分别为CGS≤2,2 表3 公司治理水平分组:因变量为CRASH(NCSKEW)的多元回归结果 本文进行如下稳健性检验来验证实证结果的可靠性。 第一,为了排除相关关系并非滞后一年的可能,本文使用同一年的长期有效税率作为自变量进行回归。结果显示,同一年的税务筹划与股价暴跌风险之间没有显著关系。因此,本文模型滞后一年的设定是合适的。 第二,使用另外一种计算方法对股价暴跌风险进行量化,具体估计模型为 (8) 其中,DUVOLj,y表示股票j在第y年股票收益的涨跌率,nu表示一年内Wj,t为正的周数,nd表示一年内Wj,t为负的周数。DUVOL的值越大,说明股价暴跌的风险越大。本文将此变量作为模型中的因变量进行回归,发现与以上结论没有显著差异。 本文以2011~2013年沪市A股公司为样本,实证考察我国上市公司税务筹划程度与股价暴跌风险之间的相关关系,并进一步检验了公司治理水平在改善信息不对称、抑制管理层利用税务筹划特性进行机会主义行为所发挥的作用。 本研究的主要结论如下:(1)上市公司税务筹划程度越高,其股价暴跌的风险越大。税务筹划的复杂性与不透明性可以为管理者隐瞒利空消息的行为创造便利,从而降低公司信息的透明度,不良信息的囤积一旦超过极限,当其被集中释放到市场上时,就有可能引发股价暴跌。(2)公司治理水平影响税务筹划与股价暴跌风险之间的关系,在公司治理水平较高的上市公司,积极的税务筹划对股价暴跌的影响相对较小。企业高管一般对所有者存在隐瞒税务风险信息的倾向,而良好的公司治理机制可以抑制管理者的机会主义行为,为所有者全面、透彻地解读公司的真实面貌提供基础,从而调节税务筹划与个股暴跌之间的关系。 本文的结论为当前国内学术界关于“税务筹划对企业是否发挥积极作用”的争论提供了新的证据支持。尽管税务筹划可以为公司赢得现金流优势,但其对公司内部产生的负面影响仍不容忽视。管理者在减少企业所得税、为投资者节约成本的伪装下,实际上存在进行机会主义行为的倾向,使外界投资者的注意力和监督最小化以及私人利益最大化。最终,为此付出代价的便是缺乏信息的外界投资者。因此,公司在进行税务筹划的同时,应加强公司治理水平和有关信息的披露,从而确保市场信息的透明度,以维护广大中小投资者的合法权益。 [1]Kothari S.P.,Shu S.,Wysocki, P.D. Do Managers Withhold Bad News [J]. Journal of Accounting Research, 2009, 47:241-276. [2]Hutton A.P., Marcus A.J., Tehranian H. Opaque Financial Report, R2, and Crash Risk [J]. Journal of Financial Economics, 2009,94: 67-86. [3]Hanlon M., Heitzman S. A Review of Tax Research [J]. Journal of Accounting and Economics, 2010,50:127-178. [4]Desai M. The Degradation of Reported Corporate Profits [J]. Journal of Economic Perspectives, 2005,19: 171-192. [5]Desai M., Dharmapala D..Corporate Tax Avoidance and High-powered Incentives [J]. Journal of Financial Economics, 2006,79: 145-179. [6]潘越, 戴亦一, 林超群.信息不透明、分析师关注与个股暴跌风险[J]. 金融研究,2011,(375): 138-151. [7]王冲, 谢雅璐.会计稳健性、信息不透明与股价暴跌风险[J]. 管理科学,2013,26(1): 68-79. [8]Desai M., Dharmapala D. Corporate Tax Avoidance and Firm Value [J]. Review of Economics and Statistics, 2009,91: 537-546. [9]Kim J B, Li Y, Zhang L. Corporate Tax Avoidance and Stock Price Crash Risk: Firm-level Analysis [J]. Journal of Financial Economics, 2011, 100(3) : 639-662. [10] DeFond M L, Hann R N, Hu X. Does the Market Value Financial Expertise on Audit Committees of Boards of Directors [J]. Journal of Accounting Research, 2005, 43(2):153-193.

五、稳健性检验

六、结 论