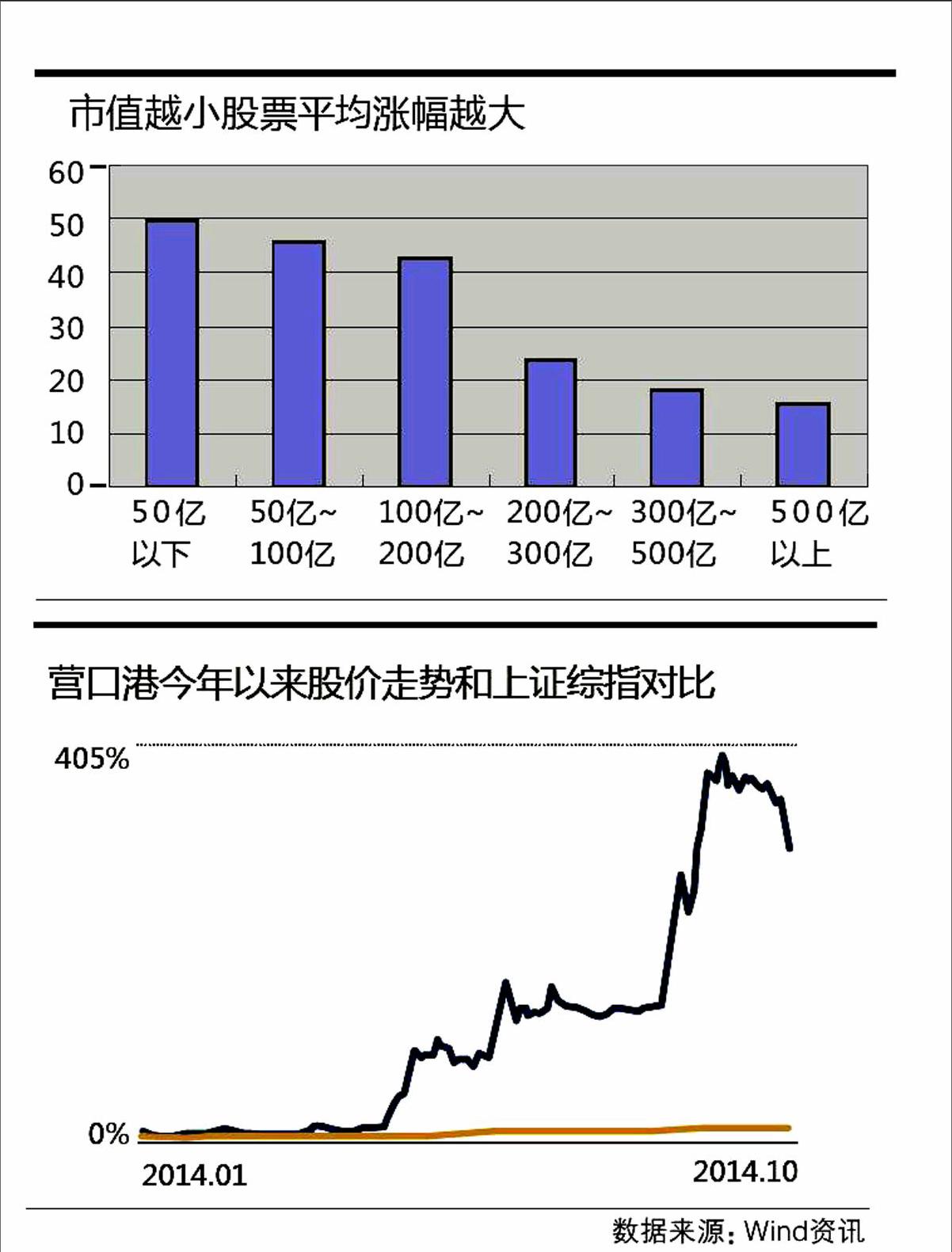

市值与涨幅的秘密:低于50亿元市值股票今年平均上涨50%超过200亿元市值涨幅回落至25%以下

2014-10-29杜善友

杜善友

今年以来,50亿元市值以下的股票平均涨幅为49.5%,200亿~300亿元市值平均涨幅为23.57%,300亿~500亿元市值平均涨幅为18.34%;市值500亿元以上的平均涨幅为15.41%

从7月中旬开始,A股迎来了久违的小牛市景象,上证综指于10月9日创下2391.35点的年内新高。然而,与上证综指对应的是,代表中小企业的中小板综指、创业板指数在今年甚至创下了历史新高。那么,在这一轮反弹或者牛市中,不同市值的企业涨幅有何不同?背后的盈利情况又如何?《投资者报》记者统计不同市值企业的涨幅及业绩表现发现:大市值企业涨幅不如中小市值企业;市值低于百亿的股票有四成涨幅超过50%;但中小市值股票的盈利能力较差,过高的涨幅造就了超高的市盈率。

四成百亿市值股票涨幅超50%

Wind数据显示,A股市场共有2558家上市公司。以10月13日为基准,其中,总市值在50亿元以下的共有1172家,占比45.9%;50亿~100亿元的为759家,占比29.7%;100亿~200亿元的为375家,占比14.7%;200亿~300亿元的为119家,占比4.7%;300亿~500亿元的为59家,占比2.3%;500亿以上的为70家,占比2.7%。

《投资者报》记者统计发现,总市值小于100亿元的股票共有1931家,其中有764家今年以来(指2014年1月1日~2014年10月13日)的股价涨幅超过50%,占比39.6%。这意味着,倘若闭上眼睛掷飞镖,只要你选择的是市值100亿元以下的股票,你有四成的概率抓住一只涨幅超过50%的股票。

此外,从平均涨幅来看,不同市值的股票今年以来的涨幅也存在较大差异。市值500亿元以上的企业今年以来的平均涨幅为15.41%,在所有市值区间中垫底;300亿~500亿元市值区间相对好一点,今年以来的平均涨幅为18.34%;200亿~300亿元市值区间平均涨幅为23.57%。200亿元以下各区间的平均涨幅均超过了40%,其中100亿~200亿元的平均涨幅为42.53%;50亿~100亿元的平均涨幅为45.83%;50亿以下的平均涨幅在所有市值区间中最高,今年以来平均涨幅为49.5%。

三大领涨股上涨前市值不足百亿

在全部的A股上市公司中,今年以来涨幅最大的前三名是营口港、大富科技和松辽汽车,涨幅分别为325.9%、316.1%、301.7%。这三只股票也是全部A股上市公司中今年仅有的涨幅超过3倍的上市公司。

营口港自2010年3月份创下3年内新高2.94元/股(复权方式:向前复权,下同)后,便开始一路震荡下行,并于2013年6月创下3年内新低0.91元/股。

2014年4月24日营口港晚间披露2013年年报,公司实现净利润5.11亿元,同比增长1.75%;每股收益0.24元。2013年度,公司拟采用现金方式按每10股派2元向公司全体股东派现4.3亿元(含税),同时以资本公积金向全体股东每10股转增20股,转增后公司总股本变为64.73亿股。

如果单从送股和转股比例来看,营口港在上市公司中排名第一。受此消息影响,营口港自次日开盘起连拉5个涨停。

6月9日晚,营口港发布2013年度利润分配实施公告。自次日开盘起 ,营口港再获3个涨停。

值得注意的是,在营口港高送转公告后不到一个月的时间,公司的第一大股东营口港务集团进行了解禁后的第一次减持,共计减持1998.71万股,占其所持股比例的0.92%,通过减持,营口港务集团共计套现约1.22亿元。

经过今年超3倍的涨幅后,2014年10月13日,营口港总市值为301.0亿元。上涨之前,其今年年初市值为75.7亿元。

与营口港的8个涨停相比,松辽汽车的走势更是让人惊叹。松辽汽车8月13日晚间发布定增预案称,公司拟向文资控股等非公开发行股份6.1亿股,发行价格为6.48元/股,募集资金总额39.48亿元,全部用于收购耀莱影城100%股权、都玩网络100%股份及补充流动资金等。交易完成后,公司主营业务将增加影城运营、影视投资制作、文化娱乐经纪和网络游戏的开发运营。

受此消息影响,松辽汽车股价一口气拉了10个涨停。经过今年超过3倍的涨幅之后,2014年10月13日,松辽汽车的总市值为46.9亿元。

与上述两只股票类似,大富科技在今年年初时市值仅43亿元,不足百亿。截至10月13日,在上涨3倍多以后,其总市值才达到179亿元。

百亿市值股票平均市盈率已超百倍

根据前述统计,我们发现,小盘股相对于大盘股今年的平均涨幅更大。那么,在经历今年股价的普遍上涨之后,不同市值的股票对应的估值水平如何呢?

《投资者报》记者根据Wind数据分别统计不同市值区间的股票在2014年10月13日的平均市盈率(PE,TTM)和平均市净率(PB,最新),并在统计中剔除负值和个别的极值。经过统计发现,不同市值的股票在市盈率和市净率两个估值指标上存在较大的差异。具体体现为,总市值较小的股票其市盈率和市净率较高。

其中,总市值在500亿元以上的股票平均市盈率为16.78倍,平均市净率为2.63倍;300~500亿元的股票平均市盈率为34.53倍 ,平均市净率为3.47倍;200亿~300亿元的股票平均市盈率为52.43倍,平均市净率为4.11倍;100亿~200亿元的股票平均市盈率为70.02倍,平均市净率为5.03倍;50亿~100亿元的股票平均市盈率为110.66倍,平均市净率为7.63倍;50亿元以下的股票平均市盈率为154.86,平均市净率为11.90倍。

由此可见,市值小于100亿元股票的平均市盈率都超过了100倍,平均市净率已超7倍。

值得注意的是,在总市值超过500亿元的70家企业中,有27家市盈率低于10倍,有18家市净率小于1,44家市净率小于2。

其中,市盈率低于10倍且市净率低于1倍的企业共有17家,仅银行就占了13家,另外4家为中国建筑、中国铁建、中国交建、中国中铁。在这13家银行股中,工商银行总市值最大,为9212.2亿元;华夏银行总市值最小,为755.1亿元;浦发银行市盈率最低,为4.11倍;交通银行的市净率最低,为0.71倍。

市盈率低于10且市净率位于1~2倍区间的企业共有8家,分别为海螺水泥、大秦铁路、上汽集团、万科A、华能国际、保利地产、中国神华、中国石化。其中,中国石化的总市值最大,为4737.5亿元,华能国际的总市值最小,为625.8亿元。保利地产市盈率最低,为5.67倍,中国石化市净率最低,为1.05倍。

在这8家企业中,今年以来涨幅最大的为上汽集团,为33.33%;涨幅最小的为海螺水泥,为3.01%。

与总市值500亿元以上的大盘股相对应,在总市值小于50亿元的小盘股中,市盈率超过1000倍的有24家。其中,中电广通、国旅联合、新宁物流三家企业分别以12710倍、9183倍、7533倍的市盈率名列前三名。其中,新宁物流的总市值仅16.67亿元。此外,还有234家企业由于净利润为负数导致相应的市盈率同样为负数。

同样,在总市值小于50亿元的小盘股中,市净率超过100倍的有12家。其中,北生药业、松辽汽车、*ST传媒分别以2777倍、1573倍、876倍的市净率位列前三甲。其中,*ST传媒的总市值仅为22.22亿元。同样,还有7家企业由于净资产为负数导致相应的市净率同样为负值。

市值50亿以下企业盈利能力较差

虽然小盘股相对于大盘股今年的平均涨幅更大。但是,《投资者报》记者发现,从平均净资产收益率ROE(加权)以及近三年平均净利润复合增长率两个盈利指标来看,小盘股的高估值似乎无法得到基本面的支持。

根据Wind数据,在剔除个别极值后记者统计发现, 从平均净资产收益率ROE(加权)以及近三年平均净利润复合增长率两个盈利指标来看,大盘股要优于小盘股。

从2010~2013年平均净利润复合增长率来看,总市值在50亿元以下的企业该指标数值为-25.51%,50~100亿元的企业为4.07%,100~200亿元的企业为17.53%,200~300亿元的企业为20.67%,300~500亿元的企业为20.06%,500亿元以上的企业为15.12%。100亿以下的企业在该指标的对比上相对于大盘股明显处于劣势。

而从2013年的平均净资产收益率来看,总市值在50亿元以下的企业该指标数值为3.36%,50亿~100亿元的企业为6.86%,100亿~200亿元的企业为9.15 %,200亿~300亿元的企业为12.22%,300亿~500亿的企业为14.99%,500亿元以上的企业为16.42%。通过该指标可以看出,总市值越大,则平均净资产收益率越高。

此外,在平均净资产收益率的稳定性上,大盘股相对于小盘股也比较有优势。《投资者报》记者统计近5年不同市值区间的平均净资产收益率发现,2009年~2013年,各市值区间的平均净资产收益率都有不同程度的下滑趋势。其中总市值越小,平均净资产收益率的下降幅度越大。

例如,总市值在50亿元以下的企业,2009年的平均净资产收益率为14.56%,2013年下滑到3.36%;50亿~100亿元的企业,2009年该数值为18.66%,2013年下滑到6.86%。与此相对应,总市值在500亿元以上的企业2009年该数值为18.29%,2013年仍有16.42%;300亿~500亿元的企业2009年该数值为18.62%,2013年依然有14.99%。