资本要求的两难抉择与银行风险的市场约束

2014-09-19彭寿康

彭寿康

(浙江工商大学金融学院,杭州310018)

一、引 言

巴塞尔委员会指出,完善的银行监管框架应该包括最低资本要求、监督检查和市场纪律三个支柱,但目前的银行监管却主要依赖最低资本要求,对市场纪律的运用十分缺乏。2007-2008年发生的全球金融危机显示,这样的银行监管是失败的,因为很多达到甚至超过最低资本要求的银行,如花旗银行、德意志银行、瑞银集团等,实际上并不安全。在危机期间,这些银行需要依赖政府救援才能摆脱生存困境,然而按照新资本协议的计算方法,即使在金融危机最严重时,这些银行的资本充足率也未低于8%,而花旗银行的资本充足率更是从未低于10%[1]。

现有银行监管方法失败的原因在于,如果一个银行的风险取向没有受到有效约束,账面上的资本充足与否,不能反映这个银行的风险状况。在新资本协议中,一个银行是否达到了最低资本要求,可以由该银行的内部模型来决定。如果这个银行为了追求高收益而忽略或者隐藏高风险,那么它就可以采用许多方法来“合法”地达到这个目标。如在本次危机前,按照市值计算的花旗银行的资本充足率是高盛集团的资本充足率的两倍,①由于高盛集团不是商业银行,因此无法按照新资本协议来算高盛集团的资本充足率,为了可以比较高盛集团与花旗银行的资本充足率,CHARLES等采用了按照市值计算资本充足率的方法,其计算公式为权益资本的市场价值除以总资产(权益+债务)的市场价值(CHARLES,2009)。然而在2008年,是花旗银行而不是高盛集团陷入了生存危机,究其原因,主要是花旗银行通过表外业务和影子银行机构,隐藏了巨大的、与次贷产品相关的风险暴露[2-3]。

由于其风险取向没有受到有效约束,许多银行持有了与它们的权益资本数量不相称的巨大的风险暴露,这是引发全球金融危机的一个重要原因。值得注意的是,要有效约束银行的风险取向,不能只依赖资本要求一个支柱,因为从1988年的资本协议到2006年的新资本协议,最近20多年来,巴塞尔委员会一直都在努力提高对银行的资本要求,然而全球金融危机的发生表明,银行业的风险取向并没有因此受到有效约束。因此在后危机时代的银行监管改革中,应该考虑怎样才能建立起银行风险取向的有效约束机制,怎样才能建立起完善的银行监管框架。

本文就此展开研究。本文指出,依赖资本要求这个支柱不能有效约束银行的风险取向的原因,在于存在着资本要求的两难抉择,因此应该建立起包含市场纪律在内的完善的银行监管框架。本文提出,可以利用或转股债券(contingent-convertible bonds,CoCos)来建立银行监管的市场纪律。或转股债券是2009年后出现的一种创新债券产品,这种金融产品在正常情况下属于银行的负债,银行对此具有还本付息的义务,但当银行遭遇重大损失使债券合同事先约定的转换触发条件满足、或者当监管当局认为必要时,这种产品就要转换为银行权益以充实银行的资本金。本文提出,将这种金融产品纳入银行监管体系将有助于市场纪律的建立。本文将从理论上论证,由于与一般的可转债不同,这种债券的持有人不再享有是否转股的选择权,而且当因转股而遭受损失时,这种债券不能得到存款保险基金或者政府的保释,因此合理设计的或转股债券可以起到约束银行风险的市场纪律作用。

二、资本要求的两难抉择与市场纪律的运用

如果相对于其他资金,银行权益资本的成本并不昂贵,那么对银行风险取向的有效约束机制,就可以通过大幅提高对银行的最低资本要求来实现,如将资本充足要求提高到30%甚至更高。②Admati等学者认为,与债务成本相比,银行的权益资本成本其实并不昂贵,因此建议通过大幅提高对银行的权益资本要求来约束银行的风险取向,以维护银行业的安全性[3]。因为在权益资本充足的银行中,除了极端情况外,因承担高风险而可能遭受的高损失,全部可由银行股东来承受。于是积极承担高风险,如果成功高收益归股东、如果失败高损失归债权人或纳税人的事在这种银行就很少会发生。因此,在权益资本充足的银行中,容易形成银行风险取向的内在约束机制。

然而在现实中,相对于其他资金成本,银行权益资本的成本是昂贵的。最近20多年来,最低资本要求已经成为银行监管中最重要的政策工具,然而在运用这种工具时,监管机构却要面对一个两难抉择:一方面,具有很高杠杆率的银行,当受到较大冲击时容易陷入生存困境,由此产生的负外部性可能引发金融危机,提高对银行的资本要求,可以提高银行业的安全性;然而另一方面,由于权益资本的成本昂贵,大幅增加对银行的权益资本要求,会大幅提高银行的资金成本,导致银行贷款数量减少、贷款成本上升,从而影响到实体经济。而且大幅提高权益资本要求,会显著降低银行的特许权价值,从而加剧银行的道德风险。由于存在着这种两难抉择,现有的最低资本要求实际上是监管机构的某种妥协:我们可以允许银行拥有多高的杠杆率,使银行能够在节省资金成本的同时,不会因其过高的杠杆率而带来巨大的负外部性。①新 资本协议在规定银行最低资本充足率的同时,允许银行可以用成本相对较低的长期次级债务作为银行的二级资本,是这种妥协的另一种体现。由于存在着这样的妥协,因此即使在2009年颁布的巴塞尔协议Ⅲ中,对银行的权益资本要求也只有7%(其中包括2.5%的缓冲资本)。但显然,对银行风险取向的有效约束机制,不能依靠这样的妥协来实现。

实际上,在2004年颁布的新资本协议中,巴塞尔委员会已经注意到了最低资本要求的这种缺陷,因此开始采用最低资本要求、监督检查和市场纪律这三个支柱来完善对银行的监管。很显然,巴塞尔委员会引入市场纪律这个支柱,是希望通过市场力量来约束银行的风险取向,但要达到这个目的却需要两个条件:一是市场参与者能够获悉银行风险的真实信息,二是市场参与者具有约束银行风险的动机。在新资本协议中,在市场纪律这个支柱下,巴塞尔委员会是通过建立一套银行信息的披露要求来满足第一个条件的,但对于怎样满足第二个条件,新资本协议则基本没有涉及。

众所周知,对一般企业而言,债权人具有约束企业风险的动机,因为这种风险所造成的损失,最终可能会影响到债权人。然而对银行来说,由于存款保险制度或政府隐性担保的存在,普通存款人并不具有约束银行风险的动机。在新资本协议实施后,为了满足协议所规定的最低资本要求,同时为了节约资本成本,许多大银行发行了数额巨大的次级债。由于这种作为二级资本的次级债不受存款保险制度的保障,当银行破产时债券持有人会面临很大的损失,因此一些文献[4-5]曾认为,次级债的持有人具有约束银行风险的动机,可以发挥市场纪律作用。然而实际上,由于“大而不能倒”等原因,当这些银行陷入危机时,政府总会通过向其注资等方法来竭力避免它们的破产,因此当这些银行因风险控制不当而面临困境时,最终是由纳税人,而不是由次级债的持有者,来承受由此所造成的损失。本次金融危机中这样的事例就有很多。也正因为如此,银行次级债的持有者实际上同样缺乏约束银行风险的动机。于是,尽管新资本协议强调市场纪律在银行监管中的作用,但全球金融危机的发生表明,银行业的风险取向并没有受到有效的约束。

本文认为,有效约束银行的风险取向,应该通过完善的银行监管框架来实现,其中市场纪律的运用不可或缺。建立市场纪律的先决条件是要使市场参与者具有约束银行风险的动机,或者说当银行陷入危机时,要让银行的投资者不能不受其决策结果的影响②巴塞尔委员会的《有效银行监管的核心原则》中,这个条件被认为是建立有效市场约束的先决条件[6]。,而这样的条件可以通过银行监管改革来实现。可以设想一下,如果一种创新债券产品能使银行的债权人在银行因风险管理不善而遭受很大冲击、但离破产尚远时就要分担相应损失,那么他们就无法指望因政府救援银行而使自己得到保释,在这种情况下,他们就有约束银行风险的动机,并且会因银行风险的增加而提高对债券利率的要求;如果这种创新债券产品在银行遭受很大损失时还会使银行的股权结构发生变化,导致银行管理层对银行控制权的丧失,那么为了防止这种现象发生,同时为了防止因债券利率上升而使银行的资金成本上升,银行管理层就会有努力控制好风险的动机,于是这样的创新债券产品就能起到约束银行风险的市场纪律作用。本文认为,这种创新债券产品可以通过合理设计的或转股债券来实现。

或转股债券是近年来出现的一种创新金融产品,最早采用这种产品的银行是英国的劳埃德集团。2009年11月,为了避免因资本不足被纳入英国政府的资产保护方案(UK Asset Protection Scheme)③对进入保护方案的金融机构,英国政府向其提供资产保护,而被保护的金融机构则需要向英国财政部支付相关费用。如果一家金融机构进入了这个资产保护方案,将向市场传递这家金融机构已经在一定程度上陷入困境,从而需要依赖政府救援的负面消息。而向市场传递负面消息,劳埃德集团进行了新资本的募集工作。为了降低所筹集资本的成本,新资本中包括了数量高达75亿英镑的一种被称为“增强资本票据(Enhanced Capital Notes)”的创新债券产品。这种被监管机构认可为银行二级资本的创新债券产品的存续期为10年,在正常情况下,劳埃德集团需要每年为其支付固定利息直至债券期满。然而在债券存续期内,一旦劳埃德集团的一级资本与其加权风险总资产的比率低于5%,这种债券就要自动转换为公司股票,从而为劳埃德集团补充75亿英镑的一级资本。近几年来,除劳埃德集团外,还有苏格兰银行、荷兰拉博银行、瑞士信贷银行等一些银行也发行了这种类型的或转股债券。

或转股债券出现后,受到了许多西方国家银行监管机构和国际金融监管机构的密切关注。一些国家同意将其纳入银行的资本监管体系,目的是为了缓解最低资本要求的两难抉择,从而可以在大幅提高对银行的资本要求的同时,不会大幅增加银行的资金成本,以免影响到实体经济的复苏。如在2012年,瑞士银行监管机构就要求其国内两家最大的银行将资本充足率提高到19%,其中10%是权益资本,其余9%则可由或转股债券来充当。本文认为,将这种创新债券产品纳入银行监管体系,还可以实现对银行风险取向的有效约束。本文将通过一个数理经济模型来证明,由于与一般的可转债不同,这种债券的持有人不再享有是否转股的选择权,而且当因转股而遭受损失时,这种债券不能得到存款保险基金或者政府的保释,因此这些债券的持有者就有约束银行风险的动机,他们可以通过对风险更大的银行要求更高的债券利率的方式来实施这种约束,这样,合理设计的或转股债券就可以起到银行监管的市场纪律作用。

三、或转股债券对银行风险取向的市场约束作用

(一)基本模型

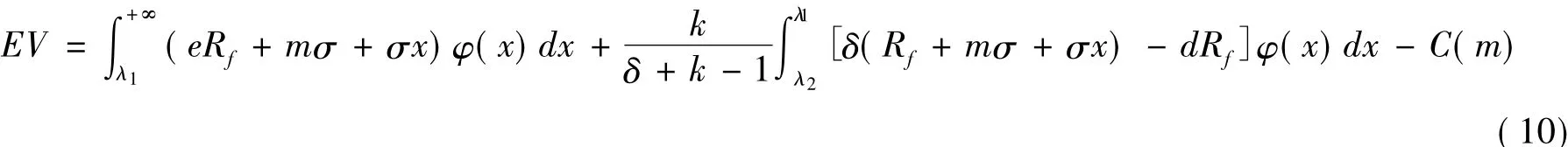

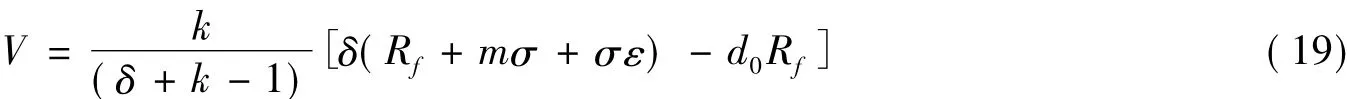

考虑一个跨期模型,假设银行风险中性,经营目标是股东利益最大化。在时期0银行具有单位资金,其中储户存款d、股东权益e=1-d,存款利率rf无风险,在时期1银行需要支付的储户本息和为d(1+rf)=dRf。假设在时期0银行将全部资金投放出去,①为避免模型过于繁琐,本文不考虑存款准备金,如果加入存款准备金,不会影响模型的结果。投资收益在时期1实现,银行的投资收益率为:

其中σ表示投资项目的风险,ε服从标准正态分布,②尽管本文假设ε服从标准正态分布,但本文的结论可以适用于ε服从其他分布的情况,只要ε的数学期望等于0。其密度函数和分布函数分别为φ(x)和Φ(x),m≥0代表银行管理和控制风险的努力程度,m越大银行管理和控制风险的力度越大。(1)式表示,在投资项目风险既定的条件下,投资收益率的期望值rf+mσ主要依赖于银行在风险管理方面所付出的努力。

由于银行在时期0时的投资资产为单位货币,这样在时期1时,银行的总资产为:

银行的风险管理需要付出,其成本函数用c(m)表示,很显然,c(m)是m的单调增加函数,即银行在风险管理方面越努力,其需要的付出就越多。

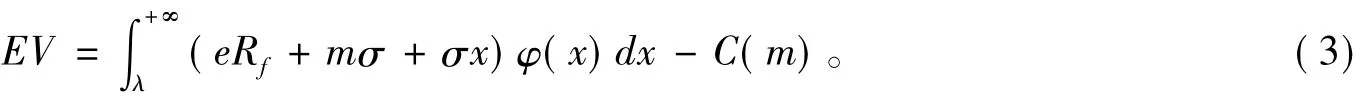

在时期1,如果银行的总资产R≥dRf,即当ε≥-(eRf/σ+m)=λ时,银行具有偿还储户存款本息的能力,这时属于银行股东的权益为V=eRf+mσ+σε;如果ε<λ,银行破产,这时属于银行股东的权益为0。这样在时期1,在考虑风险管理的成本后,银行股东权益的期望值为:

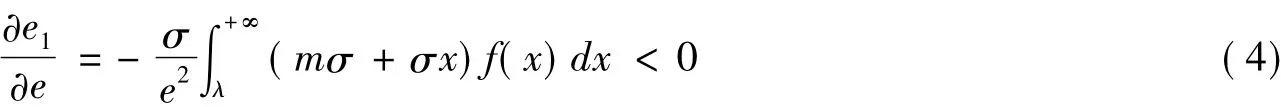

若令e1=EV/e,则e1表示银行股东的期望收益率。根据含参数积分的牛顿-莱伯尼兹公式,可以得到:

(4)式显示,银行的杠杆率越高,其股东的期望收益率越大。这样,在没有资本要求的外在约束时,银行具有尽量少地持有权益资本,以实现股东收益最大化的动机。当ε∈(-∞,λ]时银行破产,容易看到λ随e的减小而增大,即银行的破产概率会随其权益资本的减小而增大,因此为维护银行业的安全性,需要对银行实施最低资本要求的外部监管。

在没有最低资本要求的约束时,银行风险管理的最优决策为(选择m满足):

(二)存在最低资本要求的情况

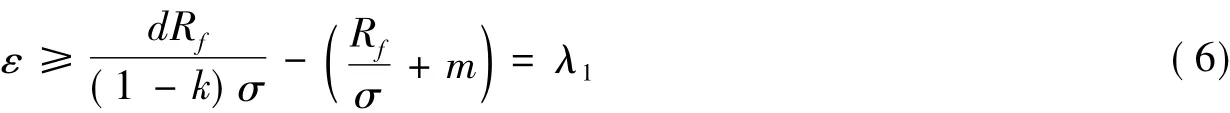

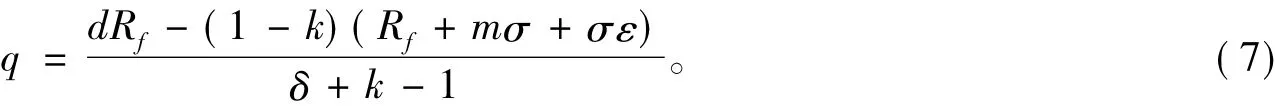

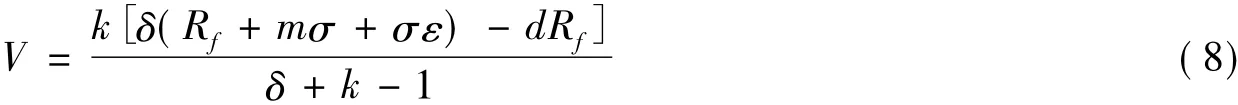

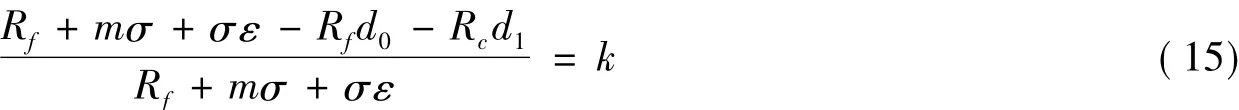

最低资本要求可以表示为(eRf+mσ+σε)/(Rf+mσ+σε)≥k,即股东权益与银行总资产的比率不小于k,其中k为一个常数,由监管机构事先规定。在时期1,如果银行的投资收益可以使最低资本要求得到满足,即当:

时,属于银行股东的权益为V=eRf+mσ+σε。如果ε<λ1,为使最低资本要求得到满足,银行需要去杠杆。假设银行出售资产的折价率为δ≤1,容易证明,当δ≤1-k时,由于出售资产的折价率很大,银行出售资产的数量越多,其资本充足率就越低,这时银行无法通过去杠杆的方式来满足监管资本要求。由于在现实中这种情况不会发生,因此我们假设δ>1-k。假设当ε<λ1时为避免过多的折价损失,银行出售的资产数量q使其恰好可以满足最低资本要求,则有:

此时,属于银行股东的权益为:

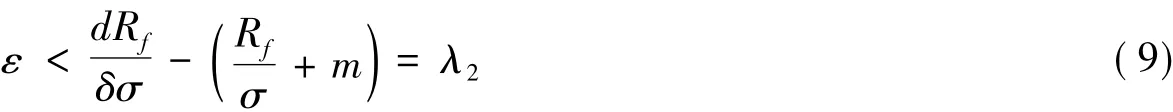

很显然,只要δ(Rf+mσ+σε)-dRf>0,银行总能通过出售资产的方式来满足最低资本要求,而当δ(Rf+mσ +σε) -dRf<0时,即当:

时,银行由于资不抵债而破产,此时属于银行股东的权益为0。于是在时期1,在存在最低资本要求的约束条件下、及考虑风险管理成本后,银行股东权益的期望值为:

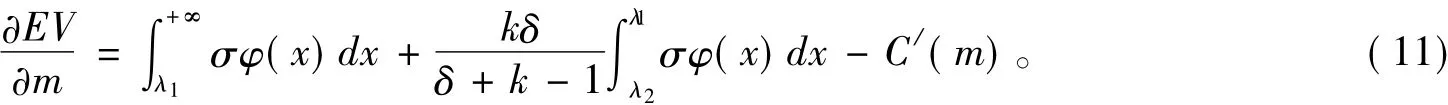

同样,根据含参数积分的牛顿 -莱伯尼兹公式,可以得到:

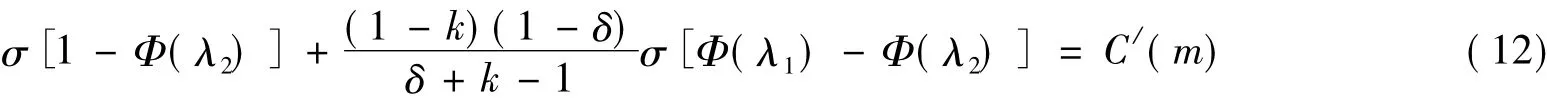

因此,银行风险管理的最优决策为,选择m满足:

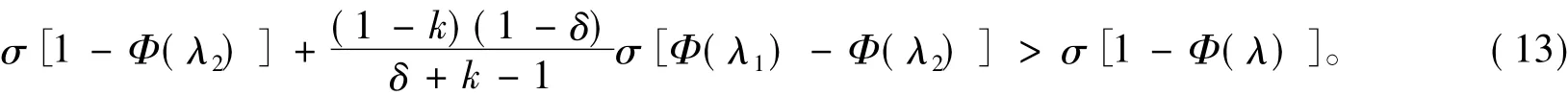

很显然,只要δ<1,即只要银行的去杠杆行为将导致其遭受到资产折价损失,那么由于λ2<λ,λ1> λ2,就有:

由于c(m)为m的单调增加函数,比较(5)式与(12)式知道,(12)式中的m要大于(5)式。因此对银行实施最低资本要求的约束,可以促使银行加大风险管理的力度,降低银行的破产概率。

然而值得注意的是,如果δ=1,即如果银行认为当受到较大冲击时,可以通过出售资产来缓解资本充足压力,而不会遭受到任何损失,那么对银行实施最低资本要求的约束,并不能促使银行加强风险管理,①流动性风险是全球金融危机中许多银行遭受巨大损失的重要原因。这些银行忽视流动性风险的原因,在于他们认为在需要时可以通过变现资产的方式来缓解资本充足压力,而不会遭受到重大损失。因此在次贷危机爆发前,这些银行对回购协议市场存在着过度利用的现象,这相当于这些银行假设δ=1。本文认为,这可能是最低资本要求这个支柱没有建立起这些银行风险取向的内在约束机制的一个重要原因。因为此时有:

(三)或转股债券对银行风险的约束机制

假设在时期0时,银行拥有的单位资金中除了储户存款与股东权益外,还包含有或转股债券,即1=d0+d1+e,d=d0+d1,其中d0、d1分别为储户存款与银行发行的或转股债券。或转股债券的设计有两个要点:转换触发(conversion trigger)——在什么条件下或转股债券要由负债转换为权益;转换率(conversion rate)——转换触发时每份债券可以换多少股票。转换触发和转换率之所以重要,是因为如何设计它们关系到或转股债券在银行监管中的作用。比如说,基于银行资本充足状况的转换触发设计②或转权益债券的转换触发可以基于单个银行状况或基于整个金融系统状况的设计,前者是指当某个银行的资本比率低于某个值或者银行的股票价格低于某个值时转换触发,这种转换触发条件需要在该银行发行的债券合同中事先确定;后者是指由银行监管机构基于整个金融系统的状况来决定转换触发,即银行监管机构认为必要时所有银行发行的或转权益债券的转换就要同时进行。一般认为,如果或转权益债券的转换触发是基于整个金融系统的状况来进行,那么会给这种债券的定价带来很大困难。可以有低水平触发(low-level trigger)和高水平触发(high-level trigger)两种选择,其中低水平触发是指只有当权益资本比率很低——银行临近破产时,转换触发才会进行;高水平触发是指当权益资本比率还较高时,如当银行刚触及资本充足压力时,转换触发就要进行。很显然,低水平触发的或转股债券可以作为挽救银行危机的政策工具[7],因为当危机发生时,或转股债券转化为银行权益,可以降低银行救援中纳税人的负担。而高水平触发的或转股债券可以作为防范银行危机发生的政策工具,因为当面临资本充足压力时,或转股债券及时转化为银行的权益,可以减缓这个银行的去杠杆压力,从而减少这种去杠杆活动对金融市场和其它银行与其他金融机构的冲击,有利于防范金融危机的发生。

由于防范金融危机的发生是银行监管的最重要目标,因此本文认为,合理的转换触发设计应该是高水平触发。本文假设当银行权益资本触及最低资本要求的下限时,或转股债券就要转换为银行股票,那么转换触发条件就可以表示为:

即当:

时,或转股债券就要转换为银行股票。与Distinguin(2009)相同,本文假设或转股债券的持有人风险中性,要求的期望收益率为。债券的运行方法为:如果转换触发没有发生,债券持有人的收益为(1+rc)d1=Rcd1,其中Rc的值由(20)式给出,rc为银行发行的或转股债券的债券利率;如果转换触发发生,在转换为银行股票后,债券持有人和银行原股东各自持有占比率d1/(e+d1),e/(e+d1)的银行权益,即或转股债券持有人和银行原股东对银行权益的所占比率,等于在时期0时他们各自对银行初始资金的投资比率。

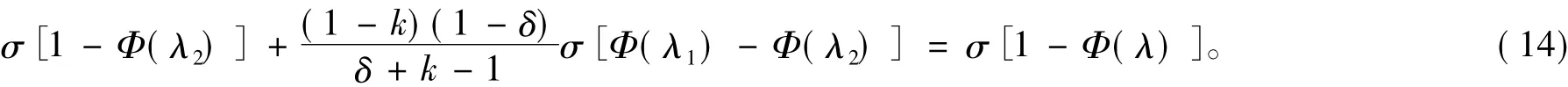

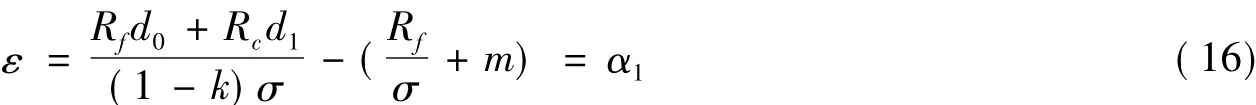

这样在时期1,如果银行的投资收益能够使最低资本要求得到满足,即如果ε>α1,属于银行的股东权益为V=(e+d1)Rf+mσ-d1Rc+σε,而债券持有人获得的收益为Rcd1。如果ε≤α1,转换触发条件满足,转换触发后只要银行能够满足最低资本要求,即只要:

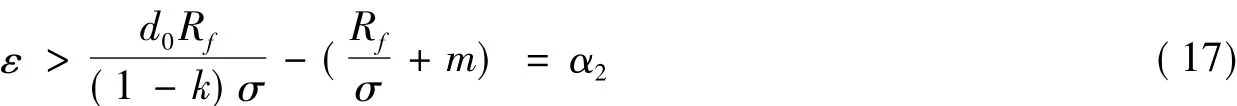

那么属于银行原股东和债券持有人的共同权益为V=[(e+d1)Rf+mσ+σε]。而当ε<α2时,银行需要去杠杆,在与上节相同的假设条件下,只要ε>α3,其中:

属于银行原股东和债券持有人的共同权益为:

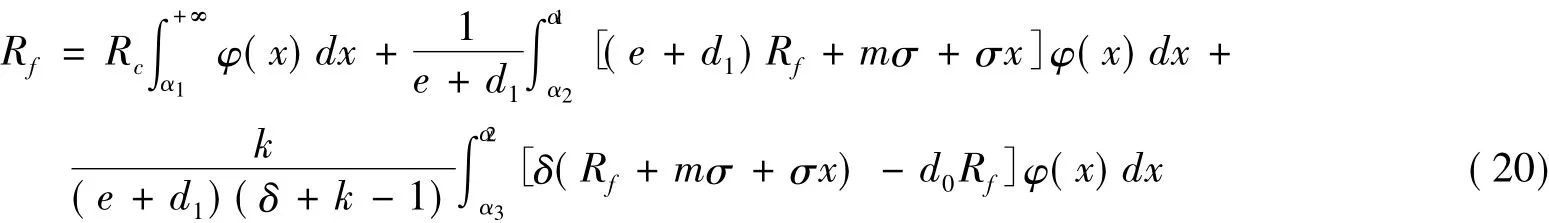

当ε<α3时,银行破产,属于银行原股东和债券持有人的共同权益为0。这样,如果或转股债券的持有人能够准确评估银行风险,①一些学者如Sironi(2003)的实证研究结果显示,银行次级债的投资者可以准确估计银行的风险[9]。Rc就可以由下式解出:

在时期1,属于银行原有股东的权益的期望值为:

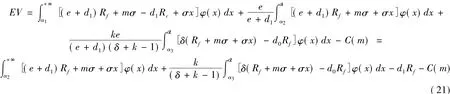

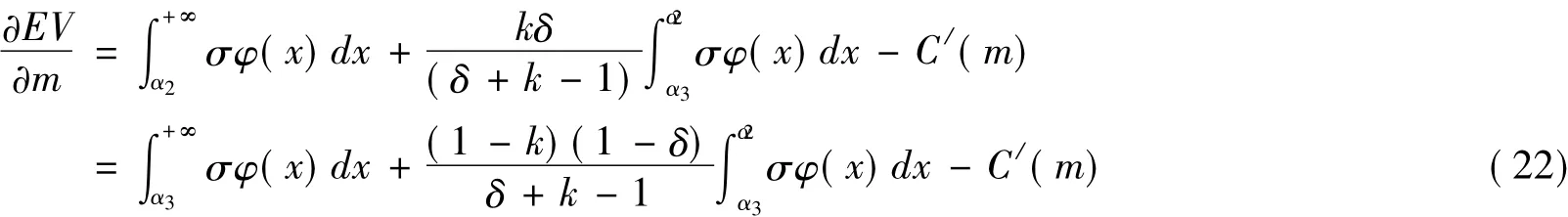

根据含参数积分的牛顿 -莱伯尼兹公式,可以得到:

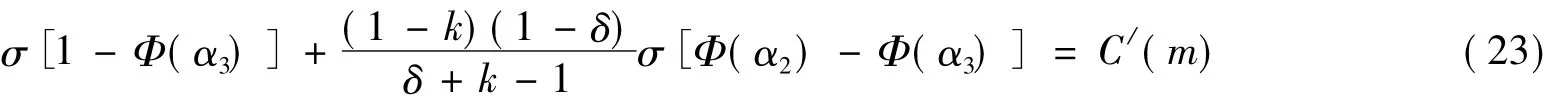

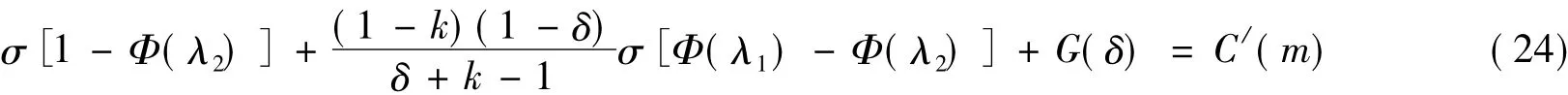

这样,在存在或转股债券的情况下,银行风险管理的最优决策为,选择m满足:

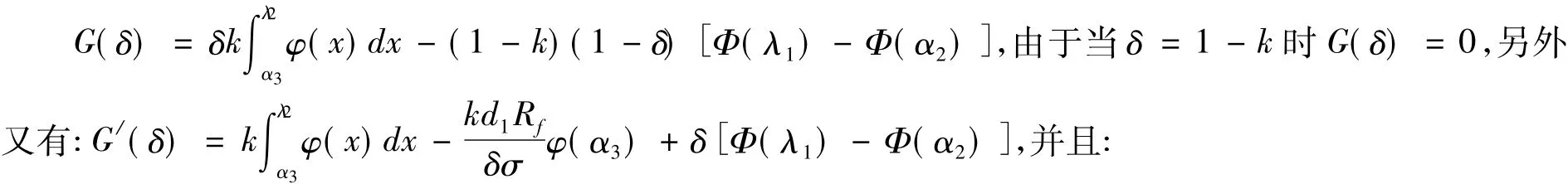

注意到式可以改写为:

其中:

k。这样当δ>1-k时就有G(δ)>0。于是比较(12)式与(24)式可以得到结论:与仅有最低资本要求相比,如果同时要求银行发行或转股债券,可以约束银行更好地管理风险,或者说合理设计的或转股债券,可以发挥银行风险取向的市场约束作用。

另外,在仅有最低资本要求条件下,银行破产的概率为P=Φ(λ2)。在同时存在最低资本要求和或转股债券的条件下,银行的破产概率为P=Φ(α3)。由于λ2>α3,因此Φ(α3) <Φ(λ2)。这样,在对银行实施最低资本要求的同时,要求银行发行或转股债券,可以进一步降低银行的破产概率。

四、结 语

由于存在着最低资本要求的两难抉择,缺失市场纪律的监管方法很难维护银行业的安全性,在后危机时代的银行监管改革中,应该建立包含市场纪律的完善的银行监管框架。我们认为,合理设计的或转股债券可以起到银行监管的市场纪律作用,因为这种债券对银行的风险管理具有直接的与间接的两种约束作用。直接的约束作用是指,由于这种债券不受存款保险基金或者政府的保释,因此债券持有人就会具有约束银行风险的内在动机,他们可以通过要求具有更高风险的银行支付更高的债券利率的方法,即通过要求银行承担更高的风险成本的方法,来约束银行的风险取向,从而建立起银行风险的市场约束机制,本文通过一个数理经济模型对或转股债券的这种直接约束作用进行了论证。间接约束作用是指,银行监管机构可以根据或转股债券的利率高低这种市场信号来判断一个银行的风险大小,从而决定是否要对这个银行实施进一步的监管(如提前实施现场检查等),进而对银行的风险取向起到间接的约束作用。因此可以进一步研究的问题是,如何通过适当的数理经济模型来对这种间接的约束作用进行论证,或者同时对直接约束作用和间接约束作用进行论证。

[1]DARRELL DUFFIE.Contractual Methods for Out-court Restructuring of Systemically Important Financial Institutions[EB/OL].(2009 -12 -09) [2013 -08 -25].http://www.darrellduffie.com/uploads/policy/DuffieRestructuringOutOfCourt 2009.pdf.

[2]CHARLES.Why and How to Design a Contingent Convertible Debt Requirement[EB/OL].(2010 -09 -30)[2012 -07-15].http://fic.wharton.upenn.edu/fic/papers/11/11 -41.pdf.

[3]ANAT R ADMATI,PETER M DEMARZO,MARTIN F HELLWIG.Fallacies,Irrelevant Facts,and Myths in the Discussion of Capital Regulation:Why bank equity is not expensive[EB/OL].(2010 -09 -30) [2013 -08 -20].http://www.coll.mpg.de/pdf_dat/2010_42online.pdf.

[4]GLORIA GONZALEZ-RIVERA,DAVID NICKERSON.Dynamic monitoring of Financial Intermediaries with Subordinated Debt[J].Journal of Risk Finance,2006,7(5):463 -487.

[5]WILLIAM W LANG,DOUGLAS ROBERTSON.Analysis of Proposals for a Minimum Subordinated Debt Requirement[J].Journal of Economics and Business,2002,54(1):115 -136.

[6]巴塞尔银行监管委员会.巴塞尔银行监管委员会文献汇编[M].中国人民银行,译.北京:中国金融出版社,2002:6 -32.

[7]CEYLA PAZQARBASIOGLU,JIANPING ZHOU,VANESSA LE LESLé.Contingent Capital:Economic Rational and Design Features[EB/OL].(2011 -01 -25)[2012 -07 -20].http://www.imf.org/external/pubs/cat/createx/Publications.

[8]ISABELLE DISTINGUIN.Market Discipline and Banking Supervision:The Role of Subordinated Debt[EB/OL].(2008-12 -15)[2012 -12 -30].http://www.finance-innovation.org/risk09/work/5920864.pdf.

[9]SIRONI A.Testing for Market Discipline in the European Banking Industry:Evidence form Subordinated Debt Issues[J].Journal of Money,Credit and Banking,2003,35(3):443 -472.