工业企业房地产投资对企业创新的影响

——基于中国上市公司数据的实证研究

2014-06-07邓博文

邓博文

工业企业房地产投资对企业创新的影响

——基于中国上市公司数据的实证研究

邓博文

工业企业房地产投资对企业创新存在短期的“挤出效应”和长期的“补偿效应”。本文使用企业研发支出和专利申请衡量工业企业创新活动,利用中国上市公司2007~2011年工业企业面板数据,发现工业企业当期房地产投资与研发支出负相关,工业企业跨期累积房地产投资与研发支出负相关,工业企业滞后期房地产投资与企业专利申请量负相关。这表明,工业企业参与房地产开发投资在短期和长期内都不利于企业创新。

企业创新 研发 房地产投资

一、引言

相关研究表明,企业创新在一国创新体系中占有重要的地位,研究数据显示,中国近年来企业发明专利申请比重超过了国内发明专利总量的一半[1]①中国国家知识产权局,专利统计简报,2011~2013年。。然而工业企业大量进入房地产业引发了人们的担忧:研发投入会被挤出,不利于企业创新,甚至可能导致“产业空心化”。工业企业房地产投资影响其创新的机制主要有两种:一种是短期的、直接的“挤出效应”,即在有限的资源约束下,企业把部分资源用于房地产投资,减少了在创新活动上的投入;另一种是长期的、间接的“补偿效应”,即企业在主营业务利润较低的情况下,将部分资金用于利润较高的房地产投资,然后利用房地产行业经营所得支持其研发等创新活动。这两种机制的最终效应需要实证检验。

工业企业参与房地产投资是否促进企业创新具有长期的战略意义。由于工业企业参与房地产投资影响企业在创新活动上的资源分配,地方政府房地产政策通过房地产市场影响企业创新,最终也会影响国家创新能力。这是土地财政所带来的未预期到的社会经济影响,亟待有实证证据帮助人们理解土地财政和企业、城市乃至国家的创新能力和长期竞争力的关系。

二、文献述评

企业研发相关文献,主要是从企业内部特征、行业特征和市场环境等方面研究企业研发的影响因素。从企业内部特征视角,主要分析企业规模、盈利能力和公司治理结构等因素对企业研发支出的影响;从行业特征角度,主要研究市场结构、行业技术水平和产业类型等企业研发影响因素;而基于市场环境角度的研究主要分析了政府对企业研发行为的影响。

与本文较为接近的有两篇文献:王文春和荣昭(2014)研究发现房价上涨会弱化企业开发新产品倾向[2],本文使用工业企业房地产投资微观数据,可以直接考查企业投资房地产对企业研发投入的“挤出效应”和“补偿效应”。陈海声和温嘉怡(2012)研究发现制造业企业参与房地产投资削弱了研发投资,但模型估计时既没有控制企业固定效应和时间固定效应,没有处理企业房地产投资的内生性问题,也没有处理样本选择问题,而本文则尝试解决这些计量估计问题[3]。此外,本文还使用工业企业研发产出指标(企业专利申请量)衡量企业创新活动,可以更全面地反映企业创新活动。

三、模型设定

本文使用上市公司研发支出和专利申请指标衡量工业企业创新投入和产出活动,使用工业企业房地产投资衡量工业企业房地产市场投资活动。为检验工业企业房地产投资对企业研发支出的“挤出效应”,使用如下固定效应模型:

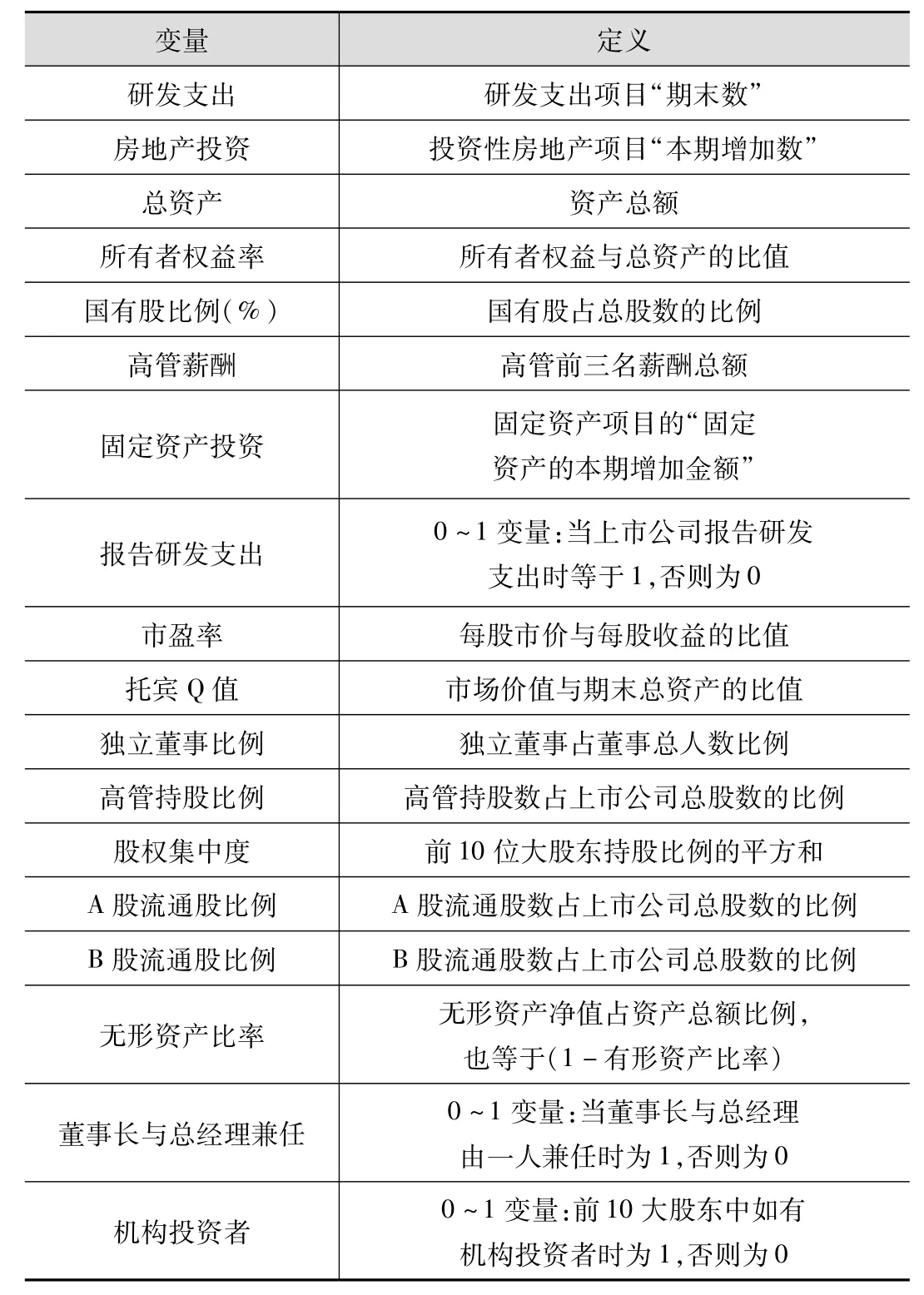

式(1)中i和t分别指企业和年份;被解释变量RD是一个企业在某一时期内的研发支出;关键解释变量RE是该企业在同一时期内的房地产投资额;X是企业特征变量向量,包括企业规模、盈利能力和高管特征等;α和T分别是企业固定效应和时间固定效应;ε是误差项;β1和γ1分别是相应变量向量的待估系数向量。

本文使用总资产表示企业规模,由于研发投入影响因素的滞后性,故取其滞后一期,且取对数形式,其系数预期为正[4~5]。同时,使用上市公司国有股比例控制企业所有权因素的影响[4~6]。由于研发活动有较强的不确定性和高风险性,本文使用企业财务杠杆率(或所有者权益率)度量企业融资能力(取滞后一期)[7]。在企业所有权和经营权分离的情况下,企业高管对企业行为影响重大,故使用高管薪酬度量企业高管特征[8]。

关于内生性问题,一是在同一时期内,企业内部资源分配时可能存在房地产投资和研发投入同时决定的问题;二是可能存在一些观测不到的因素同时影响企业房地产投资和研发支出决策,如企业主与政府和银行的关系会影响企业受政府政策支持的程度和企业的融资能力等。针对这样的内生性问题,一方面,控制企业固定效应和时间固定效应;另一方面,利用企业所在城市的房价增长率作为工具变量,因为企业所在城市房价增长率对企业个体来说是外生的,但会正向地影响企业房地产投资。

本文使用国泰安数据库中国上市公司数据①国泰安数据库网址为:http://www.gtaedu.com/teachproduct/database.aspx。,其中研发支出项目和投资性房地产项目在上市公司财务报表附注中,为非强制性报告项目,故可能存在样本选择问题。本文使用郝克曼两步法处理样本选择问题[9]。第一步,以工业企业是否报告研发支出的0~1变量作为被解释变量,解释变量是报告研发支出的决定因素,如上市公司财务信息、市场信息和公司治理信息等[10]。

为了检验工业企业参与房地产投资对企业研发投入的长期“补偿效应”,使用如下截面数据模型:

式(2)中,i指企业;被解释变量RDlt是一个企业的跨期累积研发支出;关键解释变量RElt是一个企业跨期累积房地产投资额;Ind和City分别是企业所属行业虚拟变量和所在城市虚拟变量;μ是误差项;β2是相应变量的待估系数。这里的“跨期累积”,分两种情况处理:一种是把企业的研发支出和房地产投资分别跨期加总,再以企业规模调整;另一种是先把企业的研发支出和房地产投资分别逐期计算各期累积数(与“存量”指标相似),然后再求各期累积增长率的均值。如此,一方面体现了企业房地产投资对研发支出的长期“补偿效应”,另一方面也可以有效处理企业研发支出和房地产投资在各期的波动。

再者,笔者使用企业专利申请来度量企业研发产出活动。工业企业专利申请模型如下:

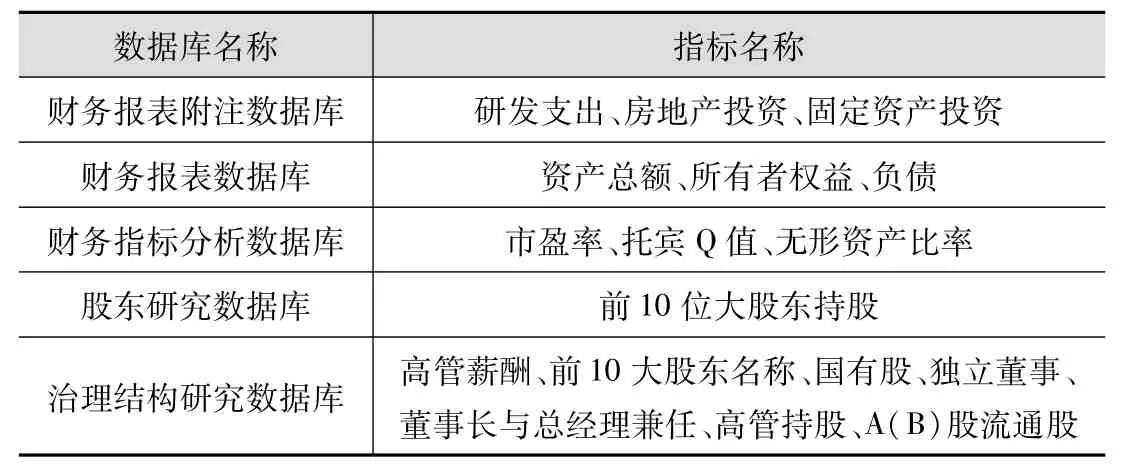

表1 数据库使用情况

表2 变量定义

式(3)中i和t分别指企业和年份,lag代表滞后期;被解释变量PATENT是一个企业在某一时期内的专利申请量总和;关键解释变量RE是该企业在某滞后期内的房地产投资额;X是企业特征变量向量,包括企业规模和所有权性质、盈利能力和高管特征变量等;α和T分别是企业固定效应和时间固定效应;v是误差项;β3和γ3分别是相应变量向量的待估系数向量。

由于研发支出不一定包括企业所有的创新投入,比如,引进新的设备、开拓新的市场和增加新的生产线等企业创新相关投入,在研发支出中无法体现,因此,我们还构建了工业企业固定资产投资指标(即从企业每一时期内总固定资产投资中,扣除本期内的企业研发支出和房地产投资),考查了工业企业房地产投资对企业固定资产投资的影响,作为稳健性检验。

四、数据

本文工业企业研发投入数据来自国泰安中国上市公司数据库(CSMAR)。笔者利用上市公司所属行业信息,提取了工业企业类上市公司样本。表1是所用数据库详细信息。

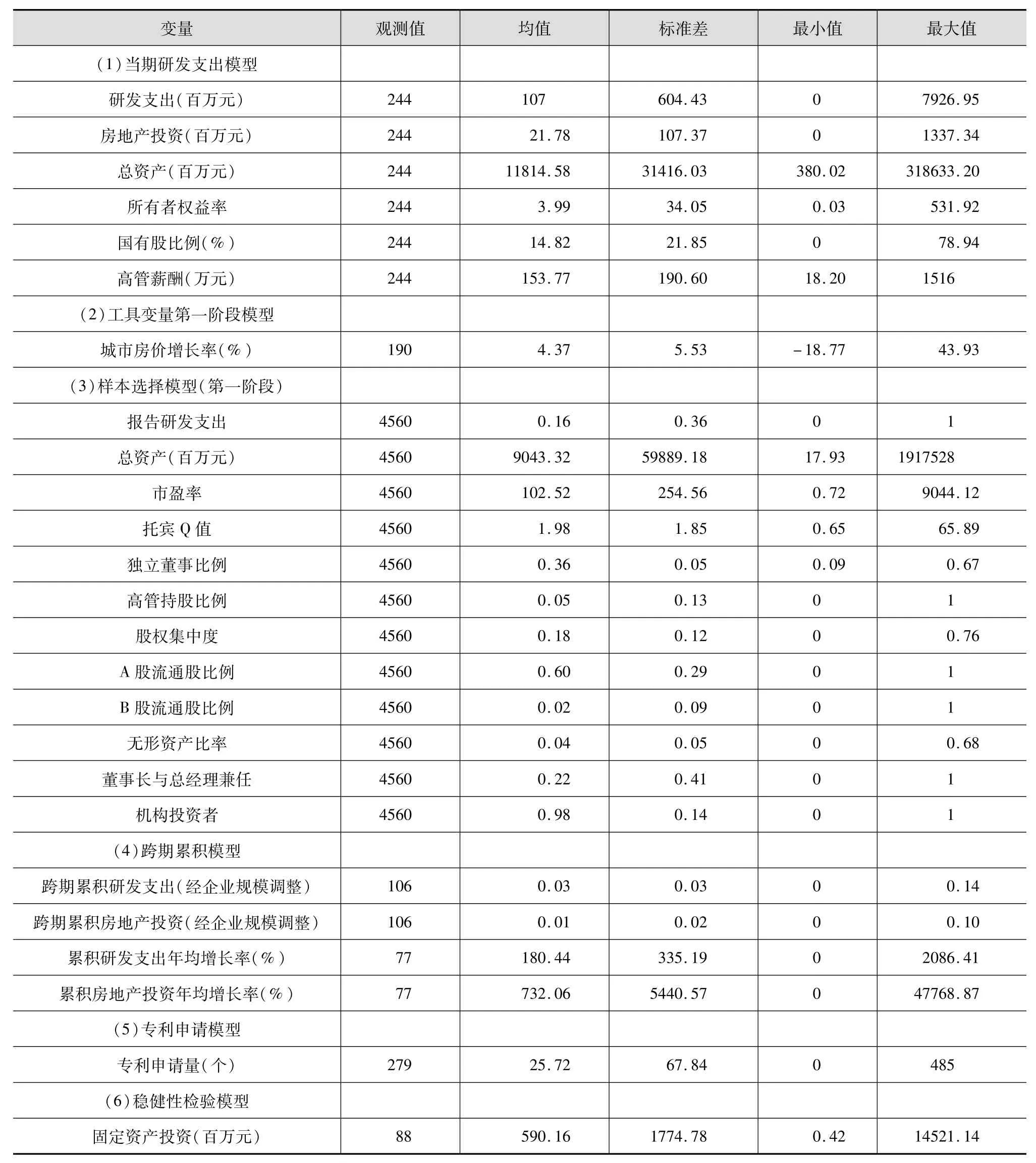

因为国泰安中国上市公司数据库长期资产中研发支出项目和投资性房地产项目的报告始于2007年,且本文只得到截至2011年的数据,故本文的工业企业面板数据时间跨度是2007~2011年。本文所用工业企业专利申请数据来自中国专利信息中心①中国专利信息中心网址:http://www.cnpat.com.cn。。数据整理与合并后,得到106家工业企业上市公司年度非平衡面板数据样本②企业数量较少的原因是大多数上市公司企业都没有报告研发投入数据。。表2和表3分别是变量定义和不同模型设定时的样本统计性描述。

表3 样本统计性描述

五、实证结果

(一)工业企业房地产投资对企业研发支出的影响

1.工业企业房地产投资对企业当期研发支出的影响(挤出效应)

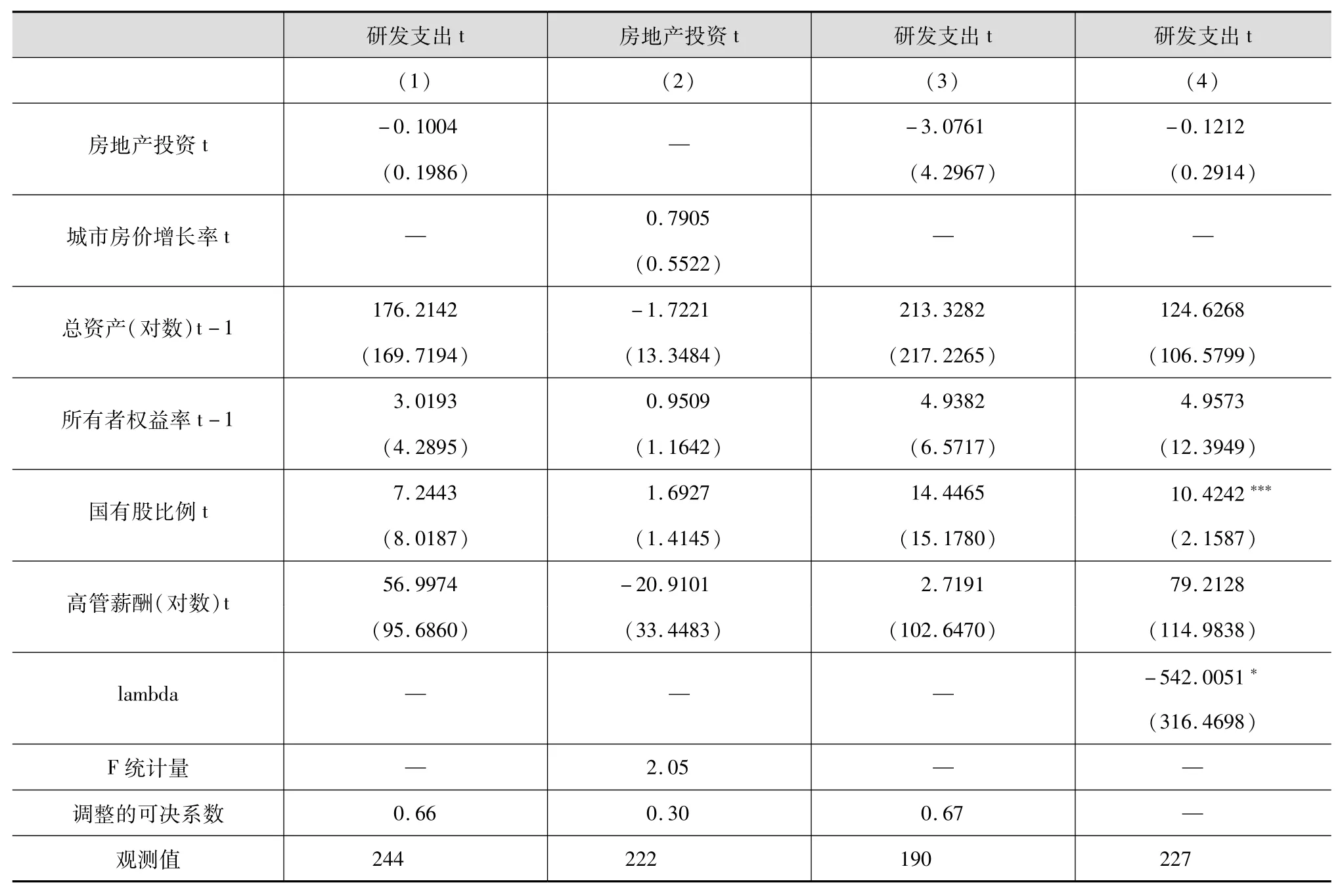

式(1)回归结果如表4所示,所有模型估计时都控制了企业特征变量、企业固定效应和年份固定效应。在表4第(1)列中,关键解释变量工业企业房地产投资的系数估计值为负(统计不显著①模型估计时样本量的大小一定程度上影响了解释变量系数估计的准确性,使系数估计不显著。),表明工业企业参与房地产投资对企业研发投入可能存在“挤出效应”。由于内生性问题,本文使用企业所在城市房价增长率作为企业房地产投资变量的工具变量。表4第(2)列显示的是工具变量模型的第一阶段回归结果,被解释变量是工业企业房地产投资,关键解释变量是企业所在城市房价增长率。城市房价增长率变量的系数估计值为正,表明工业企业房地产投资随城市房价增长而增加;但工具变量城市房价增长率是弱工具变量②因为弱工具变量检验的F统计量值为2.05,其值小于关键值10。。第(3)列是工具变量模型的第二阶段回归结果,工业企业房地产投资的系数估计值(绝对值)经过工具变量校正,大于第(1)列中相应的估计值(绝对值),表明本文所使用的工具变量部分修正了因内生性问题而产生的倾向于零的估计偏误。

表4 工业企业房地产投资对企业当期研发支出影响模型(挤出效应)

表4第(4)列模型是郝克曼两步法第二阶段的回归结果,是借鉴会计研究中上市公司信息披露研究,对第(1)列模型估计进行样本选择问题的修正①限于篇幅,郝克曼两步法第一阶段的报告研发概率模型的估计结果没有放在文中(如需要,备索),其各解释变量的系数估计值与模型设定部分的预期基本一致。。在第(4)列模型中,因逆米尔斯比率(inverse Millsratio)系数估计显著性不强,故该样本选择问题不严重。表4中其他控制变量的系数估计值与上一节计量模型设定部分预期的基本一致。

2.工业企业房地产投资对企业跨期累积研发支出的影响(补偿效应)

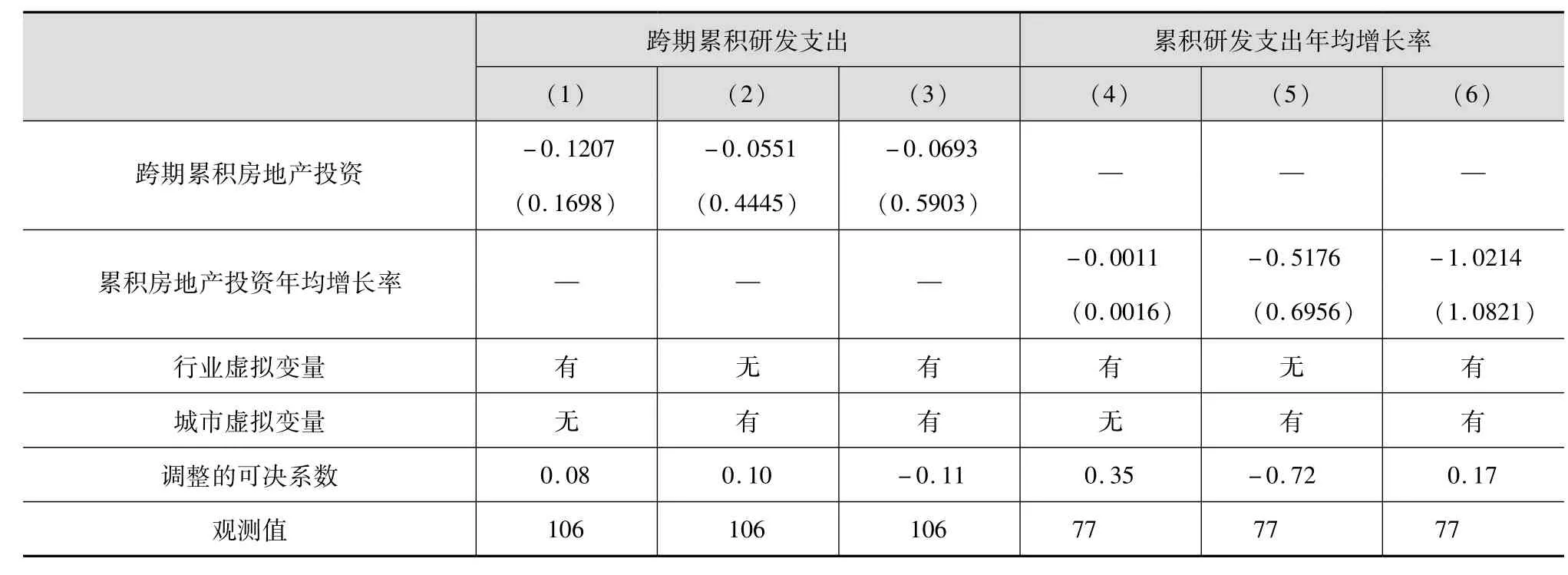

模型(2)回归结果如表5所示。表5第(1)~(3)列模型是跨期累积研发支出的水平值模型,其中,被解释变量是经企业规模调整后的跨期累积研发支出,而关键解释变量为经企业规模调整后的跨期累积房地产投资②文中用于调整的企业规模是企业总资产。笔者先分别计算企业跨期累积的研发支出和房地产投资,然后用企业总资产均值分别除之前所计算的企业跨期累积的研发支出和房地产投资,分别得到经企业规模调整的企业跨期累积研发支出和房地产投资。。表5第(4)~(6)列模型是累积研发支出年均增长率模型,其中,被解释变量是累积研发支出年均增长率,而关键解释变量为累积房地产投资年均增长率③累积研发支出年均增长率的计算过程如下:先逐期计算累积研发支出(相当于“存量”概念),然后计算累积研发支出的年度增长率,最后对每一企业累积研发支出的年度增长率取均值。累积房地产投资年均增长率的计算过程与此相似(“累积”概念相当于“存量”概念,但没有“折旧”)。。表5还控制了行业和城市固定效应。结果显示,关键解释变量跨期累计房地产投资以及累计房地产投资年均增长率的系数估计值均为负,且不显著④关键解释变量系数估计不显著可能是由于受到样本量较小的影响。表5中部分模型估计时调整的可决系数为负,其原因是样本量较小,而模型估计时又控制了大量的虚拟变量。,表明工业企业参与房地产投资对企业研发投入不存在房地产投资的“补偿效应”。

表5 工业企业房地产投资对企业跨期累积研发支出影响模型(补偿效应)

(二)工业企业房地产投资对企业创新产出的影响

本文使用工业企业专利申请量衡量企业的创新产出。中国专利分为发明专利、实用新型专利和外观设计专利三种类型,本文使用三种专利申请的总和,作为专利申请模型的被解释变量。由于专利发明有滞后性,本文取工业企业滞后期房地产投资①模型估计时,取到本文数据结构所允许的最大滞后期数。。模型估计时控制了工业企业规模和所有权结构、融资能力和高管等因素变量,还控制了企业固定效应和年份固定效应。

表6第(1)~(3)列模型分别考查的是在控制工业企业规模和所有权结构、融资能力和高管等相关因素以及企业、年份固定效应之后,工业企业滞后期房地产投资对企业专利申请的影响。表6第(1)和(2)列中滞后一期和二期房地产投资的系数估计值统计上不显著或显著性较小;而第(3)列滞后三期房地产投资的系数估计值显著为负(1%的显著性水平上显著),这一结果是工业企业参与房地产市场投资不利于企业研发等创新活动的较强证据。

表6 工业企业房地产投资对企业专利申请影响模型

(三)稳健性检验

笔者使用工业企业固定资产投资指标进一步做了稳健性检验,模型的估计结果表明,工业企业的房地产投资减少了固定资产投资,包括可能减少在创新活动上的投入,这与表4~6模型估计结果一致②限于篇幅,稳健性检验工业企业固定资产投资模型的估计结果没有放在文中(如需要,备索)。。

六、结论

本文采用企业研发支出和专利申请衡量企业创新活动,使用国内上市公司工业企业2007~2011年面板数据,发现工业企业房地产投资对研发支出短期内可能存在弱的“挤出效应”,但不存在长期“补偿效应”,且减少企业专利申请。本文的实证结果支持工业企业参与房地产市场投资不利于企业创新。鉴于工业企业创新对一国创新有重要作用,本文的结论表明,房地产市场的持续繁荣吸引工业企业参与房地产开发,长期内会有损城市和国家的创新能力。

[1]〛李军.国家创新系统与企业创新关系分析[J].数量经济技术经济研究,2001(7):7-13.

[2]王文春,荣昭.房价上涨对工业企业创新的抑制影响研究[J].经济学(季刊),2014,13(2):465-490.

[3]陈海声,温嘉怡.中国制造企业R&D投资与房地产投资的实证研究[J].科技管理研究,2012,32(5):124-127.

[4]聂辉华,谭松涛,王宇锋.创新、企业规模和市场竞争[J].世界经济,2008(7):57-66.

[5]王任飞.企业R&D支出的内部影响因素研究——基于中国电子信息百强企业之实证[J].科学学研究,2005,23(2):225-231.

[6]周黎安,罗凯.企业规模与创新:来自中国省级水平的经验证据[J].经济学(季刊),2005,4(3):623-638.

[7]晏宗新,董瀛飞.企业研发问题研究新进展[J].经济学动态,2010(6):135-139.

[8]张长征,李怀祖,赵西萍.企业规模、经理自主权与R&D投入关系研究——来自中国上市公司的经验证据[J].科学学研究,2006,24(3):432-438.

[9]Heckman J J.Sample Selection Bias as a Specification Error[J].Econometrica,1979,47(1):153-161.

[10]崔学刚.公司治理机制对公司透明度的影响——来自中国上市公司的经验数据[J].会计研究,2004(8):72-80.

Effect of Industrial Real Estate Investment on Innovation——Evidence from Listed Companies in China

DENG Bo-wen1,2

(1.Xiamen University,Xiamen 361005;2.Yunnan University,Kunming 650091)

Real estate investment from industrial enterprises has crowding-out effects on industrial innovation in the short run and has compensation effects in the long run.This paper adopts industrial R&D spending and patent application to measure industrial innovation.By using a company level panel data of listed companies from 2007 to 2011 in China,it is found that industrial real estate investments have negative effects on industrial R&D spending both currently and cumulatively intertemporally,and lagged industrial real estate investments have negative effects on industrial patent application.These findings imply that the involvement of industrial enterprises in real estate investment may hinder industrial innovation both in the short and long run.

Industrial Innovation;R&D;Real Estate Investment

F273.1

A

1000-7636(2014)10-0113-08

责任编辑:董洪敏

2014-07-10

厦门大学王亚南经济研究院博士研究生,云南大学发展研究院讲师,昆明市,650091。