利率市场化下我国商业银行利率风险管理

2014-05-30陈希娟

陈希娟

[摘 要]在利率市场化进程不断加快的背景下,利率风险逐渐成为我国商业银行面临的最主要的风险。本文对我国商业银行所面临的利率风险的类型及其度量方法进行简述,并以中国银行为例,通过利率敏感性缺口模型,对我国商业银行面临的利率风险进行实证分析,考察中行目前所面临的风险现状,并指出这是我国商业银行的共同问题。最后,本文从利率风险管理的角度出发,对利率市场化背景下,我国商业银行如何应对利率风险提出一定的政策建议。

[关键词]利率市场化;商业银行;利率风险;利率敏感性缺口管理

[中图分类号]F832 [文献标识码]A [文章编号]1005-6432(2014)47-0095-02

1 我国商业银行利率风险衡量方法

商业银行利率风险的度量方法有很多,其中最常用的有三种,分别是利率敏感性缺口法、持续期分析法和VaR度量法。其中,利率敏感性缺口法的假设条件较少,数据容易获得,衡量风险所需的成本相对较低,技术水平的要求不高。所以,本文选取利率敏感性缺口法对利率风险进行分析。

利率敏感性缺口法用来衡量利率变动对银行当期收益的影响。具体来说,就是银行将所有付息负债和生息资产按重新定价的期限划分到不同时间段。在不同时间段内,利率敏感性资产(IRSA)减去利率敏感性负债(IRSL)得出的数值即为利率敏感性缺口(GAP),即GAP=IRSA-IRSL。当某一段时间内的资产大于负债时,就会产生正缺口,GAP>0,即资产敏感性缺口。此时,如果市场利率上升,会导致商业银行净利息收入上升。相反,当某一段时间内的负债大于资产时,就会产生负缺口,GAP<0,即负债敏感性缺口。此时,如果市场利率上升,会导致商业银行净利息收入下降。当某一段时间内的资产等于负债时,会产生零缺口,GAP=0,此时,银行净利息收入不受影响。

由GAP引申的相关指标还有缺口率(Δ)、利率敏感性比率(λ)和利率敏感性比率偏离度(θ)。缺口率(Δ)是指商业银行利率敏感性缺口除以商业银行总资产,可用公式表示为:Δ=GAP/总资产。缺口率是一个相对指标,它表示银行所拥有的总资产对其所面临的缺口风险的承受能力,缺口率与银行的风险承受能力呈负相关关系。利率敏感性比率(λ)也是一种相对指标,公式为:λ=IRSA/IRSL。IRSA与IRSL的相对大小决定λ与1的偏离度,即θ=λ-1,θ同样为衡量利率风险的相对指标,当θ的绝对值趋于0时,银行因利率波动而承受的风险较小,反之亦然。

2 商业银行利率风险的实证分析——以中国银行为例

2.1 研究范围的选取

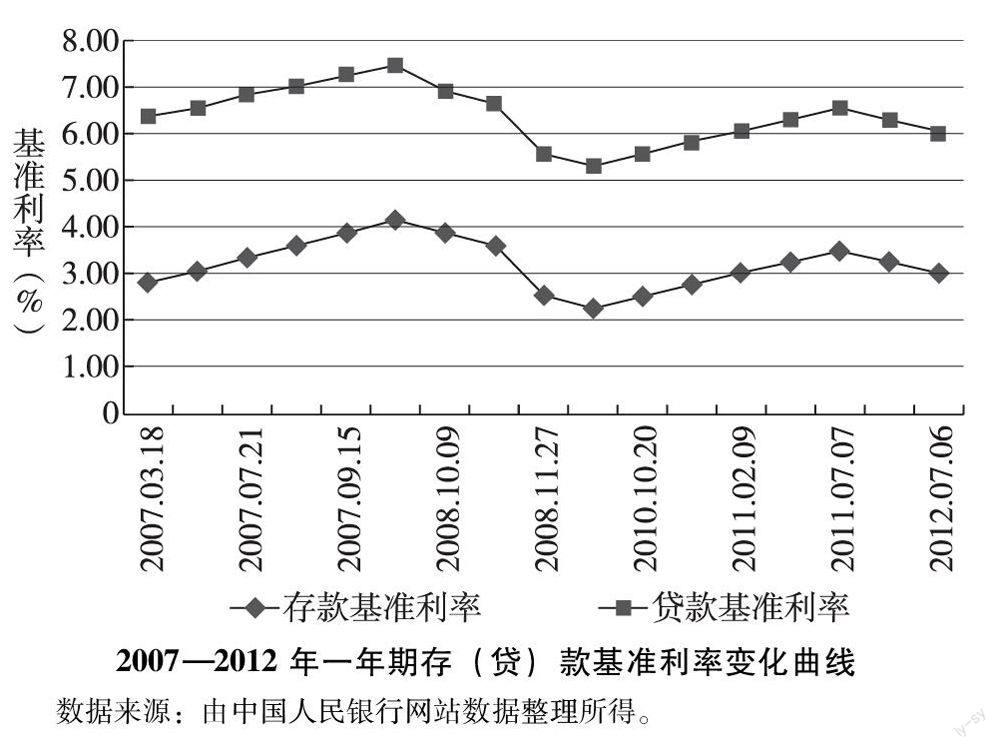

实证研究范围选取2007年至2013年,该研究范围包含两个升息周期和一个降息周期,并在2012年7月6日出现回调拐点(如下图所示)。这段时间呈现利率频繁波动的状态,有助于研究银行在利率市场化背景下所面临的利率风险,也有助于进一步完善我国商业银行利率风险管理体系。本文实证研究数据均由中国人民银行和中国银行各年度报表整理所得。

2007—2012年一年期存(贷)款基准利率变化曲线

数据来源:由中国人民银行网站数据整理所得。

我们从易受利率波动影响的商业银行的资产负债,即利率敏感性资产与负债出发,运用利率敏感型缺口模型进行数据的分析,以衡量中行在利率市场化条件下所面临的利率风险,并对其加以有效控制。

2.2 指标的选取与计算

根据上文所述,本文采用利率敏感性缺口法,选取利率敏感性缺口(GAP)、利率敏感性比率(λ)、利率敏感性比率偏离度(θ)和缺口率(Δ)四个指标对中国银行的利率风险进行实证分析。

对2008~2013年我国中国银行年度报告公布的数据进行整理和分析,将利率敏感性缺口(GAP)、利率敏感性比率(λ)、利率敏感性比率偏离度(θ)和缺口率(Δ)分别从短期、长期和总量三方面进行计算、统计,得出结果如下表所示。

2.3 指标分析

从利率敏感性缺口角度来看:只有在升息期,GAP>0;在降息期,GAP<0,银行才能获得更大收益。如果GAP>0,银行应该适当的减少资产,增加负债,以规避降息带来的风险;如果GAP<0,银行应适当的增加资产,减少负债,以规避升息带来的风险。

虽然在2008年底开始的升息周期中,中行的总缺口为正,为其在升息周期下带来可观的利息收入,但是,由于短期内中行存在负缺口,因此将会产生较大的利息损失,存在较大的短期利率风险。从表中可以看出,除个别年份外,中行一般呈现为长、短期正缺口,总量正缺口的状态。如果处在降息周期,银行将面临较大的利率风险。而且,中行受利率的周期性变动影响较大,也做出了相应的调整,但是数据显示出一种政策调整的滞后性。这可能与中国银行自身资产规模巨大,相比中小商业银行来讲,其资产、负债结构调整的灵活性较差的原因有关。

从利率敏感性比率角度来看:根据利率敏感性缺口的分析可知,当处于升息周期时,λ>1;当处于降息周期时,λ<1,商业银行才能有效防范利率风险,并且获得更多的收益。

由总量指标可以看出,在2010~2013年之间,无论处在升息周期还是降息周期,一直在不断减小,越来越趋向于1,说明中行在此期间采取了被动性的策略来防范利率敏感性风险。无论利率如何变动,这种保守型策略都可以较大程度地降低利率风险,确保中行收益的稳定。而在2009年开始的升息周期中,虽然刚开始维持在1附近,但是总体上呈不断上升趋势,这会降低银行的利息收入幅度,若不及时有效调节,利率市场化进程加快,银行利息损失空间将会进一步扩大。从长期指标来看,均与1严重偏离,但呈逐年下降趋势,可以看出,由于中行资产负债期限结构的不匹配,使得其面临较大的长期利率风险;但是工行对资产负债结构进行过一定的逐年调整,使得长期利率风险有逐年降低的趋势。

从缺口率角度来看:总量方面,中行的缺口率从2009年开始波动较为平稳,且数值不大;短期缺口呈现波动状态,长期则由2009年开始呈现逐年下降的趋势。这说明:中行所面临的利率风险和总资产相比而言不大,现有的资产可能达到全面防范利率风险的目标。但是,其应注意调整长、短期缺口率,并对长、短期资产和负债进行合理匹配。

3 启 示

通过上文对中国银行相关利率风险指标的分析,我们可以看出,利率风险的最主要因素在于资产、负债规模与期限的不匹配。基于此,提出以下建议:

首先,商业银行要提高对利率风险的重视程度,建立一套完整的风险管理理论方法,构建利率风险的内部防范体系,设立职能明确的风控机构,通过有效的风险管理手段对利率风险进行识别、衡量和规避。

其次,调整资产负债结构,加强长、短期资产和负债的匹配,从而尽可能将风险控制在可控范围内。大力发展中间业务和表外业务,引导金融产品创新。

最后,政府应该设立相关机构部门,加强对金融市场风险的实时监控,特别是对商业银行利率风险的监控。大力推进经济发展,为商业银行的经营活动创造良好的宏观经济环境,降低利率风险对商业银行的不利影响。完善相关法律法规,为金融产品的创新和衍生产品的良好运作提供完善的市场环境和法律环境。

参考文献:

[1]顾彦恒利率市场化下商业银行利率风险及其应对措施[J].中国商贸,2013(17).

[2]林乐芬,陈旭阳利率市场化下我国商业银行利率风险压力测试分析[J].经济纵横2013(12).

[3]谢晓雪利率市场化与利率风险管理[J].中国金融,2012(15).

[4]闫晶怡,闫凤祥利率市场化下我国中小商业银行的利率风险管理[J].金融理论与实践,2013(70).

[5]朱霞,刘松林利率市场化背景下商业银行利率风险管理[J].金融改革,2012(2).

[6]中国人民银行货币政策分析小组中国货币政策执行报告(二○一四年第一季度)[R].2014-5-6

[7]Duffee,GR,The relationship between treasury yields and corporate bond yield spreads[J].Journal of Finance,1998(6).