考虑负收益约束的中国证券投资基金效率——基于SBM方向距离函数的实证

2014-04-01邓忠奇

支 燕 邓忠奇

南开大学 经济与社会发展研究院,天津 300071

一、引言

证券投资基金作为资本市场重要的机构投资者,其发展对促进金融产品合理定价以及规范和稳定市场环境都有积极的作用。特别是在当前中国资本市场仍然以散户占较大比重的投资者结构下,充分发挥基金作为专业机构投资者功能,对推进中国资本市场的健康发展意义重大。中国自1998年建立证券投资基金以来,基金业无论在数量上还是资产规模上都有长足发展。截至2011年底中国全部基金的资产净值已超过两万亿元,但基金业绩的总体表现差强人意,基金运作的投入浪费、效率低下等问题一直是该领域研究的焦点。

现有文献对基金效率的评价主要有两类:一类仅针对基金的资产配资效率(如Brinson et al.,1995[1]),忽略了基金管理机构的运作能力和投入成本。另一类是传统指数法(如Sharp指数、Treynor指数和Jensen指数),但严格的假设条件使其结论与事实偏差较大(Roll,1978[2])。在此基础上的三因素组合、四因素组合、P8组合、条件期望组合、M-2指数等方法虽然对传统指数法进行了修正,但主观因素的影响使结论的可信度倍受争议(赵秀娟和汪寿阳,2007[3])。相比之下,Tone(2001)[4]等构造的 SBM(Slack-based Measure)模型可以计算多投入多产出下的效率,且不依赖CAPM假定和基准组合,因而被广泛应用在效率评价上(Murthi et al.,1997[5])。

二、研究方法

假设有K个决策单元(DMU),N种投入要素,M种好产出,L种坏产出,定义如下投入产出集:

(一)基金效率计算方法:SBM方向距离函数

根据Fukuyama et al.(2009)[6]的思想,定义如下SBM方向距离函数:

由于式(2)中定义的SBM方向距离函数度量的是松弛的加权和,因此的值越大效率越低(Cooper et al.,2007[7])。同时,可以将无效率值进行如下分解:

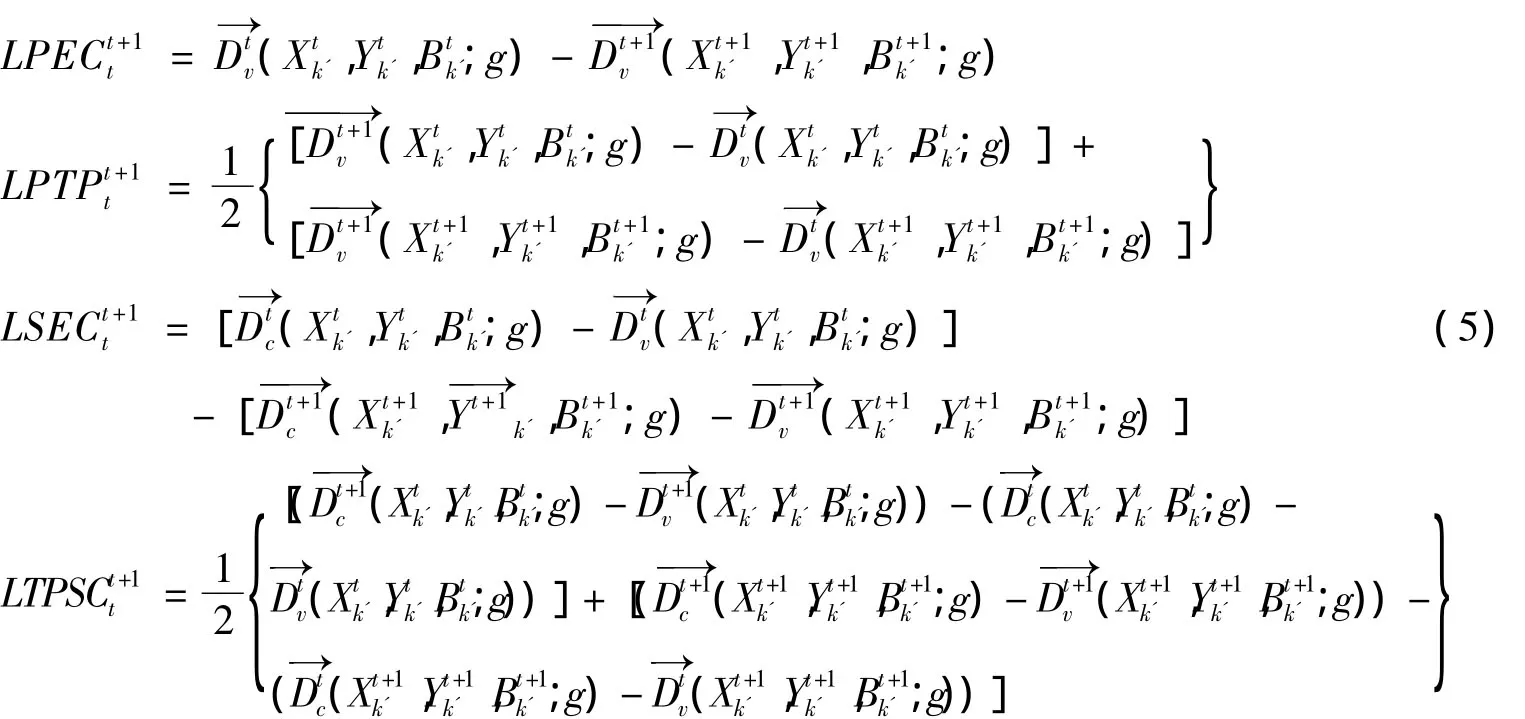

(二)全要素生产率变动分解:Luenberger分解

对效率的纵向比较最常见的是 Malmquist指数,然而正如 Boussemart et al.(2003)[8]指出的Luenberger指数更有效,为此采用Luenberger指数:

Luenberger指数(LTFP)=纯效率变化(LPEC)+纯技术进步(LPTP)+规模效率变化(LSEC)+技术规模变化(LTPSC)

LTFP、LPEC、LPTP、LSEC、LTPSC大于零分别表示生产率提高、效率改善、技术进步、规模效率提高、技术偏离固定规模报酬,小于零则表示效率恶化。

三、实证分析

(一)指标选取

好产出指标:累计净值增长率可以衡量基金的管理水平,较少受到成立期限的影响,也剔除了分红派息的影响,所以本文以累计净值增长率度量好产出;坏产出指标:选择负月收益率占比①样本期间内,收益率为负的月份数占比。假设某基金24个月内有10个月出现收益率为负值,则负月收益率占比为10/24。作为坏产出。Wilkens and Zhu(2001)[9]曾将负月收益率占比作为投入变量,但事实上负月收益率占比并非基金公司可控,因此将负月收益率占比作为坏产出对待;投入指标:投入指标包括风险类、费用类和期初净资产。基金风险的度量指标常有标准差、下偏风险①、晨星风险指标②本 文定义晨星风险指标为晨星基金超额收益率的标准差,晨星基金超额收益率=基金每月净值增长率-无风险收益率。、VaR值③V aR是在一定置信水平下对未来某区间的资产组合最大损失的估计,在正态分布的假定条件下VaR=μ+σΦ-1(α),其中μ和σ分别为正态分布的期望和标准差,Φ-1(.)为标准正态分布函数的逆函数。和β值④t 值的计算是根据证券市场线(SML)得出,根据证券市场线的表达式ERp=rf+(ERm-rf)βp反解出β值即可。,这些风险指标各有优劣,单纯选取某一指标可能不够公允,于是采用因子分析法从众多风险指标中提出公因子。将风险作为投入变量,是考虑到“风险与收益成正比”的性质类似于生产部门的要素(Murthi,1997)。费用类指标包含交易费用和运营费用。交易费用指申赎费用,运营费用包括托管费和管理费。由于费用会侵蚀投资回报(赵秀娟和汪寿阳,2007),并满足投入产出关系,所以将其列为投入变量是合理的。将期初净资产列为投入指标是考虑到期初净资产越多基金投资组合的资本金越丰富,对评价基金效率有重要的参照作用。

(二)数据来源

本文采用460支基金的月度数据为样本,期间从2009年11月到2011年11月。基金净值数据来自中国基金网和晨星网,管理费和托管费数据来自中国证券市场数据库(CCER)。分类依据中国基金网,共包括股票型基金194支,债券型基金123支和混合型基金143支。计算VaR值时假定基金收益率服从正态分布。计算β值时以银行一年定期存款的利率作为无风险收益率,以40%的上证指数收益率、40%的深证指数收益率和20%的国债收益率作为组合收益率(王守法,2005[10])。其中国债的数据来自和讯网,上证指数和深证指数来自网易基金网。在对风险指标进行因子分析时,KMO和Bartlett检验的统计值约为0.7,且P值较小,表明因子分析是恰当的。由于因子分析只提出了一个公因子,所以直接以其度量基金风险⑤如此处理是基于SBM模型的单位不变性。,即:

基金风险=标准差×0.664+晨星风险指标×0.712+下跌风险×0.745+β值×0.669+VaR 值 ×0.934

(三)基金的管理效率及其分解

由于股票型、债券型和混合型基金的投资理念不同,因而难以在同一前沿面下进行比较,所以文章分别评估各类基金的效率值。具体地,根据式(2)的设定采用Matlab软件求解SBM方向距离函数⑥考虑到模型不能处理负数,而部分基金的好产出——累计净值增长率为负值,本文根据模型的不变性对所有基金的累计净值增长加1,有关不变性的证明较繁琐,见马占新和唐焕文(1999)[11]的相关文献;考虑到变量为零的情况下求解式(2)会出现分母为零的情况,同样根据不变性对所有基金的负月收益率占比加0.001。,并按照式(3)的设定进行分解,结果如表1所示。

表1 基金的无效率情况及其分解

续表1

从表1可知,中国96.9%的股票型基金、99.2%的债券型基金和96.5%的混合型基金均存在不同程度的无效率。其中,债券型基金的无效率程度最高(0.3084),而股票型基金(0.1984)和混合型基金(0.1838)无效率程度较低。股票型基金的前5家中,封闭基金占3家,开放基金占2家,倒数5家基金均为开放基金。从股票型基金的平均水平看,无效率主要来自风险管理无效率(0.0660)和期初净资产无效率(0.0564),总体应降低6.6%的风险,减少2.32%的费用,增加1.55%的累计净值增长率或降低3.73%的负月收益率占比;从债券型基金的平均水平看,无效率主要来自负月收益率占比(0.1554)和费用(0.0752)的无效率,这在倒数5名的基金中尤为突出。与有效前沿面相比,债券型基金整体应降低5.74%的风险,减少7.52%的费用,增加0.76%的累计净值增长率或降低15.54%的负月收益率占比;就混合型基金整体而言,效率提升可以通过降低6.13%的风险,减少3.12%的费用,增加1.21%的累计净值增长率或降低5.59%的负月收益率占比实现。从全部基金的平均情况看,风险管理能力不足(0.0622)和负月收益占比过高(0.0747)是导致基金无效率的主要因素。相对而言,基金的累计净值增长率(0.0123)较有效率,且封闭式基金的情况比开放式基金乐观。单因素检验结果见表2。

表2 封闭型基金与开放型基金的效率比较

由表2可知在1‰的显著水平下拒绝原假设。结合表1可知,封闭式基金的效率显著高于开放式基金,这与冯金余(2010)[12]的结论相符。可能的原因是样本期间由于资本市场投资条件不佳,使开放型基金面临较大的赎回压力,而频繁的资金进出也抑制基金管理着决策的持续性。

(四)基金全要素生产率变动情况

前文通过对股票型基金、债券型基金和混合型基金的对比分析了基金的无效率值,为进行效率的纵向比较,按照式(4)和式(5)计算并分解,如表3所示。

从表3看出,大部分基金的Luenberger生产率指数为负值,仅2.06%的股票型基金、4.07%的债券型基金和2.80%的混合型基金有正的效率变动,表明样本期间内大部分基金的全要素生产率在下降。从平均水平看,只有规模效率变动值(4.23%)和技术偏离固定规模报酬程度值(3.14%)大于0,表明基金的规模效率有所提高。而导致基金生产率变动为负值的主要原因在于技术退步(-0.0977),即在相同投入下好

产出(累计净值增长率)更少或者坏产出(负月收益率占比)更多。

表3 基金的效率变动情况

从股票型基金来看,基金管理效率下降了6.19%;而导致全要素生产率下降的主要因素在于技术水平的下滑,占下降因素的71%。全要素生产率变动前5名的基金均是开放式基金,除了长城品牌优选基金外,其余4支基金的管理效率均位列前茅,表明部分优质的开放式股票基金保持了效率提升的趋势;但开放式股票基金良莠不齐,不如封闭式股票基金稳健。从封闭式基金来看,尽管LSEC和LTPSC有所上升,但由于管理效率和技术水平的大幅下降,因而平均的全要素生产率变动为负,其中全要素生产率变动排名靠前的债券型基金全要素生产率下降的主要原因在于技术水平下降,集中体现在资产配资效率的下降。与之不同的是,排名靠后的债券型基金全要素生产率下降的主要原因在于管理效率下降,不仅是资产配资问题,更多地体现在基金管理过程中风险控制能力和投入要素无效率。从混合型基金来看,规模效率提升较大,如华夏策略精选基金达到了0.3079,其中前5名和最后5名的基金均为开放式基金。可见与股票型基金一样,混合型开放式基金的管理效率差异较大,效率变动情况也不一致。将表3结果与表2类似的ANOVA进行分析可知,封闭式基金的全要素生产率变动显著高于开放式基金,因此开放式基金的平均管理效率较低,且生产率变动情况较差。

四、结论与建议

研究表明中国90%以上的基金存在不同程度的无效率,平均应降低6.22%的风险、3.96%的费用、7.47%的负月收益率占比,并增加1.23%的累计净值增长率。对管理效率和全要素生产率变动而言,封闭式基金在两方面的表现都比开放式基金好。总之,风险控制能力不足是制约中国基金管理效率提升的主要因素,而技术退步是导致全要素生产率下降的主要原因。因此,风险控制和资产配置能力的提升是促进基金管理效率改进的关键。为推动中国基金业更好地发展,本文提出以下建议。

第一,完善对基金发行及运营的监管机制。实证研究表明目前中国基金经理的风险管理能力及投资选择能力都有待提高,包括资产选择能力和市场时机选择能力。而近十多年来中国基金市场的高速发展,基金经理为获取高额收益,盲目扩大基金规模,无形中增加了基金资产管理的风险,难以实现投资者的收益最大化。因此,有必要规范基金发行制度,将基金发行与管理能力综合评价作为基金再发行的指标。第二,规范资本市场,促进基金信息的公开化。随着基金规模的不断扩大,中国基金的“专家理财”职能已有所显现。但不可否认的是,由于资本市场自身的一些问题使得中国资本市场的投机性特征还很明显,市场的剧烈波动加重投资者的不安而频繁交易。因此,基金如果能加强信息透明度,及时向投资者公开投资组合,将不仅有利于增强投资者对基金管理者的信任度,也有利于缓解基金经理在不利市场环境下所面临的赎回压力。

[1]Brinson Gary P.,Hood L.Randolph,and Beebower Gilbert L.,1995.Determinants of Portfolio Performance,Financial Analysis Journal,Vol.51,No.1:133-139.

[2]R.Roll,1978.Ambiguity When Performance is Measured by the Security Market Line,Journal of Fi-nance,Vol.33,No.4:439-466.

[3]赵秀娟,汪寿阳.中国证券投资基金运行效率的一个实证分析[J].系统工程理论与实践,2007(3).

[4]Tone,Kaoru,2001.A Slacks-Based Measure of Efficiency in Data Envelopment Analysis,European Journal of Operational Research,Vol.130,No.3:498-509.

[5]Murthi B.P.S.,Choi Y K,and Desai,1997.Efficiency of Mutual Funds and Portfolio Performance Measurement:a Non -Parametric Approach,European Journal of Operational Research,Vol.98,No.2:408 -418.

[6]Fukuyama,Hirofumi,Wede,and William L.,2009.A Directional Slack-base Measure of Technical Inefficiency,Socio-Economic Planning Sciences,Vol.43,No.4:274-287.

[7]Cooper,W.W.,Seiford,L.M.,and Tone K.,2007.Data Envelopment Analysis(Second Edition),Netherlands:Kluwer Academic Publishers.

[8]Boussemart,Jean-Philippe,Walter Briec,Kerstens,Jean -Christophe,and Poutineau,2003.Luenberger and Malmquist Productivity Indices:Theoretical Comparisons and Empirical Illustration,Bulletin of Economic Research,Vol.55,No.4:391-405.

[9]Wilkens K.,and Zhu J.,2001.Portfolio Evaluation and Benchmark Selection:A Mathematical Programming Approach,The Journal of Alternative Investments:9-19.

[10]王守法.我国证券投资基金绩效的研究与评价[J].经济研究,2005(3).

[11]马占新,唐焕文.关于DEA有效性在数据变换下的不变性[J].系统工程学报,1999(2).

[12]冯金余.中国开放式基金投资管理效率研究[J].证券市场导报,2010(1).