银行贷款竞争对金融稳定的影响——基于贷款利率市场化的实证研究

2014-04-01唐兴国刘艺哲

唐兴国 刘艺哲

湖南大学 金融与统计学院,湖南 长沙 410079

一、引言

20世纪70年代以来,随着经济金融全球进程的不断加快,各个国家和地区纷纷放松了对银行业的管制,新一轮国际间银行业并购浪潮再一次掀起,银行业市场结构不断优化,全球银行业的经营绩效大幅度提高,促进了金融业的发展和经济增长。与此同时,银行业面临的竞争环境日趋复杂化和激烈化,各个银行为追求高额利润而承担的违约概率大大提高,经营风险也不断加大,导致银行体系脆弱性日益增加,金融危机发生的频率和范围呈显著上升趋势。尤其是2007年美国次贷危机引发的国际金融危机,又一次给人们敲醒了警钟。

就中国而言,随着金融改革的深化,利率市场化的进程也被向前推进,特别是2004年10月28日贷款利率上限的取消成为利率市场化的一个里程碑,促使银行竞争格局逐步形成,进而影响金融稳定性。此外,2013年7月20日起贷款利率下限的放开,很可能会引发贷款的激烈竞争。然而,有关银行竞争与金融稳定关系的讨论一直是学术界和各国监管当局关注和争论的焦点。但是,由于各国经济状况与金融体制的差别,学者们对于银行竞争与金融稳定关系的研究一直没有一个统一的结论。因此,在贷款利率市场化的背景下,研究银行贷款竞争与金融稳定之间的关系具有重大的现实意义。

二、文献回顾

国外学者对银行竞争与银行业稳定关系的研究一般都纳入“竞争—金融稳定性”的框架下,对银行竞争的研究一般以贷款竞争为起点。目前,学术界众多学者分析了银行竞争对金融稳定的影响,但结论不尽相同。

传统的“竞争—脆弱”观点认为,银行竞争越充分,金融体系越脆弱。Keeley(1990)[1]研究认为,银行竞争程度越高,贷款利率和边际净利息率越低,银行承担的风险越多,进而减弱金融体系的稳定性。Demstez et al.(1996)[2]通过对美国银行业的研究表明银行市场垄断势力越强,银行偿债能力越强,资产风险越低。Jimenez et al.(2007)[3]基于勒纳指数对西班牙银行业的研究发现,勒纳指数与银行风险存在负相关关系,这个结果为“特许权价值”提供了依据。Turk-Ariss(2010)[4]认为,在发展中国家,不同程度的银行竞争会影响银行绩效和金融稳定,虽然银行垄断程度的加强会降低成本效率,但可以提高金融体系的稳定性。

相反,“竞争—稳定”观点认为,银行竞争越充分,金融体系越稳定。Boyd and Nicolo(2005)[5]基于美国的数据通过实证分析发现,银行竞争增强了金融稳定性,即竞争程度越高,贷款利率越低,从而借款成本降低,违约率减少,金融稳定性增强。Levy-Yeyati and Micco(2007)[6]对拉丁美洲银行业进行研究表明,提高集中度不会减弱银行的竞争,银行竞争程度与金融风险成负相关关系。Uhde and Heimeshoff(2009)[7]运用欧洲的银行数据通过实证分析也得出了这一结论,并说明“竞争—稳定”的关系更可能出现在东欧不发达的国家。Soedarmono et al.(2013)[8]基于亚洲一些银行数据研究认为,银行市场垄断不利于金融业稳定,并为银行制定合并和最后贷款人等方面的政策提供了依据。

也有少数学者认为,银行竞争与金融稳定呈倒U型,即适度的银行竞争有利于金融体系的稳定,而激烈的银行竞争会破坏金融稳定性(Kristo et al.,2010)[9]。此外,张宗益等(2012)[10]从贷款利率市场化的角度研究认为,银行价格竞争有助于缓解银行的信贷风险,但对于其整体经营风险的控制并无显著影响。

立足于现有的研究基础,本文从贷款利率市场化的角度实证研究了银行贷款竞争与金融稳定的关系,对现有研究作出了进一步的完善和拓展。首先,本文以贷款利率上限的放开为基础,研究银行贷款竞争与金融稳定的关系;其次,由于银行绩效、银行市场结构、银行集中度和H统计量等都有各自的局限性和限制条件,不能准确反应银行竞争,本文选定勒纳指数衡量银行贷款竞争;最后,一些学者只使用单一变量衡量金融稳定性,可能会造成结论与实际情况有所偏差,本文使用6个变量从3个方面来衡量金融稳定性,即银行收入波动水平(SDROA、SDROE)、银行破产风险(ZROA、ZROE)、银行资本化水平(EQTA、CAR)。

三、理论分析与模型设计

1.银行贷款竞争行为测度。Claessens and Laeven(2004)[11]研究表明衡量银行绩效不能准确地反应银行竞争程度,因为这种衡量方法易受银行和国家层面不同特征的影响,银行竞争程度应由其内生性决定。Berger and Mester(2003)[12]研究指出使用银行市场结构和集中度来估计银行竞争程度是不合适的,因为这种衡量方法不能解释不同银行决策的区别,只能反应每个银行实际的市场份额。同时,Panzar and Rosse(1987)[13]提出的H统计量在银行业也被用来估计银行竞争程度。然而,H统计量的使用的前提条件是Panzar-Rosse方法只适用于处于长期均衡中的观测变量。当均衡检验被拒绝时,要谨慎地用H统计量去估计银行竞争程度,因为这种估计方法不适用于非均衡的观测变量。

基于上述分析,本文选用勒纳指数(Lerner)去度量银行贷款竞争,该指数衡量了贷款价格与边际成本的偏离幅度。首先,勒纳指数是一种估计贷款竞争的非结构性方法,其优点在于能对每一时期贷款竞争程度进行评估;其次,这种方法不需要每个银行的市场结构信息;最后,勒纳指数可以内生地决定银行贷款竞争。该指标定义如下:

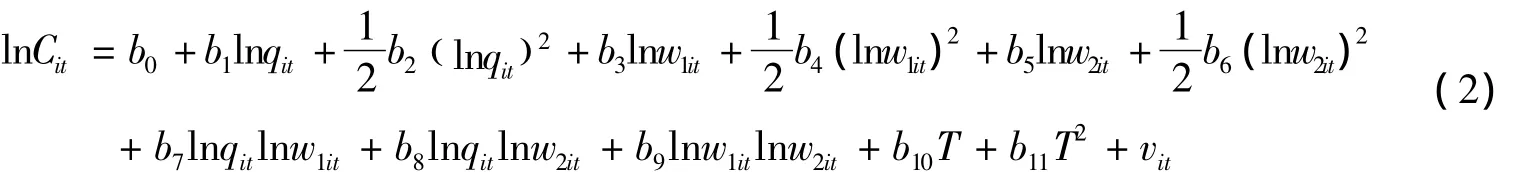

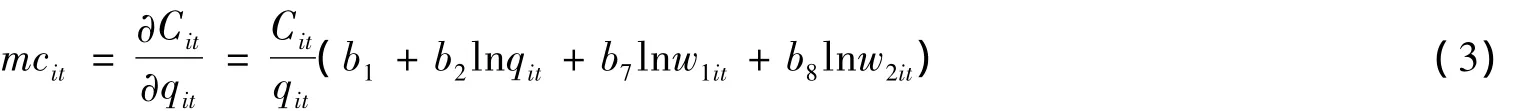

其中,pit是贷款利率,即利息收入与总生息资产的比值;mcit为银行贷款的边际成本。由于mc难以直接观测到,本文将成本函数设定为超越对数成本函数:

由此得出边际成本为:

进而得出利息收入函数:

其中,Cit为总成本,qit为贷款产出量,Rit为利息收入,w1it为存款利率,w2it为其他非利息运营支出,γit为pit与mcit的差。γit的估计是关键,用其估计值除以相应贷款利率,便可得到衡量该银行当年贷款竞争程度的勒纳指数,即Lernerit=γit/pit。

为满足式(2)的规范性,要求超越对数成本函数的系数同时满足如下约束条件:b3+b5=1,b7+b8=0,b4+b6+2b9=0

2.金融稳定性的度量方法。本文主要以银行收入波动性、银行破产风险和资本化水平来衡量金融稳定性。

为了衡量银行收入波动性,本文采用3年滚动窗口对银行平均资产收益率的标准差(SDROA)与银行平均股权收益率的标准差(SDROE)进行计算,同时避免下文ZScore的取值完全由其分子所决定,增大分母的变动幅度。

为了衡量银行破产风险,本文选用Z-Score,即基于ROA的ZROA(Berger et al.,2009[14])和基于 ROE 的 ZROE(Soedarmono et al.,2013)。Z -Score 反映银行破产概率的高低,其值越高意味着银行破产的概率越低,金融稳定性越强,反之,则金融稳定性越弱。ZROA和ZROE指标定义分别如下:

其中,EQTA是所有者权益比率,ROA是平均总资产收益率,ROE是平均净资产收益率。

为了衡量银行资本化水平,本文使用资本充足率(CAR)和所有者权益比率(EQTA),这与 Blum(2008)[15]和 Repullo(2004)[16]的研究是一致的。EQTA 是衡量杠杆率的一个指标,Blum(2008)研究表明杠杆率可以用来约束道德风险。Repullo(2004)研究表明在竞争市场中资本充足率可以有效克服道德风险。

3.理论模型的设计。本文重点研究银行贷款竞争对金融稳定的影响,同时从以下3个方面来考量金融稳定性。

(1)宏观经济环境。在经济繁荣时,企业的投资需求增强,资金需求加大,货币供应量增加,同时,银行为了追求利润最大化而放松对贷款的限制和审核,信贷投放速度加快,持续的信贷增长会导致信贷膨胀,从而引发通货膨胀,同时宽松的贷款政策导致企业愿意承担更高的财务杠杆率。当经济开始衰退时,企业经营状况变差、对外负债水平也开始升高,而银行信贷投放速度放慢,企业融资出现困难、面临偿债危机,银行不良贷款也逐步暴露,导致产生巨额的不良资产,从而很可能演变成金融危机。

(2)个体银行特征。银行依靠吸收存款,通过对资金的集中,以信贷的形式发放给资金需求者。高流动性负债与低流动性资产是银行的主要特征,其资产主要以部分准备金为支点,以吸收短期存款发放长期贷款即借短放长的期限变化为杠杆,依靠资产组合的资产扩张来实现赢利,这必然受到存贷比、贷款增长率、营业成本率、银行规模及不良贷款率等因素影响。

(3)利率自由化。利率市场化后,银行可以通过利率差别来区别风险不同的借款人,对于贷款用于高风险投资项目的借款人要求高利率弥补风险敞口,而对信用记录良好的借款人给予适当的利率优惠,有助于资金使用效率的提高和银行利润的提高。但同时,利率水平的骤然升高和不规则波动加剧了银行危险性,银行可能无法适应利率市场化而出现流动性问题,其影响很可能导致金融危机的发生。

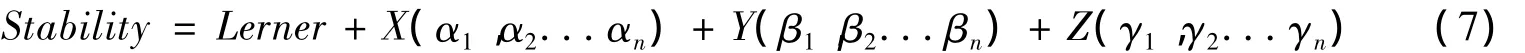

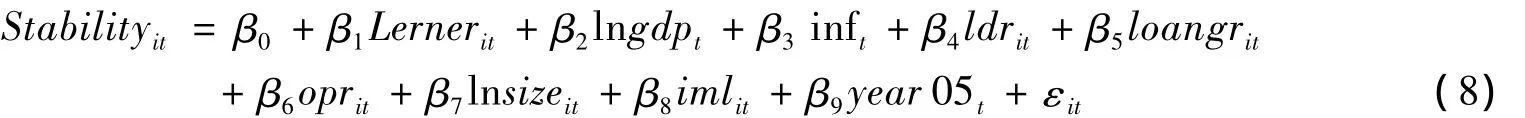

设Stability代表金融稳定性,Lerner表示贷款竞争,X、Y、Z分别代表宏观经济环境、个体银行特征和利率自由化,从这一角度来定性地度量金融稳定性,可以用下式表示:

其中,α表示影响宏观经济环境X的因素;β表示影响个体银行经营状况Y的内在因素;γ表示影响利率自由化Z的因素。

首先,本文基于Soedarmono et al.(2013)的研究,选择经济增长和通货膨胀等宏观经济变量作为金融稳定性的解释变量,并以GDP的自然对数(即lngdp)为经济增长的代理变量 、以消费价格指数自然对数的差额(即lninft-lninft-1)为通货膨胀的代理变量。其次,本文在 Boyd and Nicolo(2005)、Fools(2010)[17]、Soedarmono et al.(2013)等研究的基础上,选择存贷比(ldr)、贷款增长率(loang)、营业成本率(opr)、银行规模(lnsize)及不良贷款率(iml)等银行特征变量作为金融稳定性的解释变量。最后,鉴于2004年底贷款利率上限的取消是贷款利率市场化改革的一个重要里程碑,本文引入时间虚拟变量(year05)来考察这一改革前后金融稳定性可能存在的差别,2005年起取值为1,否则为0。因此,在式(7)的基础上,本文构建了与以前学者(Boyd and Nicolo.,2005;Soedarmono et al.,2013)相类似的模型,模型如下:

其中,Stability分别由 SDROA、SDROE、ZROA、ZROE、EQTA、CAR 表示。

本文在Hausman检验的基础上,选择固定效应估计搭配White异方差稳健标准差对式(8)进行回归。

四、样本和数据

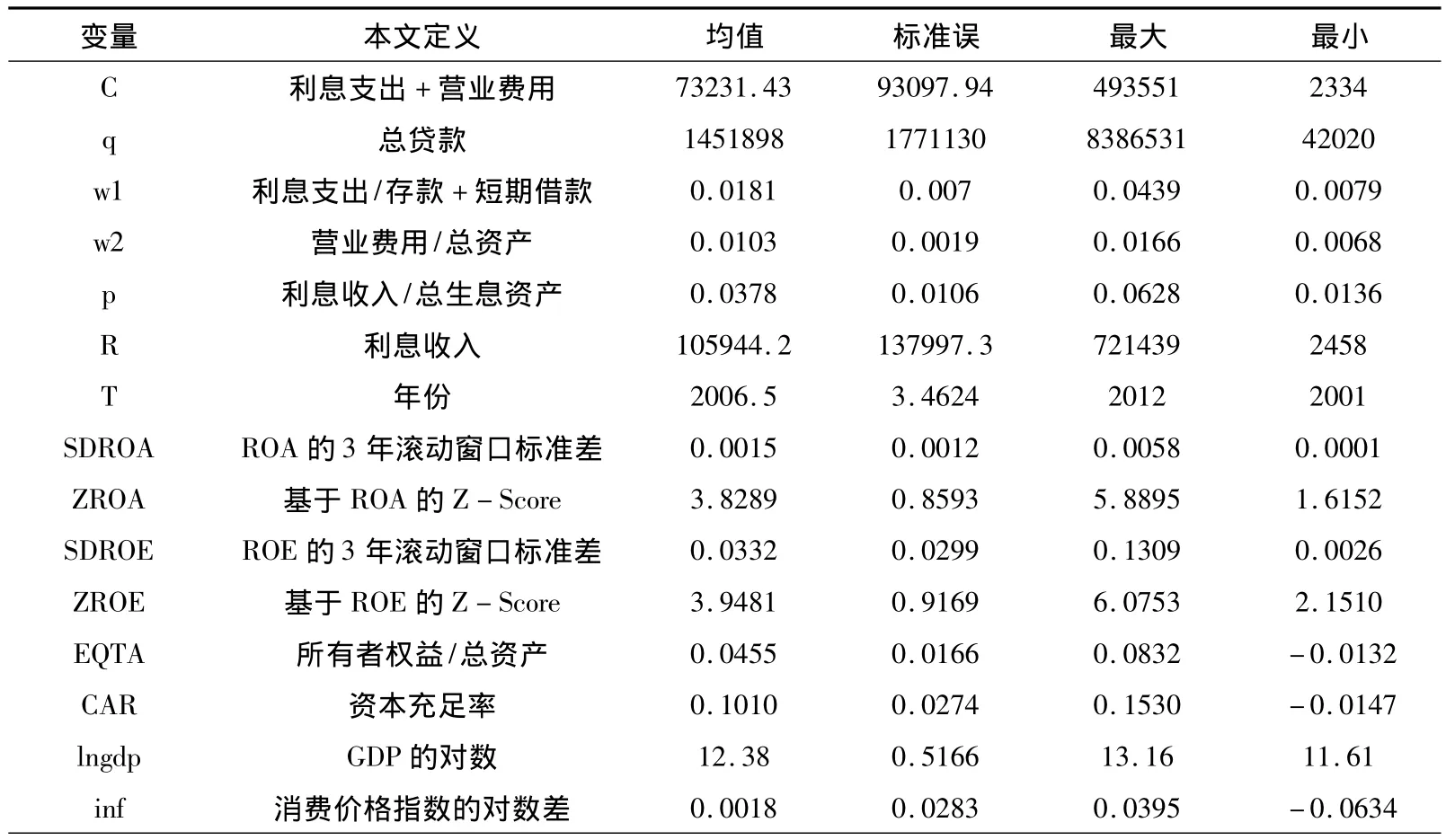

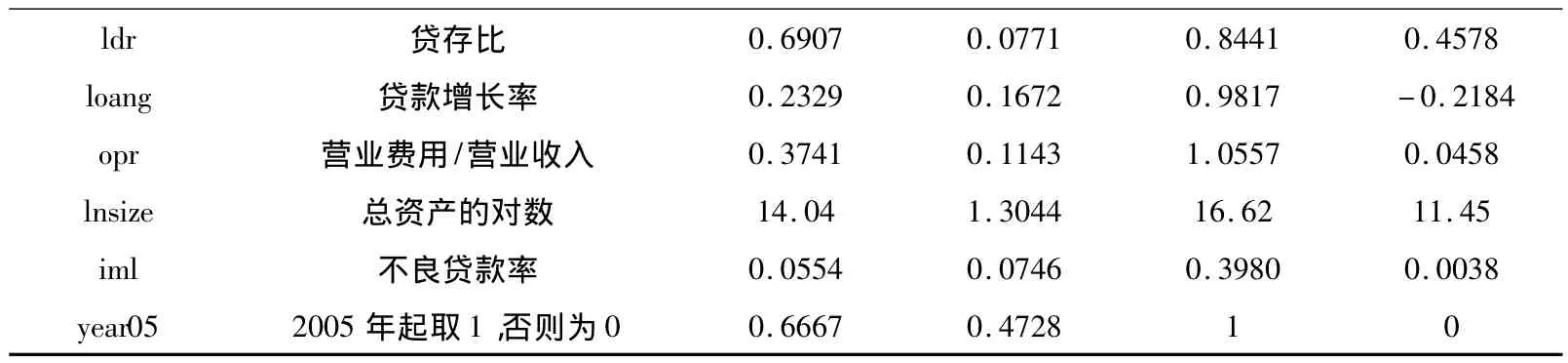

本文选取14家银行作为研究对象,分别为工商银行、光大银行、广发银行、华夏银行、建设银行、交通银行、民生银行、农业银行、上海浦东发展银行、深圳发展银行、兴业银行、招商银行、中国银行、中信银行。本文以2001~2012年为样本期,构成一个面板数据。各变量的定义及描述性统计见表1。

表1 变量定义及描述性统计

续表1

需要说明的是:第一,由于个别银行某些年份CAR不适用,已将其剔除掉;第二,由于2012年深圳发展银行被平安银行合并,故采用已有数据通过多元回归模型拟得出各变量的值;第三,由于ZROA和ZROE高度有偏,本文取其对数以对序列进行平滑。

五、实证结果分析

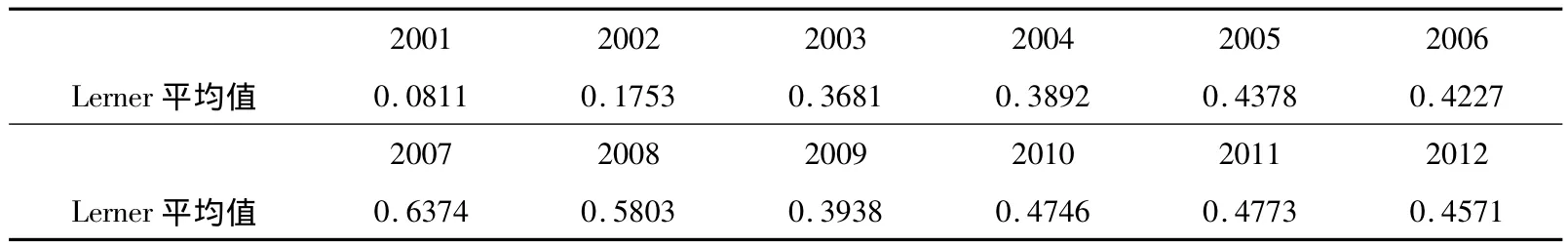

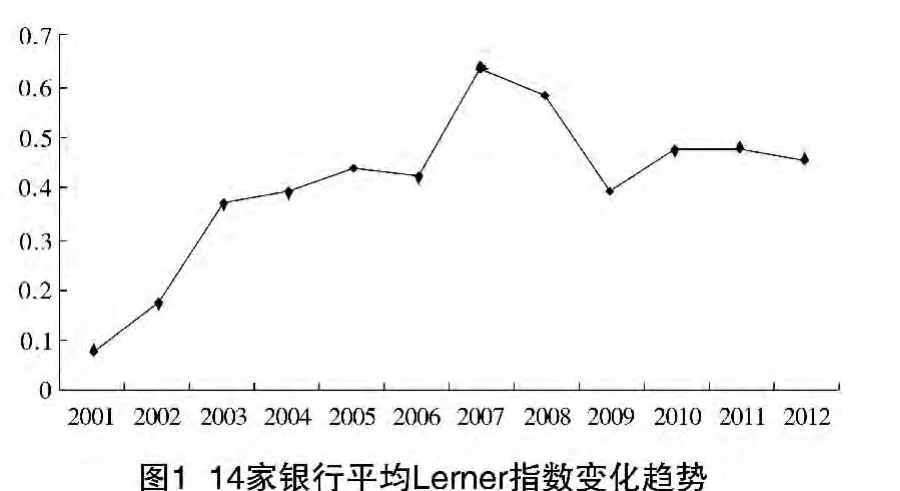

1.Lerner指数计算结果。理论上,Lerner指数介于0和1之间,Lerner=0表示完全竞争状态,Lerner=1表示完全垄断状态。该值越大意味着银行垄断能力越强;反之,则竞争越激烈。表2给出了14家银行Lerner指数计算结果的平均值①由于篇幅有限,若读者需要2001~2012年各个银行的Lerner指数计算值,请向作者索要。。

表2 2001~2012年14家银行Lerner指数平均值

在贷款利率市场化进程中,银行贷款竞争程度发生了显著的变化。自2004年10月贷款利率上限的放开,银行自主定价能力提高,贷款竞争程度不断加强。2005年Lerner指数有所下降,而这之前Lerner指数持续攀升,表明贷款利率上限的取消成为银行深化竞争的开端(图1)。2007~2008年Lerner指数相对较高,这是因为美国次贷危机的爆发对外资银行和企业的冲击,导致外资银行竞争力减弱,企业收益下降、资金周转困难、融资需求迅速增大。面对巨大的融资需求,银行以自身垄断优势对贷款进行高额定价,2007、2008年14家银行的平均贷款利率分别达到了4.41%、4.94%,远高于2006年的3.74%与2009年的4.06%。随着2008年11月4万亿投资的推出,经济保持良好的增长,企业融资需求有所降低,银行在贷款市场上的竞争逐渐增强。从整体上说,中国银行业长期处于垄断竞争状态。

2.模型估计结果。

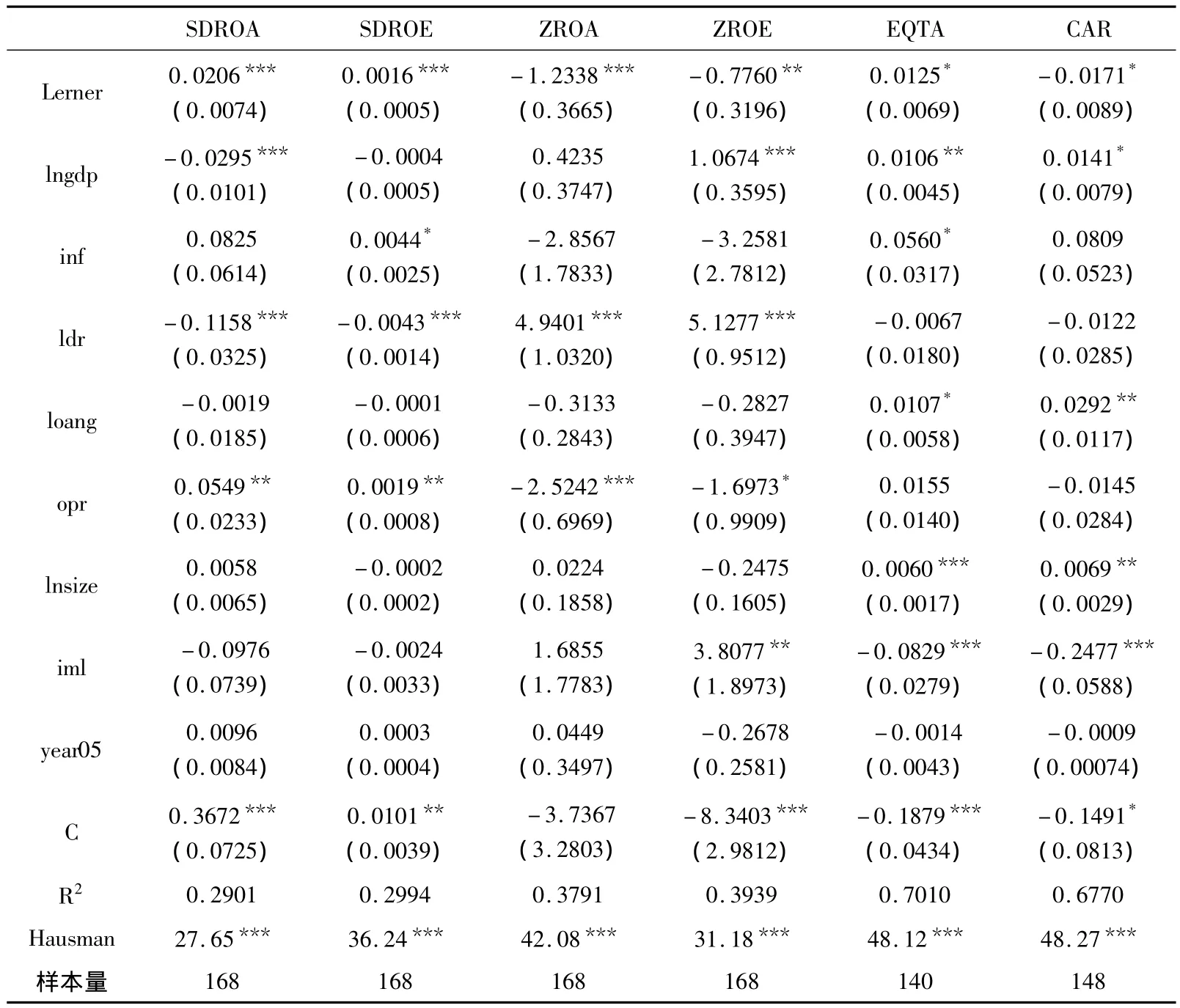

(1)贷款竞争对金融稳定的影响。由表3可知,Lerner指数与SDROA、SDROE成正相关,与ZROA、ZROE成负相关,表明贷款竞争程度的提高可以缓解收入的波动性、降低银行的破产风险。Lerner指数与EQTA成正相关,与资本充足率CAR成负相关。

表3 回归结果

一方面,虽然Lerner指数与所有者权益比率成正相关,但Lerner指数对资本充足率的影响要大于对所有者权益比率,且学术界主要以资本充足率来衡量资本化水平,表明贷款竞争从整体上可以提高银行资本化水平。

另一方面,由式(5)和实证结果便可知,Lerner指数对SDROA的影响要大于EQTA,只要Lerner指数与SDROA存在着正相关关系,Lerner指数一定与ZROA存在负相关关系,说明银行的资本化程度(由EQTA衡量)不足以抵消银行的破产风险,即相同情况下银行破产概率的降低幅度要大于资本化水平(由EQTA衡量)的降低幅度。

本文的研究结果支持“竞争—稳定”的观点,表明贷款竞争程度的提高可以增强金融稳定性。

(2)其他因素对金融稳定的影响。由表3可知,贷款利率上限的取消对金融稳定性并没有直接的影响。经济增长可以降低银行收入波动性和破产风险,提高银行资本化水平,从整体上有利于金融体系的稳定。存贷比的增长既可以缓解银行收入的波动性,也可以降低银行的破产风险。贷款增长率的提高、银行规模的增大可以提高资本化水平,促进金融体系的稳定;相反,营业成本比率、不良贷款率的升高不利于金融体系的稳定。此外,通货膨胀与金融稳定的关系并不明确。

六、结论

本文从贷款利率市场化的角度运用2001~2012年的数据分析了银行贷款竞争与金融稳定之间的关系。通过实证研究表明,银行贷款竞争程度的加强可以提高金融体系的稳定性。其中,Lerner指数与银行收入波动、破产风险成正相关,与资本化水平呈负向关系。此外,贷款利率上限的放开成为银行深化贷款竞争的开端,但对金融稳定性并没有显著的直接影响。

此外,现阶段中国银行业竞争的主体还是国有银行和股份制银行,此类银行的稳定性直接关系到中国金融业的稳定性,其竞争能力直接关系到中国金融业在国际市场中的地位。由此可见,竞争与稳定是银行业发展所追求的两个不可分割的目标。近年来中国银行业改革采取的一系列措施,包括国有银行的上市、对外资银行的全面放开、鼓励民营银行的设立以及贷款利率的全面放开等都是为了提高银行竞争程度,以维持金融体系的稳定性。2013年7月20日贷款利率已全面放开,银行间的竞争很可能会形成新的格局,金融稳定性也将发生新的变化。因此,下一步的研究可以继续以银行贷款竞争与金融稳定的关系为主题,进一步完善相关的理论和实践经验,为存款利率市场化改革和银行改革提供更有效的依据。

[1]Keeley,M.,C.,1990.Deposit Insurance,Risk and Market Power in Banking,American Economic Review,Vol.80,No.5:1183-1200.

[2]Demsetz,R.,S.,Saidenberg,M.,R.,and Strahan,P.E.,1996.Banks with Something to Lose:The Disciplinary Role of Franchise Value,Economic Policy Review,Vol.2,No.2:1-14.

[3]Jimenez,G.,Lopez,J.,A.,and Saurina,J.,2007.How does Competition Impact Bank Risk - taking,FRB of San Francisco Working Paper,Vol.23,No.216.

[4]Turk-Ariss,R.,2010.On the Implications of Market Power in Banking:Evidence from Developing Countries,Journal of Banking and Finance,Vol.36,No.4:765 -775.

[5]Boyd,J.,H.,and De Nicolo,G.,2005.The Theory of Bbank Risk Taking and Competition Revisited,Journal of Finance,Vol.60,No.3:1329-1343.

[6]Levy-Yeyat,E.,and Micco,A.,2007.Concentration and Foreign Penetration in Latin American Banking Sectors:Impact on Competition and Risk,Journal of Banking and Finance,Vol.31,No.6:1633-1647.

[7]Uhde,A.,and Heimeshoff,U.,2009.Consolidation in Banking and Financial Stability in Europe:Empirical Evidence,Journal of Banking and Finance,Vol.33,No.7:1299-1311.

[8]Soedarmono,W.,Machrouh,F.,and Tarazi,A.,2013.Bank Competition,Crisis and Risk Taking:Evidence from Emerging Markets in Asia,Journal of International Financial Markets,Institutions and Money,Vol.23:196-221.

[9]Kristo,S.,and Gruda,S.,2010.Competition,Efficiency And Stability In Albanian Banking System,Journal of Academic Research in Economics,Vol.2,No.3:281 -296.

[10]张宗益,吴恒宇,吴俊.商业银行价格竞争与风险行为关系[J].金融研究,2012(7).

[11]Claessens,S.,and Laeven,L.,2004.What Drives Bank Competition?Some International Evidence,Journal of Money,Credit and Banking,Vol.36,No.3:563-583.

[12]Berger,A.,and Mester,L.,2003.Explaining the Dramatic Changes in Performance of US Banks:Technological Change,Deregulation,and Dynamics Changes in Competition,Journal of Financial Intermediation,Vol.12,No,1:57-95.

[13]Panzar,J.C.,and Rosse,J.,N.,1987.Testing for“Monopoly”Equilibrium,Journal of Industrial Economics,Vol.35,No.2:443 -456.

[14]Berger,A.,N.,Klapper,L.,F.,and Ariss,R.,T.,2009.Bank Competition and Financial Stability,Journal of Financial Services Research,Vol.35,No.2:99-118.

[15]Blum,J.,M.,2008.Why Basel II May Need a Leverage Ratio Restriction,Journal of Banking and Finance,Vol.32,No.8:1699-1707.

[16]Repullo,R.,2004.Capital Requirements,Market Power,and Risk -taking in Banking,Journal of Financial Intermediation,Vol.13,No.2:156-182.

[17]Fools,D.,2010.Loan Growth and Riskiness of Banks,Journal of Banking and Finance,Vol.34,No.12:2929-2940.