民间借贷成本研究——基于P2P网络借贷的实证分析

2014-04-01陈霄

陈 霄

广西师范大学 经济管理学院,广西 桂林 541006

一、引言

近年来,P2P(Peer to Peer)网络借贷凭借着快捷便利、门槛低等特点,加之中国货币政策的调整、银行信贷收紧等因素的影响,迅速发展壮大。但P2P网络借贷带来便利的同时居高不下的利率水平也为网贷参与者和网贷平台造成一定的影响。网贷平台实际上就是利用互联网,使得借贷双方能够形成借贷关系的平台,本质上属于民间借贷。网络借贷一方面是金融创新的典范,其平台内较高的收益成为广大投资者的新型理财途径,是对现有银行体系的有益补充,提高了社会资金的利用效率,满足借款人的资金需求;另一方面居高不下的借款利率,在为平台自身带来法律风险的同时,也使得网贷借款人难以承受,同时由于目前征信体系和监管系统的不健全、网贷平台中的信息不对称等问题,也为投资者和网贷平台带来一定的风险。信息不对称对网贷平台会带来哪些后果以及借款人借款成本受到哪些因素的影响这正是本文所要探讨的内容。

二、文献综述

国外学者对P2P网贷的研究成果较为丰富。Berger et al.(2009)[1]认为网贷平台作为金融中介能够改善借款人状况,减少信息不对称。Martina and Hui.(2010)[2]则认为建立网贷市场中的信任机制可减少由不确定性带来的信息不对称,是网贷市场繁荣的关键因素。Lin et al.(2013)[3]通过对美国一家P2P在线借贷平台网站Prosper的研究发现,社会资源丰富的借款人容易用较低的借款成本获得借款,且违约率要更低。

国内学者最早对P2P网贷平台的研究是王艳等(2009)[4]对网贷平台中放贷资金、利率水平及监管等问题进行了探讨。艾金娣(2012)[5]认为中国的网贷平台内融资成本较高,并提出创新P2P利率定价手段,防止高息投机行为的建议。陈霄等(2013)[6]在对网贷平台中的逾期行为进行理论分析的基础上,对影响借款人逾期行为的因素进行了实证分析。

国内外学者对网络借贷都做了大量细致而具体的研究,但大多集中在借款成功率的影响因素、发展模式以及监管问题上,关于借款成本影响因素的实证分析较少,因此本文在对网贷平台之中存在的信息不对称等问题进行理论分析的基础上,进一步对借款人借款成本影响因素进行实证分析,在目前P2P网络借贷迅速发展的背景下,希望能对网贷参与者及网贷平台提供一些参考。

三、理论及模型

P2P网贷市场上所面临的问题主要是由信息不对称引起的,信息不对称是指交易中买者和卖者拥有不同信息的情形。网络环境下可以方便交易双方之间的信息沟通,但是随着买卖交易的范畴扩大,交易对象也随之扩充,而信息不对称问题在虚拟环境下更加严重。Akerlof(1970)[7]认为信息不对称会限制市场功能的发挥,极端情况下会使整个市场消失。Stiglitz et al.(1981)[8]证明信息不对称是导致信贷配给差异的根本原因。网贷平台中的信息不对称主要是借款人比出借者更加了解自己的还款能力和还款意愿,以及提供信息的真实性,这一节本文基于Akerlof模型对网贷市场中的问题进行探讨。

(一)网贷平台中的信息不对称和逆向选择问题

本文借鉴Akerlof模型来构造一个网贷平台中的“柠檬”模型,对网贷平台中的信息不对称和逆向选择进行讨论。

1.出借人。本文首先假设网贷市场上有两群人,一群人是出借人,称为集团1,集团1中每个人手中都有闲钱可以出借。另一群人为借款人,称为集团2,集团2中每人都需要一笔借款,对于集团1中每一个出借人的效用函数为:

C为出借人在网贷平台外的投资,L表示出借人是否出借,L=1为出借,L=0为不出借。H是一种效用指数,体现了出借人对网贷平台和借款人品质的评价(在Akerlof模型中其值为3/2)。本文用R代表出借人愿意借出的利率,其他市场上的收益率定义为1。需要注意的是R是单一的利率水平,由于信息不对称出借人无法全面了解借款人的品质,在借款人按期还本付息之前出借人无法区分不同的借款人,从而给出不同的借出利率水平,所以好的借款人与差的借款人需要提供同样的利率才能借到所需资金,这才有“逆向选择”问题。S为借款人所公布信息的有效程度,其分布函数为f(S)。

出借人在收入预算约束下面临的问题是:

假定它的预算约束为:

这里I1为出借人的收益,出借人不知道借款人的真实的情况,但是可以通过借款人给出的利率及网贷平台对借款人的信息认证来确定借款人的平均品质,假定在网贷平台中借款人的平均品质为Q,在存在还款风险的前提下,决定出借人是否出借资金的依据是期望效用水平:

E(S)为借款人的期望品质水平,实际就是借款人的平均品质Q=E(S),式(3)代入式(2)有E(G1)=I1+(HQ-R)L,如果出借人决定出借资金时效用有所提高,那么有:

2.借款人。本文假设网贷中借款人的效用函数为:

C为借款人从其他市场中的借款,r表示借款人是否成功借款,r=1为借款失败,r=0为借款成功,T表示网贷所带来的效用与从其他市场上借贷相比的相对评价参数,若网贷市场能够顺利运行,那应有T<H(在Akerlof模型中T=1),同样用R,代表借款人愿意支出的利率,其他市场上的贷款利率为1。

借款人在借贷预算约束下面临的问题是:

本文假定其借贷约束为:

I2为借款人的收入,若信息S是完全真实且有效的,且R满足H<R<T,借贷双方的交易会达到“双赢”,问题就在借款人提供的信息S是隐蔽、私人且不对称的,这就阻碍了资源配置的有效实现。

本文把借贷约束代入效用函数之后就有:

借款人只有在以下情况下才能使得自己的借款成功:

3.逆向选择的发生。式(5)和(10)中显示出借人和借款人在借贷的过程中出现问题是由于HQ不等于TS,Q是借款人的平均品质状况,S是真实的借款人信息有效状况,在网贷平台上则是借款人对自己的信息是全面了解的,但是出借人却并不能完全了解。信息不对称会导致双方交易意愿的下降,并且增加交易的成本。网贷平台中出借人是按照式(5)决定是否借出,而另一方面网贷中借款人品质S的平均质量Q是出借人根据借款人提供的利率R决定的,R的给出实质上参与了Q的决定过程,根据Akerlof模型的假定S是要服从均匀分布,本文假设S在[0,2]上服从均匀分布,那么S=0(品质极差的借款人)与S=2(品质好的借款人)的概率密度都为1/2,由于R>TS时,品质好的借款人会退出网贷平台,所以在每一次借贷中,借款人品质均值Q必然等于:

最后得出只有在Q=R=S=0条件下市场才能达到均衡,既网贷平台逆向选择的过程是在利率R给定后,品质好的借款人逐渐退出网贷平台→出借人要求的利率水平越来越高→品质好的借款人进一步退出网贷平台→在这种极端情况下最后结果是网贷平台中没有人发布借款,也没有人出借资金,网贷市场彻底萎缩。

逆向选择模型认为,优质借款人由于还款率高,可通过抵押或担保显示风险类型,因此抵押的成本更小,优质借款人能以较低的利率获得贷款,并同时提供相应担保。Bester(1985)[9]认为在信用市场上,借款人常利用担保品来显示其信用状况。在网贷平台中品质较差的借款人一般而言需要支付较高的利息以弥补网贷平台和出借者的风险。平新乔(2009)[10]提出了道德风险模型预测的信贷市场均衡与真实信贷市场更一致,信用贷款的利率更低,抵押贷款的利率更高。网贷平台借款人品质的最直接衡量就是他们的认证方式是否有担保标的。

(二)基于P2P网贷市场中的“声誉模型”

网贷中借款人声誉必须通过重复借贷才能建立起来,上文中可知逆向选择可能造成整个网贷市场的瓦解,而克服这种问题的一个方法则是,借款人在网贷平台中重复借贷,在网贷平台上的重复借贷可以使优质借款人通过按期、提前还款等方式提高借款人在网贷市场上的声誉,进而根据自己的实际状况来提供相应的借款利率,网贷平台中的“声誉模型”应该是动态的,下面本文对无限次的重复借贷进行分析:

假定网贷市场上有两类借款人,借款人1和借款人2,一类是优质借款人,他们愿意为一笔借款支出的利率为R1,而另一类次优借款人愿意支出的利率为R2,这里有R2>R1>0,即优质借款人的借款成本要小于次优借款人,本文假定借款人需要一笔借款,并假定他们获得该笔借贷之后能够获得的效益为b,出借人对借款人的品质评价为S,出借者的效用函数为L=nS-b,这里n表示出借者的借出情况,n=1表示出借给了优质借款人,这种情况下,借款人1的效用函数为B1=b-R1,借款人2的效用为B2=b-R2,显然这里有B2<B1。出借者出借给优质借款人的效用为S-b,出借给次优借款人的效用为 -b,这里有两种情形,出借者将钱出借给优质借款人的网贷效益为F=(b-R1)+(b-S)=S-R1,只要S>R1,那么优质借款人会带来网贷效益,如果出借人出借给次优借款人,社会福利为F=(b-R1)+(-b)=-R1<0,次优借款人的存在会损害网贷的效益。

现在分析借款人1维护自身信用所需要的条件。假定优质借款人在网贷中的借贷行为已经进行到第k次,并假定时间的贴现因子为A(A<1),经过有限次数的借贷得到的效益为:

若借款人1改变自己之前的行为,成为次优借款人,那其当期收益为b-R2,因此借款人1愿意维持优质借款者的声誉,应该有:

若将借贷的次数看成是永无止境,即k趋于无穷大,上式可变换为:

整理得出

计算N帧内运动目标移动的总路程,设定权重P(P的初始值为0),计算N帧内,当前帧运动目标中心位置坐标到初始帧运动目标中心位置坐标的位移距离ΔL[12]。

本文看到式(15)中少于借款成本R1的部分[(1/A)-1](R1-R2)就是借款人的“声誉租金”,它是凭借借款人声誉应获的享受。

从上述模型中可以得出只要借款人的借贷行为能持续下去,借款人就会克服“机会主义”的倾向,如果借款人意识到这是一个一次性的借贷关系,就有可能发生违约的行为。David et al.(1982)[11]认为声誉的作用能够提高市场运作效率,在降低交易成本的同时能够减少逆向选择的问题。Diamond(1989)[12]用借款人的偿还历史来代表其声誉状况。本文认为在P2P网贷中借款人的声誉除了由借款人的信用等级来衡量,还可由借款人的偿还历史和先天能力来组成。

(三)网贷平台中的道德风险和“赌博式融资”

网贷市场上的道德风险问题主要指在信息方面具有优势的借款人故意隐瞒自己不利的信息,以争取贷款并使借款无法按时偿还,最终损害出借者和网贷平台的利益,或者在贷款之后借款人出于机会主义,将借款用于标的注明用途以外高风险的其他用途。本文探讨道德风险而产生的“赌博式融资”,网贷平台中“赌博式融资”是由于拥有信息优势的借款人利用出借者和网贷平台的信息不对称,通过欺诈手段来获取资金。借款人在单一平台通过积累信用,建立起良好的声誉后,获得较高的借款信用额度,并虚构借款用途发布高额借款,但借款人在事前就不打算偿还这笔借款,即借款人一次性的消耗自己在平台内的声誉,获得一笔借款人在发布借款之前就不打算偿还的资金。本文认为具有采取“赌博式融资”的借款人倾向于发布较高的借款金额,或者借款人会由于一些其他原因而导致自己在平台中的偿还历史并不完美。

(四)网贷投资者的“羊群行为”

Banerjee(1992)[13]提出了一个羊群行为模型,认为羊群行为是指投资者在信息环境不确定的情况下,行为受到其他投资者的影响,模仿他人决策,而不考虑信息的行为。在P2P网贷市场中这也是引起网贷利率波动的重要因素,Eunkyoung and Byungtae(2012)[14]发现网贷市场上的“羊群行为”一定程度上能降低出借者风险,但随着投标笔数和进程的增加,“羊群行为”的边际效应呈递减的趋势。Michal et al.(2011)[15]研究发现P2P网贷市场上的“羊群行为”不利于出借人利益,且借款人的信用状况也对“羊群行为”有所影响。“羊群行为”属于网贷平台参与者在决策中的认知偏差,体现在出借者对借款人提供借款成本的看法,如果借款人提供较高的借款利率则出借者会对其具有较高的认可度,而投资者会对该笔标的大量投资,因此使该标的较快满标,而投标笔数有所减少。

四、数据指标

(一)数据来源

网贷之家公布的数据显示“人人贷”2012年成交量超过3.5亿,排名第八,在中国众多网贷平台中较为活跃。“人人贷”平台对成功借款人数据的公布较为详尽,为确保实证有效性本文将“人人贷”公布的成功借款用户的信息进行提取,最终选择554位不同的成功借款的用户数据。

(二)指标说明

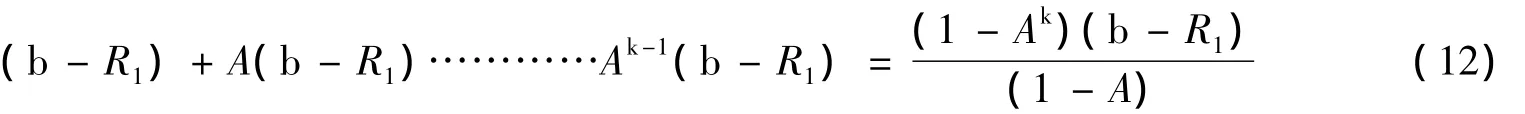

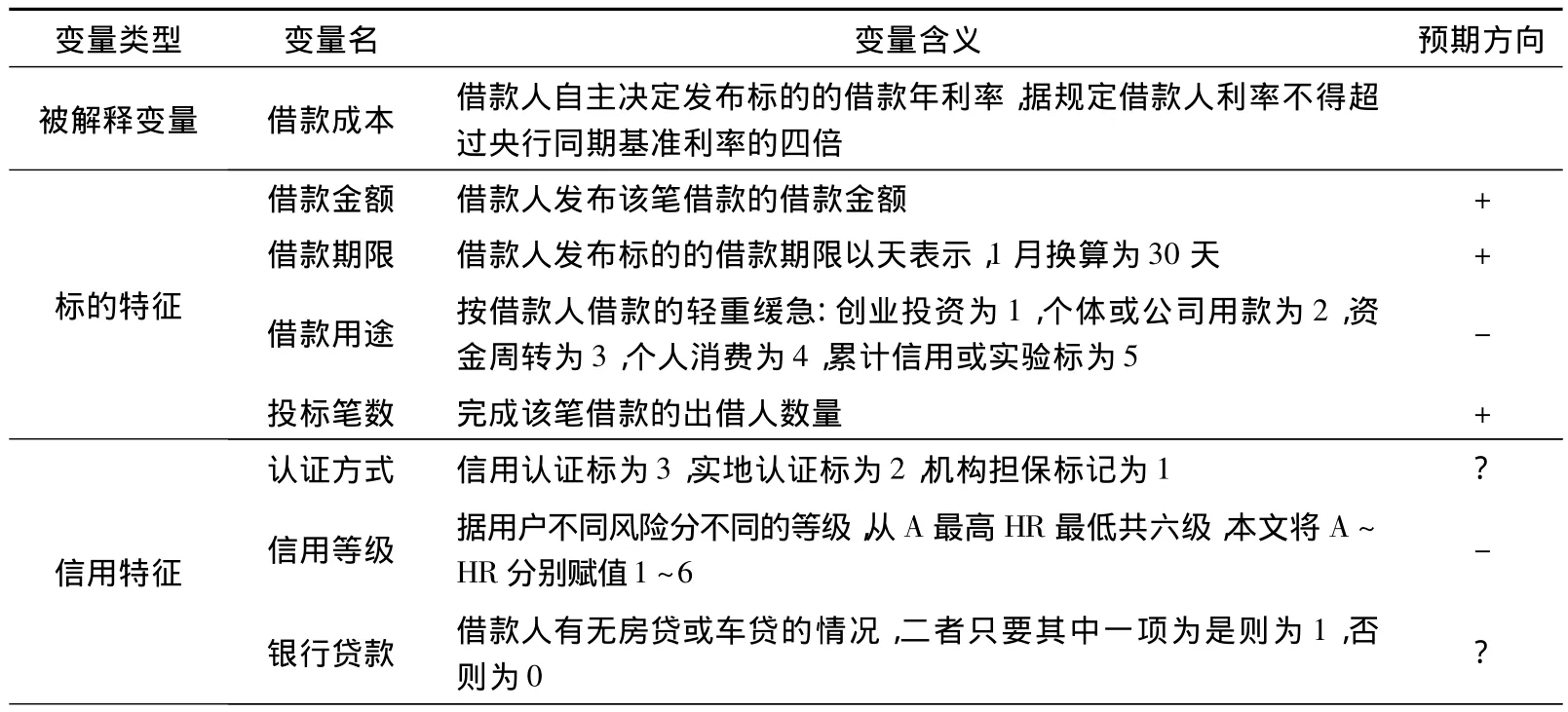

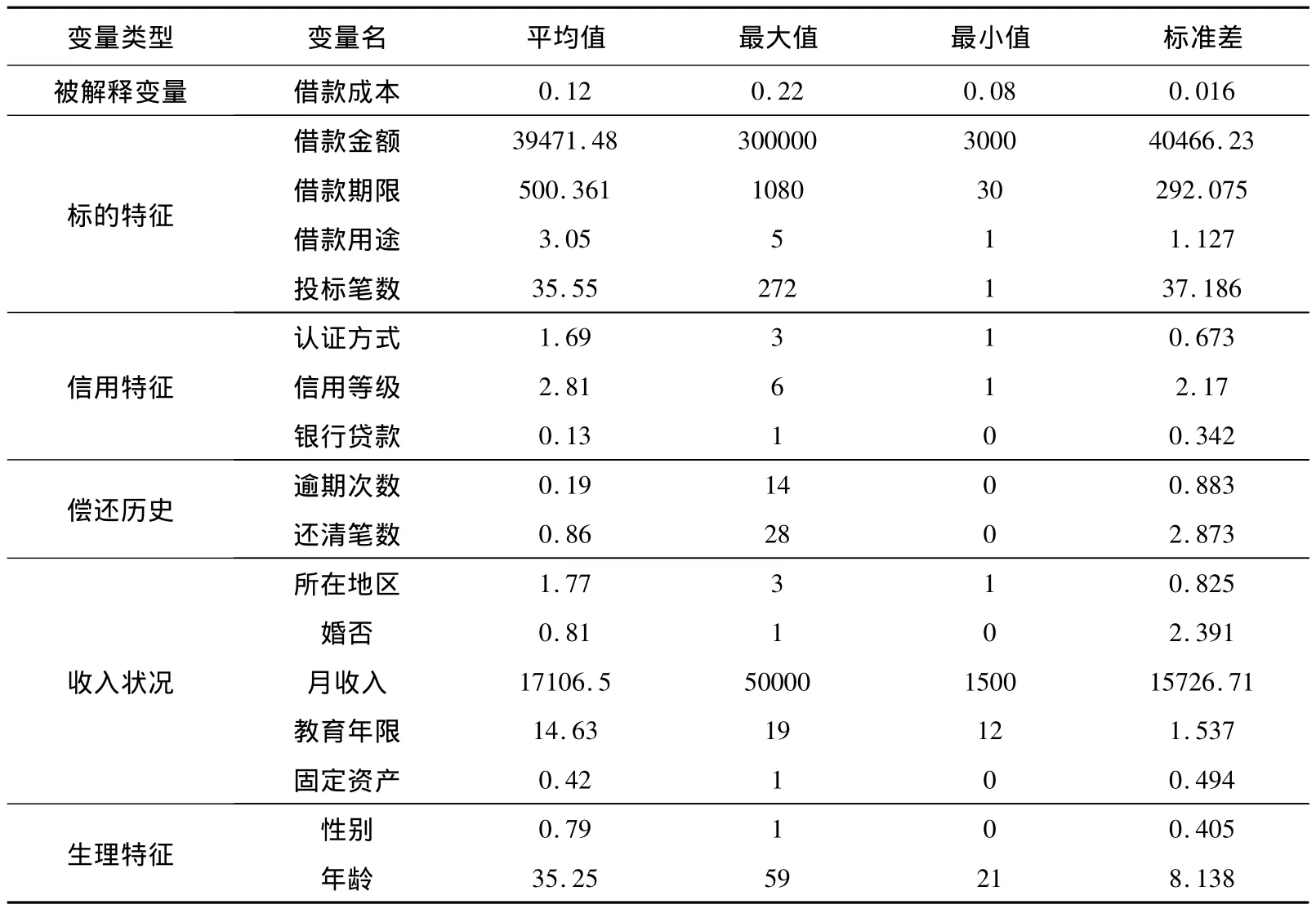

本文选择平台公开的数据对可能影响借款人成本的因素分为五个维度进行分析,一是标的特征;二是用户的信用特征;三是偿还历史;四是借款人收入状况;五是借款人生理特征。具体说明及预期方向见表1:

表1 模型中拟选择的变量

续表1

(三)数据的描述统计

这554位用户的各个变量数据描述统计如表2所示。

表2 各变量描述统计

五、实证分析

(一)模型输出

本文使用Eviews6.0软件,对影响借款人成本的五个维度特征进行逐步回归,构建四个模型如表3所示。

表3 借款成本实证回归结果

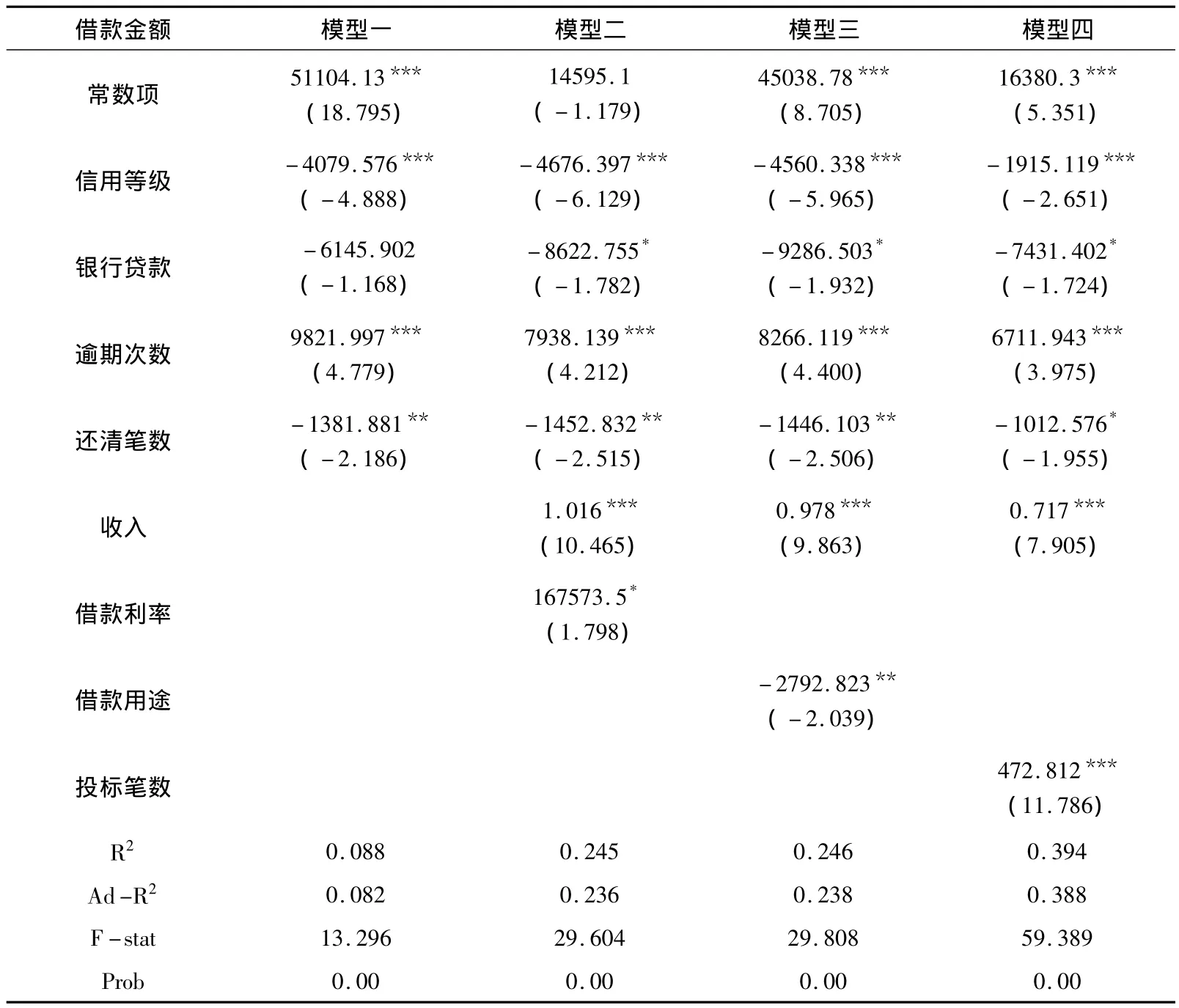

对网贷平台可能存在的“赌博式融资”行为也进行实证分析,主要考察借款人信用及历史偿还因素对借款金额的影响,其他则作为控制变量加入,结果如表4所示。

表4 “赌博式融资”实证回归结果

(二)实证结果

1.标的特征中的借款金额及借款期限因素对借款成本具有显著影响。借款金额对借款成本具有显著影响。借款金额在模型二、三、四中均在1%的显著水平下通过检验,且系数均为正值,说明较高的借款金额需要于此相符合的利率水平,才能吸引出借人投资于该标的,以此来达到满标的要求,不至于流标,借款人可能出于吸引投资者关注以及尽快获得借款资金的目的而花费较高的借款成本,来获得较高的资金额度。借款期限对借款成本具有显著影响。借款期限在模型一至四均通过了显著性检验,且系数为正值,说明借款期限越长,其中的不确定性因素就越多,出借人出于不确定性风险的考虑会要求要更高的回报,因此借款期限越长则借款成本越高。借款用途对借款成本不存在显著影响。借款用途在模型二至四中均未能通过显著性检验,但是系数均为负值,按照本文对借款用途的设定,说明借款人对于创业投资等经营性资金用途的资金可能会付出较高的借款成本。投标笔数对借款成本不存在显著影响。投标笔数在四个模型中均未能通过检验,但是系数均为负值,说明借款成本越高投资者越少,说明出借者会认为利率较高的标的具有吸引力,因此利率较高会使得该笔标的快速满标,即“羊群效应”,出借者较多的关注借款人给出的利率水平,使得该笔标的迅速满标,因此投标笔数相对较少。

2.信用特征中的认证方式和信用等级对借款成本具有显著影响。认证方式对借款成本具有显著影响。认证方式在四个模型中均通过了显著性检验,且系数均为负值,具有机构担保的借款人反而需要更高的借款成本,说明P2P网贷市场中道德风险模型更加适用。信用等级对借款成本具有显著影响。信用等级在三个模型中均通过了显著性检验,且系数均为正值,按照本文对信用等级的赋值,说明信用等级越高的借款人借款成本相应较低,这与“声誉模型”一致,这是借款人凭借自身“声誉”而获得的低于平均借款成本的利益。有无银行贷款对借款成本不存在显著影响。有无银行贷款在三个模型中均未能通过显著性检验,但系数均为负值,即有银行贷款历史的借款人所需的借款成本要低,本文认为这是由于出借人对银行贷款审核的信任,借款人能够通过银行审核并获得贷款,据此判断该借款人属于优质借款人,因此借款人能以较低的成本在P2P网贷市场中获得借款。

3.偿还历史对借款成本不存在显著影响。逾期次数对借款成本不存在显著影响。逾期次数在三个模型中均未能通过显著性检验,但系数均为正值,说明逾期次数越多的的借款人需要更高的借款成本。出于对借款人信任的原因,有过逾期记录的借款人在出借者看来属于“次优借款人”,因此借款人需要给出更高的借款利率来吸引出借者投资。还清笔数对借款成本不存在显著影响。还清笔数在三个模型中也未能通过显著性检验,系数均为正值,说明还清笔数越多需要的借款成本越高。本文认为一方面可能是借款人对借款的需求用途而造成的,另一方面可能由网贷平台中存在的“赌博式融资”造成。

4.收入状况中的地区因素对借款成本具有显著影响。地区因素对借款成本存在显著影响。在模型三中地区因素在5%的显著水平下通过检验,而系数为负值,说明经济发达地区的用户需要较高的借款成本,发达地区的借款人由于收入及经济条件等原因,一般会给出较高的借款利率。是否结婚对借款成本不存在显著影响。在模型三中其系数为正值,说明已婚的借款人需要较高的借款成本,本文认为已婚的用户拥有双薪,因此收入来源决定其可能支付较高的借款利率。个人收入对借款成本不存在显著影响。在模型三中其系数为正值,收入越高的借款人需要较高的借款成本。拥有高的收入的借款人,能够支付相应的较高的借款利率。教育年限对借款成本不存在显著影响,但其系数为负值,说明受教育年限越低则需要的借款成本越高。有无固定资产对借款成本不存在显著影响。但在模型中其系数为负值,说明没有固定资产的借款人可能需要较高的借款成本。

5.生理特征对借款成本不存在显著影响。在模型四种本文看到男性借款人可能需要更高的借款成本,这与Pope et al.(2008)[16]对Prosper的研究结果类似。而借款人年龄越小则可能需要的借款成本越高。

6.网贷市场中可能存在“赌博式融资”的行为。根据上述理论分析,本文将网贷市场上的“赌博式融资”定义为借款人通过在单一平台的通过积累信用,建立起良好的声誉之后,获得较高的借款信用额度,并虚构借款用途发布高额借款,但借款人在事前就不打算偿还这笔借款,即借款人一次性的消耗自己在平台内的声誉,获得一笔借款人在发布借款之前就不打算偿还的资金。通过实证分析本文看到,借款人信用状况及偿还历史状况对借款金额具有显著影响,信用等级对借款金额具有负向影响,即信用等级越高借款金额越多,逾期笔数对借款金额具有显著的正向影响,而还清笔数对借款金额具有负向影响,说明采取“赌博式融资”的借款人具有较高的信用等级倾向于发布较高的借款金额,而且或许借款人会由于资金周转等原因会导致自己在平台中的偿还历史并不完美。

六、结语

本文在借鉴国内外学者研究的基础上,对网贷市场中信息不对称及逆向选择问题进行理论分析,构建了一个网贷市场中的“声誉模型”,探讨了网贷市场中的“赌博式融资”及“羊群行为”;并将影响借款人借款成本的因素分为五个维度进行实证分析,得出借款金额、借款期限、认证方式、信用等级及借款人所在地区对借款人借款成本具有显著影响的结论,借款人应当适当关注这几个指标在借款当中的作用;同时通过对网贷市场中“赌博式融资”行为的定义和探讨,本文认为网贷平台及出借人也应适当注意由此类借款者所带来的风险。网贷平台需要积极进行金融创新,完善平台内部的治理结构,降低网贷参与者的有关成本,提高服务质量。从长远来看,P2P网贷市场会有新的机构进一步进入,并进行产品及模式创新。只要在信息和风险上把好关,网络金融创新可以在有关部门的引导之下健康有序地发展。

[1]Berger,S.C.,and Gleisner,F.2009.Emergence of Financial Intermediaries in Electronic Markets:The Case of Online P2P Lending,Business Research Journal,Vol.2,No.1:39 -65.

[2]Martina,E.G.,and Hui,W.2010.Building Consumer-to-Consumer Trust in E-Finance Marketplaces:An Empirical Analysis.International,Journal of Electronic Commerce,Vol.15,No.2:105-136.

[3]Lin,MF.,Prabhala,N.R.,and Viswanathan,S.,2013.Judging Borrowers by the Company They Keep:Friendship Networks and Information Asymmetry in Online Peer-to-Peer Lending.Management Science,Vol.59,No.1:17-35.

[4]王艳,陈小辉,邢增艺.网络借贷中的监管空白及完善[J].当代经济,2009(12).

[5]艾金娣.P2P网络借贷平台风险防范[J].中国金融,2012(14).

[6]陈霄,丁晓裕,王贝芬.民间借贷逾期行为研究——基于P2P网络借贷的实证分析[J].金融论坛,2013(11).

[7]Akerlof,G.A.,1970.The Market for“Lemons”:Quality Uncertainty and the Market Mechanism,Quar-terly Journal of Economics,Vol.84,No.3:488 -500.

[8]Stiglitz,J.E.,and Weiss,A.,1981.Credit Rationing in Markets with Imperfect Information,The American Economic Review,Vol.71,No.3:393-410.

[9]Bester,H.,1985.Screening vs.Rationing in Credit Markets with Imperfect Information,The American Economic Review,Vol.75,No.4:850-855.

[10]平新乔.信贷市场信息不对称的实证研究——来自中国国有商业银行的证据[J].金融研究,2009(3).

[11]David,K.,Paul,R.M.,John,R.,and Robert,W.,1982.Rational Cooperation in the Finitely Repeated Prisonerps Dilemma,Journal of Economic Theory,Vol.27,No.2:245-252.

[12]Diamond,D.W.,1989.Reputation Acquisition in Debt Markets.The Journal of Political Economy,Vol.97,No.8:828-862.

[13]Banerjee,A.V.,1992.A Simple Model of Herd Behavior,The Quarterly Journal of Evonomics,Vol.107,No.3:797-817.

[14]Eunkyoung,L.,and Byungtae,L.,2012.Herding Behavior in Online P2P Lending:An Empirical Investigation.Electronic Commerce Research and Applications,Vol.11,No.5:495 -503.

[15]Michal,H.,Utpal,M.D.,and Rick,L.A.,2011.Strategic Herding Behavior in Peer - to -Peer Loan Auctions,Journal of Interactive Marketing,Vol.25,No.1:27 -36.

[16]Pope,D.G.,and Sydnor,J.R.,2008.What’s in a Picture?Evidence of Discrimination from Prosper.com,Journal of Human Rescources,Vol.46,No.1:53-92.