会计信息价值相关性研究:综述与启示

2013-10-11刘永泽

王 治,刘永泽

(1.安徽财经大学 会计学院,安徽 蚌埠 233041;2.财政部 财政科学研究所博士后流动站,北京 100142;3.东北财经大学 会计学院,辽宁 大连 116025)

有效市场假说第一次完整阐明了资本市场信息和股价之间的关系,然而会计信息有无价值含量?会计信息在股票定价中是何作用?倘若会计信息对股价没有影响,那么会计准则的制定有何意义?上市公司的会计信息又有何价值?会计信息价值相关性研究以及会计理论的发展正是在这一系列疑问下逐步走向深入的。本文对最近十年的价值相关性研究文献进行了梳理,说明最近十年文献大多是基于有效市场理论而进行的研究,但是市场并非始终有效,从异质信念视角研究会计信息价值相关性问题可能会成为主流,从而进一步拓宽了价值相关性的研究领域和视野。

一、理论模型回顾

传统价值相关性研究通常基于估值输入或直接估值理论(Holthausen和Watts,2001)[1],并构建了相应的估值模型。价值相关性研究的拓展和估值模型的演进息息相关,近十年理论模型的变化都是在如下三类估值模型的基础上产生的:

(一)资产负债表模型

它的基本思想是考察资产负债表项目数据与股价之间的关系,早期的基本模型如:

(1)式中,MVE代表股价;MVA代表可分离资产的市场价值;MVL代表可分离负债的市场价值;MVC代表资产负债表特定项目的增量市场价值。

随后,考虑到企业核心竞争力所带来的租金问题,该模型进一步加入了商誉作为模型的自变量,例如,Eccher et al.(1996)研究了该国银行可能获得的核心存款(Core Depos⁃its)租金价值[2]。

(二)收益模型

它的基本思想是考察各种利润指标和股票报酬率之间的关系。在收益模型中,通常把多项利润指标和股票报酬率进行回归分析,回归所得R2高的利润指标被作为价值最相关的会计信息。Dhaliwal et al.(1999)比较了净收益和全面收益的价值相关性[3]。通过利润构成项目对股票报酬率回归来分析其增量的价值相关性。

(三)Ohlson模型

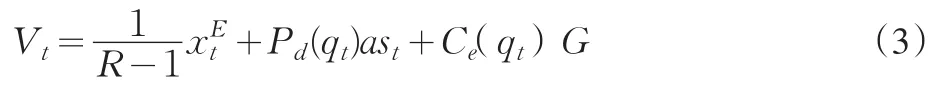

Alfred Marshall(1890)最早提出了剩余收益①的概念[4],Ohlson(1995)的理论模型源于剩余收益思想[5],基于净剩余理论和股利贴现模型可以得出剩余收益(Ohlson)模型:

(2)式中,Vt表示股票价值,bvt表示公司账面价值,表示未来超常收益。

Ohlson模型很好地将资产负债表数据和利润表数据加以结合,它相当于前两种模型的折中。在2001年以前的文献里,Ohlson模型被誉为最经典的价值相关性模型,随后的理论模型大都是在Ohlson模型基础上改进的,价值相关性研究的拓展也是在Ohlson模型基础上演进的。

二、早期研究思路及其主要缺陷

Amir et al.(1993)首次把价值相关性定义为会计数据与公司权益市场价值之间的关系[6]。随后,Beaver(1999)进一步定义价值相关性为会计数据与权益市场价值之间存在明显的联系。由此,价值相关性研究产生下列三种主要的研究思路②:

(1)边际信息含量研究,即通过与会计信息相关的具体事件,研究狭窄窗口下股票价格对会计信息的反应,这也被作为验证有效市场假说的有力工具,该研究始于Ball and Brown(1968)的文献[7],其后开创了一个时代。但相对于关联研究,信息含量研究有如下特点:其一,此类文献的研究争议较少,结论较为一致;其二,人们对会计信息存在信息含量有较为坚定的信念,并不怀疑其存在,而是更加关注它在资本资产定价中的作用。这一思路逐渐指向盈余反应系数(ERC)③的研究。

(2)递增关联研究,即通过相应理论模型的回归分析,研究长窗口下会计数据与股票报酬率和股价之间的关系。针对此研究,Holthausen和Watts(2001)指出其存在如下问题:其一,没有考虑成长期权的存在,而一旦考虑期权,原模型就可能变成非线性模型。其二,变量的遗漏问题,资产负债表和损益表信息都可能遗漏截面变量,而非财务信息,如企业规模、行业类型、公司类型等也可能是显著的截面控制变量。其三,市场的有效性问题,现有理论模型中,股票内在价值大都以股价替代,这一思路默认:股票价值=股票价格。换言之,包含Ohlson模型在内的绝大多数模型都暗含了一个假设:资本市场起码是半强势有效的。然而事实是否如此呢?

(3)相对关联研究,即通过对不同信息环境及不同会计准则等背景下会计数据与股价的回归分析,比较价值相关性的差异。Barth M.E.et al.(2001)认为价值相关性研究所需假设仅要求股价反映投资者共识(Consensus Beliefs),也即投资者信念同质[8]。这一思路恰好指向相关关联研究存在的问题,即股价到底体现的是其内在价值还是投资者信念。作者认为如果投资者是理性的,那么会计数据对股价的回归就体现了投资者信念中以会计信息为决策依据对股价的解释力,而投资者的这种共同信念,并不需要市场有效。也就是说股票内在价值未必等于股价,我们仅仅是对股价回归,对价格的解释体现了投资者的共识。因而,价值相关性的差异体现的是投资者信念差异,而非其他客观因素之间的差异。

价值相关性研究分歧最大的领域来自关联研究,由此,本文将研究重点放在递增和相对关联研究。本文综述的框架如表1。

表1 综述框架表

三、递增关联研究的演进

针对Holthausen和Watts(2001)提出的问题,递增关联研究进一步衍生出如下三个发展方向:

(一)考虑期权的非线性模型

Burgstahler和Dichev(1997)认为,价值相关性的估值函数应该是凸函数,而非线性模型,权益市场价值应取决于账面价值和收益不同程度的共同作用[9]。Collins et al.(1999)的研究进一步显示账面价值和收益对股票价值的影响是相对变化的,因而线性模型存在着极大的多重共线性问题[10]。在此基础上,Zhang G.(2000)构建了含期权的非线性估值模型[11]:

这一模型最终含有账面价值和收益的乘积,因而属于的非线性估值模型。Chen P.和Zhang G.(2004,2007)[12-13]提出了该模型的几何视角,并提供了经验证据支持:即随着企业成长性的不同,账面价值和收益呈现出不同的变化趋势。Hao S.Q.和Zhang G.(2011)进一步认为,企业的投资增长增加了收益对股价的影响[14],与此同时,投资增长使得公司账面价值和收益的关系发生了变化效应。

(二)考虑相关变量的遗漏问题

Ohlson(1995)认为其估值模型的所有信息里,包括账面价值、收益和其他信息。他建议用金融分析师的盈利预测来替代其他信息[5]。John R.M.(2003)在对创业板市场的估值模型中,把估值信息变量分为会计信息变量和非会计信息变量两大类,其中,会计信息包括资产负债表信息变量:长期负债、现金和非现金资产、股票期权稀释;损益表信息变量:研发费用、收入和销售成本。而非会计信息考虑了如下变量:企业的年龄、企业上下游战略联盟的数量、计量日生物技术指数水平、计量日的企业专利数量和类型等。由此,形成一个加长的回归模型[15]。

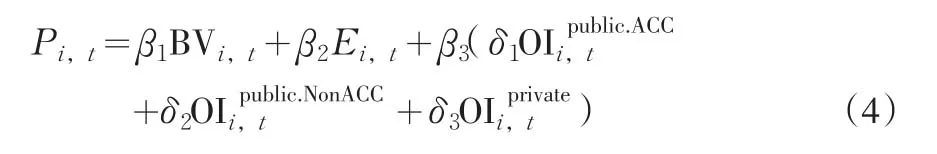

Bryan和Tiras(2007)也用分析师预测来衡量其他信息。他们认为这些其他信息还和与环境相关的企业特征信息存在联系。对“其他信息”的进一步研究发现了一系列与信息环境相关的变量。他们认为这些其他信息的控制变量和投资者对未来收益预期的水平有关[16]。Brooks L.Z et al.(2009)认为Bryan和Tiras所称的“其他信息”应当包括公司特征信息变量,这些变量和公司特有的运营环境相关[17]。他们提出的估值模型如下:

近年来,大量国外文献采用在Ohlson模型中加入类似遗漏变量的思路,利用分解会计数据的方法,把资产负债表和损益表中的具体项目加入回归模型中,研究具体报表项目的价值相关性,如其他综合收益(OCI),特殊项目(SI)等,研究结论因所选样本的不同而存在较大分歧(Ahmed et al.2006;Cready et al.2010[18])。

(三)考虑市场无效问题

Aboody Detal.(2002)提出了在可能无效的资本市场检验价值相关性的问题。他们认为大多数价值相关性研究都默认市场半强势有效,但越来越多的“市场异象”使人们对市场有效性产生质疑。如果市场无效,那么现有的基于有效市场的估值模型都将失去意义[19]。根据他们的观点:

其中,Pi,t表示股价,而Vi,t表示股票的内在价值,ui,t表示期望值不为零的干扰项,也是致使市场无效的变量。

但最终他们假设市场无效会随滞后一期的数据而消失,也就是相信投资者的学习能力。并通过被修正的滞后期的股价来重新检验价值相关性问题。Goodwin J et al.(2009)亦考虑了市场无效问题,他们考虑了市场信息的解读过程问题,并提出有效会计假设[20]。简言之,他们试图把传统的有效市场假说分为两个阶段:

(6)式中ϕk代表市场信息,Xt,t+1表示会计计量,而Rt,t-1则代表市场回报。该式表达了市场信息的传递是以会计计量为中间变量的。通过对最终市场回报的分析,有效会计假设首先估计会计计量的效果,其次再估计这种效果在市场价值中的传递。

DeFond et al.(2007)认为缺乏投资者保护的国家资本市场缺乏有效性,因而会计信息也缺乏价值相关性。Suny⁃oung Kim,Yan Li(2011)的研究显示,市场无效和会计信息的价值相关性具有负相关关系,他们进一步认为估值模型中应当考虑导致市场无效的非信息替代变量问题。

国内学者主要考虑会计信息和其他信息作为控制变量的线性模型(孙铮、李增泉,2001[21];陈信元等,2002[22])以及利用分解会计数据考察部分财务报表具体项目的价值相关性问题(张腾文、黄友,2008[23];王鹏、陈武朝,2009[24])。目前尚未考虑市场无效以及模型的非线性等问题。

王宇峰(2011)选择2007-2009在资产负债表和财务报表附注中披露研发支出的上市公司为样本,运用Ohlson模型,以股价为因变量对每股净资产、每股收益以及研发支出的替代变量进行了回归分析,模型仅考虑了企业规模作为控制变量。李姝、黄雯(2011)在其假设中,以2004-2009年国内上市公司作为研究样本,仍然采用Ohlson模型,以股价为因变量对每股净资产、上市公司各年计提长期资产减值准备前的每股收益、公司计提的每股长期资产减值准备进行了回归分析,并未考虑控制变量问题。张先治、季侃(2012)从递增关联研究角度,以我国制造业上市公司2005-2008年的年报为研究对象,运用Ohlson模型以股价为因变量对每股收益、每股净资产进行回归分析并以资产规模、流通股比例作为控制变量[26]。王思维、程小可(2012)以2007-2010年我国上市公司年报中披露负商誉的公司作为样本,运用Ohl⁃son模型以股价为因变量对每股净资产和剩余收益进行了回归分析[27],模型尚未考虑控制变量问题。

四、相对关联研究的演进

此类研究通常都是用Ohlson模型,或者对其做简单的变形,检验每股收益和每股净资产对股价联合解释力之间的差异,即通过不同的样本回归的拟合优度R2比较,R2大的被认为更具价值相关性。针对Barth,M.E.et al.(2001)的观点[8],相对关联研究进一步衍生出如下三个发展方向:

(一)不同的信息环境下价值相关性比较研究

在相同政治体制下,不同行业的上市公司以及处于不同信息环境下上市公司会计信息的价值相关性会存在显著的差异。这项研究试图通过对信息环境等因素的分析,发现价值相关性存在差异的原因以及这种差异背后所反映的投资者信念。Francis et al.(2002)的研究结论表明:当上市公司竞争性的非财务信息数量单调下降的时候,市场对会计信息的反应趋于上升[28]。Aleksanyan(2006)认为,不同账面市值的上市公司价值相关性会存在显著差异[29]。Aleksanyan(2008)的研究结论进一步认为:对市场价值小于账面价值的公司,其信息环境的复杂程度与价值相关性之间具有显著的因果关系。而对市场价值大于账面价值的公司,其信息环境的复杂程度与价值相关性(净资产和净收益)之间存在显著的负相关关系[30]。

Devalle A.et al.(2010)研究了欧盟国家引入采用国际会计准则后价值相关性的差异。他们发现在新的准则环境中,德国、西班牙和意大利价值相关性下降,法国和英国的价值相关性上升,并认为欧盟国家在引入新准则后会计信息质量并没有得到提高[31]。全球范围内,大量的发展中国家和发达国家学者分别研究了各国引入IFRS后价值相关性的差异问题,但尚未得出统一结论(Schiebel,2006[32];Gjerde et al.,2008[33];Horton and Serafeim,2008[34])。

(二)不同政治体制下价值相关性的比较研究

不同政治体制下价值相关性具有明显差异,无论是会计信息的联合解释力,抑或每股净资产与每股收益系数都呈现明显的差异。Ali and Hwang(2000)的研究表明,由于投资者保护程度的不同,盎格鲁撒克逊国家相对于大陆法系国家有较高的会计价值相关性[35],然而,Arce and Mora(2002)的研究结论并不支持这一观点[36]。Costa I.(2009)认为,在相同的会计准则体系下,并控制了行业因素的影响,盎格鲁撒克逊国家会计信息的价值相关性明显高于大陆法系国家的价值相关性。Liu J.W.and Liu C.J.(2007)基于改进的Ohlson模型,利用中国1999-2003年同时发行A、H股的上市公司的会计数据,比较了两者价值相关性的差异。研究结论表明A股的价值相关性显著低于H股,作者进一步认为基于香港公认会计准则和国际会计准则的财务数据更具有价值相关性[37]。由于中国特有的一国两制政策,这一结论也旁证了Ali and Hwang(2000)的观点。

此后,大量文献进行了相关研究,分别考虑不同政治体制下由于投资者保护程度不同所导致的价值相关性差异,但尚未得到一致结论。(Atanasov et al,2010[38],Lin et al,2011[39])。还有相当一部分文献考察了不同政治体制下,母公司少数股东权益的价值相关性差异,研究结论依然充满争议(So and Smith,2009[40];Swanson,2010[41])。

(三)不同年度的会计价值相关性比较研究

在相同体制下,金融危机前后以及执行新会计准则前后,价值相关性可能会存在显著差异。而且,随着时间推移,有研究表明价值相关性呈逐年下降趋势。多数国外学者的研究发现会计信息价值相关性呈下降趋势,他们均采用改进的Ohlson模型,并把股价视为股票内在价值的替代变量(Gul Tsui and Dhaliwal,2006[42])。相当一部分文献认为,由于传统资本密集型企业向服务型和高科技企业的转化使得会计信息的价值相关性正在逐步丢失,这一思路也被作为IASB和FASB大力倡导公允价值的有力证据之一。Dontoh et al.(2004)认为会计信息价值相关性逐年下降的原因是由于非信息交易(NIB,None Information Based Trading)所导致的[43]。根据噪声理性预期平衡模型,他的研究结论发现价值相关性下降的原因的确是出于非信息交易(NIB),他认为研究价值相关性问题必须控制非信息交易(NIB)的影响。

YU Set al.(2010)借鉴了Barth M.E.et al.(2001)的思想[8],即认为股价仅代表投资者共识而非股票的内在价值,对Ohlson模型进行了改进,用股票基本价值的替代变量替换了股价,采用美国资本市场1984-2003年的样本进行了回归分析,并发现会计信息对股票基本价值的解释力并没有下降[44]。他们首次把价值相关性下降视为股价和其基本价值的偏离。与此同时,他们的模型中也考虑了非信息交易(噪声交易)的替代变量问题。

国内的相对关联研究多集中在对我国资本市场所特有的A、B、H股之间的比较研究(王立彦等,2002[45])以及我国不同时期会计准则的强制性变迁效果的研究(刘峰等,2004[46];曲晓辉等,2007[47];修宗峰,2011[48])。均采用改进的 Ohlon模型,并加入相应的控制变量进行回归分析,但尚未考虑噪声交易变量以及资本市场无效等问题。

朱凯等(2009)比较分析了会计准则改革前后(不同年度)会计信息的价值相关性,并探讨了准则变迁过程中的价值相关性差异问题。研究结论表明在实施新会计准则后,会计盈余尤其是公允价值的价值相关性没有显著提高。作者进一步把原因归结为会计准则改革所产生的投资者信息准确度的调整问题,并认为新准则改革存在的暂时性成本,削弱了公允价值信息的估值作用,从而影响甚至降低了会计信息的价值相关性[49]。张先治、季侃(2012)对新会计准则执行前后公允价值的价值相关性进行了比较研究,发现公允价值的价值相关性呈下降趋势,他们进一步认为这是会计信息可靠性下降所带来的负效应[26]。

五、结论与启示

通过对近十年价值相关性研究国内外文献的回顾,我们发现这一阶段的主要研究贡献在于:其一,证实了会计信息相对股价来说具有信息含量,即股价会迅速的对会计信息产生反应。其二,借鉴了国外的估值模型,通过对股价和股票报酬率的回归分析,发现了会计数据存在价值相关性。其三,通过相对关联研究,发现不同时期不同信息环境、不同政治体制(一国两制)下会计信息的价值相关性存在显著差异。然而,这一阶段的研究仍有一定的局限性,主要表现为:

第一,Holthausen和Watts(2001)对价值相关性研究缺乏理论分析进行了批判[1]。通过上述回顾我们发现这一问题依然存在,估值模型千差万别、控制变量品种繁多、研究结论结果迥异令价值相关性研究的可信度不断降低。Collins(1997)在文献中提到Maydew(1993)的研究发现在Ohlson模型所含的贴现因子并未显著提高回归方程的解释力[50],因此用每股收益替代了当期异常收益[51]。自此以后的文献大都把每股收益作为自变量,但迄今为止,在可获得的文献和媒体资料中,还没有相关研究对此做出过理论分析。用实证检验的结论来替代理论模型是否合适?

第二,价值相关性研究中年度截面数据的相关系数呈现出一种变化趋势,这种变化趋势很难用有效市场假说来解释,因此部分国外资本市场会计文献仿效金融领域实证研究的思路,运用跨年度、大样本的面板数据,试图缓解这种非稳定的变化趋势。Kothari S.P.and Shanken J.(2003)发现价值相关性研究中每股收益和每股净资产分年度回归系数之间存在明显变化,并认为这些变化和随时间变化相关的缺失变量、改变的市场发展预期以及贴现率有关[52]。因此,他们认为变量的回归系数不能作为会计数据相关性和可靠性的有效量度。这也直接导致了JAE④(Journal of Accounting and Eco⁃nomics)杂志自此几乎没有再发表过价值相关性的文章。

第三,尽管相对关联研究发现了不同时期、不同信息环境以及不同政治体制下价值相关性存在明显差异,但差异的背后并没有总结出一致性的客观规律,始终对形成差异的原因存在较大的分歧。较普遍的解释是认为价值相关性差异的主要原因是由于不同的体制和会计准则或者投资者保护制度等客观因素导致的。而一旦研究结论与预期不相符,作者往往从投资者信念或行为的角度来解释变异的原因。通常此类研究都假设市场有效,从而运用简化的Ohlson模型进行回归分析,然而最终用投资者信念来解释却并非市场有效的基本思路。

综上,回顾近十年国内外价值相关性研究,我们发现Holthausen和Watts(2001)[1]提出的问题仍然悬而未决,为数众多的文献都围绕着变化的模型来展开,但模型的背后缺乏一种经得起验证的理论以及相应的理论分析。当前研究的主流仍是基于有效市场假说的理性模型,国内外可获得的文献中仅有Aboody D et al.(2002)[19],Dontoh A et al.(2004)[43]等寥寥无几的文章考虑从行为金融视角来展开模型构建以及噪声交易者对股价的影响等问题。行为金融对市场并非始终有效的观点正在被学界逐步接受,然而在此基础上该如何看待价值相关性问题,还能简单地用价值相关来说明会计信息的有效或者无效吗?因此我们相信,遵循行为金融的研究思路,在假设市场并非始终有效的前提下,基于异质信念的会计信息价值相关性研究必将成为主流,并集中于相对关联研究下的不同时期、不同信息环境以及不同政治体制下价值相关性研究,使价值相关性研究焕发出新的魅力。

注 释:

① 剩余收益表示所有者或经营者扣除资本利息后所留下的经营收益。

② 此处关于价值相关性的三分类法主要借鉴了Holthausen和Watts(2001)的观点,相关文献的整理参考了其对1972-2000年间美国主要会计杂志价值相关性文献的分类整理。

③ 盈余反应系数是用来衡量某一证券的超额市场回报相对于发行该证券的公司报告盈余中的非预期因素的反应程度。自Ball和Brown(1968)的研究以来,对盈余反应系数的研究成为会计实证研究的一个重要方向。但由于本文的研究重点不在于此,因而,对这项研究不做赘述。

④ 作者参阅了2003-2012年所有JAE杂志的文献,发现这一杂志自此未发表过仅考虑线性回归模型的价值相关性方面的文章。

[1]Holthausen R W,Watts R L.The Relevance of The Value Rele⁃vance Literature for Financial Accounting Standard Setting[J].Journal of Accounting and Economics,2001,31(1-3):3-75.

[2]Eccher E A,Rames K,Thiagarajan S R.Fair value disclosures by bank holding companies[J].Journal of Accounting and Economics,1996,22(1-3):79-117.

[3]Dhaliwal D,Subramanyam K R,Trezevant R.Is Comprehen⁃sive Income Superior to Net Income as a Measure of Firm Per⁃formance?[J].Journal of Accounting and Economics,1999,26(1):43-67.

[4]Marshall A.The principles of economics[M].London:Macmil⁃lan,1890.

[5]Feltham G A,Ohlson J A.Valuation and Clean Surplus Ac⁃counting for Operating and Financial Activities[J].Contempo⁃rary Accounting Reseach,1995(2):689-731.

[6]Amir E.The Market Valuation of Accounting Information:The Case of Postretirement Benefits Other than Pensions[J].Ac⁃counting Review,1993,68(4):703-724.

[7]Ball R,Brown P.An Empirical Evaluation of Accounting In⁃come Numbers[J].Journal of Accounting Research,1968,6(2):159-178.

[8]Barth M E,Beaver W H,Landsman W R.The Relevance of the Value Relevance Literature for Financial Accounting Stan⁃dard Setting:Another View[J].Journal of Accounting and Economics,2001,31(1-3):77-104.

[9]Burgstahler D,Dichev I.Earnings Management to Avoid Earn⁃ings Decreases and Losses[J].Journal of Accounting and Eco⁃nomics,1997,24(1):99-126.

[10]Collins D W,Pincus,M,Xie H.Equity Valuation and Nega⁃tive Earn-ings:The Role of Book Value of Equity[J].The Accounting Review,1999,74(1):29-62.

[11]Zhang G.Accounting Information,Capital Investment Deci⁃sions,and Equity Valuation:Theory and Empirical Implica⁃tions[J].Journal of Accounting Research,2000,38(2):271-295.

[12]Chen P,Zhang G.Howdoes firm-specific fundamental infor⁃mation drive stock returns:Theory and evidence[D].Work⁃ing paper,2004.

[13]Chen P,Zhang G.Manipulation of segment earnings,misvalu⁃ations and corporate divestment:Theory and evidence[J].Journal of Accounting and Economics,2007(43):219-244.

[14]Hao S Q,Jin Q L,Zhang G.Investment growth and the rela⁃tion between equity value,earnings,and equity book value[J].The Accounting Review,2011,86(2):605-637

[15]John R M Hand.The value relevance of financial statements in private equity markets[D].Chapel Hill:University of North Carolina,2003.

[16]Bryan D,Tiras S.The Influence of Forecast Dispersion on the Incremental Association of Earnings,Book Value,and Ana⁃lyst Forecasts with Market Prices[J].The Accounting Re⁃view,2007,82(3):651-678.

[17]Lily Z Brooks,C S Agnes Cheng,et al.The Impact of SOX on the Value Relevance of Earnings,Book Value and Other In⁃formation[EB/OL].(2009-11-24)[2012-11-15].http://www.ssrn.com/abstract=1465988.

[18]Cready W,Lopez T,Sisneros C.The persistence and market valuation of recurring nonrecurring items[J].The Account⁃ing Review,2010,85(9):1577-1615.

[19]Aboody D,Hughes J,Liu J.Measuring Value Relevance in a(Possibly)Inefficient Market[J].Journal of Accounting Re⁃search,2002(4):965-986.

[20]Goodwin J,Sawyer K R,Ahmed K.The relevance of value[EB/OL].(2002-02-12)[2012-11-15].http://www.ssrn.com/abstract=299466.

[21]孙铮,李增泉.收益指标价值相关性实证研究[J].中国会计与财务研究,2001(2):1-36.

[22]陈信元,陈冬华,朱红军.净资产、剩余收益与市场定价:会计信息的价值相关性[J].金融研究,2002(4):59-70.

[23]张腾文,黄友.经营利润率、股东收益与股票价格的价值相关性研究[J].会计研究,2008(4):78-94.

[24]王鹏,陈武朝.合并财务报表的价值相关性研究[J].会计研究,2009(5):46-53.

[25]王宇峰.R&D支出信息披露的价值相关性研究[J].财经理论与实践,2011(3):73-78.

[26]张先治,季侃.公允价值计量与会计信息的可靠性及价值相关性—基于我国上市公司的实证检验[J].财经问题研究,2012(6):41-48.

[27]王思维,程小可.负商誉的价值相关性研究—基于新企业会计准则的实证研究[J].会计与经济研究,2012(2):54-61.

[28]Francis J,Schipper K,Vincent L.Earnings Announcements and Compet-ing Information[J].Journal of Accounting and Economics,2002,33(3):313-342.

[29]Aleksanyan M.Value Relevance of Book Value,Retained Earnings and Dividends:Premium vs.Discount Firms[D].Glasgow:University of Glasgow,2006.

[30]Aleksanyan M.Does the Information Environment Affect the Value Relevance of Financial Statement Data?[D].Glasgow:University of Glasgow,2008.

[31]Devalle A,Onali E,Magarini R.Assessing the Value Rele⁃vance of Accounting Data After the Introduction of IFRS in Europe[J].Journal of International Financial Management and Accounting,2010,21(2):85-119

[32]Schiebel A.Value Relevance of German GAAP and IFRS Consolidated FinancialReporting:An Empirical Analysis of the Frankfurt Stock Exchange[EB/OL].(2006-07-17)[2012-11-15].http://ssrn.com/abstract=916103.

[33]Gjerde O,K Knivsf l a,Sættem F.The Value Relevance of Fi⁃nancial Reporting in Norway 1965 – 2004[EB/OL].(2007-02-08)[2012-11-15]. http://www.ssrn.com/ab⁃stract=962051.

[34]Horton J,Serafeim G.Market Reaction to and Valuation of IF⁃RS Reconciliation Adjustments:First Evidence from the United Kingdom[EB/OL].(2006-08-10)[2012-11-15].http://www.ssrn.com/abstract=923582.

[35]Ali A,Hwang L.Country-specific factors related to financial reporting and the value relevance of accounting data[J].Journal of Accounting Research,2000(8):1-21.

[36]Arce M,Mora A.Empirical evidence of the effect of Europe⁃an accounting differences on the stock market valuation of earnings and book value,European[J].Accounting Review,2002,11(3):573-599.

[37]Liu J W,Liu C J.Value Relevance of Accounting Information in Different Stock Market Segments:The Case of Chinese A-,B-,and H-Shares[J].Journal of International Account⁃ing Research,2007(2):55-81.

[38]Atanasov V,Boone A,Haushalter D.Is there shareholder ex⁃propriation in the United States?an analysis of publicly trad⁃ed subsidiaries[J].Journal of Financial and Quantitative Analysis,2010,45(1):1-26.

[39]Lin C,Ma Y,Malatesta P,Xuan Y.Ownership structure and the cost of corporate borrowing[J].Journal of Financial Eco⁃nomics,2011,100(1):1-23.

[40]So S,M Smith.Value relevance of IAS 27(2003)revision on presentation of non-controlling interest:evidence from Hong Kong[J].Journal of International Financial Manage⁃ment and Accounting,2009,20(2):166-198.

[41] Swanson Z.Minority stockholder information relevance:wealth effects and/or monitoring?[J].Academy of Account⁃ing and Financial Studies Journal,2010,14(4):87-101.

[42]Gul F A,Tsui J,Dhaliwal D S.Non-Audit Services,Auditor Quality and the Value Relevance of Earnings[J].Account⁃ing and Finance,2006,46(5):797-817.

[43]Dontoh A,Radhakrishnan S,Ronen J.The Declining Value Relevance of Accounting Information and Non-Informa⁃tion-Based Trading:An Empirical Analysis[J].Contempo⁃rary Accounting Research,2004,21(4):795-812.

[44]Yu S,Lixin S,Xindong Z.Price Divergence from Fundamen⁃tal Value and the,Value Relevance of Accounting Informa⁃tion[J].Contemporary Accounting Research,2010,27(3):829-854.

[45]王立彦,冯子敏,刘军霞.A股-H股上市公司双重财务报表价值相关性[J].经济科学,2002(6):75-83.

[46]刘峰,吴风,钟瑞庆.会计准则能提高会计信息质量吗[J].会计研究,2004(5):8-19.

[47]曲晓辉,邱月华.强制性制度变迁与盈余稳健性[J].会计研究,2007(7):20-28.

[48]修宗峰.治理环境、会计制度变迁与会计信息价值相关性[J].财贸研究2011(1):127-135.

[49]朱凯,赵旭颖,孙红.会计准则改革、信息准确度与价值相关性—基于中国会计准则改革的经验证据[J].管理世界,2009(4):47-54.

[50]Maydew E.An Empirical Evaluation of Earnings and Book Values in Security Valuation[D].Iowa City:University of Io⁃wa,1993.

[51]Collins D W,Maydew E l,Weiss I S.Changes in the Val⁃ue-relevance of Earnings and Book Values over the Past For⁃ty Years[J].Journal of Accounting and Economics,1997,24(1):39-67.

[52]Kothari S P,Shanken J.Time-series coefficient variation in value-relevance regressions:a discussion of Core,Guay,and Van Buskirk and new evidence[J].Journal of Account⁃ing and Economics,2003,34(1):69-87.