个人所得税法修改后全年一次性奖金的纳税筹划*

2012-08-02徐立

□徐立

(浙江财经学院,浙江 杭州 310018)

一 个人所得税法修改后全年一次性奖金相关规定

《国务院关于修改<中华人民共和国个人所得税法实施条例>》(中华人民共和国国务院令第600号)规定自2011年9月1日起开始实施修改后的个人所得税法。在工资薪金方面,其适用的税前费用扣除标准(简称扣除标准,下同)由2000元提高到3500元,改九级超额累进税率为七级超额累进税率。但是,对于纳税人取得全年一次性奖金(简称年终奖,下同)并没有修改,仍参照《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发[2005]9号)文件计算缴纳个人所得税,即纳税人取得年终奖,单独作为一个月工资、薪金所得计算纳税,由扣缴义务人发放时代扣代缴。按照文件规定,全年一次性奖金的具体计算方法为:首先,以年终奖除以12得到的商数确定工资薪金累进税率表中的适用税率和速算扣除数;其次,将年终奖乘以税率再减除速算扣除数,算得应纳个人所得税款。如果,全年一次性奖金发放当月的工资薪金低于税前费用扣除标准,则应将上述计算方法中的全年一次性奖金改为全年一次性奖金与差额的值计算个人所得税。

二 均衡月工资、年终奖最优发放表推导

企业在制定职工工资计划时,应将其全年收入在工资和年终奖之间进行合理分配,尤其是高收入群体。总体上,企业在设计某职工的薪酬结构时,将所预估的年收入一部分以月工资形式均衡发放,余下以年终奖形式发放。这样,职工的年收入就被分解为工资和年终奖分别纳税且每部分都可以除以12个月,按照各自的商值确定适用税率。需要说明的是,工资每月计税时均能扣除速算扣除数,适用的是超额累进税率,税负轻;年终奖虽然也按照平均每月奖金确定适用税率,但计税时只能扣除一个速算扣除数,相当于采用的是全额累进税率,税负重,所以,将职工一年的收入在工资和年终奖之间进行分配时,从少缴税的角度出发,应使年终奖适用的税率低于或等于月工资适用的税率。

(一)规则区间推算

年收入未超过42000元时,从减少纳税的角度看,年收入只有以均衡月工资形式发放才不会超过修改后的月扣除标准3500元,此时不需要纳税;否则,年收入放入年终奖,纳税人需承担税负。

年收入超过4200元时,增加部分(简称增额,下同)以工资或者年终奖形式发放,均适用3%的税率。但由于年终奖纳税只能使用一次速算扣除数,因此增额中未超过18000元部分应以均衡月工资形式发放,超过部分以年终奖形式发放且最高不超过18000元。即年收入处于区间(42000,78000]元时,从减少纳税的角度看,应当安排年终奖[0,18000]元,余下以均衡与月工资形式发放。

年收入超过78000元时,增额应当以工资形式发放但限度应当控制在36000元以内。增额如果以年终奖形式发放,则年终奖将全额适用10%税率,税负超过以工资形式方法。因此,年收入处于区间(78000,114000]元,从减少纳税的角度看,应当安排年终奖18000元,余下以均衡月工资形式发放。

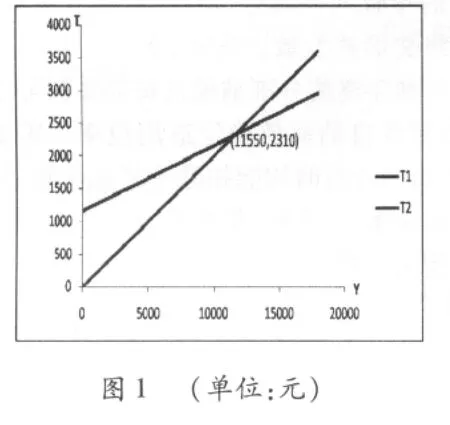

年收入超过114000元时,增额以工资还是年终奖形式发放应视情况而定。假设增额为Y元,如果继续以工资形式发放则相应增加纳税T1=20%Y;如果将增额放入年终奖则相应增加纳税T2=10%Y+1155,其中截距1155为因年终奖全额适用10%税率所导致的原适用3%税率的18000元部分增加的税额。从图1可知,当增额不超过11550元时则继续以工资形式发放;增额超过11550部分放入年终奖,余下以均衡月工资形式发放。即年收入处于区间(114000,125550]元时,从减少纳税的角度看,应当安排年终奖18000元,余下以均衡月工资形式发放。

年收入超过125550元时,此时增额大于11550元。从前述推导过程可知,增额中超过11550部分应当放入年终奖。即年收入处于区间(125550,150000]元时,从减少纳税角度看,应当安排年终奖(18000,54000]元,余下以均衡月工资形式发放。

在均衡月工资、年终奖最优发放表中,大多数区间的推算方法与上述几个区间相同,本文称为规则区间;但推导过程中也存在少数跳跃现象①,称为不规则区间。

(二)不规则区间推算

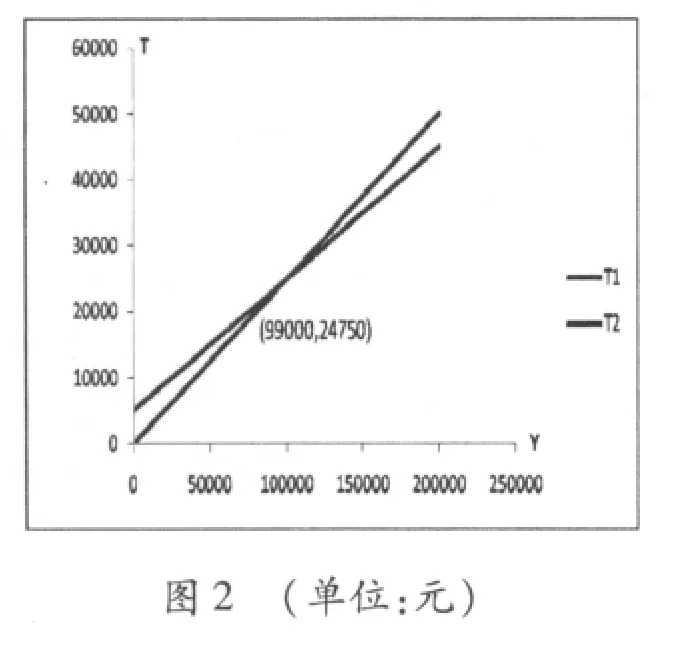

年收入超过204000元时,年终奖已经享受完10%税率水平,均衡月工资也已经享受了20%及以下的低税率水平。此时,增额Y元或者继续以工资形式发放,适用25%税率,增加纳税T1=25%Y;或者放入年终奖,全额适用20%税率,增加纳税T2=20%Y+4950,其中截距4950为年终奖全额适用20%税率所导致的原适用10%税率的54000元增加的税额。从图2可知,增额未超过99000元时,继续以均衡月工资形式发放;增额超过99000元时则放入年终奖,其余以均衡月工资形式发放。即年收入处于区间(204000,303000]时,年终奖固定为54000元,其余以均衡月工资形式发放。此时与上述不同之处在于,年收入超过303000元时,若增额放入年终奖,适用20%的税率,年收入只需增加54000元,显然小于99000元,仍旧属于上述区间。因此,年终奖超过303000元时,年终奖固定为54000元,适用10%税率,余下以均衡月工资形式发放。

类似的不规则区间还有(1507000,1422000]等。

(三)年终奖的发放限额

从税收筹划角度看,年终奖发放不可超过660000元。这是因为,如果年终奖发放超过660000元达到960000元,其适用税率从30%提高到35%,将导致原适用30%税率的660000元部分增加税额33000元,超过了将年收入从月工资转移到年终奖适用税率降低所带来的收益30000元。在此基础上,年终奖越高,总体税负边际提高越多,而适用税率降低越小。

综合上述规则区间与不规则区间,制定出均衡月工资、年终奖最优发放表(表1)。

表1 均衡月工资、年终奖最优发放表 单位:元

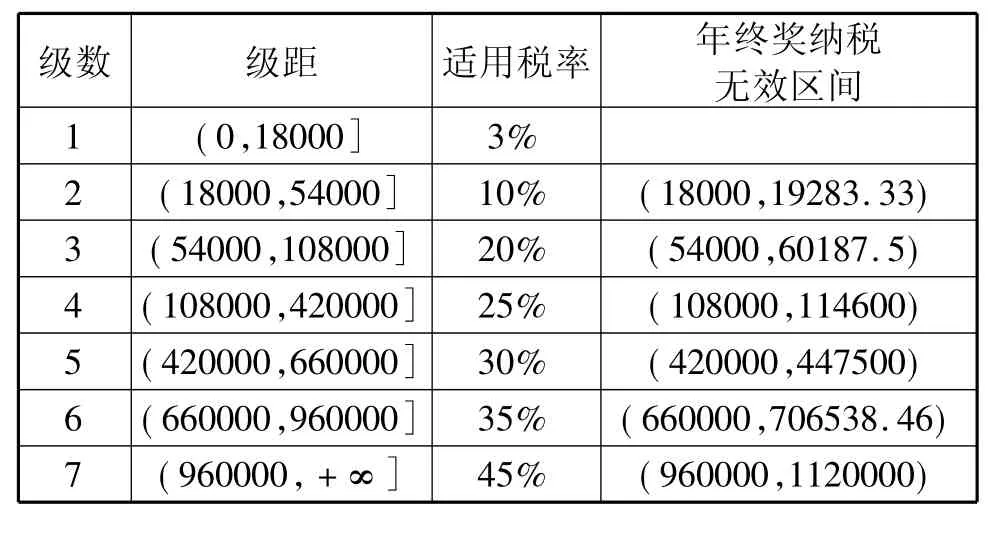

三 年终奖纳税无效区间

如前所述,个人所得税适用累进税率,而计算全年一次性奖金应缴纳个人所得税时速算扣除数只允许扣除一次,实际上相当于全年一次性奖金只有1/12适用的是超额累进税率,其他部分都适用全额累进税率。全额累进税率会出现税率临界点税负剧增的现象必然反映到全年一次性奖金的应纳税额计算上。从而使纳税人应缴纳的个人所得税高于超过税率临界点时奖金发放数额,此时纳税人选择较低的全年一次性奖金反而会有更高的税后收入。年终奖纳税无效区间就是针对上述情况进行的个人所得税纳税筹划。

以适用3%税率的年终奖为例。某纳税人年终奖未超过18000元时,适用累进税率表中最低一档3%税率。现假设该纳税额人年终奖增加了X元,此时若满足条件 X<[(18000+X)×10% -105]-(18000×3%),则增加的收入X反而导致纳税人的税后收入减少。解得X<1283.33元,即如果发放的年终奖处于(18000,19283.33)元区间,因为超过18000元使纳税人适用税率提高,从而使应纳的个人所得税增加,且增加的个人所得税多于超过18000元的奖金部分,纳税人的税后收入反而减少。因此(18000,19283.33)元成为年终奖纳税无效区间。同理,可以求得其他税率级次的年终奖纳税取消区间,如表所示。

表2 年终奖纳税无效区间 单位:元

四 年终奖案例分析

某公司李先生预计2012年可以凭工作业绩获得月工资6000元,年终奖金60000元,个人所得税费用扣除3500元。如果不做纳税筹划,则2012年李先生工资部分应缴纳个人所得税=(6000-3500)×10%×12=5940元;年终奖部分应缴纳个人所得税=60000×20% -555=11445元;合计应缴纳个人所得税=5940+11445=17385元。

根据年终奖与月工资纳税模型建议李先生向公司要求将年终奖取在区间(18000,54000]元发放,余下平摊到每月工资中去。比如,公司调整薪酬发放方案,李先生可以获得月工资6500元,年终奖54000元,此时合计应缴纳个人所得税为11835元;又如,李先生可以获得月工资8000元,年终奖36000元,此时合计应缴纳个人所得税也是11835元。

需要注意的是,李先生年终奖60000元属于纳税无效区间。因此上述两种筹划方案也并不与此相矛盾。

五 年终奖纳税筹划需要注意的事项

年终奖的纳税筹划不应该一味地考虑减轻纳税人的税收负担,还需要综合考虑其他因素。

首先,薪酬管理者必须对国家和当地的法律、法规有充分的了解,并且和当地税务机关保持联系,符合规定的税前项目应当进行备案登记,为职工节省税收。[3]

其次,全盘考虑,尽可能地寻求最佳方案平衡点。纳税筹划也需要考虑企业的绩效考评、企业文化、职工贡献率等因素。[3]

再者,年终奖的纳税筹划还应考虑到职工的个体差异,不可“一刀切”,损害职工的工作积极性。

注释

①从不规则区间推算过程中可以知道,所指跳跃为均衡月工资适用比规则区间更高一档税率.

[1]李勇.工资、薪金个人所得税纳税筹划模型[J].会计之友,2011,6(上):36-38.

[2]童锦治.税收筹划[M].北京:科学出版社,2009:132-134.

[3]谢祺彪.企业职工薪酬个人所得税税务筹划研究[D].南昌:南昌大学,2011.