未确认融资费用的会计处理分析

2012-04-29段金辉

段金辉

[摘要] 未确认融资费用的会计处理是企业会计核算的难点之一。本文主要讨论了未确认融资费用的核算内容及性质,并对未确认融资费用的会计处理方法进行了案例分析,在此基础上指出了其中存在的问题,提出了相应的政策建议。

[关键词] 融资费用;会计处理

doi : 10 . 3969 / j . issn . 1673 - 0194 . 2012 . 22. 002

[中图分类号]F233[文献标识码]A[文章编号]1673 - 0194(2012)22- 0005- 02

1未确认融资费用的核算内容及性质分析

1.1 “未确认融资费用”账户的核算内容分析

“未确认融资费用”账户主要用来核算按照权责发生制的要求,本期尚不能进行确认的未来利息支出。按照企业会计准则的规定,企业应当将其按照一定的摊销方法计入以后各个会计期间的财务费用或相关资产成本之中。“未确认融资费用”的会计核算范围主要包括企业在融资租入固定资产或超过正常信用期(一般为3年)分期购入固定资产情况下,固定资产的入账价值与企业未来长期应付款账面价值之间的差额,按照企业会计准则的规定,企业应当采用实际利率法对其在付款期内逐期进行摊销。

例1:甲公司于2011年1月1日以融资租赁的方式租入一座厂房,该厂房2011年1月1日公允价值为500万元,租赁期为5年。甲公司于每年年末支付120万元。甲公司采用银行同期贷款利率作为折现率,银行5年期贷款利率为8%。假设无其他相关费用,不考虑增值税。(1)甲公司最低租赁付款额的计算公式为每期期末应支付的租金×租赁期数=120×5=600万元。(2)甲公司最低租赁付款额的现值计算公式为每期期末支付的租金×5年期年金现值系数=120×(P/A,8%,5)=479.12万元。甲公司应当按照最低租赁付款额的现值与固定资产在交易日的公允价值中较低者作为固定资产的入账价值。因此,甲公司固定资产的入账价值为479.12万元,与租金总和600万元之间的差额应当确认为“未确认融资费用”。

1.2 “未确认融资费用”账户的性质分析

“未确认融资费用”产生的经济原因在于,无论是在融资租入固定资产还是分期付款购入固定资产情况下,资产的取得方都未能在取得资产的同时向资产的转让方足额支付货款,因而占用了资产转让方的资金,相当于从资产转让方处取得了一笔“贷款”,因此需要支付“贷款利息”亦即融资费用。而在交易发生日,资产取得方占用资产转让方资金的计息时段尚未开始,按照权责发生制的要求,不能将未来占用资金的费用确认为交易日的融资费用,而只能作为“未确认融资费用”进行处理。

许多会计初学者容易将“未确认融资费用”账户误认为损益类账户,而该账户实质上是负债类账户,但是在资产负债表中并不列示,而是作为长期应付款的抵减账户处理。例如,A企业长期应付款的账户余额为100万元,与之相对应的未确认融资费用账户余额20万元,那么会计期末A企业应当在资产负债表中列示80万元的长期应付款,即将长期应付款以扣除未确认融资费用后的净额进行列示。从账户性质上来讲,为便于理解,也可以将未确认融资费用看做长期应付款账户下的二级科目:“长期应付款——利息调整”。

2未确认融资费用的会计处理例解

接例1,甲公司2011年1月1日的会计分录为:借:固定资产——融资租入固定资产 479.12,借:未确认融资费用 120.88;贷:长期应付款——应付融资租赁款 600。甲公司按照实际利率法各期对未确认融资费用的摊销金额如表1所示。

甲公司2011年12月31日的会计分录为:(1)借:长期应付款——应付融资租赁款120,贷:银行存款120;(2)借:财务费用38.33,贷:未确认融资费用38.33。该笔分录处理完毕后,甲公司长期应付款的账面价值并不是480万元(600-120),而是397.45万元(600-120-120.88+38.33)。未确认融资费用账户余额82.55万元(120.88-38.33),反映了“长期应付款——应付融资租赁款”账户余额中所包含的未确认利息费用。甲公司以后期间的会计处理与上类似,不赘述。

以上会计处理的问题主要表现在两个方面:①“未确认融资费用”账户性质不明确。未确认融资费用账户核算的内容实质上是整个租赁期内(或付款期内)承租方(或付款方)因为占用了对方的资金而承担的利息费用,是对初始入账的长期应付款账户金额的调整。以应付债券的会计核算为例,如果A公司对外以80万元的价格发行了面值总额为100万元的五年期债券。A公司在对应付债券进行初始计量时,应将实际取得金额与债券票面金额之间的差额20万元计入“应付债券——利息调整”二级科目。长期应付款的性质与应付债券相似,都是企业的长期负债,也都存在初始计量时需要对未来应付利息进行调整的情况。因此,与长期应付款有关的未来期间的利息费用也应当设置“长期应付款——利息调整”二级账户进行明细核算,这样可以增加会计信息的可比性。②该种会计核算方法过于复杂,如果付款方式较为特殊,例如每期不是等额付款或者付款期限不一致,都会增加会计核算的难度和成本。因此,按照重要性原则的要求,应当采用更为简便的方法对未确认融资费用进行分摊。

3对“未确认融资费用”会计核算方式的改进建议

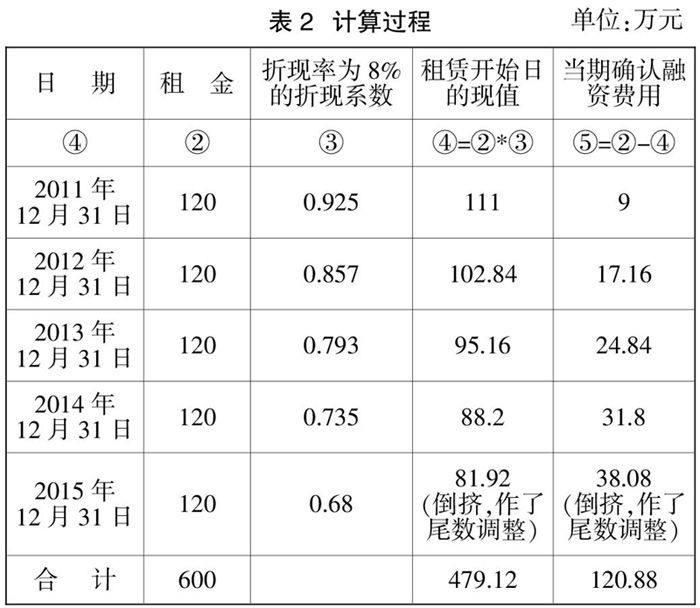

接例1,可以采用以下方法进行会计核算。首先,设置“长期应付款——利息调整”账户代替“未确认融资费用账户”。其次,按照《企业会计准则》的要求仍然采用实际利率法对租赁期间内(或付款期间内)应承担的利息费用进行摊销,但是每期摊销的金额调整为各期租金与其在租赁开始日计算的现值之差,这种方法也被称为“逐年结转法”。该种计算方式比前述方法要简便很多。计算过程如表2所示。

甲公司2011年1月1日的会计分录为:①借:固定资产——融资租入固定资产479.12,借:长期应付款——利息调整120.88;贷:长期应付款——应付融资租赁款 600。甲公司2011年12月31日的会计分录为:①借:长期应付款——应付融资租赁款120,贷:银行存款120;②借:财务费用9,贷:长期应付款——利息调整9。甲公司长期应付款的账面价值为长期应付款账户本身的总账金额,无需再进行调整。甲公司以后期间的会计处理与上类似,不赘述。

逐年结转法的理论依据为企业每期支付的租金(或者分期付款额)可以理解为是该租金(或者分期付款额)在租赁开始日(交易日)到实际支付日的现值,而其现值与实际付款金额之间的差额则是支付的利息,应当将其确认为当期融资费用(财务费用)。逐年结转法下整个期间所摊销的融资费用总额与传统方法一致,只是各个期间摊销的金额不同。但是使用逐年结转法,可以简化会计处理流程,即使是在不等额或者不等期付款的情况下,也不会增加其会计处理难度。

主要参考文献

[1]中华人民共和国财政部.企业会计准则[S].2006.

[2]中华人民共和国财政部.企业会计准则指南[S].2006.

[3]中华人民共和国财政部会计司.企业会计准则讲解[S].2008.