我国调味品行业发展现状与趋势

2012-04-13彭利华顾东利

彭利华,顾东利

(北京二商集团,北京 100053)

调味品行业是我国食品工业的重要组成部分,关系民生福祉。近年来,随着居民生活水平的不断提高和餐饮业的日益兴旺,我国调味品行业发展势头强劲,并始终保持着较高的市场增长率,已成为我国食品行业中新的经济增长点。

1 我国调味品行业发展概况

1.1 调味品行业涵盖的产品类别

根据《调味品分类》标准(GB/T20903-2007),调味品包括食用盐、食糖、酱油、食醋、味精、芝麻油、酱类、豆豉、腐乳、鱼露、蚝油、虾油、橄榄油、调味料酒、香辛料和香辛料调味品、复合调味料、火锅调料等17大类,广泛应用于饮食、烹饪和食品加工中。由于食用盐和食糖行业的特殊性,在一般的调味品总量的统计数据中,调味品并不包含这两类产品,在调味品其他15类产品中,酱油、食醋、味精的规模位列调味品行业市场的前三名。

1.2 我国调味品的发展历程

调味品在我国具有悠久的历史,早在5000年前,就有了制盐的生产;大约在3600年前,开始用盐加工调味品;酱油、食醋、酱、腐乳、辣椒及八角等传统调味品自古以来就十分盛行。20世纪70年代,味精、甜蜜素、酵母抽提物、HVP(水解植物蛋白)、食用香精等现代高效调味料出现并流行至今;以鸡精、复合调味料自20世纪90年代以来得以快速发展,正在成为调味品行业的新兴力量。

总体来说,改革开放以来,我国调味品行业的发展可分为4个发展阶段:

初级发展阶段(1978-1991年):产品主要为酱油、食醋、酱类、80°~100°鲜度的味精及天然香辛料等简单调味品,品种较为初级、单一;生产企业数量众多,调味品主要由各地区小型甚至作坊式厂商生产,经营较为粗放。

快速发展阶段(1992-1997年):产品种类日渐丰富,出现了120°~400°鲜度的特鲜味精、甜味剂、酵母抽提物、HVP(水解植物蛋白)、HAP(水解动物蛋白)及食用香精香料等高浓度、新颖调味品;市场集中度呈现出一定的上升趋势。

成熟化发展阶段(1998年-2004年):各种复合调味料开始被市场所接受,其特点是健康、营养、方便、快捷;呈现出“小产品、大市场”的市场特征;调味品厂商研发能力、市场网络、内部管理等实力逐渐增强;外资企业竞相登陆中国市场。

战略提升阶段(2005年至今):具备健康、营养、口感等特点的新型调味品被消费者广泛认同,调味品行业朝着品种多样化、复合方便化、营养健康化方向迈进;龙头企业的市场主导性增强。

1.3 我国调味品行业现状

随着消费结构和消费水平提高,近年来调味品呈快速增长态势。据不完全统计,目前我国调味品总产量已超过1500万t,调味品行业正由小规模作坊式生产、粗放经营为主,逐步向产业化、规模化、品牌化转变,并形成了一批全国性知名品牌企业。据中国调味品协会2011年百强企业数据调查显示,2011年,我国调味品行业累计实现生产579.44万t;累计实现产品销售收入380.40亿元。其中,佛山市海天调味食品有限公司以129.73万t产量和60.38亿元销售收入分别位于产量排行榜和销售收入排行榜的首位,已成为调味品行业名符其实的领头兵。

1.4 主要调味品类别的发展特点

1.4.1 酱油

酱油是调味品行业中分量最重的品类,按发酵工艺分为高盐稀态和低盐固态。据报道,目前全世界酱油年产量约900万t。国家统计局数据显示,2011年我国酱油总产量约为662万t,占到全世界的一半以上。

我国酱油行业呈现“南强北弱,板块发展明显”的特点,市场竞争格局大体分为3个层次:一是少数全国性品牌引领市场(如海天、美味鲜、李锦记、加加等),市场网络已遍布全国,企业的品牌营销意识强,营销策略成熟;二是区域性品牌作补充,特别是珠三角、长三角、环渤海及山东地区的品牌较为突出;三是小规模工厂或家庭作坊式酱油厂,一般采取自产自销,多以大桶装、塑料袋装等简易包装为主,产品价格低廉,主要在乡镇及广大农村地区销售。

2011年百强企业(32家)酱油销售收入累计106亿元。佛山市海天调味食品有限公司以41.38亿元酱油销量收入位于首位、其次是广东美味鲜调味食品有限公司和李锦记(新会)食品有限公司。从产品销售收入的增长看,84%的企业实现了不同程度的增长,其中宁波市金钟酿造有限公司、北京和田宽食品有限公司、四川省资阳市临江寺豆瓣有限公司列增速前三位:增速分别达到了60.03%、44.21%和38.16%。由此可见,一些区域性品牌正在成为酱油产业整体增长的新亮点。由于酱油是应用范围最广、用量最大的调味品,具有刚性消费的特性,受宏观经济环境的影响较小;各地对酱油产品风味需求差异不明显,有助于品牌进行全国性拓展,因此,未来酱油的竞争将更加激烈,并最终将形成“少数几大强势品牌引领市场,部分区域性品牌作补充”的发展格局。

1.4.2 食醋

食醋的产销量在我国调味品行业中位居第二。我国酿醋历史悠久,因生产工艺、口感等不同,形成了恒顺香醋、山西老陈醋、天津独流老醋、四川保宁醋、北京龙门醋等地方名醋。我国食醋年产量约350万t,总销量约90亿元。中国调味品协会统计数据显示,2011年恒顺醋业以食醋总产量18万t,销售收入7.16亿元排名首位。按照食醋单品的销售收入排名,山西水塔老陈醋股份有限公司、佛山市海天调味食品有限公司分列二、三位。

由于口味差异,食醋消费的区域性特征非常明显,这导致食醋的产业集中度相对较低,生产企业将近6000家。但伴随着生活水平的提高和需求的多样化,融入营养、保健等概念的食醋产品消费比重日益上升,我国食醋未来仍然存在着较大的市场发展空间,产业品牌集中度有望进一步提升。

1.4.3 腐乳

根据生产工艺的不同,腐乳品类包括红方、青方、白方、酱方。由于口味差异,北方地区主要的腐乳产品类型为以王致和为代表的红方、青方腐乳;南方主要为以广合、美味鲜、花桥为代表的白腐乳、西南地区主要以成都海会寺为代表的酱腐乳,可见,腐乳消费也表现出较强的区域性特征。腐乳企业的生产技术水平参差不齐,大部分企业生产规模较小。随着国家对食品安全的高度重视,一些仍然以传统手工操作为主、自然发酵的小作坊、小企业必将受到更为严格的限制,腐乳行业将面临新的行业“洗牌”。同时,因腐乳生产周期长,资金占压较大,对企业扩大产能形成了一定的资金实力壁垒,因此大型腐乳企业数量相对较少。目前国内具有一定规模的腐乳生产经营企业主要有王致和、老才臣、广东广合、江苏苏美、浙江中味、上海鼎丰、成都海会寺、重庆石宝寨腐乳等。

1.4.4 酱类

目前酱类产业正处于一个快速发展期,酱产品花色品种多,产量和档次差异较大,部分产品已经实现了规模化和工业化。酱类行业领头羊“老干妈”辣椒酱的成功,印证了细分市场、创新品类的巨大力量,该企业主要生产经营辣椒酱、风味豆豉、油辣椒等产品,统计资料显示,2011年老干妈公司实现销售收入30.1亿元,同比增长46.48%,位居酱类企业的首位。佛山市海天调味食品股份有限公司酱类销售收入8.08亿元,位居次席;排在第三位的双城香其酱业有限责任公司酱类销售收入为3.03亿元;其余企业酱类销售收入都不足3亿元,由此可见酱类企业间的差距较大,领头企业的优势明显。

1.4.5 鸡精(粉)

鸡精(粉)是中国传统调味品向现代调味品转型的代表性品类,属技术密集型创新产品,代表了生物工程等先进技术在食品工业中应用的较高水平,适应了市场对食品安全、营养、健康、美味的需求,近年来得到了市场的高度认可。鸡精(粉)在我国的规模化生产始于20 世纪90 年代。目前,我国鸡精(粉)行业集中度非常高,太太乐、家乐、豪吉、佳隆、大桥、金宫、大喜大等知名品牌主导着市场,特别是太太乐、家乐两大品牌,合计市场占有率接近70%,其中,太太乐鸡精更是凭借多年的高速增长和超过40%的市场占有率确保了行业领头羊地位。值得一提的是除佳隆、金宫为纯内资品牌外,其余绝大部分品牌都具有外资背景,为外商独资企业或中外合资企业。

1.4.6 味精

味精是发展相对成熟的增鲜调味品。我国味精产业从20世纪80年代开始进入了高速发展阶段,1992 年成为世界上第一大味精生产国。随着国家环保政策力度的加大,味精行业集中度正在进一步提升,行业结构优化,技术水平也得到了前所未有的提高。20世纪90 年代初,我国味精生产企业约130 家;经历2007~2008 年的整合,30%~40%的产能退出市场。目前梅花味精、莲花味精、阜丰味精位列前三甲,前两者在沪交所上市,阜丰味精于2007年在港交所上市,3家的市场份额占到了全国味精行业市场总份额的60%以上。

从发展趋势分析,由于鸡精(粉)的替代效应,味精的市场增速放缓。不过与鸡精相比,味精价格相对便宜,因此味精在食品加工领域及农村等细分市场,仍占据较大的市场份额。统计数据显示,当前味精需求的大致结构为:食品加工业消费占50%,餐饮业消费约30%,家庭消费约20%。

2 我国调味品行业发展趋势

2.1 行业集中度进一步加强

我国地域辽阔,各地生活习惯千差万别,受交通运输成本及区域性消费口味差异等影响,调味品消费习惯带有较强的地域性特征。随着市场经济和改革开放的深入发展,全国人口的大量流动,餐饮业的高速发展,除食醋、腐乳外,调味品区域性消费习惯正在逐步改变,全国性品牌正在形成,规模以上调味品企业主营业务收入保持着快速增长态势,行业集中度不断增强(见图1)。

图1 2003-2011年规模以上调味品企业主营业务收入增长情况Fig.1 The main business income growth of condiment enterprises above designated size in 2003-2011 year

再以酱油为例,中国调味品协会统计范围内的酱油生产企业前10位的合计产量从2007年的175万t,到2011年的244万t,增长了近40%。近年来,海天味业、美味鲜等品牌酱油都通过大规模的扩建、并购等方式实现了全国布局。

大品牌调味品企业全国布局进程的加速,使区域性品牌和小规模企业的生存空间进一步受到挤压,或被并购,或成为强势企业的贴牌生产商。调味品行业的市场集中度正在进一步提高。

2.2 多品类协同发展提升效益

调味品是生活必需品,整体毛利率不高,再加上品牌推广、渠道建设、物流成本越来越高,大大削弱了调味品企业的盈利水平。由于产品属性原因,食醋凭借其高出品率,鸡精以其先进技术及市场先导性,二者的毛利率始终保持着相对较高的水平。

酱油、食醋、味精、鸡精(粉)、酱类等各调味品分支具有高度的关联性,为增强企业的盈利能力,各调味品企业纷纷走上了多品类协同发展之路。佛山海天调味食品股份有限公司从以酱油、调味酱为主,实施品牌延伸,产品涵盖蚝油、食醋、鸡精、味精、油类、小调味品等八大系列200多个产品,年生产能力达120万t。广东美味鲜调味食品有限公司从经营酱油为主发展包括鸡精(粉)、食用油、蚝油、调味酱、腐乳、食醋、味精、调味汁等九大类,共100 多个品种,300 多个规格,年生产能力50 万t。李锦记(新会)食品有限公司借助酱油、蚝油优势延伸发展芝麻油、酱类、复合调味料等,年生产能力30 万t。恒顺醋业借助食醋优势,延伸发展酱油、酱菜、复合调味料、调味剂以及食醋保健产品等。

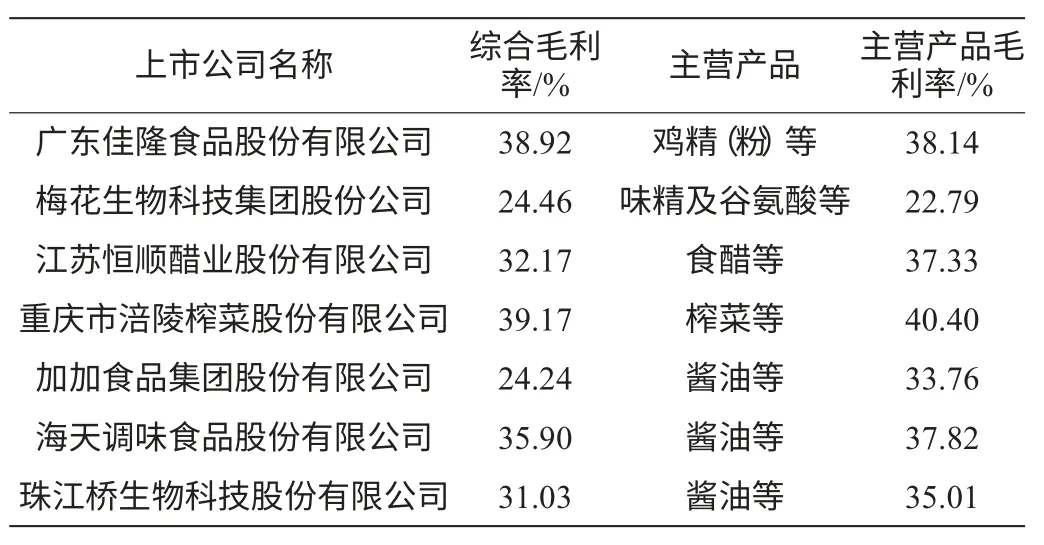

表1 部分调味品企业2011 年毛利率Table 1 Some condiment corporation gross margin in 2011 year

通过品牌延伸,多品类协同发展,充分共享营销渠道和物流资源,降低了企业运营成本,提高了经营效益。

2.3 装备技术提升,形成规模化壁垒

越是国际化程度低的行业发展越缓慢。以酱油、食醋为主导的调味品具有典型的中式消费特征,国际化程度较低,数量众多的小企业自主创新能力薄弱,行业发展水平较为落后。同时,关键技术装备成套不高、自动化程度低也是调味品行业与啤酒、饮料等其他食品工业主要差距之一,低水平的装备技术制约了我国调味品行业的规模化发展。

近年来,部分大型调味品企业开始注重技术创新,不仅仅在新产品研发、产品工艺改进上创新,而且越来越注重生产装备技术的提升。海天、李锦记的酱油生产技术装备代表了国内最先进水平,其中海天(高明)“酱油城”,是目前全球最大的调味品综合生产基地,是国内第一个传统酿造工艺与现代高科技相结合的典范,是中国调味品业向集团化、产业化经营的重要标志,其全自动生产线,最高达2.88万瓶/h,使海天人均年产酱油300t,已经超过了日本等发达国家水平。江苏恒顺醋业股份有限公司代表了国内最先进的制醋水平,上海太太乐食品有限公司代表国内最先进的鸡精生产水平。这些企业都在通过加强技术装备,提高生产的工业化、自动化水平,凭借生产的规模化,形成规模壁垒,使新进入者难以在短时间内形成竞争。

2.4 销售渠道逐步由传统渠道向餐饮、团购并重发展

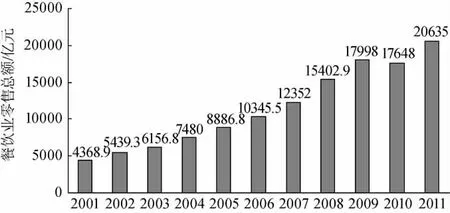

人们生活水平的不断提高,促进了餐饮业的高速发展(见图2);人口高度流动(2011年全国流动人口约2.3亿),带来了消费习惯的融合与趋同。调味品的消费市场正在由传统的家庭消费为主向餐饮业延伸,销售通路正在由传统渠道向餐饮、团购并重发展。

图2 2001年-2011年我国餐饮业零售总额变动情况Fig.2 The total retail sales changes of Chinese catering industry in 2001-2011 year

海天股份是国内较早与餐饮业深度合作的企业,从20世纪90年代开始,就开始与全国各地烹任学校的厨师培训项目合作,以此来提高海天酱油在餐饮业的使用。同样,李锦记近年来也高度重视在餐饮业中的推广,集结全国各大菜系的大师作为李锦记的厨艺顾问,在国内外举办各类型厨艺交流会和培训会,成立“精英厨师俱乐部”,启动“李锦记希望厨师项目”;同时,携手中国烹饪协会和《餐饮世界》杂志,举办“李锦记”杯全国餐饮业摄影大赛。通过一系列的事件营销,在广大厨师中推广李锦记酱料。从实际效果来看,海天、李锦记的酱油几乎垄断了全国中高端餐饮消费市场。上市企业湖南加加集团日前也明确表示,要在注重传统家庭消费的基础上,研发更多适合餐饮渠道销售的产品,以更好地适应餐饮业标准化、细分化和快捷化的需求,培育企业新的增长点。

2.5 上市正成为调味品企业融资发展的新途径

从20世纪90年代初开始,我国调味品企业开始与国际食品巨头寻求合作,雀巢、联合利华、亨氏、味之素、龟甲万等国际调味巨头纷纷进入中国市场。随着中国资本市场的快速发展,特别是近年来中小板、创业板的创立,给调味品企业创造了更多上市机会,利用证券市场募集资金,提高企业产能、优化结构,正在成为当前调味品企业融资发展的新途径。除上市较早的恒顺醋业(600305.SH)、莲花味精(600186.SH)以外,以生产酱油为主的广东美味鲜食品公司成为中炬高新(600872.SH)的全资子公司;以鸡精(粉)为主的佳隆股份(002495.SZ)于2010年11月在中小板上市;生产榨菜的涪陵榨菜(002057.SZ)于2010年11月在深圳中小板上市,以生产味精和谷氨酸为主的梅花集团(600873.SH)于2011年3月借壳上市;加加食品(002650.SZ)于2012年1月6日在中小板上市,为调味品企业逐梦资本市场注入了一剂强心剂。此外,广东珠江桥生物科技股份有限公司、佛山市海天调味食品股份有限公司也先后于2012年通过了IPO,择机入市交易。

上市成为调味品企业加快发展的新途径,一个重要动因还在于实际控制人在证券市场的逐利效应。调味品行业是中国实行改革开放政策后最早放开的行业之一,企业产权性质多样,一些重要调味品企业的实际控制人为自然人。如加加集团的实际控制人为董事长杨振一家三口,直接或间接持有加加食品6753万股,占总股本的56.28%;涪陵榨菜(600186.SH)的董事长周斌全持有上市公司552万股,占总股本的4.8%。企业实际控制人的上市意愿,对推动调味品企业上市进程起到了重要作用。整体看,调味品行业的主力企业纷纷筹备上市,产业经营与资本运营并举,双轮驱动,正在成为中国调味品发展的新动向。

(略)