棉花产业链各环节相关性分析

2012-01-11张利庠周海川卞秋实

张利庠,周海川,卞秋实

(1.中国人民大学 农业与农村发展学院,北京 100872;2.北京理工大学人文学院,北京 100872)

棉花产业链各环节相关性分析

张利庠1,周海川1,卞秋实2

(1.中国人民大学 农业与农村发展学院,北京 100872;2.北京理工大学人文学院,北京 100872)

棉花产业链横跨种植业与纺织业,具有主体多、各环节利益诉求不同、上下游模式不同等特点。文章利用协整检验、Granger因果分析等方法对棉花产业链上的国内外棉花价格、国内化学纤维产量、纱产量、布产量、服装出口量、棉花进口量和汽油价格之间的动态关系进行了实证研究。结果显示,国际棉花价格是国内棉花价格、化学纤维、纱、布产量的单向Granger原因;国内棉花价格、国外棉花价格、汽油价格、服装出口量对棉花产业链产生的一个标准差冲击分别需要在第24、24、28、25个月之后才能达到新的均衡;对来自棉花产业链某个变量或者变量的替代品的冲击,该变量上下游环节长期平均贡献度较大。

棉花产业链;价格;协整检验;脉冲响应函数

一 前言

棉花产业链包括棉农、轧花厂、流通商、纺织企业、服装加工和贸易商等多个主体,涉及种植与纺织两大产业。棉花产业链各环节的变动都会给相关利益者带来极大的影响。那么产业链上棉花价格的波动主要是由哪些因素决定的呢?与国际市场关系究竟是怎样的?关联程度到底有多大?棉花产业链在受到外来冲击后,各环节会有什么变化呢?需要通过多长时间达到新的均衡呢?本文采用向量自回归(VAR)模型,通过协整检验和因果关系检验对棉花产业链上的国内外棉花价格、国内化学纤维产量、纱产量、布产量、服装出口量、棉花进口量和汽油价格之间的关系进行了实证研究,并运用脉冲响应函数和方差分解等从动态结构方面来探求各变量之间相互作用的机理,以此来阐明各个环节之间的相关性。

目前学者对中国棉花产业链的研究主要集中在棉花生产、市场、价格、贸易、进口配额及纺织产业国际竞争力等方面。国内学者对于棉花价格的代表性的研究包括卢锋(2000)关于行政定价调节与市场价格调节的比较[1],王兆阳(2003)对我国棉花供给价格弹性的实证分析[2],谭砚文等(2003、2005)对2001年前后棉花价格波动原因的分析[3],并比较了中、美棉花生产成本,认为我国棉花生产具有一定的成本优势[4];张雯丽、李秉龙(2005)对国内棉花市场、价格同国际市场、价格的关系研究[5],李琴、孙良媛(2005)的棉花价格、进口及库存的互动关系分析[6]以及杜珉(2006)对国内外棉花价格的组成机制的探讨等[7][8]。而周曙东(2001)[9]、胡少华(2004)[10]、孙林(2004)[11]等从行政定价、比较利益、气候、品种等方面分析了影响我国棉花产量波动的具体原因。许晖和纪义华(1995)[12]、王志明(2000)[13]、李 玮 华 (2001)[14]、王 蓉 (2004)[15]、张 宏 性(2005)[16]分别剖析了国际纺织产业的新特点和新趋势,发现我国纺织产业现有实力与国际水平差距较大,探索提高我国纺织业国际竞争力以及建设纺织强国的有效途径。郭伟和胡笑寒(2000)[17]从竞争行为、竞争潜能、企业战略管理能力三个角度对纺织外贸企业竞争力进行定量分析,提出了纺织外贸企业竞争力评价指标体系。而对纺织产业内部各子行业的国际竞争力研究包括王志明和吴暑震(2000)对丝绸产业的分析[18],周林松和祁秋萍(2004)[19]对绢纺产品的分析以及何文力(2001)[20]对纺织面料的分析。宫占奎、李红年(2004)[21]在对美国纺织服装产业的贸易保护政策演变进行分析后,提出中国应该正确对待中美纺织服装品贸易中产生的矛盾,坚持在WTO体制下,创造性地运用谈判手段和开展交易,进而处理争端、解决矛盾。雒明敏(2011)[22]对中国纺织产业SCP范式构架的分析,发现纺织产业在自主创新、品牌建设、市场规范、产业集群效应等方面存在明显不足的问题,并提出了相应对策。

上述文献主要研究侧重于对棉花产业链某个环节的研究,如棉花环节、纺织环节的研究,并不能从整体上把握整个棉花产业链,而当前的经济全球化和科学技术的发展使得产业之间和产业内的关联度日益提高,对产业链进行整体研究比单独某一环节的研究更能深刻理清各个环节之间的相关性,本文采用协整检验、误差修正模型、因果检验、冲击反应和方差分解等方法对棉花产业链变量之间的动态关系进行实证研究。论文的第二部分对棉花产业链进行分析,第三部分介绍本文研究所用数据,第四部分为实证分析结果,第五部分为本文的主要研究结论及启示。

二 棉花产业链分析

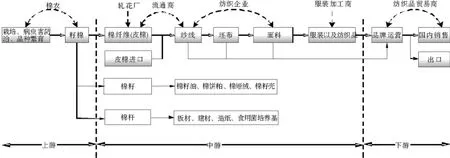

棉花产业链包括棉农、轧花厂、流通商、纺织企业、服装加工商和贸易商等多个主体(如图1所示)。棉花产业链上游主要为棉农,中游主要包括轧花厂、流通商、纺织企业、服装加工商等四个主体,下游为纺织品贸易商。

图1 棉花产业链示意图

(一)棉农

棉花产业链上游为棉农,负责棉花的种植、采摘、销售。这些环节存在的问题主要有:种植生产周期长,受天气影响大;采摘环节不分级、机采率低、异性纤维多;在销售环节中,棉农在与收购商的价格谈判中处于弱势地位,存在惜售心理、追涨杀跌等等。随着原油价格、人工成本以及其他生产资料的上涨,棉农面临着种植成本上升的压力(李国祥,2011),而棉花的销售价格又往往由收购商制定,棉农相对收益低,这样会影响棉花的产量。谭砚文(2005)指出,种植面积的波动是影响我国棉花产量波动的内部因素中最主要的因素,棉农种植棉花的决策行为往往通过对棉花面积的增减来反映。[4]

(二)轧花厂

棉农销售给轧花厂的一般是籽棉,而籽棉生产的主要产品是棉纤维(皮棉),约占籽棉重量的40%,轧花后留下的棉籽是棉花生产的主要副产品。棉花副产品可以生产轻工、纺织、化工、食品、医药等方面的产品。轧花厂的风险主要来自三个方面:第一,籽棉价格上涨引起的棉农惜售心理使得加工成本增加;第二,皮棉价格下跌引起加工利润下降,甚至亏损;第三,籽棉或皮棉库存量因价格涨跌而变化剧烈导致生产不稳定。

(三)流通商

流通商主要由国内棉商、国际棉商、仓储企业等构成。国内棉商的特点是普遍规模不大、缺乏资金、依赖国家政策、无人才优势、无成熟商业模式。国际棉商的特点是资金雄厚、有人才优势、具有成熟的商业模式。

(四)纺织企业

我国皮棉主要用于纺织工业,纺织用棉比例已达到了94%左右,军需民用为2.5%左右,棉花正常损耗基本是个常量,每年占全国总消费量的2.85%(杜珉,2006)[7]。目前我国纺织企业产能大、品牌优势小,面临两方面的风险,其上游环节易受棉价上涨,原料采购成本增加、库存存量的影响;而其下游环节易受国际经济、贸易政策的影响。

(五)服装加工商

纺织服装业是我国的传统优势产业,是劳动密集型产业,在纺织工业用棉中,服装、家纺、产业用纺织品纤维消耗方面的比例为 50∶32∶18(国家发改委,2009)[23]。服装加工商大多数同时是纺织品贸易商,目前我国承接全球纺织服装业的国际转移,生产着世界90%的服装,但是以中低档产品为主,贴牌生产比重相当大,尤其在技术、品牌、市场控制力等方面基本无竞争优势可言(王丽萍等,2005)[24]。随着我国与国际市场的关系越来越密切,服装加工商一方面受到棉花和化纤等原材料价格上涨的压力;另一方面越来越受到人民币不断升值、绿色壁垒、技术壁垒的影响。加之企业长期从事贴牌生产,没有形成自己的品牌,加工利润相对微薄。

(六)纺织品贸易商

纺织品贸易商除了进行服装的出口外,同时也从事纱线、坯布和面料的进出口,这些贸易商受到汇率、技术性贸易壁垒等国际贸易环境的影响,同时对于贸易订单尤其是中远期订单的发放和接受较为谨慎,整体的营销理念较差。

围绕棉花的生产、加工、销售和国际贸易,棉花产业链不断在深度和广度方面进行延伸。棉花产业链跨度很大,具有垂直的产业链体系,且产业链各环节环环相扣。产业链不同端有不同特点,呈现上中游慢周期,下游快市场的特点。如皮棉种植周期需要7个月,纱线生产周期需要18个月,面料生产周期需要12个月,服装生产周期需要6个月,而下游面对消费者市场,必须做出快速的反应。因此棉花产业链上游呈现一种库存式的、计划式的生产模式,通过这个库存来形成整个生产运营能力,下游(特别在服装领域)呈现一种针对市场迅速反应的基于订单式生产模式。

三 数据说明

分析棉花产业链各个环节相关性需要选取各环节的代表性变量。本文选取了2003年3月-2010年12月的CC Index328、Cotlook A(FE)指数、中国化学纤维产量、中国纱产量、中国布产量、中国服装及衣着附件的出口额、中国进口棉花数量和流通过程中汽油价格指数的月度数据作为产业链的代表性变量。其中CC Index指数来源为中国棉花协会,Cotlook A数据来源为英国考特鲁克(Cotlook)公司,棉花进口数据来源为中国海关总署,流通过程中汽油价格指数、纱产量、布产量、中国服装及衣着附件的出口额,中国化学纤维产量的月度数据来自巨灵财经资讯系统(http://terminal.chinaef.com)。CC Index指数是中国棉花价格指数,以中国200余家大中型纺织企业的棉花实际到厂价为计算基础。反映了发布日前一日的国内328级棉花在国内纺织企业的综合平均价格水平。该指数以各省纺纱量占全国纺纱量比例及各报价纺织企业的纺纱能力作为权重,经几次加权校准,最终产生指数的同时还公布全国各主产棉省129、229、329、328、429、527棉的到厂均价,本文只选取CC Index328指数进行研究。Cotlook棉价指数由英国考特鲁克(Cotlook)出版,集中反映国际棉花市场现货价格水平,2008年8月1日后只发布Cotlook A(FE)指数即亚洲指数。该指数基准质量标准是M级1-3/32英寸(相当于中国三级,28mm长度),CNF价格(成本加运费)以亚洲口岸为到港目的地,以同一等级19个棉花品种中最便宜的5个报价的平均值作为该价格。由于近年来中国棉花的出口量很少,2008-2009年度、2009-2010年度中国棉花出口量仅为1.5万吨,几乎不能对国内供给产生影响(张曼、陈春义,2011)[25],因此本文忽略棉花出口量,只以进口量进行分析。中国是纺织品出口大国,在国际上有质优价廉的竞争优势,纺织品出口基本上以服装、家纺及其他纺织物的成品形式出口为主,而以棉花、纱线等原材料和半成品形式出口的纤维数量有限,因此本文以服装及衣着附件的出口额来作为纺织生产的一种替代。化学纤维是棉纱主要替代品,近年来,石油价格的飞涨导致了化纤原料价格上升,使得很多原先使用化纤作为原材料的企业转而改用棉花作为原材料,化纤成本价格的变化、功能的差异会直接影响棉纱的需求,间接影响棉花需求量和棉花价格。本文研究中使用的软件为Eviews6.0。

四 实证检验及结果分析

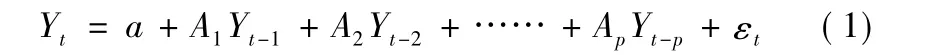

本文采用VAR模型来研究棉花产业链,其一般形式是

(1)式中,Yt是k维内生变量向量,p是滞后期数,A为k×k维参数矩阵,εt为k维扰动向量。本文Yt是由8个内生变量组成的向量,即Yt=(CCt,CAt,BUt,HXt,SHAt,FZt,IMt,QYt),具体的变量介绍如表1所示。

表1 变量介绍及数据基本描述

(一)棉花产业链Johansen协整检验

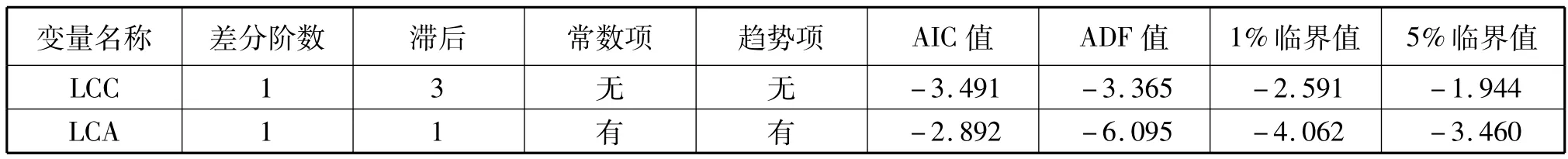

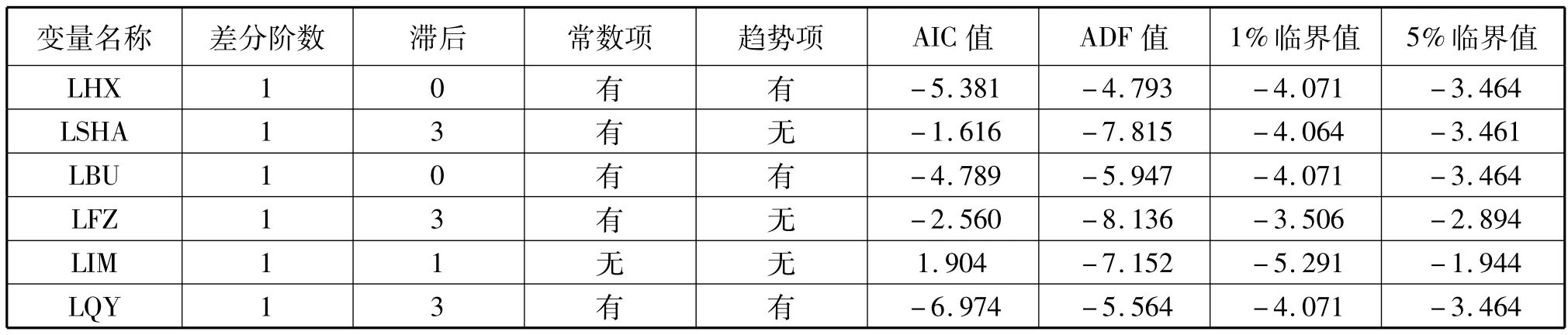

1.序列平稳性检验

通过对各个变量对数化处理后的数据图分析,可以初步判断每个变量时间序列是非平稳的。因此,首先采用增广的Dicky-Fuller(ADF)单位根检验法考察时间序列的平稳性。找出模型是否包含时间趋势项、常数和滞后项数,模型的选取准则是单位根检验中Akaike(AIC)为最小,其检验结果见表2。

表2 ADF单位根检验

变量名称 差分阶数 滞后 常数项 趋势项 AIC值 ADF值 1%临界值 5%-5.381 -4.793 -4.071 -3.464 LSHA 1 3有无临界值LHX 1 0有有-1.616 -7.815 -4.064 -3.461 LBU 1 0有有-4.789 -5.947 -4.071 -3.464 LFZ 1 3有无1.904 -7.152 -5.291 -1.944 LQY 1 3有有-2.560 -8.136 -3.506 -2.894 LIM 1 1无无-6.974 -5.564 -4.071 -3.464

表2所示,在5%水平下,所有变量均为非平稳序列,而它们的一阶差分序列都是平稳的,均为I(1)过程。

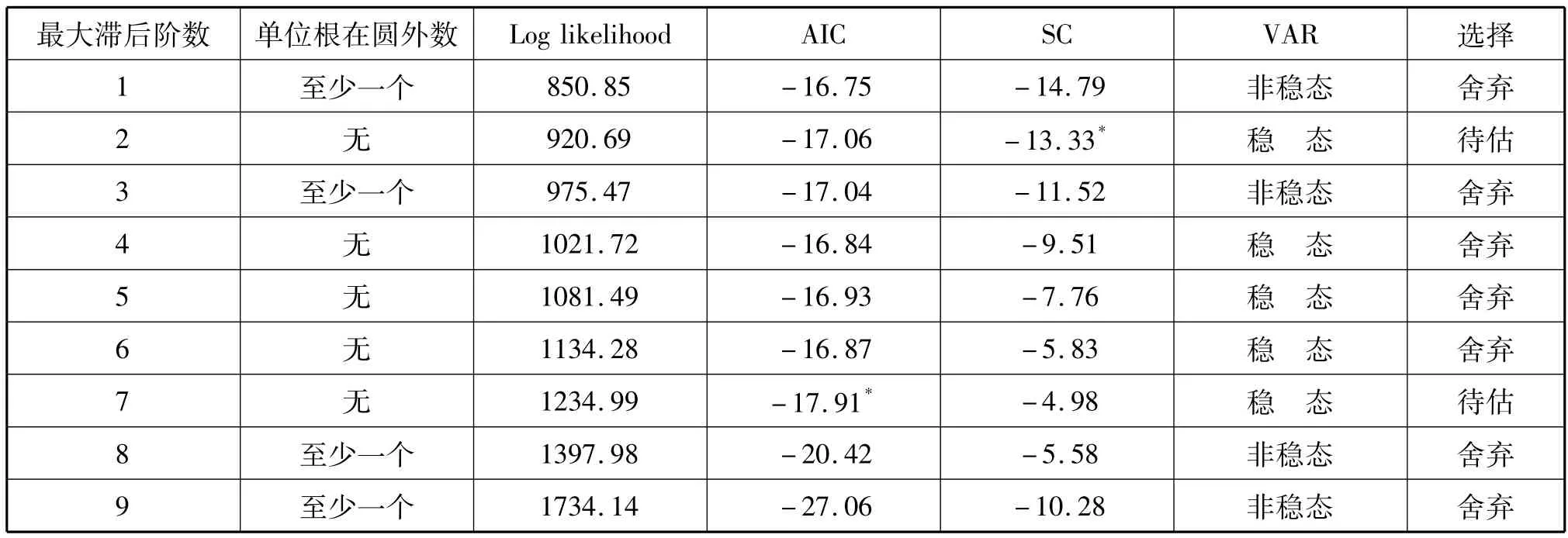

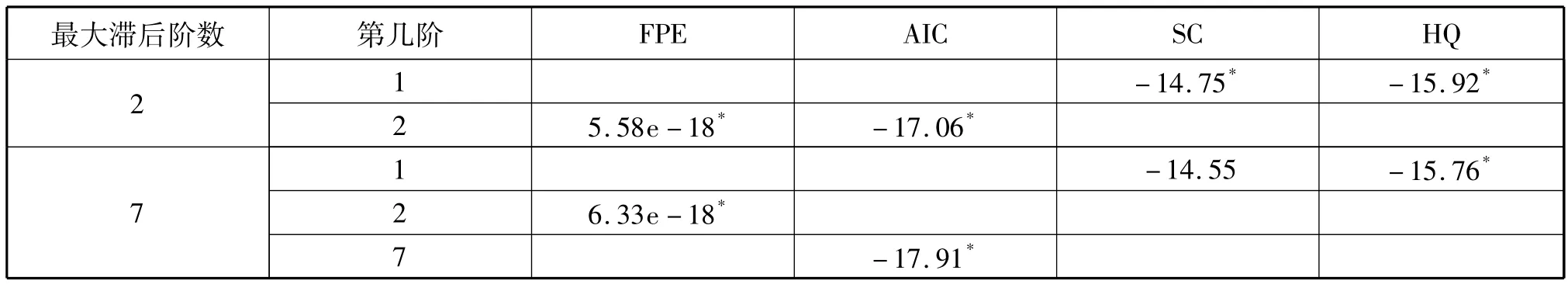

2.无约束VAR模型估计

Johansen检验对滞后期数和模型形式敏感,本文建立了最大滞后阶数1-9的无约束向量自回归(UVAR)模型(如表3所示),可以看出滞后阶数为1、3、8、9时,由于单位根在圆外或圆上数至少存在1个,因此UVAR为非稳态的,根据AIC和SC最小信息准则确定其最优滞后阶数P,可以看出按照AIC准则,p=7时,UVAR较优,按照 SC准则,p=2时UVAR较优,因此进一步对最优滞后期数进行确定。表4可知无论p等于2还是7,滞后1阶都会SC和HQ准则选取,又因p=2时,SC和HC值均小于p=7。因此UVAR两阶段最优滞后期数应该取p=2,相应的Johansen协整关系检验的滞后区间为1-1。

表3 无约束VAR模型估计表

表4 最优滞后期数表

表5 Johansen协整关系检验

表5是对5种可能形式进行协整关系检验的结果。迹统计量和最大特征根两种检验方法都表明,模型在1%显著水平下至少存在1种协整关系,但最优模型形式通过比较AIC和SC统计量进行选择,也就是说对可能存在协整关系的5种模型形式都分别建立相应的误差修正模型(VECM)。根据AIC准则,回归模型包含常数和确定性趋势且有3个,而根据SC准则,回归模型包含常数但没有确定性趋势且有2个。误差修正模型的具体估计结果从略。本文在后面的分析中主要基于AIC准则,分析包含常数和确定性趋势的误差修正模型(即第4类模型形式)。

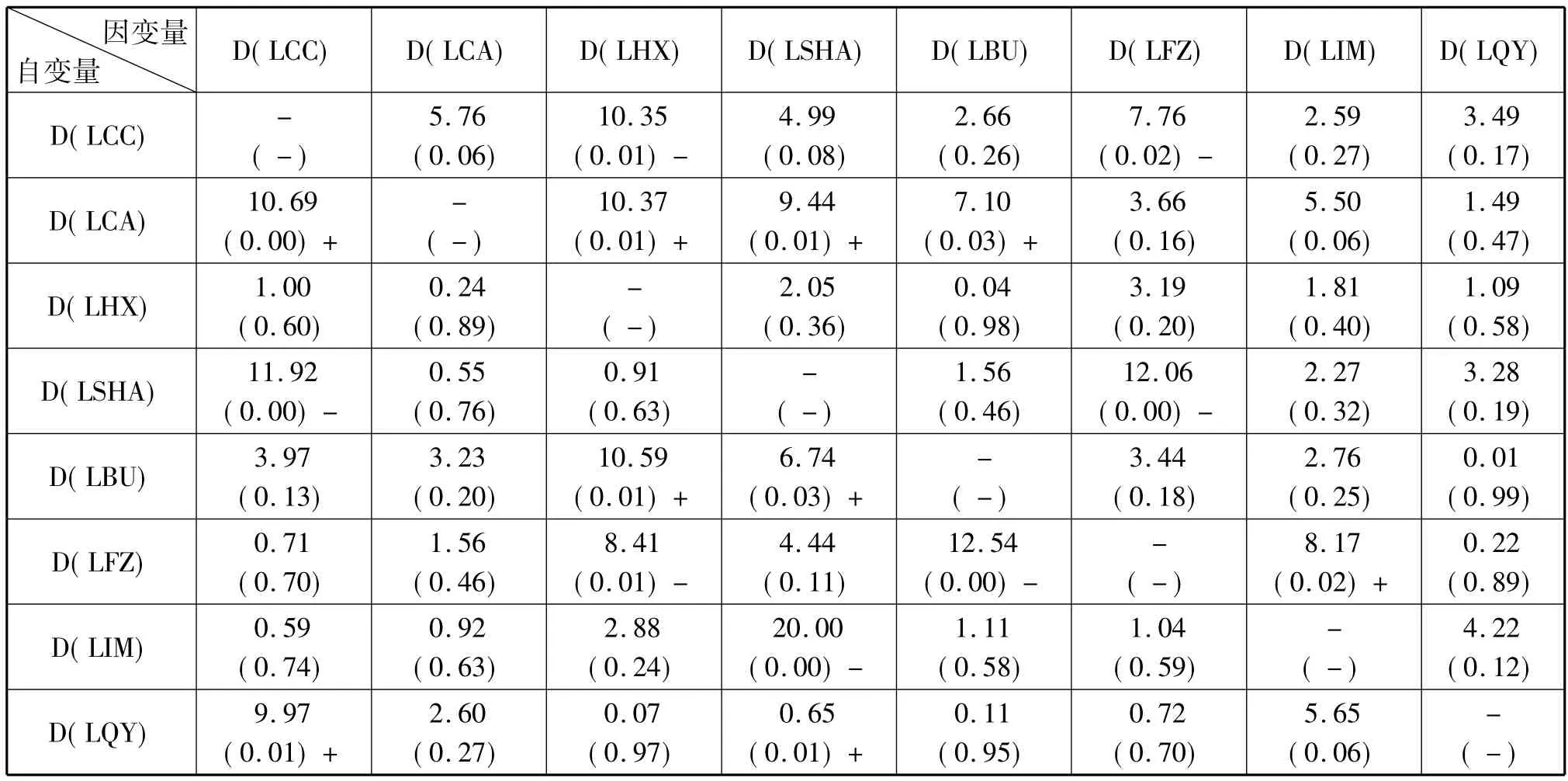

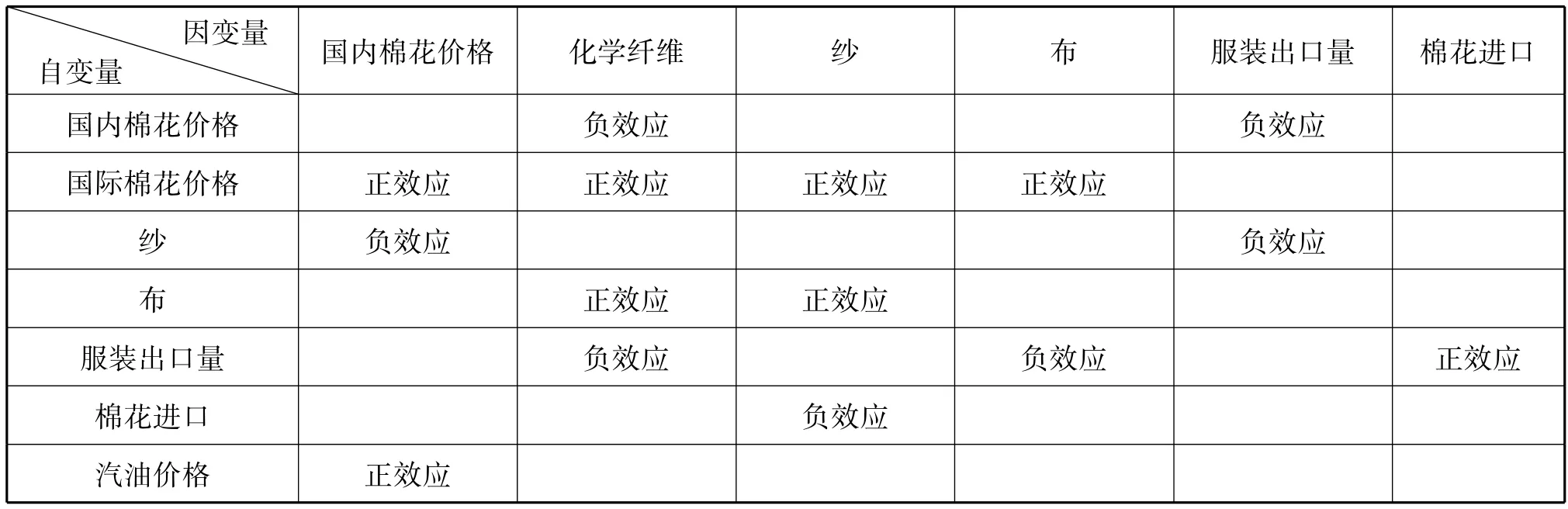

(二)Granger非因果关系检验

上述Johansen检验表明棉花产业链各变量间存在长期均衡关系。但长期均衡中显著的相关关系并不意味着自变量对因变量产生影响,因此本研究基于误差修正模型对个变量分别进行Granger非因果关系检验(结果如表6所示)。Granger非因果关系检验通过对各向量误差修正模型的自变量的滞后项进行Wald弱外生性检验实现,若χ2统计量小于5%的临界值,则拒绝Granger存在非因果关系的原假设,接受相应的自变量是因变量的Granger原因的备择假设。

表6 Granger非因果关系检验

如上表所示,Granger非因果关系检验的结果,总结如下:

1.LCA和LQY是LCC的Granger原因,并且具有显著的正向效应,即国际棉花价格和中国汽油价格的失衡会造成并加剧中国棉花328价格的失衡,这与我国棉花近年来大量的进口和纺织品的贴牌生产有极大的关系,也说明我国棉花价格易受国际价格影响。LSHA是LCC的Granger原因,并且具有显著的负向效应,这说明纱作为皮棉的下游环节,其波动会在一定程度上缓解上游中国棉花328价格的失衡。

2.LCA和LBU是LHX的Granger原因,具有显著的正向效应,国际棉花价格的失衡会加剧国内化学纤维的失衡,而布作为化学纤维的下游环节,布的供需量的波动会加剧国内化学纤维供需量的波动。LCC和LFZ是LHX的Granger原因,具有显著的负向效应,也就是说国内的皮棉价格对国际棉花价格具有一定的抵消作用,其在一定程度上缓解了对化学纤维供需量的冲击,服装出口量的波动会对化学纤维产生一定程度的缓解作用。

3.LCA、LBU、LQY 是 LSHA 的 Granger原因,具有显著的正向效应,国际棉花价格影响着国内纱的供需量,布作为纱的下游环节,其供需量的变化强烈地影响着纱的供需量,汽油作为成本的一部分,其价格的波动同样会加剧纱生产量的失衡。LIM是LSHA的Granger原因,具有显著的负向效应,国际棉花的进口量同样也会缓解纱的生产量失衡,因为进口增加意味着国内棉花数量的相对增加。

4.LCC和LSHA是LFZ的Granger原因,具有显著的负向效应。国内棉花价格的增加(降低)会极大地缩减(增加)服装的出口量,这可能是因为棉花价格的增加造成了纺织行业成本的增加,进而减少了服装的出口量。

5.LFZ是LIM的Granger原因,具有显著的正向效应。服装出口量的增加(减少)会相应地增加(减少)棉花的进口量。

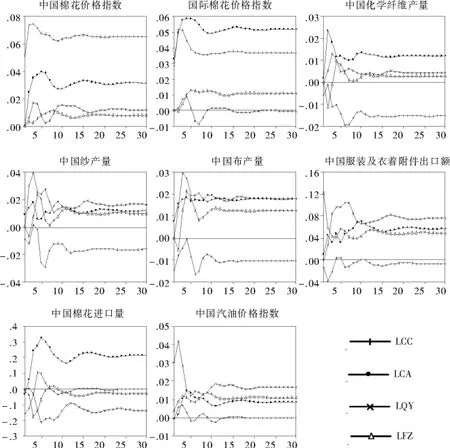

(三)脉冲响应函数

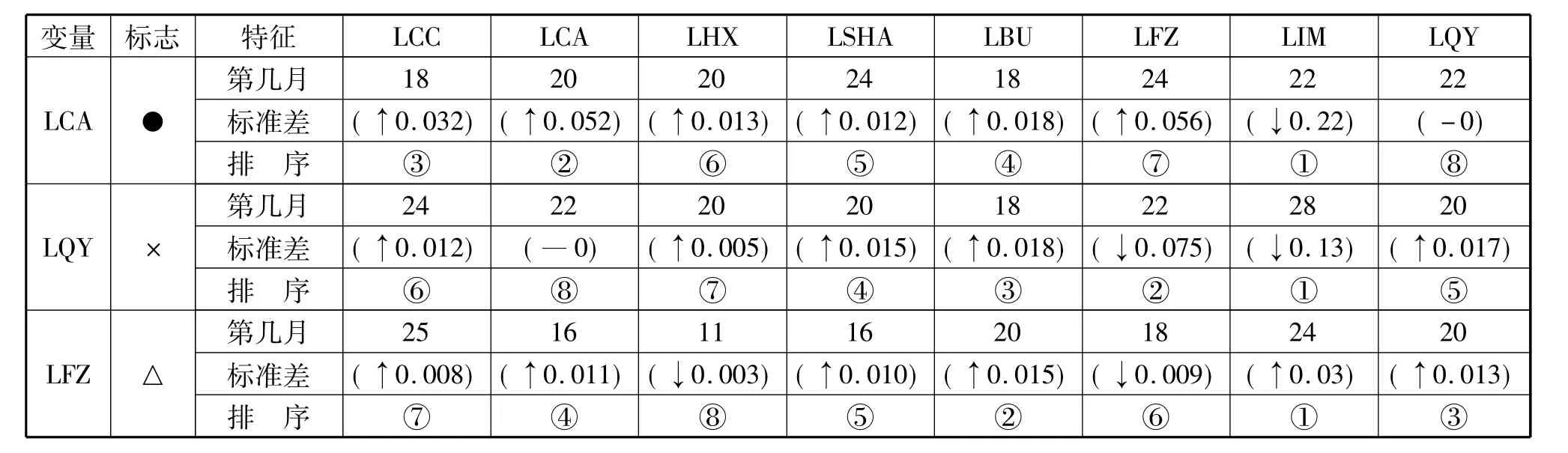

在向量自回归模型中,某一变量T时刻发生扰动后,通过变量之间的动态联系,对T时刻以后的各变量将产生一连串的连锁反应,脉冲响应函数用于刻画每个内生变量的变动或冲击对它本身和其他所有内生变量产生的影响的轨迹。图2分别列出了单个变量LCC(LCA、LQY、LFZ)对整个产业链变量 LCC、LCA、LHX、LSHA、LBU、LFZ、LIM、LQY 冲击的路径图,LHX、LSHA、LBU、LIM对整个产业链冲击影响从略。观察图2中的8个小图可以发现,当标志“+线”的皮棉价格(LCC)在T时刻发生扰动后,它将会通过产业链的传导,分别对自身价格、国际棉花价格、化学纤维产量、纱产量、布产量、服装及附件出口额、棉花进口量、汽油产生影响,而标志“●线”国际棉花价格同样也会按照产业链影响各个变量。

图2 脉冲反应函数图

对于LCC(标志“+线”所示)一个标准差的正向冲击,国内棉花价格自身会发生明显的正向波动,从第1个月到第2个月快速上升,之后上升稍微减弱,到第3个月达到最大值,到第9个月达到最小值,之后又略微上升,在第18个月冲击的影响基本消失,新的均衡偏离未受冲击前状态高0.065个标准差;而国际棉花价格与国内棉花价格的轨迹有点类似,不过在第2个月迅速达到最大值之后便开始连续5个月下降,第7个月达到最低点,同样在第18个月之后,LCC冲击的影响基本消失,新的均衡偏离未受冲击前状态高0.037个标准差;皮棉的替代品化学纤维显出明显的正向波动,在第2个月达到最大值后开始反向衰减,且速度非常快,到第6个月达到最小值,偏离未受冲击前状态将近0.019个标准差,之后又开始缓慢上升,在第10个月达到极值,LCC对化学纤维的冲击在第14个月之后基本消失,新的均衡偏离未受冲击前状态低0.016个标准差。棉花产业链中游的纱对来自上游的LCC冲击在第1个月呈现明显的反向效应,第2个月开始迅速上升,第3个月之后又开始下降,直到第6个月达到最小值,LCC对纱的冲击在第12个月之后基本消失。LCC对布的冲击在第1个月达到0.014标准差,之后纱开始向原来的均衡回归,在第4个月达到最小,布在第14个月达到新的均衡状态。服装出口受到LCC的冲击后,波动较大,前2个月呈现明显的反向效应,第2个月偏离原来的均衡最大,达到0.037个标准差,之后开始上升,到第3、4个月出现正的标准差,在此之后服装出口又经过了小幅的波动,服装出口在第18个月达到新的均衡状态,新的均衡偏离未受冲击前状态低0.008个标准差。棉花的进口量受到LCC的冲击后,在前4个月呈现正向效应,在第4个月达到最大后,开始缓慢下降,在第24个月达到新的均衡状态,新的均衡状态的值偏离原来的均衡状态非常小。LCC对汽油指数的冲击非常小,最大不到0.007标准差,在经过两轮较小波动后,汽油在第13个月达到新的均衡,新的均衡状态的值偏离原来的均衡状态非常小。

国内棉花价格指数(LCC)一个标准差的冲击对棉花产业链各变量在24个月之后均会达到新的均衡状态,而变量偏离原来的均衡状态的大小依次表现为国内棉花价格、国际棉花价格、纱、化学纤维、布、服装出口量、棉花进口量和汽油价格。

同理,可以求出对于LCA、LQY、LFZ(标志“线”所示)一个标准差的正向冲击对棉花产业链各环节变量的影响效应,如表7所示。

总体来说,LCC、LCA、LQY、LFZ棉花产业链产生的一个标准差冲击需要在第28个月之后才能达到新的均衡。

(四)方差分解

脉冲反应函数描述的是VAR模型中一个内生变量的冲击给其他内生变量带来的影响,而方差分解是通过分析每一个结构冲击对内生变量变化的贡献度,进一步评价不同冲击的重要性,它给出了每一个随机扰动的相对重要性的信息[26]。

表8所示,对于产业链上游国内棉花价格来说,自身贡献度最大,长期平均贡献度高达80.66%,即使到第30个月,自身冲击对棉花价格贡献度依然达到70.55%。其次国际棉花价格、化学纤维、纱的贡献度也较大。国际棉花价格、布产量和棉花进口量对国内棉花价格在第11个月达到最大贡献值,分别为10.6%、0.91%和2.2%,其余产业链各变量逐步上升,并在第30个月达到最大各自的最大贡献度。国际棉花价格对自身的贡献度逐步递减,长期平均贡献度为29.73%,而国内棉花价格对于国际棉花价格的长期平均贡献度64.85%,最大是在第5个月达到67.43%,进一步说明我国在国际棉花市场上缺乏定价权。化学纤维除了自身的贡献率之外,下游的纱和服装的需求冲击对其贡献度影响较大,两者加起来高达38.72%。国际棉花价格、纱产量、布产量、服装出口量和棉花进口量的贡献度分别经历了由小变大再变小的变化。纱的自身贡献度在第30个月之后已经小于同期化学纤维对其的贡献度,就长期平均贡献度而言,化学纤维和服装作为纱的上下游环节贡献度共计达到45.79%。布自身的贡献度衰减得非常快,到第30个月已经降至5.43%,其长期平均贡献度仅为11.61%,而化学纤维产量、纱产量和服装出口额三者的长期平均贡献度达到80.71%。服装出口额自身的贡献度下降较快,到第30个月已经降至27.11%,其长期平均贡献度仅为33.80%,而化学纤维产量、纱产量、国内棉花价格三者的长期平均贡献度达到61.60%。棉花进口量自身的长期平均贡献度为50.33%,这也侧面说明了我国棉花进口量与国际棉花生产量有极大的关系,而国际和国内棉花价格指数对其长期平均贡献度总计达到31.24%。汽油自身的贡献度衰减得很慢,到30个月之后值减少了15.66%,长期平均贡献度为77.34%,这说明了产业链其他变量的冲击对于汽油价格波动的贡献率较少。

表7 脉冲函数结果汇总表

表8 棉花产业链个变量影响因素的方差分解 单位:%

注:()表示变量冲击对因变量达到最大贡献度所在的期数。

由上述分析可知,国内棉花价格指数和汽油价格指数自身的贡献度衰减得较慢,其他变量的贡献度除自身之外,更多来自产业链的上下游环节,也就是说,产业链上位置相临近的环节,其对上下游环节的长期平均贡献度较大,另外替代品冲击对上下游环节的贡献度也较大。

五 主要结论及启示

(一)本文研究的主要结论

1.棉花产业链各变量均是一阶差分后平稳的序列,各变量之间存在协整关系,且误差修正模型包含常数项和趋势项。

2.通过Granger非因果关系检验表明(如表9所示):国内棉花价格是化学纤维产量的单向Granger原因,且为显著的负向效应,化学纤维作为替代品,如果棉花价格上升则化学纤维的使用量应该增加,但是消费者出于偏好棉制品而对棉花价格上升不敏感。服装出口量会随着国内棉花价格增加(降低)而降低(增加)。国际棉花价格是国内棉花价格、化学纤维、纱、布的单向Granger原因,且为显著的正向效应。纱是国内棉花价格和服装出口量的单向Granger原因,且为显著的负向效应。布是化学纤维和纱的单向Granger原因,且为显著的正向效应。服装出口量是国内化学纤维、布和棉花进口的单向Granger原因,服装出口量对于国内化学纤维、布产量产生显著的负向效应,对棉花进口量产生显著的正向效应。棉花进口是国内纱的单向Granger原因,并产生显著的负向效应,棉花进口量的增加会降低国内纱的产量,棉花进口量的降低会增加国内纱的产量。汽油价格是国内棉花价格的单向Granger原因,并产生显著的正向效应,汽油价格的增加会增加国内棉花价格,汽油价格的降低会降低国内棉花价格。

表9 变量因果关系及影响效应

3.由脉冲响应函数可知,国内棉花价格、国外棉花价格、汽油价格、服装出口额对棉花产业链产生的一个标准差冲击分别需要在第24、24、28、25个月之后才能达到新的均衡。国内棉花价格(LCC)对棉花产业链冲击使各变量偏离原来均衡状态的幅度由高到低依次为国内棉花价格、国际棉花价格、纱产量、化学纤维产量、布产量、服装出口额、棉花进口量和汽油价格。国际棉花价格(LCA)对棉花产业链冲击使各变量偏离原来均衡状态的幅度由高到低依次为棉花进口量、服装出口量、国际棉花价格、国内棉花价格、布产量、化学纤维产量、纱产量和汽油价格。汽油价格(LQY)对棉花产业链冲击使各变量偏离原来均衡状态的幅度由高到低依次为棉花进口量、服装出口额、布产量、纱产量、汽油价格、国内棉花价格、化学纤维产量和国际棉花价格。服装出口量(LFZ)对棉花产业链冲击使各变量偏离原来均衡状态的幅度由高到低依次为棉花进口量、布产量、汽油价格、国际棉花价格、纱产量、服装出口量、国内棉花价格和化学纤维产量。

4.方差分解表明,所有的变量对产业链的冲击的自身的贡献度在第一期是最大的,而后逐渐衰减,而其他变量在不同的时期达到最大的贡献度。国内棉花价格指数和汽油价格指数自身的贡献度衰减较慢,而其他的变量的贡献度除自身之外,更多来自产业链的上下游环节的贡献度,也就是说,对来自棉花产业链某个变量的冲击,相临上下游环节变量长期平均贡献度较大,另外替代品冲击对其替代物上下游环节的贡献度也较大。

(二)启示

1.对于棉花价格的运行和波动,政府的储备棉、棉花良种补贴政策首先会对棉花的生产和价格产生影响,而纺织品出口退税率直接影响企业的生产成本,滑准税配额、进口配额直接影响棉花进口量。政府相关政策的出台会对棉花产业链上的各个变量产生相关的冲击,进而影响各个变量的长期均衡状态。为此建议政府在出台政策的时候,应当站在全局角度,对政策带来的冲击使产业链整体以及各个环节发生的变化做预测,获得冲击结束的时间和对各个变量的影响和敏感性。同时也要明确区分,哪些因素是市场引起的,哪些因素是产业链自身变动引起。

2.提高我国棉花进口定价权。国内棉花价格对国际棉花价格的冲击第18个月之后才基本消失,新的均衡偏离未受冲击前状态高0.037个标准差,长期平均贡献度64.85%。一方面说明我国棉花对外依存度高,另一方面说明我国并不拥有定价权。从Granger因果关系来看,国际棉花价格对于国内棉花价格、化学纤维、纱、布产量具有显著的正向效应。因此,我国应该利用我国的棉花进口大国的地位影响国际棉花价格,从而来确保国内的棉花产业链的稳定。

3.建立有效的市场信息发布系统和传递机制。只有及时有效地获取市场正确信息并分析国内和世界棉花市场行情和发展趋势,才能稳定棉花产业链,引导棉农、纺织企业和棉花收购商等市场主体的行为。因此,建议完善真实、权威、公开的棉花信息发布和预测系统,杜绝虚假信息带来的“抬级、抬价”和“压级、压价”等行为。

4.降低棉花流通成本。国内油价的上升对棉花价格上升具有正向作用。同时对棉花产业链各个环节变量的冲击需要28个月才能达到新的均衡。因此可以通过创新模式(如企业+基地、公司+农户等)对棉花的仓储、物流方面进行改善来降低成本。

5.提高产业链整体溢价能力。产业链整体的溢价能力最重要的是体现在产业链终端的价值提升。对于棉花产业链,主要的是提高中下游服装加工业和贸易商的赢利能力。为此可以通过开发核心技术,提升产品附加值,形成自有知识产权技术,调整产品结构,加快实施品牌战略,从而适应国际化竞争的需要。

[1]卢 锋.我国棉花国际贸易“贱卖贵买”现象研究[J].经济研究,2000(2):3-9.

[2]王兆阳.棉花价格形成研究——模型构建及模拟预测[D].中国农业大学博士学位论文,2002.

[3]谭砚文,温思美.中国棉花价格波动分析[J].价格理论与实践.2003(4):25-27.

[4]谭砚文,温思美,李崇光.中国棉花国际贸易对国际市场棉花价格影响的实证分析——对中国棉花“贱卖贵买”现象[J].中国农村经济,2005(1):11-16.

[5]张雯丽,李秉龙.国际棉价与中国棉价的相关性及因果性分析[J].价格理论与实践,2005,(9):44-45.

[6]李 琴,孙良媛.棉花价格、进口及库存的互动关系[J].中国农村经济,2005(7):73-79.

[7]杜 珉.世界棉花生产与市场贸易[J].世界农业,2006(3):34-38.

[8]杜 珉.浅析中国棉花产业链安全[M]//中国棉花学会2006年年会暨第七次代表大会论文汇编.北京:中国棉花学会,2006:4-9.

[9]周曙东.中国棉花长期波动的规律及深层次原因[J].农业经济问题,2001(6):44-48.

[10]胡少华.棉花产出增长中的政策、制度、技术与区域因素[J].中国农村经济,2004(3):55-59.

[11]孙 林,等.中国棉花生产效率变动:1990-2001[J].数量经济技术研究,2004(2):20-22.

[12]许 晖,纪义华.纺织工业国际竞争力浅析[J].科学学与科学技术管理,1995(12):19-21.

[13]王志明.我国纺织业国际竞争力分析与提升[J].财贸经济,2000(10):63-68.

[14]李玮华.论提高国际竞争力建设纺织强国的有效途径[J].理论月刊,2001(4):17 -18.

[15]王 蓉.浅析我国纺织业的国际竞争力[J].价值工程,2004(6):22-23.

[16]张宏性.中国纺织服装业国际竞争力研究[J].统计研究,2005(1):30-34.

[17]郭 伟,胡笑寒.纺织外贸企业竞争力研究[J].郑州纺织工学院学报,2000(2):40-44.

[18]王志明,吴暑震.我国丝绸产业国际竞争力分析[J].苏州丝绸工学院学报,2001(1):72-77.

[19]周林松,祁秋萍.提高绢纺产品竞争力的因素与措施[J].广西纺织科技,2004(4):47 -48.

[20]何文力.提高中国纺织面料国际竞争力的建议[J].中山大学学报论丛,2001(4):171-174.

[21]宫占奎,李红年.美国纺织服装产业的贸易保护及对策[J].国际经济合作,2004(9):55 -58.

[22]雒明敏.基于SCP分析的纺织产业研究[J].轻纺工业与技术,2011(2):43-46.

[23]国家发改委.纺织工业“十一五”发展纲要——中期评估报告[R].北京:国家发改委,2009.

[24]王丽萍,李 创,汤兵勇.我国纺织产业国际竞争力研究综述[J].化纤与纺织技术,2005(12):13-16.

[25]张 曼,陈春义.我国棉花产业链安全分析[J].天津工业大学学报,2011(4):77-81.

[26]高铁梅,等.计量经济分析方法与建模-Eviews应用及实例[M].第二版.北京:清华大学出版社,2009:288.

(责任编辑 魏晓虹)

An Analysis of the Correlation of the Factors of Cotton Industry Chain

ZHANG Li- xiang1,ZHOU Hai- chuan1,BIAN Qiu - shi2

(1.School of Agricultural Economics and Rural Development,Renmin University of China,Beijing100872,China;

2.School of Humanities&Social Sciences,Beijing Institute of Technology,Beijing100872,China)

The cotton industry chain spans corp farming and textile industry.And it is characterized by various subjects,different interest claims of all links and different modes of upstream and downstream.Through the use of cointegration,Granger causality and other methods,this paper makes a empirical study of the dynamic relations among the domestic and international cotton price,chemical fiber production,yarn production,fabric production,garment exports,cotton imports and gasoline prices.The results show that international cotton price is one - way Granger causes of the price of cotton,chemical fiber,yarn,cloth production,that the impact of one standard deviation generated by domestic cotton prices,foreign cotton prices,gasoline prices,exports of cotton can reach a new equilibrium in the cotton industry chain only after 24,24,28 and 25 months respectively and that,for the impact from a variable or alternative variables in cotton industry chain,this variable on the average contributes more in the long run in both upstream and downstream links.

cotton industry chain;price;Johansen cointegration test;impulse response function

F326.12

A

1000-5935(2012)05-0106-10

2012-06-06

国家社科重大课题“开放经济条件下完善我国农产品价格形成机制和调控机制研究——基于产业链联动优化的视角”(S09&ZD044)

张利庠(1966-),男,山西晋城人,中国人民大学教授、博士生导师,主要从事农产品价格研究;

周海川(1983-),男,山西晋中人,中国人民大学博士研究生,主要从事农业产业链的研究;

卞秋实(1990-),男,山东嘉祥人,北京理工大学人文学院学生。