ESG评级能否提高企业韧性

2024-12-08阳旸林梓博

[摘 要] 以商道融绿首次公布上市公司ESG评级作为外生冲击,选取2011~2022年上市企业为样本,利用多时点双重差分模型研究ESG评级对企业韧性的影响效应和作用机制。实证结果表明,ESG评级会显著提高企业韧性,这一结论经过一系列检验后依然稳健。同时,机制分析发现ESG评级通过缓解融资约束、降低企业风险和提升创新能力等途径增强企业韧性。进一步研究发现,ESG评级对企业韧性的促进作用在国有企业和重污染企业中更为明显。因此,企业应主动形成ESG投资的长效机制,政府部门需要加快推动ESG制度化建设,从而增强企业应对危机与冲击时的韧性。

[关键词] ESG评级;企业韧性;融资约束;企业风险;创新能力

[中图分类号] F832.48 [文献标识码] A [文章编号] 1008-1763(2024)06-0073-11

Can ESG Ratings Enhance Corporate Resilience

—An Empirical Examination Based on the Multi-Time-Point

Difference-in-Differences Model

YANG Yang,LIN Zibo

(Business School, Hunan Normal University, Changsha 410081, China)

Abstract:Based on the exogenous shock of ESG ratings disclosed by Sino-Green Finance for the first time, this paper selects the listed companies from 2011 to 2022 as samples and utilizes a multi-time point difference-in-differences model to investigate the impact and mechanism of ESG ratings on corporate resilience. The empirical results indicate that ESG ratings significantly enhance corporate resilience, and this conclusion remains robust after a series of tests. Meanwhile, the mechanism analysis reveals that ESG ratings improve corporate resilience by alleviating financing constraints, reducing corporate risks and enhancing innovation capabilities. Further research finds that the positive impact of ESG ratings on corporate resilience is more apparent in the state-owned enterprises and heavily polluting enterprises. Therefore, enterprises should actively form a long-term mechanism for ESG investment, and government should accelerate the promotion of ESG institutionalization to enhance the resilience of enterprises in responding to crises and shocks.

Key words: ESG rating; corporate resilience; financing constraints; corporate risks; innovation capability

一 引言及文献综述

近年来,面对转型创新与低碳环保的双重压力,我国政府以高质量发展为目标,在转方式、调结构、提质量、增效益上积极进取,协调经济结构升级与发展方式绿色转型,在经历结构性减速后不仅实现了量的合理增长,而且实现了质的有效提升,展现了强大的经济韧性。企业是经济的重要基本单元和市场经济的主体,企业韧性也是国家经济韧性的微观基础[1]。在增强韧性的发展道路上,企业不仅需要增强创新能力,也需要加快绿色化转型。

当中央政府不断加大环境规制力度与实施市场准则时,“自上而下”的环境规制政策往往出现“一刀切”的过度执行,迫使企业采取短期性、应激性与反复性的绿色行为以应对环境监管,导致企业无法平稳持续发展[2]。同时,一些地方政府面对GDP绩效考核与生态环境保护的选择性问题时,并未深入领会“绿水青山就是金山银山”的理念,造成地方政府与中央政府目标不一致,进一步增加了企业的生产成本,降低了企业成长能力。相较于正式环境规制政策表现出的强制性,ESG的非正式环境规制将环境、社会、公司治理纳入投资决策中,具有“自下而上”的激励性与内驱性[3],更能够激发企业绿色化转型动力,也有助于提升企业适应新发展格局的能力以及创新、成长能力,进而增强其韧性,成为实现经济转型、协调发展的有效手段。

ESG是涵盖环境、社会和公司治理的综合评价企业可持续发展的新型体系。该理念的兴起与深入,引起了业界与学界对其评级体系、影响因素及经济后果的研究与关注。企业ESG的影响因素包括外部环境因素和组织内部因素。其中,外部环境因素包括地区经济发展水平[4]、外部投资者关注度[5]、政府支持和税收政策[6]等,组织内部因素包括企业规模[7]、董事会构成[8]和所有权特征[9]等。同时,ESG的发展也会反过来影响企业持续经营和企业绩效。ESG评级发布有助于降低企业与利益相关者之间的信息不对称,产生具有保护效应的道德资本,获得利益相关者的支持和信任,拥有更好的盈余持续性和更高的企业股票收益率,从而表现出更好的财务绩效和市值[10]。然而,也有学者认为ESG会增加企业额外开支,浪费企业资源,从而削弱企业竞争力并降低企业价值[11]。

韧性与脆弱性紧密相关,最早来源于工程学、生态学等学科概念[12]。在经历2008年次贷危机和2020年全球新冠疫情后,韧性相关研究逐渐进入经济学领域范畴。有些学者开始将韧性概念应用到企业层面,认为企业韧性是危机事件发生过程中企业不断应对危机与发展其适应性的动态能力,是确保企业拓展新的增长路径进而实现高质量发展的动态进化过程,有助于企业识别、适应并应对环境不确定性带来的机遇和挑战,主要涵盖能力与过程两个方面[13-14]。企业韧性受多种因素影响,主要包括自组织因素与外部环境因素两方面[15],其中自组织因素包括企业战略、员工特质、领导者特质、内部机构与组织关系、资金资源等[16-17]。外部环境因素涉及利益相关者关系、政策与制度、地理位置等[18-19]。因此,企业韧性不仅体现为企业与外部环境之间沟通的纽带,也是企业在内部治理和实施长期发展战略中的重要能力。

目前文献中关于ESG评级与企业韧性关系的实证研究还较缺乏,鲜有学者使用非正式环境规制制度构建准自然实验研究ESG评级对企业韧性的影响及机制。本文选取2011~2022年上市企业数据,利用商道融绿首次评级作为准自然实验的外部冲击,研究ESG和企业韧性之间内在逻辑和影响机制,并量化其影响。

本文的边际贡献主要有:第一,基于能力视角、过程视角和动态能力视角,围绕抵御能力、恢复能力、创新成长能力三个维度构建企业韧性指标体系,拓展了企业韧性的内涵层次和测度方式。第二,利用多时点双重差分法研究ESG评级对企业韧性的影响,将企业ESG评级纳入企业韧性的研究框架中,拓宽了ESG评级和企业韧性的研究范畴与研究边界,也更好地处理了内生性问题。第三,从融资约束、企业风险、创新能力三方面出发,探讨ESG评级影响企业韧性的路径机制,打开了ESG评级与企业韧性之间的“机制黑箱”,为后续相关研究提供了新的研究思路和视角。第四,从产权属性和行业属性探讨ESG评级对企业韧性的多维影响、异质性特点,对更好地深化ESG发展并有效提升企业韧性具有现实意义。

二 影响机制分析

当前企业不仅需要面对突发性、复杂性、剧烈性、不可预测性的外部冲击,也需要应对全局性、普遍性、长期性的低碳减排和环境保护规制,这不仅促成ESG投资快速增长,形成倒逼企业加强 ESG建设的力量,更对企业抵抗和适应外部冲击、提高核心竞争力和追求长期可持续发展提出更高要求。受环境压力、转型压力“内卷化”影响,拥有良好ESG表现的企业在价值创造过程中可以有效降低企业面临的风险,向社会传递积极信号,缓解企业融资约束,促进市场激励机制发挥作用,对企业韧性具有增强效应。首先,从企业开始关注ESG到付诸实践的过程中,企业会积极主动保持前瞻的绿色投资战略决策能力、提高内部治理与环境风险管理能力,降低管理层逆向选择、道德风险和委托代理风险,避免管理层出现短视问题与机会行为,减少短时间、见效快、高污染的投资项目甚至是金融投资[20]。其次,注重ESG管理与实践的企业往往更加关注员工的利益和发展,可以赢得市场声誉、劳动力市场的口碑,不仅能够吸引或培养出工作积极性高、管理能力强和创新效率高的员工,也有助于提升企业内部信任度与分工协作效率[21]。再次,积极披露ESG信息的企业可以提升其社会声誉,而良好的社会声誉是影响企业价值的重要因素之一,可以消除未尽环保义务和责任很可能引发的利益相关者不满、质疑甚至对立等消极情绪[22]。最后,积极响应国家双碳战略的企业在积极加强ESG建设过程中更容易获得政府和社会的支持,从而赢得更为宽松和积极的政策支持,缓解企业与金融机构、社会的信息不对称,减少外部摩擦与交易成本,缓解企业创新过程中的资源约束[23]。资源基础理论认为,企业拥有良好的ESG表现是稀缺且难以模仿的优质资源,可以为企业创造独特且持久的竞争优势,有利于提高企业社会价值,进而提升企业韧性。因此,本文提出以下假设:

H1:ESG评级对企业韧性有显著提升作用。

ESG评级可通过缓解融资约束、降低企业信息风险与信用风险、提高创新能力三种机制对企业韧性产生促进作用。

一是缓解融资约束。企业特别是中小企业融资困难的问题一直普遍存在,使得企业在风险来临时缺乏足够的资金度过财务危机、生产危机,从而削弱企业抵抗风险的能力。拥有充足资金的企业在危机中可减少负面冲击造成的损失,防止企业不良状况的恶化[24]。而拥有良好ESG表现的企业可提升企业内源融资能力,进而提高企业财务绩效、股价表现和盈余持续性,促进企业可持续发展[25]。与此同时,ESG作为企业独特的竞争优势,增强了与各方利益相关者的良好关系,获得更多利益相关者的信任和支持,通过主动披露环境、社会责任和公司治理的信息,向外界传递积极的信号,提高了企业的社会价值与投资认可,从而获得更多的外部融资,进而提高资金流动性,使得企业面对市场波动、经营风险等挑战时拥有更多的缓冲空间与应对能力,确保稳健运营与可持续发展。因此,本文提出以下假设:

H2:ESG评级可通过缓解融资约束进而提升企业韧性。

二是有效降低企业风险,提高企业的抗风险能力。首先,ESG在企业与市场的连接中起着重要作用,良好的ESG表现可有效降低信息不对称风险。主动发布ESG评级的企业拥有更高的治理水平和信息透明度,降低企业与金融机构、管理者与股东及其他利益相关者之间的信息不对称,有效缓解委托代理问题,有效监督和约束管理层短视行为,驱使管理者更加重视促进企业绿色转型与可持续发展的项目与投资。其次,良好的ESG评级表现让企业更加注重自身的可持续发展能力,向外界市场传递更积极的信号[26],帮助企业形成声誉效应,产生道德资本,降低股权成本、债务成本并提高企业价值,从而减少企业未来财务风险,提升财务稳健性。最后,ESG发展使得企业盈余波动趋于平稳,未来面临的潜在成本减少,如诉讼导致的财务损失、企业社会声誉下降、失去市场竞争地位等,从而有效降低企业经营风险,提高企业抵抗危机的能力。同时,企业降低经营和信息风险可提高企业的风险抵抗能力,减少外部事件对企业的负面冲击,进而增强企业韧性[27]。因此,本文提出以下假设:

H3:ESG评级可通过降低企业风险进而提升企业韧性。

三是提高创新能力。企业韧性作为高阶动态能力,具有动态路径特征,ESG可提高企业经历危机后的动态调整能力和创新成长能力,帮助企业在应对外部环境变化时保持竞争优势[28]。首先,根据利益相关者理论,企业承担社会责任有助于加强其与利益相关者之间的联系,发布ESG评级后的企业会更加关注社会问题和消费者需求,有助于企业积极地与投资者、消费者等利益相关方构建外部知识网络,促进异质性知识在内外部双向流动和更新,进而增强企业的学习能力和创新知识储备,提高企业在冲击后的创新成长能力[29]。其次,拥有良好ESG表现的企业具有要素汇集效应[30],拥有更具有风险意识的人力资源和可持续发展理念的前沿创新知识,积极突破自我路径依赖。最后,创新是企业创造利润和保持竞争优势的核心驱动力,但企业创新往往具有风险性高、周期性长的特征,管理层往往不愿意进行长期技术创新投资,过分追求短期利益,存在短视行为。公司治理是ESG中的重要内容之一,良好的公司治理可通过股权激励机制缓解委托代理冲突,促使管理层建立长期价值发展观,有效整合内外部资源,包括资金、人才、技术和信息等,加大研发投入[31],保持持续创新和适应市场变化的能力,进而提高企业遭遇危机后的创新与转型能力。因此,本文提出以下假设:

H4:ESG评级可通过提高企业创新能力进而提升企业韧性。

三 研究设计

(一)样本选择与数据来源

本文选取中国A股上市公司作为研究对象,样本时间跨度为2011~2022年。为使所选样本更具代表性,本文对样本数据进行以下处理:(1)剔除金融类公司及当年被ST、*ST 和PT的公司;(2)剔除当年上市公司,以避免刚上市公司信息披露时间过短造成的信息差异;(3)剔除数据严重缺失的样本。最终得到23089个样本观测值。

ESG评级数据来源于Wind数据库,企业韧性数据来源于Wind数据库、中国研究数据服务平台等,其他财务数据均来自国泰安数据库。为避免极端值的影响,对连续变量进行缩尾处理。

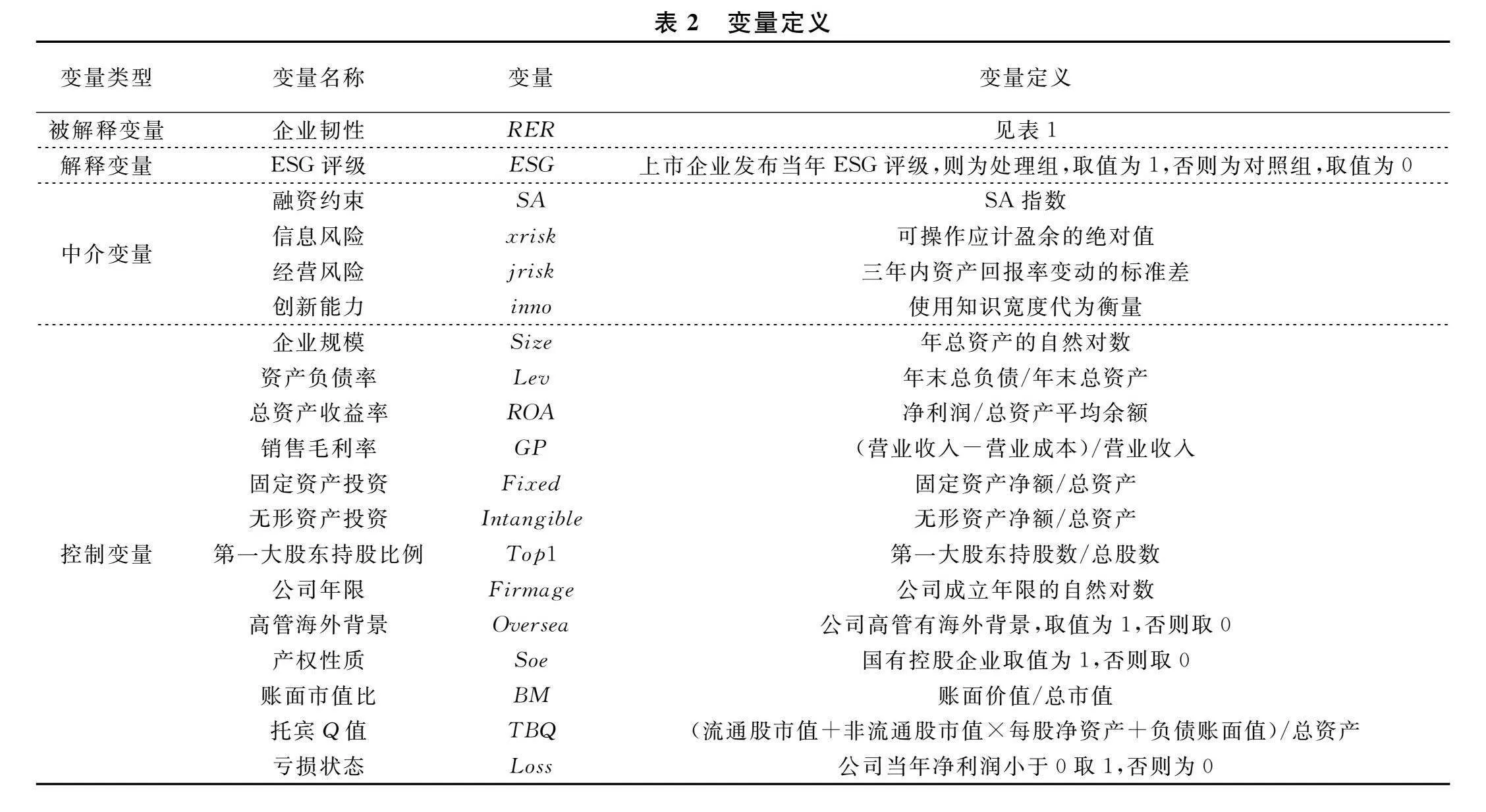

(二)变量选取与测度

1.被解释变量:企业韧性(RER)

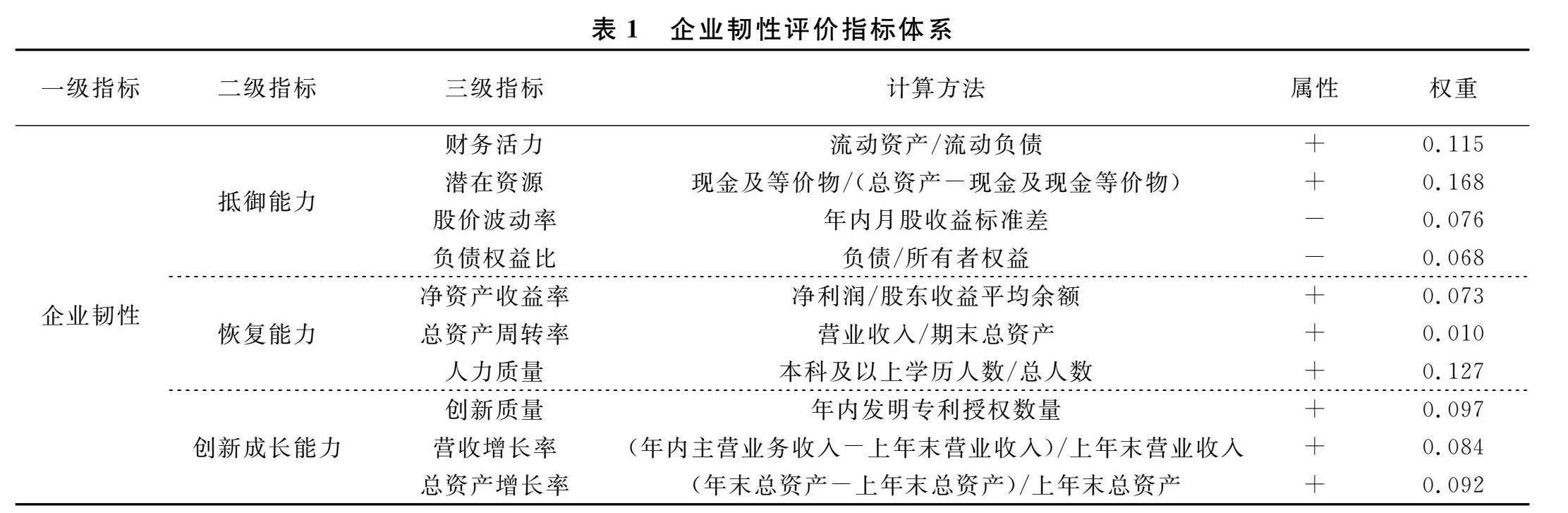

由于企业韧性具有多重特征,本文依据能力视角、过程视角和动态能力视角,将企业韧性定义为可预测危机潜在风险、有效抵御突发事件并从中学习,并在外部冲击后可创造出新的增长路径的能力[32]。进一步参考以往文献[33-34],构建多维度企业韧性评价指标体系,包括抵御能力、恢复能力和创新成长能力三个维度,选取财务活力、潜在资源、股价波动率、总资产周转率、创新质量等10个指标,利用熵值法确定权重,综合评估企业韧性水平。指标具体见表1。

2.解释变量:ESG评级(ESG)

从2015年开始,商道融绿开始对沪深300成分股进行ESG评价,发布ESG评价指数,对上市公司的ESG信息披露呈指数级增长,并逐渐实现上市公司的全覆盖。这些ESG评级数据为构建多时点双重差分法中的样本提供了便利。因此,本文使用商道融绿ESG评级数据作为核心解释变量[35],若商道融绿发布了上市企业i在t年的评级,则为处理组,ESGit=1,否则为对照组,ESGit=0。同时,使用华证ESG评级数据替代解释变量作为稳健性检验。

3.中介变量

(1)融资约束。本文借鉴鞠晓生等[36]的研究,使用基于企业规模和企业年龄的SA指数的绝对值衡量融资约束,数值越大,说明企业面临的融资约束越高。

(2)企业风险。本文选择信息风险与经营风险分别测度,其中,信息风险采用修正琼斯模型进行计算,使用可操作应计盈余的绝对值衡量,记为xrisk;经营风险使用三年内盈余波动计算资产回报率变动的标准差,记为jrisk。

(3)创新能力。由于难以从中国国家知识产权局的企业专利数据库准确有效地提取被引次数信息,本文借鉴张杰和郑文平的研究[37],使用知识宽度代为衡量,记为inno。

4.控制变量

参考相关研究,选取如下控制变量:企业规模(Size)、资产负债率(Lev)、总资产收益率(ROA)、销售毛利率(GP)、固定资产投资(Fixed)、无形资产投资(Intangible)、第一大股东持股比例(Top1)、公司年限(Firmage)、高管海外背景(Oversea)、产权性质(Soe)、账面市值比(BM)、托宾Q值(TBQ)、亏损状态(Loss)。

(三)模型构建

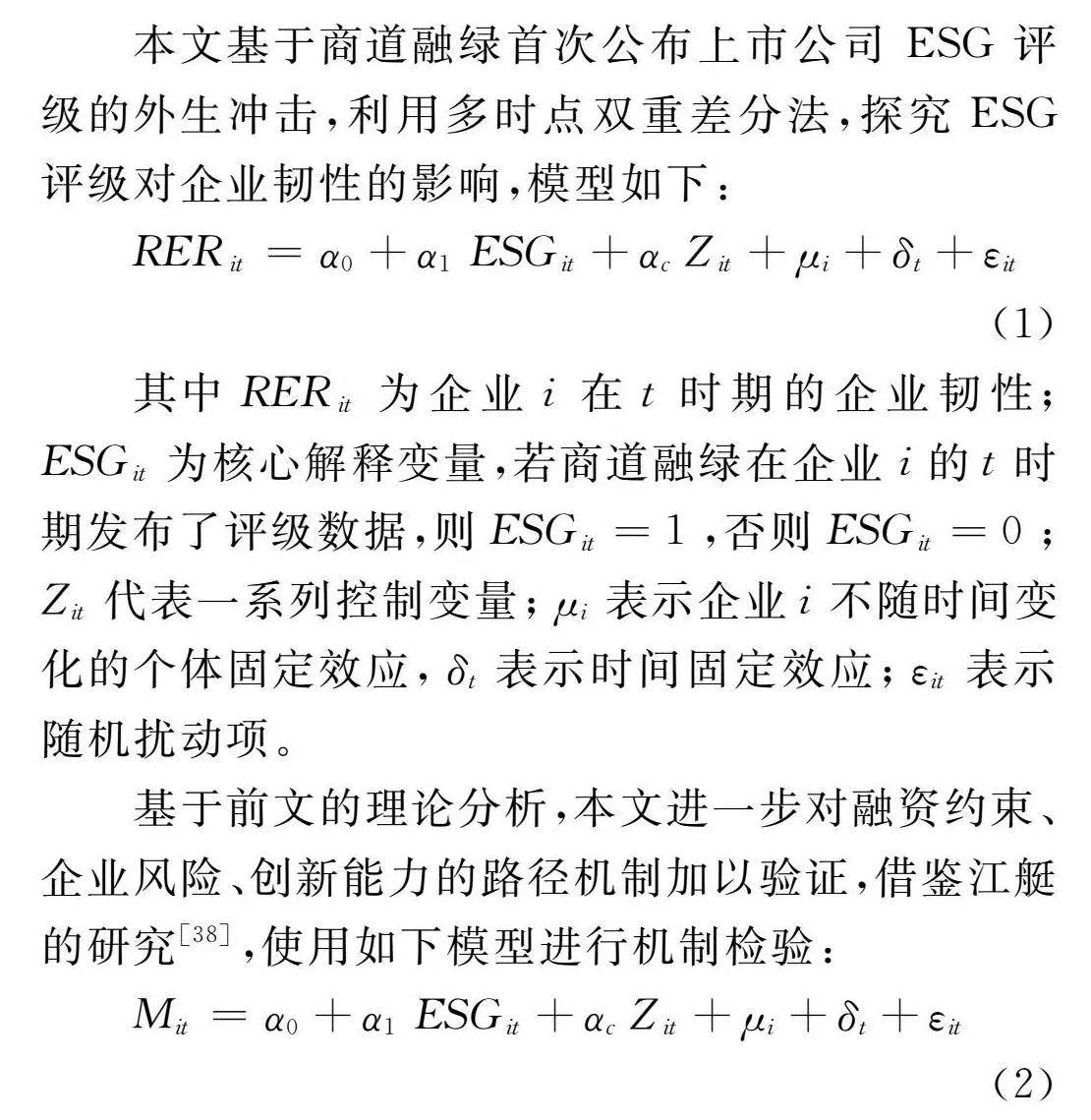

本文基于商道融绿首次公布上市公司 ESG 评级的外生冲击,利用多时点双重差分法,探究ESG评级对企业韧性的影响,模型如下:

RERit=α0+α1ESGit+αcZit+μi+δt+εit(1)

其中RERit为企业i在t时期的企业韧性;ESGit为核心解释变量,若商道融绿在企业i的t时期发布了评级数据,则ESGit=1,否则ESGit=0;Zit代表一系列控制变量;μi表示企业i不随时间变化的个体固定效应,δt表示时间固定效应;εit表示随机扰动项。

基于前文的理论分析,本文进一步对融资约束、企业风险、创新能力的路径机制加以验证,借鉴江艇的研究[38],使用如下模型进行机制检验:

Mit=α0+α1ESGit+αcZit+μi+δt+εit(2)

其中,Mit为企业i在t时期的融资约束、经营风险与信息风险、创新能力三个机制变量,其余变量均和上述模型一致。

四 实证分析

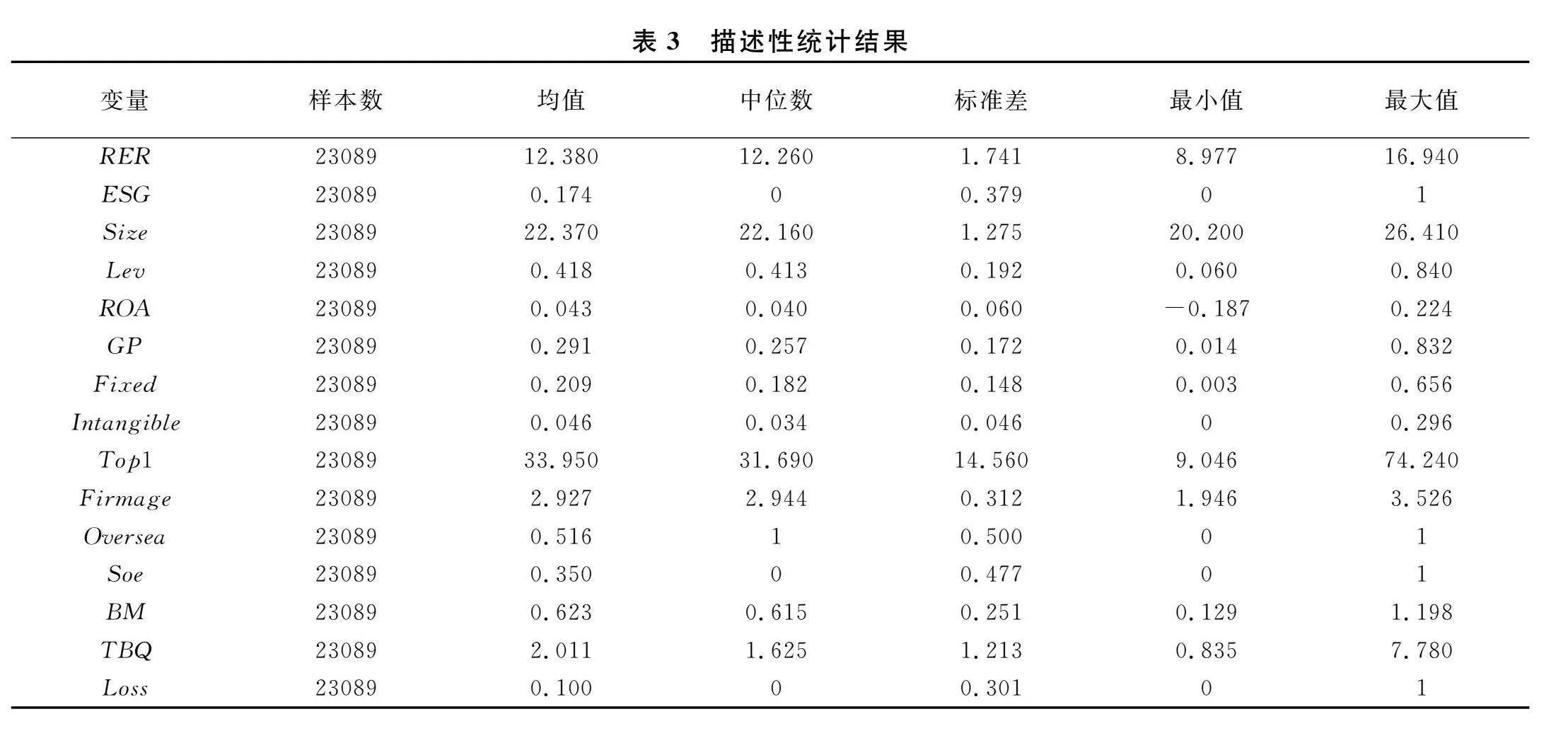

(一)描述性统计

表3报告了总样本的描述性统计结果。企业韧性的最大值与最小值差距明显,这与历次危机中体现的现实特征相一致,不同企业因抵御冲击的能力和受危机影响的程度不同,呈现出较大差异。ESG均值0.174,标准差0.379,最小值为0,说明一些上市公司还未披露ESG评级信息,且不同公司之间差别较大。其他控制变量的差异性也与其他文献、现实情况相符。

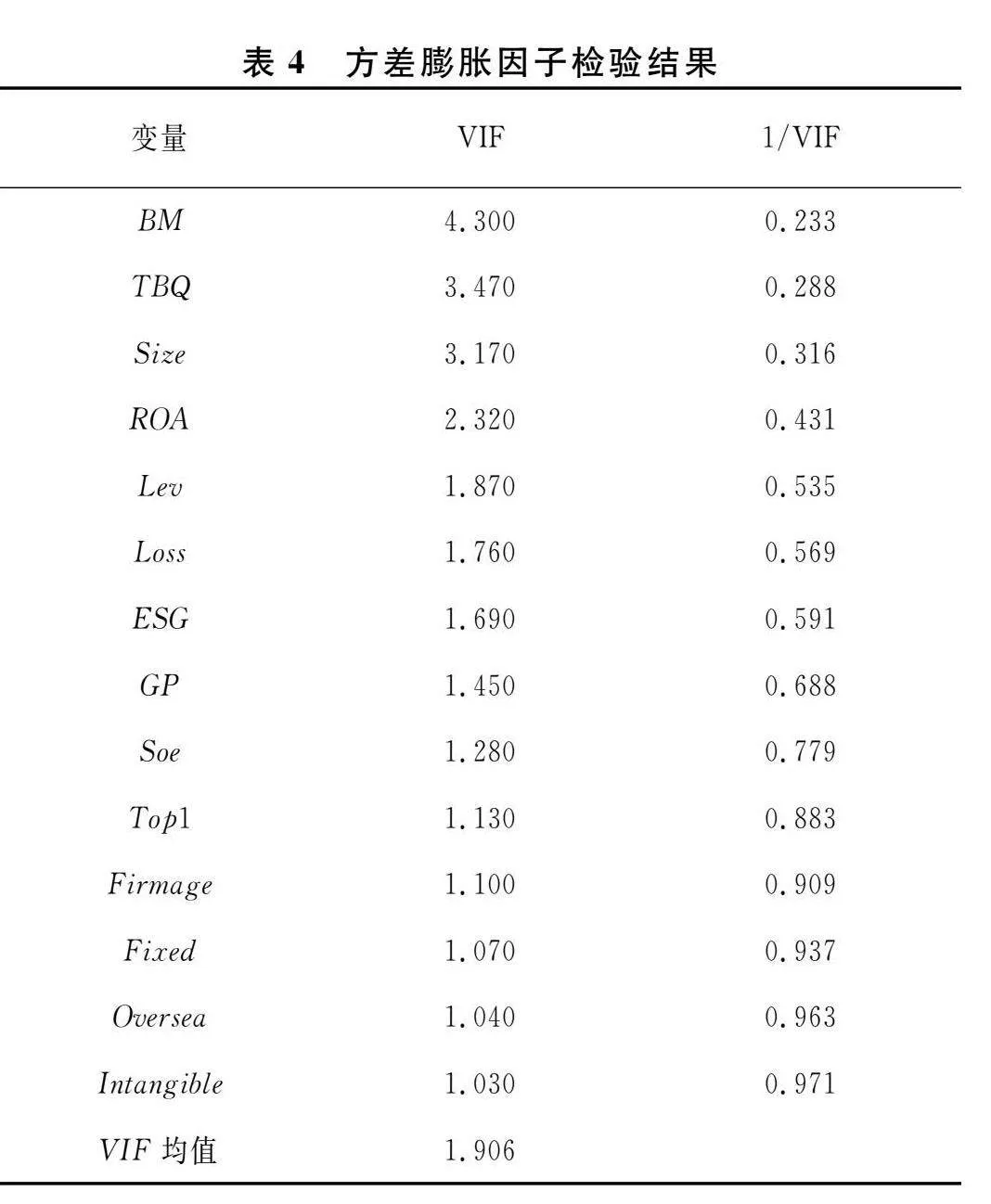

为避免多重共线性,对加入基准回归的变量进行方差膨胀因子检验(VIF)。检验结果如表4所示,VIF最大值为4.30,最小值为1.03,VIF均值为1.91,基准控制变量中VIF均小于10,表明不存在显著的多重共线性。

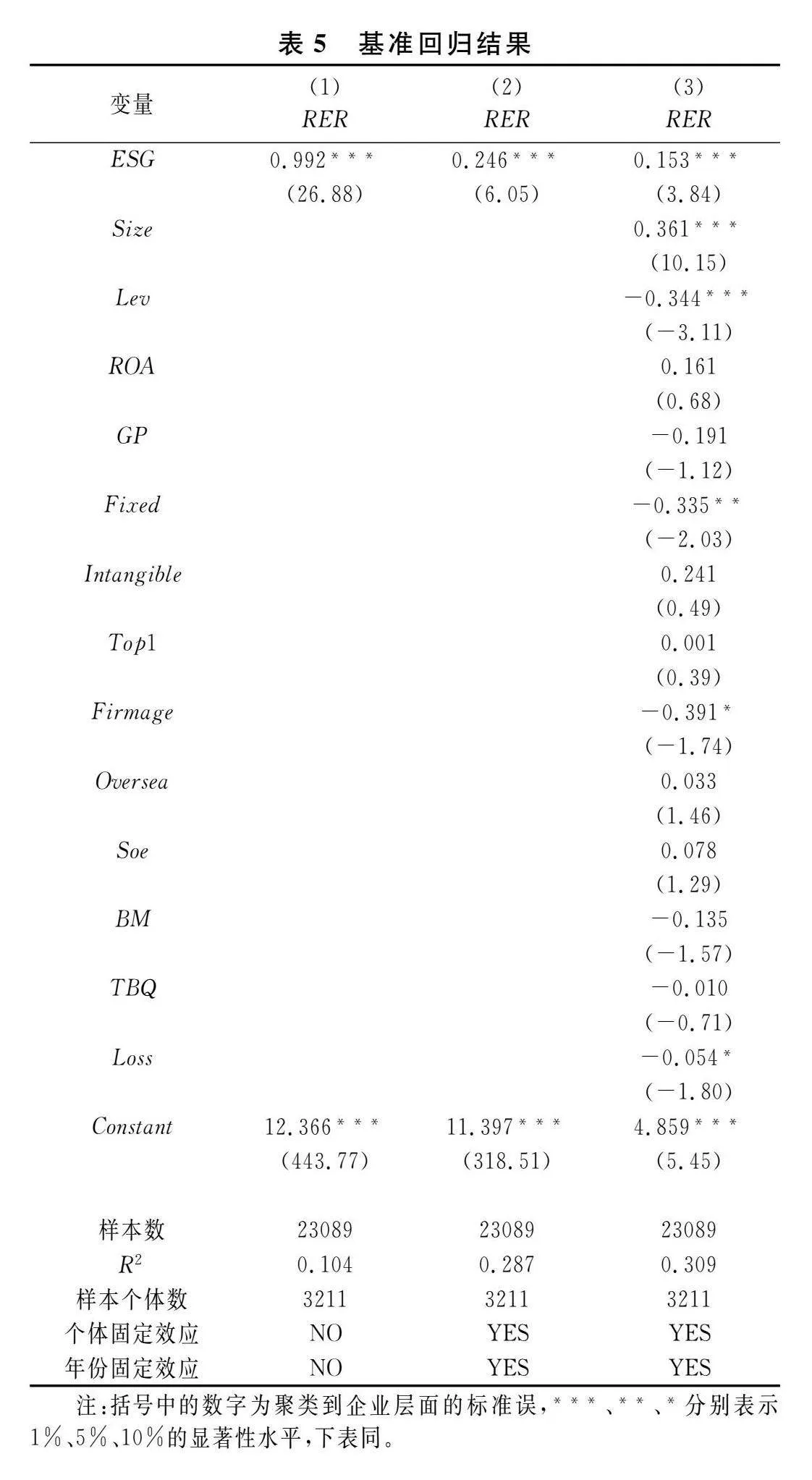

(二)基准回归结果及分析

表5报告了ESG评级对企业韧性的基准回归结果。列(1)回归仅加入核心解释变量ESG评级,列(2)回归中进一步考虑了个体固定效应和年份固定效应,列(3)回归加入了企业层面的控制变量。考虑到数据指标是企业层面的,为避免存在异方差的问题,回归模型中均使用企业聚类稳健标准误进行修正。实证结果显示,无论是否加入控制变量与控制个体、年份固定效应,ESG评级的回归系数均显著为正,ESG评级能够显著提升企业韧性,支持假设H1。

(三)多时点双重差分有效性检验

1.平行趋势检验

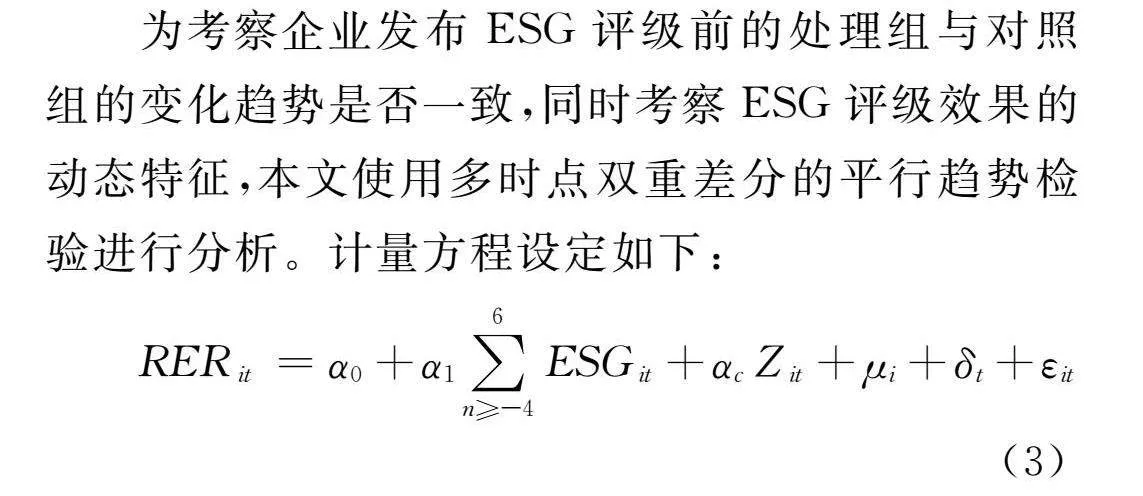

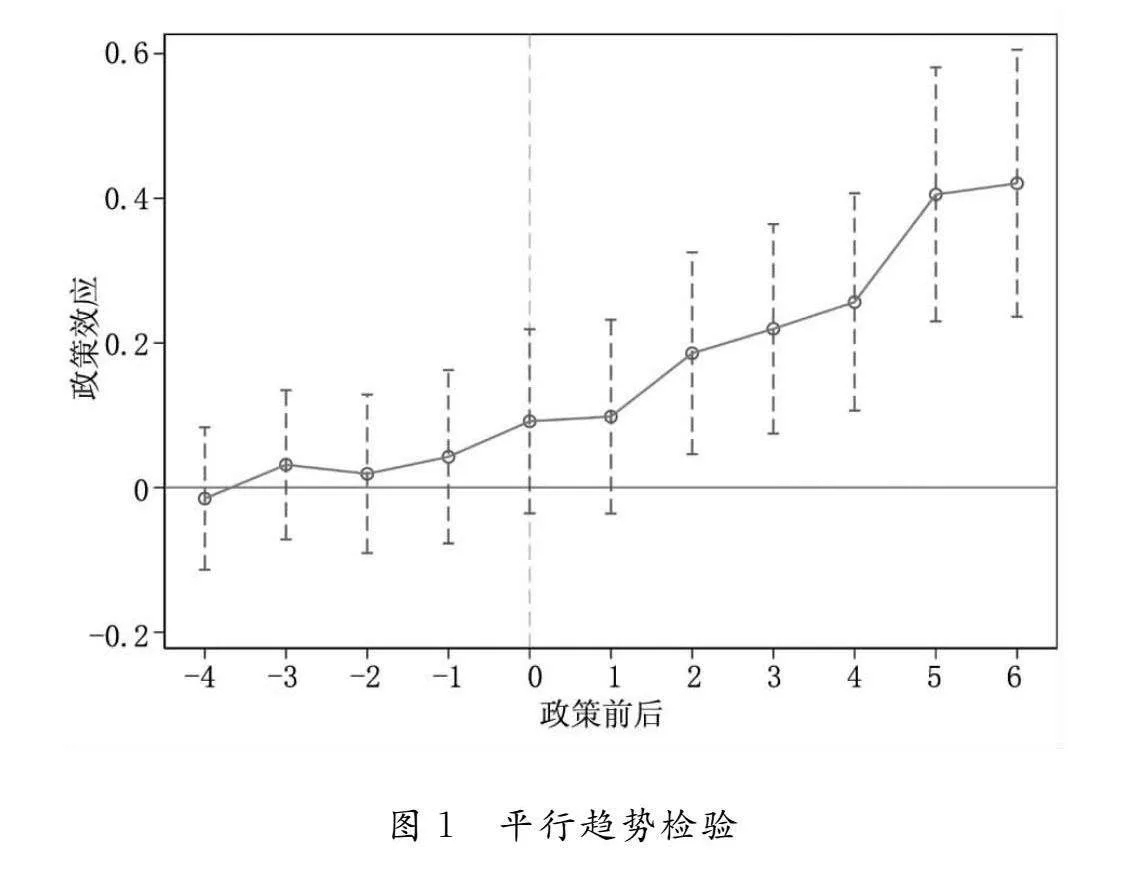

为考察企业发布ESG评级前的处理组与对照组的变化趋势是否一致,同时考察ESG评级效果的动态特征,本文使用多时点双重差分的平行趋势检验进行分析。计量方程设定如下:

RERit=α0+α1∑6n≥-4ESGit+αcZit+μi+δt+εit(3)

结果如图1所示,政策发布前所有回归结果均不显著,表明处理组和对照组的变化趋势没有显著差异;政策发布后,回归系数在第二年后显著为正,且影响系数逐渐增大,这既说明了模型(1)的稳健性,也展现出ESG评级对企业韧性的影响具有时滞性。出现这种时滞性的原因可能是:企业首次公布ESG评级数据表明企业在未来布局和规划中将逐渐重视企业ESG表现,之后将经历技术开发、管理组织架构调整等,涉及企业ESG发展从长期规划到付诸实践的过程,与企业真正实现ESG建设还有一定的差距,因此在图中表现为政策效果滞后[39]。

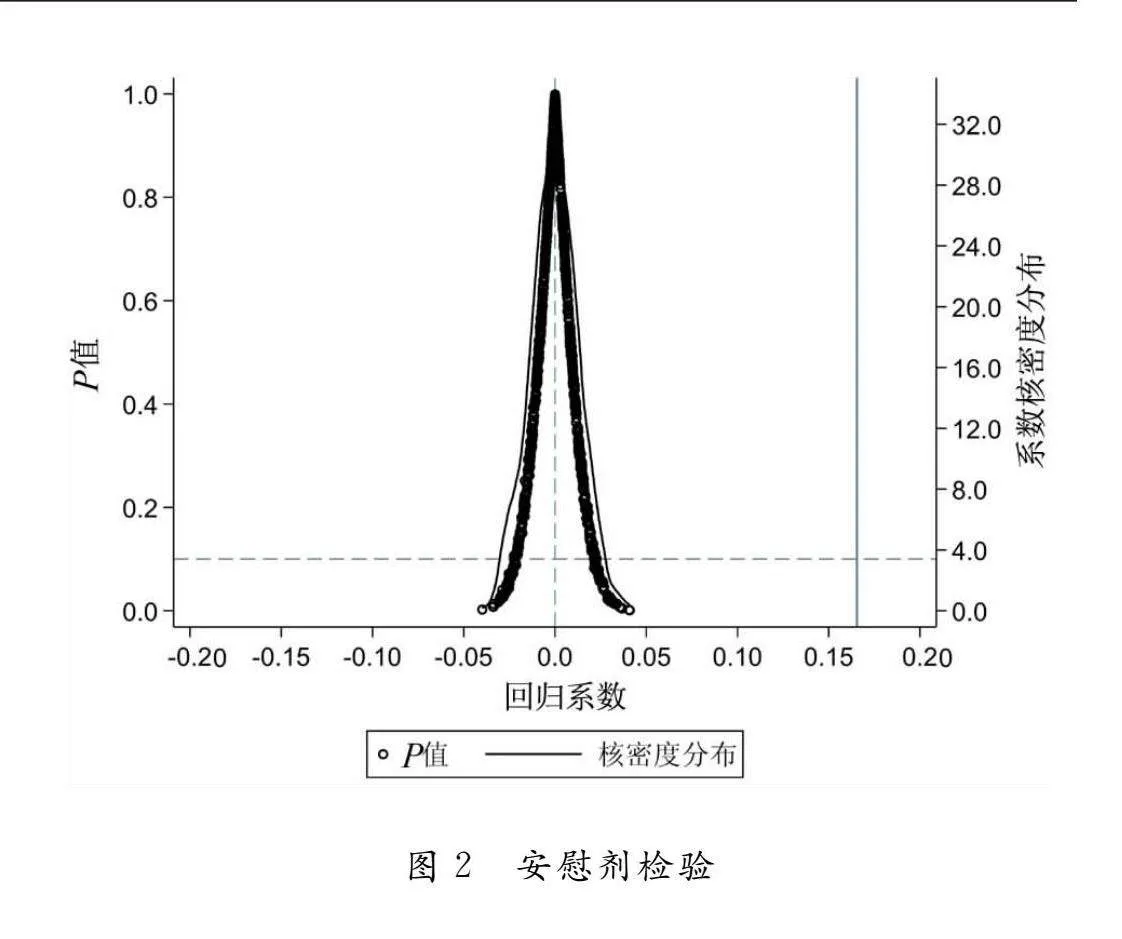

2.安慰剂检验

为验证ESG评级对企业韧性的影响不是由其他随机性因素导致的,本文采用安慰剂检验识别ESG评级效果的偶然性,检验结果如图2所示。ESG评级对“伪政策虚拟变量”的系数均值接近于0,且远小于基准回归系数,估计系数的分布接近正态分布,P值大多大于0.1,说明在10%水平上不显著。结果表明,ESG评级对企业韧性的影响并非随机性因素导致的,上文回归结果较为稳健。

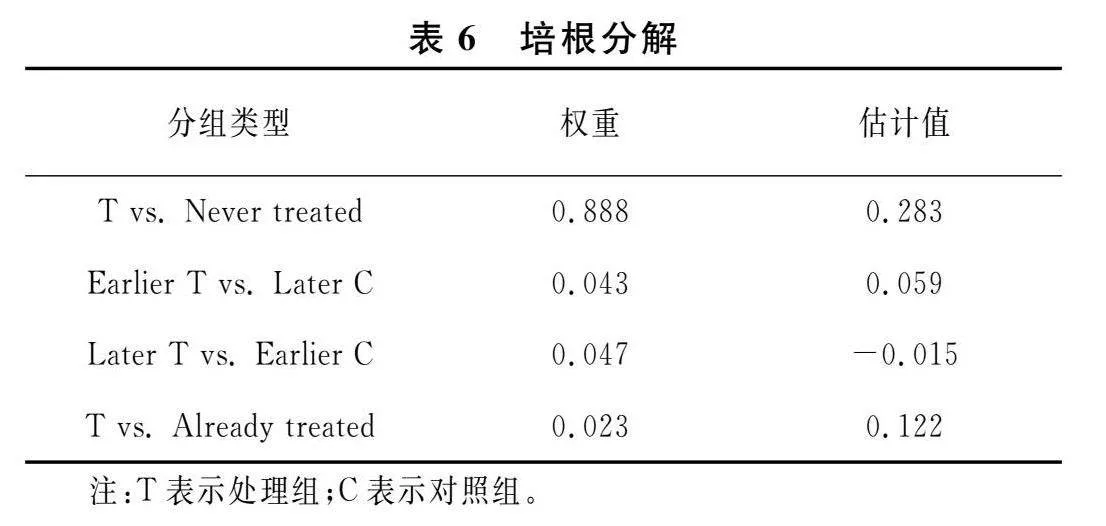

3.Goodman-Bacon分解

现有文献讨论了多时点双重差分估计结果在双向固定效应(TWFE)下存在偏误的问题[40]。原因是,双向固定效应回归下的处理效应在不同处理组间或不同处理时间下一般存在异质性,这种异质性可能会形成“坏的匹配样本”甚至出现负权重的情形。对此,本文参考Goodman-Bacon[41]的方法,考察其不同匹配样本的分布比例,将匹配结果分为新处理个体(处理组)与从未处理个体(对照组)、新处理个体(处理组)与还未处理个体(对照组)、新处理个体(处理组)与已处理个体(对照组)、新处理个体(处理组)与一直处理个体(对照组)四种。分解结果如表6所示:

从表6的分解结果可知,不合适的处理效应Later T vs. Earlier C的估计值为-0.015,权重为4.7%,而合适的处理效应T vs. Never treated 的权重为88.8%。同时,由于较好的DID估计量均为正值,且不合适的处理效应所占权重较小,故可知本文双向固定效应估计量由负权重引起的偏误较小,结果较为稳健有效。

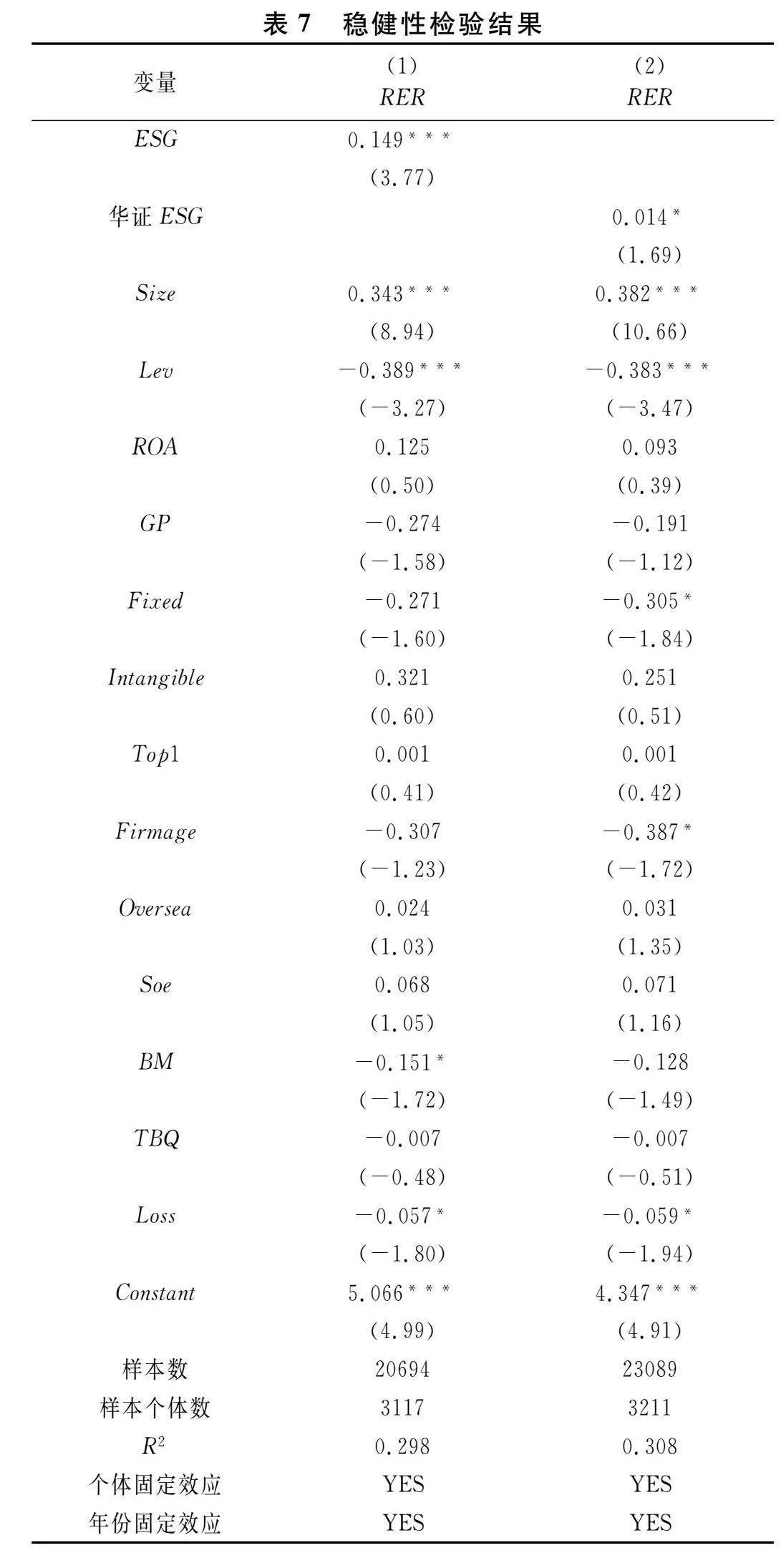

(四)稳健性检验

1.倾向得分匹配估计

在企业发布ESG评级前,若处理组与对照组企业中可观察的特征变量存在显著差异,则会造成多时点双重差分的估计结果有偏。因此,本文采用倾向得分匹配法,对每一个处理组企业均识别并匹配一个可观察特征最相近的企业。为尽可能使得相似的企业互相匹配,本文选取上文的13个控制变量作为协变量,采用核匹配方法,使得处理组与控制组不存在显著差异。在剔除少量没有被匹配的样本后,利用多时点DID进行重新估计。回归结果如表7的第(1)列所示, ESG评级的回归系数为0.149,且在1%水平上显著,说明ESG评级能够提升企业韧性,原模型不存在严重的样本选择偏误问题,基准回归结果稳健。

2.替换解释变量

为进一步证明ESG评级能提升企业韧性这一结论的稳健性,本文对核心解释变量进行替换,根据华证ESG评级数据重新构建解释变量,参考Lin等[42]的做法,对华证9档ESG评级进行1-9赋值,数值越大则表明ESG评级越高。回归结果如表7的第(2)列所示,华证ESG的回归系数显著为正,证明了ESG评级对企业韧性有显著正向影响。

3.更换双重差分估计方法的检验

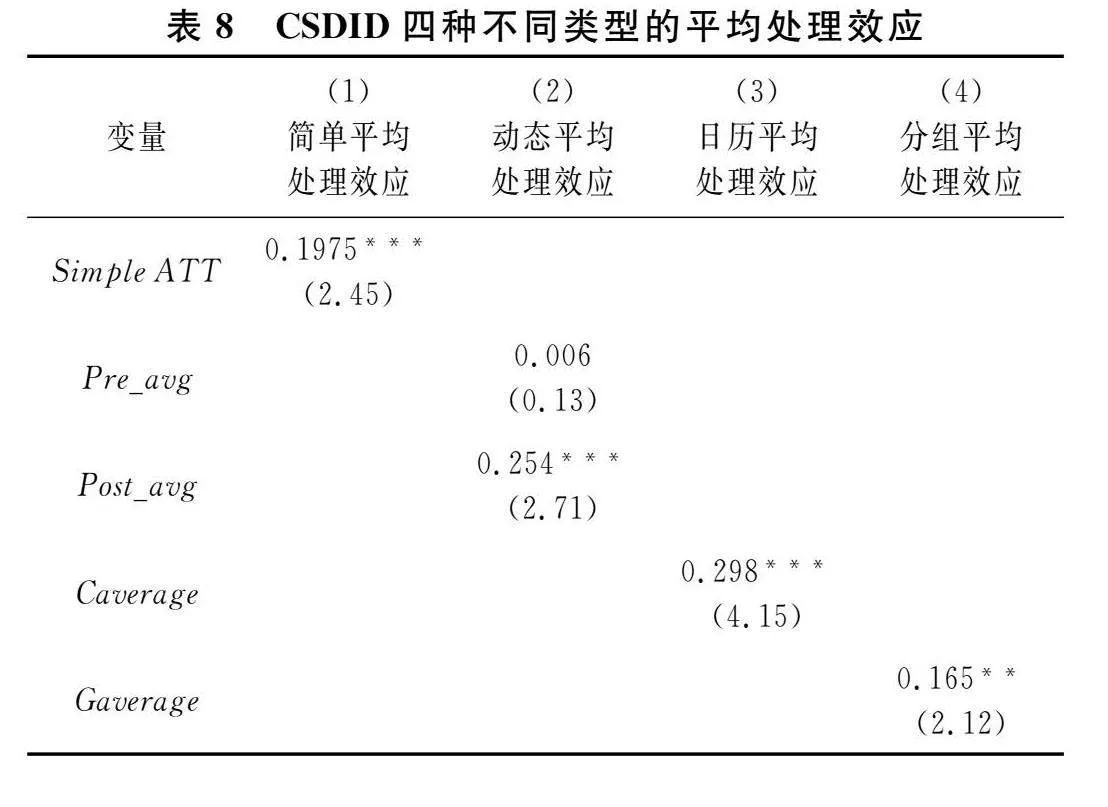

多时点双重差分的估计量本质上是一个加权平均值。由于不同个体受到政策干预的时间和持续时间往往存在异质性,多时点双重差分的处理效应估计会产生偏误。因此,本文借鉴Callaway和Sant’Anna[43]的多时期双重稳健估计量进行稳健性检验,其核心思路是将样本分为不同的组别,分别估计出不同组的处理效应,再使用特定策略将不同组的处理效应加总算出样本期的平均处理效应(ATT)。具体结果如表8所示,四种不同类型的处理效应均显著,说明ESG评级可以显著提高企业韧性,与基准回归结果一致,说明了上文结论的稳健性。

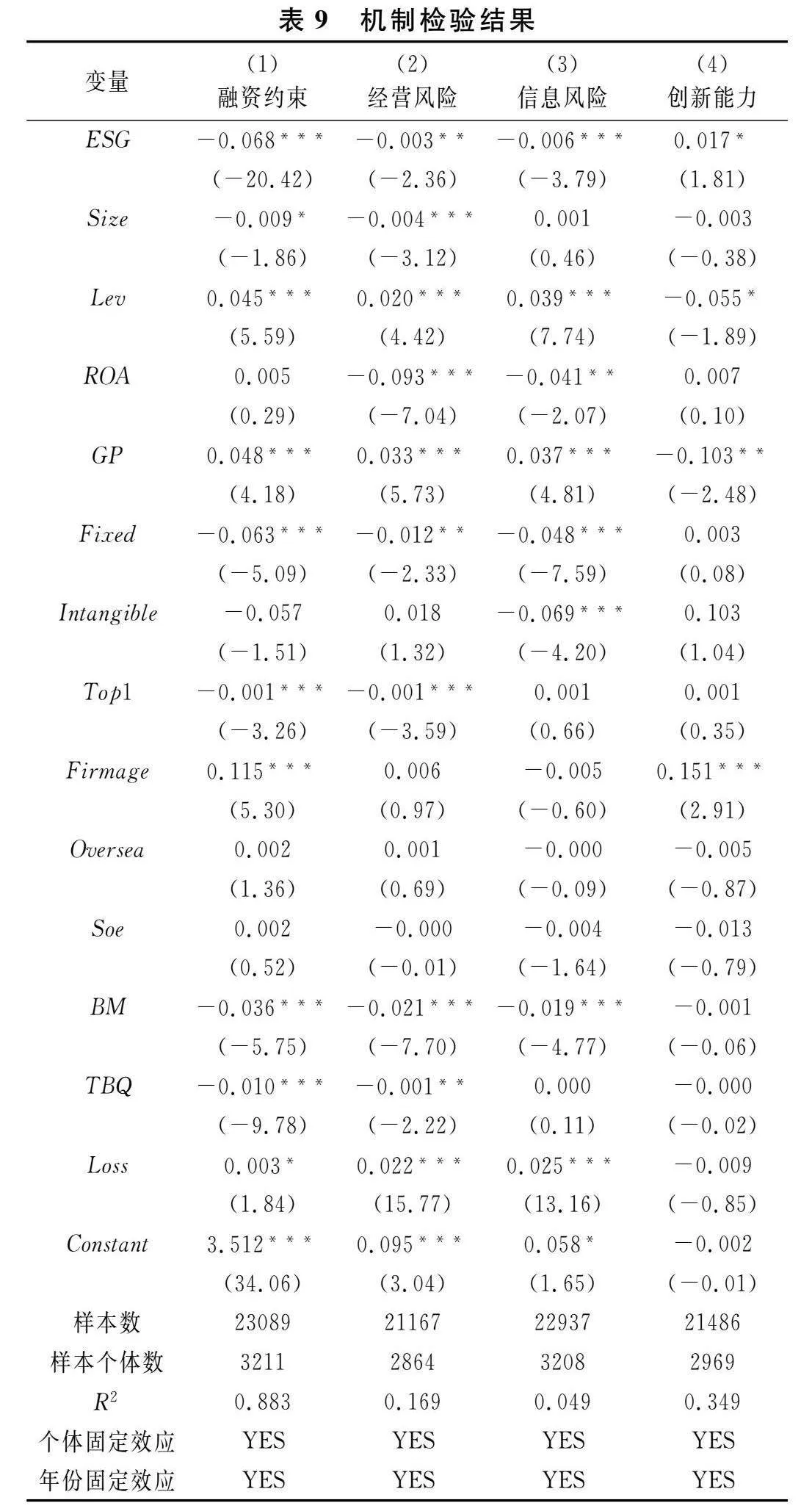

(五)影响机制检验

上文基准回归、多时点双重差分有效性检验及稳健性检验的结果表明,ESG评级能够显著提高企业韧性。下文进一步对融资约束、企业经营风险与信息风险、创新能力的中介机制进行验证。

表9第(1)列是融资约束的影响机制检验,结果发现ESG评级在1%显著性水平上对融资约束有负向影响,说明ESG评级可通过缓解融资约束进而提高企业韧性。表9第(2)(3)列结果表示,ESG评级对企业风险的负向影响在1%水平上显著,说明ESG评级可通过降低企业的经营风险和信息风险进而提高企业韧性,且ESG评级对信息风险的缓解影响更大。表9第(4)列结果表示,ESG评级对企业创新能力的影响显著为正,说明ESG评级可以促进企业创新能力进而提升企业韧性。

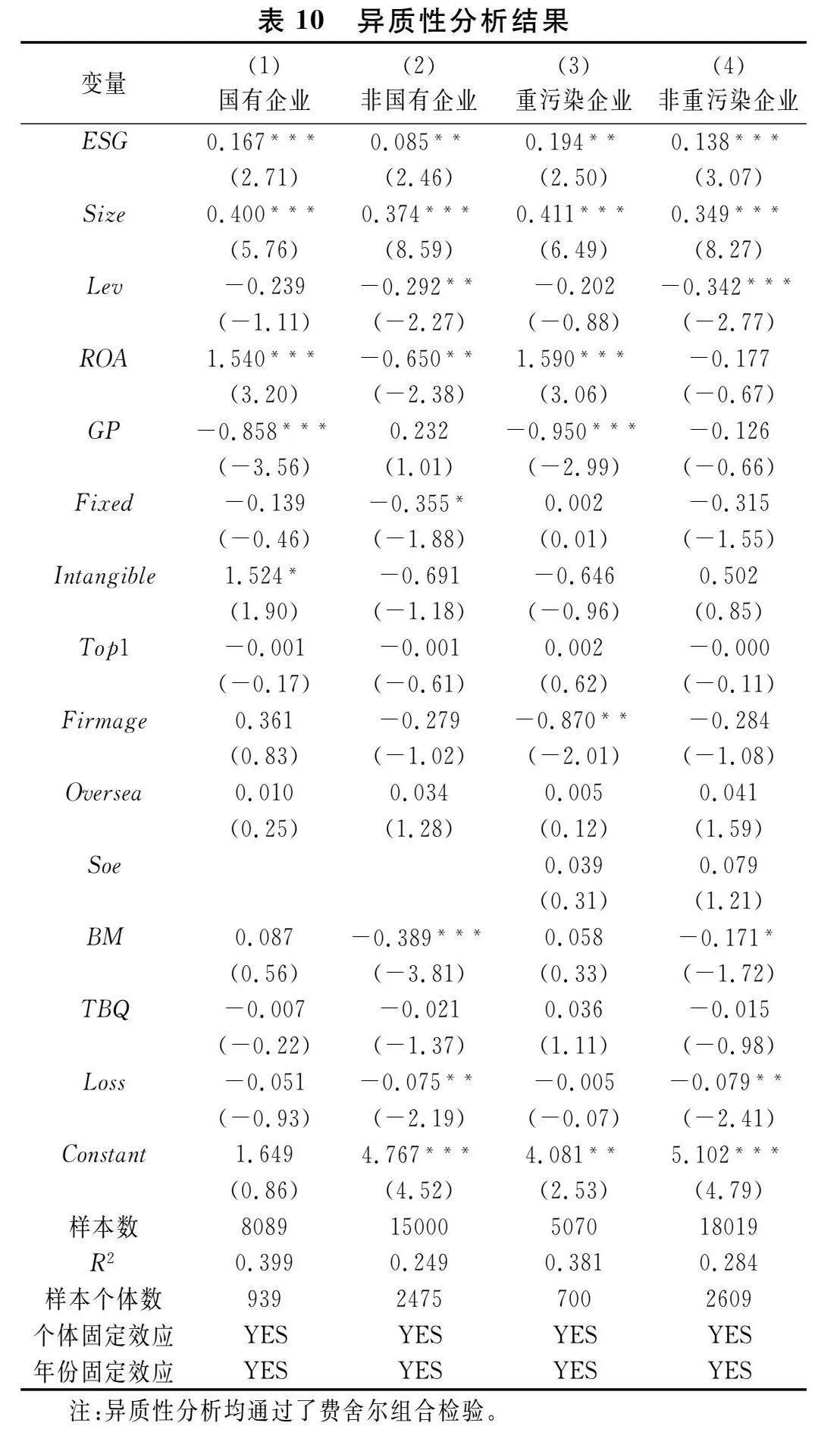

(六)异质性分析

1.产权性质异质性

不同产权性质的企业,其社会责任、政策支持、经营能力、资源获取能力均存在较大差异。因此本文从产权性质出发,将总样本划分为国有企业和非国有企业两个子样本,实证结果如表10第(1)(2)列所示,ESG评级对国有企业与非国有企业的企业韧性均有提升效果,并且在国有企业中提升作用更明显。其可能的原因是,在我国的制度背景下,国有企业比非国有企业在组织管理、资源积累、社会责任等方面更有优势,与政府关系更为紧密,同时需承担更多的社会责任并在履行ESG责任中发挥表率作用。

2.行业属性异质性

相较于非重污染企业,重污染企业大多是能源密集型的重资产型企业,具有高度依赖自然资源投入、重度碳排放等特征。那么ESG评级对重污染企业与非重污染企业的影响是否有差异呢?本文参考潘爱玲等[44]的做法,根据我国环保部2008 年《关于印发〈上市公司环保核查行业分类管理名录〉的通知》的划分规定,按照二级行业代码将全样本分为重污染企业和非重污染企业两个子样本。表10第(3)(4)列显示了分组回归结果,ESG评级的估计系数均显著,同时,重污染企业的估计系数比非重污染企业更大,说明ESG评级对重污染企业韧性的提升效果更为明显。其可能的原因是,在双碳战略与美丽中国建设背景下,重污染企业比非重污染企业更加重视ESG评级,会采取更积极的措施降低环境风险和环境规制成本,并且重污染行业的ESG评级信息更容易受市场的关注,发出积极的市场信号对企业价值认同的促进作用更加明显,更容易受到投资者和债权人的青睐,提振市场信心,进而提高企业韧性[45]。

五 结论及政策启示

本文利用2011~2022年中国上市公司数据,使用多时点双重差分法研究ESG评级与企业韧性之间的关系与影响机制。结果发现,ESG评级显著提升了企业韧性,在考虑多时点双重差分有效性检验及一系列稳健性检验后,这一结论仍然成立。进一步研究发现,ESG评级可通过缓解融资约束、降低企业经营风险与信息风险、提高企业创新能力等机制显著提升企业韧性。此外,ESG评级促进企业韧性的影响在国有企业和重污染企业中表现得更为明显。因此,本文为促进企业ESG发展与加强企业韧性提供如下的政策启示:

(1)推动企业ESG制度化建设。政府应进一步完善与ESG相关的法规政策,建立健全企业ESG信息披露制度,通过税收优惠、补贴等激励措施支持企业在ESG领域的投资和发展,增强企业在环境、社会和治理方面的责任感,推动企业形成ESG与韧性联动增强长效机制。

(2)形成企业ESG管理体系。企业积极主动推动资源节约和环境友好的可持续发展,重视公司治理、环境保护、社会责任等方面的工作,将ESG管理融入公司的发展战略中,加强在ESG方面的管理,同时通过优化运营流程、增强创新能力、提高信息透明度和风险管理水平,降低企业的经营风险和信息风险,提高企业在面对危机时的适应和恢复能力。

(3)针对国有企业和重污染企业,应制定更为严格的ESG标准和监管措施,不仅要在环境保护标准上设定更高门槛,如严格限制排放实现超低排放或零排放、鼓励企业采用先进的环保技术和设备,还需强化履行社会责任,如保障员工权益、加强对供应链的社会责任管理,更可以通过加强监管力度对违法违规行为进行严厉处罚,如定期审计、违规严惩,促进其在ESG投资与建设方面的改进,减少环境污染和社会风险,形成示范效应。

[参 考 文 献]

[1] 肖兴志,李少林.大变局下的产业链韧性:生成逻辑、实践关切与政策取向[J].改革,2022(11):1-14.

[2] 邓忠奇,高廷帆,庞瑞芝,等.企业“被动合谋”现象研究:“双碳”目标下环境规制的福利效应分析[J].中国工业经济,2022(7):122-140.

[3] 赵晓梦,倪娟.国外非正式环境规制及其环境治理效应研究[J].国外社会科学,2022(5):128-139+198.

[4] Cai Y, Pan C H, Statman M. Why do countries matter so much in corporate social performance?[J]. Journal of Corporate Finance, 2016,41: 591-609.

[5] 夏芸,张茂,林子昂.政府补助能否促进企业的ESG表现?——融资约束的中介效应与媒体关注的调节作用[J].管理现代化,2023(1):54-63.

[6] 王珮,杨淑程,黄珊.环境保护税对企业环境、社会和治理表现的影响研究——基于绿色技术创新的中介效应[J].税务研究,2021(11):50-56.

[7] Drempetic S, Klein C, Zwergel B. The influence of firm size on the ESG score: corporate sustainability ratings under review[J]. Journal of Business Ethics, 2020(2): 333-360.

[8] Tamimi N, Sebastianelli R. Transparency among S&P 500 companies: an analysis of ESG disclosure scores[J]. Management Decision, 2017(8): 1660-1680.

[9] Crifo P, Forget V D, Teyssier S. The price of environmental, social and governance practice disclosure: an experiment with professional private equity investors[J]. Journal of Corporate Finance, 2015,30: 168-194.

[10]席龙胜,赵辉.企业ESG表现影响盈余持续性的作用机理和数据检验[J].管理评论,2022(9):313-326.

[11]Garcia A S, Orsato R J. Testing the institutional difference hypothesis: a study about environmental, social, governance, and financial performance[J]. Business Strategy and the Environment, 2020(8): 3261-3272.

[12]Fingleton B, Garretsen H, Martin R. Recessionary shocks and regional employment: evidence on the resilience of U.K. regions[J]. Journal of Regional Science, 2012(1): 109-133.

[13]吕文栋,赵杨,韦远.论弹性风险管理——应对不确定情境的组织管理技术[J].管理世界,2019(9):116-132.

[14]孙国强,杨晶,闫绪娴.网络嵌入、知识搜索与组织韧性——数字化转型的调节作用[J].科学决策,2021(11):18-31.

[15]潘越,柯进军,宁博.不确定性冲击、政府采购与企业发展韧性[J].数量经济技术经济研究,2024(4):193-212.

[16]张强,戈福利,张璐,等.国内外企业韧性研究述评与展望[J].科技进步与对策,2024(16):37-48.

[17]胡海峰,宋肖肖,郭兴方.投资者保护制度与企业韧性:影响及其作用机制[J].经济管理,2020(11):23-39.

[18]温素彬,周鎏鎏.企业碳信息披露对财务绩效的影响机理——媒体治理的“倒U型”调节作用[J].管理评论,2017(11):183-195.

[19]李恩极,张晨,万相昱.经济政策不确定性下的创新决策:企业韧性视角[J].当代财经,2022(10):102-114.

[20]刘姝雯,刘建秋,阳旸,等.企业社会责任与企业金融化:金融工具还是管理工具?[J].会计研究,2019(9):57-64.

[21]宋科,徐蕾,李振,等.ESG投资能够促进银行创造流动性吗?——兼论经济政策不确定性的调节效应[J].金融研究,2022(2):61-79.

[22]朱焱,杨青.企业社会责任活动对负面事件应对策略有效性的跨情境调节效应研究[J].会计研究,2021(2):120-132.

[23]Zhang D Y, Lucey B M. Sustainable behaviors and firm performance: the role of financial constraints’ alleviation[J]. Economic Analysis and Policy, 2022,74: 220-233.

[24]李宾,龚爽,曾雅婷.数字普惠金融、融资约束与中小企业财务可持续[J].改革,2022(5):126-142.

[25]姚雪松,徐晓光.企业ESG表现与金融化——结构特征、机制分析与政府环境关注度下的效果评估[J].管理学刊,2024(4):82-95.

[26]方先明,胡丁.企业ESG表现与创新——来自A股上市公司的证据[J].经济研究,2023(2):91-106.

[27]Reber B, Gold A, Gold S. ESG disclosure and idiosyncratic risk in initial public offerings[J]. Journal of Business Ethics, 2022(3): 867-886.

[28]王苗,张冰超.企业数字化能力对商业模式创新的影响——基于组织韧性和环境动荡性视角[J].财经问题研究,2022(7):120-129.

[29]单宇,许晖,周连喜,等.数智赋能:危机情境下组织韧性如何形成?——基于林清轩转危为机的探索性案例研究[J].管理世界,2021(3):84-104+7.

[30]高杰英,褚冬晓,廉永辉,等.ESG表现能改善企业投资效率吗?[J].证券市场导报,2021(11):24-34+72.

[31]朱德胜,周晓珮.股权制衡、高管持股与企业创新效率[J].南开管理评论,2016(3):136-144.

[32]Duchek S. Organizational resilience: a capability-based conceptualization[J]. Business Research, 2020(1): 215-246.

[33]王楠楠,崔登峰.疾风知劲草:企业韧性评价指标体系与量化分析[J].工业技术经济,2023(2):86-95.

[34]姜付秀,黄继承.经理激励、负债与企业价值[J].经济研究,2011(5):46-60.

[35]胡洁,于宪荣,韩一鸣.ESG评级能否促进企业绿色转型?——基于多时点双重差分法的验证[J].数量经济技术经济研究,2023(7):90-111.

[36]鞠晓生,卢荻,虞义华.融资约束、营运资本管理与企业创新可持续性[J].经济研究,2013(1):4-16.

[37]张杰,郑文平.创新追赶战略抑制了中国专利质量么?[J].经济研究,2018(5):28-41.

[38]江艇.因果推断经验研究中的中介效应与调节效应[J].中国工业经济,2022(5):100-120.

[39]汤玉刚,张鹤鹤.中国特色对口帮扶及其效应研究:来自珠三角“飞地经济”的证据[J].财贸经济,2024(4):20-35.

[40]Baker A C, Larcker D F, Wang C C Y. How much should we trust staggered difference-in-differences estimates?[J]. Journal of Financial Economics, 2022(2): 370-395.

[41]Goodman-Bacon A. Difference-in-differences with variation in treatment timing[J]. Journal of Econometrics, 2021(2): 254-277.

[42]Lin Y J, Fu X Q, Fu X L. Varieties in state capitalism and corporate innovation: evidence from an emerging economy[J]. Journal of Corporate Finance, 2021,67: 101919.

[43]Callaway B, Sant’Anna P H C. Difference-in-differences with multiple time periods[J]. Journal of Econometrics, 2021(2): 200-230.

[44]潘爱玲,刘昕,邱金龙,等.媒体压力下的绿色并购能否促使重污染企业实现实质性转型[J].中国工业经济,2019(2):174-192.

[45]王波,杨茂佳.ESG表现对企业价值的影响机制研究——来自我国A股上市公司的经验证据[J].软科学,2022(6):78-84.