重大风险事件下中美股票市场风险溢出效应研究

2024-06-21陈恬艳易荣华

陈恬艳 易荣华

摘要:金融全球化背景下,重大风险事件所具有的突发性与不确定性给世界金融市场的稳定带来了极大的挑战,各国政府当局和学术界高度关注金融风险的快速传导和跨国、跨市场的溢出问题。本文基于溢出指数模型,从静态和动态两个层面定量研究中美股票市场风险溢出效应的动态趋势以及发生重大风险事件时风险溢出强度和传导方向的动态演变过程。研究发现,中美股票市场之间存在显著的风险溢出效应,美国市场是风险净溢出者,中国市场是风险溢出的净接受者;中美股市之间的风险溢出效应具有明显的时变特征,政治、经济、金融以及公共卫生等重大风险事件对股票市场溢出效应有显著增强的影响;中美股市风险溢出效应的传导方向由市场间的单向溢出转变为A股市场、香港市场和美国市场两两之间显著的双向溢出。因此,建议监管当局根据风险的时变特征和传导方向增强金融风险防控政策决策的全局性和前瞻性。

关键词:重大风险事件;中美股票市场;风险溢出效应;溢出指数模型;广义方差分解法;金融风险防控

中图分类号:F832.5;F830.9 文献标识码:A 文章编号:1007-0753(2024)03-0023-13

一、引言

中国A股市场于2009年成为全球第二大股票市场和最大的新兴股票市场,这与监管层积极探索并实施一系列自由化政策,寻求在外汇管制下扩大双向开放等制度创新有关:2002年12月1日,正式颁布实施合格境外机构投资者(QFII)和人民币合格境外机构投资者(RQFII)机制;2008年提出A股市场开设国际板的设想;2014年推出了“沪港通”“深港通”;2019年取消了QFII、RQFII投资的额度限制和RQFII试点国家和地区限制等等。随着市场规模的不断扩大和自由化程度的不断提升,国内金融机构与国际金融市场的交易日益频繁,境外资本参与A股市场的业务范围和规模不断扩大,对A股市场的快速发展起到了积极的推动作用。然而,纵观美国次贷危机后的十余年,共振暴跌的重大风险事件频频出现,2009年欧债危机、2015年中国“股灾”、2018年中美贸易摩擦以及2020年新冠疫情发生等重大风险事件,使得中美之间的大国博弈变得难以预测,美国金融市场已经成为世界金融市场波动的重要风险源,对中美金融市场风险溢出效应产生深远影响。党的十九大和第五次全国金融工作会议指出,金融是国家重要的核心竞争力,金融安全是国家安全的重要组成部分,要坚决打好防范化解重大风险攻坚战。党的二十大进一步强调,加强和完善现代金融监管,强化金融稳定保障体系,守住不发生系统性金融风险底线。立足于有效防范金融风险的政策要求,面对我国金融市场发展的外部金融环境更趋复杂严峻、输入性风险愈加多元强劲的经济事实,深入研究中美股票市场的风险溢出效应、发生重大风险事件时的溢出强度以及风险传导方向的动态演变过程,对监管当局跟踪金融风险变化、把握金融风险传导方向具有重要的现实意义。

本文的边际贡献在于:第一,从重大风险事件视角出发,将政治、经济、金融以及公共卫生等重大风险事件纳入研究框架,研究中美股票市场跨国风险溢出效应。第二,将滚动窗口技术与溢出指数模型相结合,定量测度A股市场、香港市场和美国市场时变的溢出指数。

二、文献综述

目前学术界对风险溢出效应这一术语尚无统一的界定标准,不同学者对风险溢出效应的定义有各自的理解。从现有文献来看,部分学者从金融市场外部性的角度描述风险溢出效应。Forbes和Rigobon(2002)、Chiang等(2007)、Kenourgios等(2011)相继研究发现,金融市场风险溢出效应的内在机制表现为市场间关联性的提高,尤其是当一个国家或一组国家遭受大规模冲击后,市场间的相关性显著增加,从而提高风险在不同市场间的溢出程度。部分学者从风险传导性的角度描述风险溢出效应。蒋翠侠和张世英(2009)认为风险溢出表现为风险从一个市场(国家)迅速传导至另一个市场(国家)。部分学者以不同市场中资产价格特征(如收益率、波动率)刻画风险的大小,对风险溢出的描述大多从波动率的角度出发。Hamao等(1990)将金融市场的风险溢出定义为某一金融市场的波动同时受到其自身历史波动和其他关联市场波动的双重影响。综合现有文献,风险溢出效应的核心特征可以总结为外部性和传导性。本文对风险溢出效应界定为不同金融市场共同面对同一外部冲击时,其中单个金融市场的风险迅速传导至其他金融市场的现象。本文以此为基础进行后续的风险溢出效应度量与分析。

关于金融市场之间风险溢出效应的研究主要分为两个方向。一类研究侧重于分析同一国家内部各金融子市场之间的溢出效应,从研究两个金融子市场的相互溢出效应逐渐拓展到多个金融子市场。目前,国内学者多集中于从这一方向进行研究。杨子晖等(2018)采用四类风险测度指标,对中国股票市场和房地产市场的系统性金融风险展开研究,综合考察了中国金融风险的跨部门传染。方意等(2020)从时间和空间维度量化分析我国股票、债券、外汇、大宗商品以及同业拆借市场之间的风险溢出特征及其形成机理。李延军等(2021)以股票市场、债券市场和外汇市场为研究对象,研究了中美贸易摩擦期间中国金融市场间流动性风险传染的溢出效应、水平效应和趋势效应。

另一类研究主要针对金融风险的跨国溢出,一般侧重于分析不同国家之间同一类型金融资产的收益率或者波动率的相互溢出关系。关于跨国风险溢出效应的研究,起初大多集中于发达国家。自2001年中国加入WTO组织,积极推动金融业对外开放,加速融入全球金融自由化和一体化进程,学术界也开始关注中国市场在全球金融市场中扮演的角色和地位。与此同时,全球经济外部环境的不稳定性加剧了全球金融市场的波动,金融危机、欧债危机、中美贸易摩擦、新冠疫情等重大风险事件频发,越来越多的学者将风险研究关注点放在由重大风险事件所引发的跨国跨市场的风险溢出效应上。隋建利等(2022)研究了国际原油市场与中美金融市场间的价格联动效应和风险传染效应并追溯中国金融市场的外部风险来源,发现在极端事件冲击下,价格联动效应迅速增强,风险传染效应显著加强。苑莹等(2020)以2015年中国“股灾”为背景,从存在性、传染强度、传染方向等方面深入研究中国股市对日本、美国、韩国三个重要经济体股市的金融传染效应。潘长春和王伟强(2022)基于时域溢出指数、频域溢出指数以及非对称溢出指数,对中美两国三类经济政策不确定性和股票市场波动性之间的跨类及跨国关联进行研究,发现中美贸易摩擦时期,美国贸易政策不确定性对中国股市波动造成了较强的溢出效应。袁梦怡和胡迪(2021)通过与2008年国际金融危机的横向比较以及全样本纵向分析,测度新冠疫情期间全球股市风险溢出强度,研究各国股市风险的传导方向及溢出机制,探究不同阶段全球股市风险溢出机制的差异。

目前,中国在识别和测度由外部传导的金融风险领域尚处于发展阶段,需要进一步建设完善风险测度体系和防范措施。构建合适的风险测度指标,深入研究金融市场间的风险溢出效应,有利于维护金融安全与稳定(Dimitrios 等,2012)。Adrian 和 Brunnermeier(2016)、Acharya 等(2017)等先后研究出CoVaR、MES等方法,来考察个体金融机构陷入困境时对系统风险的贡献水平。大量研究表明此类方法仅刻画了变量与系统之间的单向关联,无法考察风险溢出的具体方向。Diebold 和 Yilmaz(2012)提出了基于广义方差分解法的溢出指数模型,该方法不仅能够研究不同股票市场间的风险溢出强度,而且能从静态和动态的角度鲜明刻画方向性波动溢出。该风险溢出分析框架在学术界得到广泛应用,不少学者在此基础上针对不同金融市场和经济变量构建了溢出指数。例如,Akhtaruzzaman 等(2021)借鉴Diebold 和 Yilmaz(2012)的方法研究新冠疫情前后中国和G7国家之间的金融和非金融企业的波动溢出效应,发现在新冠疫情期间波动溢出显著增加,且中国的金融和非金融公司是其他G7国家风险溢出的净传递者。Xu等(2019)利用溢出指数模型测度发现国际原油市场和中美股市之间存在显著的非对称溢出效应。钟婉玲和李海奇(2022)同样应用溢出指数方法研究发现中国股市与国际原油价格、货币政策等宏观经济变量之间存在显著的尾部风险溢出效应。

综上,目前大多数相关研究关注单个重大风险事件发生时同一国家内部金融子市场的风险溢出效应,少数学者开始将多类重大风险事件纳入研究框架,对风险溢出效应的跨国传导进行研究。美国股市作为重要的国际市场之一,其政策调整和经济数据对中国股市有着重要的影响,而美国投资者同样密切关注中国的经济政策和市场动态。考虑到香港作为国际金融中心之一,其股票市场的国际化程度远远高于A股市场。2014年“沪港通”开通之后,A股市场与香港市场之间的双向开放机制逐步完善,内地与香港金融经济一体化程度逐渐加深,香港市场中内地概念股占比不断增大。相对成熟的香港市场对A股市场的定价和效率发挥着传导者作用(张小婉等,2022),加强了中国股市与国际股市的互动,吸引了众多国际投资者。A股市场、香港市场和美国市场存在大量双重上市的跨国企业。同时,投资者情绪波动可能导致跨市场的资金流动或者投资者行为的协同效应。总的来说,A股市场、香港市场和美国市场在政策因素、资本流动、跨国企业和投资者行为等方面存在联系,使得三个市场之间的价格和波动率呈现出一定程度的相关性。王雯等(2018)研究表明A股市场与香港市场联动性最强,香港市场始终是A股市场与美国市场互动的纽带。因此,本文将A股市场、香港市场和美国市场作为研究对象,从静态与动态两个层面定量考察21世纪以来中美股票市场风险溢出效应的动态趋势以及发生重大风险事件时风险溢出强度和传导方向的动态演变过程。为解决上述问题,本文首先采用Diebold 和 Yilmaz(2012)的溢出指数法测算2000年1月至2022年12月A股市场、香港市场和美国市场的静态溢出指数;其次,结合滚动窗口技术,计算动态的总溢出指数、溢入溢出方向指数和净溢出指数,进而分析发生重大风险事件时单个市场及两两市场之间风险溢出效应的强度和传导方向的变化;最后,提出有效防范金融风险的建议。

三、研究设计

(一)方法与模型

基于Diebold 和 Yilmaz(2012)提出的向量自回归模型(以下简称“VAR模型”)的广义方差分解法构造出溢出指数,作为衡量股票市场风险溢出效应的指标。由于该模型为预测误差的方差分解,其原理是依赖VAR模型的预测功能将模型中各方程对预测误差的单独贡献分离出来,以衡量VAR模型中两个变量之间的联通性。在研究以金融市场风险为变量的VAR模型时,这种联通性即可视为风险溢出效应。

溢出指数最早是由Diebold 和 Yilmaz(2009)基于VAR模型的方差分解得到的,但它只关注到总溢出效应,依赖于Cholesky因子识别,只对扰动项矩阵进行分解,使得方差分解的结果受到变量排序的影响。之后,Diebold 和 Yilmaz(2012)改进了这一方法,提出广义方差分解法,消除了变量排序变化对结果的干扰,使模型更加稳健,并且明确提出了方向性溢出,同时量化溢出效应的大小。具体模型设定如下:

首先,构建一个协方差平稳的N个变量VAR(p)模型:

其中,εt(0, Σ)是独立同分布的随机扰动项。对其进行移动平均得到:

其中N×N维的系数矩阵Ai服从如下递归公式:

Ai = Φ1Ai-1 + Φ2 Ai-2 + … + Φp Ai-p (3)

其中,A0为N×N维的单位矩阵,当i<0时,A0=0。

简单VAR框架下的方差分解将每个变量的预测误差方差解析为可归因于各种系统冲击的部分,依赖方差分解可以评估在x1的向前预测H步误差方差中由xi(?j≠ i)的冲击引起的部分。在Cholesky因子正交化的驱动下,方差分解的结果依赖于变量的排序。因此VAR框架的广义方差分解不对冲击进行正交化处理,而是允许相关的冲击,利用观察到的误差分布历史数据来适当地解释这些冲击。由于每个变量的冲击没有被正交化,对预测误差方差的贡献的总和不一定等于1。定义变量xi对变量xi向前H步的广义误差方差分解矩阵为θgij(H),其表达式为:

其中,Σ是误差向量ε的方差矩阵,σjj是第j个方程的误差项的标准差,ei是第i个元素为1其余皆为0的列向量。为了利用方差分解矩阵中包含的信息,需要将矩阵θgij(H)按行进行标准化处理:

基于标准化处理之后的广义方差分解矩阵可以计算出各种溢出指数。矩阵展示了N个变量间的溢出风险,其中主对角元素表示变量对自身的溢出风险,而非对角元素表示不同变量间的溢出风险。因此,利用 KPPS方差分解的波动率贡献,构建出总溢出指数如下:

由于广义脉冲响应和方差分解不受变量排序的影响,故使用广义方差分解矩阵来计算方向性溢出效应。用Si.g(H)表示溢入指数,来衡量市场i受到的来自其他所有市场j的溢出效应:

同理,用S.ig(H)表示溢出指数,衡量市场i向其他所有市场j传递的溢出效应:

由此可得市场i对其他所有市场j的净溢出指数:

Sig(H) = S.ig(H) - Si.g(H) (9)

同时得到两个市场之间的净溢出指数,即从市场i传递到市场j的总溢出与从市场j传递到市场i的总溢出之间的差值:

(二)数据选取和描述性统计

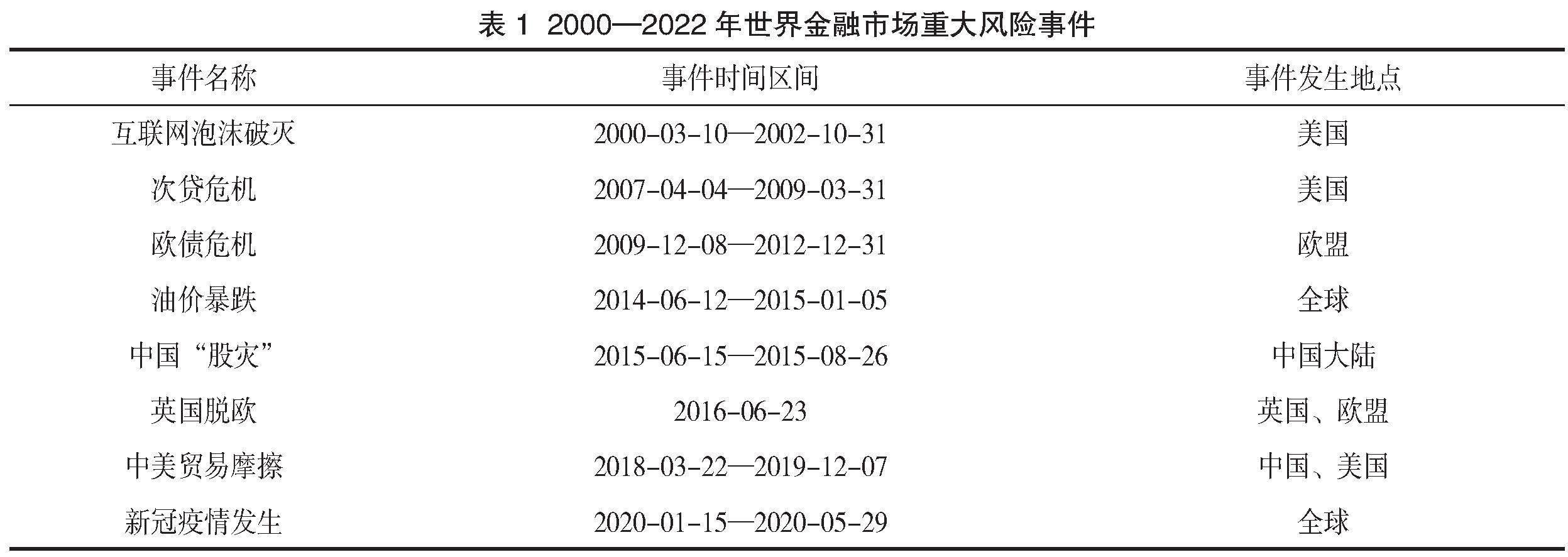

本文选取上证综指(Shanghai Composite Index)、恒生指数(Hang seng Composite Index)和标准普尔500指数(SP500 Index)作为初始数据,样本区间为2000年1月4日至2022年12月30日,覆盖了21世纪以来世界金融市场重大风险事件(见表1),共5 263组交易日指数数据。每组数据都包括最高价(H)和最低价(L)。数据来源于Wind数据库。

本文首先对数据进行筛选,剔除各个市场交易日不一致以及停牌日的数据。其次,采用日度极差方差法计算各指数的收益波动率,具体公式如下:

根据公式(11),使用日最高价(H)和日最低价(L)计算市场i在t时刻的日收益波动率,再根据公式(12)转换为百分比的年化收益波动率。图1为各指数年化收益波动率的时间序列图。最后,遵循研究惯例,将日收益波动率取对数得到的最终样本数据用于建模和溢出指数的计算。表2给出了上证综指、恒生指数和标准普尔500指数三个指数的对数日收益波动率的描述性统计。

分析图1发现,与香港市场和美国市场相比,A股市场整体波动程度更为剧烈。在整个样本期间,各股票市场绝大多数时段的年化波动率在25%上下波动,经历了几个主要的波动期,此时波动率有明显的聚集性,尤其是在2008年金融危机、2011年欧债危机、2015年中国“股灾”和2020年新冠疫情期间。香港和美国市场在金融危机时期均出现波动率急剧增大的现象,而A股市场受国际市场影响较小,虽未出现明显跳跃,但波动程度仍异常剧烈。在中国“股灾”期间,各股市波动率又表现出不同的特征:A股市场的波动率增大趋势较明显,且持续时间长;香港市场受A股市场的影响,波动率也有明显跳跃,但持续时间较短;美国市场的波动率只是小幅增大,与金融危机时期相比并不明显。由此可见,股票市场的波动具有异质性和时变性。

本文对样本数据进行了平稳性、正态分布等检验,结果如表2所示。ADF检验结果表明,对数日收益波动率序列在1%的置信水平下是平稳的,适用于构建VAR模型进行研究。JB检验表明在1%的置信水平下所有序列拒绝原假设,即均不服从正态分布。结合峰度和偏度发现恒生指数和标准普尔500指数的对数日收益波动率有一定的“尖峰厚尾”特征。

四、实证结果与分析

(一)静态溢出指数分析

本文根据赤池信息准则(AIC)和贝叶斯信息准则(BIC)判定VAR模型的最优滞后阶数P为4阶,同时设定广义方差分解的预测步长H=12天,基于公式(6)—(10)计算得到A股市场、香港市场和美国市场2000年1月4日至2022年12月30日全样本静态溢出指数结果(表3)。其中,主对角线元素表示市场i对其自身的风险冲击,非对角线元素为市场i对市场j的方向溢出;溢出指数为本市场向其他市场的溢出程度,溢入指数为本市场接受另外两个市场的溢出程度;右下角数值衡量了系统风险的总体溢出水平,它等于溢入指数或溢出指数的平均值。

表3显示,整体而言,样本期间总溢出指数为13.91%,方向性溢出指数都大于0,说明中美股市之间存在显著的风险溢出效应。就个体而言,A股市场、香港市场和美国市场的溢出指数分别为15.24%、15.50%和11.05%,可以看出,A股市场与香港市场的溢出指数相似,且香港市场最高。A股市场和香港市场对美国市场的风险溢出分别为4.42%和4.91%,受到美国市场的风险溢出分别为3.60%和7.46%,可以发现A股市场对美国市场风险的溢出和接受程度都小于香港市场对美国市场风险的溢出和接受程度。这说明香港市场作为A股市场接受国际风险冲击的媒介,在一定程度上缓解了内地股市受到的风险冲击。香港市场的溢入指数最高达18.28%,净溢出指数为负数,说明香港市场最易受到其他市场波动的影响。从风险溢出净值来看,A股市场的净溢出指数为1.11%,香港市场为-2.83%,A股市场和香港市场净溢出指数为-1.72%,是风险的净接受者。美国市场的净溢出指数为正数,是风险的净溢出者。

(二)动态溢出效应分析

1.总溢出指数

静态溢出指数展示了整个样本期间总体的风险溢出情况,提供了一种平均溢出行为,能够反映中美股票市场之间的相互影响程度,但无法揭示其长期和周期性波动,容易忽视因风险事件冲击而诱发的系统波动,不能有效揭示中美股票市场之间风险溢出的时变性质(Zhang 和 Wang,2014)。为了解决这个问题,本文在上述分析的基础上,结合滚动窗口技术对中美股市间的风险溢出进行动态测算与分析。滚动窗口技术就是在固定窗口长度下估计VAR模型并计算相应的溢出指数,然后逐期移动窗口并分别估计每个窗口下的VAR模型和溢出指数,从而得到时变溢出指数。本文分别选取50日、100日、150日和200日窗口下的总溢出指数做实验。实验发现,从50日逐渐增加到200日时,总体波动溢出趋势相似,估计结果更加稳定,规避了对窗口长度选择的主观性,因此滚动窗口长度设定为W=200天。

图2为全样本期间时变的总溢出指数,反映了中美股票市场的总体风险溢出水平。整体来看,样本期间溢出指数在2.70%—31.50%之间波动,波动幅度越来越大,出现数次尖锐的波峰和波谷。以2007年次贷危机为节点,此后总溢出指数增长剧烈,中美股票市场之间的风险溢出效应显著增强,重大风险事件对总溢出指数具有显著影响。总溢出指数波动形势大致可分为四个阶段:

第一阶段为2000—2007年初。2005年之前总溢出指数基本位于10%以下,该阶段中美风险溢出效应相当有限,2005—2007年总溢出指数逐渐上升但仍低于20%,这与A股市场在该阶段经历的大“牛市”有关。第二阶段为2007—2013年。2007年美国次贷危机爆发进而引发全球金融危机,中美股市风险溢出效应陡然上升至21.53%,增幅达57.50%。随后,2009年欧洲爆发主权债务危机,使得风险溢出效应在年初短暂回落后又迅速攀升至24.97%。第三阶段为 2014—2019年。该阶段A股市场先后推出了沪港通、深港通等政策,进一步推进金融自由化改革,同时期,全球油价暴跌(2014年)、中国“股灾”危机(2015年)、英国脱欧事件(2016年)以及中美贸易摩擦等,使溢出指数大幅震荡,进入风险高发阶段。第四阶段为2020—2022年12月。2020年初,新冠疫情发生,世界经济几乎陷入停滞状态,全球股票市场指数大幅下跌,总溢出指数迅速攀升。

综上,中美股票市场之间的总溢出指数呈现出显著的波动性、聚集性、时变性特征以及跳跃式上升的趋势,政治、经济、金融以及公共卫生等突发事件对股票市场溢出效应有显著增强的影响。其中,中美贸易摩擦直接影响两国经济体,使得跨境贸易额缩减,两国股市跟随贸易形势发生变化,总溢出指数达到峰值31.49%,风险溢出效应最为显著。

此外,研究还发现,总溢出指数的累积和消减具有非对称性特征。具体而言,面对突发事件冲击时,中美股票市场之间的系统性风险迅速累积,致使总溢出指数在短期内出现跳跃式大幅上升,但达到峰值后,股票市场之间增强的关联性不会立即降低,一段时间后总溢出指数才能回调至受冲击前的水平。这表明金融市场受到冲击时的相互溢出效应具有持久性。在总溢出指数波动的大多数周期中都体现出这种非对称性特征。例如,在中美贸易摩擦时期,风险迅速积累致使总溢出指数在一个月内从10.07%迅速增至27.91%,并在四个月内达到峰值31.49%,但用了一年的时间总溢出指数才回落至11.24%,基本恢复到受冲击之前的溢出水平。一个可能的解释是,在金融市场中,投资者对负面信息的处理速度往往比对正面信息的处理速度快,重大风险事件的发生容易引发“羊群效应”,而事件发生后金融体系恢复的速度缓慢。

2.溢入溢出方向指数

尽管总溢出指数传递了样本期间中美股市总体的风险溢出信息,但是只反映了溢出效应的强度和趋势,不能反映溢出的方向。为此,本文分别构建每个市场向其他市场的溢出指数图以及接受来自其他市场的溢入指数图(见图3、图4)。

图3和图4显示,从整体来看,A股市场和香港市场的溢出指数和溢入指数呈现出相似的波动趋势。相比较而言,美国市场波动趋势差异显著,溢出指数和溢入指数整体偏低。在重大风险事件时点附近,每个市场的溢出指数和溢入指数都大幅上涨,指数大于20%,最高超过50%。说明A股市场与香港市场之间的联动性较强,与美国市场的联动性相对较弱。可能的原因在于受极端事件影响而产生的恐慌情绪并形成的“羊群效应”容易增强风险溢出效应,提升市场间风险关联程度。非风险事件时期,A股市场和香港市场在10%至20%之间波动,美国市场则低于10%。

具体而言,在相对稳定的形势下,A股市场溢出指数和溢入指数呈现明显的小幅波动,但在重大风险事件下指数的波动幅度逐渐增大。可以发现,A股市场在2015年至2016年期间溢出指数大幅上升,达到峰值52.92%。这是由于该时期A股市场在2015年发生了“股灾”事件,而2016年初熔断机制的实施导致股市再次剧烈波动,对外风险溢出效应最为显著。在2018年中美贸易摩擦时期,A股市场溢入指数波动率最高达33.62%,接受其他市场风险的溢出效应显著增强。与A股市场相比,香港市场溢入指数整体波动幅度更为剧烈,接受风险溢出程度明显大于A股市场,尤其在危机时期,溢入指数超过35%。在2020年新冠疫情时期其接受风险溢出程度更是达到41.39%,而溢出指数表现较为平稳。美国市场波动溢出最为剧烈的时段主要集中在2020年新冠疫情时期,溢出指数急剧上涨达到最大值43.50%,该时期其接受来自A股市场和香港市场的风险溢出程度较小。此外,通过考察不同时期各股市的风险溢出特征可以发现,不同突发事件冲击下,美国市场溢出效应的累积与消减更为迅速,而A股市场和香港市场的风险溢出的消减速度更为缓慢。

3.净溢出指数

基于上述中美股市溢入溢出方向指数的分析,进一步考察单一市场和两市场之间的溢出强度和溢出方向,单个市场时变的净溢出指数如图5所示,两个市场之间的净溢出指数如图6所示。图中的数值表示溢出强度,差值的正负号表示溢出方向。

图5显示,随着时间的变化,每个市场不会一直担任风险净接收者或者风险净溢出者的角色,风险溢出呈明显的时变性特征。2007年之前,三个市场的净溢出指数围绕0值小幅波动。2000年至2002年美国“互联网泡沫”破灭,美国的经济受到了重创,出现了短期衰退,美国市场震荡,该时期净溢出指数均为正值,在5%上下波动,主要表现为风险的净溢出者,对A股市场和香港市场的风险溢出效应并不显著。原因可能在于21世纪初中国金融市场和国际金融市场的联系并不密切,跨国风险溢出效应相对有限。

2007年至2012年处于次贷危机与欧债危机的“双危机”时期,结合图6可以看出,单一市场以及两市场之间表现为明显的风险净溢出。2007年下半年,美国爆发次贷危机,净溢出指数上升达到15%左右,此后危机逐渐蔓延,并演变为一场全球性的金融风暴,整个金融体系逐渐崩盘。美国市场的剧烈震荡引发中国投资者恐慌。2009年12月至2012年,欧洲爆发主权债务危机,极大地冲击了全球股票市场,美国市场暴跌,市场恐慌情绪持续蔓延,投资者对全球经济复苏前景持消极态度,风险溢出效应又逐渐增强。该时期美国市场净溢出指数绝大多数时段为正值,结合图6可得,同时期香港市场与美国市场之间的净溢出指数为负值,A股市场与香港市场之间的净溢出指数为负值。由此可见,该时期美国市场的风险主要传导至香港市场,小部分经由香港市场传导至A股市场。

2015年6月至2015年8月A股市场出现了历史上少有的持续暴跌现象,发生17次千股跌停,A股市场指数累计下跌了45%。2016年初A股市场推出并实施熔断机制,然而在4天内4次触发熔断阈值,加剧了市场恐慌。2016年6月英国全民公投脱欧,全球金融市场面临的风险增大,风险溢出效应持续上升,风险快速积累致使A股市场的净溢出指数最高达到36.16%。A股市场从2015年6月至2016年净溢出指数均为正值,表现为风险的净溢出者,香港市场和美国市场净溢出指数均呈负值状态,该时期风险主要由A股市场传导至香港市场和美国市场,且美国市场接受风险溢出的效应更为显著,达到21.33%。

2018年3月美国发起“301调查”,宣布开始正式对中国340亿美元的商品加征25%的进口关税,中美贸易摩擦持续升级,中国贸易条件出现恶化,对中国进出口贸易、投资者预期等方面都产生了负面冲击,加剧了中国股票市场的波动。然而该时期A股市场的净溢出指数并未呈现剧烈波动趋势,结合上文溢入溢出方向指数可以发现,中美贸易摩擦时期,A股市场、香港市场和美国市场的溢入指数和溢出指数都出现跳跃式上升并呈高位震荡趋势,两者相减得到的单一市场净溢出指数和两市场之间的净溢出指数波动趋势减缓,这表明A股市场、香港市场、美国市场以及两两市场之间均存在显著的双向风险溢出效应。

2020年初新冠疫情发生初期,疫情发展态势尚不明朗,恐慌情绪在中国资本市场蔓延,“羊群效应”、悲观预期等投资者的非理性行为致使A股市场在2月3日(春节后的首个交易日)有超过

3 000只股票跌停,上证综指更是达到了7.72%的巨大跌幅。但总体而言,该事件对中国金融市场的冲击较为短暂,A股市场在第二日已趋于稳定。随着2020年3月美国新冠疫情开始大规模扩散,美国市场更是史无前例地在3月出现了4次“熔断”,各市场均出现了巨幅震荡,该时期美国市场净溢出指数迅速大幅上升至41.81%。尽管中国作为全球较早发生新冠疫情的国家,但A股市场和香港市场的净溢出指数和两个市场之间的净溢出指数在疫情期间均为负值,这表明疫情期间美国市场的暴跌并非由中国引发的,A股市场主要为风险的净接受者,而非风险净溢出者,且美国市场风险溢出大部分传导至香港市场,小部分直接传导至A股市场。

综上,2008年金融危机爆发之后,美国为刺激经济复苏实施了持续的量化宽松政策,这一政策不仅降低了长期利率,促进了投资和消费,也影响了全球资本流动的格局。尽管理论上量化宽松政策会增加流向全球其他市场的资本,但实际上,由于美国市场的稳定性、高流动性和对外国投资者的吸引力,在美国基础货币余额大幅度增加的同时,美元不断升值,大量资本回流美国(李建伟和李嘉琪,2019)。与此同时,其他国家对美国股票的购买总量不断增加,从2008年10月的6 348.51亿美元提高到2022年2月的26 862.36亿美元,美国股指持续走高。股市良好的财富效应,促使美国经济向好,进一步推动股市上涨和市值提升。

与美国股市不同,中国股市开放程度相对较低,人民币尚未实现可自由兑换。中国股市的财富效应较美国股市相比并不显著,与居民消费和经济增长的关联度相对较低。虽然中美股市上市公司的数量差距不断缩小,但股指并未出现持续的大幅度上涨,总市值差距持续扩大。加之中国股票市场的投资者结构以散户为主、股市信息不对称等问题,极易通过“羊群效应”、趋同效应等投资者的心理预期导致其非理性行为。此外,A股长线资金占比较低,机构投资者难以有效发挥稳定器作用。因此,A股市场和美股市场呈现走势“背离”的现象,表现为“跟跌不跟涨”的趋势。当发生重大风险事件时,美国股市对中国股市的领跌作用确实强于其领涨作用,中美股市风险溢出效应的传导方向由市场间的单向溢出转变为A股市场、香港市场和美国市场两两之间显著的双向溢出。

(三)稳健性检验

首先,对模型参数及滚动窗口长度进行稳健性检验。本文在测量溢出指数时选取预测步长H=12天,滚动窗口W=200天。在此基础上,稳健性检验比较了不同预测步长(即 H=8/12/16天)和滚动窗口长度(即W=150/200/250天)。图7显示了根据不同窗口长度和预测步长测算出的总溢出指数。可以发现,预测步长的选择对总溢出指数的变化基本没有影响;选取不同的滚动窗口长度,总溢出指数具有相同的变化趋势,其中由于窗口期的缩短,总溢出指数的波动趋势性更强。从整体上看,检验结果表明使用溢出指数法结合滚动窗口技术测度总溢出指数动态变化对预测步长和滚动窗口长度的选择具备稳健性。

进一步地,替换波动率的构建方法进行稳健性检验,利用GARCH(1,1)模型构建波动率对总溢出指数进行稳健性检验,结果如图8所示。从整体上看,溢出强度有所差异但波动趋势相似,表明GARCH(1,1)模型构建波动率的方法是稳健的。

五、结论与建议

本文借鉴Diebold 和 Yilmaz(2012)的溢出指数法结合滚动窗口技术,利用中国内地A股市场和香港市场及美国市场2000年1月—2022年12月的上证综指、恒生指数和标准普尔500指数的日数据,从静态和动态两个层面研究了中美股市之间的风险溢出效应以及发生重大风险事件时的风险溢出强度和溢出方向。研究发现:第一,静态分析结果表明,中美股票市场之间存在显著的风险溢出效应,中国内地A股市场对美国市场风险的溢出和接受程度都小于香港市场。净溢出指数表明美国市场是风险净溢出者,中国市场是风险溢出的净接受者。第二,中美股市之间的风险溢出效应具有明显的时变特征,政治、经济、金融以及公共卫生等重大风险事件对股票市场溢出效应有显著增强的影响。中美股市之间金融风险的累积和消减具有非对称特征,冲击对金融市场风险溢出影响具有持续性,溢出指数在短时间内累积,但下降速度较为迟缓。第三,中美股市风险溢出效应的传导方向由市场间的单向溢出转变为A股市场、香港市场和美国市场两两之间显著的双向溢出。基于以上结论,提出如下建议:

目前,中国仍然面临外部环境中政治、经济、金融和公共卫生等多层面不确定性的挑战。立足于中国国情和防范化解金融风险的政策要求,监管当局应该增强金融风险防控政策决策的全局性、前瞻性。第一,考虑中美股市风险溢出效应的显著增强和时变特征,金融监管部门应建立跟踪观测机制,精准分析和把握金融市场之间风险溢出的时变规律,完善金融风险预警机制,充分发挥预警指标体系对金融风险的前瞻警示作用,根据不同特点的波动情况制定相应的管理策略,针对不同类型突发事件的冲击制定差异化的应对策略并及时调整后续政策。第二,中美股市间存在显著的双向风险溢出效应,且中国A股市场与香港市场结构相似,易发生风险联动现象,大大加剧输入性风险的隐患。因此,面对突发国际风险事件时,监管部门应提高响应速度,加大监管力度,稳定投资者恐慌情绪,重点防范以美国为首的成熟市场波动溢出的风险冲击,同时防范由“香港市场→A股市场”的间接输入性金融风险,重视跨国、跨市场的风险传导,提高金融市场应对国际风险冲击的能力,牢牢守住不发生系统性金融风险的底线。

参考文献:

[1] Forbes K J, Rigobon R. No contagion, only interdependence: Measuring stock market comovements[J]. The Journal of Finance,2002,57(05): 2223-2261.

[2] Chiang T C, Jeon B N, Li H. Dynamic correlation analysis of financial contagion: Evidence from Asian markets[J]. Journal of International Money and Finance,2007,26(07):1206-1228.

[3] Kenourgios D, Samitas A, Paltalidis N. Financial crises and stock market contagion in a multivariate time-varying asymmetric framework[J]. Journal of International Financial Markets, Institutions and Money,2011,21(01):92-106.

[4]蒋翠侠,张世英.金融高阶矩风险溢出效应研究[J].中国管理科学,2009,17(01):17-28.

[5] Hamao Y , MASULIS R, NG V. Correlations in price changes and volatility across international stock markets[J].Review of Financial Studies, 1990, 3(02):281-308.

[6]杨子晖,陈雨恬,谢锐楷.我国金融机构系统性金融风险度量与跨部门风险溢出效应研究[J].金融研究,2018(10):19-37.

[7]方意,宋佳馨,谭小芬.中国金融市场之间风险溢出的时空特征及机理分析——兼论中美贸易摩擦对金融市场的影响[J].金融评论,2020,12(06):20-43+121-122.

[8]李延军,白云方,王诗惠.我国金融市场间流动性风险传染与防控研究——基于中美贸易摩擦的影响[J].金融发展研究,2021(06):10-18.

[9]隋建利,杨庆伟,刘金全.极端事件冲击下的价格联动、风险传染与风险溯源:来自国际原油市场与中美金融市场的新发现[J].世界经济研究,2022(04):47-62+136.

[10]苑莹,王海英,庄新田.基于非线性相依的市场间金融传染度量——测度2015年中国股灾对重要经济体的传染效应[J].系统工程理论与实践,2020,40(03):545-558.

[11]潘长春,王伟强.经济政策不确定性与股票市场波动性之间的跨类及跨国关联:来自中美两国的经验证据[J].世界经济研究,2022(11):89-105+136-137.

[12]袁梦怡,胡迪.疫情冲击下全球股市的风险溢出效应研究[J].金融论坛,2021,26(09):36-48.

[13]Dimitrios B,Mark F,Andrew W L,et al. A survey of systemic risk analytics[J]. Annual Review of Financial Economics,2012,4(01):255-296.

[14]Adrian T, Brunnermeier M K. CoVaR[J]. The American Economic Review,2016,106(07):1705-1741.

[15]Acharya V V, Pedersen L H, Philippon T, et al. Measuring systemic risk[J]. The Review of Financial Studies,2017,30(01):2-47.

[16] Diebold F X, Yilmaz K. Better to give than to receive: Predictive directional measurement of volatility spillovers[J]. International Journal of Forecasting,2012, 28(01):57-66.

[17] Akhtaruzzaman M, Boubaker S, Sensoy A. Financial contagion during COVID–19 crisis[J]. Finance Research Letters,2021,38:101604.

[18] Xu W, Ma F, Chen W, et al. Asymmetric volatility spillovers between oil and stock markets: Evidence from China and the United States[J]. Energy Economics,2019, 80:310-320.

[19]钟婉玲,李海奇.国际油价、宏观经济变量与中国股市的尾部风险溢出效应研究[J].中国管理科学,2022,30(02):27-37.

[20]张小婉,易荣华,俞莹,等.基于滚窗VAR的沪港通波动溢出效应测度[J].中国管理科学,2022,30(11):42-51.

[21]王雯,张金清,李滨,等.资本市场系统性风险的跨市场传导及防范研究[J].金融经济学研究,2018,33(01):60-71.

[22] Diebold F X, Yilmaz K. Measuring financial asset return and volatility spillovers, with application to global equity markets[J].The Economic Journal,2009,119(534):158-171.

[23] Zhang B, Wang P. Return and volatility spillovers between China and world oil markets[J].Economic Modelling,2014,42:413-420.

[24]李建伟,李嘉琪.中美股票市场比较分析与启示[J].湖南大学学报(社会科学版),2019,33(01):37-51.

Research on Risk Spillover Effects in Chinese and American Stock Markets under Major Risk Events

Abstract: Against the backdrop of financial and economic globalization, the suddenness and uncertainty of major risk events pose significant challenges to the stability of global financial markets. Governments and academia around the world are highly concerned about the rapid transmission of financial risks and the issue of cross-border, cross-market spillovers. Based on the spillover index model, this paper quantitatively studies the dynamic trends of risk spillover effects in Chinese and American stock markets at both static and dynamic levels, as well as the dynamic evolution of the intensity and direction of risk spillovers when major risk events occur. The study finds that there is a significant risk spillover effect between Chinese and American stock markets, with the U.S. market being a net spillover sender and the Chinese market being a net recipient of spillovers. The risk spillover effect between the Chinese and American stock markets exhibits obvious time-varying characteristics, and major risk events such as political, economic, financial, and public health crises significantly enhance the spillover effects in stock markets. The transmission direction of risk spillover effects between Chinese and American stock markets has shifted from unidirectional spillovers to significant bidirectional spillovers between the A-share market, the Hong Kong market, and the U.S. market. Therefore, it is recommended that regulatory authorities enhance the comprehensiveness and foresight of financial risk prevention and control policy decisions based on the time-varying characteristics and transmission directions of risks.

Keywords: Major risk events; Chinese and American stock markets; Risk spillover effects; Spillover index model; Generalized variance decomposition method; Financial risk prevention and control