四大粮商对外投资和整合全球粮食资源的经验与借鉴

2024-06-20魏蔚陈文晖王永中

魏蔚 陈文晖 王永中

摘要:当前国际粮商已经成为影响粮食安全的重要因素。本文尝试对四大国际粮商的发展历程进行回顾和综合分析,探讨推动四大粮商在业务发展和资源整合进程中的关键动因,为我国粮食企业国际化提供借鉴。整体来看,四大粮商通过推行纵向一体化全产业链经营、横向一体化扩大影响力、发展金融期货市场规避风险、公关游说参与规则制定,以及利用全球粮食危机等多因素资源整合,完成了对全球大部分粮食贸易的控制,实现超常规发展。面对这一局面,我国应鼓励本土粮食企业全产业链生产及多元化经营,通过体制机制创新和兼并重组壮大本土粮食企业,加大科技研发投资财政支持力度提升粮食企业竞争力,完善粮油期货交易制度构建我国粮食期货价格基准,激励我国粮食企业有序“走出去”深化粮食国际合作。增强我国粮食企业在国际市场上的竞争力,进一步保障我国粮食安全。

关键词:四大粮商对外投资粮食资源粮食安全

作者简介:魏蔚,中国社会科学院世界经济与政治研究所副研究员;

陈文晖,北京服装学院中国时尚研究院教授;

王永中,中国社会科学院世界经济与政治研究所研究员。

引言

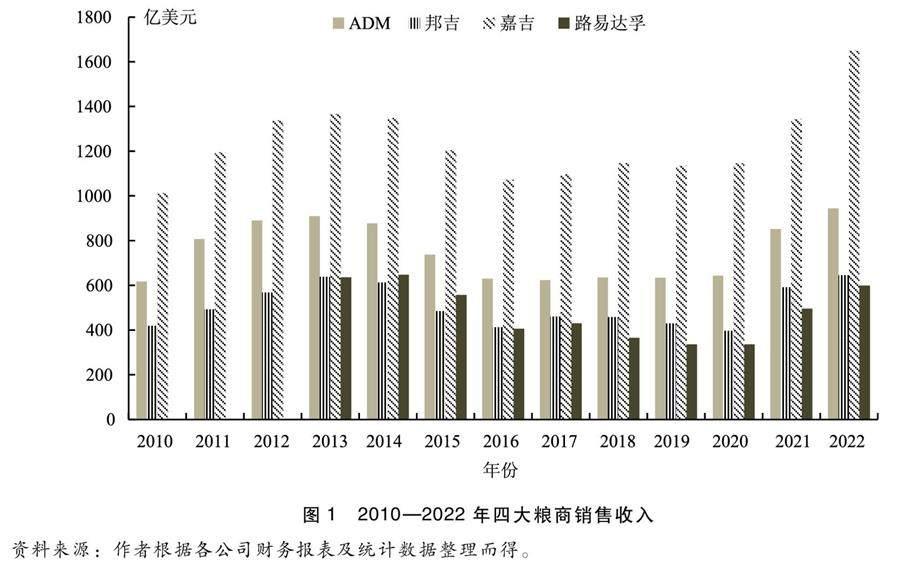

以艾地盟(ADM)、邦吉(Bunge)、嘉吉(Cargill)和路易达孚(Louis Dreyfus)为首的四大粮商(简称ABCD),发展超过百年,完成了对全球农业上中下游全产业链的控制,覆盖原料生产、加工、销售、期货、品牌等各个领域,控制着全球谷物市场高达70%~90%的市场份额(Joseph and Hager,2022;Adam Putz,2018),也左右着全球粮食贸易的价格涨跌,进而影响全球的粮食安全形势。在经历了粮食、能源等大宗商品价格剧烈波动的2022年,ADM的销售额达944亿美元,邦吉为646亿美元,嘉吉为1650亿美元,均创历史新高,路易达孚的净销售额达599亿美元,增长20.8%,净收入达10.07亿美元,增长44.4%。这进一步印证了它们对国际粮食市场的垄断性控制。

在上百年发展历程中,四大粮商的市场定位和主要业务相似,但也各有侧重和特点。ADM构建了“农场—储存—运输—加工—分配—销售”全产业链,业务涵盖全球的食品、饲料、生物燃料、营养保健、工业品、全球粮食贸易体系和全球涉农咨询等市场。ADM还拥有驳船、拖船、铁路车皮、拖车等运输设备及遍布全球的谷物仓储设施。更重要的是,ADM长于公关政府与合资并购,与各国政要及业界巨头建立了庞大的关系网,成为其经营策略中最重要的环节。邦吉则以拉美为大本营向全球扩张,通过“本土化战略”,发挥人才的作用,追求适度多元化,聚焦肥料、农业和食品三大产业,并将营业范围扩展到了纺织、化肥、油漆以及银行等行业。以物流交通发家的嘉吉同样转向多元化的发展,实现农业和营养领域生产、收购、加工、销售、咨询全覆盖,版图现已扩大至医药、金融、天然资源等领域。路易达孚则布局整个农业和食品行业,包含谷物、油料、油脂、饲料、大米、棉花、天然及人造纤维等农业原材料,还涉及肉食、食糖、咖啡等食品制造,业务甚至延伸至制药和化妆品、植物蛋白、生物能源、纺织品和纤维、航运以及债券和银行业。四大粮商涵盖农业价值链的多项环节,并使产品从农场到餐桌的过程变得更加可持续与可追溯,满足客户和消费者的各种期望。

资料来源:路易达孚官网,https://www.ldc.com/。

ABCD在创造巨大财富的同时,对国际粮食市场的垄断也面临着竞争和争议。程世勇、刘旸(2021)认为,在新的国际粮食霸权模式下,全球粮食贸易已经偏离传统的自由竞争模式,逐渐演变为控制与被控制的政治格局,国际粮食垄断资本对整个粮食市场的垄断程度更加极化,粮食产业安全和粮食贸易供应链更加复杂化,国际粮价波动的风险随之增大。ABCD一直是商品市场金融化的重要参与者,Joseph等(2022)认为ABCD等大宗商品交易商在全球供应链中扮演着核心角色,但毁誉参半,一旦盈利能力下降,可能导致需重新定位金融活动和关注实体供应链,而且这些公司对环境、社会和治理(ESG)的关注与它们所处的地位相距甚远。金融资本对农业系统的影响越来越大,不仅为对冲基金和私募股权财团提供了新的盈利机会,也会使食品制造商、国际商品贸易商和超市等受益。尽管在是金融投机还是供需影响了农产品价格问题上,不同团体仍存在争议,但Salerno(2017)通过对嘉吉的研究,认为分享谷物供给信息是农业市场的核心,可以用来操纵市场并从不确定性中牟利。Clapp(2015)认为,ABCD当前在许多方面的运作更像是全球范围跨部门的“价值链管理者”,技术变革和信息进步帮助推动这些公司进入农产品链的各个方面,从土地所有权到生产投入、咨询和保险、合同采购及存储、加工和零售,还涵盖各个链条的融资,同时还构建交通物流体系并对仓储设施进行维护。值得注意的是,ABCD一贯维持全球粮食危机解决者的形象,呼吁放松监管有利于它们服务于公共利益,其种种举措反而使如何加强金融监管减少投机行为、降低全球粮食市场的集中度和增加信息透明度变得更加迫切。

为了应对各种不确定性,ABCD通过尽可能控制生产、定价、贸易、物流,最大限度降低风险。为了追求增长,必须通过创新吸引新资本。当前仓储零售业面临诸多巨变,如农民与超市直接对接,雀巢等竞争对手供应链向中下游拓展,信息技术的进步使交易更加便宜、便捷和去中心化等,而粮食危机及气候变化等因素也促进了粮食系统的变革,新粮商的崛起等都对ABCD造成一定的冲击。在粮食安全愈来愈受到关注的大背景下,结合众多文献对ABCD及其对全球粮食市场影响的研究,本文尝试重点针对ABCD在发展壮大过程中,对外投资整合粮食资源的路径和不同特点进行综合分析,探讨其在业务发展和资源整合过程中的关键推动因素。同时分析我国粮食企业的现状并对未来发展提出政策建议,以期能够掌握四大粮商整合全球粮食资源的具体路径,洞察发达经济体粮食战略的真实面目,为发展和壮大我国粮食企业,保障粮食安全提供参考。

··

一、四大粮商对外投资和整合全球粮食资源的路径

ABCD通过纵向一体化延伸产业链条,横向一体化整合全球粮食资源,巩固行业领先地位;充分利用期货市场的价格发现和套期保值功能,制定价格基准并抢占价格话语权,锁定利润,同时利用金融化驱动规模扩张;开展游说公关和政治投机,推动母国政府和世界贸易组织(WTO)出台对其有利的政策法规;利用粮食危机攫取巨额利润。

(一)推行纵向一体化,在研发、生产、加工和贸易领域实行全产业链经营

ABCD有如今的规模与实力,与长期纵向一体化、全产业链经营密切相关,其经营体系涵盖了从土地到餐桌的各个环节,产业链环环相扣。通过纵向一体化将产业链上下游业务整合在一起,不但可以降低交易成本、增加垄断利润和保障供应,也意味着ABCD可以在价值链的不同阶段逐步扩大其活动及影响力,从而控制从生产到贸易和加工的商品价值链中越来越多的环节,对整个农业及食品系统的影响力也不断增加。

重视科技研发,引领全球农业和粮食发展前沿潮流。ABCD都很重视粮食作物研发,在各国建立研究所和实验室,收集种质材料,垄断种子资源,转基因大豆、玉米、水稻及其配套的农药、杀虫剂等成为它们经营的主要品种。同时,加大在生物燃料、生物塑料、生物基乳酸、人造肉等非食品生物基产品

World Bio Market Insights,The ABCD agro-giants: hidden movers in biobased scaling,Feb.8,2023, https://worldbiomarketinsights.com/the-abcd-agro-giants-hidden-movers-in-biobased-scaling/.以及与环境保护相关的碳捕捉与存储等前沿领域的扩张和研发投入。AMD、嘉吉与德国、苏格兰的能源公司合作,建立生物柴油工厂,将大豆压榨、生物柴油和美国药典标准(USP)级甘油生产进行整合,构建包括生产、供应、消费及新产品市场开发的生物柴油价值链。AMD还支持生物乙醇的生产鉴定以及加工生物可降解聚合物,与美国能源部合作参与碳捕获与存储项目,将生产乙醇所产生的二氧化碳捕获、运输并储存在砂岩中(Gollakota and McDonald,2014),不断将业务向更为广泛的碳水化合物解决方案方向拓展。

签订各种土地及粮食生产和收购协议。能否获得土地是ABCD粮食贸易的关键因素,它们通过签订各种形式的土地协议,包括与大型农业生产者(种植园)签订协议、土地租赁、生产或者分包等形式,直接或间接获得土地资源。这使ABCD能够更直接、可靠和可追溯地获取其所需粮食的数量及质量,充分发挥其存储和加工能力,将风险降至最低。ABCD利用其在农产品贸易中的主导地位,在播种初期与农民签订合约,设定购买价格,等到收获时再从农民手中收购粮食,运送到其拥有的谷物仓库。但在可可等作物中,小规模种植者占绝大多数,嘉吉等公司更倾向于小农种植者把可可都剥壳、发酵和干燥以后才购买。ABCD给农民提供种子、化肥、农药及抵押贷款等各种服务,推广其与孟山都、先正达、杜邦等农业技术公司合作开发出的针对当地农民的农业技术体系, 使东道国在基础设施、金融、技术和制度方面对其产生依赖,利用霸王条款合同,形成贸易粘性和锁定效应(Tiago,2024)。这样,在播种前就可以确定农场种什么、种多少、针对哪个市场等信息,结合其在种子、粮食加工、销售、风险控制上的优势,获取最大利润,从而主导主要出口国的国内和出口市场。

延伸扩展粮食加工产业链条。ABCD的业务不仅是农产品贸易,而且涉及整个农业食品供应链,通过以独资、收购、合资、租赁等多种方式,在母国和东道国延伸产业链,逐步进入小麦碾磨、棉籽加工、大豆加工、大豆压榨和精炼、瓶装油、动物饲料、生物燃料、植物基塑料、油漆和工业淀粉等各个加工领域,不断整合农业及食品产业链。ABCD利用其粮食生产、采购、加工和原材料交付等在现代农业食品体系中的独特优势,间接影响农产品的生产和贸易,从而可以持续对全球粮食系统的生产和消费模式产生巨大影响。

建立庞大的物流和贸易网络,开展公司内贸易。粮食贸易在储存、运输以及交付中都面临许多不确定性因素,ABCD积累了丰富的专业知识,在完成产业链前向、后向延伸后,利用拥有运营谷物贸易不可或缺的全球储存和交付系统优势,不断壮大自有物流网络。大量贸易活动可以在企业内部进行,将生产、加工的利润通过避税转移到低税率的贸易环节,从而实现整个产业链条的高额回报,减少公司的税单。ABCD均有多个贸易公司,大多设立在新加坡、英属维尔京群岛等税收优惠的地区,旗下的生产企业将农产品原料卖给同系统的贸易公司,再由贸易公司卖给消费地区的加工企业。转移定价从20世纪70年代开始就受到监控,但由于公司内部交易通常是不透明的,使转移定价问题只涉及公开部分。尽管嘉吉、邦吉等在印度、阿根廷都受到了当地政府的逃税指证,但在全球私有化进程深入、贸易投资自由化和放松金融管制的大背景下,ABCD通过公司内贸易还是收获颇丰。

(二)实施横向一体化战略,整合全球粮食资源,拓展巩固行业领导力

横向一体化可以产生协同收益和规模经济效应,并将全球价值链的各个阶段越来越集中在少数大公司手中,导致主导全球价值链各个阶段的大公司越来越少,从而维持其在粮食贸易中的主导地位。近年来,在扩大粮食领域影响力的同时,ABCD不断进行兼并等横向整合,剥离不良资产,重点向动物营养、物流、健康保健、可再生能源等新兴领域拓展。

根据PitchBook平台的数据,ABCD在2007年至2017年期间, 总共完成了99起战略并购,其中嘉吉公司约占50%(Adam Putz,2018)。嘉吉通过在饲料生产、肉类加工、谷物加工、宠物食品和食品加工领域的大量并购,显著提升其市场地位。ADM则通过在动物营养和健康保健领域的并购,巩固了市场领导地位。邦吉在巴西、欧洲等地并购活动不断,帮助其巩固在肥料、农业、食品加工、食用油、糖业加乙醇领域的领导力。为了进一步增加对农业领域的控制,嘉吉、ADM和邦吉与主导全球粮食系统中农业投入部分的种子和农用化学品公司建立了战略联盟及合资企业。这些企业中,孟山都、杜邦、先正达和利马格兰4家企业占全球种子销售额的50%以上,杜邦、孟山都、先正达、陶氏以及2家德国化工巨头拜耳和巴斯夫控制着农用化学品75%的市场份额。

(三)发挥期货市场价格发现和套期保值功能,借助金融资本推动企业扩张

ABCD的经营发展与金融要素越来越多地结合在一起,金融化趋势明显,充分发挥期货市场的价格发现和套期保值功能,并借助金融资本推动企业不断扩张。

利用信息不透明在期货市场的套期保值功能对冲市场风险。ABCD对从种植到销售的各个环节都进行风险管理,控制每一个环节的敞口风险,以稳定甚至降低成本。全球粮食市场比能源市场更加集中,透明度更低,存在巨大的暴利机会,造成粮食价格飙升往往发生在全球粮食储备丰富的情况下。ABCD在披露持有多少粮食方面并不透明,也没有办法强迫其及时释放库存。

ZeroHedge, Grain Traders See Record Profits Amid Food Crisis, Prompting Calls For Windfall Tax,Aug.29,2022,https://ukragroconsult.com/en/news/grain-traders-see-record-profits-amid-food-crisis-prompting-calls-for-windfall-tax/. 由于普遍推行“期货价格+升贴水”的基差合同,以期货价格为基准制定粮食的采购和销售价格,ABCD就可以结合强大的网络信息平台,最先得到作物产量减少或能源运输受阻的消息,使其有机会利用信息差进行投机活动。每次粮食价格大幅波动,ABCD等通过“内幕交易”等手段进行投机或对冲,而市场上普通的金融投资者则无法获得此类信息,从而在竞争中处于劣势(Salerno,2017)。因此,无论粮价是涨或跌,ABCD的利润都可以大幅增长,在农产品贸易市场的影响力不断增加。这些不对称权力关系的存在,破坏了公平交易原则,从而对中小生产者造成伤害(Ribeiro-Duthie,2021)。

借助金融资本盈利推动业务扩张。ABCD凭借雄厚的自有资本和金融机构的融资,抓住农业金融化契机,根据不同区域和客户的各种需求,使其利润最大化。ABCD旗下设有多个金融子公司,为母公司业务发展提供信托、银行、期货、投资咨询等领域的资本和服务。近年来,ABCD的金融子公司呈现扩张趋势,在母公司中的地位不断提升。比如ADM投资者服务(ADMIS)一直是期货行业的领导者,为各种客户提供投资银行和股票交易等经纪服务。1966年成为芝加哥期货交易所的清算成员,开始执行和清算期货交易。嘉吉的金融部门主要通过对农业公司、基金、土地和大宗商品进行投资,构建用于公司核心活动的商品价格风险管理以及外部客户个性化的场外交易。2019年,嘉吉通过管理层收购出售了投资公司Carval Investors的业务,进一步形成了嘉吉风险管理、嘉吉黑水资产管理、嘉吉贸易结构金融及嘉吉金融服务等新的金融运作框架。路易达孚看重南美地区农业发展的巨大潜力,在2007年成立Calyx Agro私募股权基金,投资巴西和阿根廷的土地收购、运营和销售等。2008年成立Alpha对冲基金,为客户提供谷物、油籽、白糖、咖啡和可可等农产品的投资机会,并通过路易达孚风险投资公司、路易达孚财务管理公司等子公司,进一步强化了金融资本运作及风险控制。“邦吉全球市场”则是邦吉的子公司,负责处理大宗商品贸易,包括金融活动,以应对其农业综合企业部门在相关领域的风险。

(四)开展游说公关,积极参与监管环境塑造

ABCD通过政治献金、旋转门安排、经济控制和大规模广告宣传等方式,将政府、市场和消费者牢牢控制,在国际上利用其无可匹敌的竞争力,以政治游说、市场扩张、粮食援助为基本手段,不断将全球农业生产和粮食经销体系纳入版图,使得各国农业生产和粮食经销体系都被其控制。这一强大的资本体系,不仅扭曲了粮食收益的分配结构,而且扭曲了粮食的加工结构和贸易体系。

美国大粮商借美国政府放宽行业管制的契机,强化了对美国农业的控制。ADM、嘉吉、邦吉等大粮商借助美国政府管制、行业标准和反垄断法松绑的机会,用自己的行业规则和标准填补行业管制真空,导致了美国农业的集中和转型。美国发布的《国家安全研究备忘录第200号》,就呼吁“为农产品制定全新的国际贸易安排,最大限度地提高高效农业生产国的产量”,这与ADM、嘉吉、邦吉等发起农业综合企业的要求不谋而合,使这些粮商成为提供种子和化肥以提高产量的最佳途径(恩道尔,2008)。原来独立的家庭式农场纷纷被迫放弃了土地,为大型农业综合企业打工。随后,美国农产品批发环节的整合和兼并,进一步推动美国粮食生产从家庭式生产方式向以四大粮商为首的全球企业巨头集中生产方式转变,因而大粮商在源头上加强了对美国市场的控制。在国际上,美国式的大农场成为全球现代农业的样板,被其他国家不断地模仿和复制。在农产品自由贸易体系下,以ABCD为首的农业巨头凭借其巨大的竞争优势,控制了全球农产品市场。

ADM、嘉吉等粮商成功地游说美国政府在全球推动转基因粮食品种的推广。相较于一般工业制成品出口,农作物出口对美国扩张全球霸权具有更大战略意义,因此转基因农作物超越常规工业部门跃升为战略优先。从1992年开始,生物技术产品——转基因农作物出口,就被设定为美国谷物和农业出口的战略核心与美国国家利益所在。美国农业部与孟山都、ADM、嘉吉等大粮商以及农用化学品巨头为此而联手行动,推动转基因主粮登上舞台。

ABCD游说相关国际组织出台对其有利的政策法规。游说WTO制定有利于其利益的农产品贸易自由化协定,从而有助于其垄断粮食生产、销售、加工、食用的产品链;推动WTO先后出台《与贸易有关的知识产权规定》(TRIPS)和《生物多样性公约》等规则,使其收藏的种质资源在经过生物技术改造后可变成国际粮商及跨国生物技术公司的知识产权,有利于维护其对粮食种子的垄断。嘉吉等国际粮商支持洛克菲勒基金会创立菲律宾国际水稻所,从而可以“合法”地收藏大量的水稻等品种(恩道尔,2015)。可见,当少数大公司主导全球粮食系统市场时,这些企业不仅可以塑造市场、塑造技术和创新议程,同时还能塑造政策和治理框架,并从中获利(Clapp,2021)。

(五)借助粮食危机,攫取巨额利润,实现超常规发展

ABCD在自由贸易体系下,通过资本渗透进农业,攫取了政府的大量补贴,从而以解决世界饥荒和营养不良为借口,在全球推销粮食,不断增加市场份额。

将粮食危机和粮食武器相结合,趁机获取巨额利润。美国曾屡次通过嘉吉、ADM、邦吉等粮商,对中国、苏联、印度、朝鲜等国进行粮食禁运。ABCD借助粮食危机造成全球粮食价格大幅波动,趁机赚取巨额利润,不断扩大规模,逐步形成了美国主导的全球性农业市场。

大量囤积粮食,善于利用危机操纵粮价。ABCD粮食库存缺乏透明度,无法确定库存变动。它们善于利用粮食危机,通过大量囤积粮食,控制粮食供应节奏,抬高价格从中渔利。一个最典型案例是1973年的全球石油和粮食危机。当时美苏政府达成粮食换石油协议,美国同意向苏联出口3000万吨粮食,动用的是嘉吉等私营粮商的粮食库存,而非政府粮食储备,加之印度、中国、印度尼西亚、孟加拉国、澳大利亚等国因严重的旱灾导致粮食减产,全球粮食商业库存大幅下降。在随后的几个月中,小麦和大米的价格上涨超过70%,大豆的价格翻了一番。美苏这场交易最大的赢家是嘉吉、ADM、邦吉和大陆谷物等美国粮食贸易商。

布局生物燃料,从粮食和石油危机中获取双重收益。粮食危机通常伴随着石油危机,2008年的粮食和石油危机是一个典型。石油价格高企,增加了农业生产成本和运输成本,加之干旱、台风等自然灾害,2007—2008年小麦、大米的价格分别上涨130%、98%,粮食价格上涨至少有75%的原因直接与生物燃料有关。高油价导致美国、欧盟和巴西将大量原本出口的玉米、油菜籽、棕榈油转用于生产生物燃料,美国20%的玉米用于生产生物乙醇,欧盟65%的油菜籽、东盟35%的棕榈油用于生物柴油,导致粮食出口大幅减少,粮价大涨。而早已布局生物燃料的ABCD则从生物燃料和粮价上涨中获取双重收益,仅ADM的营业收入就从2007年的440亿美元增至2008年的698亿美元。

依托强大的供应链,在危机爆发时赚取超额利润。相对于小型粮商,ABCD拥有发达的出口基础设施和全球贸易商网络。例如,嘉吉掌控着全球最大的水路运输船队(包括内河运输和海洋运输),拥有一支超过500艘轮船组成的干散货运输船队,在全球近1000个港口中进行货物装载工作,年运输量超过20亿吨。乌克兰危机爆发以来,ADM、嘉吉、路易达孚等仍然在俄罗斯和乌克兰开展粮食贸易,高企的粮价使它们赚得更多。ABCD之所以能将谷物从黑海地区稳定地运输出去,是因为其拥有强大的供应链。嘉吉与俄罗斯外贸银行共同拥有黑海的Taman谷物码头,路易达孚在亚速海拥有一个码头,ADM和邦吉也有类似基础设施资产。依靠这些强大的供应链,四大粮商能够在黑海地区继续从事粮食贸易,获取高额利润。但这些利润与其宣称的粮食安全或可持续发展并没有任何关联,无法确保粮食以稳定的价格送到需要的人手中(Mooney,2022)。

二、我国粮食企业面临的机遇与挑战

近年来,随着以中粮、丰益国际、嘉能可、日本全农、丸红、淡马锡控股等新兴粮商积极在国际粮食、化肥等领域开展并购活动,利用各自的优势,直接挑战ABCD对国际粮食的控制,对我国粮食企业来说,也充满了机遇与挑战。

第一,我国粮食企业快速发展壮大,具有一定竞争力。中粮以粮食为核心主业,聚焦粮、油、糖、棉、肉、乳等品类,同时涉及食品、金融、地产领域,正逐步成为在全球和全产业链布局的国际化大粮商,在规模上已经具备和ABCD抗衡的体量。2022年,中粮集团整体营业额7414亿元,折合超1000亿美元,利润约32亿美元。此外,厦门象屿集团、北大荒集团、中国农垦集团等在供应链、技术或规模上各具优势,有望形成我国发展国际大粮商的集团力量。

第二,我国粮食企业依托中国大市场,具有巨大的发展潜力。我国粮食企业大部分是国企,业务发展方向与国家战略高度契合,能保证经营的方向性、持续性和稳健性,更具战斗力和凝聚力,更能集中力量进行创新(李喜贵,2021),同时承担风险的能力较强。在对粮食和种子安全高度重视与人民生活水平不断提升的背景下,我国对肉蛋奶需求将不断增加,这为我国粮商的发展提供巨大市场。同时,随着支持政策的逐步到位,我国粮商在育种技术、饲料及粮油加工领域的发展潜力将会凸显。

第三,我国粮食企业缺乏成为国际大粮商的核心竞争力。国际大粮商之所以能控制全球粮食市场70%~90%的份额,主要是因为其经过百年发展而逐步积累的规模、技术等优势,以及对国际组织和各国政府的决策影响力。ABCD打垮竞争对手、垄断市场的最佳武器,正是其通过土地、仓储、运输等控制了大量的商品,结合其对信息和金融的垄断,利用农产品的期货市场来影响和控制现货市场,决定粮价涨跌的定价权。与之相比,我国大型粮企少,产业链尚不完整,协同作用弱。同时,跨国经营少、物流仓储设施不完善、经营管理人才缺乏等因素也限制了我国粮食企业在国际上的竞争力。

第四,我国粮食企业在国内市场面临着ABCD的激烈竞争。从国际粮商投资并控制我国大豆和油脂产业的历程看,其主要通过参股或控股国内大豆压榨厂的方式获得进口大豆的话语权,把我国大豆加工业作为其变现国际贸易利润的一个环节。近年来,ABCD逐渐向我国基层粮库渗透,其在租赁基层粮库进行代储的同时,也与基层粮库开展粮食贸易和深加工合作,这势必会加剧同国内粮食企业的竞争,甚至对国家粮食安全构成消极影响。

三、壮大国内粮食企业的政策建议

第一,推动国内粮食企业建立全产业链生产经营网络及多元化经营体系。在全产业链经营过程中,控制研发、生产和流通链条以及风险管理等关键环节是成功的核心。鼓励国内粮食企业在夯实核心业务的基础上,建立全产业链生产经营网络,实行多元化经营,形成土地、资本、技术、服务和人才密集型的综合型农业企业,逐步形成以农业为基础,向研发、金融、食品、物流和制造等多领域拓展的产业体系,将产业链从单个环节或者少数几个环节扩展到“从田间到餐桌”的所有环节。

第二,支持兼并重组及体制机制创新,壮大本土粮食企业。鼓励国内粮食企业通过收购、合作等方式加强横向纵向联合,获得对方企业的上下游生产、销售渠道等资源,加快建立大型本土粮油品牌,以品牌和渠道建设拓展市场。实施全行业的联合创新工程,提高粮食产业技术创新能力。建立严格的粮食产业安全审查保障机制,制约跨国粮商垄断行为。建立健全金融支持机制,改善粮食产业要素支持环境。推进粮食流通、投融资体制改革,大力培育行业龙头企业集团和本土跨国粮商,提升其在国内粮食市场的主动权。聚焦粮油、生物技术等重点行业以及农资生产、粮油加工、仓储物流、港口码头、风险保障等重点领域,加快制订促进农业跨国经营、培育大型跨国公司的中长期发展规划。

第三,加大研发投资财政支持力度,提升粮食企业科技竞争力。对粮食作物种子等关键领域的研发和控制尤其重要,鼓励本土粮商在作物种子、生物能源、动物营养加工等领域加大研发投入力度。目前,生物技术发展已进入分子时代,鼓励粮商在充分发挥杂交稻等特有技术的基础上,积极推动转基因育种、基因编辑育种及分子设计育种技术产业化,增加专利数量。必要时,鼓励通过并购等方式获得新技术专利和使用权,形成国内粮食企业发展的高位护城河,逐步形成研发环节的后发优势。

第四,完善粮油期货交易所的价格发现和风险对冲功能,构建我国粮食价格基准。国外完善的期货市场及金融交易机制,不仅为ABCD的现货交易提供了期货价格基准,而且帮助其利用套期保值机制锁定利润。我国小麦、水稻、玉米、大豆的产量和消费量位居世界前列,但粮油期货市场发展不充分,在规模、品种、市场监管、价格形成机制及投资者结构上均存在不足。未来,需要完善国内粮油期货市场的品种结构、投资者构成和价格机制,注重现货期货双管齐下,逐步形成具有国际影响力的中国粮食基准价格,帮助粮商锁定经营风险,推动本土粮商不断发展壮大。

第五,鼓励国内粮食企业制定有序“走出去”战略,深化粮食国际合作。一是开展粮食生产、加工和贸易活动,进行全球化布局,不断完善当地生产、加工以及港口、物流等供应链建设,保障我国粮源基地和必要的市场调度能力,争取国际农产品市场价格定价权。二是根据国际地缘政治形势变化明确分步实施战略。逐步完成亚洲(东南亚、中亚、俄远东)、非洲、中东欧、拉美等粮食生产流通基地的布局。ABCD在亚洲、非洲的布局不多,我国粮商宜利用“一带一路”建设,在农田设施、技术、港口、运输物流等方面加大对亚洲及非洲的布局力度。鉴于大豆对我国粮食安全的重要意义,鼓励国内粮商加强与主产大豆的巴西、阿根廷合作,寻找潜在的收购相关农业、化肥、矿业、码头等企业的机会,推动本土粮商发展壮大。三是在安全、规范的原则下,继续引进真正致力于合作共赢的国际粮食、种业跨国公司,与国内企业开展技术研发和市场开发合作,引进国内市场缺乏的资金、技术、跨国人才等要素。四是构建全球粮食命运共同体,从品种繁育到粮食的生产、加工、贸易和经营等方面开展多方合作,积极参与全球种子和粮食安全治理。

参考文献:

1.程世勇、刘旸:《国际粮食垄断资本与我国粮食安全》,《江海学刊》,2021年第5期。

2.恩道尔著,赵刚等译:《粮食危机:运用粮食武器获得世界霸权》,知识产权出版社,2008年。

3.恩道尔著,赵刚等译:《粮食危机:利用转基因粮食谋取世界霸权》,中国民主法制出版社,2015年。

4.李喜贵:《国际粮商发展经验对培育我国大粮商的启示》,《中国经贸导刊》,2021年第4期。

5.王玲、马金杰、张拓尊、王大庆:《四大粮商对北大荒集团打造世界粮商的启示》,《农场经济管理》,2014年第12期。

6. 张秀青:《国际四大粮商运作模式研究》,《国际经济合作》,2014年第9期。

7.Joseph, B. and Hager, S.B., Commodity Traders in a Storm: Financialization, Corporate Power and Ecological Crisis,Review of International Political Economy, 2022,Vol 29.

8.Putz,A.,The ABCDs and M&A: Putting 90% of the global grain supply in fewer hands,Feb.21,2018.

9.Salerno, T., Cargills corporate growth in times of crises: how agro-commodity traders are increasing profits in the midst of volatility,Agric Hum Values,2017(34).

10.Clapp, J., ABCD and beyond: From grain merchants to agricultural value chain managers,Canadian Food Studies, Vol.2, No.2.,2015.

11.World Bio Market Insights,The ABCD agro-giants: hidden movers in biobased scaling,Feb.8,2023.

12.Gollakota, S. and McDonald, S., Commercial-Scale CCS Project in Decatur, Illinois - Construction Status and Operational Plans for Demonstration,Energy Procedia, 2014(63).

13.Tiago N.P. dos Reis.,Not all supply chains are created equal: The linkages between soy local trade relations and development outcomes in Brazil,World Development,2024,Vol.175.

14.Ribeiro-Duthie,A.C. etal., Fair trade and staple foods: A systematic review, Journal of Cleaner Production,Vol.279,2021.

15.Clapp, J.,The problem with growing corporate concentration and power in the global food system, Nature Food, Vol.2,2021

16. Mooney P., The grain giants have made a bonanza from hunger. Time to take them apart the global food system urgently needs an overhaul to allow diverse crops, producers and supply routes,Oct. 28, 2022.

17.Murphy, S., etal., Cereal Secrets:The worlds largest grain traders and global agriculture, Oxfam Research Reports, Aug.2012.

责任编辑:李蕊