佐力药业可持续增长研究

2024-01-24黄珮琳

黄珮琳

(广西大学,广西 南宁 530004)

一、佐力药业公司

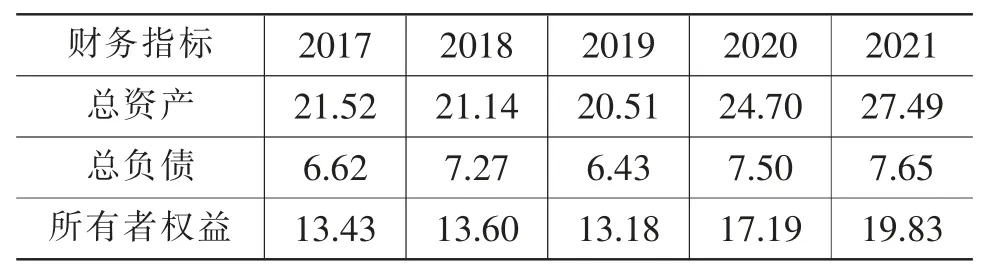

佐力药业成立于2000 年,于2011 年2 月22 日在深交所上市。 公司拥有四家全资子公司以及两家控股子公司, 还参股了科济药业控股有限公司。 由表1 可知,自2017 年至2021 年,佐力药业的总资产从21.52 亿增加至27.49 亿,增加了5.97 亿。总负债从6.62 亿增长至7.65 亿, 增加了1.03 亿。 所有者权益从13.43 亿增加至19.83亿,增加了6.4 亿元。 由此可知,佐力药业资产规模的扩大主要来源于所有者权益。

表1 佐力药业2017—2021 年财务情况 (单位:亿)

二、佐力药业发展能力分析

(一)营业收入增长率

营业收入增长率是一个相对值而不是绝对值,有助于分析企业的收入增长情况。如果为正并且数据越大就说明收入增长得越快。如果营业收入增长率为负数,则表明企业的收入相对于上年已有所下降,应该要考虑是不是销售战略或者是产品定位出现了问题。 根据表2 所示,佐力药业的营业总收入增长率在2017 年和2018 年都是负值,2019 年开始整体波动上升,变化幅度较大,2021 年达到最大增长率33.60%。2021 年的高增长率表明市场需求较好。 2019 年开始,佐力药业的总收入增长率就远超另二家药企。

表2 佐力药业、复星医药和上海医药2017—2021 年营业总收入增长率 (单位:%)

(二)净利润增长率

净利润增长率是企业成长和利润增长的一个参考指标,能够考察企业的运作情况,指导企业的发展方向。 由表3 可以看出,佐力净利润增长率在2020年最高,达到246.98%,但是2021 年却下降了。 这说明该企业的经营效益变差, 应该及时采取措施来改善企业的经营效益。 对比可见,2019—2021 年,佐力药业的净利润增长率远高于另二家药企。

表3 佐力药业、复星医药和上海医药2017—2021 年净利润增长率 (单位:%)

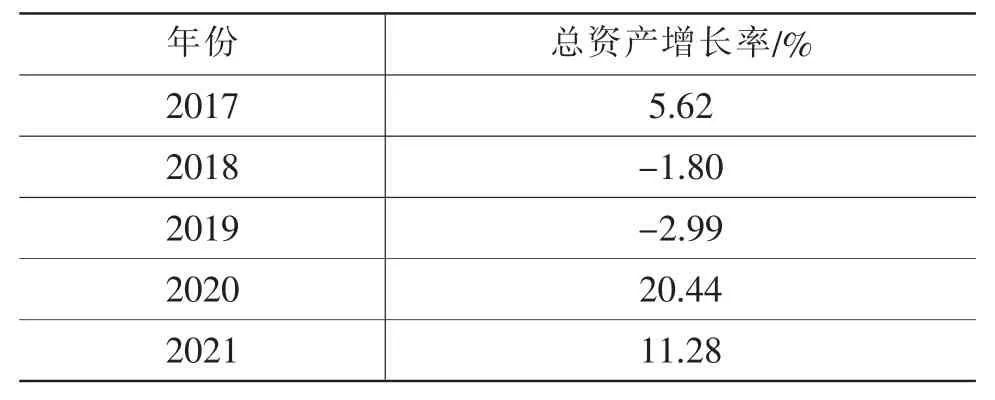

(三)总资产增长率

总资产增长率是通过企业本年总资产的增长额与本年初总资产之比来计算的,企业进行经营和扩张市场都需要足够的资产,所以总资产要有增长才能保证企业的发展。 只有保持稳定的总资产增长率才表明企业的发展好, 如果该指标忽高忽低,则说明企业的发展并不确定。 由表4 可知,佐力药业2017—2021 年的总资产增长率处于不断波动中,甚至在2018 年和2019 年出现了负增长。 由此可见,佐力药业的发展并不稳定。

表4 佐力药业2017—2021 年总资产增长率

(四)所有者权益增长率

所有者权益增长率为本年所有者权益相较于上年的增加额,再与上年所有者权益的比值,这个指标表明企业所有者权益的增长情况。 对于投资者来说,这个指标格外重要。 相应地,所有者权益为扣除债务后的剩余权益,若剩余权益有所增长,就说明企业偿还债务的能力也有所增长,也会更容易融资。 由表5 可以看出,佐力药业的所有者权益增长率在2020 年达到最高值22.32%,虽然2021 年有所下降,但整体趋势较为乐观。

表5 佐力药业2017—2021 年所有者权益增长率

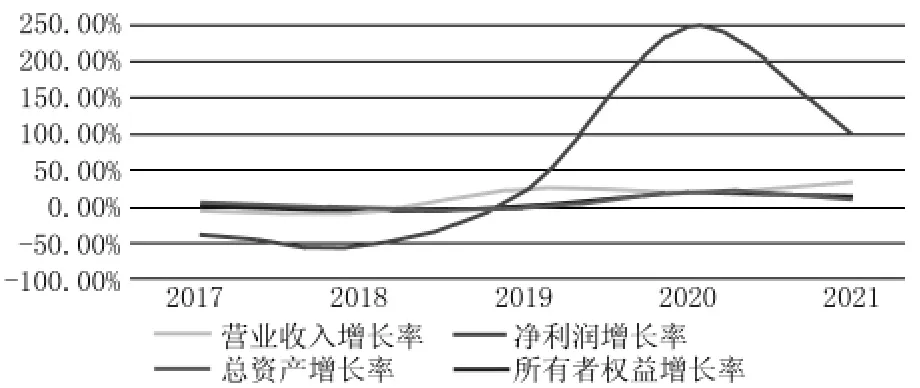

由图1 可以看出, 虽然佐力药业的净利润增长率在2020 年出现高峰,但是营业收入增长率、总资产增长率和所有者权益增长率这三个指标的趋势都是大致相同的,所以这三个指标反映的情况更为真实。

图1 佐力药业2017—2021 年发展能力指标对比

三、佐力药业可持续增长分析

(一)销售净利率

销售净利率反映了佐力药业的盈利能力,它表示佐力药业每一元的销售收入将带来多少净利润。表6 列示了佐力药业、复星医药和上海医药这三家企业自2017—2021 年的销售净利率。 销售净利率是计算净利润比上主营业务收入的值,由表6 和图2 都可看出, 佐力药业的销售净利率基本上低于另二家药企。

图2 佐力药业2017—2021 年可持续增长率与实际增长率对比

表6 佐力药业、复星医药和上海医药2017—2021 年销售净利率 (单位:%)

(二)总资产周转率

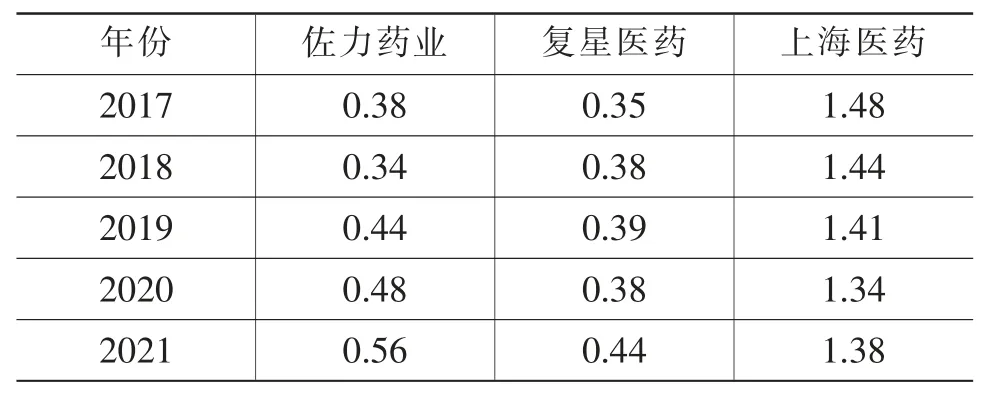

总资产周转率表示在一定时期内资产的周转次数,代表资金的营运能力。 周转越快,效益越高。由表7 可以看出, 佐力药业的总资产周转率除了2018 年下降以外,2018 年之后就一直保持着增长状态。 说明佐力药业的销售能力在增强,资产利用效率也在变高。 虽然与复星医药差距不大,但是远远低于上海医药,说明佐力药业的资产利用效率还不是行业中最好的。

表7 佐力药业、复星医药和上海医药2017—2021 年总资产周转率 (单位:次)

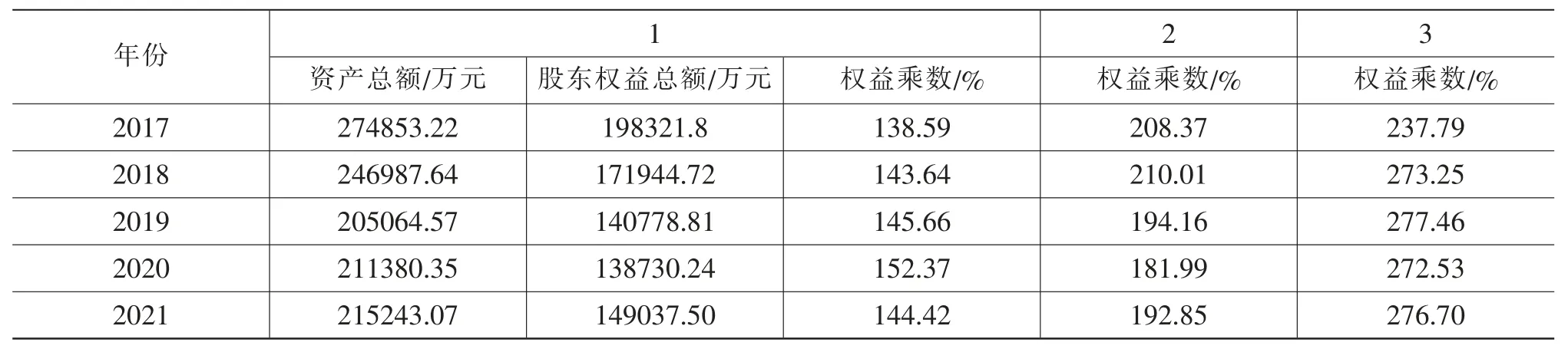

(三)权益乘数

权益乘数越大,表明在总资产中,股东所占的总资产份额越小,相应地就说明企业的债务比重越大,这个指标可以反映企业的资本结构。一般来说,企业的权益乘数应该在200—300%之间比较合适, 但是从表8 可以看出, 佐力药业的权益乘数最大也只有152.37%, 佐力药业的权益乘数在2020 年之前一直在稳定增长,但是2021 年却下降。 说明在2021 年,佐力药业的负债程度降低, 所有者投入的资本在加大。对比可知,佐力药业的权益乘数在三家企业中是数值最小的。 由此可知,佐力药业的财务杠杆较小,面临的财务风险也是表中所示企业中最小的。

表8 佐力药业、复星医药和上海医药2017—2021 年权益乘数

(四)留存收益率

留存收益率是通过计算净利润扣除分配给股东的利润后,再除以净利润而得到的,留存收益主要用于企业的扩大经营等。从公式来看,分配给股东的利润在很大程度上影响了企业的留存收益。 如果留存收益率过低,就会导致企业无法维持正常的运转,从而可能会产生高额的财务成本。因此,留存收益的增加可以为企业带来更多的内源性融资, 达到降低融资成本的目的。一般来说,留存收益率这项指标更多的是根据企业自身情况来确定,是立足于企业本身,与股利政策密切相关。从表9 中可以看出,佐力药业的留存收益率在2017 年最高,达到77.11%,在2018年却骤降至-85.94%, 随后的2020 年和2021 年相对稳定在36%左右。由此可见,佐力药业近年来将大量的利润用于分红。目的应该是为了吸引股东投资,因为很高的股利支付率会吸引更多投资者。 但从当前医药行业的竞争状况来看, 佐力药业要想扩大市场就必然需要大量的资金, 如果内部资金不充裕只能选择进行负债融资。这将导致大量负债的产生,也会导致资金成本升高。因此,佐力药业应该在制定股利政策时进行更加充分和全面的考虑, 以帮助企业进一步实现财务可持续。可以较明显地看出,佐力药业的留存收益率低于另二家药企。

表9 佐力药业、复星医药和上海医药2017—2021 年留存收益率

四、佐力药业财务可持续增长情况的纵向对比

(一)可持续增长率

根据希金斯可持续增长模型,可持续增长率为销售净利率、 总资产周转率、 权益乘数和留存收益率这四个指标的乘积。 通过对佐力药业2017—2021 年合并财务报表中数据的整理,利用公式计算出佐力药业的可持续增长率,计算结果见表10。

表10 佐力药业2017—2021 年可持续增长率 (单位:%)

(二)实际增长率

可持续增长率与实际增长率不同, 可持续增长率是在模型假设下计算得到的; 而实际增长率是实实在在已经发生的事实, 所以要将这两个指标进行对比分析。 由表11 可以看出,佐力药业在2019 年能实现实际增长率的正数增长, 年报中说这是因为2019 年乌灵胶囊在销医院数量从3858 家增加到6000 多家;百令片在销医院数量从1491 家增加到2700 多家。虽然2020 年有所下降,但是在2022 年又达到新高。

表11 佐力药业2017—2021 年实际增长率

(三)偏差分析

由表12 可以明显看出,佐力2017—2018 年的可持续增长率要大于实际增长率, 但是差距在变小,说明企业发展的增速不够。 但是2019—2021 年实际增长率超过了可持续增长率,对应资产周转率上升,这意味着佐力药业这三年间发展迅速,处于快速发展期, 因此企业相应的资金需求也会变大。二者的趋势变化如图2 所示,图中更为直观地看出近三年佐力药业处于快速发展期。

表12 佐力药业2017—2021 年偏差 (单位:%)

五、结果分析与建议

(一)分析

1.资本结构与发展战略不匹配。从2017 年以来,这五年间,佐力药业的权益乘数都处于较低的数值。反观医药行业的情况, 医药行业市场已经基本上处于饱和状态,但医药企业还在不断涌现,导致竞争加剧。 所以佐力药业采用扩张战略,想以此抢占更多的市场。 而采取扩张战略就意味着需要大量的资金支持,此时光依靠所有者投入的资金远远不够,只能进行债务融资进行补充。 佐力药业的负债占比相对来说比较低, 这样的资本结构无法满足扩张型战略的资金需求,可能会导致战略失败而失去市场份额,

2.留存收益率与发展阶段不匹配。佐力药业的留存收益率总体而言是一直在下降, 说明股利支付率在提高, 给投资者更多的分红虽然可以释放良好的投资信号,鼓励更多的投资者加入,但是也要考虑企业自身的情况。 佐力药业处于快速发展期,采取的战略是扩张战略, 如果没有足够的留存收益就无法保证企业扩大经营。

3.资产周转率与实际增长不匹配。近三年来,佐力药业的实际增长率是在不断增大,但是总资产周转率并没有相应的大幅提升。 如果佐力药业外部融资、留存收益率都很低,就有可能出现资金缺口。 而此时如果总资产周转率依然很低, 资金回流的速度过慢,那很可能会导致资金链断裂,企业也将无法经营下去。

(二)建议

佐力药业处于快速发展期,需要的资金流很大,通过债务融资可以快速地筹集到所需的资金, 同时也可以利用财务杠杆来提高收益率。 因此,要增大债务融资的占比。要降低股利支付率。降低股利支付率可以增大企业的留存收益,缓解企业的资金压力。 同时, 又不会影响资产负债率, 保证了企业的举债能力。要提高总资产周转率。佐力药业的营业收入增长率是在不断增大的,可以排除是销售收入的原因,低留存收益率也可以排除是闲置资金过多的原因。 那么就要考虑是不是企业的药品库存较多, 之前的产品没有卖出就大量生产新的产品。 如果是这样,就要充分了解市场需求,生产符合市场预期的产品,减少生产滞销的产品。