地方政府债务风险外溢及其应对

2024-01-18倪筱楠梁建锋

倪筱楠 梁建锋

摘 要:随着地方政府债务规模不断膨胀,庞大债务所带来的风险逐渐开始外溢,开始影响经济平稳发展。在分析地方政府债务现状的基础上,结合风险外溢理论探究地方政府债务风险外溢的机制,并从邻近地区、金融市场、实体经济等三个方面分析地方政府债务风险外溢所造成的影响,最后结合债务现状以及债务风险外溢机制,为防范化解地方政府债务风险外溢提出对策建议。

关键词:地方政府债务;债务风险;外溢效应

中图分类号:F812.5 文献标志码:A 文章编号:1673-291X(2023)24-0049-03

引言

风险外溢属于风险转移范畴,主要指一个经济行为主体将自己本应承担的风险责任向外转移给其他经济行为主体。现有研究表明,我国地方政府债务风险具有外溢效应,存在因债务风险外溢而引发系统性风险的可能性。

随着地方政府债务规模的不断扩大,我国地方政府债务风险日益增大,地方政府债务问题逐渐成为社会各界关注的焦点。基于我国政府债务导致财政状况趋弱的观点,国际评级机构穆迪公司在2016年3月初发布报告,虽然维持我国主权信用评级“Aa3”,但是将我国主权信用评级展望由“稳定”调整至“负面”,随后标准普尔公司也做出了同样的调整。由此可见,我国地方政府债务风险问题不容忽视,已经影响到了经济发展。因此,本文致力于分析地方政府债务现状,研究债务风险外溢机制及其影响,以期为防范化解政府债务风险外溢提供参考建议。

一、地方政府债务现状

(一)债务存量高

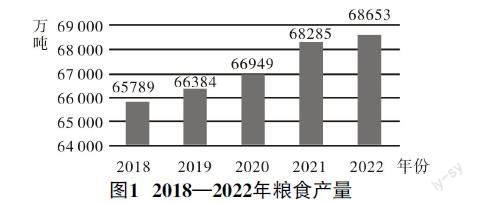

根据中华人民共和国财政部官网披露的资料,自2017年以来,我国地方政府债务余额均被控制在全国人大批准的限额之内。尽管从整体来看,地方政府的债务水平处于可控范围之内,但是地方政府债务风险依旧巨大。从图1可以看出,我国地方政府债务一直处于高位,并且每年都以10%以上的幅度快速增长,2020年的增长幅度甚至超过20%,远超我国GDP增长幅度。高存量与高增速的叠加,使得地方政府面临巨大的还款付息压力。

图1 地方政府债务余额(单位:亿元)

如图2所示,2017—2022年全国发行地方政府债券额从43 581亿元上升至73 676亿元,规模增加了约1.7倍。其中,新发行的地方政府债券由15 898亿元飙升至47 566亿元,规模翻了近3倍;而发行的置换债券和再融资债券规模则在波动中上升。以上数据说明,我国地方政府对于发行政府债券的需求较大,发行规模逐年上升。发行政府债券虽然能在短期内缓解地方政府财政压力,但从长期来看,地方政府的财政压力并没有得到缓解,只是将压力往后拖延而已。近几年,地方政府发行的置换债券和再融资债券都占到了当年政府债券额度的30%—40%,说明地方政府的还款能力不足,只能进行债务展期或者举新债还旧债。

图2 全国发行地方政府债券额(单位:亿元)

上述地方政府债务数据仅为纳入预算管理的显性债务,那些隐蔽性更强、形式更加多样的隐性债务其规模可能更加庞大。受限于估算方法和数据口径、范围等因素,对于地方政府隐性债务的规模估算尚未形成统一的标准,因此学界并未得出一个公认的估算值。根据中诚信国际2019年的测算,我国地方政府隐性债务规模为36.5万亿—43.9万亿元;而国际货币基金组织(IMF)在2021年的估计值为55.77万亿元。虽然对于地方政府隐性债务的规模尚未形成一致的意见,但学界普遍认为相较于显性债务,隐性债务的规模更加庞大。

(二)债务投资者结构单一

我国地方政府债券主要在银行间债券市场中流通。根据中国债券信息网公布的资料,截至2023年2月,银行间债券市场的投资者持有96.55%的地方政府債券。银行间债券市场的投资者包括商业银行、信用社、保险机构、证券公司等,其中商业银行是最大的投资者,其持有地方政府债券的比例达到了82.93%,远超其他投资者。地方政府债券集中于商业银行,一方面不利于地方政府债券二级市场的流动,另一方面可能造成地方政府债务风险外溢。

表1 截至2023年2月地方政府债券的持有者结构

二、地方政府债务风险外溢机制分析

根据风险外溢理论,风险外溢的发生需要满足的三个基本要素,一是利益动机,二是媒介关联,三是软约束机制。

(一)地方政府的利益动机

地方政府承担着发展地方经济的重任,在地方财政能力有限的情况下,通过举债投资实现经济快速增长是普遍做法。然而,在政绩利益驱动下,地方政府容易盲目扩大投资规模,进行超常规举债。当债务规模超出地方政府承载能力时,地方政府便有动机将债务风险向外转移,以便降低自身风险并继续进行政府债务融资。地方债务风险转移的实现也会反向刺激地方政府进一步扩大债务规模,从而加大地方政府债务风险,形成恶性循环。

(二)地方政府与金融机构之间存在媒介关联

为了满足发展需求,地方政府需要为各类项目筹措资金。但地方政府没有自主举债融资的权力,地方融资平台便应运而生。地方政府通过地方融资平台发行城投债,从金融机构获取债务融资。在此过程中,地方融资平台是债券发行主体,金融机构是债券承销商,实际偿付主体则是地方政府。地方融资平台作为媒介,将地方政府与金融机构关联起来。地方政府通过地方融资平台获取债务融资时,同样通过地方融资平台向金融机构传递了自身债务风险。

(三)金融机构对地方政府存在“软约束”机制

在我国的行政框架下,地方金融机构处于地方政府的管辖范围之内。因为受到地方政府的行政干预等因素的影响,所以在很大程度上地方金融机构的决策并非是完全理性的。因此,即便地方政府债务存在较大风险,地方金融机构依然愿意为地方政府债务“兜底”。此外,我国地方政府具有“高信用”属性,政府债属于低风险产品,商业银行为了稳定的收益,也愿意向具有超强信用的地方政府放贷。由于上述特殊利益关系的存在,金融机构会对地方政府“无限包容”,这会进一步增强地方政府的举债动机,导致债务规模继续膨胀;同时,地方政府债务风险也会在这一过程中不断累加。

三、地方政府债务风险外溢的影响

(一)对邻近地区的影响

本地区对于资金的需求会随着地方政府债务规模的快速扩张而迅速膨胀。基于追求最大利益的动机,跨地区金融机构会将更多的资金调配至本地金融机构,因此邻近地区的地方金融机构所能获取的资金资源也会相应减少。在此情况下,邻近地区企业的融资成本必将上升,而金融机构为了维持收益水平也会寻求高风险资产,最终会提升邻近地区金融风险水平。此外,本地政府过度举债行为的“示范作用”会促使邻近地区政府进行效仿,地方政府债务风险会在“互相促进”中不断积累。

(二)对金融市场的影响

地方政府债务风险的不断膨胀会显著推高金融市场风险水平。政府债券以及地方融资平台债券都有地方政府为其背书,我国地方政府“高信用”的属性会使得商业银行倾向于持有政府债券,而地方政府的行政干预进一步强化了商业银行的行为。商业银行将大量资金分配给地方政府,必然会带来流动性风险,对商业银行信用发展造成不利影响,降低金融机构偿付能力。当地方政府财力下降导致出现偿债风险时,地方金融机构就会遭受重大冲击,造成金融市场动荡,严重时甚至会导致金融市场系统性风险。

(三)对实体经济的影响

银行贷款是地方政府债务的主要来源,地方政府债务的过度扩张会占用银行信贷资源,降低资本配置效率,导致企业融资成本上升,使得企业投资与再生产难以为继,形成经营风险。在面临严峻的外部融资约束时,企业对于具有不确定性的研发工作会持更加谨慎的态度,从而降低研发投入,进而抑制企业的科技创新能力,最终阻碍实体经济发展。现阶段我国地方政府偿还债务主要依靠土地出让收入,债务规模的快速增长使得政府更加依赖于土地出让,从而推动房地产业快速膨胀。房地产业的野蛮生长会扭曲企业的投资结构,促使更多非地产企业进军房地产行业,最终抑制实体经济发展。

四、防范、化解地方政府债务风险外溢的对策建议

(一)降低政府债务总额

债务总额过高既是形成债务风险的根源,也是形成地方政府向外转移风险的利益动机的因素之一,因此,防范、化解政府债务风险外溢,首要的是降低政府债务总额。第一,去库存。对地方政府现有债务项目进行全面盘查,根据项目的具体情况进行相应的调整。例如,停止或暂缓非必要、低效益项目;引入市场化经营理念,提高相关项目的效益水平,以此提高政府偿还债务能力。第二,降增量。首先,完善地方官员考核机制,破除唯GDP论,避免地方官员在政绩压力下过分追求短期效益,盲目举债投资。其次,中央政府推进财政体制改革,以地方政府发展的实际需求为依据合理下拨财政资金,避免地方政府迫于资金压力进行举债。

(二)强化对地方融资平台的监管

地方政府与金融机构之间的媒介是地方融资平台,通过强化对地方融资平台的监管,能够有效监控隐性债务规模,进而将总体债务规模控制在合理范围之内。第一,加强对设立城投公司等地方融资平台的审核,控制地方融资平台数量;同时,加强建设地方融资平台信息公开系统,将地方政府通过地方融资平台所发行债务的数额、用途、期限等信息置于监督之下。第二,对现有地方融资平台采取差异化措施处理。对于经营收益尚可的地方融资平台,可以进行市场化、规范化运行,增强财务稳健性;对于经营收益不佳,但公共品属性较强的地方融资平台,可以采取资产重组等方式化解现有债务存量;其余地方融资平台应当剥离其为地方政府融资的职能,逐渐退出或转变为独立运营的融资平台。

(三)降低对金融机构的依赖性

作为地方政府债务融资的主要渠道,金融机构既是政府债务风险外溢的承接者,也是传播者。降低政府债务融资对金融机构的依赖性,能够有效降低地方政府债务风险外溢的影响。第一,增强金融机构独立性。明确规范地方政府与地方金融机构之间的关系,降低地方政府对辖区内金融机构投资行为的行政干预能力,使地方金融机构的决策行为重新回归于理性,重塑金融机构对地方政府举债的约束力。第二,寻求地方政府债务持有者结构的多元化。推动政府债务一级市场与二级市场同步发展,降低商业银行持有比例,吸引个人、信用社、保险机构、证券公司等非银行机构投资者,这样既能提高社会资金利用效率,也能降低政府债务风险外溢的影响力。

参考文献:

[1] 朱军.中国地方政府债务:现状、特征及治理对策[J].中共贵州省委党校学报,2022(6):95-102.

[2] 朱颖.地方政府债务对金融风险的空间外溢效应研究[J].投资与创业,2022,33(15):15-17.

[3] 熊琛,周颖刚,金昊.地方政府隐性债务的区域间效应:银行网络关联视角[J].经济研究,2022,57(7):153-171.

[4] 尹李峰,姚驰.地方政府隐性债务影响金融风险的空间溢出效应研究[J].浙江社会科学,2022(2):14-26,155-156.

[5] 赵文举,张曾莲.地方政府债务风险会加剧区域性金融风险聚集吗[J].当代财经,2021(6):38-50.

[6] 伏润民,缪小林,高跃光.地方政府债务风险对金融系统的空间外溢效应[J].财贸经济,2017,38(9):31-47.

[責任编辑 妤 文]