新股发行市场化与公司盈余管理

——基于科创板成立冲击的经验证据

2024-01-17杜兴强博士生导师赖少娟副教授肖亮博士翁健英副教授

杜兴强(博士生导师),赖少娟(副教授),肖亮(博士),翁健英(副教授)

一、引言

2018 年11 月5 日,习近平总书记出席首届中国国际进口博览会开幕式,宣布在上海证券交易所设立科创板并试点注册制。2019年1月28日,中国证监会发布了《关于在上海证券交易所设立科创板并试点注册制的实施意见》,提出科创板的设立目的之一在于进一步落实创新驱动发展战略,增强资本市场对提高我国关键核心技术创新能力的服务水平,坚持面向世界科技前沿、面向经济主战场、面向国家重大需求,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。同时,科创板的设立也是完善我国资本市场基础制度的重要举措,科创板在市场化发行承销机制、信息披露监管、市场化交易机制、并购重组机制和退市制度五个方面进行了一系列改革,是我国资本市场制度改革的“试验田”。2019 年7 月22 日,首批25 家公司在科创板上市,截止到2022年11月7日,已有484家公司在科创板上市,总市值超过6.3万亿元。

自科创板设立以来,现有文献探讨了科创板设立对企业价值和信息披露质量的影响。更多研究科创板的文献主要集中于探讨科创板注册制实行产生的积极作用,例如注册制的实行能够提高新股发行的定价效率(赖黎等,2022;薛爽和王禹,2022)。然而,在科创板上市的公司与在主板上市的和科创板同行业的公司存在直接的竞争关系,科创板的设立对于在主板上市的与科创板同行业的公司会产生什么样的影响,是否会导致这部分主板公司出现非理性的竞争行为,还没有经验性证据。而这对于我们更全面地认识科创板设立和注册制的实施效果,更好地推进注册制实施,具有重要意义。

鉴于此,本文基于科创板成立的背景,以2017 ~2019年A 股主板上市公司作为研究样本,检验新股发行市场化对上市公司盈余管理的影响。本文的研究发现揭示了如下几个方面:第一,科创板的成立促使在主板上市的与科创板同行业的公司做出了非理性的竞争行为,具体表现为科创板的成立促使这部分公司进行了更多的盈余管理。第二,审计师声誉和媒体关注能够抑制主板上市公司的非理性行为。第三,和更高程度的盈余管理类似,科创板的成立也促使在主板上市的同行业公司进行了更少的财务报告重述行为。第四,科创板的成立给主板市场带来了一定的经济后果,具体表现为主板同行业上市公司的盈余管理行为带来了更高的股票换手率和更多的年末股东数量。

本文的主要贡献如下:第一,本文是为数不多的直接探讨科创板设立对主板公司产生经济后果的文献。之前的文献探讨了科创板的成立对在该板块上市公司的影响,然而,科创板作为增量市场,其设立对于存量市场行为会产生何种影响还缺乏相应的探讨。为此,本文关注科创板对在主板上市的同行业公司行为的影响,证明科创板成立会诱发部分主板上市公司在短期内做出非理性的竞争行为,补充了有关科创板经济后果的文献。第二,本文丰富了盈余管理相关文献。现有关于盈余管理动机的文献提出政治动机、契约动机和资本市场动机是引发公司盈余管理行为的主要动机,本文研究发现科创板的成立会引发A 股主板相关上市公司对增量资金的竞争,从而引发其盈余管理行为,拓展了关于盈余管理动机的研究。第三,本文丰富了对于科创板注册制改革效果的研究。现有研究提出科创板注册制改革促进了新股发行的定价效率(赖黎等,2022;薛爽和王禹,2022),本文通过分析注册制改革赋予科创板上市公司的竞争优势,检验了科创板的设立对A 股主板相关上市公司的影响,探讨了科创板注册制改革的双重效果。

二、制度背景、文献综述与研究假设

(一)制度背景

中国证监会发布的《关于在上海证券交易所设立科创板并试点注册制的实施意见》提出,科创板重点支持新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技术产业和战略性新兴产业。科创板实行注册制,在上市条件上实现了多项创新,如:允许符合科创板定位、尚未盈利或存在累计未弥补亏损的企业在科创板上市,并且允许符合相关要求的特殊股权结构企业和红筹企业在科创板上市。科创板从本质上来说,是一种促进资本与科技深度融合、完善成长型高新技术产业企业融资体系的金融创新。除此之外,科创板还在以下五个方面对资本市场基础制度进行了改革完善:一是构建股票市场化发行承销机制,二是进一步强化信息披露监管,三是建立市场化程度更高的交易机制,四是建立更加高效的并购重组机制,五是严格实施退市制度。2019 年3 月1 日,《科创板首次公开发行股票注册管理办法(试行)》和《科创板上市公司持续监管办法(试行)》公布并施行。2019 年3 月15 日,上海证券交易所正式发布了《保荐人通过上海证券交易所科创板股票发行上市审核系统办理业务指南》与《科创板创新试点红筹企业财务报告信息披露指引》。2019 年3 月18 日,科创板发审系统上线;6 月13 日,上海证券交易所科创板开板仪式举行;7月22 日,科创板正式开市,首批25 家公司挂牌上市。相较于国内其他板块,科创板具有科技属性鲜明、上市标准宽松、信息透明度高和定价机制市场化的特点。

1.科技属性鲜明。2020 年3 月20 日,中国证监会发布《科创属性评价指引(试行)》,公布了科创板科创属性评价指标体系,为采用3项常规指标和5项例外条款相结合的结构,企业同时满足3项常规指标或者满足5项例外条款中的任意1项,即可认为具有科创属性。3项常规指标对企业的研发投入和发明专利提出了要求,5项例外条款则对企业拥有的符合国家战略的核心技术、“国家重大科技专项”项目、依靠核心技术形成的主要产品和服务以及形成核心技术的发明专利提出了要求。

2.上市标准宽松。国内其他板块对于拟上市企业的净利润、营业收入和现金流有严格要求,而科创板取消了关于盈利连续性的要求,不再将持续盈利作为唯一指标,而是在营业收入的基础上,通过对研发投入、经营活动净现金流量、阶段性成果或药品的二期临床试验等进行差异化安排,以满足具备科创属性但财务表现不一的各类企业的上市需求,增强对高新技术企业的包容性。

3.信息透明度高。信息披露是推动科创板注册制发展的核心。《科创板首次公开发行股票注册管理办法(试行)》中规定:发行人作为信息披露第一责任人,应当诚实守信,依法充分披露投资者做出价值判断和投资决策所必需的信息;保荐人和证券服务机构对招股说明书(与其专业职责有关的内容)及其所出具的相关文件的真实性、准确性、完整性负责。除此之外,在科创板股票发行上市过程中,IPO 审核问询机制还要求发行人对上海证券交易所提出的问询进行有针对性的回答,并且公开披露审核问询函以及发行人的回函,上海证券交易所根据发行人的回答来对发行人的信息披露义务履行情况做出相应的判定。

4.定价机制市场化。科创板取消了股票发行直接定价的方式,《科创板首次公开发行股票注册管理办法(试行)》规定首次公开发行股票应当向经中国证券业协会注册的证券公司、基金管理公司、信托公司、财务公司、保险公司、合格境外机构投资者和私募基金管理人等专业机构投资者(即网下投资者)询价,以确定股票发行价格。此外,《上海证券交易所科创板股票发行与承销实施办法》还提出了一系列规定来确保定价的合理性:主承销商应当向网下投资者提供投资价值研究报告;发行人和主承销商应当在申购前,披露网下投资者剔除最高报价部分后有效报价的中位数和加权平均数;初步询价结束后,发行人和主承销商确定的发行价格(或者发行价格区间中值)超过上述中位数、加权平均数的孰低值的,应当在申购前至少一周发布投资风险特别公告。

科创板的以上特点使得在科创板上市的公司对投资者来说具有较强的吸引力,而这可能会引发在主板上市的相关公司的竞争性行为。因此,科创板的设立为本文检验新股发行市场化对在主板上市的行业与科创板所含行业相同的公司行为的影响提供了合适的场景。

(二)文献综述

1.科创板相关文献概述。目前国内针对科创板的实证研究主要按照以下脉络展开:

首先,相较于其他板块来说,科创板具有更高的定价效率。赖黎等(2022)从市场反应和新股市场表现的视角证明了科创板注册制提升了科创板市场定价效率。除此之外,现有文献发现,注册制改革同样能够辐射到A股其他板块,进而提升A股市场的定价效率。

其次,科创板的科创属性对企业价值具有正向影响。张宗新和孔让峰(2022)研究发现,科创板企业的高科创属性能够通过吸引投资者关注的方式来显著提升市场价值,但科创属性未能显著改善其经营业绩。

再次,现有研究重点关注了科创板审核问询机制对新股发行定价效率和信息披露水平等的影响。薛爽和王禹(2022)发现,IPO 审核问询回复函的信息质量越高,公司首发抑价越低,同时,高质量的回复函能够促使招股说明书上会稿提供比初始申报稿更多的增量信息。胡志强和王雅格(2021)研究发现,股权结构、业务和财务信息是市场较为关注的三类审核问询问题,审核问询能显著提升企业的信息披露水平。但是,也有文献对注册制下IPO 询价机制的实施效果提出了质疑。程小可等(2022)利用科创板与创业板数据研究发现,在IPO 询价阶段,机构投资者的报价呈现出明显的群聚现象,这意味着机构投资者之间存在系统合谋行为,而询价机制下的高价剔除制度由于破坏了价高者得的竞争机制,成为导致出现这一现象的主要原因,最终合谋报价降低了机构报价的信息含量和新股发行价格,导致一级市场资源错配。

最后,现有文献对科创板上市公司IPO 定价效率的影响因素展开了研究。吕怀立等(2021)研究发现,保荐代表人的核准制保荐经历有利于提升科创板的新股发行定价效率。鲁桂华等(2020)研究发现,会计师事务所受到非处罚性监管的次数越多,发行人收到的审核问询轮数和问题数目就越多,上市审核的时间越长,新股发行的市盈率越低,上市后股票的收益波动率越高,这也表明政府监督在科创板注册制改革中具有联动作用。

综上所述,现有针对科创板的实证研究主要集中于探讨科创板注册制改革对新股发行定价效率的提升作用以及影响因素,较少关注科创板的成立如何影响主板相关企业的行为。

2.盈余管理相关文献概述。盈余管理的动机主要包括:①政治动机,即为了降低或避免政治成本(Han 和Wang,1998)、规避行业监管(Adiel,1996)、降低税收成本(Guenther,1994)等而进行盈余管理;②资本市场动机,如IPO 动机(Teoh 等,1998)和分析师预测动机(Burgstahler 和Dichev,1997)等;③契约动机,即为了避免违反债务契约和薪酬契约而进行盈余管理(Sweeney,1994)。盈余管理的经济后果则主要集中于对资本市场(Teoh等,1998)、债务市场(卢太平和张东旭,2014)和审计师(曹琼等,2013;陈小林和林昕,2011)等的影响。

本文的研究通过检验科创板成立对公司盈余管理的影响,发现新股发行市场化诱发了A 股主板高新技术产业上市公司的盈余管理动机,并产生了一定的经济后果,丰富了相关文献。

(三)新股发行市场化对盈余管理的影响

截止到2022 年11 月7 日,科创板上市公司分布在化学原料及化学制品制造业,医药制造业,专用设备制造业,计算机、通信和其他电子设备制造业,以及生态保护和环境治理业等22 个细分行业中[依据中国证监会发布的《上市公司行业分类指引》(2012 年修订)分类]。与此同时,在所有A股主板上市公司中,约有58.31%的上市公司所处行业与科创板上市公司所含行业相同。处于相同行业的公司面对着相似甚至相同的产品市场,其融资能力和资本结构也存在相似性(姜付秀和刘志彪,2005),因此对于在主板上市的高新技术企业来说,它们和科创板上市公司之间存在直接的竞争关系,这种竞争不仅包括产品市场上的竞争,还包括资源获取方面的竞争。由于企业的创新活动具备高风险、高成本、投资周期长和信息不对称程度高的特征,通常会出现较多的财务限制,面临外源融资短缺问题(Hall 和Lerner,2010)。对于高新技术产业公司来说,资金是最为重要的资源之一。科创板是推动增量资金入市的增量性改革,但在一段时期内,能够投入市场的资金总量是有限的,因此在主板上市的行业与科创板所含行业相同的公司具备和科创板上市公司争夺增量资金的动力。然而,注册制的推行导致在科创板上市的公司存在更多竞争优势,从而可能使得涌入市场的增量资金对其产生偏好性。具体来说:

第一,注册制对上市公司的信息披露做出了更为严格的要求,所以在科创板上市的公司,其信息披露更为充分,信息透明度更高,投资者获取信息的成本更低。现有文献检验了信息透明度对公司外源融资的可获得性以及资本成本的积极影响。例如,汪炜和蒋高峰(2004)研究发现,上市公司的自愿性信息披露水平能够降低公司的权益资本成本。科创板上市公司较高的信息透明度能够帮助信息使用者更好地评价公司的财务状况、经营状况以及相关风险,因此相较于主板同行业上市公司,增量资金会对科创板上市公司产生更大的偏好。

第二,注册制下市场充分发挥定价作用,公司之间优胜劣汰,股价更能反映价值。在核准制下,A股市场的发行定价受到较为严格的管制,证监会需要对发行人做出实质性判断。而在注册制下,市场准入门槛降低,证监会不再对发行人进行实质性判断,减少了股票在发行过程中受到的行政干预,市场更好地起到了资源配置的作用(赖黎等,2022)。此外,注册制取消了核准制下股票发行的直接定价,在科创板中首次公开发行的发行价格需要经过证券公司、基金公司和信托公司等七类专业机构投资者询价,同时,战略配售制度和保荐机构子公司的跟投制度也推动询价机构的报价趋于合理,将定价权还给市场,有助于建立市场的优胜劣汰机制,促使股票价格更好地反映公司价值(赖黎等,2022),这也是推动增量资金对科创板上市公司形成偏好的重要原因之一。

第三,注册制下上市公司的退市制度更为完善,退市呈现出常态化特征,公司违规行为的成本更高,财务报告质量更高。在核准制下,上市公司的“壳”资源稀缺,“借壳上市”现象并不少见,退市制度难以有效实施。而在注册制下,公司上市条件宽松,退市条件也较为宽松。根据赖黎等(2022)的统计,注册制宣告后被强制退市的公司数量明显增多,退市制度加速完善,退市呈现出常态化特征。同时,注册制对退市制度的完善和违规行为的严格处罚导致公司和保荐机构的违规成本和法律风险增加,在此情境下,上市公司的退市难度降低。当上市公司存在重大违规行为(如财务造假、信息披露违规或者内幕交易等)时,就有可能触发强制退市风险,因此能够对公司的违规行为起到一定的震慑作用(曾泉等,2022),从而约束公司行为,提高公司的财务报告质量。这是导致科创板上市公司对增量资金产生更大吸引力的第三项重要原因。

“相对剥夺感”描述了一个个体通过对他们与参照对象之间的比较,认为自己应得的基本权利受到侵害的个人认知过程(Stouffer等,1949),是个体将自己与参照对象进行比较之后产生的对自身处于劣势地位的主观感知(Walker 和Smith,2002)。根据相对剥夺理论(relative deprivation theory),个体产生相对剥夺感需要满足三个条件:①个体看到与自己相似的其他人拥有X;②个体想获得X;③个体感到有权获得X(Davis,1959)。对于在主板上市的行业与科创板所含行业相同的公司来说,他们和科创板上市公司之间形成了对市场增量资金的直接竞争关系,然而注册制的推行使得科创板上市公司存在诸多竞争优势,这会引发相应主板上市公司产生相对剥夺感。这种对个体处于劣势地位的主观感知会进一步引起负面情绪反应和偏差行为,并且激发个体的竞争意识和参与动机,由此,新股发行市场化有可能促使在主板上市的行业与科创板所含行业相同的公司采取非理性竞争性措施。

此外,根据资源保存理论(conservation of resources theory),个体具有保存、保护和获取资源的倾向。无论是潜在的资源损失威胁,还是实际的资源损失都会引发个体的紧张和压力(Hobfoll,1989)。这种压力反应不仅来自于现有资源的损失,还来自于新资源获取的失败。资金是高新技术企业最为重要的资源之一,注册制赋予了科创板上市公司在外源资金获取方面的竞争优势,而这对于在主板上市的行业与科创板所含行业相同的公司来说,无疑意味着潜在资源获取失败的损失。在压力情境下,个体会使用现有资源去获取新资源以减少资源的净损失,甚至触发自我保护的防御机制,产生非理性行为。因此,新股发行市场化有可能促使在主板上市的行业与科创板所含行业相同的公司出于资源保护动机而采取非理性行为。

综上所述,科创板上市公司和主板高新技术产业公司之间存在直接竞争关系,而注册制的推行使得科创板上市公司具备更多竞争优势,这会导致主板高新技术产业公司由于处于劣势而产生资源的相对剥夺感,并触发他们对于潜在资源损失的紧张和压力,从而激发其竞争意识,促使他们采取一定的手段来增强竞争力,以争取有限的市场增量投资。然而,由于创新活动的周期较长,短时间内高新技术企业的创新绩效无法得到实质性提升,所以改善财务报告表现就成为在短期内吸引投资的方式,因此本文提出如下假设:

H1:限定其他条件,新股发行市场化会提高在主板上市的行业与科创板所含行业相同的公司的盈余管理程度。

(四)审计师声誉和媒体关注的调节作用

外部审计针对企业财务报告发表的审计意见在资源配置中起着重要作用。外部审计作为一种重要的治理机制,能够减少公司与利益相关者之间的信息不对称(Watts 和Zimmerman,1986)。现有研究检验了外部审计对于会计信息质量的促进作用。同时,由于对错报的揭示会损害管理层声誉和公司价值,而审计人员对盈余管理具有较高的敏感度,会密切关注管理层高估盈余的动机,因此高质量的外部审计能够有效抑制公司的盈余管理行为(蔡春等,2005)。

此外,外部审计的治理作用还体现在非标准审计意见的负面影响上。具体来说,非标准审计意见会促使投资者对上市公司的经营情况和财务风险做出负面判断,所以相较于标准审计意见,被出具非标准审计意见的上市公司具有更高的融资成本。因此,较好的外部审计不仅能够增加公司盈余管理行为被发现的可能性,而且能够通过潜在非标准审计意见对融资可获得性的负面影响来抑制企业采取非理性行为的动机,从而削弱新股发行市场化对主板高新技术产业上市公司盈余管理的正向影响。基于此,本文提出如下假设:

H2:限定其他条件,审计师声誉能够削弱新股发行市场化与公司盈余管理之间的正相关关系。

和外部审计类似,媒体也具有公司治理功能。媒体在资本市场上发挥着信息收集与传播的媒介功能。由于和正面消息相比,投资者对负面消息的敏感度和关注度更高,所以媒体会倾向性地筛选信息,通过提高公司负面消息曝光程度来增加公司的机会主义行为被行政监管机构和投资者发现的概率(Dyck等,2010)。

此外,媒体关注对公司的治理效应还能够通过负面消息损害公司和高管层声誉的方式来实现(郑志刚等,2011)。李培功和沈艺峰(2010)研究发现,媒体曝光能够抑制上市公司的盈余管理行为,促使上市公司改正其违规行为。因此,科创板成立之后,较多的媒体关注可以削弱主板高新技术产业上市公司因竞争而引发的非理性动机。基于此,本文提出如下假设:

H3:限定其他条件,媒体关注能够削弱新股发行市场化与公司盈余管理之间的正相关关系。

三、研究设计

(一)模型设定与变量定义

1.检验模型。本文借鉴已有文献,使用如下模型来检验H1:

模型(1)中,TREAT为处理组变量,若公司在A股主板上市且行业与科创板所包含的行业一致,则取值为1,否则为0。POST 为时间变量,鉴于科创板于2019 年开市,观测值对应年度为2019年则取值为1,2019年之前则取值为0。DA_JONES 是基于修正Jones 模型计算的可操控性应计的绝对值,该值越大,表明公司的盈余管理程度越高。同时,在敏感性测试中,本文还使用了基于业绩匹配模型考虑业绩变量后的可操控性应计的绝对值(DA_PM)作为盈余管理的代理变量。

模型(1)中还控制了如下变量:①公司治理变量:第一大股东持股比例(BLOCK),两职合一(DUAL),独立董事比例(INDEPR),董事会规模(BOARDSIZE)。②公司财务特征变量:公司规模(SIZE),资产负债率(LEV),总资产收益率(ROA),经营活动现金流量与总资产的比值(OCF),上一年度亏损情况(LOSS)。③其他公司特征变量:上市年限(LISTAGE),产权性质(STATE)。④宏观变量:公司所在省份的GDP 增长率(GDP_GR)。最后,模型还控制了行业(Industry)与年度(Year)虚拟变量。变量的具体定义如表1所示。

为了检验H2和H3,本文采取分组检验的方式,以审计师声誉(BIG4)和媒体关注(MEDIA)作为分组变量,采用模型(1)进行检验。

2.盈余管理的度量。本文以分年度—行业的OLS回归模型来计算可操控性应计DA_JONES和DA_PM:

(1)修正Jones模型:

模型(2)和(3)中,ACCi,t表示i 公司第t 年经营活动净利润减去经营活动现金流量再除以第t-1 年总资产;ASSETSi,t-1表示i公司第t-1年总资产;ΔREVi,t是i公司第t 年与第t-1 年营业收入的差值再除以第t-1 年总资产;ΔRECi,t表示i公司第t年与第t-1年应收账款净额的差值再除以第t-1年总资产;PPEi,t表示i公司第t年固定资产净额除以第t-1 年总资产;ROAi,t表示i 公司第t 年的总资产收益率。

(二)样本与数据来源

本文以2017 ~2019 年沪深A 股上市公司为原始样本,并按照如下步骤进行了样本筛选:剔除金融保险行业观测值;剔除资产、负债总额小于0 等数值异常观测值;剔除计算可操控性应计过程中无法获得数值的观测值;剔除其他控制变量缺失的观测值。最终获得9940个公司—年度观测值。为排除变量极端值对回归结果的影响,对涉及的所有连续变量在1%和99%分位上进行缩尾处理。本文的数据来源如下:公司层面的特征数据全部来自CSMAR金融数据库,GDP增长率数据源于CEIC经济数据库。

四、实证结果与分析

(一)描述性统计

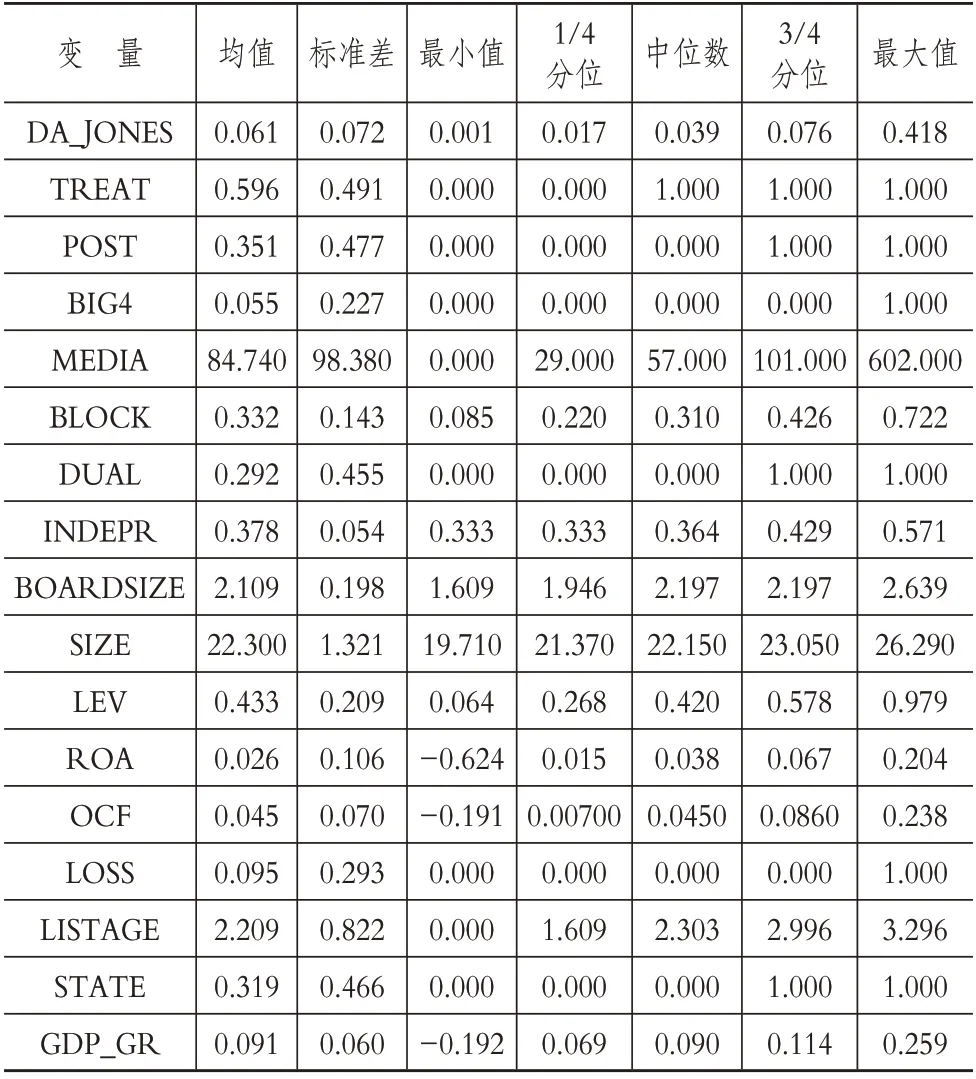

表2 列示了主回归中变量的描述性统计结果。因变量DA_JONES 的均值为0.061,与现有文献一致。变量TREAT 的均值为0.596,表明约有59.6%在A股主板上市的公司所处行业与科创板包含的行业一致。变量POST的均值为0.351,表明有35.1%的观测值分布在2019 年,这与本文的样本区间(2017 ~2019 年)一致。控制变量方面,本文样本中约有5.5%由国际“四大”会计师事务所(BIG4)进行审计。公司每年约被84.74 篇新闻(MEDIA)所报道。第一大股东的持股比例(BLOCK)约为33.2%。大约29.2%的董事长同时兼任CEO(DUAL)。独立董事占董事总人数的比例(INDEPR)约为37.8%。董事会规模(BOARDSIZE)约为8.24(e2.109)人。公司的总资产规模(SIZE)约为48.39(e22.3)亿元。公司资产负债率(LEV)约为0.433。公司总资产收益率(ROA)约为0.026。公司经营活动现金流量约占公司总资产(OCF)的4.5%。约有9.5%的公司报告了为负的净利润(LOSS)。本文样本所含公司的平均上市年限(LISTAGE)为9.1(e2.209)年。约有31.9%的公司属于国有企业(STATE)。各省份GDP 的平均增长率(GDP_GR)约为9.1%。

表2 描述性统计

(二)相关性分析

Pearson 相关性分析结果(由于篇幅限制,表格未列出)显示,变量DA_JONES 和BLOCK、BOARDSIZE、SIZE、ROA、OCF、STATE 均在1%的水平上显著负相关,变量DA_JONES 和DUAL 在5%的水平上显著正相关,与INDEPR、LEV、LOSS、LISTAGE 在1%的水平上显著正相关,上述结果表明在检验新股发行市场化对公司盈余管理的影响时需要控制这些变量。控制变量之间的相关系数都较小,说明模型回归中不存在较为严重的多重共线性问题。

(三)实证结果

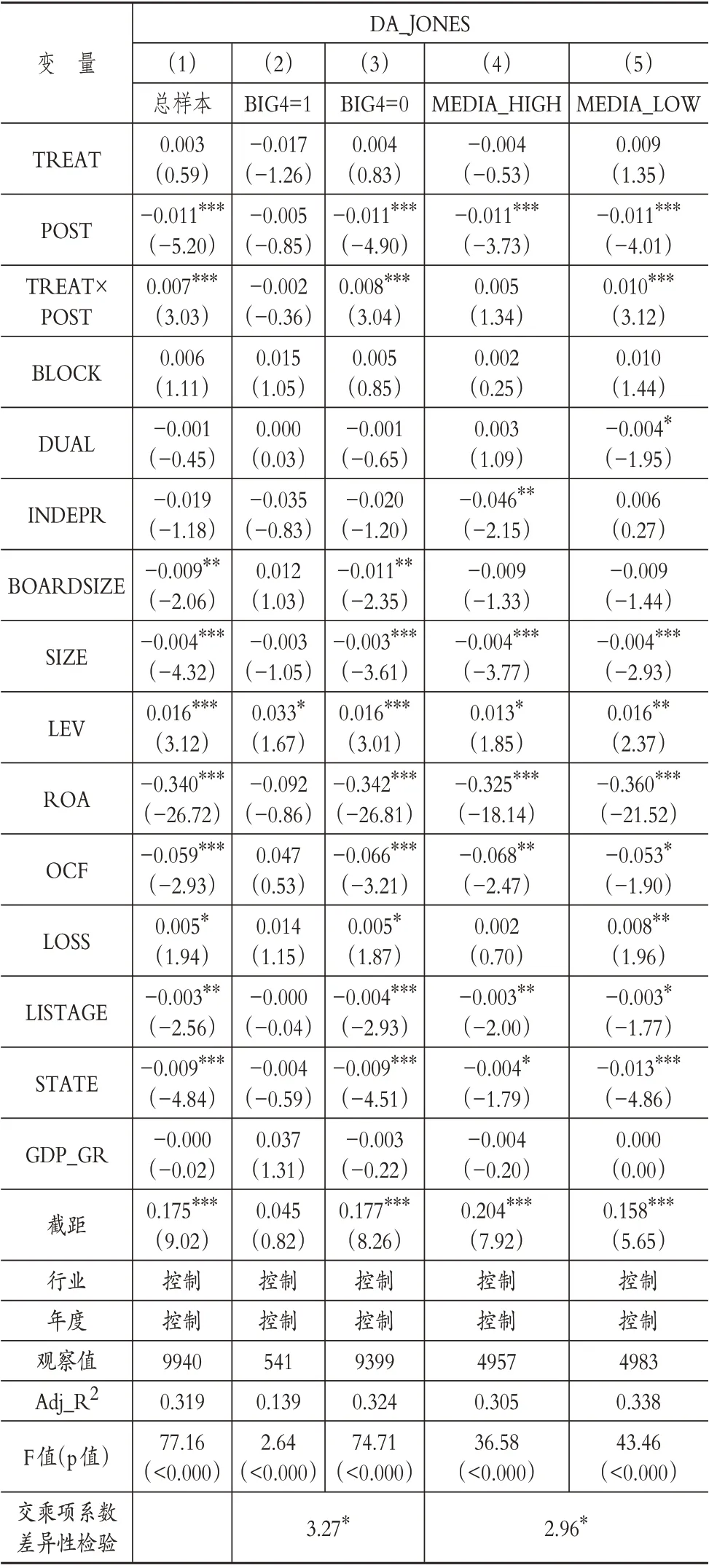

表3列示了模型(1)的回归结果。第(1)列显示,TREAT×POST的系数在1%的水平上显著为正(0.007,t=3.03),表明新股发行市场化增强了在A股主板上市同行业公司的盈余管理动机,支持了H1。控制变量中:①BOARDSIZE的系数显著为负,说明较大的董事会规模可以降低公司的盈余管理程度;②SIZE 的系数显著为负,说明公司规模越大,盈余管理程度越低;③LEV的系数显著为正,说明较高的财务杠杆增强了公司盈余管理的程度;④ROA的系数显著为负,表明较高的总资产收益率能够抑制公司的盈余管理;⑤OCF 的系数显著为负,表明较高的经营活动净现金流同样能够抑制公司的盈余管理;⑥LOSS的系数显著为正,说明净利润为负的公司更有可能进行更高程度的盈余管理;⑦LISTAGE 的系数显著为负,表明公司上市时间越长,盈余管理程度越低;⑧STATE 的系数显著为负,说明相较于非国有企业,国有企业的盈余管理程度更低。

表3 新股发行市场化、外部治理与公司盈余管理

本文进一步探究了外部治理因素的调节作用,表3第(2)~(5)列列示了H2 和H3 的回归结果。第(2)~(3)列根据审计师声誉将样本分为BIG4 子样本和非BIG4 子样本。如第(2)列所示,BIG4子样本中TREAT×POST的系数为负,但不显著,而第(3)列非BIG4子样本中TREAT×POST的系数在1%的水平上显著为正(0.008,t=3.04),此外,两个子样本之间交乘项的系数存在显著差异(F=3.27),支持了H2。上述结果表明,新股发行市场化对盈余管理的正向影响取决于审计师声誉这一外部治理因素,具体来说,该作用仅对于非BIG4 审计的公司有效,对于BIG4审计的公司无显著作用。第(4)~(5)列根据媒体关注程度将全部样本分为高媒体关注度(MEDIA_HIGH)子样本和低媒体关注度(MEDIA_LOW)子样本。如第(4)列所示,高媒体关注度子样本中TREAT×POST 的系数为正,但不显著,而第(5)列低媒体关注度子样本中TREAT×POST的系数在1%的水平上显著为正(0.010,t=3.12)。两个子样本之间交乘项的系数存在显著差异(F=2.96),支持了本文的H3。上述结果表明,新股发行市场化对盈余管理的正向影响也取决于媒体这一外部治理因素,这一作用仅存在于媒体关注度较低的公司当中。

(四)稳健性检验

1.采用业绩匹配模型的可操控性应计绝对值进行稳健性检验。为了检验表3的发现是否稳健,本文使用基于业绩匹配模型计算的可操控性应计绝对值(DA_PM)替代基于修正Jones 模型计算的可操控性应计绝对值。表4第(1)列列示了H1 的检验结果。变量TREAT×POST 的系数在5%的水平上显著为正(0.005,t=2.37),再次支持了H1。表4 第(2)~(5)列列示了H2 和H3 的检验结果。第(2)~(3)列展示了依据BIG4 进行分组检验的回归结果:第(2)列中TREAT×POST的系数为负,但不显著;第(3)列中TREAT×POST 的系数在5%的水平上显著为正(0.006,t=2.57),再次支持了H2。第(4)~(5)列展示了依据MEDIA 进行分组检验的回归结果:第(4)列中TREAT×POST 的系数为正,但不显著;第(5)列中TREAT×POST 的系数在5%的水平上显著为正(0.007,t=2.16),再次支持了H3。表4 的结果表明,在使用基于业绩匹配模型计算的可操控性应计绝对值作为因变量后,主要发现仍然成立。

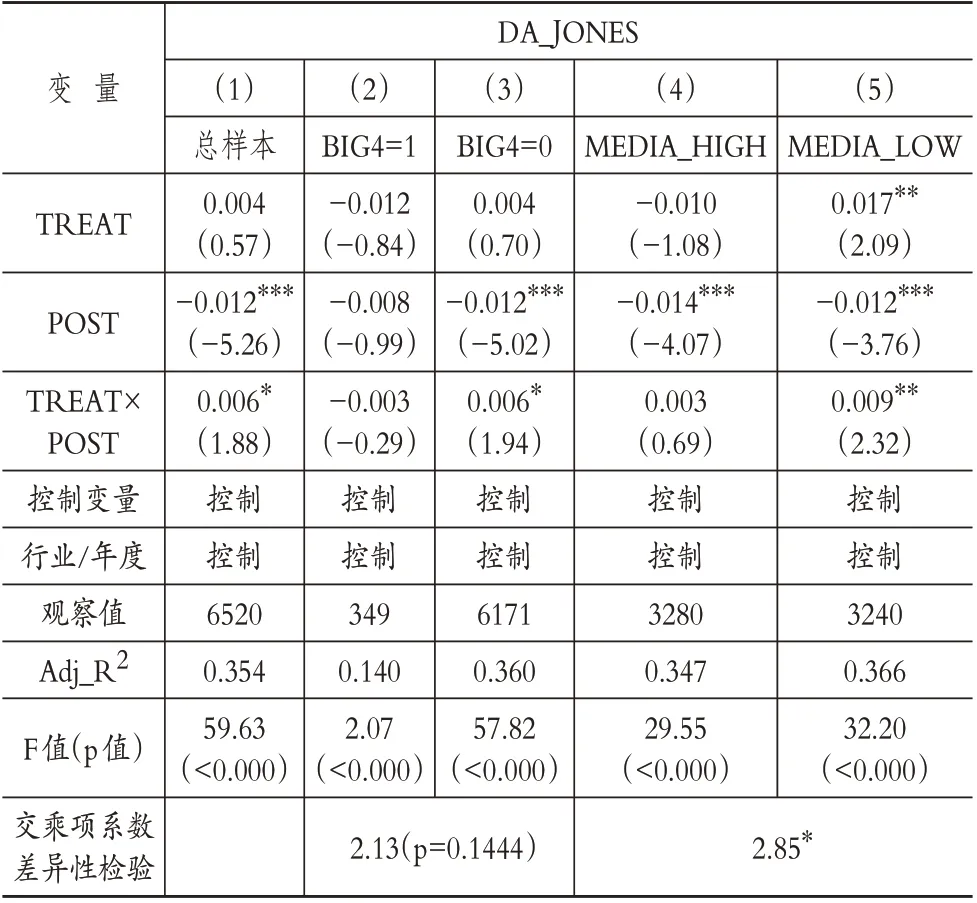

2.采用倾向性得分匹配法(PSM)进行稳健性检验。本文进一步使用倾向性得分匹配法(PSM)对可观测变量的选择性偏差进行控制,并重新对假设进行检验。本文根据在回归中采用的控制变量,按1∶1的原则,将处理组(TREAT=1)与对照组(TREAT=0)基于倾向得分值范围±1%进行匹配,匹配后获得样本观测值共6520 个,包括在A 股主板上市且行业与科创板所含行业一致的观测值3260 个,和在A 股主板上市但行业与科创板所含行业不一致的观测值3260个。有2666个处理组观测值无法与对照组观测值相匹配。计算倾向性得分时,变量TREAT与 BLOCK、 INDEPR、 BOARDSIZE、 SIZE、 LEV、LISTAGE 和STATE 显著负相关,与DUAL 显著正相关,符合理论预期。且匹配变量在匹配后的样本中不存在显著差异,说明匹配工作较为有效。

表5 展示了PSM 检验结果:第(1)列中TREAT×POST 的系数在10%的水平上显著为正(0.006,t=1.88),再次支持了H1;第(2)列中TREAT×POST 的系数为负,但不显著;第(3)列中TREAT×POST 的系数在10%的水平上显著为正(0.006,t=1.94),支持了H2;第(4)列中TREAT×POST 的系数为正,但不显著;第(5)列中TREAT×POST的系数在5%的水平上显著为正(0.009,t=2.32),为H3提供了支持。

表5 PSM检验结果

五、进一步研究

(一)新股发行市场化与公司财务重述

由于财务重述通常意味着较低的公司财务报告质量(Archambeault 等,2008),向投资者传递负面信号,所以科创板开市之后,A 股主板上市公司同样会出于争取资本投资的动机,减少重述财务报告的行为。表6进一步探讨了新股发行市场化对公司财务重述(RES)的影响。列(1)显示,TREAT×POST的系数在5%的水平上显著为负(-0.351,z=-2.21),表明新股发行市场化降低了在A股主板上市的同行业公司的财务重述概率。

表6 进一步研究实证结果

(二)交易市场的经济后果

前文检验结果表明,由于市场存量资金有限,科创板开市之后,原本在A 股主板上市的同行业公司会出于争夺市场资金的动机进行盈余管理,本文进一步检验上述行为的经济后果。具体地,本文检验了新股发行市场化对A 股同行业上市公司的股票年换手率(TURNOVER)和年末股东数量(SHN)的影响。

表6 第(2)~(3)列依据盈余管理程度(DA_JONES)的高低将总样本划分为高盈余管理和低盈余管理两个子样本。具体来说,第(2)列呈现了新股发行市场化对于股票换手率在高盈余管理子样本中的回归结果,TREAT×POST 的系数在1%的水平上显著为正(100.761,t=4.20),而在第(3)列低盈余管理子样本中,TREAT×POST的系数为正,但不显著,两组中系数存在显著差异(F=4.94)。上述结果表明,新股发行市场化促使A 股主板同行业上市公司进行了更多的盈余管理,而这一行为有效增强了股票流动性,具体表现为更高的股票换手率。

表6 第(4)~(5)列同样将总样本按照盈余管理程度(DA_JONES)的高低划分为高盈余管理和低盈余管理两个子样本。具体来说,第(4)列呈现了新股发行市场化对于年末股东数量在高盈余管理子样本中的回归结果,TREAT×POST 的系数为正,但不显著,而在第(5)列低盈余管理子样本中,TREAT×POST的系数在10%的水平上显著为负(-0.307,t=-1.66),两组中系数存在显著差异(F=6.88)。上述结果表明,新股发行市场化促使A 股主板同行业上市公司进行了更多的盈余管理,这一行为有效吸引了市场投资,具体表现为更多的年末股东数量。

六、结论、启示与未来研究方向

本文基于科创板成立的背景,检验了新股发行市场化对A 股主板高新技术产业上市公司盈余管理的影响。研究发现:科创板的成立促使在主板上市的行业与科创板所含行业相同的公司进行了更多的盈余管理,说明新股发行市场化引发了主板相关上市公司的非理性行为;审计师声誉和媒体关注能够抑制新股发行市场化和盈余管理之间的正相关关系;科创板的成立也促使在主板上市的同行业公司进行了更少的财务报告重述行为。同时,主板高新技术产业公司的盈余管理行为带来了一定的经济后果,具体表现为更高的股票换手率和更多的年末股东数量。

本文研究发现的启示如下:一是对于监管者而言,一方面要继续监督科创板上市公司披露具有真实性、准确性和完整性的信息,保障投资者的权益,另一方面要认识到主板相关公司会对科创板的设立做出非理性应对决策,加强对主板相关上市公司违规行为的监管力度。二是对于主板上市公司的管理者而言,应充分认识到依靠盈余管理吸引投资的行为不具备可持续性,应坚持塑造、提升企业的核心竞争力,以此来吸引更多具有可持续性的资本投资。三是对于政策制定者而言,在推进注册制实施的同时,应关注不同市场板块之间的联动效应,了解科创板的成立对其他板块上市公司行为产生负面影响的可能性,完善其他市场板块的相应配套措施,引导主板上市公司和科创板上市公司形成良性竞争。四是对于投资者而言,应当正确看待科创板上市公司与A 股主板相关行业上市公司之间的竞争关系,利用好科创板上市公司的信息披露优势,做出理性投资决策。五是对于审计师而言,其应充分认识到科创板成立激发了A 股主板高新技术产业上市公司的盈余管理动机,重视新股发行市场化对主板相关上市公司财务报告质量的潜在负面影响。

本文就科创板成立对A 股主板相关公司的盈余管理行为进行了初步探索,未来的研究可以从以下两个方面推进。首先,本文检验了新股发行市场化对A 股主板高新技术产业上市公司在短期内的行为影响,由于在短期内,企业的真实财务业绩提升和创新能力提升都具有一定难度,但是通过实施盈余管理的方式来吸引投资在较长的时间跨度内具有不可持续性,所以,当考虑新股发行市场化对A 股主板高新技术产业上市公司的长期影响时,本文的研究结论有可能会发生改变,未来可以继续探索新股发行市场化是否会引导A 股主板相关上市公司在长期内通过提升创新能力、改善企业绩效的方式来增强竞争力。其次,自2020 年8 月24 日开始,创业板注册制首批18 家公司上市,故可结合创业板注册制改革,进一步探索主板相关公司是否以及如何对此做出反应,以明确不同资本市场板块之间的相互影响。

【 主要参考文献】

蔡春,黄益建,赵莎.关于审计质量对盈余管理影响的实证研究——来自沪市制造业的经验证据[J].审计研究,2005(2):3 ~10.

曹琼,卜华,杨玉凤,刘春艳.盈余管理、审计费用与审计意见[J].审计研究,2013(6):76 ~83.

陈小林,林昕.盈余管理、盈余管理属性与审计意见——基于中国证券市场的经验证据[J].会计研究,2011(6):77 ~85.

程小可,武迪,高升好.注册制下IPO 过程中机构投资者合谋报价研究:来自科创板与创业板的经验证据[J].中国软科学,2022(8):103 ~118.

胡志强,王雅格.审核问询、信息披露更新与IPO市场表现——科创板企业招股说明书的文本分析[J].经济管理,2021(4):155 ~172.

姜付秀,刘志彪.行业特征、资本结构与产品市场竞争[J].管理世界,2005(10):74 ~81.

赖黎,蓝春丹,秦明春.市场化改革提升了定价效率吗?——来自注册制的证据[J].管理世界,2022(4):172 ~184.

李培功,沈艺峰.媒体的公司治理作用:中国的经验证据[J].经济研究,2010(4):14 ~27.

卢太平,张东旭.融资需求、融资约束与盈余管理[J].会计研究,2014(1):35 ~41.

鲁桂华,韩慧云,陈运森.会计师事务所非处罚性监管与IPO审核问询——基于科创板注册制的证据[J].审计研究,2020(6):43 ~50.

吕怀立,贾琬娇,李婉丽.核准制保荐经历与科创板IPO定价——来自保荐代表人的经验证据[J].会计研究,2021(5):95 ~106.

汪炜,蒋高峰.信息披露、透明度与资本成本[J].经济研究,2004(7):107 ~114.

薛爽,王禹.科创板IPO 审核问询回复函与首发抑价[J].管理世界,2022(4):185 ~203.

曾泉,牟颖,杜兴强.股票发行注册制改革与财务报告质量——基于盈余管理和会计稳健性的视角[J].北京工商大学学报(社会科学版),2022(4):113 ~126.

张宗新,孔让峰.科创属性向市场传递了科技型公司的价值吗?——基于科创板的经验研究[J].证券市场导报,2022(6):2 ~13.

郑志刚,丁冬,汪昌云.媒体的负面报道、经理人声誉与企业业绩改善——来自我国上市公司的证据[J].金融研究,2011(12):163 ~176.

Archambeault D.S.,DeZoort F.T.,Hermanson D.R..Audit committee incentive compensation and accounting restatements[J].Contemporary Accounting Research,2008(4):965 ~992.

Burgstahler D.,Dichev I..Earnings management to avoid earnings decreases and losses[J].Journal of Accounting and Economics,1997(1):99 ~126.

Davis J.A..A formal interpretation of the theory of relative deprivation[J].Sociometry,1959(4):280 ~296.

Dyck A.,Morse A.,Zingales L..Who blows the whistle on corporate fraud?[J].The Journal of Finance,2010(6):2213 ~2253.

Guenther D.A..Earnings management in response to corporate tax rate changes:Evidence from the 1986 Tax Reform Act[J].The Accounting Review,1994(1):230 ~243.

Hall B.H.,Lerner J..The financing of R&D and innovation[M]//Bronwyn H.Hall,Nathan Rosenberg.Handbook of the Economics of Innovation.Amsterdam:North-Holland,2010.

Hobfoll S.E..Conservation of resources:A new attempt at conceptualizing stress[J].American Psychologist,1989(3):513 ~524.

Stouffer S.A.,Suchman E.A.,DeVinney L.C.,et al..The american soldier:Adjustment during army life[M].Princeton,NJ:Princeton University Press,1949.

Sweeney A.P..Debt-covenant violations and managers' accounting responses[J].Journal of Accounting and Economics,1994(3):281 ~308.

Teoh S.H.,Welch I.,Wong T.J..Earnings management and the long run market performance of initial public offerings[J].The Journal of Finance,1998(6):1935 ~1974.

Watts R.L.,Zimmerman J.L..Positive accounting theory[M].Englewood Cliffs,NY:Prentice-Hall,1986.