税收征管对企业全要素生产率的影响机制分析

——来自金税三期工程准自然实验的证据

2023-11-27吴斌舒竹语东南大学经济管理学院江苏南京211189

文/吴斌 舒竹语(东南大学经济管理学院,江苏南京 211189)

一、引言

随着中国经济发展进入新阶段,传统粗放型发展模式逐渐难以维持,高质量发展模式已经成为经济社会建设的主导思想。全要素生产率作为衡量发展质量的重要指标,能够有效地反映资源的利用水平和生产效率状况,被众多学者所采用。全要素生产率不但对一个国家或地区的经济增长有非常突出的贡献①李平:《提升全要素生产率的路径及影响因素——增长核算与前沿面分解视角的梳理分析》,《管理世界》,2016 年第9 期。,还揭示了国家内部特定行业的比较优势②Federica Saliola and Murat Seker,“Total Factor Productivity across the Developing World,”The World Bank,No.68273,2011,pp.1-8.,可以用于评价经济政策的可持续性。精确分析企业全要素生产率,能提高企业生产效率。税收作为企业支出的一部分,不仅影响企业的生产效率,同时也是国家财政的重要组成部分,承担调节社会资源在不同经济成分间合理分配、保障国民经济生产运行的职能。中国的税收政策也在不断进行改革,其中金税三期工程作为税收征收管理方式转变的一个载体,提高了税收征管能力,增加了进项税和销项税数额,改善税负公平,减小企业逃税的可能性,使企业所得税支出增加。①李艳、杨婉昕、陈斌开:《税收征管、税负水平与税负公平》,《中国工业经济》2020 年第11 期。②张克中、欧阳洁、李文健:《缘何“减税难降负”:信息技术、征税能力与企业逃税》,《经济研究》2020 年第3 期。在市场表现上,政策实施让税务机关更轻松地获取可能存在避税行为的企业信息,显著减少企业避税逃税的机会,降低了企业股价暴跌的风险。③李春涛、王悦、张璇:《激进避税行为与股价暴跌风险——外部监管视角与因果识别策略》,《财贸经济》2021 年第6 期。从整体表现上来看,金税三期工程可能会加重企业的税收负担,使企业减少生产资金。高税收征管强度使企业留存收益减少,抑制企业技术发展,影响全要素生产率的提升④燕洪国、潘翠英:《税收优惠、创新要素投入与企业全要素生产率》,《经济与管理评论》2022 年第2 期。。可见企业如果存在过重的税收负担,就会缩减生产过程所需资金,进而影响全要素生产率。

本文从税收负担的角度,以金税三期工程的实施为准自然实验背景,建立双重差分模型进行实证分析,探究税收政策变化与企业全要素生产率之间的关系。研究表明:金税三期工程这一准自然实验验证了税收负担会抑制企业全要素生产率的提升,这种抑制作用在国有企业、东部地区企业和非制造业企业中更为明显。本文以金税三期政策上线为研究变量,避免了内生性问题的发生,发现税收负担对全要素生产率的作用主要是通过影响企业研发创新和融资约束来实现的,丰富了税务领域内对全要素生产率的相关研究,为国家进一步进行税收征管改革提供参考。

二、理论分析与研究假设

随着金税三期工程系统的应用,我国将建立健全税收征管标准体系,从而有效提高各级税务部门征管行为的规范化水平,有利于实现税务有关信息的监督管理。金税三期工程将改善税收征管服务质量,为企业提供更加优质的涉税服务,确保有关纳税主体及时掌握政策信息。

在税务领域内,影响全要素生产率的主要因素有政府行为特征的税收竞争、税收结构差异、政策治理效应和企业税负强度等。中央政府与地方政府税收征管目标不一致。虽然加大税收征管力度能提高中央政府的财政收入,但是企业的全要素生产率会随之下降,不利于企业的长远发展。⑤张明:《税收征管与企业全要素生产率——基于中国非上市公司的实证研究》,《中央财经大学学报》2017 年第1 期。地方政府间税收竞争通过影响企业在地区间的迁移和动态成长,影响企业全要素生产率。⑥彭馨:《税收竞争、地区生产率增长与异质性企业出口》,《经济科学》2019 年第4 期。流动性要素竞争产生规模效应,不同地区全要素生产率也会产生不同结果。⑦王文甫、张彤:《税收竞争对全要素生产率的影响研究》,《财贸研究》2022 年第9 期。税收的主体税种、税制结构可以改善生产资本、劳动力的错误配置程度以及提高技术效率,影响企业全要素生产率。①李香菊、高锡鹏:《税制结构竞争优势与全要素生产率:影响机制与比较分析》,《经济学家》2022 年第8 期。省市之间收入差异大,会影响政府的财政支出结构向经济性支出倾斜,降低企业全要素生产率。②薛钢、付梦媛:《税收分成、地方政府行为与全要素生产率——基于273 个地级市的检验》,《经济问题探索》2022 年第9 期。企业间增值税有效税率的差异会导致资源错误配置、产品价格扭曲,抑制企业全要素生产率提升。③陈晓光:《增值税有效税率差异与效率损失——兼议对“营改增”的启示》,《中国社会科学》2013 年第8 期。④刘柏惠、寇恩惠、杨龙见:《增值税多档税率、资源误置与全要素生产率损失》,《经济研究》2019 年第5 期。“营改增”政策营造了更加公平的经济环境,缓解企业融资约束,降低企业负债水平,能够促进制造业企业全要素生产率提升。⑤马金华、林源、费堃桀:《企业税费负担对经济高质量发展的影响分析——来自我国制造业的证据》,《当代财经》2021年第3 期。企业纳税信用评估的新政策实践,促使消息及时披露,降低纳税成本,提高企业投资效率,提高企业的全要素生产率。⑥冀云阳、高跃:《税收治理现代化与企业全要素生产率——基于企业纳税信用评级准自然实验的研究》,《财经研究》2020 年第12 期。绿色税收政策改善了环境质量,促进企业绿色全要素生产率的提升。⑦牛欢、严成樑:《环境税收、资源配置与经济高质量发展》,《世界经济》2021 年第9 期。

大部分研究认为,增加税收会抑制全要素生产率提升,减税和税收优惠会促进全要素生产率提高。税务检查作为税收征管环节,会加重企业的实际税负,减少企业在生产中的资源投入和留存收益,抑制企业生产效率提高。⑧于文超、周雅玲、肖忠意:《税务检查、税负水平与企业生产效率——基于世界银行企业调查数据的经验研究》,《经济科学》2015 年第2 期。高税收征管强度使企业留存收益减少,创新驱动力降低,影响全要素生产率的提高,在一定程度上抵消税收优惠对企业技术发展的积极作用。⑨燕洪国、潘翠英:《税收优惠、创新要素投入与企业全要素生产率》,《经济与管理评论》2022 年第2 期。减税会导致人力资本和固定资产投资的增加,并激发更多的创业活动,提高公司的生产力,⑩吴辉航、刘小兵、季永宝:《减税能否提高企业生产效率?——基于西部大开发准自然实验的研究》,《财经研究》2017年第4 期。更多企业选择进入市场,均衡价格水平上涨产生选择效应,市场对现存企业进行选择,全要素生产率提高。[11]Petr Sedlacek and Vincent Sterk,“Reviving American Entrepreneurship?Tax Reform and Business Dynamism,”Journal of Monetary Economics,Vol.105,2019,pp.94-108.税收减免可以增加企业现金流或税后收益,提高要素产出弹性。[12]韩仁月、马海涛、张晨:《减税、要素产出弹性与全要素生产率》,《财贸经济》2022 年第8 期。财政激励政策通过降低成本提高高新技术产业的增加值率,促进了企业全要素生产率的提高。[13]张同斌、高铁梅:《财税政策激励、高新技术产业发展与产业结构调整》,《经济研究》2012 年第5 期。

金税三期工程作为大数据税收征管发展的一项重要改革,提高税收稽查的威慑力度,降低信息不对称程度,增加了税负。①樊勇、李昊楠:《税收征管、纳税遵从与税收优惠——对金税三期工程的政策效应评估》,《财贸经济》2020 年第5 期。②唐博、张凌枫:《税收信息化建设对企业纳税遵从度的影响研究》,《税务研究》2019 年第7 期。涉税信息监管能力的提高,压缩了企业的逃税空间,进而推高了企业所得税负。③张克中、欧阳洁、李文健:《缘何“减税难降负”:信息技术、征税能力与企业逃税》,《经济研究》2020 年第3 期。因此,本文提出以下假设:

假设H1:金税三期工程规范了税收流程,使税收负担增加,从而抑制企业全要素生产率的提高。

征税效应使企业内部留存资金减少,企业对创新生产活动决策会更加慎重,这降低了企业的创新效率。④Abhiroop Mukherjee,Manpreet Singh and Alminas Zˇaldokas,“Do Corporate Taxes Hinder Innovation?”Journal of Financial Economics,Vol.124,No.1,2017,pp.195-221.企业会因为高政策性负担展开寻租行为,企业家对非生产性行为产生过度关注,创新产出减少。⑤于博、王云芳:《政策性负担、企业寻租与创新挤出》,《软科学》2022 年第10 期。金税三期工程增加企业的税收负担,不仅导致企业创新的成本变高,还导致企业的自由盈余变少,这二者均会减少企业的创新投入和产出。⑥吉赟、王贞:《税收负担会阻碍企业创新吗?——来自“金税工程三期”的证据》,《南方经济》2019 年第3 期。规范的纳税环境会给予市场更健康的竞争环境,税收优惠政策会促进企业积极地进行创新研究。高效的税收战略管理可以提升税收风险管理的精准度,有效地保护企业利益。⑦刘奇超:《我国新一轮税收征管改革的制约、重点与实现路径——以国外税收征管发展新趋势为借鉴》,《经济体制改革》2015 年第1 期。企业办税成本随着优质的纳税服务变得更低,规范执法能使市场环境更加公平,进而激发企业主体的创新活力。⑧徐建斌、朱芸:《税收营商环境对企业技术创新的影响》,《税务研究》2020 年第2 期。由于税收征管强度的增加,管理层减少对企业资源的侵害,降低了公司税收筹划的激进程度⑨Jeffrey L.Hoopes,Devan Mescall and Jeffrey A.Pittman,“Do IRS Audits Deter Corporate Tax Avoidance?”The Accounting Review,Vol.87,No.5,2012,pp.1603-1639.,因而企业将更多的精力投入更有效的创新生产活动中。⑩唐玮、赵星竹、周畅:《税收征管与企业创新:抑制或激励——A 股医药制造业上市公司的证据》,《数理统计与管理》2022 年第6 期。对于企业而言,生产产品和生产技术的研发创新投入是提升全要素生产率的重要决定因素。[11]Ping Feng and Shanzi Ke,“Self-selection and Performance of R&D Input of Heterogeneous Firms:Evidence from China’s Manufacturing Industries,”China Economic Review,Vol.41,2016,pp.181-195.本文提出以下假设:

假设H2:金税三期工程通过影响创新水平进而影响企业全要素生产率。

加强税收征管,将增加企业税收负担,减少留存利润和企业现金流,削弱企业内部融资能力,使企业融资难度加大,增加企业的外部融资成本。[12]于文超、殷华、梁平汉:《税收征管、财政压力与企业融资约束》,《中国工业经济》2018 年第1 期。企业减少避税行为,负债率上升导致信用评级等级降低,债务成本提高。[13]Youngdeok Lim,“Tax Avoidance,Cost of Debt and Shareholder Activism:Evidence from Korea,”Journal of Banking &Finance,Vol.35,No.2,2011,pp.456-470.在实行税收减免政策时,企业研发活动效率提高,将带动流动资产和非流动资产增长,总体上具有缓解企业融资约束的效应。①江笑云、汪冲、高蒙蒙:《研发税收减免对企业融资约束的影响及其作用机制——基于微观企业数据的实证研究》,《财经研究》2019 年第9 期。税收征管加强会增加企业的融资约束程度。政府加强税收征管,对企业运营形成有效监督,降低企业的管理层对股东利益的侵占,缓解企业的融资约束。②蔡昌、林高怡、王卉乔:《税收征管与企业融资约束——基于金税三期的政策效应分析》,《会计研究》2021 年第5 期。税收征管力度较强地区的企业,债权人的监督成本更低,企业的债务融资成本更低。③潘越、王宇光、戴亦一:《税收征管、政企关系与上市公司债务融资》,《中国工业经济》2013 年第8 期。融资约束公司持有现金敏感性更强,倾向于持有更多的流动性资产。④连玉君、彭方平、苏治:《融资约束与流动性管理行为》,《金融研究》2010 年第10 期。在融资约束情况下,企业更倾向于将资金投向快速收益领域,这限制了企业更换先进设备,减缓了生产设备的更新换代,抑制技术进步,全要素生产率增长被抑制。如果企业面临的外源融资约束程度越小,那么企业生产率水平的增长会越明显。⑤项松林、魏浩:《流动性约束对企业生产率的影响》,《统计研究》2014 年第3 期。本文提出以下假设:

假设H3:金税三期工程通过影响融资约束的渠道来影响企业全要素生产率。

三、实证研究设计

(一)变量设计和说明

1.被解释变量

本文被解释变量为测算出的企业全要素生产率TFP。目前计算全要素生产率使用最多的是OP法⑥G.Steven Olley and Ariel Pakes,“The Dynamics of Productivity in the Telecommunications Equipment Industry,”Econometrica,Vol.64,No.6,1996,pp.1263-1297.和LP 法⑦James Levinsohn and Amil Petrin,“Estimating Production Functions Using Inputs to Control for Unobservables,”The Review of Economic Studies,Vol.70,No.2,2003,pp.317-341.。由于OP 法以企业的当期投资为生产效率的代理变量,可能存在投资额不为整数或数据缺失状态,从而导致样本出现较多的损失。LP 法以企业中间品投入为代理变量,减少样本量的损失,估计结果比OP 法准确。本文用LP 法测量企业全要素生产率,在稳健性检验中使用OP 法、固定效应法(FE 法)和OLS 法。

2.解释变量

本文核心解释变量为金税三期改革虚拟变量TD。金税三期工程采用渐进式的推广模式,自2013 年开始在重庆、山西、山东等地试点实行,2014 年在广东、河南、内蒙古等地实行,2015 年在河北、宁夏、贵州等地实行,到2016 年年底在辽宁、江西、福建等地全面实行。如果企业所属省份在当年并未实施金税三期工程,那么取值为0;如果企业所属省份在当年实施了金税三期工程,那么取值为1。

3.中介变量

本文对企业研发投入经费取自然对数,将其设为企业创新,以此作为中介变量。计算企业SA 值,将其设为融资约束,以此作为中介变量。参考以往的文献①Charles J.Hadlock and Joshua R.Pierce,“New Evidence on Measuring Financial Constraints:Moving beyond the KZ Index,”The Review of Financial Studies,Vol.23,No.5,2010,pp.1909-1940.,以企业存在的年数和规模计算SA 的值,值越大说明企业受到的融资约束越严重。

4.控制变量

本文参考以往的文献②郭健、刘晓彤、宋尚彬:《企业异质性、研发费用加计扣除与全要素生产率》,《宏观经济研究》2020 年第5 期。,控制了与公司财务相关的一系列变量,包括资产规模(Size)、财务杠杆(Lev)、财务费用率(Fincost)、固定资产比率(Fixed)、盈利能力(Roa)、现金流量(Cash)、企业存在的年数(Age)、政府补助比率(Grant)、托宾Q 比率(Tobin)、股权集中度(Top),以及外部宏观的省级行政地区经济特征控制变量,包括财政情况(Gove)、人均GDP(lnGDP)、第二产业比率(SecInd)、GDP 增长指数(GDPIndex)。各变量定义如表1 所示。

(二)模型设计

为检验金税三期工程改革对企业全要素生产率的影响,本文构建面板固定效应模型进行分析检验。建立如下回归方程:

在式(1)中,被解释变量为企业全要素生产率TFP,核心解释变量为金税三期工程TD,Controls 为控制变量集合,下标i 和t 分别表示企业和年份。本文模型均控制了个体固定效应Firm 和年份固定效应Year,控制公司差异和时间变化趋势。

为进一步验证税收征管技术进步影响企业全要素生产率的中介机制,本文建立如下中介效应模型:

在式(2)、式(3)中,中介变量A 分别为企业创新(Inrd)和融资约束(SA),控制变量与式(1)一致。在式(1)的基础上,如果β1和δ2显著,那么表明A 具有中介效应,即金税三期工程会通过影响企业创新或融资约束影响企业全要素生产率。如果β1和δ2至少有一个不显著,那么需要进行Sobel检验。

(三)样本选取及数据来源

本文以2010—2020 年沪深A 股上市公司为研究对象,参考以往文章对数据进行以下处理:(1)金融行业较其他行业具有特殊性,故本文剔除所有属于金融行业的样本公司。(2)剔除了样本中带有ST、*ST 字样的上市公司。(3)剔除数据存在缺失的上市公司。(4)为尽量规避极端值所带来的影响,对所有连续变量进行了0.01 水平的上下缩尾处理。经过上述处理后,一共得到17743 个样本量。本文所有数据来自国泰安数据库和Wind 数据库。

四、实证结果分析

(一)描述性统计

表2 呈现了本文主要变量的描述性统计结果,金税三期工程TD 的均值为0.545,说明有54.5%的样本受到了政策影响。从全样本来看,企业全要素生产率的均值为9.001,最小值、最大值分别为7.067 和11.247,标准差为1.008,离散程度差异比较明显,各企业间全要素生产率差异较大。整体而言,其余控制变量的描述性统计结果与已有文献较为一致。

表2 变量的描述性统计结果(N=17743)

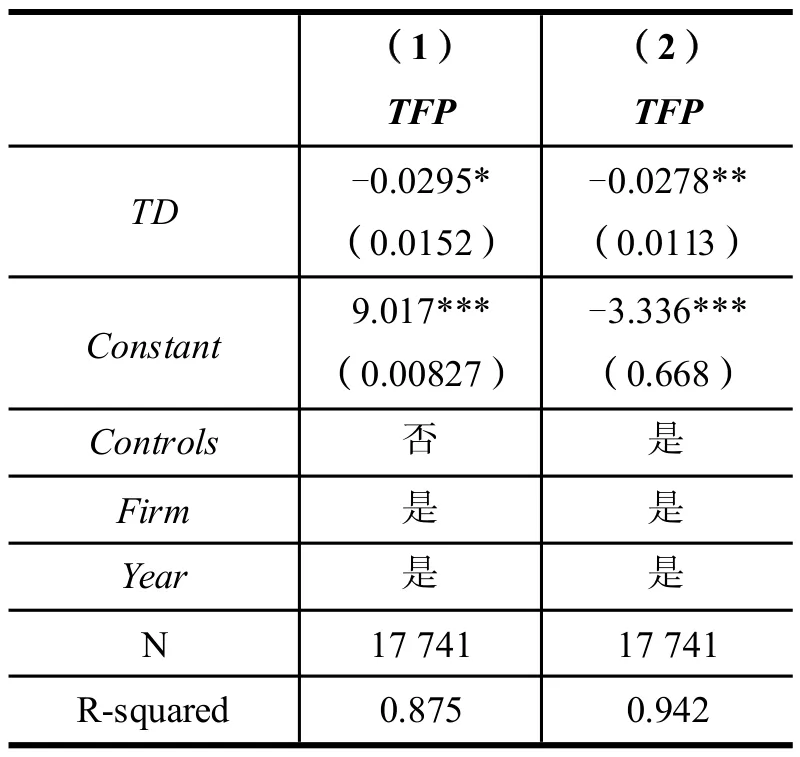

(二)基准回归分析

基准回归结果如表3 所示。第2 列为仅控制公司固定效应和年份固定效应的回归结果,第3 列为进一步加入控制变量的回归结果。金税三期工程与全要素生产率的影响系数为-0.0278,在0.05 的水平上通过了显著性检验,说明税收征管技术进步,使企业逃税漏税的现象有所减少,增加了企业实际税收负担,进而对全要素生产率的提高产生显著的负向影响,结果验证假设1。

表3 基准回归结果

(三)稳健性检验

为了进一步验证本文的结论,本文进行以下两种稳健性检验。

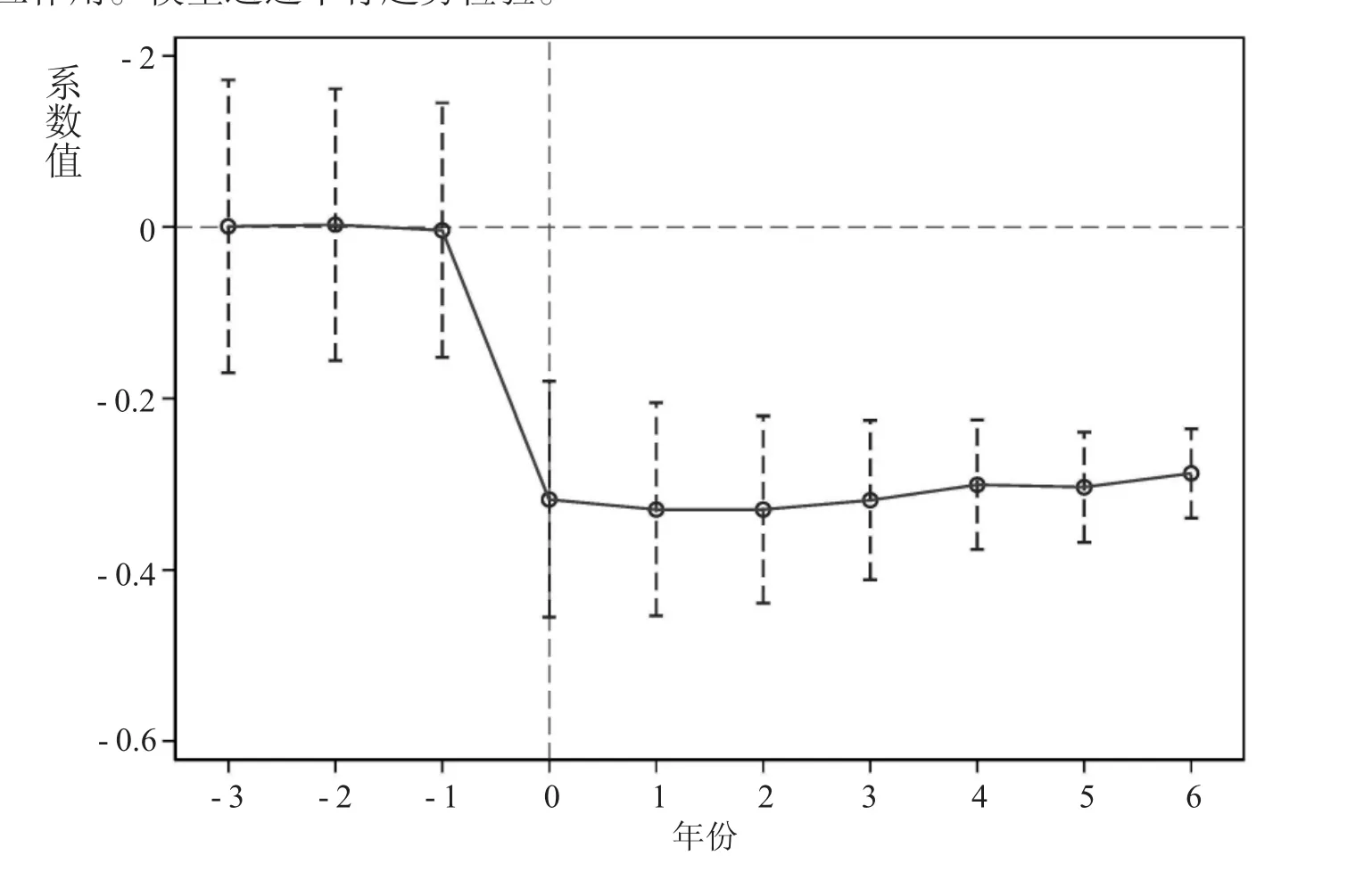

1.平行趋势检验

使用双重差分模型的前提是如果没有外界冲击,处理组与控制组需要满足平行趋势假设。本文构建检验模型如下:

在式(4)中,policyn代表企业所属城市开展金税三期工程的时间,αn是平行趋势检验中的解释变量系数。图1 显示了平行趋势检验结果,横轴表示距离金税三期工程上线运行的年份,纵轴为系数值。结果表明,政策实施前系数过零点,处理组和控制组拥有相同的发展趋势;政策实施后系数为负,政策有相应作用。模型通过平行趋势检验。

图1 平行趋势检验结果图

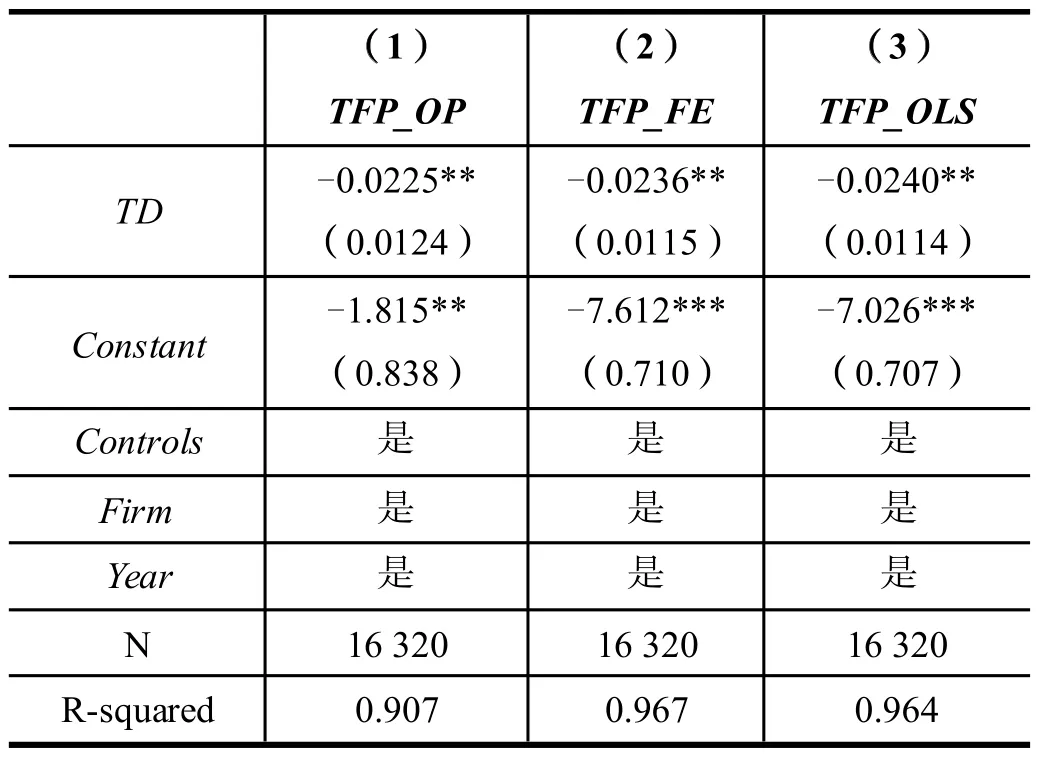

2.替换被解释变量

本文分别使用OP 法、FE 法和OLS 法计算全要素生产率。表4 为全要素生产率替换后的回归结果。替换后的回归系数与基准回归系数相近,且依然在0.05 水平上显著为负,与基准回归结果较为一致。证明了研究结论的稳健性。

表4 变更企业全要素生产率度量方式

(四)异质性分析

1.企业性质异质性分析

不同企业性质可能对企业全要素生产率产生差异性影响。本文根据产权性质类型,将样本划分成国有企业和非国有企业。分样本回归结果如表5 第2 列、第3 列所示。结果显示,国有企业样本回归结果在0.05 的水平上显著为负,非国有企业样本回归结果在0.1 的水平上显著为负,国有企业样本作用更明显。其原因可能是,国有企业有需要额外承担的社会责任,在这种职能较强的预算约束作用下,以降低自身发展的最优化运作为条件,产生更明显的征税效应。①陈林:《自然垄断与混合所有制改革——基于自然实验与成本函数的分析》,《经济研究》2018 年第1 期。国有企业往往内部信息更复杂,企业内部交流更加困难,导致企业资源冗余,阻碍企业整体效率②张涛、刘宽斌、熊雪:《中国国有和民营制造业企业生产效率对比研究》,《数量经济技术经济研究》2018 年第6 期。,降低企业全要素生产率。同时,在市场竞争中,国有企业的生存压力往往低于非国有企业,出于更强的存活意愿,非国有企业会更积极地保证企业生产效率不降低而获取更大的收益,保住持续经营的资格。③简泽、张涛、伏玉林:《进口自由化、竞争与本土企业的全要素生产率——基于中国加入WTO 的一个自然实验》,《经济研究》2014 年第8 期。

表5 异质性分析

2.地区异质性分析

企业所属地区不同,可能对企业全要素生产率产生差异性影响。本文将样本分为东部、中部、西部地区进行分析。分样本回归结果如表5 第4 列、第5 列、第6 列所示。结果显示,东部地区样本回归结果在0.1 水平上显著为负,中部地区与西部地区结果不显著,即金税三期工程实施效果在东部地区企业中对全要素生产率有更明显的抑制作用,在中西部则并不明显。其原因可能是,东部地区产业较为成熟,拥有更高的平均生产率。④鲁晓东、连玉君:《中国工业企业全要素生产率估计:1999—2007》,《经济学(季刊)》2012 年第2 期。与东部成熟的技术密集型产业相比,中西部地区产业技术水平较低,产品经济附加值相对较低。⑤刘红光、王云平、季璐:《中国区域间产业转移特征、机理与模式研究》,《经济地理》2014 年第1 期。受到外界政策冲击,中西部地区产业可调整变化的范围较小。对于中西部地区,国家有更多的政策扶持项目,在发展过程中新进入的企业较多,提升生产效率的动力较大,愿意以其他方式补充全要素生产率可能降低的效果。

3.行业异质性分析

企业所处行业不同,可能对企业全要素生产率产生差异性影响。本文根据行业类型,将样本划分为制造业企业和非制造业企业。分样本回归结果如表5 第7 列、第8 列所示。结果显示,非制造业企业样本回归结果在0.01 的水平上显著为负,制造业企业回归结果不显著,即金税三期工程实施效果在非制造业企业中对全要素生产率有更明显的抑制作用,在制造业中则并不明显。其原因可能是,非制造业企业资金流转不确定性大,更容易出现融资困难等问题。制造业行业发展较成熟,生产经营较稳定,资产规模大,融资能力强,在外部环境变化时,更容易维持原先的生产状态,即全要素生产率变动程度较小。

五、影响机制分析

本文采用中介效应模型进行实证检验,回归结果如表6 所示,金税三期工程对企业创新系数、融资约束系数的两个中介变量都有显著的负向影响。

表6 中介效应检验结果

表6 第2 列、第3 列呈现了企业创新的中介效应回归结果。表6 第2 列显示金税三期工程对企业创新产生抑制作用,表6 第3 列显示在0.01 的水平上,企业创新对企业全要素生产率具有显著正向影响。Sobel 检验说明,此中介变量模型在0.01 的水平上显著,说明企业创新的中介效应显著,表明金税三期工程可以通过降低企业创新水平对企业全要素生产率产生抑制作用,假设H2 得到验证。

表6 第4 列、第5 列呈现了企业融资约束的中介效应回归结果。表6 第4 列显示金税三期工程会提高企业融资约束程度,表6 第5 列显示在0.01 的水平上,融资约束水平对企业全要素生产率具有显著负相关影响。Sobel检验说明,此中介变量模型在0.01 的水平上显著,说明企业融资约束的中介效应显著,表明金税三期工程可以通过加大企业融资约束程度对企业全要素生产率产生抑制作用,假设H3 得到验证。

六、结论与启示

本文对税收征管技术进步可能对企业全要素生产率的影响进行理论分析,在此基础上提出相应的研究假设。以2010—2020 年沪深A 股上市公司为研究对象,借助金税三期工程这一准自然实验,构建双重差分模型进行实证分析;通过对实证结果的分析,验证本文提出的研究假设,并且分析了税收政策变化与企业全要素生产率之间的关系。研究结果表明:(1)实施金税三期工程会抑制企业全要素生产率的增长,并且回归结果在进一步添加更多控制变量以及一系列稳健性检验后依然显著。(2)异质性分析结果表明,税收征管技术进步对国有企业全要素生产率的影响比非国有企业更显著。在东部地区企业和非制造业企业中,金税三期政策实施会显著降低全要素生产率。(3)中介效应机制分析表明,金税三期工程会通过影响企业的研发创新和融资约束条件,进而影响企业全要素生产率。整体回归结果表明,税收征管技术的进步,导致了企业生产运营效率的降低,从而抑制了全要素生产率的提高。

基于上述研究结果,为有效促进企业全要素生产率的提高,本文提出以下建议:

第一,在智慧税务建设中,应适当降低企业名义税率,保证市场合理化运行。由于税收征管技术能力的提高,税收征管制度的不断改革,企业实际税负增加,实际税率提高,因而政府在获得税收收入增长的同时,应适当下调企业的名义税率,缓解企业税收负担,避免经济陷入低迷阶段,维持市场整体运行稳定。第二,不同企业特征会使政策实施呈现不同成效。不同的企业,应当合理做好针对性规划。利用大数据的优势,实现有序竞争,提高企业的管理质量。

第三,改善金融生态环境,提倡企业进行技术研发。适当拓宽企业融资渠道,增加企业的信贷可得性,通过合理减少冗余流程解决中小企业的融资困难问题,优化科技创新奖补政策,促进企业创新,提高经济活力,促进产业发展。

第四,深化税收征管改革,创造公平的税收征管环境。智慧税务建设应充分利用大数据、云计算、人工智能等技术,实现精准监管和执法,保证流程的透明化,营造公平公正的大环境,促进管理向数字化、智能化方向发展。