中非农产品贸易特征及贸易潜力实证研究*

2023-11-21彭虹

彭 虹

(福建农林大学 金山学院,福州 350002)

引言

中国作为世界农业大国,农产品贸易是对外经贸合作的重要领域。随着2010年“中非”合作论坛的成立以及2013年“一带一路”倡议的推进,中国作为非洲最大的贸易伙伴,与非洲各国的农产品贸易迎来新的发展机遇。2018年中非农产品贸易额为39.52亿美元,比2010年增长了近7倍。因此,全面分析中非农产品贸易特征及农产品贸易的竞争性、互补性和贸易潜力,进一步发挥“一带一路”倡议对中非农产品贸易的促进作用,深化中非在农产品领域的合作和交流,促进中非农产品贸易合作方式和内容的多元化,对应对不稳定的国际市场以及加强“南南合作”有重要的理论和现实意义。

近年来,随着中非农产品贸易合作的升级,中非农产品贸易逐渐得到学者们的广泛关注。高金田和刘冬运[1]用G-L指数和GHM分类方法测算了中非25国农产品产业内贸易指数及影响因素,指出市场结构与中非农产品贸易呈负相关关系,人均收入水平、国家贸易政策则促进了中非农产品贸易的发展。杨文倩、杨军和王晓兵[2]对中非农产品贸易国别变化的时空进行分析,发现中非农产品贸易国别聚集度较高,贸易不平衡特征明显。朱月季[3]等运用描述性统计、多元化指数等分析了入世以来中非农产品贸易在五大区域和国别上的差异及其空间集聚效应。李昊和黄季焜[4]分析了中非农产品贸易的发展现状,并借助引力模型探讨非洲对中国农产品出口的相关影响因素,指出中国对非洲的关税优惠政策以及中非合作论坛对非洲农产品出口的影响效力不容忽视。

已有关于贸易潜力的分析主要从实证方面着手。汪文卿和刘晓锋[5]运用显示性比较优势指数、贸易互补性指数以及出口相似度指数测算了中国与挪威货物贸易的竞争和互补关系,并对双边贸易潜力进行测算,指出中国与挪威的贸易处于严重不足状态,两国经贸发展空间广阔。赵翊[6]基于贸易引力模型分析了中国与阿拉伯国家联盟中20个国家的出口贸易潜力,并指出中阿贸易出口潜力巨大,应进一步做好出口市场调研并客观分析政治局势,寻求贸易利益最大化。谭秀杰和周茂荣[7]基于随机前沿引力模型,对21世纪“海上丝绸之路”主要合作国家的出口贸易潜力进行分析,并提出了相应的贸易推进对策。孔庆峰和董虹蔚[8]构建了贸易便利化指标体系,对“一带一路”69个合作国家的贸易便利化水平进行测算,并验证了中国与沿线国家的贸易潜力。高志刚和刘伟[9]在“一带一路”倡议背景下测算了中国与中亚五国的贸易潜力,提出加快中国与中亚国家互联互通建设等对策建议。孙金彦和刘海云[10]利用时不变和时变衰随机前沿引力模型分别估计了中国与“一带一路”沿线53个国家的出口贸易效率与贸易潜力,强调加强海运互联互通是促进中国与相关国家贸易发展的关键举措。陈继勇和李知睿[11]采用随机前沿引力模型和一步法模型估计“中巴经济走廊”周边国家的贸易潜力并分析其贸易影响因素,指出中国对该地区国家的出口贸易将随着贸易非效率因素的改善而获得更大的极限出口增长空间。刘玉兰[12]基于随机前沿引力模型,分析了“一带一路”倡议背景下中国与非洲31个国家的农机产品出口贸易潜力及其影响因素,并提出了深化中非农机产品贸易的政策建议。

通过文献梳理可以看出,学者们对中非农产品贸易的分析较为深入。但现有文献对“一带一路”倡议提出后双边农产品贸易的新特征并未予以充分关注,特别是对“一带一路”倡议下中非农产品的贸易潜力缺乏分析和判断。因此,本研究在全面分析近年中非农产品贸易特征的基础上,利用贸易引力模型并结合实际情况对模型中的变量进行扩展,从区域和国别角度较为全面地对中非农产品贸易进行分析并客观评价,有助于双边农产品贸易策略的优化和调整,实现农产品贸易区域平衡和贸易共赢。

二、中非农产品贸易特征

(一)农产品贸易总量结构

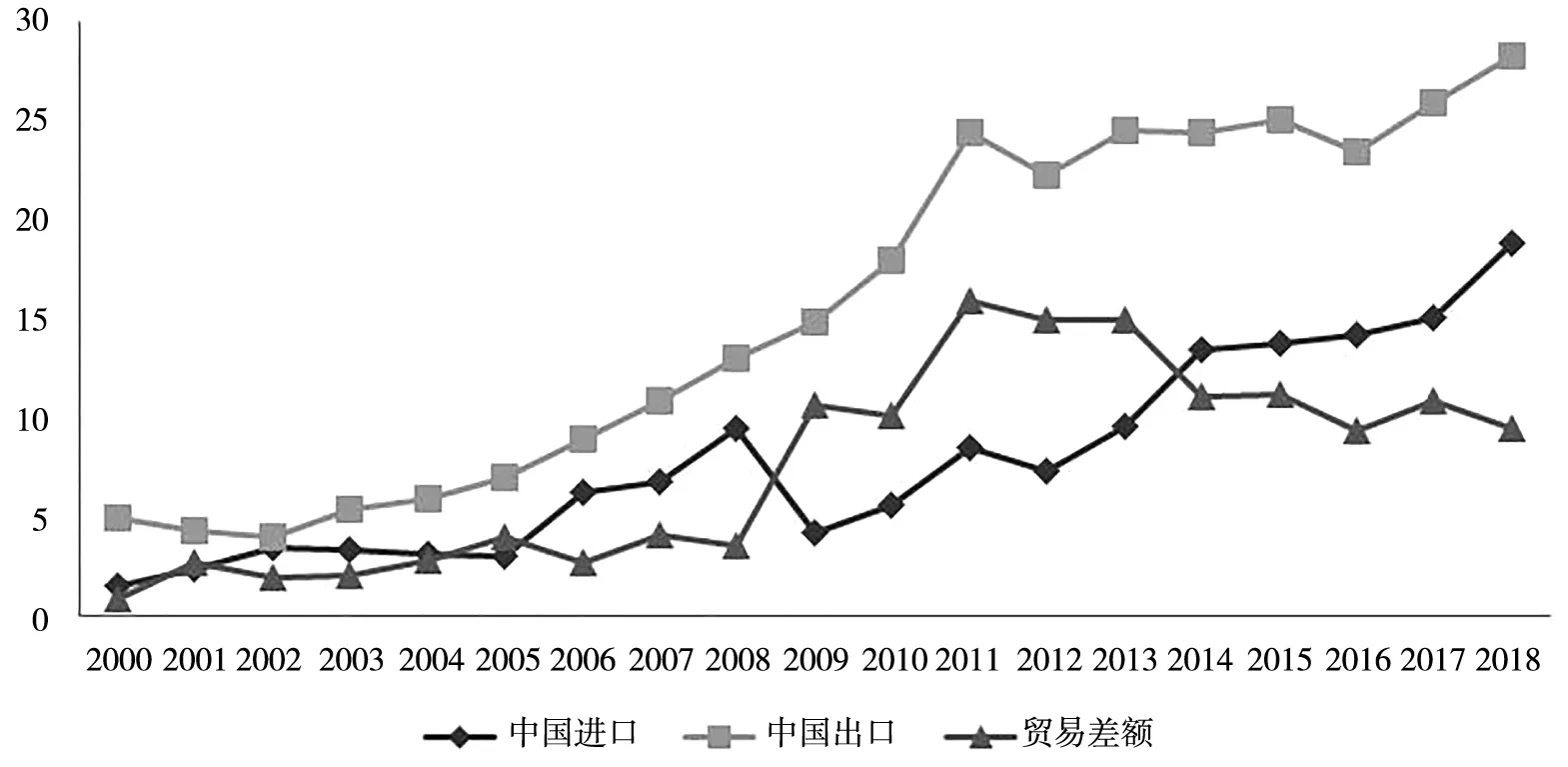

长期以来,中国非常重视与非洲的农产品贸易合作。自中非合作论坛成立以来,双边农产品贸易总量迅速增长,由2000年的6.50亿美元增长到2018年的47.08美元,增长了6.24倍;其中进口由2000年的1.5亿美元增长到2018年的18.8亿美元,增长了11.5倍;出口由2000年的5.0亿美元增长到2018年的28.28亿美元,增长了4.67倍,双边农产品贸易以中国顺差为主。整体来看,中国对非洲出口农产品贸易额整体呈上升趋势,进口农产品贸易额呈波动式增长。2009年受国际金融危机影响,农产品进口量明显下降,之后随着中非经贸关系的发展,特别是2013年“一带一路”倡议提出后,双边农产品贸易均呈现上升趋势,贸易差额逐渐缩小。

图1 2000—2018年中国与非洲农产品贸易总量(单位:亿美元)

(二)贸易产品结构

中非农产品贸易产品结构较为集中且趋于稳定,主要以产业间贸易为主。中国向非洲的出口主要以劳动密集型产品为主,如加工类产品和园艺类产品,以2018年为例,加工类和园艺类产品占出口总额的54.16%;进口则主要以资源密集型产品为主,如纺织原材料和油籽、烟草等,这三类产品进口额占整体进口额的72.44%。2018年中非农产品贸易产业结构详见表1。从贸易产品结构看,中非农产品贸易互补性较强。

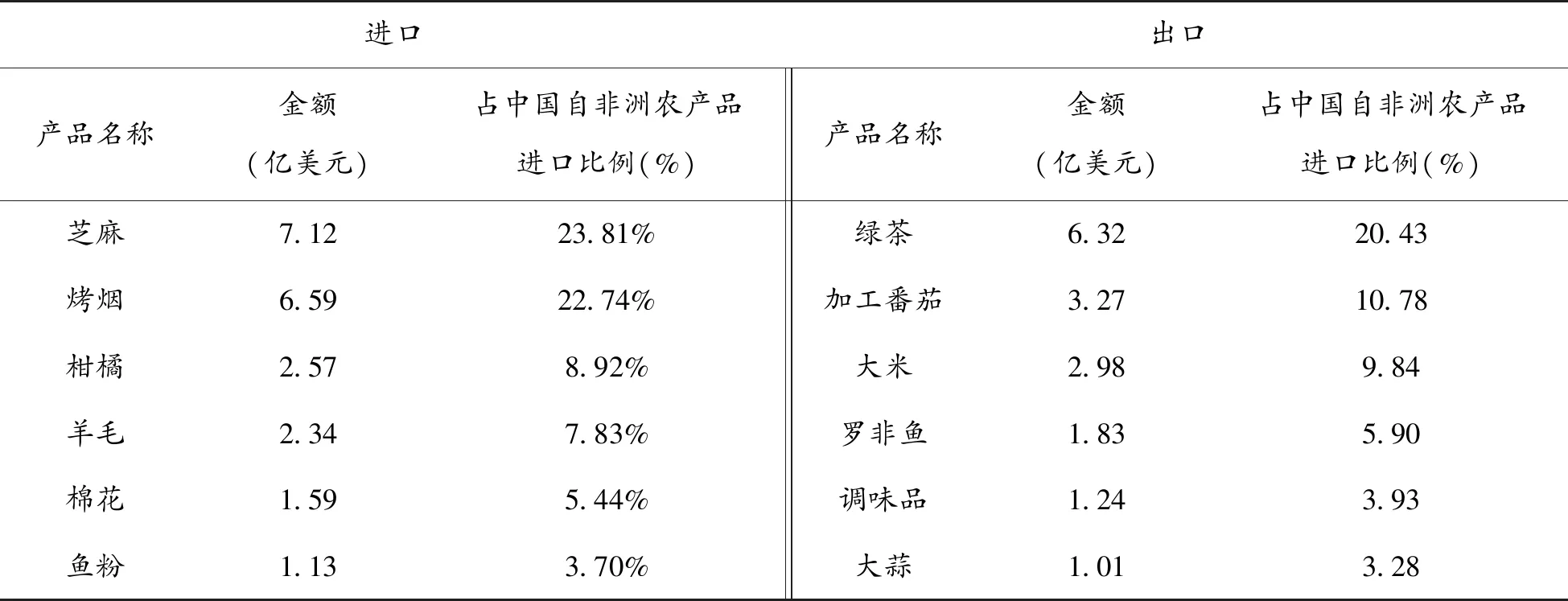

表1 2018年中国与非洲农产品贸易产品结构

(三)贸易市场结构

从贸易市场结构看,以2018年为例,中国向非洲出口贸易额前三位分别是南非、摩洛哥和科特迪瓦,出口额分别为3.24亿美元、3.17亿美元和2.79亿美元,分别占中国向非洲出口农产品总额的10.03%、9.83%和8.64%;进口额前三位的国家分别为津巴布韦、南非和埃塞俄比亚,分别占中国向非洲进口农产品总额的21.34%、20.10%和12.50%。可以看出,中非农产品贸易国分布差异性较为明显,中国进口农产品区域主要以南非为主,而出口农产品区域则主要以西非为主,详见表2。

表2 2018年中国与非洲主要国家农产品贸易情况

三、中非农产品贸易竞争性与互补性分析

为了进一步分析中非农产品贸易的动因,本文考察了2009—2018年中非农产品贸易的竞争性和互补性。

(一)中国与非洲农产品贸易竞争性分析

显示性比较优势指数(Revealed Comparative Advantage Index,简称RCA指数) 1965年由美国经济学家巴拉萨(Balassa)提出,是衡量一个国家的产品或产业在国际市场竞争力大小的重要指标,反映了一国某类商品的进出口在世界贸易中所占的比例,即该商品在出口中的竞争强度和专业水平,计算公式如下:

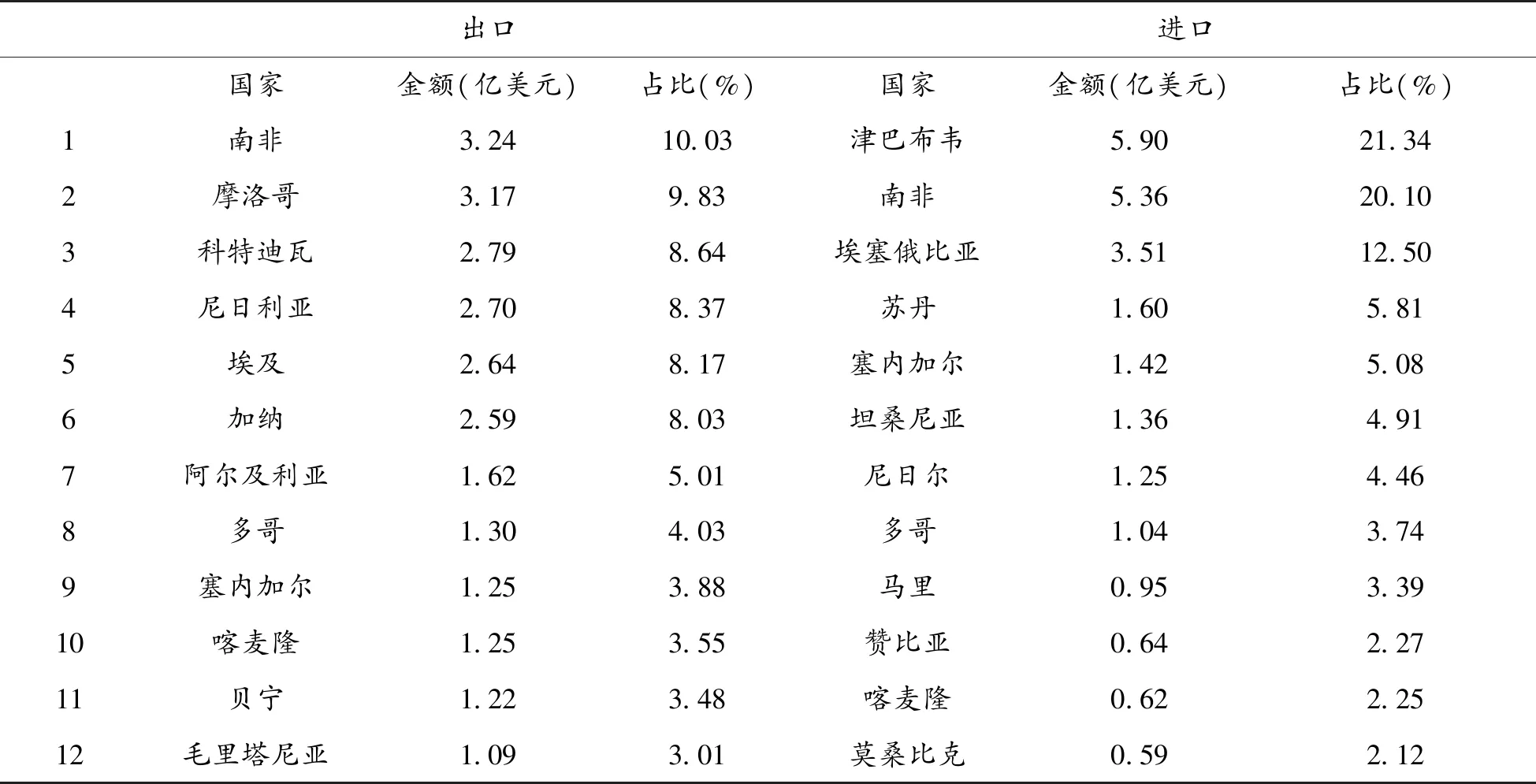

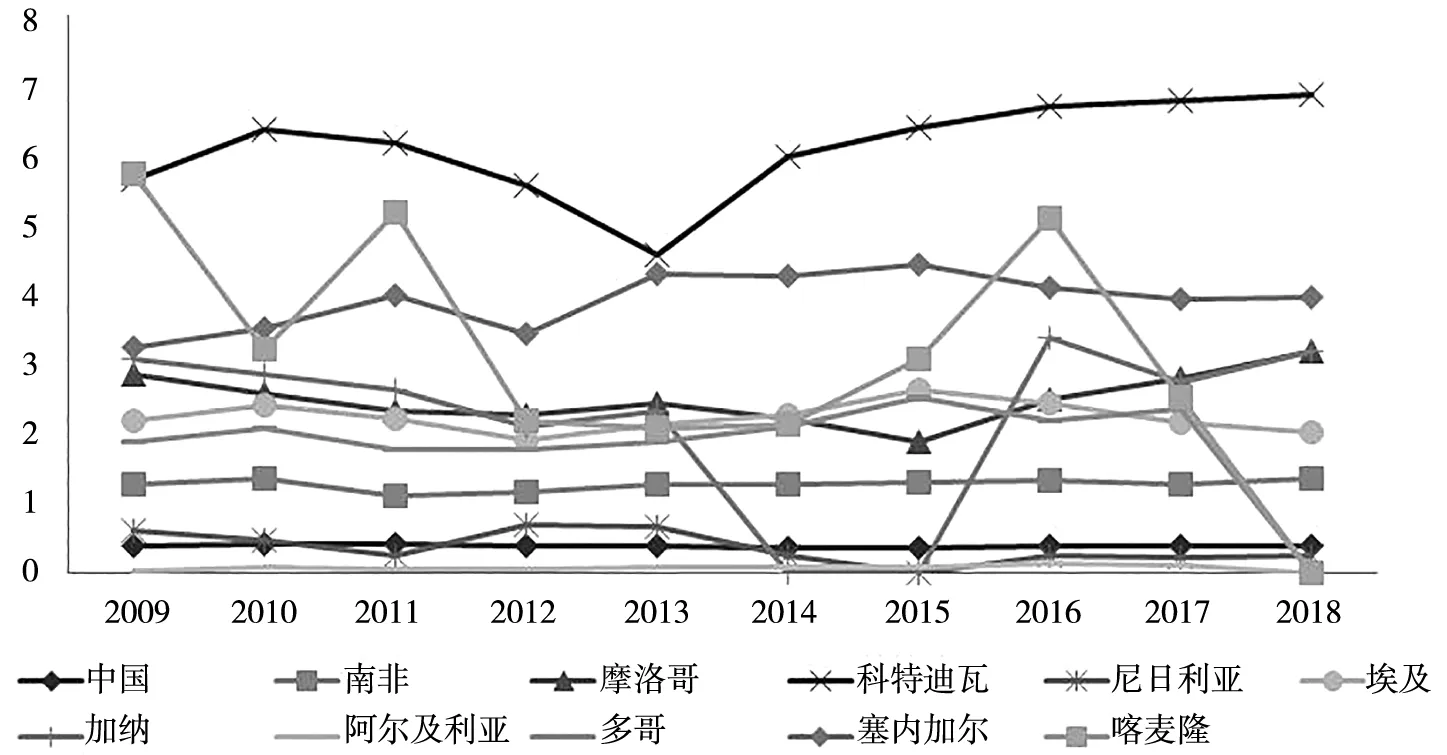

其中,RCAij表示i国j商品的国际出口竞争力,Xij表示i国j商品的出口额,Xtj表示i国所有商品的出口额,Xjw表示世界上j商品出口总额,Xtw表示世界上所有商品的出口总额。RCA指数的取值范围一般包括RCA﹤0.8、0.8≤RCA≤1.25、1.25≤RCA≤2.5以及RCA﹥2.5四个区间,分别代表国际竞争力较弱、中度、较强与极强四个等级。从图2可知,整体来看,中非农产品RCA指数均小于0.8,农产品贸易国际竞争力相对较弱。2009—2018年,中国农产品出口RCA指数在0.3附近上下浮动;非洲农产品的RCA指数尽管长期处于较低水平,但2009—2010年RCA指数由-1.2大幅上升为-0.2,之后为缓慢上升状态,国际竞争力逐渐提高。

图2 2009—2018年中国和非洲农产品RCA综合指数

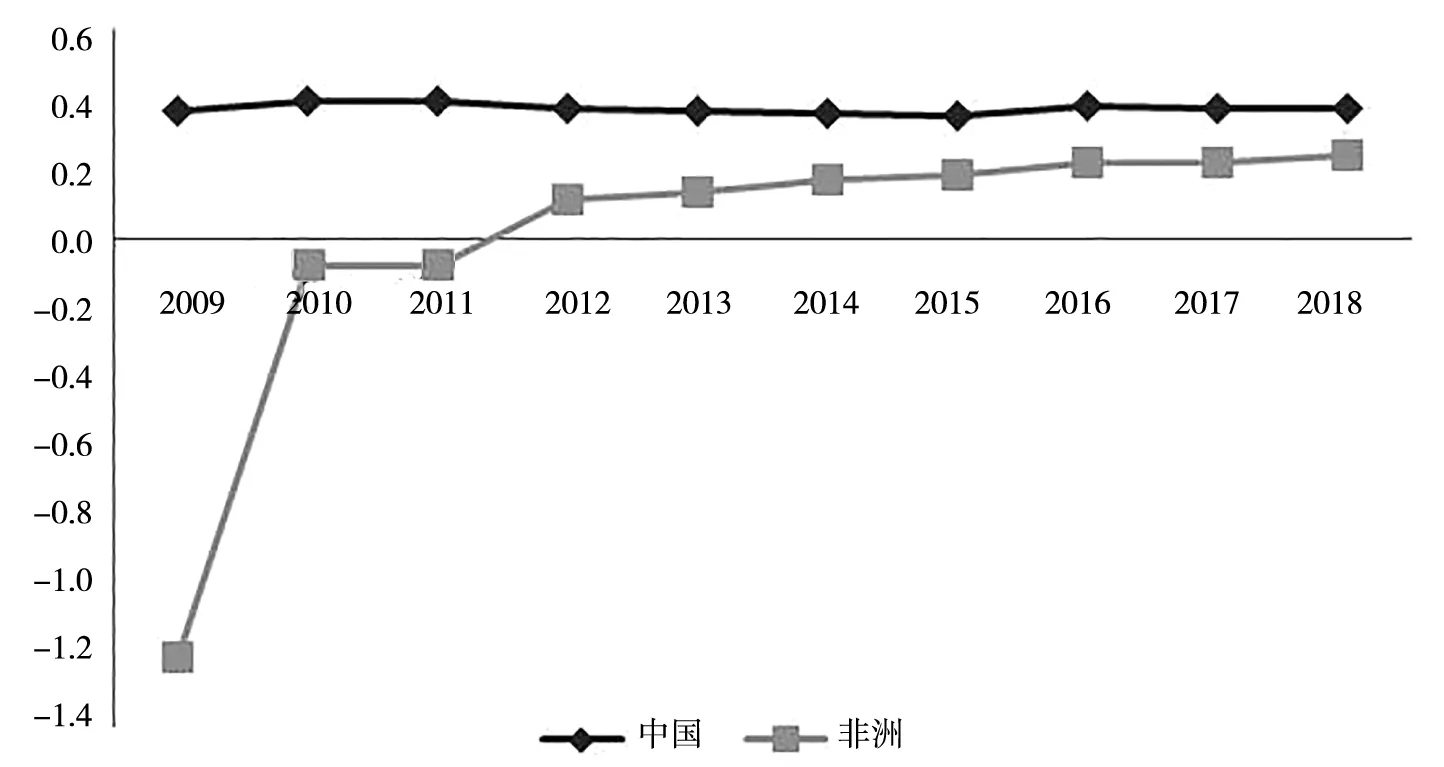

非洲农产品出口排前十位的国家与中国农产品RCA指数如图3所示。除了尼日利亚和阿尔及利亚的RCA指数小于0.8之外,其余国家的RCA指数均在1.8以上,均高于中国。其中科特迪瓦排名第一,2013年下降后又呈上升趋势,RCA均值为6.102 5,农产品国际竞争力极强;多哥、塞内加尔和喀麦隆的农产品RCA指数均值分别为2.056 7、3.910 4和3.462 3,农产品竞争力较强,其中喀麦隆的RCA指数变化幅度最为明显;南非近10年的RCA平均值为1.267 4,较为平稳;摩洛哥则呈缓慢上升趋势,RCA指数均值为2.49,说明其农产品竞争力在不断加强;加纳和埃及的农产品RCA指数均值分别为2.779 8和2.234 9。相对于中国,非洲农产品主要出口国的农产品竞争优势更为明显。

图3 2009—2018年中国与非洲十国RCA指数

(二)中国与非洲农产品贸易互补性分析

贸易互补性是双边经贸合作深化的重要基础,贸易互补性越强表示双边贸易合作基础越扎实。本文将通过测算贸易互补性指数衡量中国与非洲农产品贸易的互补程度。

贸易互补性指数(Ctij)计算公式如下:

Ctif=RCAxtf×RCAmjf

其中,RCAxtf是指某国某类产品的出口竞争力;RCAmif是指相对国在同类产品上的比较劣势,即从进口情况角度进行分析,计算公式如下:

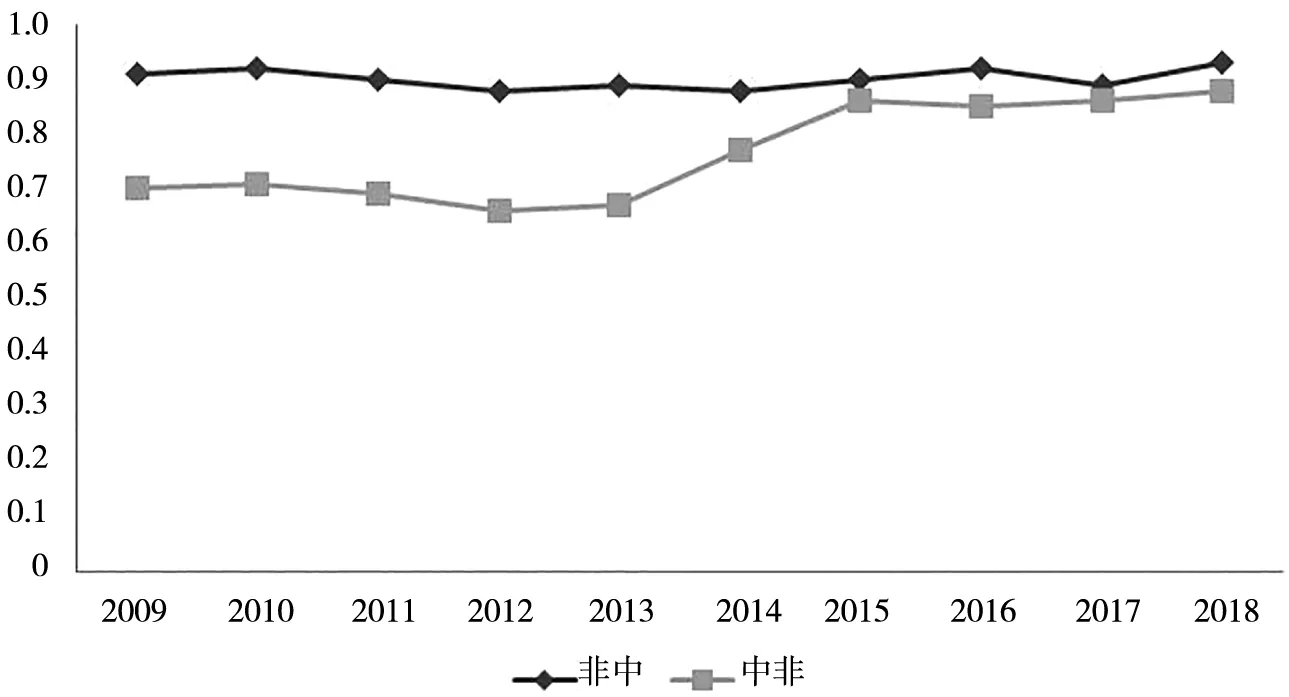

其中,Mjf、Mj分别代表f产品在j国的进口额和j国的进口总额,Mwf、Mw分别代表f产品的进口总值以及世界进口总值。Ctif值越大,表明两国f类产品的互补性越强,通常以1为衡量指标,当Ctif>1时,说明两国的互补性高于其他市场的平均水平,两国的贸易关系较为紧密;反之则说明两国的农产品贸易互补性较弱。由图4中非农产品贸易的互补性指数可知,以中国为出口国(中非)和以非洲为出口国(非中)的互补性指数均在1以下,说明中非农产品贸易的互补性相对较低。其中,中非的贸易互补性指数波动较非中更为明显,且有上升趋势,说明中非农产品贸易商品结构仍有待进一步优化和调整。

图4 2009—2018年中国和非洲农产品互补性指数

四、中非农产品贸易潜力分析

本研究选取了与中国双边贸易关系密切且有代表性的24个非洲国家,考察其2009—2018年双边农产品贸易的主要影响因素。

(一)模型的设定与数据说明

Timbergen和Poyhonen是最早将引力模型用于国际贸易中双边贸易流量研究的学者,他们得出一致结论,即两个国家或地区的双边贸易规模与其经济总量成正比,与其地理距离成反比。之后,其他学者将引力模型广泛应用于贸易研究领域并不断深化。引力模型一般形式为:

其中,Fij表示从出口国i流入进口国j的贸易流量;Mi和Mj分别表示出口国和进口国的经济总量;Dij是两个国家间的地理距离;G是常数,其取值与经济活动的形式相关。

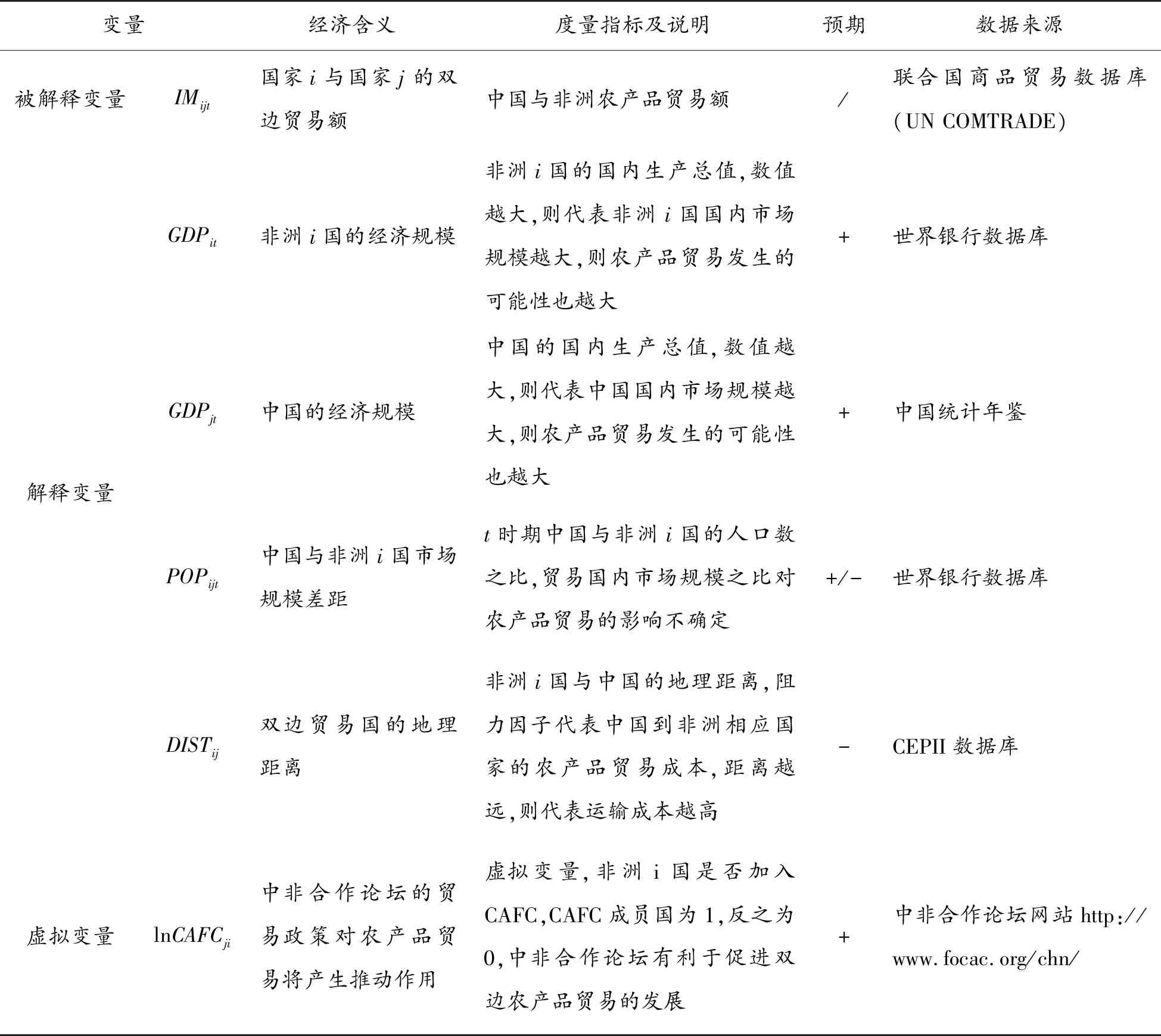

在对中国与非洲农产品贸易竞争性和互补性分析的基础上,本研究借助贸易引力模型分析影响中国与非洲农产品贸易的因素。对基本的贸易引力模型进行对数变形,构造扩展的贸易引力模型,研究2008—2018年中非合作论坛CACF的贸易政策对农产品贸易的推动作用。将CAFA这个制度标志变量引入模型,加入CACF的国家赋值为1,没有则赋值为0。构建引力模型形式如下:

lnIMijt=α0+α1lnGDPit+α2lnGDPjt+α3lnPOPijt+α4lnCAFCji+α5lnDISTij+μij

(1)

式(1)中,α0是常数项,α1、α2、α3、α4、α5是扩展的引力模型系数,IMijt是t时期中国与非洲某国间的农产品贸易额,其余各变量的经济含义及度量指标、数据来源等如表3所示。

表3 模型变量经济含义、度量指标、预期符号及数据来源

(二)实证及回归结果

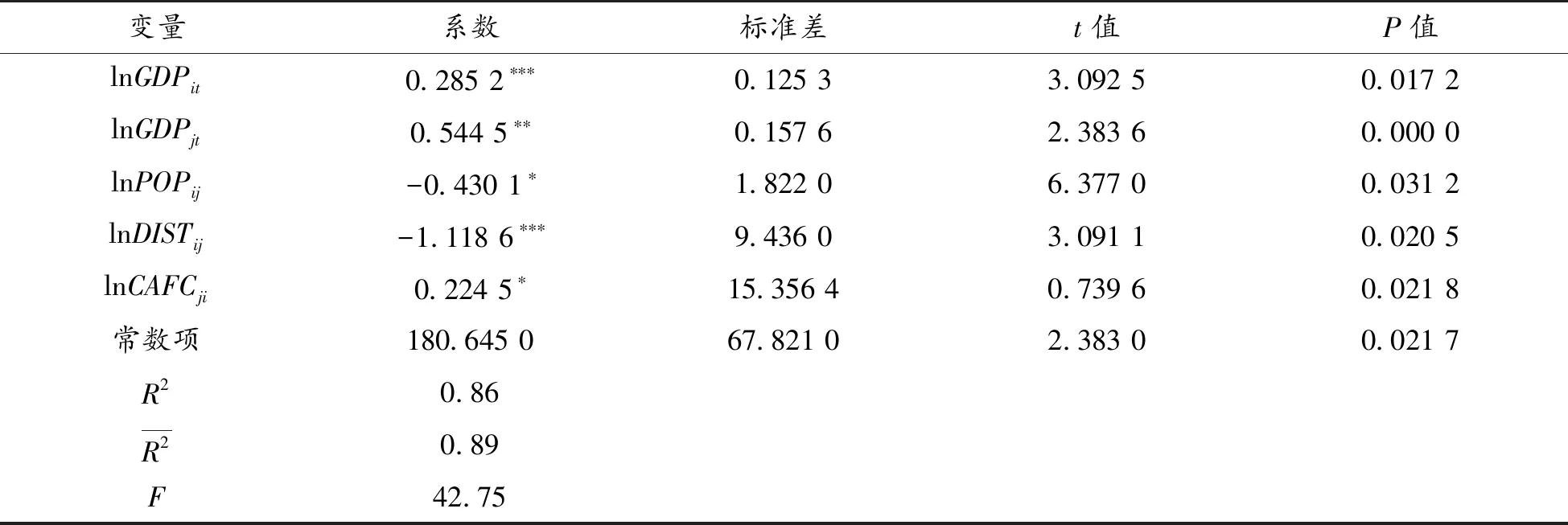

研究采用Stata 10.0对中国与非洲24个贸易伙伴国2009—2018年双边农产品贸易的面板数据进行实证分析。首先,对数据进行LLC单位根检验,本文选取的5个变量的检验结果均强烈拒绝了数据存在单位根的原假设,说明研究使用的面板数据是平稳的;其次,为了解决解释变量可能存在的多重共线性问题,进行多重共线性检验,通过VIF(Variance Inflation Factor,方差膨胀因子)值检验判断是否存在多重共线性。一般来说,当VIF值在0~10时,不存在多重共线性;当VIF值大于等于10时,则存在较强的多重共线性;数值越大,则多重共线性越严重。由检验结果可知,每个解释变量的VIF值均远小于10,说明各变量之间不存在严重的多重共线性;再次,利用Stata 10.0进行参数估计并分别进行F检验、BP检验和Hausman检验。F检验结果表明Prob>F=0.000 0,拒绝原假设,即固定效应估计优于OLS估计;BP检验表明Prob>chibar2=0.000 0,即随机效应估计优于OLS估计;Hausman检验P值为0.018 5,Prob>chi2=0.018 5,即固定效应估计要优于随机效应估计。本研究最终选用固定效应估计,模型回归结果如表4所示。

表4 引力模型回归结果

lnIMijt=180.645 0+0.285 2lnGDPit+0.544 5lnGDPjt-0.430 1lnPOPijt+0.224 5lnCAFCjt-1.118 6lnDISTij

(2)

(三)回归结果分析

本文借助扩展的引力模型分析了中非农产品贸易的影响因素,实证结果表明:

(1)中国与非洲24国的国内生产总值的系数均为正,分别为0.544 5和0.285 2,表明中国与非洲24国国内生产总值与双边农产品贸易增长呈正相关关系。在其他因素保持相对不变的情况下,中国和非洲24国国内生产总值每增加1%,分别推动双边农产品贸易额增加0.544 5%和0.285 2%。比较发现,中国国内生产总值的增加对农产品贸易的影响大于非洲24国国内生产总值的影响,幅度在1.9倍左右。

(2)中国与非洲24国人口比率与农产品贸易额的系数为-0.430 1,表明中国与非洲24国人口比率与农产品贸易增长呈负相关关系,即在其他因素保持相对不变的情况下,两国人口比率每提高1%,导致农产品贸易下降0.430 1%。主要原因是中国和非洲24国人口比率的增加将导致国内市场消费需求的扩大,进而增加对国内农产品的消费需求。同时,由于人口比率的增加将提高国内劳动力优势,促进社会分工的深化,增加了劳动密集型农产品的自给能力,在一定程度上将减少双边农产品贸易量,对农产品贸易交易产生抑制作用。

(3)地理距离系数为-1.118 6,表明中国与非洲国家的地理距离与农产品贸易增长呈负相关关系,与贸易引力模型的理论研究结论一致。在其他因素保持相对不变的情况下,中国和非洲24国地理距离每增加1%,农产品贸易额将下降1.118 6%,体现了地理距离对贸易具有明显的阻碍作用。

(4)中非合作论坛对推动双边农产品贸易具有明显的积极作用,系数为0.224 5。在其他因素保持相对不变的情况下,同属中非合作论坛能够使双边农产品贸易额提高0.224 5%。说明中非合作论坛为推动双边农产品贸易发展发挥了积极作用,未来中非合作论坛的扩大将成为推动中非农产品贸易合作深化的重要途径。

(四)贸易潜力测算

根据上述回归方程,可得被解释变量的理论预测值,即理论状态下贸易国双边的潜在贸易额可看作引力模型在模拟“理论”或“自然”状态下的潜在贸易额[13]。对中国与非洲24国双边贸易潜力的估算可利用实际贸易额与模型理论预测值比值进行测度,以体现实际贸易额与理论预测值之间的关系,如下式所示:

其中,Mjt代表中国与非洲某国的实际贸易额,M’jt代表t时期中国与非洲某国的理论预测贸易额,Pit代表t时期中国与非洲某国的贸易潜力指数。

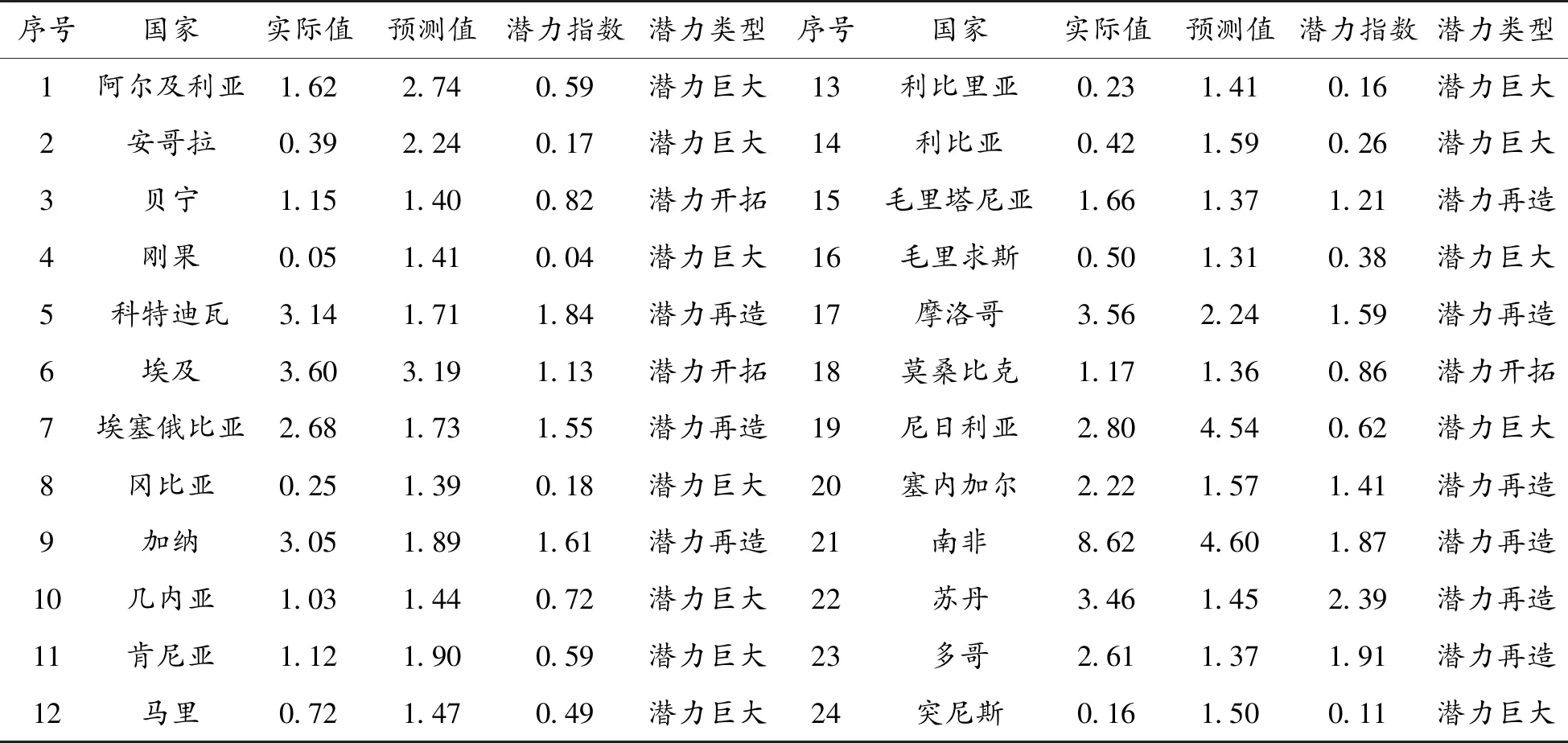

在贸易引力模型的基础上测算中非贸易潜力的原理是模拟理想状态下的潜在贸易数额,再将现实贸易额与仿真贸易额进行比值分析,若现实贸易额大于仿真贸易额,则称“贸易过及”;反之,则为“贸易不及”。将2018年的数据代入式(2),可得中非农产品贸易的模型理论预测值,计算结果如表5所示。

表5 2018年中国与非洲24国双边农产品贸易潜力

本研究参考刘青峰[14]贸易潜力的分类标准,Pit≤0.80时,属于潜力巨大型,代表双边贸易发展潜力空间巨大,市场未饱和,比值越低,贸易潜力越大;当0.8

表5为2018年中国与非洲24国双边农产品贸易潜力分析结果。其中,中国与科特迪瓦、埃塞俄比亚、毛里塔尼亚、摩洛哥、塞内加尔、南非、苏丹、多哥等8个国家的贸易属于潜力再造型,与贝宁、埃及的贸易属于潜力开拓型,与阿尔及利亚、安哥拉、刚果、冈比亚、几内亚、肯尼亚、马里、利比里亚、利比亚、毛里求斯、尼日利亚、突尼斯等12个国家的贸易属于潜力巨大型。截至2018年,中国已与37个非洲国家签署了“一带一路”谅解备忘录,与科特迪瓦签署了产能合作框架协议,与埃及、南非、加纳、科特迪瓦签署了推动产能合作协议,涉及42个重点项目的谅解备忘录,这些合作进一步推动了双边农产品贸易规模的提升,贸易潜力指数均较高,需要培养双边农产品贸易新的增长点。贝宁和埃及贸易潜力指数分别为0.82和1.13,说明双边贸易潜力尚未得到充分挖掘。随着“一带一路”倡议的推进,未来双边农产品贸易将进一步开拓其广度和深度,挖掘双边农产品贸易潜力。阿尔及利亚、安哥拉、刚果等国家的贸易潜力值较小,均在0.8以下,说明双边贸易不足,仍有巨大的提升空间。冈比亚、利比里亚、毛里求斯和突尼斯的贸易潜力指数较低,说明现有双边贸易规模较小,未来应进一步发挥各自农产品贸易的比较优势,扩大贸易规模。贸易潜力巨大型国家是未来中非农产品贸易发展的重点,将成为中国农产品的重点出口市场。

五、研究结论及对策建议

(一)研究结论

非洲作为中国重要的贸易伙伴以及“一带一路”倡议的共建者,其战略意义不容忽视。本研究分析了中非农产品贸易现状,并测算了中非农产品贸易潜力,得到以下结论:

(1)目前中非农产品贸易总量不断增长,贸易商品结构相对稳定,贸易市场结构相对集中于少数国家,双边贸易结构不均衡,贸易合作整体效应不明显;

(2)中国与非洲24国国内经济发展水平对农产品贸易的影响显著为正,分别为0.544 5和0.285 2。在其他因素保持相对不变的情况下,中国和非洲24国国内生产总值每增加1%,将分别推动双边农产品贸易额增加0.544 5%和0.285 2%。比较发现,中国国内生产总值增加对农产品贸易的影响大于非洲24国国内生产总值的影响,幅度约为1.9倍。

(3)中国与非洲24国的国内人口比率以及地理距离对农产品贸易的影响均显著为负,系数分别为-0.430 1和-1.118 6,说明贸易国人口比率的增加将增加国内农产品市场需求,扩大社会分工,增加农产品的自给供应能力,进而减少贸易需求。同时,在其他因素保持相对不变的情况下,中国和非洲24国地理距离每增加1%,农产品贸易额将下降1.118 6%。由于农产品自身的特性,贸易国的地理距离成为需要重点关注的因素。

(4)中非合作论坛对推动双边农产品贸易具有明显的积极作用,其系数为0.224 5。在其他因素保持相对不变的情况下,同属中非合作论坛促使双边农产品贸易额提高0.224 5%。说明中非合作论坛为推动双边农产品贸易发展发挥了积极作用,未来中非合作论坛的扩大将成为推动中非农产品贸易合作深化的重要途径。

(5)中国与非洲24国的贸易潜力分别为9个潜力再造型、2个潜力开拓型和13个潜力巨大型。整体来看,中国与非洲国家的农产品贸易潜力尚未得到充分发挥,市场未饱和,仍有较大的发展和提升空间。随着“一带一路”倡议的不断推进,中非农产品经贸合作的广度和深度将进一步拓展,双边贸易规模也将得以扩大。

(二)对策建议

在“一带一路”倡议背景下,为促进中非农产品贸易的优势互补和健康发展,提出以下对策建议:

(1)加强与非洲国家的政策和文化沟通,鼓励非洲国家加入“一带一路”建设。截至2018年,与中国签订“一带一路”共建谅解备忘录的国家占出席中非合作论坛53个国家的70%,仍有一些非洲国家没有加入。因此,加强与非洲国家的政策和文化沟通,加深非洲人民对中国的认识,鼓励更多的非洲国家加入“一带一路”倡议,是提升中非农产品贸易合作的关键路径。

(2)加快中国与非洲各国互联互通建设,提升非洲各国贸易便利化水平。非洲绝大多数国家规模较小,国内经济发展相对落后,经济发展区域差异明显,国内基础设施建设较为落后。在“一带一路”倡议的带动下,基础设施网络的建设对加强贸易畅通,提升贸易便利化水平具有重要意义。因此,中国应加快与非洲各国的互联互通建设,充分发挥国内沿海港口的枢纽作用,利用中非合作平台,促进中非贸易便利化水平的提升,降低农产品贸易成本。近年来中国与几内亚等国签署了一号国道、科纳克里市政道路等项目的贷款协议,致力于提升非洲各国的基础设施水平。

(3)促进中非农业合作方式升级和内容的多元化。相对于非洲而言,中国的农业发展水平更高,因此,可以通过分享中国农业、基础设施、园区建设、开发和运营领域的经验,探索中非在粮食生产领域的合作模式,共同推进中非农业产业、园区和经贸合作区的发展。目前非洲相当一部分国家仍存在较为严重的粮食安全问题,因此,中非农业合作在较长时间内仍应将重点放在农业基础设施建设、粮食生产和农业技术交流以及农业产业链建设等领域。中国对非洲的直接投资中农业直接投资相对份额较低,应给予优惠政策,鼓励中国企业到非洲相关国家进行农产品加工、农业开发项目的投资,以带动当地农业发展。

(4)有侧重地发展与非洲国家的农产品贸易。根据本文分析结果,中国与阿尔及利亚、安哥拉、刚果、冈比亚、几内亚、肯尼亚、马里、利比里亚、利比亚、毛里求斯、尼日利亚、突尼斯等12个国家的贸易属于潜力巨大型,这些国家与中国在农产品结构上存在互补且国内的政治和经济环境相对较稳定,农业是其国民经济的重要构成部分,且国内市场不饱和,存在明显的发展空间。因此,有侧重地发展与这些国家的农产品贸易是未来中非农产品贸易的重点。