市场机制下的投资者保护制度创新

2023-11-10廖珂

廖珂

【摘要】在欧美资本市场, 积极股东是公司治理领域的重要力量; 在我国, 政府在投资者保护中处于核心地位, 市场主体对公司治理的参与不足。本文基于投服中心所开展的投资者维权典型案例, 分析了这一兼具投资者和公共机构双重属性、 集市场职能和监管职能于一身的特殊市场主体在投资者保护领域的创新。具体而言, 本文以大智慧虚假陈述案件及相关追偿案件作为案例, 基于对公共品视角的股东监督、 非公共执法及声誉机制等角度的理论分析和与境外投资者维权组织的实践对比, 探讨了投服中心运用持股行权、 股东代位诉讼等多种方式维护投资者合法权益的制度与实践创新。研究显示, 投服中心在新《证券法》的制度保障之下, 利用法律赋予的各项权利、 充分整合各类社会资源, 提升了投资者维权的效率; 通过典型案例的示范效应, 形成了对侵害投资者合法权益行为的威慑, 降低了投资者保护工作对政府的过度依赖。本文的研究结论对于进一步完善我国投资者保护制度有一定启示意义。

【关键词】投服中心;持股行权;股东代位诉讼;投资者保护

【中图分类号】 F832.51 【文献标识码】A 【文章编号】1004-0994(2023)22-0095-10

一、 引言

投資者是资本市场健康发展的基石, 是资本市场建设的重要环节。在我国, 以个人投资者为主体的中小投资者是现阶段市场的主要参与群体。维护中小投资者合法权益是资本市场持续健康发展的重要一环, 直接关系到广大人民群众切身利益, 受到了党中央和国务院的高度重视。在2020年3月实施新《证券法》之前, 我国投资者保护的法律制度尚不健全, 在法律执行的具体环节中亦存在诸多制度性障碍; 加之, 中小投资者处于信息弱势地位, 抗风险能力和自我保护能力较弱, 合法权益容易受到侵害。同时其专业能力有限, 在合法权益受到侵害时没有能力亦缺乏途径来维护自身的合法权益, 多数时候不得不选择“搭便车”或者“用脚投票”(黎文靖等,2012;孔东民等,2013;胡茜茜等,2018;王玉婷,2020;郑国坚等,2021;刘佳和刘苍,2023)。由于缺乏经济激励, 在西方成熟资本市场作为公司治理重要参与者的机构投资者, 在我国亦未能有效地发挥其监督治理作用(Zeng等,2011;许年行等,2013;吴晓晖等,2019)。长期以来, 我国资本市场的投资者保护过度依赖监管部门, 整体投资者保护水平有待提高(郝旭光等,2012;王亚等,2016;张俊生等,2018;陈运森等,2019;张超等,2023)。因此, 构建一套与我国资本市场发展相适应的投资者保护制度体系, 需要全体市场参与者的共同努力。

2020年5月11日, 中共中央、 国务院印发的《关于新时代加快完善社会主义市场经济体制的意见》明确提出要“充分发挥市场在资源配置中的决定性作用”, 同时要“更好发挥政府作用, 有效弥补市场失灵”, 构建有效的市场机制与促进微观主体的活力。理论上而言, 投资者保护是一项公共服务(La Porta等,2000;Milhaupt,2004), 具有公共品的特征。一般而言, 政府作为公共品的提供者, 有着先天的优势, 能有效地避免公共品供给不足的问题。然而, 公共品供给的增加, 尤其是政府干预的增加, 可能会抑制市场其他主体的积极性, 增加其“搭便车”的激励。换言之, 长期以来, 政府监管部门在我国资本市场的投资者保护工作中处于核心地位, 证券市场建构者长期秉持“倚重政府而非市场导向”的思路, 致使投资者成熟度低、 依赖性强、 主动性弱, 以市场机制配置资源的民事法律制度不能有效实施。2020年3月新《证券法》正式施行, 明确了投资者保护机构及其主要职责, 为我国资本市场进一步提升投资者保护水平奠定了法律基础。事实上, 中国证监会早在2014年就批准设立了专门从事投资者服务的非营利公益机构——中证中小投资者服务中心有限责任公司(简称“投服中心”)。投服中心自成立以来, 开展了包括持股行权、 证券支持诉讼、 特别代表人诉讼、 股东代位诉讼、 投资者教育等在内的投资者保护创新实践, 成为我国资本市场上投资者保护的重要力量。那么, 这一兼具公共机构和投资者(公益股东)双重属性的特殊市场主体, 是否有助于提升我国资本市场的投资者保护水平?这一具有监管背景的机构是如何在市场机制下发挥作用的?本文拟基于投服中心开展持股行权与股东代位诉讼的典型案例, 并结合与其他新兴市场的同类型机构的对比, 对上述问题进行分析。

具体而言: 首先, 本文结合法经济学、 政治学以及社会学的相关理论, 探讨与分析在不存在经济激励、 基于政府“投资者保护”这一既定政策目标的背景下, 投服中心所开展的投资者保护与维权工作是通过何种微观作用机制发挥对上市公司的监督治理效应的。其次, 本文对比分析了海外市场中在定位和功能上与投服中心相类似的机构的具体实践, 并结合我国资本市场与海外资本市场的制度背景差异, 探讨投服中心相较于海外同行的创新点, 以及海外同行的可借鉴之处。进一步, 本文基于投服中心、 上交所以及证监会在大智慧虚假陈述案件以及衍生出的相关追偿案件中所扮演的不同角色, 采用案例分析方法, 探讨投服中心综合运用持股行权、 股东代位诉讼等多种方式维护投资者合法权益的具体实践。

本文的创新与可能的贡献包括以下几点: 首先, 从非经济动机的视角拓展了股东积极主义领域的研究, 并从公共品供给的角度丰富了投资者保护领域的相关理论。在我国投资者保护法律制度不健全、 法治化水平不高的情况下, 投资者保护主要依赖于监管当局的公共执法(计小青和曹啸,2008;陈运森等,2019;张超等,2023), 市场力量的非公共执法力量有限(辛宇等,2020)。本文的研究表明, 投服中心的实践在一定程度上实现了利用市场机制来协助政府部门增加公共品的有效供给, 同时减少政府对市场运行机制的直接干预, 成为现行监管体系的有益补充, 丰富了投资者保护制度体系。其次, 相较于现有关于投服中心的研究(郭雳,2020;辛宇等,2020; 陈运森等,2021;何慧华和方军雄,2021;郑国坚等,2021;汤欣,2022;Ge等,2022;Hu等,2022;刘佳和刘苍,2023;粟立钟等,2023;杨红娟,2023)往往关注其持股行权或参与诉讼的单一职能, 本文借助大智慧虚假陈述案件及其相关追偿案件, 分析了投服中心通过综合运用持股行权、 股东代位诉讼等多种方式维护投资者合法权益的具体实践和取得的效果。同时, 综合比较了这种市场机制下的投资者保护创新实践与传统政府行政监管及交易所一线监管在发挥投资者保护职能方面的差异, 并探讨了潜在的协同效应。最后, 本文对构建市场机制下的投资者保护制度体系进行了探讨, 并提出了完善我国资本市场中小投资者权益保护制度体系的几点启示。

二、 理论分析

1. 公共执法与政府监管。La Porta等(1998)开创了法与金融领域的研究, 指出了法律制度的建立与完善是投资者保护的关键。投资者保护的目的在于约束企业内部人通过各种隧道挖掘行为获取控制权私利、 侵占外部投资者利益的行为。投资者保护主要依赖法律与制度环境、 政府监管与执法(公共执法,public enforcement)以及市场的治理力量(非公共执法,private enforcement)三个方面的共同作用。

国内学者针对我国特殊制度背景下的投资者保护(尤其是中小投资者保护)展开了较为丰富的研究(王克敏和陈井勇,2004;郑志刚等,2011;张涤新和李忠海,2017;黄泽悦等,2022)。相较于跨国研究, 许多学者利用我国地区间投资者保护水平的差异(如公司所在地区法律环境制度指标), 检验了投资者保护的一系列经济后果(罗琦和王寅,2010;唐建新和陈冬,2010;王化成等,2014), 亦有一些学者尝试构建公司层面投资者保护水平的测度指标(姜付秀等,2008;张宏亮和王靖宇,2018)。计小青和曹啸(2008)则提出了一个针对投资者保护制度的概念性分析框架。他们认为, 在法律体系与制度环境不完备以及市场存在失灵的情况下, 政府在证券市场中引入监管制度就尤为重要。证券监管旨在通过提供公共执法的方式来增加投资者保护这一公共品的供给, 进而确保法律与制度体系得以正确地被执行(Hay和Shleifer,1998;La Porta 等,2006)。尤其是当市场主体提供作为公共品的“好的公司治理”的相关收益无法覆盖其监督成本时, 若单纯依赖营利性机构, 则市场主体对投资者保护以及“好的公司治理”等公共品的需求可能无法得到满足, 就会出现“市场失灵”的问题(Milhaupt,2004)。为应对“市场失灵”, 政府可在其中扮演积极的角色, 有效地补充公共品的供给, 从而提升社会福利(Spires,2011;Anderson等,2019)。

事实上, 在我国资本市场的投资者保护领域, 政府的力量长期以来占据着主导地位。政府监管当局主要依靠事前审批、 事中监管以及事后处罚等多种手段对证券市场进行公共执法。监管当局的事前审批往往是针对IPO、 再融資以及并购重组等具体事项(黄亮华和谢德仁,2016)。针对事后处罚(处罚式监管)以及以问询函为代表的事中监管(非处罚式监管或预防式监管)的研究则更多地关注了其经济后果(曾斌,2015;郭飞和周泳彤,2018;张俊生等,2018;陈运森等,2019;张超等,2023)。

来自政府的监管在一定程度上弥补了由于司法体系不完备而造成的投资者保护不足(计小青和曹啸,2008)。然而, 在投资者保护方面, 我国证券市场建构者长期秉持“倚重政府而非市场导向”的思路, 致使投资者成熟度低、 依赖性强、 主动性弱, 以至于以市场机制配置资源的民事法律制度不能有效实施(陈甦和陈洁,2012)。换言之, 政府的主导地位削弱了市场力量的治理效应, 可能导致私人部门无法扮演法律与合约执行有力保障者的角色。

2. 市场的治理力量。除公共部门的执法之外, 私人部门同样是保障法律与合约执行的重要力量。法经济学领域的著名学者La Porta等(2006)认为, 相较于公共执法, 私人执法在发挥投资者保护功能方面存在一定的优越性。他们基于49个经济体的实证研究表明, 强制的信息披露制度以及鼓励市场主体积极参与监督治理的制度安排, 更有助于证券市场的发展。

第一, 以营利为目的的机构投资者及其所主导的股东积极主义是发挥监督治理作用的重要市场力量, 股东积极主要通过对上市公司的经营决策施加影响发挥监督治理作用。这在成熟资本市场的相关研究中, 已有较为充分的实证证据(Prevost和Rao,2000;Cronqvist和Fahlenbrach,2009;Brav等,2018)。在国内, 虽有一些证据显示机构投资者与上市公司内部人存在合谋而损害外部利益相关者利益的情形存在(曹越等,2023;雷雷等,2023), 但整体而言, 越来越多的研究发现机构投资者对上市公司的信息披露、 创新与投资效率、 社会责任等各方面产生了监督治理效应(蔡宏标和饶品贵,2015;谭劲松和林雨晨,2016;何丹等,2018)。

第二, 舆论监督可以通过声誉机制发挥治理作用, 在一定程度上可作为投资者保护的替代机制(郑志刚,2007;李常青和熊艳,2012)。例如, 媒体虽然既不持有公司的股份, 又未接受股东或其他利益相关方的委托, 并不存在与监督上市公司相关的直接经济利益; 但是媒体的关注将影响上市公司及其内部人的社会声誉和公众形象, 亦将迫使其关注自身的声誉, 从而提高了其违法违规或侵害投资者利益的声誉成本, 降低了控制权的私人收益(李焰和王琳,2013)。此外, 在声誉机制难以保障媒体治理作用有效发挥的情形下, 媒体亦可能通过引起监管部门对相关违法违规事件的关注并介入这一机制来发挥对上市公司的治理作用(李培功和沈艺峰,2010;戴亦一等,2011)。

第三, 近年来互联网技术的发展既为中小投资者获取信息提供了便利(Drake等,2015;丁慧等,2018), 又降低了中小投资者参与投票的成本, 为其参与公司治理、 监督公司决策提供了便利条件(黄泽悦等,2022)。Ang等(2021)通过对303家并购交易的公告以及13496条投资者在社交媒体的相关评论进行分析, 发现社交媒体上的负面评论越多, 上市公司越有可能撤回并购交易的提议。Lin等(2023)基于上市公司业绩说明会上投资者与管理层间互动的文本分析发现, 投资者针对公司股利政策的问询和质疑, 促使上市公司提高了股利水平。相关研究的结论表明, 社交媒体在保护少数股东利益和监督企业决策方面发挥了一定的作用。投资者在社交媒体上针对上市公司的发言, 通过社交媒体的广泛传播(亦存在传统媒体的二次传播), 形成了对上市公司的舆论监督, 使其违法或损害投资者利益的行为面临更大的舆论压力。类似于媒体的监督作用, 投资者通过社交媒体表达对上市公司的关注和利益诉求, 也吸引了监管部门对这些公司的关注, 从而促使监管部门能够进行更有针对性和指向性的监管工作(邓曼菲,2019)。

虽然我国资本市场常常被诟病制度不健全且投资者保护过度依赖监管部门(Ke等,2015), 市场主体发挥的监督治理作用不足; 然而, 上述研究显示, 机构投资者与管理层的对话(engagement)、 媒体的舆论监督以及社交媒体上投资者的意见汇集有效地促进了各类市场主体积极参与公司治理。这表明尽管整体环境还需改进, 但市场机制已经在一定程度上激发出市场参与者的监督功能, 这对完善投资者保护制度具有积极意义, 亦契合党中央、 国务院“充分发挥市场在资源配置中的决定性作用”的明确要求。

3. 投服中心创新实践的理论基础。社会学的理论认为, 非营利性组织的兴起是对市场以及政府无法有效地供给公共品的“市场失灵”和“政府失灵”的理性因应(Weisbrod,2009)。虽然在确保收益能够覆盖成本, 得以将正外部性内部化的情况下, 营利性组织也可成为公共品的供应者(Hansmann,1979)。然而, 由于公共品的消费者在评估公共品质量时面临信息不完备和信息不对称的问题, 而通过订立完备合约来解决信息不对称问题的设想, 在考虑到合约订立和执行成本的情况下并不可行。换言之, 依赖营利性组织作为公共品的供应者, 可能并非最优。而非营利组织通过公益性承诺, 即禁止向成员分配收益(non-distribution constraint), 能够更好地规避信息不对称和潜在的利益冲突(Agrawal,2012), 从而有利于实现“社会公共利益的最大化”这一目标。

中国证监会批准设立并直接管理的投服中心持有全体上市公司的100股股票, 但并不对这些持有的股票进行交易, 因而营利并非投服中心的目标。作为全体上市公司的名义股东, 投服中心虽然不存在传统机构投资者积极参与公司治理的经济激励, 但这一具有政府背景的非营利组织执行着政府“提升投资者保护水平”的政策目标, 积极地参与对上市公司的监督治理。同时, 政府的背景和“标签效应”(陈运森等,2021)又使得投服中心获得了远超其持股数量的对上市公司的影响力。此外, 投服中心开展的持股行权、 维权诉讼、 投资者教育等活动促进了投资者保护的创新实践, 受到了主流媒體和中小投资者的广泛关注。一方面, 资本市场对投服中心行权或诉讼目标公司的广泛关注, 有助于形成舆论监督力量; 另一方面, 投资者教育产生的示范效应可能激励中小投资者对公司持续监督和联合行权。投服中心作为非营利机构, 在与政府部门和其他私营部门的协作中, 能够有效地增加“投资者保护”这一公共品的供给, 产生正外部性, 从而提升社会福利(Anderson等,2019)。

现有文献从“监督型小股东”的视角分析了投服中心在持股行权和参与诉讼两方面取得的治理效应。一方面, 何慧华和方军雄(2021)以投服中心持股行权的试点作为研究场景, 通过双重差分模型研究发现, 相对于非试点地区的上市公司, 投服中心试点地区的上市公司在试点之后发生财务重述的可能性显著下降; 被投服中心持股行权的上市公司, 在行权后财务重述现象显著减少。同样基于双重差分方法, Ge 等(2022)发现, 持股行权试点地区的上市公司盈余管理水平降低, 盈余质量提升; Hu等(2022)发现, 行权试点地区的上市公司股价崩盘风险降低; 杨红娟(2023)发现, 持股行权试点地区上市公司的研发创新投入显著增加。另一方面, 辛宇等(2020)通过对2016 ~ 2017年间投服中心提起的4例证券支持诉讼的分析发现, 投服中心作为投资者公益组织为中小股东在股东诉讼中提供公益服务, 强化了虚假陈述案件诉讼对中小股东利益的保护, 具体体现为赔付主体更加合理、 赔偿金额的计算更加科学、 赔付比例有明显提升、 赔偿款项的执行力度得以加强。刘佳和刘苍(2023)则基于康美药业、 天成控股以及海利生物三个典型诉讼案例, 分析发现投服中心参与的诉讼可通过降低维权时间、 提升维权效率和促进判决公正等, 协助中小投资者争取更合理的利益。

此外, 投服中心作为具有政府背景的“监督型小股东”, 它对公司治理的积极参与还产生了一定的外溢效应。粟立钟等(2023)发现, 上市公司被投服中心进行网上行权后, 由于监管风险和诉讼风险的提升, 外部审计师会收取更高的审计费用、 更高概率地出具非标准审计意见。郑国坚等(2021)则发现, 投服中心持股行权带动了更多中小投资者积极参与公司治理, 具体体现为中小投资者参与股东大会的人数更多, 并且议案收到的反对票比例更高。

综上, 尽管投服中心不具有其他类型投资者所具有的经济激励, 亦不直接具备政府监管部门的强制执法权力, 但其仍然具有积极参与上市公司监督治理的激励和能力, 甚至还有相较于政府以及其他市场主体独特的优势。陈运森等(2021)认为, 投服中心的持股行权“延伸了政府看得见的手”, 并“丰富了政府介入的形式”, 使证券监管不再局限于现有的处罚式监管和非处罚式监管, 培育了参与式监管的有效执行人, 到达了政府应该规范但不应该管制的经济活动层面。辛宇等(2020)则发现, 非营利组织与上市公司进行周旋, 改善了中小投资者在诉讼中的不利地位, 并在一定程度上缓解了中小投资者在诉讼中所面临的“集体行动困境”问题。

下文将通过对比分析不同国家和地区资本市场上投资者保护的实践, 并基于大智慧虚假陈述案件及其相关追偿案件(简称“大智慧案”)的案例分析, 探讨具有监管背景的投服中心是如何通过市场机制发挥投资者保护职能的。

三、 投资者保护实践的国际经验

1. 成熟市场的股东积极主义与投资者保护。在成熟市场, 积极股东是投资者保护的重要力量。在委托代理模型框架下, 监督与激励是解决代理冲突即公司治理问题的核心手段。对代理人执行监督存在成本, 因而监督者的激励问题或者“谁来监督监督者”成为一个值得探讨的问题(Alchian和Demsetz,1972)。控制权市场、 具有独立性的董事会以及大股东的监督是公司治理的三类重要机制。

在美国, 與大陆法系下的“股东大会是公司最高权力机构”相关制度不同, 董事会中心主义是主导美国公司法制度的原则。以美国上市公司首选注册地特拉华州的公司法为例, “虽然一些大型交易需要股东和董事会同意, 但董事会通常有权力和义务为公司制定经营决策”。换言之, 董事会掌握剩余控制权, 有权处理除公司法和公司章程明文规定的由股东大会行使权力之外的事项。美国证监会制定的14a-8规则(Rule 14a-8)赋予了股东在股东大会上提出议案(不包括与董事选举有关的提议)的权力, 但基于股东提案通过的决议一般仅具有建议性质(non-binding)。长期以来, “华尔街规则”(Wall Street Walk)是美国市场的传统模式, 机构投资者往往被动地选择“用脚投票”来表达对公司管理层的不满, 极少直接干预或介入上市公司经营与治理。

20世纪50年代以来, 以养老基金、 共同基金为代表的机构投资者在资本市场上所占份额不断攀升。相较于个人投资者, 机构投资者更有能力与激励参与公司治理以及监督经理人(Shleifer和Vishny,1986)。20世纪80年代以来, 随着各州以及各公司层面反并购条款的实施, 美国上市公司的控制权市场的重要性逐渐下降(Denes等,2017), 投资者不得不寻找替代方式对经理人实施监督(Pound,1992)。近年来, 在股东权利运动(shareholder empowerment)背景下, 法律制度的变革增强了股东在公司治理中的话语权, 有利于股东实施对管理层的监督与问责, 为股东积极行使权利创造了积极条件和有利的制度环境(Anabtawi和Stout,2007); 机构投资者持股比例的上升则为其积极参与上市公司治理提供了经济动机(Hawley和Williams,2007;Davis,2009)。与此同时, 信息技术的发展加速了信息的传递与获取(Miller和Skinner,2015;Elliott等,2018), 有助于降低积极股东的沟通成本及行权成本。基于上述原因, “华尔街规则”逐渐被放弃, 积极股东逐渐成为美国资本市场上对上市公司发挥监督治理效应的重要力量(Greenwood和Schor,2009;Renneboog和Szilagyi,2011)。

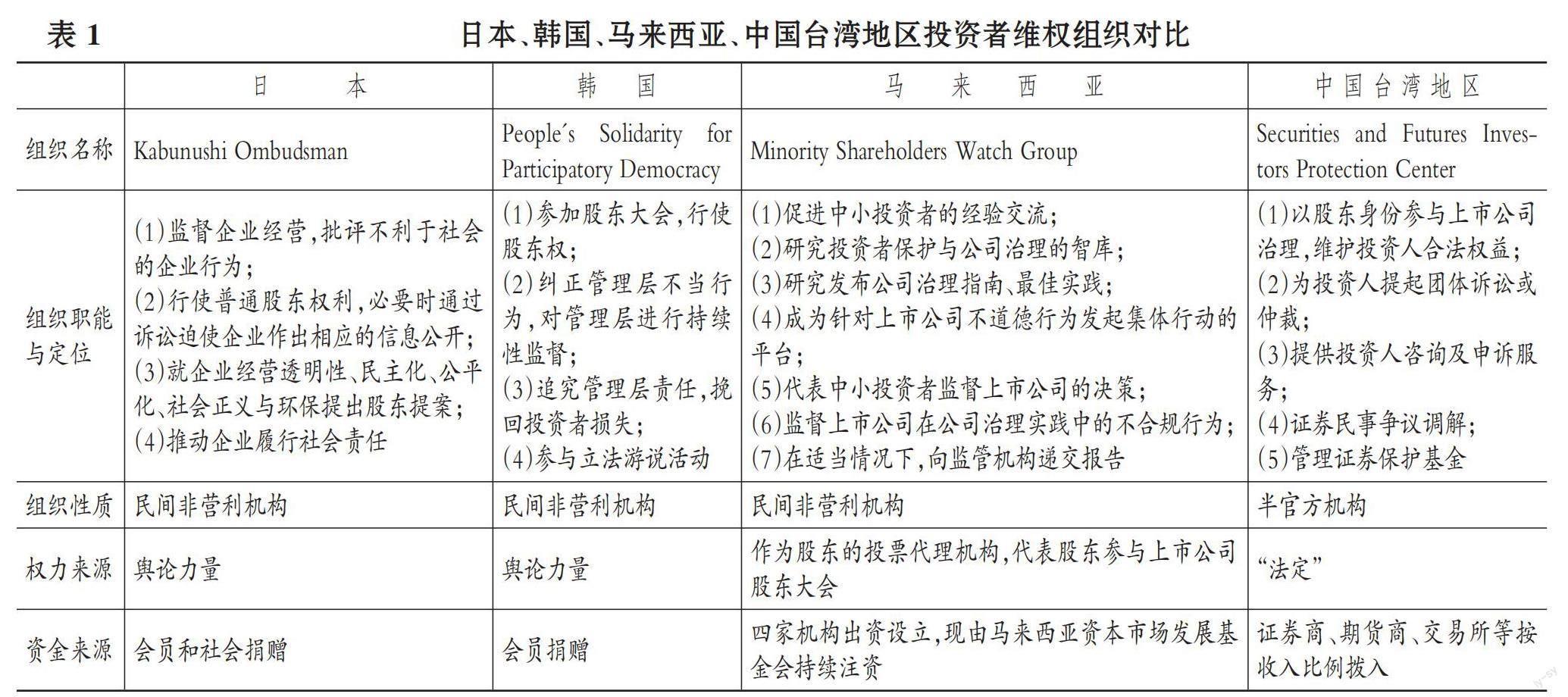

2. 新兴市场投资者保护组织的相关实践。在一些新兴市场, 非营利性投资者维权组织的兴起对这些国家和地区的投资者权益保护事业发挥了积极作用。不同于积极股东可从股价上涨或者上市公司被溢价收购的过程中取得收益, 以弥补其参与公司监督治理的成本, 非营利性投资者维权组织并不以营利为目的。以表1中的几个亚洲国家和地区的投资者维权组织为例, 它们的资金大多来源于社会捐赠或公共机构的拨款。

在日本, 以“改革日本企业的经营实践, 使之尽量考虑到普通股东和公民的利益”为宗旨的非营利组织“股东权益巡视员”(Kabunushi Ombudsman,KO), 明确以行使股东法律权利、 促进公司信息披露以及反映股东主张为其组织目标。

在韩国, “参与民主人民联盟”(People's Solidarity for Participatory Democracy,PSPD)是最著名的非营利性投资者维权组织。截至2022年7月, 该组织已有14000名会员。该组织从1997年开始致力于维护少数股东权益的运动, 通过参加股东大会, 行使股东权利, 纠正管理层不当行为, 对公司管理层进行持续性监督。PSPD以民间非营利组织的名义发起公益诉讼和少数股东权益保护运动, 并通过咄咄逼人的媒体攻势来监督财阀的经营政策, 亦积极参与立法活动等来实践其宗旨。虽然PSPD被视为韩国的“第二金融监管局”, 但作为纯粹的民间组织, 其缺乏强制权力, 行动也甚少获得韩国监管机构的支持(汤欣,2007), PSPD发起的诉讼往往以失败告终。

马来西亚少数股东观察组织(Minority Shareholder Watchdog Group,MSWG)是由马来西亚军人福利基金局、 马来西亚国家股权公司、 马来西亚社会保障机构和马来西亚朝圣基金局等四家机构于2000年发起设立。该机构作为在一项政府倡议下建立的组织, 是马来西亚重要的中小投资者保护机构, 通过股东积极主义和与利益相关方互动, 增强了市场参与者关注少数股东利益和公司治理事项的意识。

中国台湾地区于2003年设立了从事投资者权益保护与服务的机构——财团法人证券投资人及期货交易人保护中心(Securities and Futures Investors Protection Center,简称“投保中心”)。相较于日韩的机构, 这一投资者维权机构是一个具有浓厚“官方”色彩的非营利组织, 从而获得了可靠的制度保障和充沛的资金来源。然而, 投保中心的运营资金来自于证券商、 期货商等市场机构, 考虑到这些机构的利益诉求, 投保中心在追究证券违法行为的过程中也面临着缺乏激励乃至利益冲突的问题(吕成龙,2017)。此外, 在实际运作中, 投保中心面临着防止监管失灵和防止公权力滥用之间的权衡。

通过对比这些投资者维权组织的职能可以发现, 它们的共同目标都是保护投资者的权益, 尤其重视中小投资者和少数股东的利益, 具体的工作重点则包括关注公司治理的改善、 投资者教育与培训、 法律支持与援助的提供以及与监管部门的协作等。

在营利性的积极股东(如机构投资者)无法有效发挥作用的新兴市场, 政府监管部门又面临信息收集上的劣势、 行政资源的有限性或者可能因顾及其他监管目标而忽视投资者保护的情况下, 上述民间的投资者维权组织便是对“市场失灵”和“政府失灵”的理性因应(Weisbrod,2009)。对我国资本市场而言, 亦有一定的借鉴意义。

3. 投服中心持股行权与投资者维权的制度简介。投服中心于2014年成立, 是专门从事投资者服务的公益性金融服务机构, 直属于中国证监会。投服中心的主要职责包括: 持股行权; 调解和解; 维权服务; 投资者教育。

持股行权始于2016年2月推出的《持股行权试点工作方案》, 是指投服中心通过二级市场持有试点区域内在沪深证券交易所上市的每家公司1手(100股)A股股票, 并旨在通过公益性持有股票, “示范行使股东权利, 增强股东权利意识, 构建健康股权文化, 提升广大投资者, 尤其是中小投资者自我保护能力”的制度安排。具体而言, 投服中心通过发函、 参加股东大会、 现场查阅、 现场问询、 公开质询与呼吁、 提起诉讼等多种方式, 行使股东查阅权、 建议权、 质询权、 表决权、 诉讼权等无持股比例和期限限制的股东权利, 以普通股东身份参与公司治理, “有效促进上市公司规范运作, 督促其积极落实中小投资者权益保护相关政策, 提升上市公司整体投资者保护水平”。

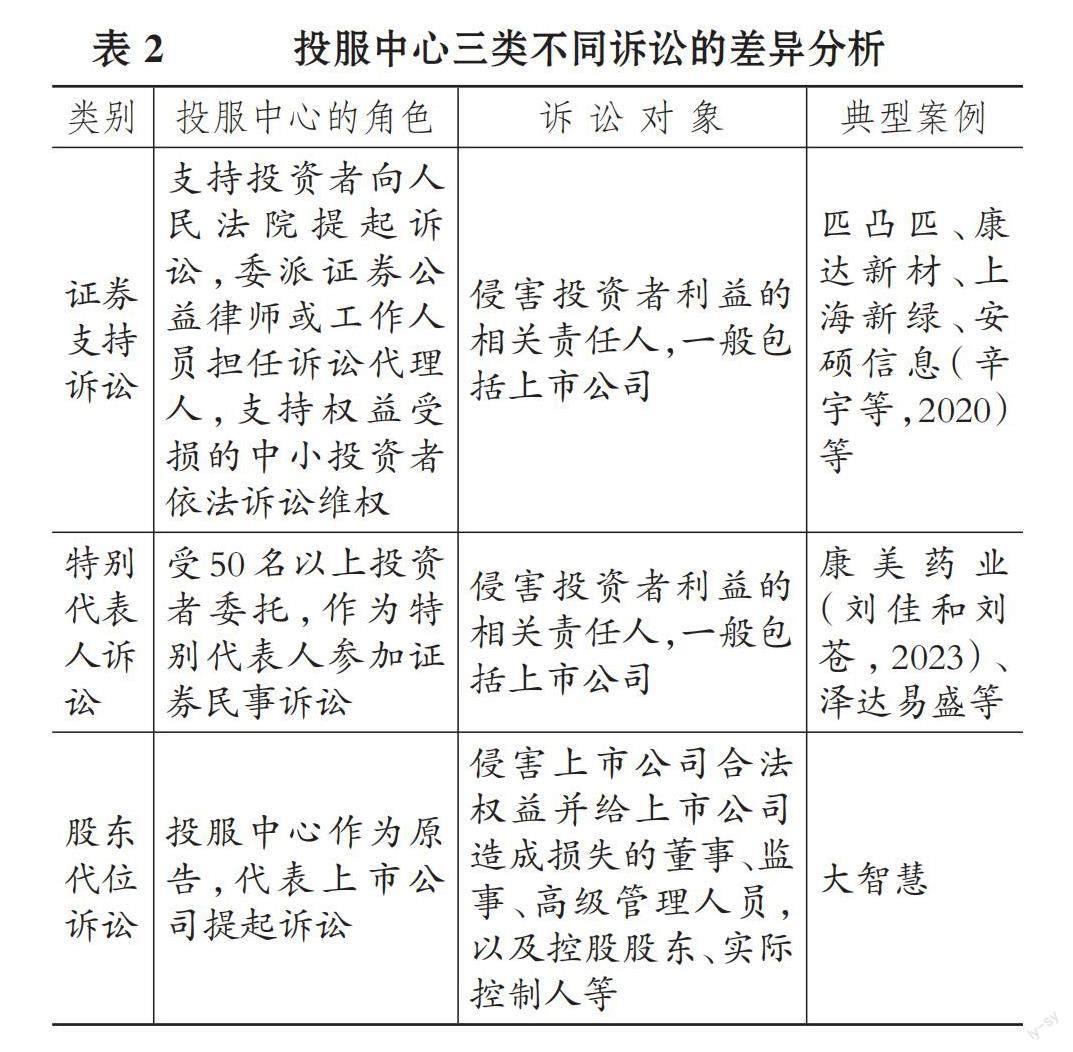

维权服务则是通过证券支持诉讼、 特别代表人诉讼、 股东代位诉讼等方式, 协助投资者进行维权。其中, 证券支持诉讼是指投服中心依据新《证券法》第九十四条第二款的规定, 對损害投资者利益的行为, 依法支持投资者向人民法院提起诉讼①。特别代表人诉讼是指投服中心根据新《证券法》第九十五条第三款以及《最高人民法院关于证券纠纷代表人诉讼若干问题的规定》(法释〔2020〕5号, 简称《最高院司法解释》)的相关规定, 受50名以上投资者委托, 作为代表人参加证券民事诉讼②。股东代位诉讼(又称股东派生诉讼、 股东代表诉讼、 股东诉讼)则是基于新《证券法》第九十四条第三款的规定, 当上市公司的利益受损时, 投资者保护机构可以以自己的名义为上市公司的利益向人民法院提起诉讼③。

表2比较了上述三类不同诉讼中, 投服中心扮演的角色和诉讼对象的差异。在证券支持诉讼中, 投服中心并非诉讼原告, 而是通过为投资者提供公益服务的形式, 支持中小投资者向上市公司和相关侵害投资者利益的责任人(如上市公司董事、 监事、 高管、 控股股东与实际控制人等)进行维权。在特别代表人诉讼中, 投服中心接受50名以上投资者委托, 作为特别代表人参加证券民事诉讼, 并采取了“默示加入、 明示退出”的模式, 省略了投资者主动登记环节, 使得程序更加便捷, 有利于扩大代表性, 从而更好地维护投资者的利益。

不同于前两种方式, 股东代位诉讼是为上市公司(而非特定的投资者)进行维权, 即投服中心以自己的名义代表上市公司, 向损害上市公司合法权益并给公司造成损失的相关责任人(如上市公司董事、 监事、 高管人员以及控制股东和实际控制人)提起诉讼, 向相关责任人追责。具体来说, 在本文分析的大智慧案中, 投服中心向上海金融法院提起了股东代位诉讼, 便是要求证监会行政处罚中认定的责任人张长虹(公司实际控制人, 时任公司董事长、 总经理)等人, 向上市公司大智慧赔偿先前虚假陈述案件中上市公司对投资者支付的赔款。

四、 大智慧案案例分析

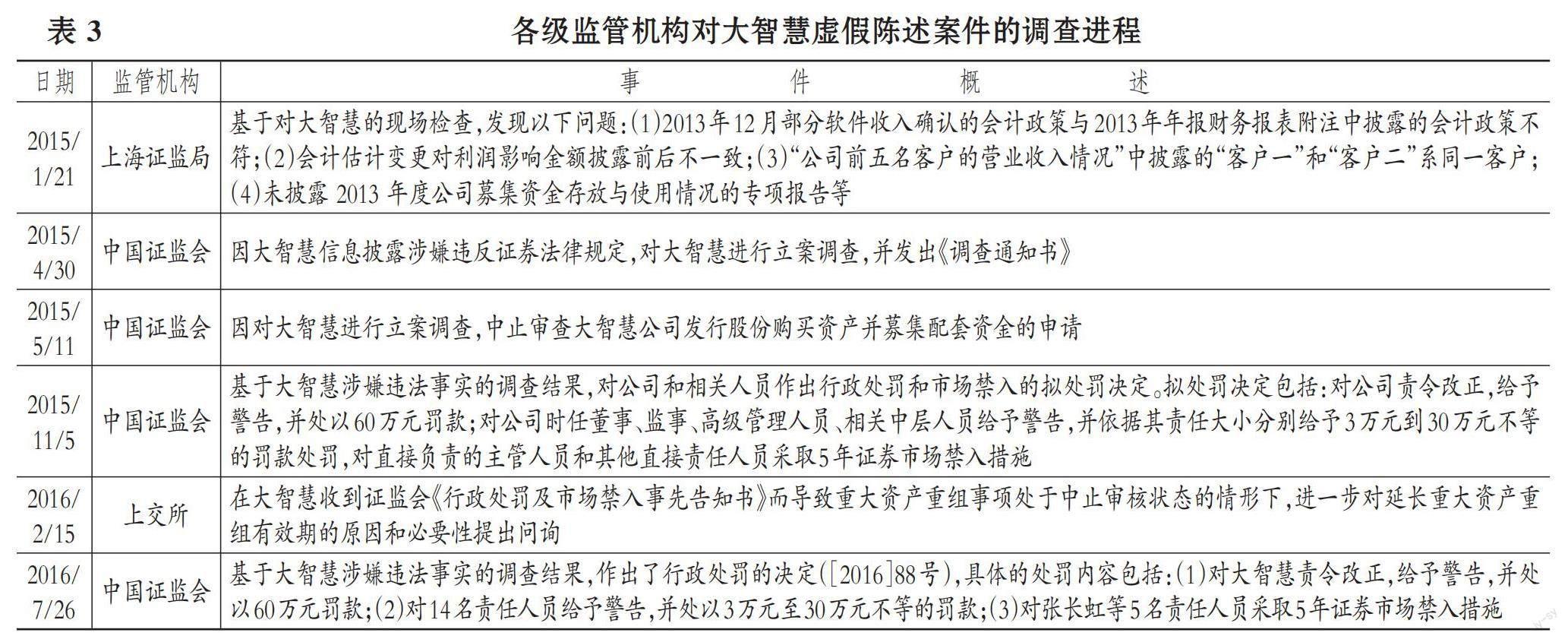

1. 新《证券法》实施以前的投资者保护实践。上海大智慧股份有限公司(简称“大智慧”)主营证券信息服务, 是国内知名的互联网金融信息服务提供商。该公司因2013年年度报告存在虚增利润等信息披露违法行为, 于2016年7月受到中国证监会的行政处罚。表3列出了自2015年1月上海证监局发现大智慧财务信息披露存在问题的线索起, 至2016年7月证监会认定大智慧存在虚增收入与利润等行为并出具《行政处罚决定书》期间, 各级监管机构对大智慧虚假陈述案件的调查进程。由表3中的时间线可以看出, 地方证监局的现场检查发现问题线索, 证监会主导调查, 交易所则是在政府监管部门调查期间针对大智慧的重大资产重组事项提出问询。这表明在这一时期, 政府仍是监督上市公司的主要力量。

由于证券市场侵权民事赔偿具有当事人众多、 证据取得困难、 专业知识复杂等特点, 为减轻投资者的举证负担, 我国在2022年以前的立法与司法实践中, 规定了“法院受理证券市场虚假陈述纠纷案件, 应以该虚假陈述行为已经行政处罚或刑事裁判文书认定为前提”的前置程序④。因此, 在2016年7月中国证监会发布了对大智慧的《行政处罚决定书》([2016]88号), 并认定公司存在虚假记载的证券市场虚假陈述行为后, 遭受损失的投资者方可基于证券监管部门的行政处罚提起民事诉讼。

据笔者统计, 2016年8月 ~ 2019年10月, 大智慧发布了86份公告, 披露累计收到了上海市第一中级人民法院及上海金融法院发来的民事诉讼《应诉通知书》及相关法律文书合计3768例⑤, 涉及公司证券虚假陈述责任纠纷案所涉诉讼请求金额合计为63787.63万元。

在新《证券法》和《最高院司法解释》引入“特别代表人诉讼”制度(2020年)以前, 出现了大量投资者独立向法院提起诉讼的情形。当大量投资者针对同一纠纷案件提出诉讼理由和诉讼请求基本一致的诉讼时, 可能会带来一定程度上的资源浪费。作为力量较弱的一方, 投资者(尤其是中小投资者)进行诉讼会消耗投资者本就有限的时间精力与维权成本。直至2018年下半年, 我国首个金融专业法院——上海金融法院成立, 大智慧案中的绝大多数诉讼都是由上海市第一中级人民法院受理。普通法院在审理专业性较强的证券市场纠纷案件时, 还可能面临专业性不足、 审理周期过长等问题, 并且, 大量同质化的证券纠纷诉讼也将耗费司法体制有限的审判资源, 挤占其他民事案件应享受的司法资源。

2017年3月 ~ 2021年3月, 大智慧一共发布了46份关于收到《民事判决书》和34份关于收到《民事裁定书》的公告。公司2020年年报披露了这一系列诉讼的结果。表4为大智慧案诉讼结果。公司在2021年年度报告中更新了部分数据,截至2021年12月31日,相关诉讼全部执行完毕。二审判决、 庭内和解和一审裁定撤诉的案件数分别为1449、 1423和725。公司2021年年度报告中未更新涉及赔偿金额。公司2023年2月21日发布公告称,全案公司累计向投资者支付33463.47万元。

如表4所示, 截至2021年3月27日, 近4000宗诉讼中, 法院二审判决公司赔偿(二审判决)1439名原告投资差额损失和佣金损失21148.53万元; 在上海金融法院的主持下, 公司与1422名原告达成了和解协议(庭内和解), 调解金额共计11069.05万元; 法院准许原告撤回诉讼(裁定撤诉)合计722例, 涉及诉讼请求金额15615.15万元。大智慧合计赔付约3.2亿元, 投资者获赔的比例近80%。

从2016年8月第一起投资者诉讼案发起, 到2021年下半年全部诉讼终结, 中间经历了约5年时间。不仅中小投资者需要承担诉讼过程中较大的时间成本、 资金压力⑥, 上市公司在应诉的过程中也会消耗过多的精力, 乃至于影响正常的生产经营活动, 最终利益受损的依旧是作为股东的投资者。

综上, 在新《证券法》实施以前, 我国司法体系资源有限, 证券与投资者保护领域的司法制度不够完备, 投资者维权成本较高。雖然政府监管在一定程度上弥补了由于司法体系不完备而造成的投资者保护不足(计小青和曹啸,2008), 但政府的力量长期以来占据主导地位, 亦导致了投资者成熟度低、 依赖性强、 主动性弱, 维权效率较低。

2. 投服中心的创新实践。2020年3月, 新《证券法》正式实施, 其中的“投资者保护”专章规定了投资者保护制度, 并对专门的投资者保护机构的定位职能予以明确。投资者保护机构兼具公共机构和投资者(公益股东)双重属性, 是集市场职能和监管职能于一身的特殊市场主体(陈洁,2020)。投服中心持有全体上市公司1手股票, 拥有并可行使充分股东的查阅权、 建议权、 质询权、 表决权、 诉讼权, 且其作为具有明确定位的专业投资者保护机构, 一定程度上具有监管当局的背书, 获得了远超其持股数量的对上市公司的影响力。同时, 新《证券法》赋予了投服中心以自身(股东)名义向人民法院提起对职务违法的“董监高”或对侵犯公司合法权益的控股股东、 实际控制人提起诉讼时可不受“连续一百八十日以上单独或者合计持有公司百分之一以上股份”的持股期限及持股比例的条件限制。

表5列示了投服中心针对大智慧在2020年通过股东发函、 提起股东诉讼等方式, 对大智慧施加压力, 要求其对虚假陈述案件中对投资者进行的赔偿向证监会行政处罚中认定的责任人追偿。

2021年4月3日, 投服中心向大智慧提出质询, 建议公司进一步说明截至目前已实际赔偿的金额, 并建议公司进一步说明对相关责任人的追偿情况。然而, 直至2021年10月中旬, 大智慧仍未对该质询作出积极响应, 并就已赔付投资者的民事赔偿向张长虹追偿。2021年10月19日投服中心再次向公司发送《股东质询建议函》, 要求公司说明实际赔偿金额以及向相关责任人的追偿情况, 并建议公司监事会尽快向个人责任人追偿。

在此期间, 投服中心曾多次向公司询问追偿进展, 但大智慧均怠于履行追偿职责。因此, 针对大智慧案, 投服中心基于新《证券法》赋予投资者保护组织进行股东代位诉讼的权利, 于2021年9月8日, 以约86万元的民事判决书为依据, 向上海金融法院提起全国首单投保机构股东代位诉讼。该诉讼旨在对大智慧在虚假陈述案件中对投资者进行的赔偿, 向中国证监会行政处罚中认定的责任人张长虹(公司实际控制人,时任公司董事长、总经理)等人追偿。随后, 2021年11月15日, 公司向上海金融法院提起诉讼, 要求张长虹等相关责任方向公司支付公司因证券虚假陈述责任纠纷案件对投资者进行的赔付, 合计约32475.10万元。

2023年2月21日, 大智慧发布公告, 披露了公司与张长虹在上海金融法院主持调解下达成调解协议, 张长虹本人将全额支付公司因履行虚假陈述案件中对投资者进行的赔偿, 共计33463.47万元⑦。同日, 公司发布的另一则公告显示, 投服中心起诉张长虹的股东代位诉讼案, 已在张长虹同意向大智慧支付约86万元赔偿款后进行撤诉。至此, 始于大智慧2013年年度报告虚增利润等信息披露违法行为的一系列证券虚假陈述纠纷案件全部终结。

经过上述分析, 本文可以得出以下结论: 即使是具有政府背景的投服中心作为股东向上市公司发出质询建议函, 也很难得到迅速而积极的回应。这一事实揭示了普通中小投资者在行使依法应享有的建议权和质询权时面临的巨大困难。然而, 我们也不能忽视投服中心的创新实践对我国资本市场投资者保护工作的重要启示作用。

首先, 投服中心充分利用法律赋予的各项权利, 综合运用持股行权、 股东诉讼等各项法律与政策工具, 维护了上市公司的合法权益, 亦即维护了投资者的合法权益。早期的类似案件中, 上市公司往往作为唯一的被告被提起诉讼, 法院亦倾向于认定由上市公司承担赔偿责任(辛宇等,2020)。在本案中, 即使相当一部分投资者在提起诉讼时, 将中介机构、 实际控制人张长虹等直接责任人列入了被告, 但最终大部分的赔偿都是由上市公司向投资者进行支付。这事实上会对作为上市公司股东的投资者造成“二次伤害”, 亦缺乏真正的责任追究——因为实际控制人是公司最高的决策者, 也是违法行为的直接责任人。投服中心利用股东代位诉讼这一创新的制度安排, 真正地维护了投资者的利益, 避免了对上市公司现有股东的二次伤害。

其次, 投服中心最大化地整合了各类资源, 包括政府监管部门、 民间公益律师与专家学者以及社会媒体舆论等, 形成了全社会合力, 有效地提升了投资者维权的效率。从投服中心参与前后的诉讼时效来看, 在投资者分别对上市公司与相关责任人提起诉讼的情形下, 从2016年8月第一起投资者诉讼案发起, 到2021年下半年全部诉讼终结, 中间经历约5年时间; 而投服中心对大智慧案中的相关责任人提起的股东代位诉讼不仅有公益律师担任代理人、 知名学者担任专家证人, 还受到了监管机构、 媒体舆论的广泛关注与报道。这极大地提升了诉讼的效率, 亦有助于形成社会合力, 提升全市场的投资者保护水平。

更为重要的是, 作为全国首例股东代位诉讼案, 大智慧案较为典型、 影响范围较为广泛, 且涉案的投资者众多。这一案件的示范效应, 尤其是新《证券法》第九十四条的首次适用, 对于上市公司的董事、 监事、 高级管理人员、 控股股东与实际控制人这一群体形成了强大的震慑效应。不同于以往监管部门对董监高、 大股东和实际控制人通过罚款、 市场禁入等行政处罚进行追责的方式, 投服中心利用股东代位诉讼这一制度, 运用法律武器, 通过市场化的方式追责不仅使虚假陈述责任人受到惩罚, 还使合法权益受到侵害的上市公司和投资者获得了相应赔偿。这也是对落实金融司法与监管协同要求的具体体现, 较好地平衡了上市公司利益和投资者保护, 对于我国资本市场进一步推进投资者保护制度的完善有较强的启示作用。

五、 结论与启示

在党中央、 国务院的正确领导下, 近年来我国资本市场通过不断完善法律法规、 推进资本市场对外开放、 加强市场监管等一系列举措, 促使多层次、 立体化的投资者保护体系不断完善。尤其是新《证券法》明确了投资者保护机构及其主要职责, 为我国资本市场进一步提升投资者保护水平奠定了法律基础。

本文基于中国证监会2014年批准设立并直接管理的非营利公益组织投服中心所开展的投资者维权典型案例, 分析了这一兼具公共机构和投资者(公益股东)双重属性、 集市场职能和监管职能于一身的特殊市场主体在投资者保护领域的创新实践。通过具体对比亚洲几个国家与地区投资者维权组织的运作模式, 并基于大智慧案, 分析了投服中心通过综合运用持股行权、 股东代位诉讼等多种方式维护投资者合法权益的具体实践。本文发现, 投服中心在新《证券法》的制度保障之下, 综合利用法律赋予的各项权利, 充分调动和整合各类社会资源, 极大地提升了投资者维权效率; 通过典型案例, 形成了示范效应, 降低了投资者维权门槛, 形成了对侵害投资者合法权益行为的威慑, 从而有助于降低投资者保护工作对政府监管部门的过度依赖。具体而言, 投服中心的成功实践主要带来了以下几点启示:

第一, 具有针对性地选择典型案例, 极大化资源的有效利用。以往的研究中, 陈运森等(2021)发现, 投服中心在开展持股行权时, 倾向于选择曾受到监管机构处罚和问询、 收到非标准审计意见、 较少发放股利及大股东掏空动机较强的企业作为行权标的。郑国坚等(2021)则发现, 投服中心选择参与股东大会进行行权时, 会倾向于关注财务状况较差、 内部治理质量低、 大股东和内部人控制程度低的民营企业。在本研究中, 大智慧案较为典型、 影响范围较广, 且涉案的投资者众多。这一案件的示范效应, 尤其是新《证券法》第九十四条的首次适用, 对上市公司的董事、 监事、 高级管理人员、 控股股东与实际控制人这一群体形成了强大的震慑效应。

第二, 与其他政府机构积极配合, 并充分调动各方社会资源。在本案中, 投服中心一方面利用政府背景, 邀请公益律师担任代理人、 知名学者担任专家证人, “延伸了政府看得见的手”(陈运森等,2021); 另一方面, 又尽可能地避免了政府对市场行为的干预, 促进了通过市场机制配置资源的民事法律制度得以有效实施, 落实金融司法与监管协同要求的具体体现。

第三, 投服中心的示范效应, 有助于培育普通投资者的维权意识, 以及进一步完善投资者教育体系。长期以来, 作为公共品的投资者保护供给的增加亦可能导致“搭便车”现象的加剧。投服中心的实践有助于进一步完善投资者教育体系, 倡导理性投资、 价值投资的观念, 并进一步提升投资者的自我保护能力, 降低投资者保护工作对政府监管部门的过度依赖。

总体来说, 投服中心的创新实践是在我国法律等正式制度对投资者权益保护不足的背景下的一项制度创新, 既是对我国现行投资者保护制度体系的一个重要补充, 又是将美国市场上传统的积极股东、 亚洲多个新兴市场近年来兴起的投资者维权组织结合我国资本市场特色开展的创新实践。这一基于市场机制的创新实践, 亦对我国政府职能转变、 创新资本市场监管方式, 并实现投资者保护这一公共服务的有效供给, 构建有效的市场机制与激发微观主体的活力有积极意义。同时, 这一实践也符合中共中央、 国务院在《关于新时代加快完善社会主义市场经济体制的意见》中“充分发挥市场在资源配置中的决定性作用”以及“更好发挥政府作用, 有效弥补市场失灵”的重大指示, 对于完善社会主义市场经济体制有重要的启示意义。

【 注 释 】

1 资料来源:《中证中小投资者服务中心证券支持诉讼业务规则》。其中,《证券法》第九十四条第二款的原文为:“投资者保护机构对损害投资者利益的行为,可以依法支持投资者向人民法院提起诉讼。”

② 资料来源:《中证中小投资者服务中心特别代表人诉讼业务规则(试行)》。其中,《证券法》第九十五条第三款的原文为:“投资者保护机构受五十名以上投資者委托,可以作为代表人参加诉讼,并为经证券登记结算机构确认的权利人依照前款规定向人民法院登记,但投资者明确表示不愿意参加该诉讼的除外。”

③ 资料来源:中国投资者网。其中,《证券法》第九十四条第三款的原文为:“发行人的董事、监事、高级管理人员执行公司职务时违反法律、行政法规或者公司章程的规定给公司造成损失,发行人的控股股东、实际控制人等侵犯公司合法权益给公司造成损失,投资者保护机构持有该公司股份的,可以为公司的利益以自己的名义向人民法院提起诉讼,持股比例和持股期限不受《公司法》规定的限制。”

④ 2022年1月,最高人民法院发布了《最高人民法院关于审理证券市场虚假陈述侵权民事赔偿案件的若干规定》。该规定取消了法院受理证券虚假陈述民事诉讼需要以行政或刑事处理为前提条件的前置程序。

⑤ 公司在2021年年度报告中则披露,公司自2016年起至2021年12月31日,陆续收到上海市第一中级人民法院及上海金融法院发来的《应诉通知书》及相关法律文书。《应诉通知书》显示,法院已受理3820名原告起诉本公司证券虚假陈述责任纠纷案。

⑥ 虽然某个特定投资者参与的单个诉讼案件诉讼时长不一定达到5年,但根据辛宇等(2020)、刘佳和刘苍(2023)的统计,证券虚假陈述诉讼案件诉讼平均时长约为37个月。这对中小投资者而言,仍旧承担了较高的时间成本。

⑦ 大智慧2021年11月提起诉讼时,诉讼请求金额为32475.10万元,但追加了公司从2021年11月15日至2023年2月16日向投资者支付的赔偿款1074.57万元作为诉讼金额,合计33549.67万元。此外,由于投服中心另案起诉,张长虹已支付赔款约86万元,故本案最终调解金额为33463.47万元。

【 主 要 参 考 文 献 】

曹越,罗政东,张文琪.共同机构投资者对审计费用的影响:合谋还是治理?[ J].审计与经济研究,2023(3):22 ~ 34.

陈甦,陈洁.证券市场诚信机制的运行逻辑与制度建构[ J].证券法苑,2012(2):1 ~ 19.

陈运森,邓祎璐,李哲.证券交易所一线监管的有效性研究:基于财务报告问询函的证据[ J].管理世界,2019(3):169 ~ 185.

陈运森,袁薇,李哲.监管型小股东行权的有效性研究:基于投服中心的经验证据[ J].管理世界,2021(6):142 ~ 158.

戴亦一,潘越,刘思超.媒体监督、政府干预与公司治理:来自中国上市公司财务重述视角的证据[ J].世界经济,2011(11):121 ~ 144.

丁慧,吕长江,黄海杰.社交媒体、投资者信息获取和解读能力与盈余预期——来自“上证E互动”平台的证据[ J].经济研究,2018(1):153 ~ 168.

郭飞,周泳彤.交易所年报问询函具有信息含量吗?[ J].证券市场导报,2018(7):20 ~ 28.

郝旭光,朱冰,张士玉.中国证券市场监管政策效果研究——基于问卷调查的分析[ J].管理世界,2012(7):44 ~ 53.

何丹,汤婷,陈晓涵.制度环境、机构投资者持股与企业社会责任[ J].投资研究,2018(2):122 ~ 146.

何慧华,方军雄.监管型小股东的治理效应:基于财务重述的证据[ J].管理世界,2021(12):176 ~ 195.

胡茜茜,朱永祥,杜勇.网络环境下中小股东的治理效应研究——基于代理成本视角[ J].财经研究,2018(5):109 ~ 120.

黄亮华,谢德仁.核准制下IPO市场寻租研究——基于发审委员和承销商灰色关联视角[ J].中國工业经济,2016(3):20 ~ 35.

黄泽悦,罗进辉,李向昕.中小股东“人多势众”的治理效应——基于年度股东大会出席人数的考察[ J].管理世界,2022(4):159 ~ 185.

计小青,曹啸.标准的投资者保护制度和替代性投资者保护制度:一个概念性分析框架[ J].金融研究,2008(3):151 ~ 162.

姜付秀,支晓强,张敏.投资者利益保护与股权融资成本——以中国上市公司为例的研究[ J].管理世界,2008(2):117 ~ 125.

孔东民,刘莎莎,黎文靖,邢精平. 冷漠是理性的吗?中小股东参与、公司治理与投资者保护[ J].经济学(季刊),2013(1):1 ~ 28.

雷雷,张大永,姬强.共同机构持股与企业ESG表现[ J].经济研究,2023(4):133 ~ 151.

黎文靖,孔东民,刘莎莎,邢精平.中小股东仅能“搭便车”么?——来自深交所社会公众股东网络投票的经验证据[ J].金融研究,2012(3):152 ~ 165.

李常青,熊艳.媒体治理:角色、作用机理及效果——基于投资者保护框架的文献述评[ J].厦门大学学报(哲学社会科学版),2012(2):9 ~ 16.

李培功,沈艺峰.媒体的公司治理作用:中国的经验证据[ J].经济研究,2010(4):14 ~ 27.

李焰,王琳.媒体监督、声誉共同体与投资者保护[ J].管理世界,2013(11):130 ~ 143.

刘佳,刘苍.中小投资者权益保护:投服中心诉讼案例剖析[ J].财会月刊,2023(16):123 ~ 127.

粟立钟,赵元煦,范文昕.投服中心网上行权与外部审计师风险应对[ J].北京工商大学学报(社会科学版),2023(3):66 ~ 79.

谭劲松,林雨晨.机构投资者对信息披露的治理效应——基于机构调研行为的证据[ J].南开管理评论,2016(5):115 ~ 126.

唐建新,陈冬.地区投资者保护、企业性质与异地并购的协同效应[ J].管理世界,2010(8):102 ~ 116.

王克敏,陈井勇.股权结构、投资者保护与公司绩效[ J].管理世界,2004(7):127 ~ 133.

王亚,洪卫青,刘峰,徐尧.管制外溢效应下的监管博弈——基于同方股份换股与现金合并壹人壹本的案例分析[ J].南开管理评论,2016(5):4 ~ 15.

王玉婷.中小股东投票与公司关联担保行为相关性研究[ J].投资研究,2020(6):128 ~ 143.

吴晓晖,郭晓冬,乔政.机构投资者抱团与股价崩盘风险[ J].中国工业经济,2019(2):117 ~ 135.

辛宇,黄欣怡,纪蓓蓓.投资者保护公益组织与股东诉讼在中国的实践——基于中证投服证券支持诉讼的多案例研究[ J].管理世界,2020(1):69 ~ 87.

许年行,于上尧,伊志宏.机构投资者羊群行为与股价崩盘风险[ J].管理世界,2013(7):31 ~ 43.

楊红娟.公司创新投入与中小股东参与——基于投服中心持股行权视角[ J].经济与管理评论,2023(4):120 ~ 133.

张超,曹增豪,王红飞,吴勇.交易所监管问询研究进展综述[ J].财会月刊,2023(10):74 ~ 80.

张涤新,李忠海.机构投资者对其持股公司绩效的影响研究——基于机构投资者自我保护的视角[ J].管理科学学报,2017(5):82 ~ 101.

张宏亮,王靖宇.公司层面的投资者保护能降低股价崩盘风险吗?[ J].会计研究,2018(10):80 ~ 87.

张俊生,汤晓建,李广众.预防性监管能够抑制股价崩盘风险吗?——基于交易所年报问询函的研究[ J].管理科学学报,2018(10):112 ~ 126.

郑国坚,张超,谢素娟.百股义士:投服中心行权与中小投资者保护——基于投服中心参与股东大会的研究[ J].管理科学学报,2021(9):38 ~ 58.

郑志刚,许荣,徐向江,赵锡军.公司章程条款的设立、法律对投资者权力保护和公司治理——基于我国A股上市公司的证据[ J].管理世界,2011(7):141 ~ 153.

Alchian A. A., Demsetz H.. Production, Information Costs, and Economic Organization[ J]. The American Economic Review,1972(5):777 ~ 795.

Anabtawi I., Stout L.. Fiduciary Duties for Activist Shareholders[ J]. Stanford Law Review,2007(60):1255 ~ 1308.

Anderson S. E., Buntaine M. T., Liu M., Zhang B.. Non-Governmental Monitoring of Local Governments Increases Compliance with Central Mandates: A National-Scale Field Experiment in China[ J]. American Journal of Political Science,2019(3):626 ~ 643.

Ang J. S., Hsu C., Tang D., Wu C.. The Role of Social Media in Corporate Governance[ J]. Accounting Review,2021(2):1 ~ 32.

Brav A., Jiang W., Ma S., Tian X.. How Does Hedge Fund Activism Reshape Corporate Innovation?[ J]. Journal of Financial Economics,2018(2):237 ~ 264.

Cronqvist H., Fahlenbrach R.. Large Shareholders and Corporate Policies[ J].The Review of Financial Studies,2009(10):3941 ~ 3976.

Denes M. R., Karpoff J. M., McWilliams V. B.. Thirty Years of Shareholder Activism: A Survey of Empirical Research[ J]. Journal of Corporate Finance,2017(44):405 ~ 424.

Drake M. S., Roulstone D. T., Thornock J. R.. The Determinants and Consequences of Information Acquisition Via Edgar[ J]. Contemporary Accounting Research,2015(3):1128 ~ 1161.

Greenwood R., Schor M.. Investor Activism and Takeovers[ J]. Journal of Financial Economics,2009(3):362 ~ 375.

Hansmann H. B.. The Role of Nonprofit Enterprise[ J]. Yale Law Journal, 1979(89):835 ~ 902.

Hawley J., Williams A.. Universal Owners: Challenges and Opportunities[ J].Corporate Governance: An International Review,2007(3):415 ~ 420.

Hay J. R., Shleifer A.. Private Enforcement of Public Laws: A Theory of Legal Reform[ J]. The American Economic Review, 1998(2):398 ~ 403.

La Porta R., Lopez De Silanes F., Shleifer A.. What Works in Securities Laws?[ J]. The Journal of Finance,2006(1):1 ~ 32.

La Porta R., Lopez De Silanes F., Shleifer A., Vishny R. W.. Law and Finance[ J]. Journal of Political Economy, 1998(6):1113 ~ 1155.

Lin L., Liao K., Xie D.. When Investors Speak, Do Firms Listen? The Role of Investors' Dividend-Related Complaints From Online Earnings Communication Conferences[ J]. Abacus,2023(1):32 ~ 75.

Miller G. S., Skinner D. J.. The Evolving Disclosure Landscape: How Changes in Technology, the Media, and Capital Markets Are Affecting Disclosure[ J]. Journal of Accounting Research,2015(2):221 ~ 239.

Pound J.. Raiders, Targets, and Politics: The History and Future of American Corporate Control[ J]. Journal of Applied Corporate Finance, 1992(3):6 ~ 18.

Renneboog L., Szilagyi P. G.. The Role of Shareholder Proposals in Corporate Governance[ J]. Journal of Corporate Finance,2011(1):167 ~ 188.

Shleifer A., Vishny R. W.. Large Shareholders and Corporate Control[ J].Journal of Political Economy,1986(3):461 ~ 488.

Weisbrod B. A.. The Nonprofit Economy[M]. Cambridge, MA:Harvard University Press,2009.

Zeng Y., Yuan Q., Zhang J.. Dark Side of Institutional Shareholder Activism in Emerging Markets: Evidence from China's Split Share Structure Reform[ J].Asia-Pacific Journal of Financial Studies,2011(2):240 ~ 260.

(責任编辑·校对: 喻晨 刘钰莹)