董事会治理、机构投资者与投资效率

2023-11-06管斯祺

管斯祺

(青海民族大学经济与管理学院,青海 西宁 810007)

0 引言

近些年,我国经济稳步增长,市场不断发展完善,但投资效率低下的问题仍然存在。《扩大内需战略规划纲要(2022—2035 年)》中就提到,投资结构仍需要优化,提高投资效率。为了探究如何减少非效率投资问题,有必要从公司治理方面进行研究。董事会作为公司治理的重要参与者,是股东与管理者之间信息传递与交流的桥梁,董事会治理水平在很大程度上决定着内部治理水平。完备有效的董事会架构设计对企业运营有促进作用,能够降低企业决策的风险,影响着企业的资源配置效率。随着企业所处的外部环境日益复杂化,机构投资者在资本市场上的作用不容忽视。相比而言,机构投资者具有更多优势,例如资金、信息等,他们参与公司治理将影响到企业的决策行为。本文从董事会参与公司治理的角度出发,探究其对企业投资效率的影响,并从机构投资者的视角分析其对企业投资决策的影响。经过理论分析与实证检验,对三者之间的关系进行研究,并对上市公司如何治理提出针对性建议。

1 理论分析与研究假设

1.1 董事会治理与投资效率

大规模的董事会有助于发挥治理效能,优化企业投资决策,从多方面对投资的项目进行考量,尽可能使决策最优化,抑制经理人的过度投资行为,提高投资效率[1]。有不少学者从董事会治理的多个角度对其发挥的作用进行了探讨,例如董事会规模、独立董事比例等。一些学者认为董事会规模对企业投资效率的促进作用不明显[2-3],也有学者研究发现,董事会规模等与投资效率显著正相关,董事会规模的扩大使得投资不足的情况得到缓解[4]。毛新述等[5]研究发现,央企中的董事会建设能够提高投资效率。近年来,随着董事会研究的不断深入,董事会成员多样性在增加,江少波[6]研究发现,董事会成员年龄与非效率投资呈负相关,成员受教育背景与非效率投资呈正相关关系。黄思宇和栾中纬[7]研究发现,董事会整体多样性的提高能够促进投资效率提升,其中,董事会成员的年龄和金融背景多样化带来了投资效率的提升。本文认为,适当的扩大董事会规模即带来具有不同知识背景和专业能力的成员,能够为企业带来多元化的决策意见,促进决策效率的提升。

有两类委托代理问题,第一类产生于股东与经营层之间,第二类则是产生于大股东与中小股东之间的以利益为基础的矛盾。而董事会参与公司治理能够有效地缓解委托代理问题[8],在公司内部发挥监督作用。此外,扩大董事会规模,增加董事会成员的多样性,不同的人基于各自的经验水平和专业能力,全方位考察目标投资项目的风险收益情况,可能有利于缓解公司内部的信息不对称,从而提高投资效率。在董事会中设立独立董事,在一定程度上形成了权利的相互制约和监督作用,其独立性将影响到公司投资决策。杨继伟[4]认为,我国上市公司独立董事在现实中不能有效地起到监督和制衡作用,实证研究发现,独立董事比例与企业投资效率不存在显著相关关系。基于以上分析,本文提出如下假设:

H1:董事会规模的扩大能够促进投资效率的提升。

H2:独立董事占比与企业投资效率不显著相关。

1.2 机构投资者的调节作用

机构投资者拥有专业化的技术人才和信息资源优势,而且作为独立的机构拥有大量资金和资源网络,能够快速准确地识别并传达市场信息,及时做出合理的投资决策。到目前为止,关于机构投资者与企业投资效率的研究结论尚未达成统一。一些学者认为,提高机构投资者的持股比例有利于减少低效率的投资,且在非国企中作用更为显著[9]。尚航标等[10]认为机构投资者在治理中发挥监督效应和纾困效应,通过抑制过度投资和缓解投资不足来提高投资效率。随着经济全球化程度的加深,国外投资者参与到我国资本市场并开展投资活动,境外机构投资者通过信息和公司治理渠道显著地提升了企业投资效率[11]。另外也有学者认为,机构投资者同时扮演着监督者和利益攫取者的角色,而且持股比例和时间不同则充当的角色也有差别[12]。

随着我国资本市场的不断发展完善,机构投资者拥有更多的资源和技术优势,越来越成为公司治理的重要力量。本文认为,机构投资者持有目标上市公司股份以后,基于利益相关者的角度,可能更加注重目标公司的长期发展,以期获得更大的收益,因此积极参与到公司的治理中来,对其他股东和管理者的行为进行监督,减少管理者的短视行为,提高投资决策的有效性,促进投资效率的提升,强化公司内部治理对投资效率的促进作用。基于此,本文提出如下假设:

H3:机构投资者能够强化董事会治理对投资效率的促进作用。

2 研究设计

2.1 样本选取与数据来源

本文以沪深A 股市场的上市公司作为研究样本,选取2017—2021 年的公司数据,剔除金融业和ST、PT 等公司样本,并删除存在缺失的样本。经过上述筛选得到14 710个研究样本。本文数据来自CSMAR 数据库,运用Excel 和Stata14.0 软件进行数据处理和分析,同时,为了消除数据异常值的影响,对所有连续变量经过上下1%的缩尾处理。

2.2 变量定义

2.2.1 被解释变量

投资效率:本文借鉴Richardson[13]衡量投资效率的方法构建模型(1)。

其中,Inv 代表新增投资,其余分别为营业收入增长率、资产负债率、经营活动产生的现金流量净额与总资产之比、公司年龄、公司的资产规模、股票收益率。对模型分年度和行业进行回归,得到残差值,并将该残差值的绝对值作为公司非效率投资程度的衡量,绝对值越大,代表非效率投资水平越高,即投资效率越低。

2.2.2 解释变量

董事会规模(Board):本文采用董事会成员人数的自然对数来衡量董事会规模。独立董事占比(Inde):独立董事所占董事会成员的比例。

2.2.3 调节变量

机构投资者持股比例(Ins):本文利用机构投资者持股比例作为调节变量,即机构投资者持有上市公司的股份在上市公司发行总股本中的比例。包括券商、保险公司、基金管理公司、合格境外投资者等的持股比例之和。

2.2.4 控制变量

参考相关文献,本文选取以下指标作为控制变量:股权制衡(ZHD),即企业前二到十大股东持股比例之和与第一大股东持股比例的比值;财务杠杆率(Lev),即资产负债率;现金流状况(Cash),等于经营活动现金流量净额除以期初总资产;资产报酬率(Roa),等于利润总额与财务费用之和除以总资产;管理费用率(ADM),管理费用与营业收入之比;资产规模(Size),用总资产的自然对数来表示。此外,本文还控制了年度(Year)、行业(Industry)效应。

2.3 模型构建

为了检验董事会治理水平与投资效率之间的关系,本文构建模型(2)。

为了检验机构投资者的调节作用,本文构建模型(3)。

3 实证分析

3.1 描述性统计

由描述性统计分析表(表1)可知,投资效率14 710个样本的均值为0.036,标准差为0.043,最小值为0.000,最大值为0.257,说明我国上市公司普遍存在非效率投资现象。董事会规模的最小值1.609,最大值2.639,表明不同上市公司的董事会设置也有所差别。独立董事占比均值0.018。机构投资者持股比例最小值0.002,最大值0.910,说明机构投资者持有上市公司股份比例差距较大,均值0.427,这意味着我国机构投资者已经成为企业发展的重要参与者,扮演越来越重要的角色。股权制衡度的最小值为0.059,最大值4.071,标准差0.816,表明上市公司的股权制衡度存在较大的差别。财务杠杆率的均值为0.433,中位数0.428,说明上市公司平均负债与资产的比值为43%。资产规模标准差1.31,说明公司之间资产规模差异较大。

表1 描述性统计结果

3.2 相关性分析

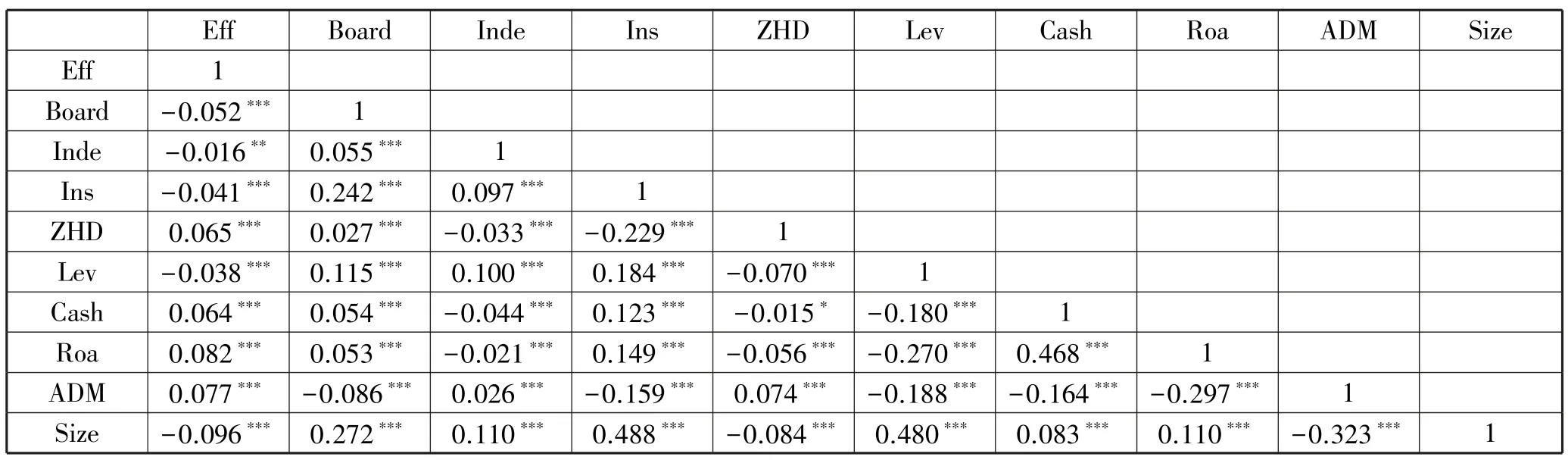

从相关性分析表(表2)中可以看到,董事会规模与投资效率显著负相关,初步验证了本文的假设。独立董事占比、机构投资者持股比例与投资效率显著负相关。而且,其余变量之间相关系数均比较小,都在0.5 以下,说明变量之间不存在多重共线性问题。

表2 相关性分析

3.3 回归分析

回归结果如表3 所示,第(1)列董事会规模(Board)对投资效率的回归系数为-0.01,且在1%的置信水平上显著,说明董事会规模能够抑制非效率投资,提高投资效率。第(2) 列独立董事占比(Inde)的回归系数为-0.003,说明独立董事占比与投资效率正相关,但是并不显著。H1、H2 均得到了验证。控制变量的回归基本显著,说明本文的控制变量选择较为合理。

表3 回归结果

3.4 调节作用分析

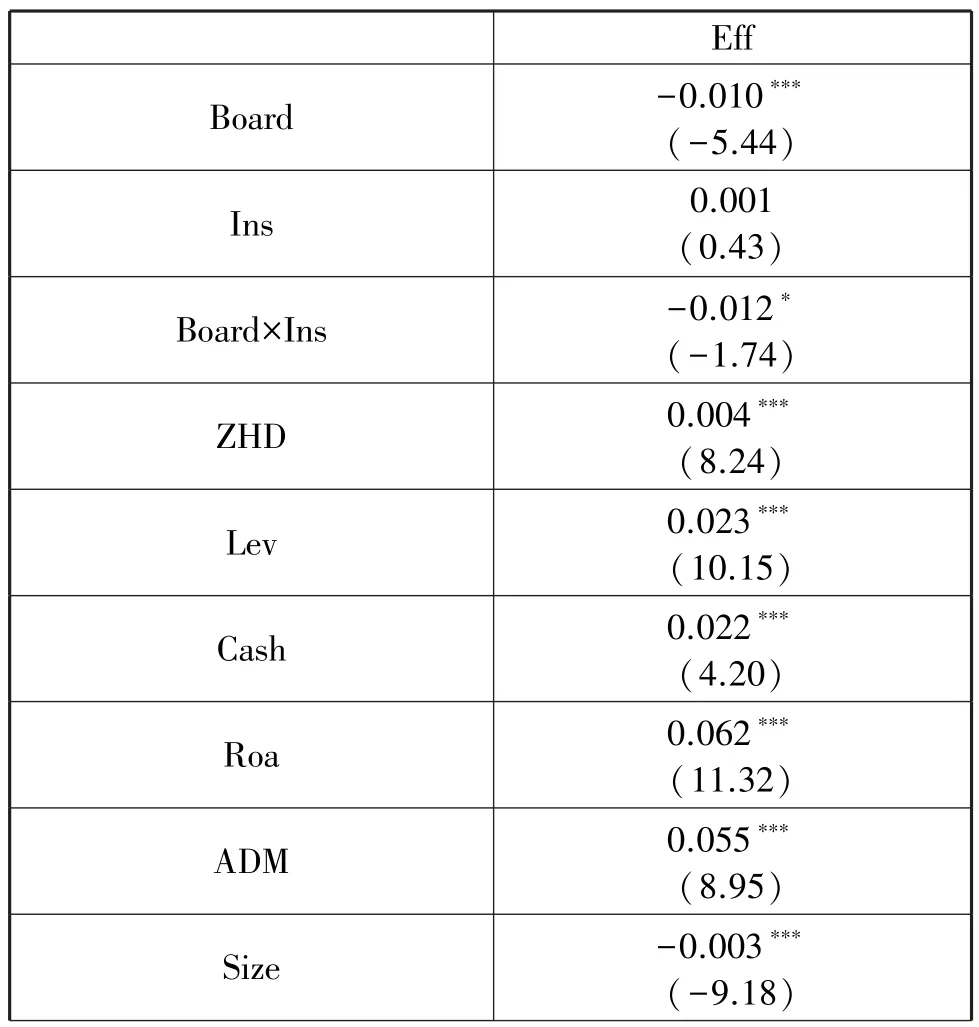

为了检验机构投资者持有上市公司股份是否会起到治理作用,对董事会规模和企业投资效率的关系能否起到调节作用,本文引入机构投资者持股比例这一调节变量。表4 显示,Board 的回归系数仍为-0.01,在加入Board×Ins 交互项之后,解释变量仍然显著,交互项与投资效率的回归系数为-0.012,且在10%的置信水平上显著,说明在引入机构投资者持股比例这一变量之后,治理的效果得到改善,投资效率得到提高。综合以上分析来看,机构投资者持股强化了董事会规模对投资效率的提升作用。董事会与机构投资者协同发挥治理效应,促进投资效率提升。

表4 调节作用回归结果

3.5 稳健性检验

为了验证本文的研究结论,首先采取扩大样本区间的方法,选取2016—2022 年样本数据进行回归,其次,以Roe 指标替换Roa 进行回归,结果与上述研究结论一致,说明本文的研究结论具有可靠性。

4 结论与建议

4.1 研究结论

本文通过理论分析,探讨了董事会治理中的董事会规模以及独立董事占比对上市公司投资效率的影响关系,经过对文献的梳理和理论分析,提出假设,并最终经过实证检验,假设均得到了验证。通过实证分析,本文得出以下研究结论:①董事会规模的扩大会提升投资效率水平,独立董事占比与企业投资效率正相关,但是影响并不显著;②机构投资者持有上市公司股份能够起到治理效果,表现为强化了董事会规模对投资效率的促进作用。

4.2 建议

根据以上研究结论,本文从以下几个方面对我国上市公司治理提出一些建议:第一,应适当扩大董事会规模,完善董事会治理机制。董事会是公司内部治理结构中的重要角色,要在公司内部建立合理的董事会架构,发挥董事会的监督作用,同时注重独立董事的人员安排,选聘更具专业水平和具备独立性的人员,真正起到监督作用,提高决策效率。第二,机构投资者作为公司治理的外部参与者,具有较强的信息获取能力和资金优势,公司应重视并充分发挥机构投资者的治理效能。同时,政府部门应当完善有关法律,加强对机构投资者的管理和风险防范。第三,加强我国资本市场的建设,提高公司治理水平,从而优化投资结构,促进投资效率的提升。