投资者情绪、公司研发投资迎合与财务信息质量

2023-09-29罗琦李瀚祺苏愉越程斯琪

罗琦 李瀚祺 苏愉越 程斯琪

摘 要:研发项目的高风险和收益不确定性容易导致投资者对公司前景产生非理性预期,管理者有动机增加公司研发投资以迎合投资者非理性情绪。利用2010—2020年沪深A股上市公司数据,考察投资者情绪与公司研发投资迎合的关系,并探讨公司研发投资迎合对财务信息质量的影响。结果表明,管理者研发投资迎合行为导致公司高质量创新专利减少而低质量创新专利增加,不利于公司创新效率提高和长期价值增长。进一步地,管理者有动机通过盈余管理操纵公司财务信息,进而配合其研发投资迎合行为。分析投资者情绪扭曲公司研发行为对公司财务信息质量的内在作用机理,对于我国上市公司研发投资行为优化和创新能力提升具有重要借鉴价值。

关键词:投资者情绪;研发投资迎合;创新效率;财务信息质量

DOI:10.6049/kjjbydc.2022110798

中图分类号:F275

文献标识码:A

文章编号:1001-7348(2023)06-0101-09

0 引言

互联网大数据技术丰富了信息传播方式,投资者通过网络平台发表观点、共享信息表达的情绪容易迅速扩散并对其他投资者产生影响,可能加剧股价非理性波动与错误定价程度,从而为管理者迎合行为提供更加便利的条件。特别地,随着互联网时代的到来,决定公司创新能力的研发投资在公司投资中的地位日益重要。投资支出较多并积极创新的公司往往被认为具有良好的发展机会和盈利能力,在资本市场上受投资者追捧。为了促进经济增长方式转变,政府出台了一系列鼓励企业研发创新的优惠政策,促使研发投资备受股票市场投资者关注。

由于研发项目的风险性与未来收益的不确定性,投资者无法准确识别其真实价值,从而产生非理性偏好。对于管理者而言,迎合投资者偏好不仅有利于短期内提升公司股价,而且有助于管理者获取较高的薪酬福利与职业声誉。因此,管理者具有强烈的动机在投资者情绪高涨时提高公司投资水平[1-2]。管理者开展研发迎合投资有可能引起公司股价波动,导致公司创新效率下降。此外,管理者在迎合行为实施过程中,出于隐藏不利信息、增强投资者信心的考量,有动机操纵会计盈余,从而造成公司财务信息质量下降。基于以上分析,本文对互联网环境下资本市场情绪噪音扭曲公司研发投资行为、损害公司财务信息质量的内在机理进行分析,以期为我国上市公司优化研发投资决策和提高创新能力提供决策参考。

本文借助Python软件爬取东方财富“上证指数”股吧中投资者发帖信息,利用腾讯云人工智能平台进行情感得分匹配,以此构建投资者情绪指标,衡量资本市场上投资者非理性特征。在此基础上,本文基于2010—2020年沪深A股上市公司数据,考察管理者通过扩大研发投资迎合市场情绪的行为动机,并进一步分析管理者研发投资迎合对公司财务信息质量的影响。结果发现,在心理偏差的影响下,投资者对公司前景产生非理性预期,进而导致股票价格非理性波动,管理者有動机增加研发投资以迎合投资者非理性情绪。研发投资迎合导致高质量创新专利减少而低质量创新专利增加,由此表明,管理者的迎合行为并不能提升公司创新效率。进一步地,本文发现,管理者有动机通过盈余管理操纵公司财务信息,进而配合其研发投资迎合行为,由此造成公司财务信息质量下降。

本文的边际贡献在于:第一,利用Python软件爬取股票论坛中投资者发帖文本,借助腾讯云平台的自然语言处理接口进行情感分析,进而计算投资者情绪指标,以丰富大数据环境下投资者非理性特征衡量方法。第二,国内外学者基于资本市场非理性背景针对公司投资行为展开研究,本文进一步结合互联网环境基于股票错误定价视角,探讨公司研发投资活动,以丰富现有研究。第三,在资本市场信息效率降低的情况下,公司财务决策与财务信息间的作用关系将发生变化。本文基于资本市场噪音造成的股票错误定价对财务信息质量的作用机理进行研究,从股价信息反馈视角分析资本市场对实体经济的影响,以丰富相关研究成果。

1 文献综述

受资本市场噪音的影响,投资者会对公司特质产生非理性偏好,导致公司股票价格偏离真实价值,并进一步影响公司管理者决策。例如,Müller & Zimmermann[3]基于股权融资渠道对公司研发投资的融资来源进行追溯,并进一步结合研发投入产出不确定性风险研究投资者情绪对公司研发投资的影响;Du & Hu[4]检验预期投资者情绪变化与公司投资的关系发现,预期投资者情绪高涨对公司投资具有正向影响;Dong 等[5]发现,市场错误定价更多地通过非股权融资渠道影响公司研发投资;Li & Grundy[6]发现,公司投资水平随着投资者情绪高涨而提升,这一关系受公司非机构股东持股的影响。

进一步地,学者们认为,管理者迎合投资者非理性情绪进行投资决策会对财务信息质量、未来经营业绩和资源配置效率产生不利影响。例如,Jensen[7]认为,管理者会迎合资本市场预期以维持较高的股价,但从长期看,公司股价估值过高会引发过度融资、过度投资以及价值破坏性并购等行为;Polk & Sapienza[8]认为,当反映公司投资行为的信息被非理性投资者错误定价时,管理者对投资者非理性情绪的迎合行为会扭曲公司投资决策,从而损害资本配置效率;Xiao[9]分析指出,投资者情绪会扭曲公司投资决策并导致公司利润率和全要素生产率降低;Hobson & Stirnkorb[10]认为,投资者基于网络平台的信息交流行为会使得管理者实施盈余管理迎合,进而导致公司盈余信息质量下降。

国内学者结合我国制度背景和市场环境对上市公司管理者迎合行为进行探讨,并取得了一系列研究成果。例如,潘敏和朱迪星[11]认为,相较于市场下行周期阶段,在市场上行周期阶段投资者情绪通过迎合渠道对公司投资的影响更为显著;任碧云和任毅[12]发现,相较于股权融资渠道效应,股票错误定价影响公司投资迎合的渠道效应更显著;胡国强和肖志超[13]指出,公司股价高估程度与研发投资正相关,管理层持股会加剧这一正向影响,而公司股价低估程度与研发投资负相关,管理层持股则会弱化这一影响;罗琦等[14]研究指出,投资者对公司盈余的非理性偏好是导致管理者实施盈余管理迎合行为的重要原因。

国内学者进一步研究了公司管理者实施迎合行为对股票收益率、股价崩盘风险、财务信息质量和公司业绩的影响。例如,李心丹等[15]发现,管理者迎合投资者非理性偏好导致公司股票长期收益率降低,进而损害公司长期价值和中小股东利益;吕纤和向东进[16]指出,公司发放现金股利的行为受投资者非理性偏好驱动,无法传递真实有效的信息,从而导致公司股价崩盘风险加大;王碧澄等[17]结合我国股票市场卖空制度、公司管理者行为和股价信息效率进行分析发现,卖空机制能够抑制公司过度投资与盈余管理行为,并且提升股价中的信息含量与财务信息质量;唐书林等[18]发现,A股上市公司存在明显投资迎合现象,市场情绪对上市公司投资效率存在非线性抑制作用;崔晓蕾等[19]指出,公司股价对未预期盈余信息的反应会影响管理者迎合行为,管理者为了迎合投资者提升短期业绩会损害公司长期价值。

值得注意的是,随着信息技术不断发展,资本市场上信息传播和交易行为表现出新的特征,海量信息资源会影响投资者交易决策,加速情绪扩散,从而对公司财务决策产生一系列影响。国内外学者对管理者迎合投资的动机和后果进行了研究,构建了多种投资者情绪衡量指标,但我国资本市场环境下投资者情绪与公司迎合投资的关系有待进一步探讨。此外,虽然学者们对管理者迎合行为给公司带来的负面影响进行了全面研究,但对于迎合投资与公司盈余管理行为及财务信息质量的关系有待深入研究。因此,本文基于互联网大数据环境,构建投资者情绪指标并探讨投资者情绪与公司研发投资迎合的关系,从而进一步揭示公司研发投资对创新产出效率与财务信息质量的影响。

2 理论分析与研究假設

研发投资成功率难以被准确预计,并且研发成果通常不存在明确的市场价格,从而导致其未来收益具有较高的不可预测性。由此,造成市场投资者与公司内部人之间的信息不对称。上市公司较少披露研发活动相关信息,因而进一步加剧了公司研发活动的信息不对称问题。当资产难以估值时,由于大部分投资者不具备足够的行业相关专业知识,难以判断研发项目价值,故高度信息不对称环境容易导致投资者产生非理性心理偏差,如情绪过度乐观。上述情况下,管理者通过迎合投资者情绪攫取私利的动机更强。与此同时,投资者情绪可能通过溢出效应对公司管理者情绪产生影响,进而提升公司研发投资水平[20]。

大数据环境下,网络媒体和平台促使投资者非理性情绪迅速扩散,更多投资者受到噪音信息的影响,愿意为进行投资活动公司的股票支付较高的价格,导致投资支出较高公司股票价格在短期内被高估。上述情况下,管理者具有较强的动机通过增加研发投资迎合投资者非理性偏好,从而维持或者推高公司股票价格。但管理者为了迎合投资者情绪而制定的研发投资策略并未以公司价值最大化为目标,而是以管理者自身利益最大化为目标。这种情况下,公司研发投资策略难以帮助企业获得市场竞争优势。当研发投资的边际成本超过边际收益时,投资活动的创新产出质量和效率难以得到保证。据此,本文提出以下假设:

H1:管理者会迎合投资者情绪进行研发投资活动,投资者情绪越高涨,研发投资迎合的创新产出质量越差。

为了获得研发投资所需资金,公司有可能改变原有经营决策甚至增发新股。当期应计利润越高,公司股价被高估程度越高。此时,公司增加投资支出可能进一步推高公司短期股价[8]。在上述情况下,管理者操纵公司应计盈余以配合其研发投资迎合行为的动机增强。此外,管理者出于利用公司股价被高估的市场时机进行股权再融资的目的,也可能通过盈余管理等方式抬高公司股票价格[21]。同时,管理者为了从被高估股价中攫取私利,倾向于在盈余公告或财务文本信息中故意发布一些积极消息,隐藏公司研发项目失败的负面信息或推迟公布坏消息,以此进一步增强投资者对公司研发创新和未来经营业绩的信心,从而维持或推高股价。在大数据技术环境下,投资者会主动从网络平台中获取有关公司盈余的信息并对公司进行估值,但投资者无法识别公司盈余的真实性,市场会对不同盈余水平的公司股票产生不同程度的定价偏差。因此,管理者具有较强的动机通过盈余管理行为迎合投资者高涨情绪。由此可见,为实现目标,管理者具有较强的动机通过盈余管理维持公司股价,进而加剧市场和公司间的信息不对称程度,导致公司财务信息质量降低。据此,本文提出以下假设:

H2:管理者的研发投资迎合行为会导致公司财务信息质量下降。

3 研究设计

3.1 数据与样本

本文实证检验中采用的初始样本为2010—2020年沪深两市A股上市公司,由于固定效应回归模型中部分变量涉及到滞后阶,故使用2009年相关数据。本文构建投资者情绪指标时使用的原始发帖文本数据来源于东方财富网,公司层面数据来自国泰安数据库(CSMAR),公司专利申请与授权数量数据来自中国研究数据服务平台(CNRDS),宏观经济数据来自中经网统计数据库。

为符合研究需要,在实证检验之前,按照如下标准筛选样本:①剔除金融行业公司;②剔除ST、*ST等经营状况和交易状况异常的公司;③剔除相关财务数据缺失的公司。为避免极端效应对回归结果的干扰,本文对公司层面的主要连续变量进行上下1%缩尾处理。经过筛选,最终得到14 317个样本观察值。

3.2 变量选择与定义

(1)投资者情绪。本文借鉴黄创霞等[22]的研究方法,首先通过Python爬取2010—2020年东方财富网“上证指数”股吧中的所有文本内容,再借助腾讯云平台的自然语言处理接口对文本数据进行情感分类(积极、中性和消极)。在此基础上,本文参考Antweiler & Frank[23]的研究成果,利用式(1)计算得到本文所需的月度投资者情绪指数。

其中,ISI_Mt表示第t月投资者情绪指数,MPOSt表示第t月积极发帖数量,MNEGt表示第t月消极发帖数量。本文进一步对月度投资者情绪指数取均值,以此计算年度投资者情绪指数(ISIt)。

(2)研发投资。本文借鉴Borisova & Brown[24]、徐寿福[25]的研究方法,以公司当期研发支出与期初总资产的比值衡量公司研发投资。

(3)创新产出质量。借鉴林志帆和龙晓旋[26]对专利质量的划分方法,本文采用公司各类专利当年申请并被授权数量衡量创新产出质量(Patent),具体指标包括发明专利授权量(Inv_gr)、实用新型专利授权量(Uti_gr)以及外观设计专利授权量(Des_gr)。对各原始数据分别加1后取自然对数,以此作为创新产出质量的代理指标。其中,Inv_gr代表高创新产出质量, Uti_gr和Des_gr代表低创新产出质量。

(4)财务信息质量。参考国内外研究成果,本文使用可操控性应计利润衡量公司财务信息质量。具体而言,借鉴Dechow等[27]、Aboody等[28]的研究方法,选取截面修正Jones模型计算得到公司i第t年可操控性应计利润(DAi,t),以此作为公司财务信息质量的代理变量。DAi,t越大,表示公司管理者对盈余信息操纵程度越高。

(5)控制变量。本文实证检验中设置的公司层面控制变量如下:公司规模(Sizei,t-1)、資产负债率(Levi,t-1)、经公司总资产标准化的现金流量(CFi,t-1)、总资产净利润率(ROAi,t-1)、市值账面比(MBi,t-1)、净资产收益率(ROEi,t-1)、公司成长性(Growthi,t-1)等。此外,本文在稳健性检验中控制了一系列可能影响实证检验结果的宏观经济变量,具体包括通货膨胀率(INFt-1)、国内生产总值实际增长率(RGDPGt-1)以及工业增加值增速(IVAGt-1)。本文主要变量定义与计算方式如表1所示。

3.3 变量特征

本文主要变量描述性统计结果如表2、表3所示。表2显示,月度投资者情绪指标(ISI_M)的最大值为-0.463、最小值为-1.420、中位数为-0.983,年度投资者情绪(ISI)最大值和最小值分别为-0.682、-1.138,说明样本期内投资者情绪存在明显变化。表3显示,研发投资支出(RD)最大值为0.501,标准差为0.021,表明我国上市公司研发投资存在个体化差异。财务信息质量(DA)均值为0.015、中位数为0.014、标准差为0.077,表明大部分上市公司会通过盈余管理调增盈余。发明专利授权量(Inv_gr)的标准差为1.599,标准差数值较大,但从整体看,上市公司不同质量专利授权没有表现出明显的偏态分布特征,说明不同公司专利没有向高质量或低质量聚集的趋势。

4 实证结果及分析

4.1 投资者情绪与公司研发投资迎合

参照肖虹和曲晓辉[29]的研究方法,使用固定效应回归模型检验公司研发投资是否受投资者情绪的影响。在此基础上,进一步借鉴林志帆和龙晓旋[26]的研究方法,本文将公司专利分为以发明专利表示的高质量专利和以实用新型专利、外观设计专利表示的低质量专利,以分析管理者研发投资迎合行为对公司创新产出质量的影响。为避免多重共线性和遗漏变量导致的估计偏误,在回归中加入时间固定效应和个体固定效应,具体回归模型如式(2)和式(3)所示。

式(2)中,系数α1反映投资者情绪对公司研发投资的影响。根据假设H1,管理者在制定研发投资决策时,为了利用投资者非理性特征带来的股票错误定价,倾向于实施迎合行为。因此,本文预期ISIt-1的回归系数α1为正。式(3)中,本文重点关注ISIt-1和RDi,t的交乘项系数β3,β3表示管理者研发投资迎合对公司创新产出质量的影响。

表4第(1)列回归结果显示,投资者情绪ISIt-1的回归系数α1为0.033 9,并通过了1%显著性水平测试。这与本文预期结果一致,表明管理者有动机增加研发投资以迎合投资者非理性情绪,从而维持或者推高公司股价。表4第(2)列回归检验结果表明,ISIt-1和RDi,t的交乘项全样本回归系数β3为-14.444 0并通过了1%显著性水平检验,说明管理者实施迎合性研发投资对发明专利授权量(Inv_gri,t)具有负向影响,意味着管理者研发投资迎合行为不利于公司获得高质量发明专利。进一步地,第(3)(4)列中,研发投资迎合(ISIt-1×RDi,t)对实用新型专利授权量(Uti_gri,t)与外观设计专利授权量(Des_gri,t)的影响均显著为正,说明管理者迎合投资者非理性情绪进行研发投资将导致低质量创新产出增加。表4回归结果证实,管理者的迎合性研发投资行为并未导致高效率创新产出,支持本文假设H1。

4.2 公司研发投资迎合与财务信息质量

管理者在研发投资迎合过程中可能会操纵盈余信息以粉饰公司经营业绩,进而造成公司财务信息质量下降。本文参考Simpson[30]的研究方法,进一步分析公司研发投资迎合与财务信息质量的关系,具体模型如式(4)所示。

从表5回归结果看,ISIt-1和RDi,t的交乘项系数γ3为0.893 4并在1%水平上显著。这一结果支持本文假设H2,表明当投资者情绪高涨时,管理者出于自利动机实施迎合性研发投资会显著提高公司可操控性应计利润,导致公司财务信息质量下降。

5 稳健性检验

5.1 重新构建创新产出质量衡量指标

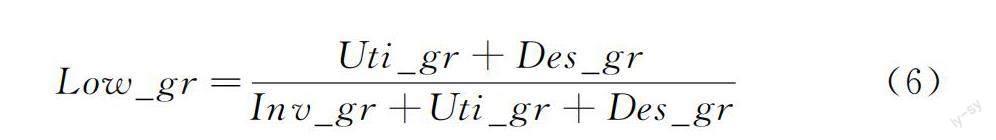

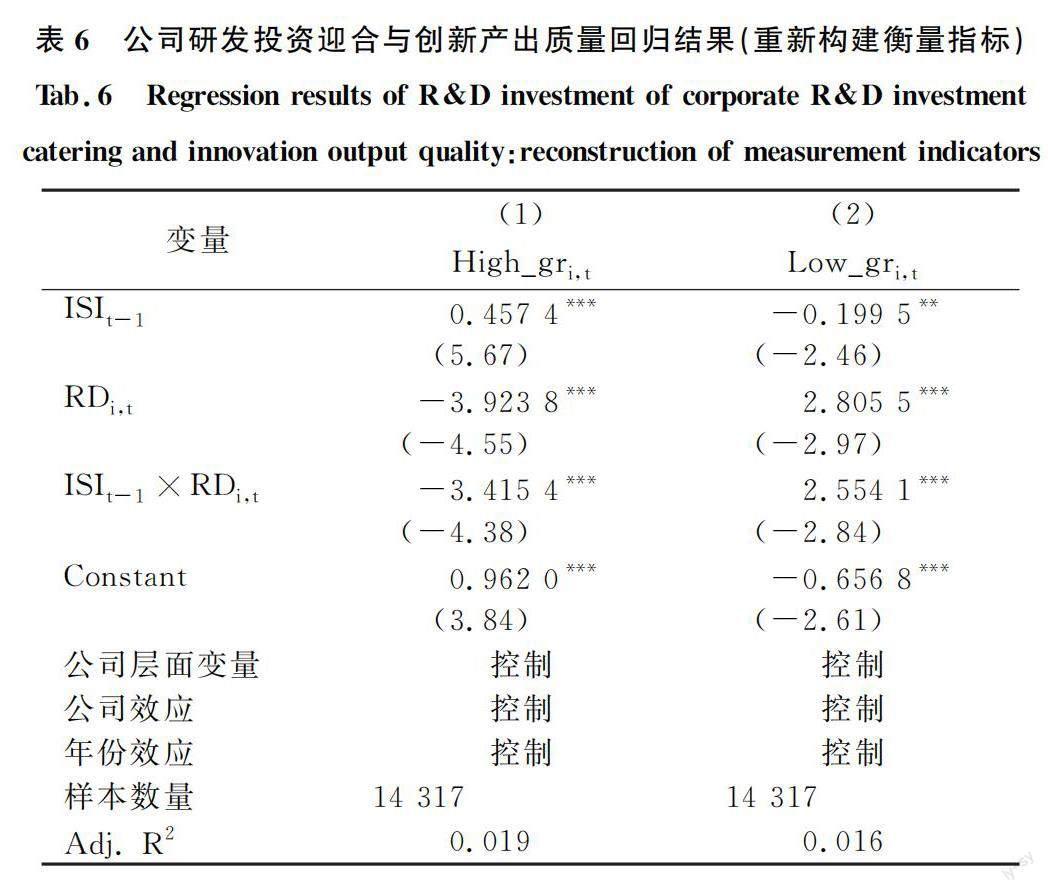

在稳健性检验中,借鉴杨国超和芮萌[31]的研究成果,利用高质量专利授权率(High_gr)和低质量专利授权率(Low_gr)衡量公司的创新产出质量,并采用式(5)、式(6)分别计算高质量专利授权率与低质量专利授权率。

需要指出的是,由于个别公司当年专利授权数量总和为0,此时代理变量无法通过式(5)与式(6)计算获得,可能导致样本观测值出现遗漏。因此,为了避免因数据缺失对实证检验结果造成影响,本文对高质量专利授权率(High_gr)与低质量专利授权率(Low_gr)缺失样本数据进行取0值处理。表6第(1)(2)列中,ISIt-1与RDi,t的交乘项回归系数分别为-3.415 4、2.554 1且均在1%水平上显著,表明管理者研发投资迎合程度越高,公司获得高(低)质量专利授权率越低(高)。表6回归结果与前文结果一致,进一步支持本文假设H1。

5.2 重新构建财务信息质量衡量指标

参考Ball& Shiwakumar[32]的研究方法,本文利用非线性应计模型计算得到公司i第t年可操控性应计利润(NLDAi,t),以此衡量公司财务信息质量。表7回归结果显示,ISIt-1和RDi,t的交乘项回归系数显著为正,与前文结果一致,表明管理者迎合性研发投资会导致公司财务信息质量下降,进一步支持本文假设H2。

5.3 考虑宏观经济因素的影响

Rajgopal等[33]提出,管理者采取的盈余管理迎合行为除满足投资者非理性偏好外,也可能是为了迎合投资者对未来宏观经济状况的理性预期。为了消除宏观经济因素或理性预期对检验结果的影响,本文参考Baker & Wurgler[34]的方法,在式(2)~(4)中加入通货膨胀率(INFt-1)、国内生产总值实际增长率(RGDPGt-1)、工业增加值增速(IVAGt-1)等3个宏观经济指标,以此作为控制变量。表8显示,在控制宏观经济变量后,管理者研发投资迎合行为仍是导致高质量创新产出减少、财务信息质量下降的重要因素,说明本文检验结果具有稳健性。

6 结语

6.1 研究结论

本文基于东方财富网“上证指数”股吧的发帖文本构建投资者情绪指标,结合管理者迎合动机考察公司研发投资对创新产出效率的影响,进一步分析管理者迎合投资者非理性情绪实施研发投资行为对公司财务信息质量的作用机制,得到以下研究结论:

(1)股票論坛文本信息中反映的投资者情绪与管理者研发投资支出显著正相关,说明管理者在制定研发投资决策时具有满足投资者非理性偏好的倾向。

(2)公司研发投资迎合导致高质量创新专利减少而低质量创新专利增加,说明迎合性研发投资并不能提升公司创新效率。

(3)公司管理者会通过盈余管理或财务文本信息操纵配合其迎合投资行为以维持被高估的股价,而这一行为会给公司财务信息质量带来负面影响。

6.2 启示

(1)监管部门需要进一步规范上市公司信息披露制度。监管部门应制定相关政策明确财务报告文本信息披露标准,提升公司财务报告文本内容的信息含量。监管部门可以利用互联网大数据实现对网络舆情变化的监测,使科技监管贯穿于公司信息披露的事前、事中和事后,确保监管的全面性和及时性。

(2)上市公司应进一步完善公司治理机制。上市公司应通过完善内部治理机制约束管理者的机会主义行为,促使管理者将经营重心转移到公司价值创造上。公司管理者要善于通过网络信息平台搭建交流桥梁,提高信息披露质量。

(3)投资者应加强对公司披露信息的客观判断。中小投资者在对公司进行估值时,不仅要加强对该公司基本面信息的综合分析和判断,而且要避免对公司层面特质信息进行过度解读,在此基础上,尽可能充分结合行业层面信息,有效识别同行业中财务信息质量较差的公司,以避免自身利益受到损害。

参考文献:

[1] JENSEN M C. Agency costs of overvalued equity[J].Financial Management, 2005, 34(1): 5-19.

[2] LAMONT O A, STEIN J C. Investor sentiment and corporate finance: micro and macro[J].American Economic Review, 2006, 96(2): 147-151.

[3] MULLER E, ZIMMERMANN V. The importance of equity finance for R&D activity[J].Small Business Economics, 2009, 33(3): 303-318.

[4] DU D, HU O. Why does stock-market investor sentiment influence corporate investment[J].Review of Quantitative Finance and Accounting, 2020, 54(4): 1221-1246.

[5] DONG M, HIRSHLEIFER D, TEOH S H. Misvaluation and corporate inventiveness[J].Journal of Financial and Quantitative Analysis, 2021, 56(8): 2605-2633.

[6] LI H, GRUNDY B. The effect of investor sentiment and the structure of shareholder ownership on corporate investment[J].International Journal of Managerial Finance, 2022.

[7] JENSEN M C. The agency costs of overvalued equity and the current state of corporate finance[J].European Financial Management, 2004, 10(4):549-565.

[8] POLK C, SAPIENZA P. The stock market and corporate investment: a test of catering theory[J].The Review of Financial Studies, 2008, 22(1): 187-217.

[9] XIAO S C. Do noisy stock prices impede real efficiency[J].Management Science, 2020, 66(12): 5990-6014.

[10] HOBSON J L, STIRNKORB S. Managing earnings to appear truthful:the effect of public scrutiny on exactly meeting a threshold[J].University of Illinois at Urbana-Champaign, Working Paper, 2022.

[11] 潘敏,朱迪星.市场周期、投资者情緒与企业投资决策——来自中国上市公司的经验证据[J].经济管理,2011,33(9):122-131.

[12] 任碧云,任毅.投资者情绪、企业投资水平与投资偏好——基于股权融资渠道与迎合渠道的对比[J].云南财经大学学报,2017,33(4):123-132.

[13] 胡国强,肖志超.股票误定价、管理层持股与企业R&D投资——基于我国高新技术上市公司的经验证据[J].财经论丛,2018,34(2):58-68.

[14] 罗琦,吴乃迁,苏愉越,等.投资者盈余乐观情绪与管理者迎合——基于社交媒体情感分析的证据[J].中国工业经济,2021,38(11):135-154.

[15] 李心丹,俞红海,陆蓉,等.中国股票市场“高送转”现象研究[J].管理世界,2014,30(11):133-145.

[16] 吕纤,向东进.现金股利迎合与股价信息效率[J].中国地质大学学报(社会科学版),2017,17(6):170-178.

[17] 王碧澄,韩豫峰,韩复龄.卖空制度、公司管理层行为与股价信息效率——基于微观传导机制的研究[J].中央财经大学学报,2019,39(12):24-40.

[18] 唐书林,郭杰,郝玉,等.投资者情绪、股权结构特征与上市公司创新效率[J].系统管理学报,2021,30(3):516-525,538.

[19] 崔晓蕾,高涛,徐龙炳.投资者短视对公司长期投资的影响研究——基于管理者迎合机制[J].财经研究,2022,48(8):154-169.

[20] DANG T V, XU Z. Market sentiment and innovation activities[J].Journal of Financial and Quantitative Analysis, 2018, 53(3): 1135-1161.

[21] 罗琦,付世俊.控股股东市场择时行为研究[J].中国软科学,2014,29(2):140-149.

[22] 黄创霞,温石刚,杨鑫,等.个体投资者情绪与股票价格行为的互动关系研究[J].中国管理科学,2020,28(3):191-200.

[23] ANTWEILER W, FRANK M Z. Is all that talk just noise? the information content of internet stock message boards[J].The Journal of Finance, 2004, 59(3): 1259-1294.

[24] BORISOVA G, BROWN J R. R&D sensitivity to asset sale proceeds:new evidence on financing constraints and intangible investment[J].Journal of Banking and Finance, 2013, 37(1): 159-173.

[25] 徐壽福.股权激励会强化管理层的迎合动机吗——来自上市公司R&D投资的证据[J].经济管理,2017,39(6):178-193.

[26] 林志帆,龙晓旋.卖空威胁能否激励中国企业创新[J].世界经济,2019,42(9):126-150.

[27] DECHOW P M, SLOAN R G, SWEENEY A P. Detecting earnings management[J].Accounting Review, 1995, 70(2): 193-225.

[28] ABOODY D, HUGHES J, LIU J. Earnings quality, insider trading, and cost of capital[J].Journal of Accounting Research, 2005, 43(5): 651-673.

[29] 肖虹,曲晓辉.R&D投资迎合行为:理性迎合渠道与股权融资渠道——基于中国上市公司的经验证据[J].会计研究,2012,33(2):42-49.

[30] SIMPSON A V. Does investor sentiment affect earnings management[J].Journal of Business Finance and Accounting, 2013, 40(7/8): 869-900.

[31] 杨国超,芮萌.高新技术企业税收减免政策的激励效应与迎合效应[J].经济研究,2020,55(9):174-191.

[32] BALL R , SHIVAKUMAR L . The role of accruals in asymmetrically timely gain and loss recognition[J].Journal of Accounting Research, 2006, 44(2): 207-242.

[33] RAJGOPAL S, SHIVAKUMAR L, SIMPSON A. A catering theory of earnings management[R].Working Paper, 2007.

[34] BAKER M, WURGLER J. Investor sentiment and the cross-section of stock returns[J].The Journal of Finance, 2006,61(4): 1645-1680.

(责任编辑:张 悦)

Investor Sentiment, Corporate R&D Investment Catering and

Financial Information Quality

Luo qi1, Li Hanqi1, Su Yuyue1, Cheng Siqi2

(1. Economics and Management School, Wuhan University, Wuhan 430072, China;

2. Price Waterhouse Coopers, Montreal H3B4Y1, Canada)

Abstract:Companies that conduct quite a lot of R&D investments and actively carry out innovative activities are often considered to have good development opportunities and promising profitability by investors in the stock market. Therefore, the company's R&D investment behaviors have become an important information reference for investors to evaluate the company. At the same time, with the purpose of promotion the transformation of economic growth mode, the Chinese government has issued a series of preferential policies to encourage companies to carry out R&D innovation to improve the technology level. This, in turn, makes the R&D behavior of a corporate highly concerned and sought after by investors in the market. In the Internet environment, the investor sentiment is easy to spread rapidly and affect other investors, and it may lead to irrational emotions in the capital market on the company's stock price and affect the decision-making behaviors of the corporate managers.

This paper uses the posting messages of Eastmoney Shanghai Securities Composite Index Bar from 2010 to 2020 to construct an investor sentiment indicator. On this basis, it studies the R&D catering behaviors and innovation efficiency of A-share listed companies in Shanghai and Shenzhen Stock Exchanges to analyze the relationship between the managers' catering behaviors and the quality of corporate financial information. The research results show that the high risk of R&D projects and the uncertainty of future returns result in the fact that investors find it time-consuming and difficult to accurately identify the true values of the projects. In this case, investors will have irrational expectations of the company's prospects under the influence of psychological bias, which will lead to irrational fluctuations in stock prices. Therefore, corporate managers have sufficient motivation to increase R&D investment expenditure so as to take advantage of the overvaluation of stock prices to obtain private benefits. However, managers' catering behaviors will lead to the reduction of high-quality innovation patents and the increase of low-quality innovation patents, and thus it is not conducive to the improvement of the company's innovation efficiency and long-term value growth. In addition, managers tend to hide negative information in order to further meet the psychological expectations of investors. They are also motivated to manipulate corporate financial information disclosure through earnings management and other kinds of methods to cooperate with their R&D investment catering behaviors, which consequently brings about a decline in the quality of corporate financial information. The research results of this paper confirm that an irrational capital market will lead to the failure of corporate governance mechanism. In this case, the government supervision department that makes corresponding regulatory policies plays a vital role in correcting and restraining the irrational behaviors of the capital market. They should formulate policies to clarify the disclosure standards of the financial reports, and restrict the companies from publishing exaggerated or misleading statements. It is feasible to use the big data technology to monitor the changes of the network public opinion, so that the scientific and technological supervision runs through the company's information disclosure before, during and after the process, which helps to ensure the comprehensiveness and timeliness of the supervision

From the theoretical perspective, this study makes the following contributions. Firstly, it expands the method of measuring the irrational characteristics of investors in the big data environment and makes certain contributions to improve the measurement accuracy and credibility of investor sentiment. Secondly, from the perspective of corporate R&D investment, this study advances the understanding of managers' catering behaviors. Finally, this paper reveals that capital market information noise could influence the quality of corporate financial information by distorting corporate R&D investment behaviors, which enriches the research on the consequences of corporate catering behaviors. From the perspective of policy practice, this study has important and significant reference for listed companies in China to optimize the R&D investment behaviors, enhance their innovation capability and form market competitive advantages. Meanwhile,it provides important decision-making reference for the relevant government departments to further improve the supervision of China's capital market, protect the rights of small and medium-sized investors, and improve the functions of China's capital market.

Key Words:Investor Sentiment; R&D Investment Catering; Innovation Efficiency; Quality of Financial Information