左侧配置性价比提升调味品赛道有望迎来拐点

2023-09-25聂洣娜

聂洣娜

历经高速发展期后,调味品板块近几年在供需两端经历消费下滑、餐饮低迷和原材料上涨等多重不利因素影响,增速逐渐放缓。同时单一调味品市场成熟度高,且头部格局早已成形。从基本面看,当前行业仍处于库存消化阶段。

不过整体来看,随着餐饮需求复苏、原料成本改善,板块有望迎来盈利拐点。行业具有低基数红利,下半年为销售旺季,整体结构和质量好于上半年,再叠加考虑中秋国庆的双节效应,行业将迎来供需两端的边际改善。

调味品行业高歌猛进的阶段已经过去,2020年是调味品上市公司的盈利顶点。疫情三年,行业在供需两端经历了多重利空侵袭导致增速放缓。从板块二级市场表现看,截至9月21日,今年调味品指数下跌15.33%,板块估值处于五年中枢偏下。

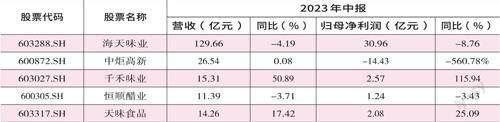

随着A股上市公司半年报披露结束,各家调味品企业上半年的经营情况露出水面。整体来看,上半年,调味品板块的收入增长为3.37%,创下继2021年同期后的新低。海天味业以30.96亿元的归母净利润占据细分领域之首,不过其归母净利同比下滑8.76%。

这并不是公司首次增速出现下滑,去年公司营收同比增长2.42%,但归母净利润同比下滑7.09%。究其原因,主要原材料大豆的价格从每吨4000元涨到5700元左右,白糖从5000元涨到6000元,其他辅材、包装物价格也有不同程度上涨,成本端承压。而行业龙头尚且如此,其他企业处境更为艰难。

不过调味品市场总量很大,产品种类繁多、需求稳定,虽然疫情导致行业整体增速阶段性下滑,但未来增长空间仍然很大,增长逻辑依旧清晰。

作为复苏链的重要一环,虽然受经济弱复苏影响一波三折,但整体方向和进程确凿无疑。从行业格局看,调味品和白酒行业都具有“中国特色”,中国饮食文化博大精深,国内优秀企业渠道铺设已经较为完备,外企很难在该领域分得一杯羹。

目前行业内销售额最大的品类是酱油,例如海天酱油、中炬高新、千禾味业、加加食品。其中复合调料与酱料类规模不小,如天味食品深耕复调火锅料与川味调料市场,但赛道没有全国龙头。对比看食醋龙头恒顺醋业市占率不高,绝大多数份额还掌握在作坊类小企业手中。再如作为味精替代品的鸡精领域,经历过高增长后已进入成熟期,尽管味精看似江河日下,不过近日国潮崛起下未来如何尚不能定论。此外还有蚝油与料酒两大细分领域,虽然市场规模较小但处在高速发展期,增速较快。

实际上,调味品行业的上游主要是农作物,因此农产品原材料价格变动对企业经营影响较大。比如酱油原材料主要是黄豆或豆粕,成本端价格2021年开始持续上升,不过去年9月开始黄豆价格震荡下行,同时近期国内沿海豆粕现货价格也稳中有降。由于酱油酿造有时间周期,成本端改善向报表端传导值得关注。

作为醋的原料,梗米价格上涨,理论上龙头业绩承压,但其短期内没有提价,而是通过内部降本增效来消化阶段性原材料上涨压力,同时通过技术改造来降低人工费用。

另一方面,头部企业普遍有定价和提价能力,比如在高中低档产品中,“酱油茅”定价会比竞品高出约10%;公司上市以来吨单价每年提升都在2%以上,且每2-3年直接提价一次;公司对渠道的掌控力较强,而产品提价带来的往往是较强的业绩弹性。不过过往三年,公司提价幅度相对以往较为平淡。

当下调味品行业整体处于低谷期,龙头企业均纷纷开启内部管理改革措施,从内部蓄力调整,例如海天味业和恒顺醋业积极调整经销商结构、中炬高新持续优化股权结构等。总体而言,去年四季度至今仍是板块基本面的相对低点,伴随需求逐步企稳,受益于低基数,板块有望轻装上阵。

行业重要的驱动力来自餐饮。国家统计局数据显示,7/8月餐饮社零当月同比分别增长15.8%/12.4%,均高于社零整体增速,呈现较强增长动能。

其中餐饮复苏势头强劲,伴随消费回暖,餐饮龙头纷纷上调开店、放开加盟,跑马圈地已在路上。数据显示,大众化、实力比较强的连锁餐饮普遍恢复得不错,中小城市的餐饮受制于当地商务、经济活动,恢复较为缓慢。

但调研情况显示,调味品上市公司餐饮端恢复略微滞后。从原因分析,由于餐饮面涉及高端、连锁等多领域,同时部分餐饮企业也会用预制菜降低成本,餐饮被预制菜分流掉了一部分,由此导致调味品企业对应空间被压缩。

因此不少捕捉到行业变化的企业,已经对于自身业务和战略布局进行优化。例如,中炬高新在餐饮行业正在进行一些规范化措施,包括持续布局一些大众餐饮产品旗舰店,建设中高端餐饮渠道,开拓餐饮经销商和培养厨师队伍等等。不过考虑到去年同期餐饮受疫情扰动基数较低,由此导致调味品B端业务底部确认,未来有望持续修复。

数据来源:wind

而赛道的阿尔法机会可能在C端。立足于家庭烹饪便捷化等需求,家庭端对调味品需求呈现刚需属性,催化行业具备较长生命周期。后疫情时代考虑到人口老龄化、家庭结构小型化趋势,调味品的需求空间更为广阔。一言以蔽之,产品规模化、细分化、健康化、复合化、高端化将是未来发展趋势。

例如随着消费者对零添加认知加深,零添加下沉赛道有望持续扩容,二季度千禾味业酱油/食醋/其他实现营收4.46/0.99/1.67亿元,同比增长42.35%/3.58%/35.26%,酱油受益于零添加红利及渠道拓展保持较快增速,其他受蚝油等新品拉动营收保持较高增速。

而半年报如期高增,也让投资者看到年报增长势能延续的希望。尽管高基数下同比增速大概率放缓,但短期看,公司渠道招商、网点铺货等动作有序推进,增长来源依旧充足;同时叠加下半年渠道动销、来年直营等股价催化剂助力,此外还有长期零添加成长路径清晰。

(本文提及个股仅做分析,不做投资建议。)