审计委员会特征对企业财务绩效的影响研究

2023-06-28王冠青郜攀峰

王冠青 郜攀峰

摘 要:本文以2013-2018年沪深两市A股上市的1645个上市公司为样本,用实证方法研究了审计委员会特征对企业财务绩效的影响,并采用“中介效应”因果分析模型研究了内部控制质量对两者关系的影响。实证结果表明,审计委员会特征中的独立性、专业性对企业财务绩效具有显著的正向影响,而审计委员会规模对企业财务绩效无显著影响。进一步研究发现,内部控制质量在审计委员会独立性、专业性对企业财务绩效的影响过程中具有中介效应。上述研究结果在替换企业财务绩效变量以及使用工具变量法克服内生性问题后依然稳健。

關键词:审计委员会特征;企业财务绩效;内部控制质量;中介效应

中图分类号:F27 文献标识码:A doi:10.19311/j.cnki.16723198.2023.12.026

0 引言

2002年,证监会发布的《上市公司治理准则》规定“上市公司董事会可以设立审计委员会”。2008年,财政部会同证监会等部门制定了《企业内部控制基本规范》,其中明确规定企业应当在董事会下设立审计委员会。由“可以”设立到“应当”设立,审计委员会的重要性得到进一步提升。2021年为适应新时代经济与管理的发展需要,《公司法》再次拉开大修序幕。根据公布的《公司法》草案来看,增加了审计委员会可以整合吸收监事会部分职能并可以替代监事会的规定,如草案通过,审计委员会的地位将在法律层面得到强化。审计委员会是公司治理结构中一项重要的制度安排,它作为董事会中的一支独立的财务力量,有助于改善外部审计质量、监督内部审计工作,并通过审查和评估财务信息披露与内部控制制度来完善公司治理结构,最终助力完成企业战略目标,实现股东财富最大化。从现有文献来看,相关研究主要围绕审计委员会的设立及特征对公司治理与内部控制的影响展开讨论(陈汉文等,2020;周冬华等,2022),鲜有文献关注审计委员会特征对企业财务绩效的影响。因此,审计委员会特征对企业财务绩效的影响及其作用机制缺乏经验证据的支撑。

本文以2013-2018年沪深两市A股上市公司为样本,从审计委员会的独立性、专业性和规模对企业财务绩效进行相关性研究,验证内部控制质量对企业财务绩效的作用机制。希望从审计委员会的角度为上市公司建立和完善公司治理结构提供有益参考,引导企业通过有效的公司治理体系,实现提质增效的目标,提高市场竞争力。

1 文献综述

1.1 审计委员会特征对内部控制质量的影响

公司治理的问题一直受到学术界和实务界的重视,审计委员会是公司治理的重要组成部分,审计委员会特征作为内部控制质量以及财务报告质量的影响因素也受到了比较广泛的关注。相关研究文献当中,审计委员会特征主要选择独立性、专业性以及规模三个维度。首先是审计委员会的独立性维度,研究发现公司股东经常从自身的关系网中任命董事,而这种特殊关系会对审计委员会的监督质量产生负面影响(Bruynseds和Caidinaeis,2014;胡明霞和罗珊梅,2022);同时,审计委员会的独立性对内部控制缺陷的披露以及修复具有比较显著的影响作用(许江波和贺小丹,2016;朱彩婕和刘长翠,2017),说明审计委员会独立性对企业内部控制质量具有正向影响。其次是审计委员会专业性维度,研究认为审计委员会构成人员具有财会领域的专业素养或者具有财会方面的工作经验,可以有效落实审计委员会的功能(陈文娟和陈汉文,2016),同时,审计委员会人员具备IT专长(周冬华等,2022)、海归背景(周泽将等,2020)也显著提升了内部控制质量。最后,审计委员会规模维度的相关研究,王振秀(2017)认为审计委员会的规模与内部控制缺陷之间显著负相关,且在国有企业中负相关更为显著;而刘怡芳等(2014)使用迪博内部控制指数度量内部控制有效性时,发现审计委员会规模对内部控制质量的回归结果并不显著;Kipkoech(2016)以肯尼亚内罗毕证券交易所的上市公司为样本,认为在规模较小的企业中,审计委员会在工作中缺少相关专家的指导,而在规模太大的企业当中则会有“搭便车”的现象发生。根据以上文献研究可以看出,审计委员会独立性和专业性对提高内部控制质量具有积极的影响,而审计委员会规模对内部控制的影响还需要进一步研究。

1.2 内部控制质量对企业财务绩效的影响

国内外学者对内部控制质量与企业财务绩效之间的关系做了大量的研究,Orhan和Graham(2017)研究发现,在排除其他因素干扰的情况下企业内部控制越有效,客户和员工的满意度就越高,从而显著提升企业财务绩效。Alexander 等(2013)认为内部控制制度可以提高公司运营效率和维护资产有效性,进而提升的企业经营效果。叶陈刚等(2016)以中国A股上市公司为样本,研究发现内部控制质量对企业绩效具有显著正相关关系;进一步研究发现,民营企业的内部控制质量对企业绩效具有显著的正向影响,国有企业则不存在显著相关关系。同时,信息透明度较低的上市公司,内部控制质量对公司业绩的正向影响更加明显(高影等,2019)。史歌和袁建华(2021)研究发现,行之有效的内控制度能够显著的提高我国农业上市公司的财务业绩。而且,内部控制质量在混合所有制改革(丁华和杨莹,2022)、股权激励(易文丰和龚思益,2020)、财务共享(刘娅和干胜道,2021)、创新投入(梁丽娟和刘朵丽,2022)等方面对企业财务绩效发挥正向影响。另外,提高内部控制质量能够缓解融资约束对企业绩效的负向影响(李咏梅等,2021),降低新冠肺炎疫情对企业绩效的冲击(郑莉莉和刘晨,2021)。基于以上研究,本文以内部控制质量作为中介变量,探讨审计委员会特征对财务绩效的影响。

2 理论分析与研究假设

独立性和客观性是董事会对企业管理层有效监督的基础,而董事会的独立程度与外部董事在董事会中所占比例密切相关。基于代理理论,相关学者做了大量的研究,支持者如王跃堂等(2006)研究发现独立董事比例和公司绩效显著正相关。同时,独立性也是审计委员会的灵魂,但是学术界直接研究审计委员会独立性对财务绩效影响的文章很少,审计委员会作为董事会下设的专业委员会,参考董事会独立性的相关研究,本文提出如下假设:

H1a:审计委员会独立性对企业财务绩效具有显著的正向影响。

2018年中國证监会修订并颁布的《上市公司治理准则》中规定,审计委员会的召集人应当为会计专业人士。审计委员会主要负责公司有关财务报表披露和内部控制过程的监督,具有丰富财务知识和经验的审计委员会成员,能够对财务相关的专业问题做出更有效的判断。郑立冬等(2013)发现独立董事成员中拥有更多的财务专业背景人员对公司投资效率会产生显著的提升作用,还会在很大程度上提高企业价值。据此本文提出如下假设:

H1b:审计委员会专业性对企业财务绩效具有显著的正向影响。

高质量的审计委员会可以有效发挥监督功能(陈文娟和陈汉文,2016),而审计委员会的规模越大,则意味着可能有更多的人力投入到企业的监督工作中,从而能够更加有效的发挥审计委员会的职能。但是审计委员会规模过大可能会导致成员之间沟通和协调困难,遇到事情相互推诿,决策时出现“搭便车”等问题。已有研究发现审计委员会规模对会计稳健性(邹润玲等,2014)、内部控制重大缺陷修复(王莉莉,2021)的影响不显著,基于上述研究,本文提出如下假设:

H1c:审计委员会规模对企业财务绩效无显著影响。

重大内部控制缺陷越多的公司,其陷入财务困境的可能性越大,加强企业内部控制建设能有效规避企业财务困境(李万福等,2012)。同时宫义飞和谢元芳(2018)也发现相比不存在内部控制缺陷的企业,存在内部控制缺陷的企业其盈余持续性较低,企业对内部控制缺陷进行整改后内部控制质量提高,盈余持续性也进一步提高。而审计委员会独立性越高,内部控制存在设计缺陷和执行缺陷的可能性越小;同时审计委员会专业性越强,内部控制存在设计缺陷的可能性也越小(董卉娜和朱志雄,2012)。基于以上研究,本文提出如下假设:

H2a:内部控制质量在审计委员会独立性与企业财务绩效的影响中具有中介效应。

H2b:内部控制质量在审计委员会专业性与企业财务绩效的影响中具有中介效应。

3 变量选择与研究设计

3.1 样本选取与数据来源

随着《关于2012年主板上市公司分类分批实施企业内部控制规范体系的通知》的发布,标志着对上市公司加强内部控制建设,完善内部控制制度与提升信息披露质量有了强制性的规定,因此本文选择了2013-2018年沪深两市A股上市公司作为研究样本。为了保证样本数据的稳定性和代表性,本文对样本数据进行了以下筛选:(1)剔除金融类上市公司;(2)剔除ST和*ST等经营异常的公司;(3)剔除样本期间内相关变量缺失的样本。最终得到1645家公司,共计6002个观测值。为了消除极端值的影响,本文对所有连续变量1%~99%之外的极端值进行缩尾(Winsorize)处理。本文内部控制质量指数来自于迪博公司内部控制与风险管理库,其余数据来自于CSMAR数据库,数据整理与检验过程主要利用的软件包括Stata17.0和Excel2019。

3.2 变量定义与模型构建

3.2.1 变量定义

(1)被解释变量。

企业财务绩效有多种衡量指标,最常用的包括总资产收益率(ROA)、净资产收益率(ROE)、托宾Q值以及经济增加值(EVA)等。由于托宾Q值对资本市场的要求较高,而我国资本市场并不完善,而经济增加值的计算需要对财务报表项目进行调整,很难保证数据的可靠性,因此本文采用总资产收益率(ROA)与净资产收益率(ROE)两个指标作为衡量企业财务绩效的指标。

(2)解释变量。

根据以上研究假设,本文采用审计委员会独立性(INDP)、审计委员会专业性(PRO)、审计委员会规模(ACSIZE)三个变量,对审计委员会的特征进行衡量。

(3)中介变量。

内部控制质量有多种衡量标准,李万福等(2011)用公司内部控制是否存在重大缺陷作为判断内部控制的标准质量;方红星和李金娜(2013)以是否获得标准意见的内部控制鉴证报告,内部控制自我评价报告中披露内部控制是否具有重大缺陷,以及是否有显著表明内部控制目标未实现的情形来衡量内部控制质量;深圳市迪博企业风险管理技术有限公司自2008年起发布中国上市公司内部控制白皮书以综合评价企业的内部控制质量(以下简称“迪博内部控制指数”)。该指数以多个指标综合度量内部控制质量,被众多研究所引用。因此,本文以迪博内部控制指数为基础生成变量ICQ作为企业内部控制质量的代理变量。该指数越大,说明公司内部控制质量越高。

(4)控制变量。

根据影响审计委员会特征与企业财务绩效的因素,本文将包括资本结构(LEV)、公司规模(ASS)、公司成长能力(GRO)、股权集中度(CRONE)、股权制衡度(ER)、两职是否合一(Dual)、审计意见(Op)、管理层持股比例(Share)、机构投资者持股比例(INSTT)、现金比率(MP)作为控制变量,并对年度、行业和个体加以控制。

上述被解释变量、解释变量、中介变量以及控制变量的具体说明见表1。

3.2.2 模型构建

为了检验本文的假设H1,采用如下回归模型:

PERit=α0+α1ACCit+∑Control+ε(1)

模型(1)中,PERit代表第t期、i企业的财务绩效,实证分析中指的是ROA,稳健性检验中指的是ROE;ACCit代表第t期、i企业的审计委员会特征,具体包括INDP、PRO、ACSIZE三个变量;Control代表控制变量;ε代表随机扰动项。

此外,为了分析假设H2中的中介效应,本文根据Baron和Kenny(1986)以及温忠麟和叶宝娟(2014)对中介效应的检测提出的逐步检验法,结合本文研究的假设,建立多元回归模型如下:

ICQit=β0+β1ACCit+∑Control+ε(2)

PERit=γ0+γ1ACCit+γ2ICQit+∑Control+ε(3)

模型(2)和模型(3)中,中介变量ICQit表示第t期、i企业的内部控制质量;ACCit代表第t期、i企业的审计委员会特征,具体包括INDP、PRO两个变量;其他变量符号的定义同模型(1)。

4 实证结果及分析

4.1 描述性统计

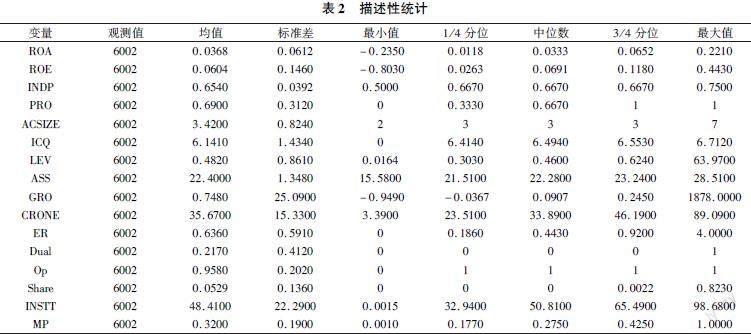

表2为样本公司的描述性统计结果。分析结果显示,在企业财务绩效方面,ROA的均值为00368,中位数为00333,说明样本公司的财务绩效的差异水平分布较为均衡。审计委员会特征方面,INDP的均值为06540,最大值和最小值分别为07500和05000,说明独立董事在审计委员会中占有较高的比例,这主要与《上市公司治理准则》中“独立董事应占多数并担任召集人”的规定有关。PRO的均值为06900,标准差为03120,最大值和最小值为1和0,说明在不同企业的审计委员会当中拥有财务背景的人数占比差距比较大。ACSIZE的均值为34200,标准差为08240,最大值和最小值为7和2,说明审计委员会成员人数在各企业之间的差距较大。内部控制质量方面,ICQ均值为61410,最小最大值为0和67120,标准差为14340,1/4分位数为64140,说明大部分上市公司的内部控制质量在均值之上,内部控制质量较高。其他控制变量的极值、各分位数、标准差等的分布都较为合理。

4.2 相关性分析

企业财务绩效与审计委员会特征、内部控制质量的相关性分析结果如表3所示,样本公司的财务绩效与审计委员会独立性和专业性在1%或5%水平上显著正相关,初步验证了审计委员会独立性和专业性对企业财务绩效的影响作用。而公司财务绩效与审计委员会规模在1%水平上负相关,不支持本文的假设H1c,需要进一步讨论。此外,大多数解释变量与控制变量之间存在显著相关关系,但主要变量之间的相关系数都比较低,表明模型不存在严重的多重共线性问题。

4.3 回归分析

4.3.1 主回归分析:审计委员会特征對企业财务绩效的影响

模型(1)回归结果如表4所示,审计委员会独立性与企业财务绩效的回归系数为0.0678,在1%水平上显著,说明两者呈显著正向相关关系,即审计委员会独立性对企业财务绩效具有显著的正向影响,假设H1a得到验证。审计委员会专业性与企业财务绩效回归系数为0.0156,在1%水平上显著,说明两者呈显著正向相关关系,即审计委员会专业性对企业财务绩效具有显著的正向影响,假设H1b得到验证。审计委员会规模与企业财务绩效回归系数为-0.0033,且不显著,说明审计委员会规模对企业财务绩效无显著影响,假设H1c得到验证。

4.3.2 中介效应检验

进一步分析审计委员会特征对企业财务绩效影响中的中介效应。根据理论分析,审计委员会特征可能通过影响企业内部控制质量进一步影响企业财务绩效。本文参考温忠麟(2004)中介效应的检验逻辑,通过逐步检验回归系数来识别内部控制质量的中介效应。首先,对模型(2)进行回归,表5的第(1)列和第(3)列展示了回归结果,审计委员会独立性对企业内部控制质量的ICQ指数回归系数为1.7450,且在10%的水平上显著为正,说明审计委员会独立性对内部控制质量具有显著的正向影响。审计委员会专业性对企业内部控制质量的ICQ指数回归系数为0.3886,且在5%的水平上显著为正,说明审计委员会专业性对内部控制质量具有显著的正向影响。

然后,对模型(3)进行回归,表5的第(2)列和第(4)列分别列示了引入中介变量ICQ指数之后审计委员会独立性和专业性对企业财务绩效的回归结果。审计委员会独立性方面,ICQ对企业财务绩效的回归系数为0.0038,且在1%的水平上显著,表明内部控制质量能够显著促进企业的财务绩效。同时在控制内部控制质量之后,审计委员会独立性对企业财务绩效的回归系数显著为0.0611,低于表4的第(1)列回归系数00678,表明存在审计委员独立性通过内部控制质量影响企业财务绩效的间接传导途径,中介效应的影响系数约为00067(1745*00038),解释力约为978%(00067/00678)。审计委员会专业性方面,ICQ对企业财务绩效的回归系数为00038,且在1%的水平上显著,同时在控制内部控制质量之后,审计委员会专业性对企业财务绩效的回归系数显著为00142,低于表4的第(2)列回归系数00156,表明存在审计委员专业性通过内部控制质量来影响公司绩效的间接传导途径,中介效应的影响系数约为00015,解释力约为945%。此外为了检验结果的稳健性,本文还进行了Sobel检验,检验统计量Z值均至少在5%的水平上显著,与逐步检验回归系数法结论一致,假设H2a和H2b得到验证。

4.4 稳健性检验

为了保证实证结果的稳健性,本文采用因变量替代法进行重新检验。将模型(1)中的企业财务绩效指标由总资产收益率(ROA)替换为净资产收益率(ROE),其他控制变量保持不变,回归结果见表6。第(1)列结果表明审计委员会独立性对企业财务绩效在5%的水平上具有显著的正向影响,假设H1a得到验证。第(2)列结果表明审计委员会专业性对企业财务绩效在10%的水平上具有显著的正向影响,假设H1b得到验证。

4.5 内生性检验

审计委员会特征、内部控制质量与企业财务绩效的关系也有可能出于反向影响的作用,也就是说有可能存在内生性问题。参考白俊等(2022)的做法,本文使用工具变量的两阶段回归法缓解内生性问题。具体而言,本文使用审计委员会独立性(INDP)和审计委员会专业性(PRO)对应指标的同行业同年度均值(INDP_mean、PRO_mean)作为“审计委员会特征”的工具变量。主要原因在于:一方面,同行业同年度的审计委员会特征指标均值与该行业的审计委员会特征指标相关,满足工具变量的相关性条件;另一方面,样本同行业同年度的审计委员会特征指标均值通过且仅通过影响样本内企业审计委员会特征影响其企业财务绩效,因此也满足工具变量的外生性条件。如表7所示,第(1)、(2)列显示的是第一阶段回归结果,工具变量(INDP_mean、PRO_mean)的系数显著为正,且模型的F统计量分别为6868和4092,均大于临界值10,拒绝了“工具变量是弱工具变量”的原假设。第(3)、(4)列显示的是第二阶段的回归结果,审计委员会特征变量依然显著为正,表明在控制了内生性问题之后,审计委员会特征对企业财务绩效仍存在显著影响,进一步支持了本文的假设H1a、H1b。

5 结论与展望

本文以2013-2018年沪深两市A股上市公司为研究对象,采用“中介效应”因果分析模型,实证检验了审计委员会特征对企业财务绩效的影响,并识别出以内部控制质量作为中介渠道的作用机制。研究结果表明:(1)审计委员会独立性对企业财务绩效具有显著的正向影响;(2)审计委员会专业性对企业财务绩效具有显著的正向影响;(3)审计委员会规模对企业财务绩效没有显著影响;(4)内部控制质量在审计委员会独立性对企业财务绩效的影响中具有中介效应;(5)内部控制质量在审计委员会专业性对企业财务绩效的影响中具有中介效应。

根据以上研究结论,本文认为,为了进一步完善公司治理体系,提高企业财务绩效,我们可以从以下几个方面对审计委员会进行改进:(1)提高审计委员会成员的独立性。独立性是审计委员会的灵魂,只有保持相对独立,才能充分发挥审计委员会对公司的监督作用;(2)提高审计委员会成员中财务背景人员的占比。提升审计委员会成员的专业素养和处理问题的业务能力,能更有效监控企业的经营风险和财务风险,以及正确评估管理层做出的各项重大决策。通过提高审计委员会的独立性与专业性,促进内部控制质量的提高,降低企业风险,提高财务绩效。

审计委员会特征包括多个方面,本文选择了主要的三个方面开展研究,较完整地反映了审计委员会特征对企业财务绩效的影响。同时,对企业財务绩效的影响因素研究做出了相应补充。由于资料收集中的诸多限制,样本覆盖的公司以及对应的数据还不够全面。另外,用独立董事占比人数衡量审计委员会独立性,只能代表“形式”上的独立,而非“实质”上的独立,使得用这个指标衡量独立性可能会产生些许偏差。如何细致地研究审计委员会特征的每一个方面,准确地选择并确定这些特征方面的指标,是需要进一步研究的问题。

参考文献

[1]陈汉文,王金妹,杨道广,等.审计委员会透明度与高管在职消费——基于上交所强制披露要求的准自然实验研究[J].审计研究,2020,(5):5766.

[2]周冬华,周花,方瑄,等.审计委员会IT专长能否提高内部控制质量?[J].审计研究,2022,(5):106117.

[3]Bruynseels L,Cardinaels E.The Audit Committee: Management Watchdog or Personal Friend of the CEO?[J].The Accounting Review,2014,89(1):113145.

[4]胡明霞,罗珊梅.社会关系、审计委员会独立性与财务报告质量[J].会计之友,2022,(6):125131.

[5]许江波,贺小丹.未能发现还是动机选择?——内部控制缺陷披露困境的成因[J].经济与管理研究,2016,37(3):123130.

[6]朱彩婕,刘长翠.公司治理与内部控制缺陷修复的相关性研究——来自于国有上市公司2010-2014年的经验数据[J].审计研究,2017,(4):97105.

[7]陈文娟,陈汉文.审计委员会与内部控制质量[J].财会通讯,2016,(21):38+129.

[8]周泽将,胡帮国,庄涛,等.审计委员会海归背景与内部控制质量[J].审计研究,2020,(6):114121.

[9]王振秀.基于产权性质的审计委员会特征与内部控制缺陷关系研究[J].财会通讯,2017,(21):2226.

[10]刘怡芳,张笑宇,吴国萍,等.审计委员会特征对内部控制有效性的影响[J].财会通讯,2014,(36):1315.

[11]Kipkoech S R.Audit Committee Size,Experience and Firm Financial Performance.Evidence Nairobi Securities Exchange,Kenya[J].Research Journal of Finance and Accounting,2016,7(15):8795.

[12]Orhan Akisik,Graham Gal.The impact of corporate social responsibility and internal controls on stakeholders view of the firm and financial performance[J].Sustainability Accounting,Management and Policy Journal,2017,8(3):246280.

[13]Alexander C R,Bauguess S W,Bernile G,等.Economic effects of SOX Section 404 compliance: A corporate insider perspective[J].Journal of Accounting and Economics,2013,56(23):267290.

[14]叶陈刚,裘丽,张立娟,等.公司治理结构、内部控制质量与企业财务绩效[J].审计研究,2016,(2):104112.

[15]高影,杨博,白明,等.内部控制质量、信息透明度与公司业绩[J].中国注册会计师,2019,(10):5560.

[16]江其玟,褚扬.上市公司内部控制对财务绩效的影响机理——基于医药行业的数据[J].财会通讯,2018,(32):4146.

[17]丁华,杨莹.混合所有制改革对企业财务绩效的影响——基于内部控制质量的中介效应[J].会计之友,2022,(22):136143.

[18]易文丰,龚思益.股权激励、内部控制质量与上市公司业绩[J].财会通讯,2020,(14):60-63+77.

[19]刘娅,干胜道.财务共享、内部控制质量与企业绩效[J].财经问题研究,2021,(5):93101.

[20]梁丽娟,刘朵丽.创新投入、内部控制质量与公司绩效[J].财会通讯,2022,(13):4852.

[21]李咏梅,庞海敏,庞海永,等.融资约束对企业绩效影响关系研究——基于经济政策不确定性和内部控制视角[J].会计之友,2021,(2):4955.

[22]郑莉莉,刘晨.新冠肺炎疫情冲击、内部控制质量与企业绩效[J].审计研究,2021,(5):120128.

[23]王跃堂,赵子夜,魏晓雁,等.董事会的独立性是否影响公司绩效?[J].经济研究,2006,(5):6273.

[24]郑立东,程小可,姚立杰,等.独立董事背景特征与企业投资效率——“帮助之手”抑或“抑制之手”?[J].经济与管理研究,2013,(8):514.

[25]邹润玲,杨文杰,赵彩云,等.审计委员会特征与会计稳健性——来自制造业上市公司的经验数据[J].财会通讯,2014,(24):2022.

[26]王莉莉.公司治理影响内部控制重大缺陷修复研究[J].财会通讯,2021,(8):63-66+122.

[27]李万福,林斌,林东杰,等.内部控制能有效规避财务困境吗?[J].财经研究,2012,38(1):124134.

[28]宫义飞,谢元芳.内部控制缺陷及整改对盈余持续性的影响研究——来自A股上市公司的经验证据[J].会计研究,2018,(5):7582.

[29]董卉娜,朱志雄.审计委员会特征对上市公司内部控制缺陷的影响[J].山西财经大学学报,2012,34(1):114124.

[30]李万福,林斌,宋璐,等.内部控制在公司投资中的角色:效率促进还是抑制?[J].管理世界,2011,(2):81-99+188.

[31]方红星,金玉娜.公司治理、内部控制与非效率投资:理论分析与经验证据[J].会计研究,2013,(7):63-69+97.

[32]Baron R M,Kenny D A.The moderatormediator variable distinction in social psychological research: Conceptual,strategic,and statistical considerations.[J].Journal of Personality and Social Psychology,1986,51(6):11731182.

[33]溫忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014,22(5):731745.

[34]温忠麟,张雷,侯杰泰,等.中介效应检验程序及其应用[J].心理学报,2004,(5):614620.

[35]白俊,宫晓云,赵向芳,等.信贷错配与非金融企业的影子银行活动——来自委托贷款的证据[J].会计研究,2022,(2):4655.