现代能源体系背景下的商业银行ESG投资

2023-05-30吴建利王桤伦朱毅

吴建利 王桤伦 朱毅

2022年3月,国家发改委和国家能源局联合印发《“十四五”现代能源体系规划》(以下简称《规划》), 指出加快构建清洁低碳、安全高效的能源体系,加快建设能源强国,为全面建设社会主义现代化国家提供可靠的能源保障。习近平总书记在党的二十大报告中强调,积极稳妥推进碳达峰、碳中和,立足我国能源资源禀赋,坚持先立后破,有计划分步骤实施碳达峰行动,深入推进能源革命,加强煤炭清洁高效利用,加快规划建设新型能源体系,积极参与应对气候变化全球治理。我国现代能源体系的构建与ESG(Environmental,Social and Corporate Governance,环境、社会责任和公司治理)理念不谋而合、密切关联,商业银行面临能源业务发展的重大战略机遇期,相关投资前景十分广阔,但同时也面临相应的业务风险挑战。

国内外能源格局现状

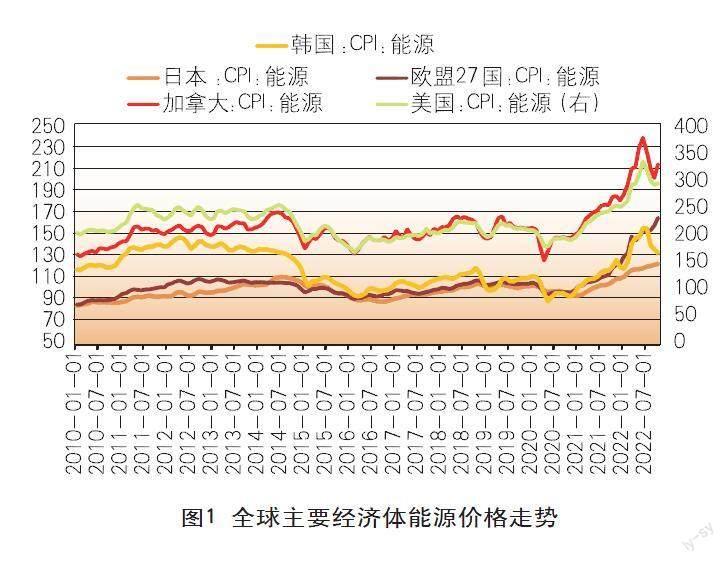

国际能源格局更加复杂。近年来,在全球能源低碳化转型背景下,全球能源格局加速演进,全球产业链、供应链面临严峻挑战,全球能源消费重心开始东倾、生产重心西移,亚太地区成为能源需求增长的主要地区。北美地区原油生产增量占比大幅提升,世界能源多极化供应格局进一步凸显,人类生产生活方式加快转向低碳化、智能化,能源体系和发展模式正在进入非化石能源快速发展的新阶段。俄乌冲突爆发以来,在地缘政治风险和市场担忧情绪的刺激下,世界能源价格出现了大幅上涨(见图1)。

我国能源战略体系更加完善。党的十八大以来,习近平总书记提出“四个革命、一个合作”能源安全新战略和“能源强国”新目标,为新时代我国能源高质量发展指明了方向、开辟了道路。2021年3月15日,中央财经委员会第九次会议强调要构建清洁低碳安全高效的能源体系。商业银行要紧跟国家能源战略导向并全面融入其中,在践行国家战略,服务大“势”中体现金融企业的责任担当。

我国能源市场更加多元。我国能源发展正处于安全保障攻坚期、低碳转型窗口期、产业创新升级期、普遍服务巩固提升期的“四期”交汇点,能源需求总量持续增加,能源需求结构开始由化石能源向非化石能源加速转变。《规划》提出,建设现代能源市场,优化能源资源市场化配置,深化价格形成机制市场化改革。

国内ESG投资发展情况

2006年,联合国责任投资原则(Principles for Responsible Investment,PRI)报告中首次提出ESG投资理念,指在投研过程中关注环境、社会、公司治理,以获得长期、可持续的投资回报,本质上是一种长期投资、价值投资。

基于Wind“ESG投资基金”的概念,从总量看,截至2022年一季度末,我国ESG主题概念基金共有140只,基金资产净值总规模约2117.04亿元。从发展趋势看,我国ESG投资基金自2010年起每年以9.47%的复合增速快速增长。从类别看,截至2021年三季度末,我国ESG主题公募基金存续产品92只,总净值规模近3000亿元,泛ESG公募基金存续产品共900只。除未披露规模产品外,泛ESG公募基金产品净值总规模达到1.65万亿元(人民币)。另外,截至2022年6月,我国开放式证券投资基金数量为8765只,规模为23.52万亿,ESG投资基金的数量占开放式投资基金数量的1.60%,基金规模占开放式投资基金规模的0.79%;从国际上看,ESG主题基金中60%为权益类基金。截至2022年8月,全球已经有5098家机构投资者签署了联合国责任投资原则,其中包含了109家中国投资机构。国内越来越多的公募基金管理机构已经开始将ESG因素纳入投研管理中。

国内ESG能源投资的机遇与挑战

能源对宏观经济增长、人民生活改善和社会长治久安至关重要,当今世界能源格局正处于破旧势、建新局的时期,能源问题将是我国未来几十年发展中的重大战略议题。商业银行要在准确把握全球能源周期的基础上,学会穿越周期捕捉能源市场发展“拐点”,抢抓发展机遇。

主要发展机遇

“双碳”战略布局为银行的ESG能源投资明确了方向。随着我国“双碳”战略和《“十四五”现代能源体系规划》的陆续出台,我国未来能源体系建设路线图已清晰呈现。能源的绿色转型是未来能源体系建设的明确导向,商业银行可在这一方向上持续发力。由于ESG理念与能源的绿色转型不谋而合,风电、光电、水电和核电等清洁能源领域将迎来重点建设期,商业银行在开展ESG能源业务时面临新能源创新赛道、传统能源产业优化升级、绿色低碳技术创新攻关等诸多发展机遇。

现代能源体系规划有利于银行对公业务创新。基于能源绿色转型的政策引导,商业银行在对公能源业务方面将迎来诸多变革和调整,涉及能源客户结构、客户授信、客户风险评价、企业可持续发展能力等,为银行经营业绩和盈利能力的提升提供新的动力源,银行将面临针对能源绿色转型方面的对公业务产品与服务创新。其中,银行ESG概念的能源融资将迎来重要战略机遇期。

ESG能源投资有助于发展财富管理业务。商业银行ESG能源投融资业务的快速发展,将激发资本市场对ESG能源投资的极大兴趣和投资热情,进而增加大众对银行ESG能源投资相关的金融產品的投资需求,银行将迎来ESG能源投资领域大财富管理的蓬勃发展,进而实现轻资本转型和财富管理业务的可持续发展。商业银行也将凭借自身的ESG能源投资能力进一步改善资产质量、提升市场信心和估值。

ESG能源投资有助于提升银行市值管理能力。目前我国商业银行市值分化、估值普遍偏低,各家银行都在努力探索提升自身市值的方法和途径,ESG概念的能源投资将为其提供一个重要的途径。对于银行来说,ESG不仅是践行可持续发展目标和“双碳”战略的一个重要方面,而且可以在较大程度上吸引长期价值投资者的青睐,拓宽融资渠道、降低融资成本,大幅提升市值管理能力和可持续发展能力。

主要风险挑战

目前国内ESG信息披露标准不统一。ESG是应对气候变化背景下产生的物理风险和转型风险的落脚点,同时也是投资领域寻找超额收益的新领域。但ESG相关信息难以获取、披露不统一、可信度不高,缺少规范的信息披露规则是商业银行开展ESG投资的主要挑战。一是ESG信息披露制度不统一,企业发布ESG相关报告的命名多种多样,无法有效识别;二是ESG信息披露可信度不高,在已发布的企业年度ESG报告中,鲜有经过第三方机构审核的,内容也多以定性描述为主,定量描述较少且真实性不足;三是ESG信息披露整体质量不高,因为相关ESG披露报告中很多核心指标的披露严重不足,并且企业披露的频率较低,难以准确评价上市公司ESG综合绩效表现。

现有ESG评级体系无法体现产业的异质性。20世纪90年代,海外就已经拥有不少ESG评价体系,我国ESG评价体系发展起步至少晚了20年,目前仍处于探索阶段。尽管国内ESG评价体系呈现出多元化发展格局,但各家评级机构的评价框架和标准各有侧重、不统一。我国目前已经形成工商银行ESG评价体系、商道融绿ESG评级体系、中国证券投资基金业协会的ESG评价体系、润灵环球责任ESG评级体系、中央财经大学绿色金融国际研究院ESG评价体系等几类相对完整的ESG评价指标体系,但各指标体系之间仍存在较大差异,在全面性、可量化、准确性等方面各有侧重,缺乏权威、统一的标准。致使不同评价体系对不同产业、行业的ESG评价结果存在较大偏差,对于商业银行来说,一些无法量化的评估指标导致不同评级机构出具的评级结果差异巨大,最终导致银行的ESG评级参差不齐。

缺乏政策引导,ESG产品相对单一。目前国家层面关于绿色金融方面的政策出台了很多,但是并没有专门针对ESG相关金融服务与产品方面的扶持政策,金融机构ESG相关产品较为匮乏。当下,ESG金融产品仅局限于ESG主题基金、贷款以及债券,并且种类不够丰富。这在很大程度上限制了我国ESG投资的发展,也造成ESG投资供不应求的局面。因此,需要国家相应的决策部门出台专门针对ESG投资的扶持政策。可喜的是,监管部门已在ESG信息披露层面出台了系列政策。比如,2016年8月31日,中国人民银行、财政部等七部门联合印发了《关于构建绿色金融体系的指导意见》,鼓励和调动更多的社会资本投入到绿色产业中,抑制污染性投资。2018年9月30日,中国证监会修订并发布《上市公司治理准则》,确立了ESG信息披露的基本框架。2021年6月28日,证监会公布了修订后的上市公司年度报告和半年度报告格式准则,将与社会责任、环境保护有关的内容统一整合并前移。此外,深圳交易所、上海交易所、香港联交所和中国证券投资基金业协会等先后发布了ESG相关指引。

无法构建微观、可量化的风险预测模型。2022年6月,银保监会发布的《银行业保险业绿色金融指引》不仅为绿色金融发展指明了方向,更对绿色金融风控提出了具体要求。该指引指出,银行保险机构需要防范ESG风险。但目前我国金融机构在ESG风控方面还存在问题。一方面,商业银行缺乏客观、结构化、可量化、可考核的统计数据,数据的标准化程度也不高,ESG信息停留在描述性和定义性的层面,需要强化ESG投资的基础数据信息披露;另一方面,国内的投资管理人普遍没有建立组合管理层面的ESG检测思路和体系,不能做到动态的分析检测、组合整体的ESG风险敞口变化。

商业银行ESG能源投资建议

能源体系和发展模式正在进入非化石能源主导的崭新阶段,我国商业银行必须紧跟形势,践行国家“双碳”战略,充分利用ESG理念,创新ESG能源投资工具,提升、优化自身的业务。

统筹新能源与传统能源的关系。一方面,对风电、光电、水电、核电及其他可再生能源等新能源领域提供“产供储运销用”、全产业链的综合融资服务,依托核心企业,深入重点客户“朋友圈”,为客户提供多元化、全生命周期的综合融资服务,践行轻型发展战略;另一方面,新能源对传统能源的替代是一个长期过程,不可“毕其功于一役”,煤炭、油气等传统能源依然是保障我国能源供应链稳定性和安全性的主体,商业银行要在化解存量不良资产、支持传统能源产业升级转型、提升能源产业链现代化水平方面提供全方位的金融服务。

积极创新ESG能源投资产品和服务。商业银行要从国家“双碳”战略和现代能源体系规划中精准识别未来银行业务的发展方向,并提早进行业务布局,创新ESG能源投资产品和服务。对公业务方面,银行ESG能源投資主要针对新能源(风能、光能、水能、核能)创新、传统能源升级改造、新型储能设施等领域进行投贷联动,根据ESG标准对企业的授信额度、年限和定价进行差别化设计,在维护优质大客户的基础上,积极挖潜中小客户的融资需求,丰富银行ESG能源投资客户种类。财富管理业务方面,银行应以金融科技为重要支撑不断创新ESG能源投资相关产品和服务,将此类财富管理业务打造成银行提升整体业绩和盈利能力的核心业务。

搭建银行的ESG数据库。近年来ESG理念逐渐为国内金融机构所重视,银行类金融机构率先布局ESG资本市场业务,众多商业银行开始搭建自己的“碳账户”体系,为搭建ESG底层数据奠定了十分重要的基础。在合规获取个人和企业“碳账户”信息数据的基础上,商业银行可以构建自己的ESG底层数据库,为后续构建个人和企业的ESG投资画像、评估、预测提供坚实的数据支撑,进而促进银行在ESG领域的创新,为客户提供更加多元化、定制化的ESG投资服务和产品。

构建ESG能源投资的量化风险预测模型。商业银行在建立ESG数据库的基础上,可通过扎实尽调、融资人信用分析和财务基本面分析,构建ESG能源投资的量化风险预测模型,提前识别不同能源行业的风险特性,在事前、事中的ESG能源投资中优化风控体系、压降风险资产。在获取ESG能源投资收益的同时,为国家实现“双碳”目标、促进现代能源体系建设发挥重要纽带作用。

日常经营管理中践行ESG理念。ESG在银行市值管理和银行可持续发展中扮演越来越重要的角色,各大型商业银行近年来也高度重视ESG管理工作,并开展了一系列工作。比如从董事会层面统筹推动ESG体系建设,就ESG治理架构、运转机制、制度建设等开展调研,对照自检,厘清细项差距,梳理ESG评级提升工作思路。后续,商业银行要继续推动完善顶层设计,全面履行国有企业的社会责任,强化ESG目标与过程管理,夯实可持续发展基础。同时,要通过与评级机构的积极沟通提升ESG评级,加强ESG领域的研究和信息披露,不断提升资本市场对银行的价值认可,主动传递ESG能源投资价值。

(本文仅代表作者个人观点,与所在单位无关)

(作者单位:中信银行资产负债部、中信银行博士后科研工作站)

责任编辑:杨生恒