思派健康:规模靠特药,盈利望健保?

2023-05-20黄姗

黄姗

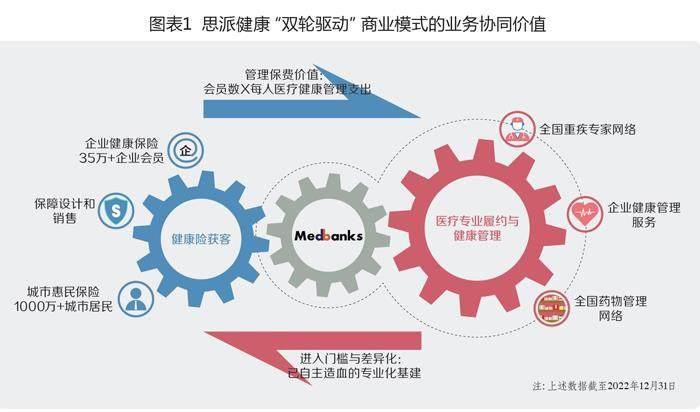

尽管思派健康通过科技能力已基本搭建起了医、药、健保共生生态系统,形成了“健康保险+医疗健康管理”双轮驱动的商业模式,然而,支撑公司规模扩张的特药药房业务“赚钱难”,利润较高的健康保险业务短期内规模扩张难度大。未来,公司在加强赋能医生的服务能力、强化技术基础设施及数据洞察能力、构建可持续健保模式等方面仍需下大力气。

思派健康科技有限公司(下称“思派健康”或公司)是中国领先的医疗科技及健康管理公司,通过技术及数据赋能的运营能力,将中国医疗健康系统的患者、医生、医疗机构、制药公司及商业保险公司联系起来,初步建立了健康保险+医疗健康管理的双轮驱动体系(图表1)。

思派健康主要开发了三条业务线:健康保险服务、特药药房业务及医生研究协助业务。2022年12月23日,成立于2014年4月的思派健康成功在香港联交所上市。

成立8年获8轮融资

从成立之初,思派健康就紧跟药政、医保改革趋势,围绕赋能医生的中心,拓展业务板块。

2015年,药监改革鼓励创新药物发展,促使新药临床试验快速增长,公司开拓PRS业务,聚焦于肿瘤临床试验现场管理(SMO)领域。

2017年,药物管理改革,从北京率先开始,《医药分开综合改革实施方案》颁布施行,推动药品零加成、门诊药房社会化,公司开始构建DTP(特药)药房业务。

2020年,卫健委发布《关于印发加强医疗机构药事管理促进合理用药的意见的通知》,要求公立医院不能设立院内药房,以及“双通道”管理机制,公司及时抓住政策机遇,将DTP药房业务打造成为公司的支柱产业。

思派健康在上市前获得了8轮股权融资,合计融资金额约5.74亿美元(超40亿元人民币)。其投资者包括腾讯、富达投资(Fidelity)旗下的投資基金、时代资本、IDG资本、双湖资本、众为资本、鼎晖等知名投资机构(图表2)。

腾讯集团是公司最大股东,通过Tencent Mobility和TPP Follow-on分别持有22.05%和5.35%的股份,合计持股27.41%。

公司创始人马旭广通过Lucky Seven持有思派健康7.47%的股份;另一创始人李继通过Spire succession持股5.24%;三个员工激励平台Wise Approach、Creative Pioneer、Sail Far分别持股5.30%、2.11%和1.31%,合计持股约8.72%。上述股东为一致行动人,合计行使约21.43%的表决权。

公开资料显示,腾讯从2016年B轮融资开始“青睐”思派健康,参与了其B轮、D轮、E轮、F轮融资,累计投入2.28亿美元(约合人民币16.6亿元),最终成为第一大股东。

根据上市前条款,思派健康A1轮融资每股成本只有0.15美元,2021年的F轮融资每股成本超2.24美元,是A轮成本的近15倍。6年时间,公司估值从1.4亿元增至超120亿元,增长近86倍。

截至2023年10月16日,思派健康市值约57亿港元,较上市后最高约340亿港元的市值缩水超过80%。目前腾讯持股市值也跌至约15.62亿元,略低于其投资额。

回头去看,思派健康一成立即获得头部投资机构的亲睐,最大的原因是公司管理层的专业背景,及其团队的行业洞察力和商业敏锐度。马旭广和李继出身全球跨国药企,对医药领域熟悉,产业资源丰富。两位创始人均拥有医疗健康行业超过20年的从业经历,曾在拜耳、先灵葆雅等全球领先制药公司负责特药销售,拥有极高的行业敏锐度与丰富的药企资源(图表3)。

四年亏损超67亿元

思派健康2022年12月23在香港联交所上市后,股价持续攀升至2023年4月14日的最高点44.60港元,其后两个半月左右时间快速跌至不到8港元。公司股价直至目前难有起色,根本原因还在于盈利能力没有根本改变。

2019-2022年,公司总收入分别为10.39亿元、27.00亿元、34.74亿元和41.19亿元,年化增长率为58%。

总体毛利率保持稳定,近年来稳定在8%左右。三大业务板块中,健康保险服务的毛利率最高,2019-2022年分别为39.5%、36.5%、57.4%、63.5%。SMO业务毛利率保持相对稳定,2019-2022年分别为19.1%、21.2%、18.3%、20.7%。DTP药房业务,由于业务特点,毛利率相对较低,2019-2022年分别为5.6%、5.5%、5.9%、5.0%。

随着业务发展,公司降本增效,经调整亏损逐渐收窄。

2019-2022年,公司税前年度亏损分别为 5.96亿元、10.41亿元、37.48亿元、13.72亿元,合计亏损67.57亿元;经调整非国际财务报告准则损失分别为2.54亿元、2.59亿元、3.65亿元和2.59亿元,合计亏损11.37亿元。

双轮驱动生态系统尚需完善

思派健康已初步构建起“健康保险+医疗健康管理”双轮驱动的商业模式,以健康保险业务作为前端获客的入口和商业模式的现金流来源,以药房业务构成特药履约的基础设施,SMO业务则是构建医生专家网络的早期成熟业务。

在入口端,公司健康保险满足客户的保险需求,通过自身积累的数据和保险设计能力,与保险公司合作开发与基本医保差异化的保险项目,提升患者的支付能力。截至2022年底,思派健康已服务超过1000万惠民保城市居民、超过35万的企业健康团险的企业会员。

在履约端,思派健康通过DTP药房履约特药交付。丰富而全面的药物种类为患者提供了先进的治疗选择,伴随着以患者为中心的药剂师服务,可提高药物依从性并提高治疗方法的疗效。随着长期业务数据的积累,DTP药房业务赋能协助医生进行患者院外用药管理,提供用药咨询、追踪用药进展等服务,改善患者用药体验。

支付方解决方案在客户面临癌症等重大疾病时为其提供额外的保护,同时为公司的商业保险合作伙伴提供增长机会。

在医疗健康的履约中,思派健康围绕医生、赋能医生,可以基于自己的重疾专家医生网络(SMO网络与合作医生)提供配套的相关服务,如就诊绿色通道等。

公司成立之初就开始布局成熟业务SMO和DTP药房业务,对创新药物有深刻的了解,并使其健康保险服务系统中的医生能够站在治疗方案的前沿。“公司基于早期SMO布局所形成的医生专家服务网络,是其提供健康管理服务履约网络的基础设施之一。”海通证券分析师认为。

● 健康保险业务增速最快

2019-2022年,公司健康保险服务收入分别为222万元、3200万元、9259万元、1.38亿元,同比增速分别为1344%、189%、49%,年化增长率达297%。

作为增长最快的业务,公司健康保险服务目前已完成支付闭环设计。

首先,公司构建了健康管理网络,通过线上和线下渠道将全科医生、专家、医疗机构、体检机构、康复中心以及药店连接起来,为客户提供全面的健康管理解决方案。

截至2022年12月31日,公司的健康管理网络覆盖了全国150多个主要城市的1200多家三甲医院及超过55000名医生。基于这一网络,公司为客户提供一系列主动、持续、分层的健康管理服务,从健康风险预防、疾病管理到康复,提供体检、线上线下健康咨询、就医指导、医院及专家转诊、处方更新及药剂师服务。

同时,基于公司的全面的医疗服务网络解决方案并结合选定医疗服务提供商的服务,思派健康在支付方解决方案下开发专门的健康保险计划,根据保险涵盖范围、保费定价、投保金额以及医疗健康服务需求,为客户量身定制差异化的健康保险计划,并作为这些产品的独家分销商。

公司的客户所产生的医疗健康管理服务及处方药物费用可以通过其健康保险计划直接支付或报销。公司的医疗服务网络解决方案及支付方解决方案相辅相成,搭建起了协同一体化业务模式。

截至目前,思派健康的保险产品组合包括两大主要的团体保险计划,即惠民保和企业健康计划(健康保)。2022年,公司与60家保险公司合作,全年售出约1250万份惠民保,以及超过40万份健康保。

● DTP药房收入比重高但毛利低

近几年,思派健康超过80%的总收入来自特药药房(DTP药房)板块。2022年,DTP药房收入占公司总收入的89%。2019-2022年,该板块业务收入分别为8.64亿元、24.82亿元、31.36亿元、36.62亿元,同比增速分别为187%、26%、17%,年化增长率为62%。

药房福利管理在美国和其他发达国家是一个成熟的行业,但在国内处于起步阶段。作为专业的第三方服务提供商,思派健康协调保险公司、制药公司、医疗机构和药店之间的处方流和经济流,为患者和付款人有效管理处方药的支出。

公司根据药物疗效和成本效益为处方决策提供建议,以满足患者的需求,同时减少保险公司的索赔支出。还提供疾病管理、药剂师服务和其他医疗保健服务,最终实现全面的健康管理。

公司DTP药房业务聚焦肿瘤及其他危重疾病的特药服务,依托于与头部肿瘤医院或大型综合三甲医院方建立沟通形成精准引流,依靠药品折扣的手段减轻患者的部分支付压力,提升对患者的吸引力,增加用户黏性,并依托服务能力更好的专业药剂师不断提升DTP药房的核心竞争力。

因此,作为公司收入支柱的DTP药房业务毛利率偏低,基本保持在5%-6%,未来存在提升空间。

● 稳居肿瘤SMO第一

公司肿瘤临床试验现场管理(SMO)业务板块保持稳定增长,2019-2022年收入分别为1.73亿元、1.86亿元、2.45亿元、3.19亿元,2020-2022年同比增速分别为7%、32%、30%,复合年均增长率达23%。

SMO业务保持了20%左右的较高毛利率,2019-2022年分別为19.1%、21.2%、18.3%、20.7%,随着医院就诊秩序恢复常态,公司SMO业务的毛利率有望继续提升。

近年来,创新药物研发的新进入者在吸引临床试验基地方面面临着激烈的竞争。思派健康利用其广泛的医生网络和对医生在科学研究和实际临床研发环境中特殊需求的深刻理解,建立了一支具有医学、护理学、生物学领域教育背景和工作经验的临床研究团队,帮助制药公司与医生建立联系,并协助SMO客户完成试验。

由于领先的服务质量和对创新药物临床开发的了解,公司已经与大量的跨国和国内领先制药公司建立了稳定的长期合作关系。公司与280多家制药及生物科技公司合作,全面覆盖中国从事创新药研发的前十大上市公司,并且按收入计量,前十大SMO客户留存率达100%。超过95%的SMO客户从事肿瘤药物研发,且通常与思派健康签订三至五年的服务合约。

2022年,公司在肿瘤SMO市场排名第一,协助临床试验超1000项。截至2022年12月31日,公司已完成468个SMO项目,另有795个SO项目正在进行之中。

从整个SMO市场来看,截至2021年,在“中国CRC之家”注册的SMO有34家,仅前五大竞争机构的员工数量超过1000人,分别为津石药业(药明康德)、普蕊斯、联斯达(康龙化成)、杭州思默(泰格医药)、比逊(思派健康)。

目前,中国的SMO行业仍处于快速发展的初期阶段,SMO企业的数量也在迅速增加,前五大竞争者共占整体市场份额约25%至30%,市场集中度并不高,未来有望呈现头部企业集中的趋势。

保险业务难当盈利大任

● 万亿特药市场提供发展空间

特药市场方面,据灼识咨询的调研报告数据显示,2021年中国特药市场规模约为3048亿元,预计到2030年国内特药市场将迈入万亿大关,达12865亿元,其中2025年至2030年的年复合增长率为18.6%。

思派健康特药药房业务在全国共经营96家DTP药房,已覆盖27家省级肿瘤专科医院和5个国家级癌症治疗中心,搭建起超55000名医生、遍布国内1200多家三甲医院和500家体检机构的庞大网络系统。在29个省份提供特药药房及药剂师的专业服务。并建立起首个也是唯一一个全国性的特药管理平台,2022年收入36.62亿元,同比增长16.7%。

在中国,对病人管理服务的专业性需求不断增加。根据国家中央癌症登记处和世界卫生组织的数据,中国的癌症发病率从2015年的约390万增加到2021年的约480万,预计2030年将进一步达到约580万。随着癌症发病率的持续上升,人们对创新肿瘤药物的需求越来越大,对专业的特药药房提供专业的药师服务需求也越来越大。

与此同时,中国政府出台了“零加价”政策,取消了公立医院销售药品的加价。因此,以前作为公立医院利润中心的院内药房逐渐变成了成本中心,导致公立医院降低了对高价药品的采购,而这些药品一般都有更严格的管理要求,存储和维护成本也更高。这必然使得特殊药品的院外渠道需求不断增加。

其次,“零加价”政策要求公立医院降低药品费用在医疗总支出中的比例。因此,公立医院倾向于提供较少的特药,而这些药品通常具有较高的价值。再加上,为了降低患者的医药费用,中国政府鼓励公立医院提供国家基本药物目录中的药品或集采中的药品,而没有参加集采的高价创新药品一般不在公立医院提供。

因此,高值创新药的处方越来越多地流出公立医院,进入院外特药药房,成为推动特药药房持续增长的动力。

近年来,国家医疗保障局颁布了一系列政策来促进院外药店的支付渠道。随着越来越多的特药药房获得“双通道”资质,以及商业健康保险运营商不断扩大客户群,更多的患者有资格通过国家基本医疗保险账户或商业健康保险账户直接支付或报销医药费用,这将在很大程度上扩大特药药房的客户群,大幅提升其市场规模。

思派健康特药药房提供了将患者与他们需要的特药联系的更为直接的方式。患者在获得医生的处方后,可以从特药药房进行购买,同时专业药剂师会在治疗期间为患者提供专业的并且以患者为中心的服务。公司配备了执证药剂师团队和成熟的客户服务团队,使公司能够提供更好的以患者为中心的服务,并为患者提供专业的咨询和药物交付服务。

不过,特药业务能成为公司规模扩张的领域,却由于较低的毛利率水平,很难为公司开拓出大的利润空间。

● SMO市场总体容量较小

SMO服务市场方面,据相关资料数据披露,2021年中国SMO服务市场规模为69亿元,预计至2030年市场规模将冲破百亿大关,达到350亿元,2025年至2030年的年复合增长率将为16.7%。预计从2020年到2030年,肿瘤SMO市场占比将约62.2%至68.7%。

尽管思派健康的SMO业务增长稳定且毛利率也保持较高水平,看上去最有可能成为公司未来的增长支柱,但由于公司研发投入较少,尚未形成一定的技术壁垒,因此这也意味着,公司的该项业务在SMO服务市场竞争优势有限,仍不足以成为支撑公司实现盈利的“中坚力量”。

思派健康也在招股书中提示了这一风险称,“医生及制药公司的服务质量及满意度是我们目前医生研究协助业务增长的最关键因素之一,但公司无法保证能够一直提供满足医生及制药公司不断变化的需求的优质服务。倘医生认定思派健康提供研究解决方案的能力不足以满足其需求,公司可能无法将医生加入至公司服务网络”。

根据CIC的数据,中国制药公司的研发投资从2015年的682亿元增加到2021年的2186亿元,年复合增长率为21.4%。因此,根据药物评价中心的数据,新注册的创新药物临床试验(不包括生物等效性研究)的数量从2015年的749项增加到2021年的1939项。

肿瘤药物的投资在总研发投资中呈现出上升比例。根据药物评价中心的数据,在上述临床试验中,肿瘤药物的数量从2015年的148项增加到2021年的802项。药物研发的快速增长促使相关临床试验对SMO服务的需求不断增加。

为了满足临床试验的参与者和场地要求,特别是那些在全国多个试验场地进行的II期和III期研究,SMO公司需要擁有一个覆盖大量试验场地的广泛网络,涉及成千上万的参与者。为了建立这样一个全国性的网络,SMO公司需要不断地运行大量正在进行的项目,并有广泛的地理覆盖面,这需要持续的投入相关研发,并与大量的高等级医院建立长期合作关系。

尽管新进入者很难在短时间内建立起具备规模效应的医院网络,但思派健康等多家头部企业仍需不断巩固核心壁垒,才能在市场集中度不断提升中强化自身的竞争优势。

● 保险业务还不能扛起盈利大旗

思派健康毛利率最高的业务是健康保险。2019年至2022年上半年,该业务毛利率分别为39.5%、36.5%、57.4%、67%,但由于营收占比较低同时过度依赖已有的合作伙伴,因此也很难将未来的增长动力寄托在健康保险业务身上。据悉,2022年上半年,该公司健康保险业务录得营收为0.92亿元,占总营收的比例不到5%。

但毋庸置疑,公司将健康保险业务视为最重要的盈利点。2019年,思派健康完成对远通(北京)保险经纪有限公司的全资收购,后更名为思派(北京)保险经纪有限公司。

其招股书信息显示,截至2022年上半年,思派健康已经在健康险领域积累了约2390万名个人会员及876名企业客户。

● 研发投入不足或成致命短板

根据财报,2018年到2021年,思派健康研发投入仅从1822万元增至5921万元,研发专利也屈指可数。

相比智云健康,同为医疗健康企业,且营收规模远低于思派健康,但其2018年到2021年的研发投入则分别为1853万元、2375万元、1.32亿元和2.36亿元,数倍于思派健康。

同期,思派健康的销售费用和管理费用却在逐年增长,2018年,其销售和管理费用分别为3400万元和1.44亿元,到2021年已分别增至2.91亿元和6.7亿元。

这两组数据至少表明公司近几年更侧重渠道的拓展,比较轻忽研发。而研发和科技是思派健康三大业务线形成竞争壁垒优势的关键。未来思派健康将如何补齐短板,构建起持续的盈利能力,尚需观察。